24 ноября 2021 Открытие Лукичева Оксана

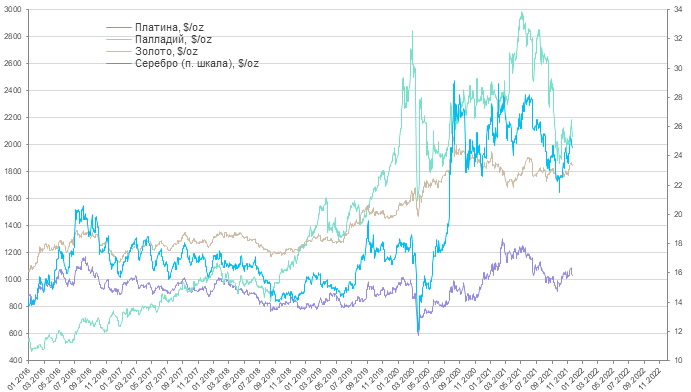

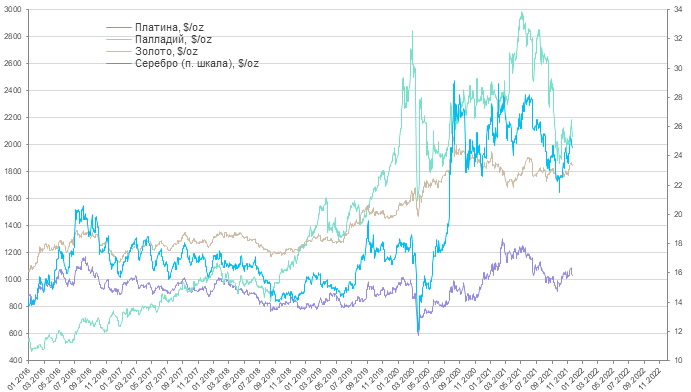

Цены на драгметаллы на прошедшей неделе показали негативную динамику под влиянием ужесточения риторики представителей ФРС США, озабоченных высокими темпами инфляции. Опубликованная на неделе экономическая статистика также свидетельствовала, что инфляция пока далека от замедления. Регулятор может пересмотреть планы сокращения программ выкупа активов для сдерживания растущих инфляционных рисков и даже в какой-то момент перейти к более раннему началу повышения процентных ставок. Однако основное негативное влияние на рынки оказало продление президентом США полномочий действующего главы ФРС Джерома Пауэлла на следующие 4 года. С начала пандемии COVID-19 Джером Пауэлл проводит мягкую монетарную политику, но инвесторам всегда хочется большего.

В поле зрения инвесторов также была разворачивающаяся волна COVID-19 в Европе и возобновление локдаунов, что может оказать поддержку рынкам драгоценных металлов.

Текущая неделя будет укороченной в связи с празднованием Дня Благодарения в США, ликвидность на рынках понизится, а волатильность может возрасти.

Некоторые члены руководства ФРС США рассматривают возможность повышения ставок раньше, чем они считали необходимым несколько месяцев назад, т.к. инфляция продолжает ускоряться. По словам главы ФРБ Чикаго Чарльза Эванса, повышение процентной ставки в 2022 г. может быть целесообразным, если повышенная инфляция сохранится. Глава ФРБ Атланты Рафаэль Бостик сообщил, что, по его мнению, Федрезерв может начать повышать процентные ставки в середине следующего года, исходя из прогнозов занятости. Заместитель председателя ФРС Ричард Кларида сообщил о том, что регулятор может обсудить темпы сокращения программы выкупа активов на предстоящем заседании в декабре. Объемы выкупа могут быть вновь снижены.

Президент США Джо Байден принял решение о продлении полномочий главы ФРС США Джерома Пауэлла на следующие 4 года после истечения срока его контракта в феврале 2022 г. Первоначальные ожидания рынка были связаны с Лаэль Брейнард, которая является единственным демократом в текущем составе Совета управляющих ФРС и выделялась своими «голубиными» взглядами. Считалось, что под ее руководством ФРС США может проводить более мягкую денежно-кредитную политику, нежели сейчас. Однако президент США назначил Брейнард вице-председателем ФРС США, сохранив преемственность денежно-кредитной политики.

По итогам выдвижения оба кандидата сообщили о разрушительном воздействии высокой инфляции на экономику США. Это может быть сигналом о том, что взятие инфляции под контроль постепенно становится приоритетом для ФРС, а текущая денежно-кредитная политика скорее всего изменится в сторону ужесточения.

В среду, 24 ноября, ожидается публикация протокола ноябрьского заседания ФРС США, из которого рынок может почерпнуть сигналы о возможных действиях регулятора относительно сдерживания инфляции.

Инфляция в Еврозоне будет замедляться, хотя и продлится дольше, чем ожидалось, считает председатель ЕЦБ Кристин Лагард. ЕЦБ не следует ужесточать денежно-кредитную политику, т.к. это может затормозить восстановление экономики. Также она намекнула на продолжение программы выкупа облигаций в следующем году.

Инфляция в Еврозоне достигла 4,1% в октябре за счет роста цен на энергоносители. Ожидается, что в следующем году темпы роста потребительских цен останутся выше целевого показателя ЕЦБ в 2% в том числе из-за проблем в цепочках поставок. По оценкам, ЕЦБ примет решение о будущем программы выкупа облигаций на заседании 16 декабря.

Правительство Японии в пятницу объявило беспрецедентную программу экономических стимулов на общую сумму 55,7 триллиона иен ($487 млрд), которые должны увеличить ВВП страны примерно на 5,6%. Правительство выразило надежду, что Банк Японии будет проводить соответствующую денежно-кредитную политику, внимательно следя за влиянием пандемии на экономику и за движениями рынка.

Данные ЦБ РФ показали небольшое увеличение золота в золотовалютных резервах банка по состоянию на 1 ноября 2021 г. до 74 млн унций или 2 301,7 тонн.

Спрос на физическое золото в азиатских хабах на предыдущей неделе оставался пониженным на фоне высоких цен. В Индии дилеры продавали золото с дисконтом в $2,5/унц к лондонским ценам в связи с завершением периода фестивалей. Ювелиры откладывали покупки золота в ожидании снижения цен. По мнению дилеров, существует большой отложенный спрос из-за карантинных ограничений и отложенных свадеб в 2020 г. Общий объем импорта золота в Индию в 2021 г. находится примерно на 30% выше уровня 2019 г. и на 25% выше уровня среднемноголетнего значения, отмечает Metals Focus.

В Китае премии на покупку золота понизились до $1,0-4,0/унц, спрос на золото оставался слабым на фоне высоких цен. Рост спроса в Китае происходит медленнее, чем в Индии, но объемы импорта явно выросли во 2 половине 2021 г. В 3 кв. 2021 г. импорт золота в страну был на 23% выше, чем в 2019 г. и на 6% выше уровня среднемноголетнего значения. Спрос на золото останется на высоком уровне в преддверии новогодних праздников по лунному календарю в начале 2022 г.

Данные швейцарской таможни показали, что экспорт золота из страны в октябре составил 142,7 тонн (+21,6% м/м, +57,7 г/г). Экспорт в Китай вырос до максимума с июня 2018 г. и составил 58,5 тонн. Экспорт в Гонконг в октябре 2021 г. составил 16,7 тонн против 53 кг год назад. Экспорт в Индию составил 40,9 тонн против 24,3 тонны год назад.

В Гонконге золото предлагалось с премией в $1,0/унц. В Сингапуре премии выросли до $1,6/унц под влиянием высокого спроса на слитки. В Японии спрос на золото оставался низким.

Цены на золото в начале текущей недели понизились от уровня $1870/унц до уровня $1800/унц, пройдя его вниз. Укрепившийся курс доллара США и рост доходностей казначейских облигаций на фоне ожидаемого ускорения ужесточения денежно-кредитной политики ФРС оказывали негативное влияние на стоимость металла. В то же время вряд ли стоит ожидать резкого сдвига в поведении регулятора, скорее вероятно небольшое ускорение темпов сокращения программ выкупа активов с целью сдерживания инфляции.

Очередная волна COVID-19 в Европе может способствовать росту спроса на золото. Высокий спрос на металл в Азии также будет поддерживать рынок в начале 2022 г. Возможного сдвига реальных ставок в сторону роста также пока не ожидается, что поддержит цены в среднесрочной перспективе. Дополнительная интрига остается в продолжающемся изменении состава Совета управляющих ФРС США, где должно поменяться еще три кандидатуры. Риски падения цен на золото остаются в возможном ускоренном сокращении программ выкупа активов ФРС США и внезапном повышении доходностей долгосрочных облигаций.

Сильными уровнями поддержки выглядят $1790-1770/унция, уровнями сопротивления – $1850-1870/унция.

Цены на серебро на прошедшей неделе в корреляции с рынком золота упали от $25,20/унц до $23,80/унц. Соотношение цен между золотом и серебром составило 75,51 (среднее значение за 5 лет — 79,50). Соотношение платина/серебро составило 41,89 (среднее значение за 5 лет — 57).

Отчет The Silver Institute и Metals Focus показал, что рынок серебра без учета спроса со стороны ETF в 2021 г. станет дефицитным впервые с 2015 г. Дефицит металла составит около 7 млн унций. С учетом инвестиционного спроса со стороны ETF дефицит составит 157 млн унций, что на 37,5% ниже дефицита 2020 г.

Мировое потребление серебра в 2021 г. активно восстанавливается: промышленное потребление металла вырастет на 8% г/г, ювелирное – на 18% г/г, производство серебряной посуды – на 25% г/г, спрос в фотографии – на 4% г/г, инвестиционный спрос – на 32% г/г. Инвестиции в серебро растут на основных рынках потребления металла – в США и Индии, чему способствует высокая инфляция и восстановление экономик. Индия импортировала 987 тонн серебра в слитках в октябре, что является самым высоким месячным объемом с июля 2019 г.

Мировая добыча серебра в 2021 г. восстановится на 6% г/г, наибольший прирост покажут Мексика, Перу, Боливия, наиболее пострадавшие от локдаунов. Вторичное предложение металла вырастет на 5% г/г на фоне высоких цен. Metals Focus ожидает среднегодовую стоимость серебра в 2021 г. на уровне $25,40/унц.

По данным Refinitive, объемы средств под управлением крупнейших ETF, инвестирующих в золото, за прошедшую неделю выросли на 0,5%, а инвестирующих в серебро – не изменились.

Цены на платину на прошедшей неделе понизились от уровня $1070/унц до $997/унц в корреляции с рынком золота. Спред между золотом и платиной составил $793,5/унц, между палладием и платиной – $942,5/унц. Стоимость палладия в течение недели упала от $2012/унц до $1915/унц под влиянием падения цен на прочие драгоценные металлы.

По данным ACEA, регистрация новых автомобилей в октябре 2021 г. в странах ЕС снизилась на 30,2% г/г до 665 тыс. единиц из-за роста цен и дефицита полупроводников. Падение в Германии составило 34,9% г/г, в Италии – 35,7% г/г, в Испании – 20,5% г/г, во Франции – 30,7% г/г. За 10 мес. 2021 г. было продано 8,2 млн единиц, что на 2,2% больше, чем в аналогичный период 2020 г. Падение регистраций новых автомобилей на крупнейшем автомобильном рынке мира оказывало давление на цены платиноидов.

По данным Refinitive, за прошедшую неделю вложения в крупнейшие ETF, инвестирующие в платину и палладий, не изменились.

В поле зрения инвесторов также была разворачивающаяся волна COVID-19 в Европе и возобновление локдаунов, что может оказать поддержку рынкам драгоценных металлов.

Текущая неделя будет укороченной в связи с празднованием Дня Благодарения в США, ликвидность на рынках понизится, а волатильность может возрасти.

Некоторые члены руководства ФРС США рассматривают возможность повышения ставок раньше, чем они считали необходимым несколько месяцев назад, т.к. инфляция продолжает ускоряться. По словам главы ФРБ Чикаго Чарльза Эванса, повышение процентной ставки в 2022 г. может быть целесообразным, если повышенная инфляция сохранится. Глава ФРБ Атланты Рафаэль Бостик сообщил, что, по его мнению, Федрезерв может начать повышать процентные ставки в середине следующего года, исходя из прогнозов занятости. Заместитель председателя ФРС Ричард Кларида сообщил о том, что регулятор может обсудить темпы сокращения программы выкупа активов на предстоящем заседании в декабре. Объемы выкупа могут быть вновь снижены.

Президент США Джо Байден принял решение о продлении полномочий главы ФРС США Джерома Пауэлла на следующие 4 года после истечения срока его контракта в феврале 2022 г. Первоначальные ожидания рынка были связаны с Лаэль Брейнард, которая является единственным демократом в текущем составе Совета управляющих ФРС и выделялась своими «голубиными» взглядами. Считалось, что под ее руководством ФРС США может проводить более мягкую денежно-кредитную политику, нежели сейчас. Однако президент США назначил Брейнард вице-председателем ФРС США, сохранив преемственность денежно-кредитной политики.

По итогам выдвижения оба кандидата сообщили о разрушительном воздействии высокой инфляции на экономику США. Это может быть сигналом о том, что взятие инфляции под контроль постепенно становится приоритетом для ФРС, а текущая денежно-кредитная политика скорее всего изменится в сторону ужесточения.

В среду, 24 ноября, ожидается публикация протокола ноябрьского заседания ФРС США, из которого рынок может почерпнуть сигналы о возможных действиях регулятора относительно сдерживания инфляции.

Инфляция в Еврозоне будет замедляться, хотя и продлится дольше, чем ожидалось, считает председатель ЕЦБ Кристин Лагард. ЕЦБ не следует ужесточать денежно-кредитную политику, т.к. это может затормозить восстановление экономики. Также она намекнула на продолжение программы выкупа облигаций в следующем году.

Инфляция в Еврозоне достигла 4,1% в октябре за счет роста цен на энергоносители. Ожидается, что в следующем году темпы роста потребительских цен останутся выше целевого показателя ЕЦБ в 2% в том числе из-за проблем в цепочках поставок. По оценкам, ЕЦБ примет решение о будущем программы выкупа облигаций на заседании 16 декабря.

Правительство Японии в пятницу объявило беспрецедентную программу экономических стимулов на общую сумму 55,7 триллиона иен ($487 млрд), которые должны увеличить ВВП страны примерно на 5,6%. Правительство выразило надежду, что Банк Японии будет проводить соответствующую денежно-кредитную политику, внимательно следя за влиянием пандемии на экономику и за движениями рынка.

Данные ЦБ РФ показали небольшое увеличение золота в золотовалютных резервах банка по состоянию на 1 ноября 2021 г. до 74 млн унций или 2 301,7 тонн.

Спрос на физическое золото в азиатских хабах на предыдущей неделе оставался пониженным на фоне высоких цен. В Индии дилеры продавали золото с дисконтом в $2,5/унц к лондонским ценам в связи с завершением периода фестивалей. Ювелиры откладывали покупки золота в ожидании снижения цен. По мнению дилеров, существует большой отложенный спрос из-за карантинных ограничений и отложенных свадеб в 2020 г. Общий объем импорта золота в Индию в 2021 г. находится примерно на 30% выше уровня 2019 г. и на 25% выше уровня среднемноголетнего значения, отмечает Metals Focus.

В Китае премии на покупку золота понизились до $1,0-4,0/унц, спрос на золото оставался слабым на фоне высоких цен. Рост спроса в Китае происходит медленнее, чем в Индии, но объемы импорта явно выросли во 2 половине 2021 г. В 3 кв. 2021 г. импорт золота в страну был на 23% выше, чем в 2019 г. и на 6% выше уровня среднемноголетнего значения. Спрос на золото останется на высоком уровне в преддверии новогодних праздников по лунному календарю в начале 2022 г.

Данные швейцарской таможни показали, что экспорт золота из страны в октябре составил 142,7 тонн (+21,6% м/м, +57,7 г/г). Экспорт в Китай вырос до максимума с июня 2018 г. и составил 58,5 тонн. Экспорт в Гонконг в октябре 2021 г. составил 16,7 тонн против 53 кг год назад. Экспорт в Индию составил 40,9 тонн против 24,3 тонны год назад.

В Гонконге золото предлагалось с премией в $1,0/унц. В Сингапуре премии выросли до $1,6/унц под влиянием высокого спроса на слитки. В Японии спрос на золото оставался низким.

Цены на золото в начале текущей недели понизились от уровня $1870/унц до уровня $1800/унц, пройдя его вниз. Укрепившийся курс доллара США и рост доходностей казначейских облигаций на фоне ожидаемого ускорения ужесточения денежно-кредитной политики ФРС оказывали негативное влияние на стоимость металла. В то же время вряд ли стоит ожидать резкого сдвига в поведении регулятора, скорее вероятно небольшое ускорение темпов сокращения программ выкупа активов с целью сдерживания инфляции.

Очередная волна COVID-19 в Европе может способствовать росту спроса на золото. Высокий спрос на металл в Азии также будет поддерживать рынок в начале 2022 г. Возможного сдвига реальных ставок в сторону роста также пока не ожидается, что поддержит цены в среднесрочной перспективе. Дополнительная интрига остается в продолжающемся изменении состава Совета управляющих ФРС США, где должно поменяться еще три кандидатуры. Риски падения цен на золото остаются в возможном ускоренном сокращении программ выкупа активов ФРС США и внезапном повышении доходностей долгосрочных облигаций.

Сильными уровнями поддержки выглядят $1790-1770/унция, уровнями сопротивления – $1850-1870/унция.

Цены на серебро на прошедшей неделе в корреляции с рынком золота упали от $25,20/унц до $23,80/унц. Соотношение цен между золотом и серебром составило 75,51 (среднее значение за 5 лет — 79,50). Соотношение платина/серебро составило 41,89 (среднее значение за 5 лет — 57).

Отчет The Silver Institute и Metals Focus показал, что рынок серебра без учета спроса со стороны ETF в 2021 г. станет дефицитным впервые с 2015 г. Дефицит металла составит около 7 млн унций. С учетом инвестиционного спроса со стороны ETF дефицит составит 157 млн унций, что на 37,5% ниже дефицита 2020 г.

Мировое потребление серебра в 2021 г. активно восстанавливается: промышленное потребление металла вырастет на 8% г/г, ювелирное – на 18% г/г, производство серебряной посуды – на 25% г/г, спрос в фотографии – на 4% г/г, инвестиционный спрос – на 32% г/г. Инвестиции в серебро растут на основных рынках потребления металла – в США и Индии, чему способствует высокая инфляция и восстановление экономик. Индия импортировала 987 тонн серебра в слитках в октябре, что является самым высоким месячным объемом с июля 2019 г.

Мировая добыча серебра в 2021 г. восстановится на 6% г/г, наибольший прирост покажут Мексика, Перу, Боливия, наиболее пострадавшие от локдаунов. Вторичное предложение металла вырастет на 5% г/г на фоне высоких цен. Metals Focus ожидает среднегодовую стоимость серебра в 2021 г. на уровне $25,40/унц.

По данным Refinitive, объемы средств под управлением крупнейших ETF, инвестирующих в золото, за прошедшую неделю выросли на 0,5%, а инвестирующих в серебро – не изменились.

Цены на платину на прошедшей неделе понизились от уровня $1070/унц до $997/унц в корреляции с рынком золота. Спред между золотом и платиной составил $793,5/унц, между палладием и платиной – $942,5/унц. Стоимость палладия в течение недели упала от $2012/унц до $1915/унц под влиянием падения цен на прочие драгоценные металлы.

По данным ACEA, регистрация новых автомобилей в октябре 2021 г. в странах ЕС снизилась на 30,2% г/г до 665 тыс. единиц из-за роста цен и дефицита полупроводников. Падение в Германии составило 34,9% г/г, в Италии – 35,7% г/г, в Испании – 20,5% г/г, во Франции – 30,7% г/г. За 10 мес. 2021 г. было продано 8,2 млн единиц, что на 2,2% больше, чем в аналогичный период 2020 г. Падение регистраций новых автомобилей на крупнейшем автомобильном рынке мира оказывало давление на цены платиноидов.

По данным Refinitive, за прошедшую неделю вложения в крупнейшие ETF, инвестирующие в платину и палладий, не изменились.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба