Softline опубликовала сильные показатели по МСФО за 1П21, увеличив показатель EBITDA на 51 % г/г (66 % г/г, включая M&A в 1П21) на фоне устойчивой тенденции роста ИТ-рынка, цифровизации экономик. Финансовые среднесрочные ориентиры компании предполагают дальнейший рост и повышение прибыльности. Активная политика Softline в области слияний и поглощений на развивающихся рынках (EM) позволяет капитализировать тренд, особенно с учетом того факта, что значительная доля рынков Softline находится на ранней стадии развития ИТ. На наш взгляд, Softline должна стать настоящей международной IT blue chip stock. Со временем нельзя исключать экспансию и на развитые рынки (DM), доминирующие в структуре глобального ИТ рынка. Между тем, разрабатываемая программа выкупа акций может стать вспомогательной мерой в случае волатильности фондового рынка, а также компенсировать влияние выпуска акций для программы стимулирования персонала (LTI). Последняя предназначена для привлечения лучших ИТ-талантов и, как ожидается, будет охватывать 100 % личного персонала.

Экстраординарный рост в 1П21

Сильный рост продаж и повышение рентабельности Оборот Softline увеличился на 26% г/г (32% г/г, включая слияния и поглощения 1П21 за весь период) до $976млн в 1П21, что отражает бум цифровизации развивающихся рынков и активную политику в области слияний и поглощений. Выручка выросла на 34% г/г до $868млн, а скорректированный показатель EBITDA взлетел еще выше на 51% г/г (66% г/г с учетом приобретений 1П21) до $28млн, предполагая увеличение маржи EBITDA на 0,8 п.п. до 21,6%. Интересно, что во 2К21 скорректированный показатель EBITDA вырос на 72% г/г по сравнению со 2К20 до $15,1 млн.

Softline 1П21 МСФО: взрывной рост EBITDA

Валовая маржа в % от оборота

EBITDA скорр. маржа в % от валовой прибыли

Административно-управленческие расходы как % от выручки

Источник: ITI Capital

Обещания, данные в ходе IPO, сбываются

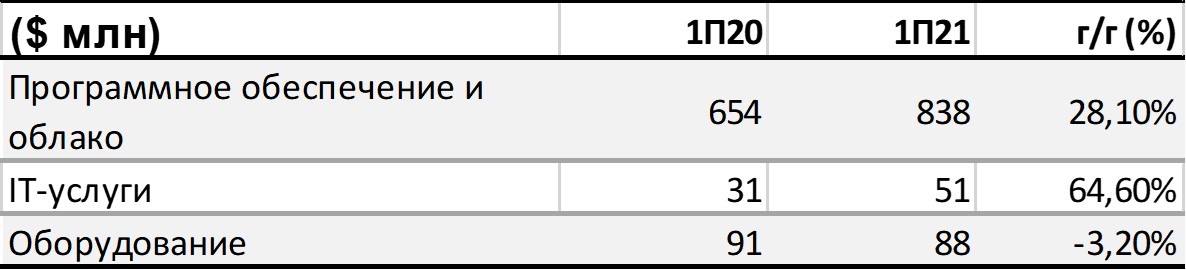

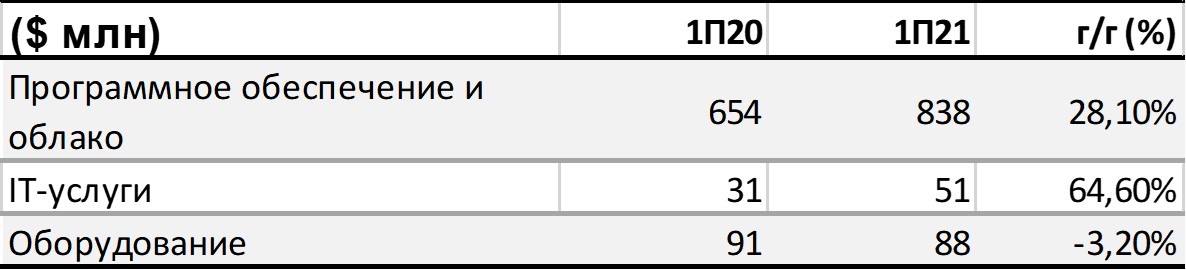

Доля ИТ услуг выросла на 65% по сравнению с прошлым годом (по сравнению с 26% роста общего оборота за год), что отражает стратегический фокус компании. Увеличение доли услуг естественным образом поддерживает прибыльность. Для иллюстрации, ИТ-услуги составили 5 % в структуре оборота и 31 % в структуре валовой прибыли в 1П21 (4 % и 26 % соответственно в 2020 году). В 1П21 Softline увеличила численность персонала, предоставляющего услуги, на 40% по сравнению с аналогичным периодом прошлого года, чтобы соответствовать спросу клиентов. Услуги включают ИТ-консалтинг, интеграцию комплексных ИТ-решений и облачной инфраструктуры, круглосуточную поддержку, индивидуальные предложения продуктов.

Напротив, сегмент аппаратного обеспечения сократился на 3 % г/г в основном из-за (i) глобальных логистических проблем, приведших к глобальной нехватке чипов, и (ii) высокой базы в 1П20, увеличенной из-за спроса, связанного с COVID.

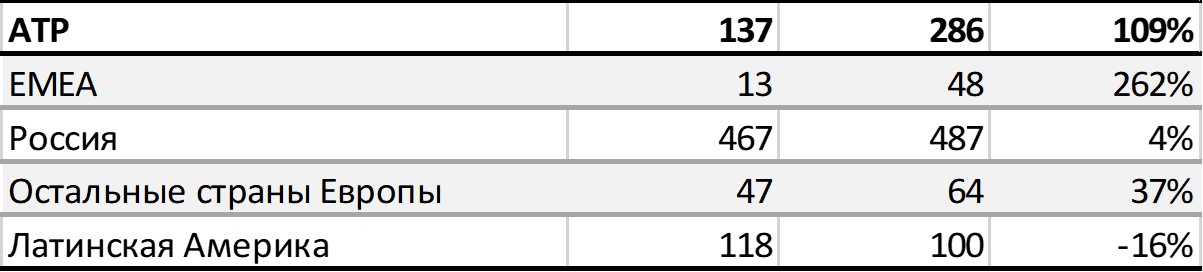

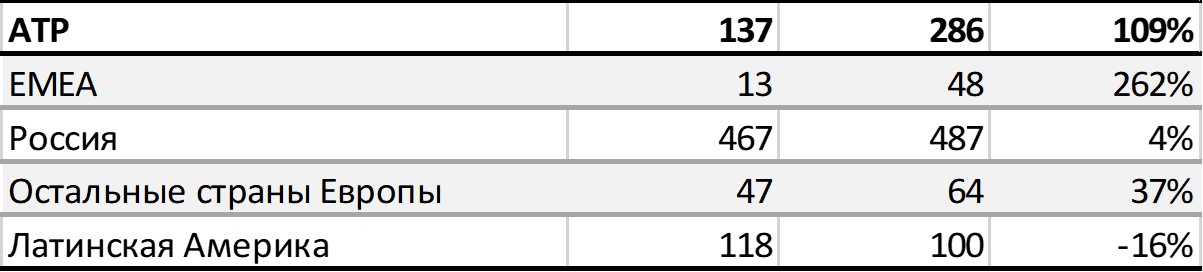

На долю международного подразделения приходится более 50% от общего оборота, что соответствует стратегии Softline по диверсификации, снижению значения российского рынка. Эта тенденция может быть позитивно воспринята международными инвесторами, учитывая дисконты, связанные с российскими акциями в настоящее время. Что еще более важно, адресуемый международный ИТ-рынок в 16 раз больше российского рынка, что определяет пространство для роста.

Что касается структуры оборота по географическим регионам, то негативная тенденция была продемонстрирована только в LATAM, что обусловлено сложными макроэкономическими условиями в Бразилии.

Доля регулярного (recurring) оборота увеличилась до 59 % в 1П21 против 56 % в 2020 году, что соответствует прогнозу тренда руководства компании, данного во время IPO. Таким образом, прозрачность и предсказуемость денежных потоков компании неуклонно повышаются.

Чистый долг составил $214 млн в 1П21 (против $109 млн в 1П20) и $119 млн с учетом 6% доли Softline в Crayon, публичной компании.

Капитальные затраты составили $13,6 млн или 10,6% от валовой прибыли по сравнению с историческим показателем 4%. Увеличение капитальных затрат в значительной степени связано с политикой расширения бизнеса за счет слияний и поглощений.

Эффективная ставка налога составила 26% по сравнению с 35% за первое полугодие прошлого года. Руководство ранее прогнозировало эффективную ставку налога на уровне около 15% (mid-teens) в течение следующих 3-5 лет.

Финансовый прогноз

Softline подтвердила свои рекомендации:

Рост оборота на 20% в 2021 году;

Валовая прибыль в пределах 13%-14% маржи в среднесрочной перспективе;

Скорректированная маржа EBITDA (основанная на валовой прибыли) в среднесрочной перспективе должна достичь диапазона низких 30 % (по сравнению с 21,6 % в 1П21).

Программа обратного выкупа

Программа обратного выкупа поддержит акции в случае волатильности фондового рынка В ближайшее время Softline запустит 12-месячную программу обратного выкупа ГДР, при условии получения необходимых разрешений на сумму до 10% от капитала (максимальное разрешение в соответствии с кипрским законодательством). Обратный выкуп призван компенсировать влияние выпуска акций для программы стимулирования персонала (LTI).

Мы считаем, что обратный выкуп не является самоцелью руководства компании, особенно сразу после IPO, но окажет поддержку акциям Softline в случае потенциальной волатильности фондового рынка.

Укрепление партнерства с Microsoft

В ноябре Softline стала членом Microsoft Intelligent Security Association (MISA). Это признание, на наш взгляд, важно для инвесторов, поскольку зависимость Softline от Microsoft считалась одним из основных бизнес-рисков компании. Softline получила награду «Технологический партнер года — безопасность» в Индии.

Напомним, что Softline является крупным игроком для Microsoft на развивающихся рынках даже в международном масштабе. Так, по данным AMR, Softline входит в двойку лидеров среди поставщиков ИТ-решений Microsoft по направлениям «облачные решения» и «лицензирование и подписка» на развивающихся рынках. Softline является одной из десяти компаний в мире, имеющих звание Globally Managed Partner.

Слияния и поглощения (M&As) в 1П21: куй железо пока горячо

В первом полугодии 2021 продолжалась экспансия Softline, и охват юрисдикций Softline увеличился с 53 в 2020 году до 56. Softline постепенно превращается в глобальную ИТ-компанию.

Digitech. Агент цифровой трансформации APAC, ведущий и самый быстрорастущий партнер Microsoft в Египте, обладающий статусом Microsoft Cloud Solution Provider и Licensing Solution Provider. Digitech обладает глубокой экспертизой в области облачных вычислений (Azure и M365). Египет с населением более 100 млн. человек имеет стратегическое значение с точки зрения охвата Ближнего Востока.

Squalio. Восточная Европа Международная компания, работающая в настоящее время в Латвии, Литве, Белоруссии и Эстонии. Компания развила лицензионный бизнес бизнес лицензирования благодаря первоклассному опыту лицензирования и многочисленным сертификациям с ключевыми стратегическими поставщиками, такими как Microsoft, Adobe, Oracle, IBM, Google и другими ведущими игроками в области облачных решений и решений безопасности. Традиционно Восточная Европа характеризуется сильными профессионалами в области ИТ.

Белитсофт, Белоруссия Поставщик услуг по разработке заказного программного обеспечения. Имеет привлекательную клиентскую базу в Великобритании, США, Израиле и Дании. Сделка призвана усилить собственные мощности Softline по разработке программного обеспечения на заказ командой из более чем 300 технологических специалистов мирового класса.

Глядя на приобретение Belitsoft, можно вспомнить еще одного разработчика программного обеспечения — EPAM — компанию по оффшорному программированию с белорусскими корнями, обширным присутствием на развитых рынках (DM) и капитализацией в $35 млрд.

Переход в ИТ-сегмент Develop & Built практически неизбежен Приобретение Belitsoft и экспансия в сегмент разработчиков программного обеспечения выглядит рациональным для Softline, которая уже разработала собственные IP решения в облачном сегменте. Контроль «последней мили доступа» к клиентам, знание их потребностей, доступ к конкурентной по стоимости экспертизе будут способствовать развитию собственных IP, чтобы извлечь выгоду из подсегмента Develop & Build ИТ-рынка.

Выход в развитые страны нельзя исключать?

Во время телефонной конференции руководство подтвердило, что его внимание сосредоточено на развивающихся странах. При этом руководство не исключило возможности выхода в DM в ближайшие 3-5 лет.

Выход на развитые рынки был бы вполне органичным Наибольшая (80+%) часть мирового ИТ-рынка приходится на страны DM. Как только бум роста замедлится, важность эффективности операций возрастет. Схожесть ИТ-продуктов как в DM, так и в EM, а также более низкие затраты в EM могут дать Softline конкурентное преимущество перед аналогами.

Расширение географических и бизнес-сегментов кажется оправданным

Консолидация рынка продолжается Продолжающаяся консолидация рынка в сегменте VAR и усложнение ИТ-потребностей клиентов подталкивают поставщиков ИТ-решений к расширению своих предложений для предоставления более широкого спектра ИТ-услуг и решений, а также ускорению географической экспансии.

Низкие риски расширения Классический изначальный бизнес Softline — посреднические услуги между продавцами и клиентами, не требующие значительных инвестиций. Базовый рынок является растущим. Таким образом, риски ограничены, а расширение в новые сегменты бизнеса и географии более чем оправдано.

Кроме того, готовность местных игроков к продаже по средней EV/EBITDA 5x (по сравнению со средней EV/EBITDA в публичном сегменте около 21x) снижает финансовые риски экспансии Softline, по нашему мнению.

Оборот по сегментам IT: Рост в сфере IT-услуг

Оборот по регионам

Экстраординарный рост в 1П21

Сильный рост продаж и повышение рентабельности Оборот Softline увеличился на 26% г/г (32% г/г, включая слияния и поглощения 1П21 за весь период) до $976млн в 1П21, что отражает бум цифровизации развивающихся рынков и активную политику в области слияний и поглощений. Выручка выросла на 34% г/г до $868млн, а скорректированный показатель EBITDA взлетел еще выше на 51% г/г (66% г/г с учетом приобретений 1П21) до $28млн, предполагая увеличение маржи EBITDA на 0,8 п.п. до 21,6%. Интересно, что во 2К21 скорректированный показатель EBITDA вырос на 72% г/г по сравнению со 2К20 до $15,1 млн.

Softline 1П21 МСФО: взрывной рост EBITDA

Валовая маржа в % от оборота

EBITDA скорр. маржа в % от валовой прибыли

Административно-управленческие расходы как % от выручки

Источник: ITI Capital

Обещания, данные в ходе IPO, сбываются

Доля ИТ услуг выросла на 65% по сравнению с прошлым годом (по сравнению с 26% роста общего оборота за год), что отражает стратегический фокус компании. Увеличение доли услуг естественным образом поддерживает прибыльность. Для иллюстрации, ИТ-услуги составили 5 % в структуре оборота и 31 % в структуре валовой прибыли в 1П21 (4 % и 26 % соответственно в 2020 году). В 1П21 Softline увеличила численность персонала, предоставляющего услуги, на 40% по сравнению с аналогичным периодом прошлого года, чтобы соответствовать спросу клиентов. Услуги включают ИТ-консалтинг, интеграцию комплексных ИТ-решений и облачной инфраструктуры, круглосуточную поддержку, индивидуальные предложения продуктов.

Напротив, сегмент аппаратного обеспечения сократился на 3 % г/г в основном из-за (i) глобальных логистических проблем, приведших к глобальной нехватке чипов, и (ii) высокой базы в 1П20, увеличенной из-за спроса, связанного с COVID.

На долю международного подразделения приходится более 50% от общего оборота, что соответствует стратегии Softline по диверсификации, снижению значения российского рынка. Эта тенденция может быть позитивно воспринята международными инвесторами, учитывая дисконты, связанные с российскими акциями в настоящее время. Что еще более важно, адресуемый международный ИТ-рынок в 16 раз больше российского рынка, что определяет пространство для роста.

Что касается структуры оборота по географическим регионам, то негативная тенденция была продемонстрирована только в LATAM, что обусловлено сложными макроэкономическими условиями в Бразилии.

Доля регулярного (recurring) оборота увеличилась до 59 % в 1П21 против 56 % в 2020 году, что соответствует прогнозу тренда руководства компании, данного во время IPO. Таким образом, прозрачность и предсказуемость денежных потоков компании неуклонно повышаются.

Чистый долг составил $214 млн в 1П21 (против $109 млн в 1П20) и $119 млн с учетом 6% доли Softline в Crayon, публичной компании.

Капитальные затраты составили $13,6 млн или 10,6% от валовой прибыли по сравнению с историческим показателем 4%. Увеличение капитальных затрат в значительной степени связано с политикой расширения бизнеса за счет слияний и поглощений.

Эффективная ставка налога составила 26% по сравнению с 35% за первое полугодие прошлого года. Руководство ранее прогнозировало эффективную ставку налога на уровне около 15% (mid-teens) в течение следующих 3-5 лет.

Финансовый прогноз

Softline подтвердила свои рекомендации:

Рост оборота на 20% в 2021 году;

Валовая прибыль в пределах 13%-14% маржи в среднесрочной перспективе;

Скорректированная маржа EBITDA (основанная на валовой прибыли) в среднесрочной перспективе должна достичь диапазона низких 30 % (по сравнению с 21,6 % в 1П21).

Программа обратного выкупа

Программа обратного выкупа поддержит акции в случае волатильности фондового рынка В ближайшее время Softline запустит 12-месячную программу обратного выкупа ГДР, при условии получения необходимых разрешений на сумму до 10% от капитала (максимальное разрешение в соответствии с кипрским законодательством). Обратный выкуп призван компенсировать влияние выпуска акций для программы стимулирования персонала (LTI).

Мы считаем, что обратный выкуп не является самоцелью руководства компании, особенно сразу после IPO, но окажет поддержку акциям Softline в случае потенциальной волатильности фондового рынка.

Укрепление партнерства с Microsoft

В ноябре Softline стала членом Microsoft Intelligent Security Association (MISA). Это признание, на наш взгляд, важно для инвесторов, поскольку зависимость Softline от Microsoft считалась одним из основных бизнес-рисков компании. Softline получила награду «Технологический партнер года — безопасность» в Индии.

Напомним, что Softline является крупным игроком для Microsoft на развивающихся рынках даже в международном масштабе. Так, по данным AMR, Softline входит в двойку лидеров среди поставщиков ИТ-решений Microsoft по направлениям «облачные решения» и «лицензирование и подписка» на развивающихся рынках. Softline является одной из десяти компаний в мире, имеющих звание Globally Managed Partner.

Слияния и поглощения (M&As) в 1П21: куй железо пока горячо

В первом полугодии 2021 продолжалась экспансия Softline, и охват юрисдикций Softline увеличился с 53 в 2020 году до 56. Softline постепенно превращается в глобальную ИТ-компанию.

Digitech. Агент цифровой трансформации APAC, ведущий и самый быстрорастущий партнер Microsoft в Египте, обладающий статусом Microsoft Cloud Solution Provider и Licensing Solution Provider. Digitech обладает глубокой экспертизой в области облачных вычислений (Azure и M365). Египет с населением более 100 млн. человек имеет стратегическое значение с точки зрения охвата Ближнего Востока.

Squalio. Восточная Европа Международная компания, работающая в настоящее время в Латвии, Литве, Белоруссии и Эстонии. Компания развила лицензионный бизнес бизнес лицензирования благодаря первоклассному опыту лицензирования и многочисленным сертификациям с ключевыми стратегическими поставщиками, такими как Microsoft, Adobe, Oracle, IBM, Google и другими ведущими игроками в области облачных решений и решений безопасности. Традиционно Восточная Европа характеризуется сильными профессионалами в области ИТ.

Белитсофт, Белоруссия Поставщик услуг по разработке заказного программного обеспечения. Имеет привлекательную клиентскую базу в Великобритании, США, Израиле и Дании. Сделка призвана усилить собственные мощности Softline по разработке программного обеспечения на заказ командой из более чем 300 технологических специалистов мирового класса.

Глядя на приобретение Belitsoft, можно вспомнить еще одного разработчика программного обеспечения — EPAM — компанию по оффшорному программированию с белорусскими корнями, обширным присутствием на развитых рынках (DM) и капитализацией в $35 млрд.

Переход в ИТ-сегмент Develop & Built практически неизбежен Приобретение Belitsoft и экспансия в сегмент разработчиков программного обеспечения выглядит рациональным для Softline, которая уже разработала собственные IP решения в облачном сегменте. Контроль «последней мили доступа» к клиентам, знание их потребностей, доступ к конкурентной по стоимости экспертизе будут способствовать развитию собственных IP, чтобы извлечь выгоду из подсегмента Develop & Build ИТ-рынка.

Выход в развитые страны нельзя исключать?

Во время телефонной конференции руководство подтвердило, что его внимание сосредоточено на развивающихся странах. При этом руководство не исключило возможности выхода в DM в ближайшие 3-5 лет.

Выход на развитые рынки был бы вполне органичным Наибольшая (80+%) часть мирового ИТ-рынка приходится на страны DM. Как только бум роста замедлится, важность эффективности операций возрастет. Схожесть ИТ-продуктов как в DM, так и в EM, а также более низкие затраты в EM могут дать Softline конкурентное преимущество перед аналогами.

Расширение географических и бизнес-сегментов кажется оправданным

Консолидация рынка продолжается Продолжающаяся консолидация рынка в сегменте VAR и усложнение ИТ-потребностей клиентов подталкивают поставщиков ИТ-решений к расширению своих предложений для предоставления более широкого спектра ИТ-услуг и решений, а также ускорению географической экспансии.

Низкие риски расширения Классический изначальный бизнес Softline — посреднические услуги между продавцами и клиентами, не требующие значительных инвестиций. Базовый рынок является растущим. Таким образом, риски ограничены, а расширение в новые сегменты бизнеса и географии более чем оправдано.

Кроме того, готовность местных игроков к продаже по средней EV/EBITDA 5x (по сравнению со средней EV/EBITDA в публичном сегменте около 21x) снижает финансовые риски экспансии Softline, по нашему мнению.

Оборот по сегментам IT: Рост в сфере IT-услуг

Оборот по регионам

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба