Сегодня мы снова обсудим судьбу ключевой ставки и рубля. Вопрос, стоит ли сейчас покупать доллар или нет — вечный. А понимая динамику ставки, вы можете грамотно управлять портфелем облигаций.

Наши выводы:

В декабре мы увидим повышение ставки. Но новый штамм внес неопределенность того, с каким шагом это будет сделано. Мы полагаем, что это может быть либо +100 бп, либо +50 бп. Все будет зависеть от самых актуальных данных по Омикрону.

Рубль имеет потенциал укрепления. К концу года ожидаем укрепления в сторону 72 рублей за доллар.

Теперь по порядку.

Сценарии ключевой ставки

Базовый сценарий

Повышение на 100 бп до 8,5% на заседании 17 декабря. Такой подъем уже заложен в цены ОФЗ. Так, доходность 2-летних ОФЗ — 8,6%.

Также такая ставка дает положительную реальную ставку на конец 2021 года, так как инфляция прогнозируется в районе 8,0-8,1%.

Аргументы за повышение ставки:

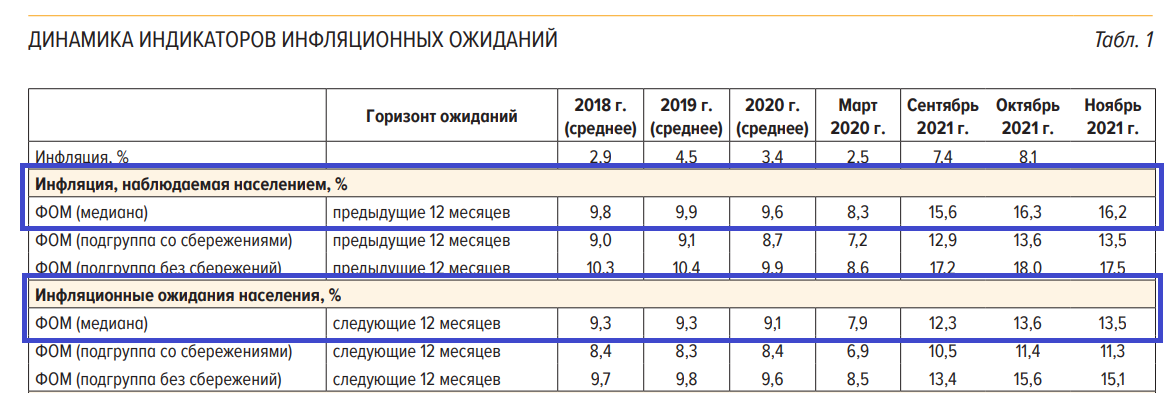

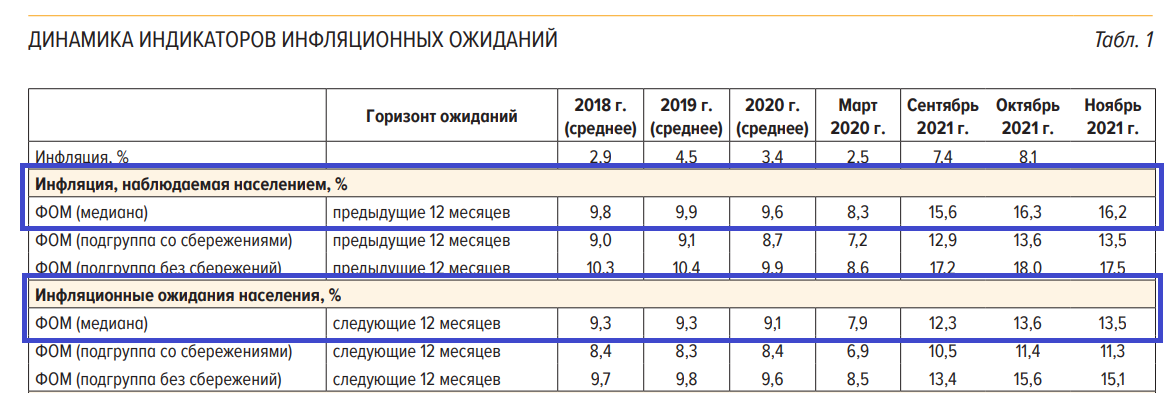

1. Инфляционные ожидания остаются вблизи 5-летних максимумов.

Опрос инФОМ, проводившийся с 1 по 12 ноября, показал что:

Инфляция, ожидаемая на год вперед, – 13,5% vs 13,6% в октябре

Инфляция, наблюдаемая за последний год – 16,2% vs 16,3% в октябре

2. Темпы роста необеспеченного кредитования населения в октябре замедлились, но говорить о развороте тренда рано. Причиной замедления могли стать локдауны, во время которых сократилась выдача кредитов. Поэтому в ноябре мы тоже можем увидеть замедление темпов роста, но динамика остается положительной.

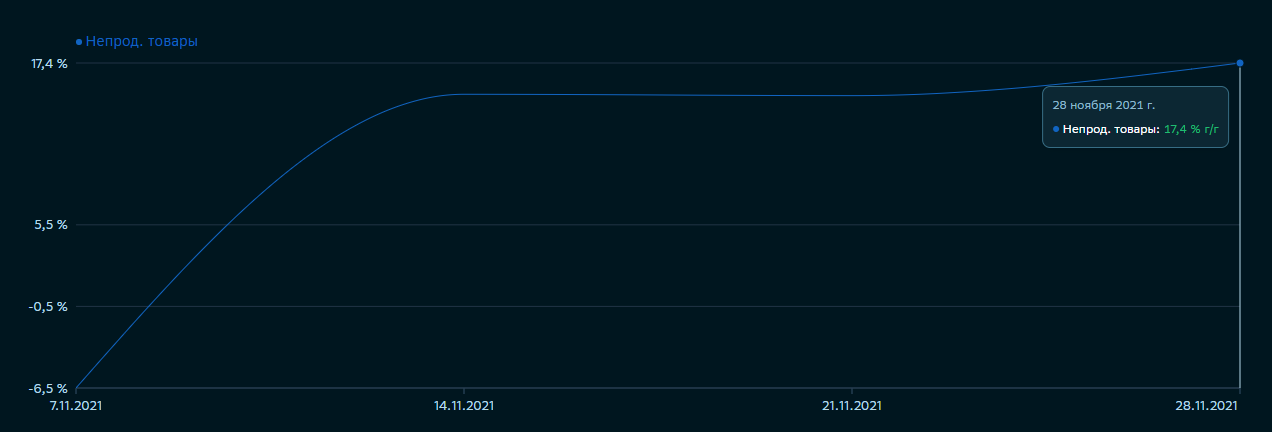

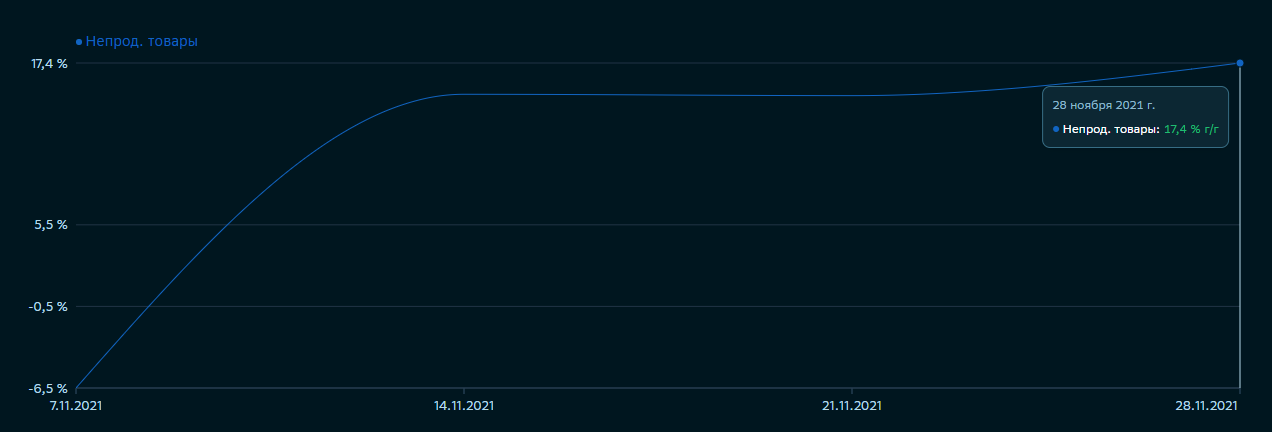

3. Кредит драйвит расходы населения, которые остаются на высоком уровне. Особенно сильный спрос в последние 2 недели наблюдался в непродовольственных товарах.

4. Инфляция по итогам ноября может составить +0,7% м/м (8,1% г/г).

Альтернативный сценарий

Данный сценарий — это ответ на новый штамм Omicron.

В нем также закладывается повышение КС, но с меньшим шагом. Мы думаем, что могут поднять на 50 б.п. до 8,0%.

Аргументы за поднятие такие же, как и в базовом сценарии, но меньший шаг в случае резкого ухудшения эпидемической ситуации. Также есть малая доля вероятности, что ставку оставят без изменений и начнут снижать уже в 1П2022. Но это возможно только в случае повторения событий весны 2020 года. А т.к. и экономика, и люди адаптировались к локдаунам + есть вакцины, то сохранение КС на текущем уровне — это не более, чем теоретические рассуждения.

Окончательное решение будет зависеть от самых актуальных данных по новому штамму перед заседанием 17 декабря.

Рубль

Рубль в ноябре ослаб на обострении геополитических рисков и оттоке иностранного капитала с развивающихся рынков на фоне опасений более быстрого ужесточения ДКП в развитых странах.

В декабре мы ожидаем охлаждение геополитических рисков и постепенное укрепление курса к 72 рублям за доллар на притоке иностранного капитала в рублевые активы, т. к. фундаментально они выглядят недооцененными. Вчера написали об этом в нашей статье «Российский рынок: покупать или продавать».

Слабость рубля и высокие доходности ОФЗ сегодня выглядят привлекательно для carry trade, т. к. нерезиденты могут заработать как на укреплении рубля, так и на росте цен госбумаг при снижении доходности.

В нашем прогнозе курса USD/RUB мы не закладываем жесткие предпосылки развития нового штамма и повторения весны 2020 года, т. к. пока не достаточно данных. В случае реализации жесткого сценария с новым штаммом USD/RUB уйдет выше 75.

Что делать с облигациями

Если у вас сейчас есть облигации в портфеле, то они значительно просели. При этом за последний месяц облигации сильно распродали, и на сегодняшний день доходность как ОФЗ, так и качественных корпоратов выглядит привлекательно для покупок.

Стоит продавать упавший 3 эшелон и менять его на ОФЗ, либо первый эшелон, потому что в облигациях, как и в акциях, после падения сначала растут качественные бумаги. Таким образом вы сможете отбить часть убытков.

Наши выводы:

В декабре мы увидим повышение ставки. Но новый штамм внес неопределенность того, с каким шагом это будет сделано. Мы полагаем, что это может быть либо +100 бп, либо +50 бп. Все будет зависеть от самых актуальных данных по Омикрону.

Рубль имеет потенциал укрепления. К концу года ожидаем укрепления в сторону 72 рублей за доллар.

Теперь по порядку.

Сценарии ключевой ставки

Базовый сценарий

Повышение на 100 бп до 8,5% на заседании 17 декабря. Такой подъем уже заложен в цены ОФЗ. Так, доходность 2-летних ОФЗ — 8,6%.

Также такая ставка дает положительную реальную ставку на конец 2021 года, так как инфляция прогнозируется в районе 8,0-8,1%.

Аргументы за повышение ставки:

1. Инфляционные ожидания остаются вблизи 5-летних максимумов.

Опрос инФОМ, проводившийся с 1 по 12 ноября, показал что:

Инфляция, ожидаемая на год вперед, – 13,5% vs 13,6% в октябре

Инфляция, наблюдаемая за последний год – 16,2% vs 16,3% в октябре

2. Темпы роста необеспеченного кредитования населения в октябре замедлились, но говорить о развороте тренда рано. Причиной замедления могли стать локдауны, во время которых сократилась выдача кредитов. Поэтому в ноябре мы тоже можем увидеть замедление темпов роста, но динамика остается положительной.

3. Кредит драйвит расходы населения, которые остаются на высоком уровне. Особенно сильный спрос в последние 2 недели наблюдался в непродовольственных товарах.

4. Инфляция по итогам ноября может составить +0,7% м/м (8,1% г/г).

Альтернативный сценарий

Данный сценарий — это ответ на новый штамм Omicron.

В нем также закладывается повышение КС, но с меньшим шагом. Мы думаем, что могут поднять на 50 б.п. до 8,0%.

Аргументы за поднятие такие же, как и в базовом сценарии, но меньший шаг в случае резкого ухудшения эпидемической ситуации. Также есть малая доля вероятности, что ставку оставят без изменений и начнут снижать уже в 1П2022. Но это возможно только в случае повторения событий весны 2020 года. А т.к. и экономика, и люди адаптировались к локдаунам + есть вакцины, то сохранение КС на текущем уровне — это не более, чем теоретические рассуждения.

Окончательное решение будет зависеть от самых актуальных данных по новому штамму перед заседанием 17 декабря.

Рубль

Рубль в ноябре ослаб на обострении геополитических рисков и оттоке иностранного капитала с развивающихся рынков на фоне опасений более быстрого ужесточения ДКП в развитых странах.

В декабре мы ожидаем охлаждение геополитических рисков и постепенное укрепление курса к 72 рублям за доллар на притоке иностранного капитала в рублевые активы, т. к. фундаментально они выглядят недооцененными. Вчера написали об этом в нашей статье «Российский рынок: покупать или продавать».

Слабость рубля и высокие доходности ОФЗ сегодня выглядят привлекательно для carry trade, т. к. нерезиденты могут заработать как на укреплении рубля, так и на росте цен госбумаг при снижении доходности.

В нашем прогнозе курса USD/RUB мы не закладываем жесткие предпосылки развития нового штамма и повторения весны 2020 года, т. к. пока не достаточно данных. В случае реализации жесткого сценария с новым штаммом USD/RUB уйдет выше 75.

Что делать с облигациями

Если у вас сейчас есть облигации в портфеле, то они значительно просели. При этом за последний месяц облигации сильно распродали, и на сегодняшний день доходность как ОФЗ, так и качественных корпоратов выглядит привлекательно для покупок.

Стоит продавать упавший 3 эшелон и менять его на ОФЗ, либо первый эшелон, потому что в облигациях, как и в акциях, после падения сначала растут качественные бумаги. Таким образом вы сможете отбить часть убытков.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба