В первые дни декабря российские индексы немного воспряли духом, показав положительную динамику. В фокусе внимания по-прежнему остаётся омикрон-штамм коронавируса. На текущий момент мутировавший вирус выявили уже в 38 странах. По предварительным оценкам, омикрон может стать концом пандемии коронавируса, так как, несмотря на высокую контагиозность (заразность), протекает достаточно легко. Вчера ВОЗ заявила, что летальных исходов пока не зафиксировано. Но эти выводы преждевременны, так как нет данных о влиянии вируса на лиц старшей возрастной категории.

Также взгляд аналитиков был направлен на участников совета ОПЕК+, которые решили пока не менять уровень наращивания добычи нефти. Кроме того, после переизбрания Джерома Пауэлла в качестве главы Федеральной резервной системы США инвесторы следят за изменением риторики ФРС в отношении инфляции.

Стоит учитывать и предстоящую встречу президента России Владимира Путина и президента США Джо Байдена, в ходе которой могут усилиться геополитические риски.

В первой части обзора мы рассмотрим инвестиционные идеи по бумагам ГК «ПИК», «Интер РАО» и «Тинькофф». А во второй — по акциям «Норникеля», Globaltrans и Segezha Group.

ГК «ПИК»: «Мы строили, строили и наконец достроили»

Акции ГК «ПИК» (PIKK) вновь попали в зону покрытия аналитиков, которые считают, что бумаги уже достаточно просели и пора покупать их с целью 1470 руб. Основным поводом для достижения цели может стать включение акций в индекс MSCI Russia в мае 2022 г. Кроме того, аналитики рассчитывают на рост финансовых показателей компании.

Ипотечный бум 2020–2021 гг. закончился рекордным ростом цен на недвижимость. Это стало возможным за счёт растущего спроса на фоне ограниченного предложения. По данным риелторской компании «Метриум», с мая 2020 по май 2021 г. количество застройщиков в России сократилось на 20%, что говорит о продолжающейся консолидации рынка. Это неблагоприятно сказывается и на объёмах ввода нового жилья. Например, в московском регионе объём вводимого в реализацию жилья упал в два раза с 2012 г. Но цены за этот же период выросли в 2,5 раза.

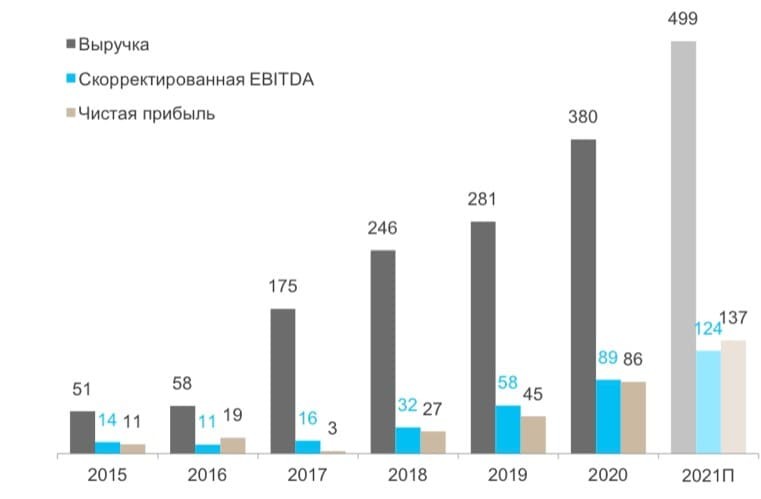

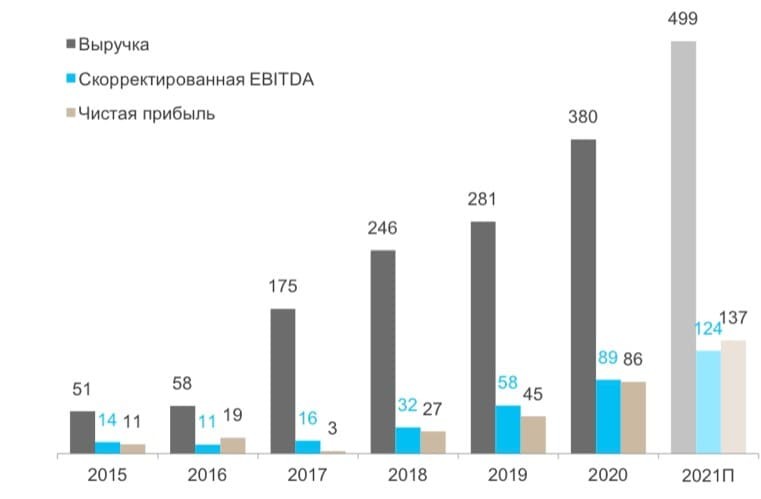

Финансовые результаты ГК «ПИК» позволяют отнести её к акциям роста. С 2017 до 2021 г. компания увеличила выручку в три раза. Чистая прибыль за этот же период выросла почти в 46 раз.

Рис. 1. Динамика финансовых показателей ГК «ПИК». Источник: «Открытие Research»

Хотя льготная ипотека действовала только в 2020–2021 гг., в остальное время финансовые результаты компании тоже росли, хотя и менее быстрыми темпами.

В следующем году рост цен на недвижимость может остановиться или даже перейти в фазу стагнации, что снова замедлит рост финансовых показателей. При этом есть шанс снижения себестоимости строительства благодаря стабилизации цен на сталь. Поэтому мы можем увидеть продолжение роста показателей.

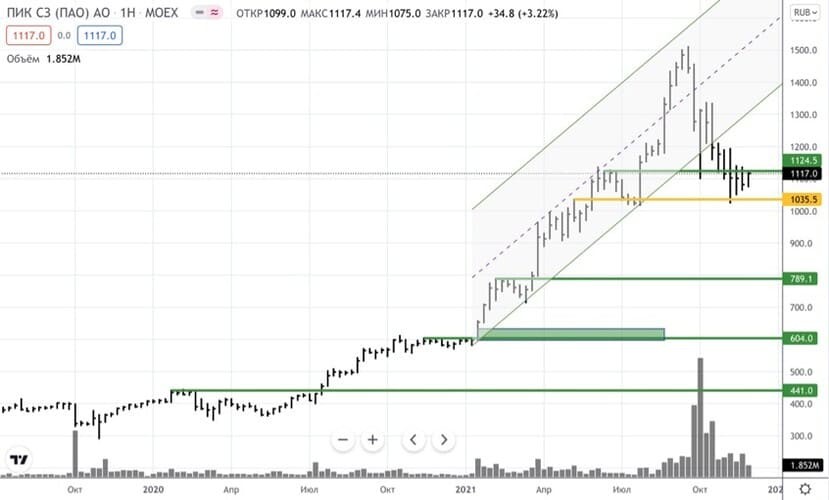

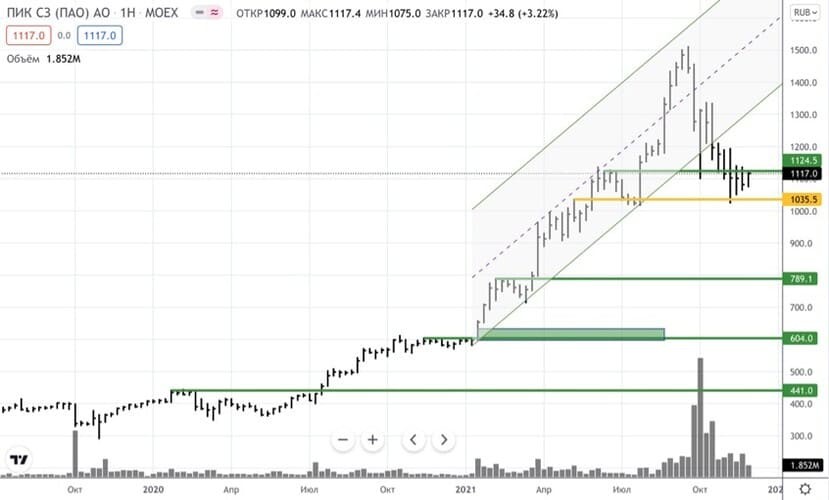

С технической точки зрения акция отбилась от локального уровня поддержки и пытается совершить отскок. Цель аналитиков вполне достижима, особенно на фоне публикации рекордных результатов по итогам текущего года и возможного включения бумаг в индекс MSCI Russia, который приведёт в акции ГК «ПИК» пассивные инвестиции.

Рис. 2. Динамика изменения стоимости акций ГК «ПИК» на Мосбирже, октябрь 2019 — октябрь 2021

Сильный отчёт «Интер РАО» не повод для покупки

Аналитики считают акции «Интер РАО» (IRAO) самыми недооценёнными бумагами на российском рынке и предлагают покупать их с целью 6,3 руб. за акцию. По мнению аналитиков, у компании есть среднесрочные и долгосрочные предпосылки для роста. По итогам девяти месяцев 2021 г. «Интер РАО» представила лучшие в своей истории результаты. При этом менеджмент повысил прогноз по EBITDA, которая с начала года уже выросла на 38% по отношению к аналогичному периоду 2020 г. Кроме того, на прошедшей конференции было объявлено о подготовке новой политики в области ESG. Ещё одним фактором в пользу привлекательности акции может стать рост дивидендов: компания уже аккумулирует денежные средства на своих счетах. По итогам III квартала 2021 г. чистая денежная позиция составляла 317 млрд руб. Дополнительным преимуществом является отставание бумаг «Интер РАО» от Индекса широкого рынка более чем на 40%.

Принципы ESG (environment social governance) – экология, социальная ответственность и корпоративное управление.

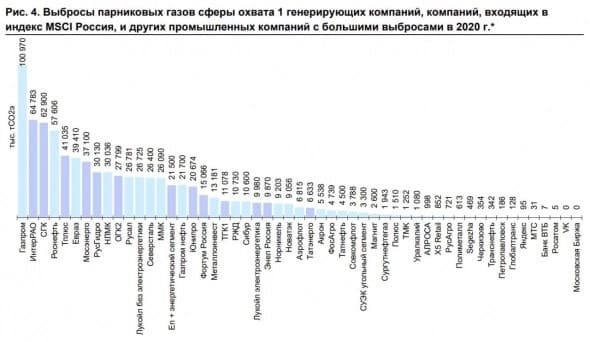

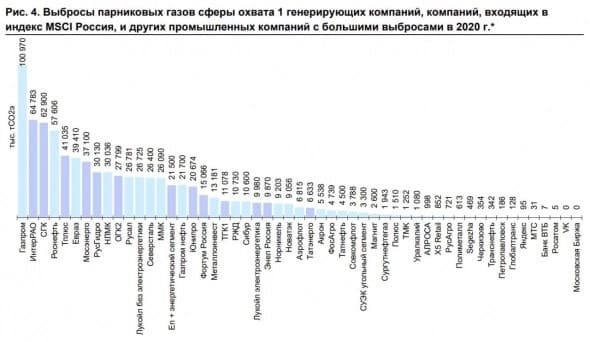

Единственным драйвером, который может стимулировать котировки компании к росту, станет изменение дивидендной политики. Но шансов на это мало, так как «Интер РАО» имеет раздутую инвестиционную программу: документ предполагает вложение 500 млрд руб. к 2025 г., Модернизация старых мощностей потребует ещё 200–300 млрд руб., так как менеджмент планирует развитие в области ESG. Сейчас «Интер РАО» находится на втором месте по объёму выброса парниковых газов среди российских компаний и уже начала сокращать выбросы.

Рис. 3. Выбросы парниковых газов. Источник: Smart-lab

В 2020 г. по сравнению с 2019 г. выбросы уменьшились на 22%, но для достижения нейтрального уровня потребуется ещё много времени и вложений.

Дополнительным драйвером роста может стать погашение казначейского пакета акций. Однако в июле 2021 г. менеджмент «Интер РАО» заявил, что их не беспокоит текущая капитализация компании. Это значит, что подвижек в сторону повышения привлекательности акций ждать не стоит.

С технической точки зрения акция притормозила снижение в области зоны поддержки. Это можно было бы рассматривать как повод для покупки, но с фундаментальной точки зрения причин для роста в краткосрочном периоде нет.

Рис. 4. Динамика изменения стоимости акций «Интер РАО» на Мосбирже, 2015–2022

Международная экспансия поможет росту акций «Тинькофф»

По мнению аналитиков, бумаги «Тинькофф Банка» (TCSG) обладают скрытым потенциалом, поэтому они рекомендуют покупать их с целью 9125 руб. Основная идея заключается в росте числа активных пользователей до 22 млн человек к 2023 г. При этом ранее менеджмент «Тинькофф» заявлял, что планируется увеличение капитала, а недавно в группе неожиданно появился новый содиректор. Это создаёт определённые риски.

С начала года ГДР TCS Group прибавили 205%, хотя максимальный прирост достигал 258,5%, что обосновано увеличением финансовых показателей. По итогам III квартала 2021 г. прибыль банка выросла на 31%, но менеджмент оставил прогноз годового показателя на прежнем уровне — 60 млрд руб.

ГДР – глобальные депозитарные расписки

К росту финансовых показателей группы в следующем году может быть причастна международная экспансия. «Тинькофф» решил открыть цифровую «дочку» на Филиппинах, что позволит продолжить расширение на азиатские рынки. Таким образом, в 2021 г. прибыль банка может возрасти до 75–92 млрд руб.

С технической точки зрения цена консолидируется вблизи исторических максимумов, отбившись от зоны скопления объёмов. Покупать бумаги TCS Group сейчас может быть опасно, так как ближайшими уровнями сопротивления служат 7500 и 8000 руб. Однако в долгосрочной перспективе прогноз скорее позитивный.

Рис. 5. Динамика изменения стоимости акций «Тинькофф» на Мосбирже, 2020 — октябрь 2021

Также взгляд аналитиков был направлен на участников совета ОПЕК+, которые решили пока не менять уровень наращивания добычи нефти. Кроме того, после переизбрания Джерома Пауэлла в качестве главы Федеральной резервной системы США инвесторы следят за изменением риторики ФРС в отношении инфляции.

Стоит учитывать и предстоящую встречу президента России Владимира Путина и президента США Джо Байдена, в ходе которой могут усилиться геополитические риски.

В первой части обзора мы рассмотрим инвестиционные идеи по бумагам ГК «ПИК», «Интер РАО» и «Тинькофф». А во второй — по акциям «Норникеля», Globaltrans и Segezha Group.

ГК «ПИК»: «Мы строили, строили и наконец достроили»

Акции ГК «ПИК» (PIKK) вновь попали в зону покрытия аналитиков, которые считают, что бумаги уже достаточно просели и пора покупать их с целью 1470 руб. Основным поводом для достижения цели может стать включение акций в индекс MSCI Russia в мае 2022 г. Кроме того, аналитики рассчитывают на рост финансовых показателей компании.

Ипотечный бум 2020–2021 гг. закончился рекордным ростом цен на недвижимость. Это стало возможным за счёт растущего спроса на фоне ограниченного предложения. По данным риелторской компании «Метриум», с мая 2020 по май 2021 г. количество застройщиков в России сократилось на 20%, что говорит о продолжающейся консолидации рынка. Это неблагоприятно сказывается и на объёмах ввода нового жилья. Например, в московском регионе объём вводимого в реализацию жилья упал в два раза с 2012 г. Но цены за этот же период выросли в 2,5 раза.

Финансовые результаты ГК «ПИК» позволяют отнести её к акциям роста. С 2017 до 2021 г. компания увеличила выручку в три раза. Чистая прибыль за этот же период выросла почти в 46 раз.

Рис. 1. Динамика финансовых показателей ГК «ПИК». Источник: «Открытие Research»

Хотя льготная ипотека действовала только в 2020–2021 гг., в остальное время финансовые результаты компании тоже росли, хотя и менее быстрыми темпами.

В следующем году рост цен на недвижимость может остановиться или даже перейти в фазу стагнации, что снова замедлит рост финансовых показателей. При этом есть шанс снижения себестоимости строительства благодаря стабилизации цен на сталь. Поэтому мы можем увидеть продолжение роста показателей.

С технической точки зрения акция отбилась от локального уровня поддержки и пытается совершить отскок. Цель аналитиков вполне достижима, особенно на фоне публикации рекордных результатов по итогам текущего года и возможного включения бумаг в индекс MSCI Russia, который приведёт в акции ГК «ПИК» пассивные инвестиции.

Рис. 2. Динамика изменения стоимости акций ГК «ПИК» на Мосбирже, октябрь 2019 — октябрь 2021

Сильный отчёт «Интер РАО» не повод для покупки

Аналитики считают акции «Интер РАО» (IRAO) самыми недооценёнными бумагами на российском рынке и предлагают покупать их с целью 6,3 руб. за акцию. По мнению аналитиков, у компании есть среднесрочные и долгосрочные предпосылки для роста. По итогам девяти месяцев 2021 г. «Интер РАО» представила лучшие в своей истории результаты. При этом менеджмент повысил прогноз по EBITDA, которая с начала года уже выросла на 38% по отношению к аналогичному периоду 2020 г. Кроме того, на прошедшей конференции было объявлено о подготовке новой политики в области ESG. Ещё одним фактором в пользу привлекательности акции может стать рост дивидендов: компания уже аккумулирует денежные средства на своих счетах. По итогам III квартала 2021 г. чистая денежная позиция составляла 317 млрд руб. Дополнительным преимуществом является отставание бумаг «Интер РАО» от Индекса широкого рынка более чем на 40%.

Принципы ESG (environment social governance) – экология, социальная ответственность и корпоративное управление.

Единственным драйвером, который может стимулировать котировки компании к росту, станет изменение дивидендной политики. Но шансов на это мало, так как «Интер РАО» имеет раздутую инвестиционную программу: документ предполагает вложение 500 млрд руб. к 2025 г., Модернизация старых мощностей потребует ещё 200–300 млрд руб., так как менеджмент планирует развитие в области ESG. Сейчас «Интер РАО» находится на втором месте по объёму выброса парниковых газов среди российских компаний и уже начала сокращать выбросы.

Рис. 3. Выбросы парниковых газов. Источник: Smart-lab

В 2020 г. по сравнению с 2019 г. выбросы уменьшились на 22%, но для достижения нейтрального уровня потребуется ещё много времени и вложений.

Дополнительным драйвером роста может стать погашение казначейского пакета акций. Однако в июле 2021 г. менеджмент «Интер РАО» заявил, что их не беспокоит текущая капитализация компании. Это значит, что подвижек в сторону повышения привлекательности акций ждать не стоит.

С технической точки зрения акция притормозила снижение в области зоны поддержки. Это можно было бы рассматривать как повод для покупки, но с фундаментальной точки зрения причин для роста в краткосрочном периоде нет.

Рис. 4. Динамика изменения стоимости акций «Интер РАО» на Мосбирже, 2015–2022

Международная экспансия поможет росту акций «Тинькофф»

По мнению аналитиков, бумаги «Тинькофф Банка» (TCSG) обладают скрытым потенциалом, поэтому они рекомендуют покупать их с целью 9125 руб. Основная идея заключается в росте числа активных пользователей до 22 млн человек к 2023 г. При этом ранее менеджмент «Тинькофф» заявлял, что планируется увеличение капитала, а недавно в группе неожиданно появился новый содиректор. Это создаёт определённые риски.

С начала года ГДР TCS Group прибавили 205%, хотя максимальный прирост достигал 258,5%, что обосновано увеличением финансовых показателей. По итогам III квартала 2021 г. прибыль банка выросла на 31%, но менеджмент оставил прогноз годового показателя на прежнем уровне — 60 млрд руб.

ГДР – глобальные депозитарные расписки

К росту финансовых показателей группы в следующем году может быть причастна международная экспансия. «Тинькофф» решил открыть цифровую «дочку» на Филиппинах, что позволит продолжить расширение на азиатские рынки. Таким образом, в 2021 г. прибыль банка может возрасти до 75–92 млрд руб.

С технической точки зрения цена консолидируется вблизи исторических максимумов, отбившись от зоны скопления объёмов. Покупать бумаги TCS Group сейчас может быть опасно, так как ближайшими уровнями сопротивления служат 7500 и 8000 руб. Однако в долгосрочной перспективе прогноз скорее позитивный.

Рис. 5. Динамика изменения стоимости акций «Тинькофф» на Мосбирже, 2020 — октябрь 2021

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба