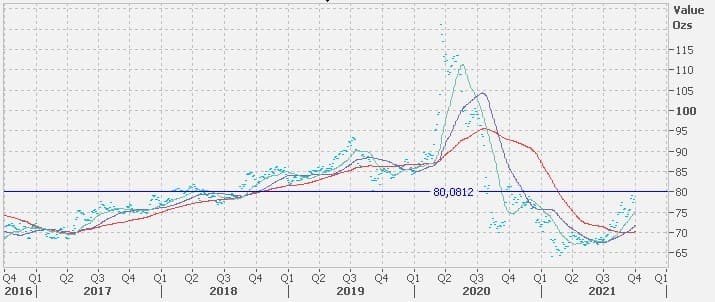

В конце III квартала отношение золота к серебру (Gold/Silver Ratio) вновь вернулось к уровню 80:1 и соответствовало соотношению стоимости металлов в конце III квартала 2020 г.

Рис. 1. Динамика отношения золота к серебру, 2016–2021 гг.

В сентябре 2021 г. стоимость золота составляла 1731,5 долл. за унцию, а серебра — 21,67 долл. за унцию, а в конце III квартала 2020 г. цены на золото колебались на уровне 1860–1900 долл. за унцию, а на серебро — около 23–24 долл. за унцию.

Что может означать это соотношение для частного инвестора?

Соотношение цен на золото и серебро указывает на скорость изменения стоимости металлов, а также сколько унций серебра можно приобрести за одну унцию золота, то есть инвесторы используют Gold/Silver Ratio для определения относительной стоимости серебра по отношению к золоту.

Исходя из значения Gold/Silver Ratio можно делать предположения о дальнейшей динамике цен на металлы и реализовывать торговые стратегии с целью извлечения прибыли из разной скорости их изменения.

Например, в последние семь дней серебро потеряло в цене 4,5%, а золото лишь 1,6%, что указывает на явную перепроданность серебра и, вероятно, приведёт к обратному движению его стоимости, так как снижение стоимости золота показывает замедление.

В результате сделанных выводов можно реализовать стратегии торговли с помощью фьючерсных контрактов на металлы, а также акций ETF-фондов, инвестирующих в физический металл. Подходящим инструментом для реализации данной торговой стратегии могут быть поставочные фьючерсы на золото и серебро на Московской бирже, а также акции ETF-фондов, инвестирующих в золото и серебро. При выборе инструментов для реализации стратегий важна их корреляция с рынками исходных металлов.

Суть торговли Gold/Silver Ratio состоит в том, чтобы изменять количество активов в портфеле, когда соотношение достигает исторически определённых пределов.

Например, когда золото торгуется по цене 500 долл. за унцию, а серебро — по 5 долл. за унцию, Gold/Silver Ratio составляет 100:1. Если же цена золота составляет 1000 долл. за унцию, а серебра — 20 долл. за унцию, то Gold/Silver Ratio составляет 50:1. Таким образом, при соотношении 100:1 можно было продать одну унцию золота и приобрести на эту сумму 100 унций серебра, а когда цены пришли к соотношению 50:1, то можно продать 100 унций серебра и приобрести на эту сумму две унции золота.

В результате вероятного ожидания изменения Gold/Silver Ratio можно проводить ребалансировку портфеля инвестиций, а также диверсифицировать количество драгоценного металла, которое содержится в инвестиционном портфеле.

Можно использовать Gold/Silver Ratio для хеджирования позиций по обоим металлам, открывая длинную позицию по одному металлу и сохраняя короткую позицию по второму. Поэтому, когда соотношение растёт и инвесторы полагают, что оно упадёт вместе с ценой на золото по сравнению с серебром, они могут приобрести серебро и открыть короткую позицию на то же количество золота.

Например, текущее Gold/Silver Ratio составляет 80:1 и есть ожидания, что оно будет снижаться до 75:1. Это приведёт к продаже золота и приобретению серебра на полученную сумму, а после снижения Gold/Silver Ratio до 75:1 можно будет совершить обратную операцию.

Сложность данной торговой стратегии состоит в том, чтобы правильно определить крайние точки Gold/Silver Ratio. Если коэффициент достигает 80:1 и инвестор продаёт золото, покупая серебро, а Gold/Silver Ratio продолжает расти и, например, в течение следующих нескольких лет колеблется между 100 и 120, тогда инвестор «подвисает» в этой позиции либо бывает вынужден зафиксировать убыток.

Инвесторы, которые предвидят, куда изменится соотношение, могут получить прибыль, даже если цена двух металлов упадёт или вырастет, заранее открыв позиции в обоих драгоценных металлах.

Некоторые инвесторы предпочитают сохранять открытые позиции в обоих металлах, регулируя лишь их пропорции. Например, когда Gold/Silver Ratio растёт, они докупают серебро, а когда падает, докупают золото. Это избавляет от размышлений, действительно ли достигнуты экстремальные уровни Gold/Silver Ratio.

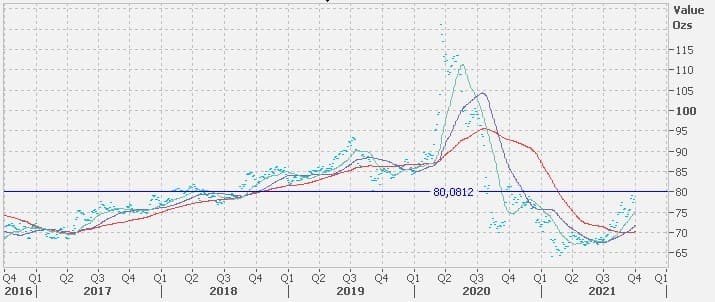

Историческая перспектива показывает, что показатель Gold/Silver Ratio с 1985 по 2021 г. колебался вокруг уровня 70:1, а среднее значение за эти годы составляет 66:1.

Рис. 2. Gold/Silver Ratio с 1985 г. по 2021 гг.

Однако так было не всегда.

В 2020 г. Gold/Silver Ratio достигало 124:1 при рекордном росте цен на золото.

В 1991 г. Gold/Silver Ratio достигало 101:1 при значительном падении цен на серебро.

В 1982 г. Gold/Silver Ratio составляло около 47:1.

Не всегда Gold/Silver Ratio изменялось в соответствии с изменением цен на рынке, были времена, когда оно было фиксированным. Например, в 1792–1834 гг. США использовали биметаллический эталон с фиксированным соотношением 15:1. Затем, в 1834–1862 гг., Конгресс изменил соотношение до 16,3:1. В Римской империи Gold/Silver Ratio было установлено на уровне 12,2:1.

Дополнительным бонусом реализации стратегий торговли Gold/Silver Ratio является инвестирование в твёрдые активы, защищающие от инфляции, девальвации, рыночных стрессов, так как наличие драгоценных металлов повышает устойчивость любого портфеля.

Рис. 1. Динамика отношения золота к серебру, 2016–2021 гг.

В сентябре 2021 г. стоимость золота составляла 1731,5 долл. за унцию, а серебра — 21,67 долл. за унцию, а в конце III квартала 2020 г. цены на золото колебались на уровне 1860–1900 долл. за унцию, а на серебро — около 23–24 долл. за унцию.

Что может означать это соотношение для частного инвестора?

Соотношение цен на золото и серебро указывает на скорость изменения стоимости металлов, а также сколько унций серебра можно приобрести за одну унцию золота, то есть инвесторы используют Gold/Silver Ratio для определения относительной стоимости серебра по отношению к золоту.

Исходя из значения Gold/Silver Ratio можно делать предположения о дальнейшей динамике цен на металлы и реализовывать торговые стратегии с целью извлечения прибыли из разной скорости их изменения.

Например, в последние семь дней серебро потеряло в цене 4,5%, а золото лишь 1,6%, что указывает на явную перепроданность серебра и, вероятно, приведёт к обратному движению его стоимости, так как снижение стоимости золота показывает замедление.

В результате сделанных выводов можно реализовать стратегии торговли с помощью фьючерсных контрактов на металлы, а также акций ETF-фондов, инвестирующих в физический металл. Подходящим инструментом для реализации данной торговой стратегии могут быть поставочные фьючерсы на золото и серебро на Московской бирже, а также акции ETF-фондов, инвестирующих в золото и серебро. При выборе инструментов для реализации стратегий важна их корреляция с рынками исходных металлов.

Суть торговли Gold/Silver Ratio состоит в том, чтобы изменять количество активов в портфеле, когда соотношение достигает исторически определённых пределов.

Например, когда золото торгуется по цене 500 долл. за унцию, а серебро — по 5 долл. за унцию, Gold/Silver Ratio составляет 100:1. Если же цена золота составляет 1000 долл. за унцию, а серебра — 20 долл. за унцию, то Gold/Silver Ratio составляет 50:1. Таким образом, при соотношении 100:1 можно было продать одну унцию золота и приобрести на эту сумму 100 унций серебра, а когда цены пришли к соотношению 50:1, то можно продать 100 унций серебра и приобрести на эту сумму две унции золота.

В результате вероятного ожидания изменения Gold/Silver Ratio можно проводить ребалансировку портфеля инвестиций, а также диверсифицировать количество драгоценного металла, которое содержится в инвестиционном портфеле.

Можно использовать Gold/Silver Ratio для хеджирования позиций по обоим металлам, открывая длинную позицию по одному металлу и сохраняя короткую позицию по второму. Поэтому, когда соотношение растёт и инвесторы полагают, что оно упадёт вместе с ценой на золото по сравнению с серебром, они могут приобрести серебро и открыть короткую позицию на то же количество золота.

Например, текущее Gold/Silver Ratio составляет 80:1 и есть ожидания, что оно будет снижаться до 75:1. Это приведёт к продаже золота и приобретению серебра на полученную сумму, а после снижения Gold/Silver Ratio до 75:1 можно будет совершить обратную операцию.

Сложность данной торговой стратегии состоит в том, чтобы правильно определить крайние точки Gold/Silver Ratio. Если коэффициент достигает 80:1 и инвестор продаёт золото, покупая серебро, а Gold/Silver Ratio продолжает расти и, например, в течение следующих нескольких лет колеблется между 100 и 120, тогда инвестор «подвисает» в этой позиции либо бывает вынужден зафиксировать убыток.

Инвесторы, которые предвидят, куда изменится соотношение, могут получить прибыль, даже если цена двух металлов упадёт или вырастет, заранее открыв позиции в обоих драгоценных металлах.

Некоторые инвесторы предпочитают сохранять открытые позиции в обоих металлах, регулируя лишь их пропорции. Например, когда Gold/Silver Ratio растёт, они докупают серебро, а когда падает, докупают золото. Это избавляет от размышлений, действительно ли достигнуты экстремальные уровни Gold/Silver Ratio.

Историческая перспектива показывает, что показатель Gold/Silver Ratio с 1985 по 2021 г. колебался вокруг уровня 70:1, а среднее значение за эти годы составляет 66:1.

Рис. 2. Gold/Silver Ratio с 1985 г. по 2021 гг.

Однако так было не всегда.

В 2020 г. Gold/Silver Ratio достигало 124:1 при рекордном росте цен на золото.

В 1991 г. Gold/Silver Ratio достигало 101:1 при значительном падении цен на серебро.

В 1982 г. Gold/Silver Ratio составляло около 47:1.

Не всегда Gold/Silver Ratio изменялось в соответствии с изменением цен на рынке, были времена, когда оно было фиксированным. Например, в 1792–1834 гг. США использовали биметаллический эталон с фиксированным соотношением 15:1. Затем, в 1834–1862 гг., Конгресс изменил соотношение до 16,3:1. В Римской империи Gold/Silver Ratio было установлено на уровне 12,2:1.

Дополнительным бонусом реализации стратегий торговли Gold/Silver Ratio является инвестирование в твёрдые активы, защищающие от инфляции, девальвации, рыночных стрессов, так как наличие драгоценных металлов повышает устойчивость любого портфеля.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба