27 декабря 2021 investing.com Коган Евгений

Наши предположения о том, что корпоративные российские облигации в рублях сегодня – это супер-тема, находят свои подтверждения на практике.

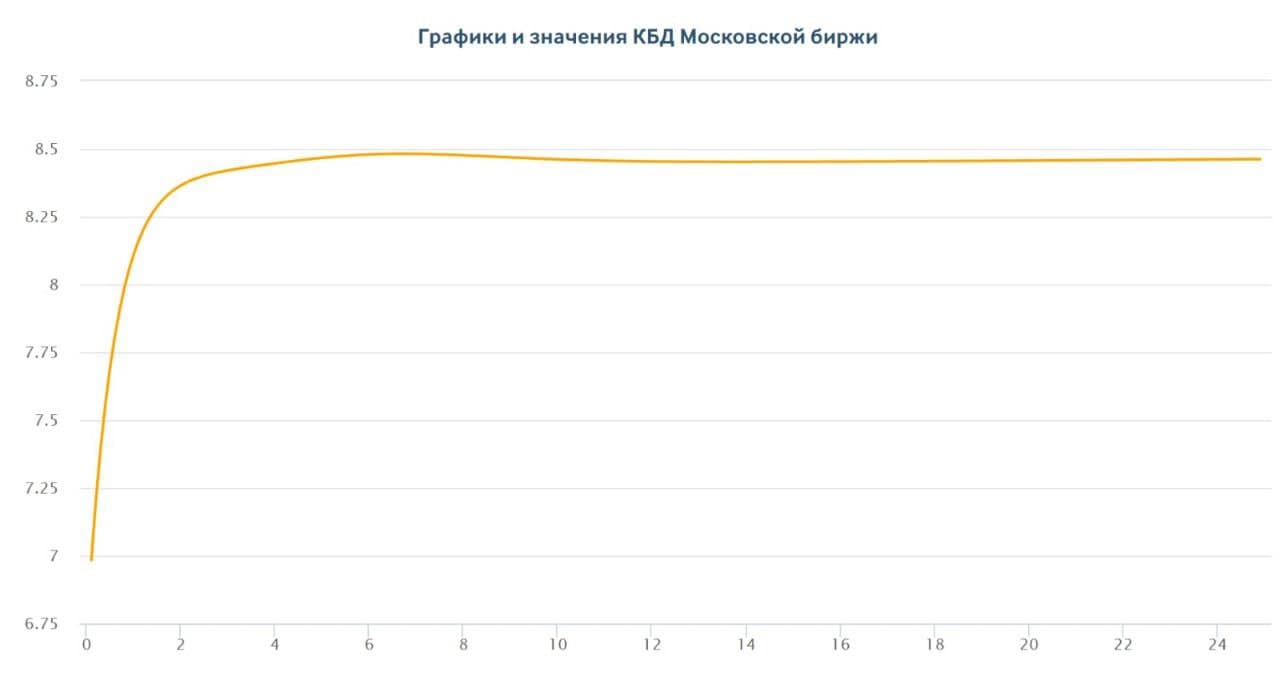

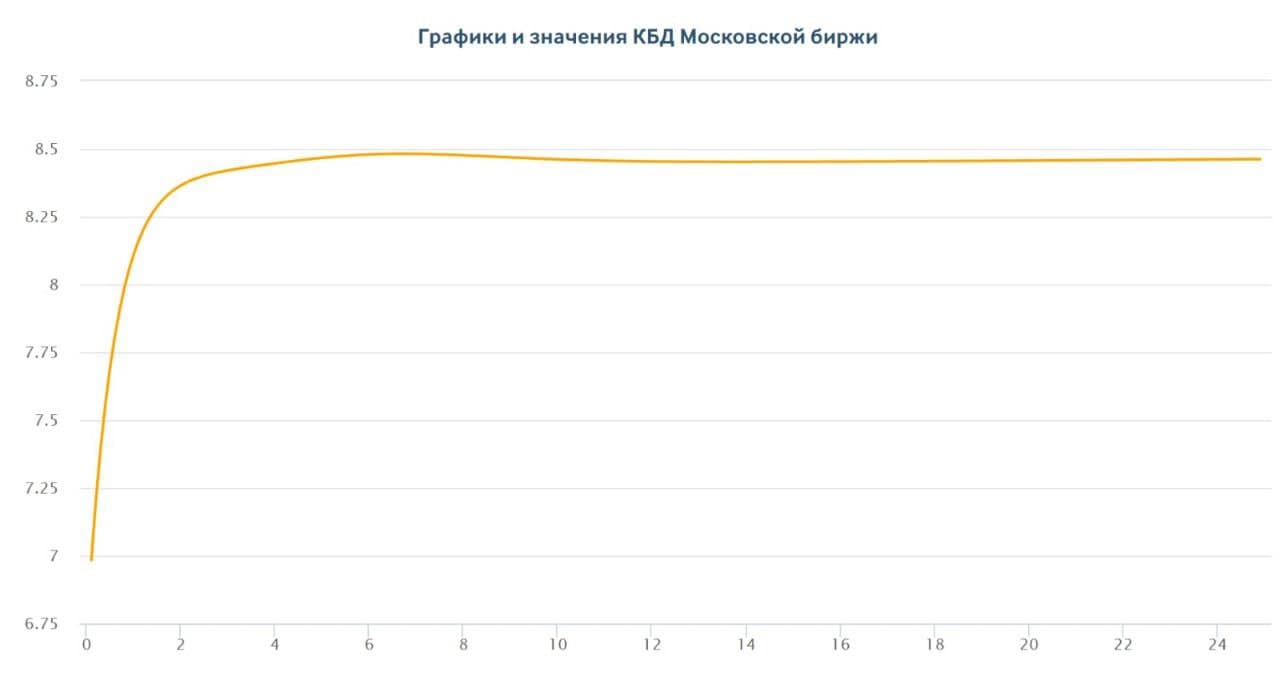

Не раз и не два обращали внимание уважаемого инвестсообщества – кривая доходности (G-curve) в РФ имеет достаточно длительный срок и ярко выраженный инвертированный характер, то есть доходности в "короткой" части кривой стали выше чем в "длинной".

Что сие означает?

Причин тут может быть две:

1. Инвесторы ожидают в достаточно скорой перспективе возникновения рецессии в экономике.

2. Инвесторы ожидают, что в течение нескольких месяцев-полугода можно ожидать значительного снижения инфляционных ожиданий. И, следовательно, начала роста цен облигаций.

Отметим, что на конец прошедшей недели кривая приняла более "нормальный" вид. Доходности на "средней" части (от 5 лет) сравнялись с "длинными", в короткой же части доходности снижаются уже более недели. Происходит так называемая нормализация – короткие доходности снижаются, дальние растут. Формально уже можно утверждать, что инверсия кривой прекратилась. Для понимания: еще 23 ноября 3-летние ОФЗ давали доходность в 9%, за прошедший с тех пор месяц доходность снизилась на 60 б.п. (0,6%)! А это означает, что цены поднялись примерно на 2%.

Мы не раз писали, что рассматриваем данный период скорее как возможность интересных покупок в короткой и средней дюрации. И вот, нормализация кривой говорит о том, что идея не была лишена смысла.

Кстати, интересный факт. После крайнего хайка (поднятия ключевой ставки нашим ЦБ) и комментария в достаточно жесткой манере, оставляющего поле для маневра в части поднятия ставки, ОФЗ, наоборот, стали отыгрывать факт окончания цикла ужесточения. На сейчас ОФЗ не прайсят ставку выше 8,5% (текущая).

"Большие деньги" не поверили ЦБ :)

Странно?

А вот и посмотрим.

Что бы то ни было, многие весьма качественные корпораты дают сейчас доходность на 100-250 б. п. выше гособлигаций. Что, разумеется, абсолютно справедливо, а для инвестора – невероятно интересно.

Последние изменения G-curve еще раз наводят на мысль – вот где хорошая инвестиционная возможность. Ну а облигации качественных корпоратов тем временем потихоньку начали свой рост. Так что… ;)

Не раз и не два обращали внимание уважаемого инвестсообщества – кривая доходности (G-curve) в РФ имеет достаточно длительный срок и ярко выраженный инвертированный характер, то есть доходности в "короткой" части кривой стали выше чем в "длинной".

Что сие означает?

Причин тут может быть две:

1. Инвесторы ожидают в достаточно скорой перспективе возникновения рецессии в экономике.

2. Инвесторы ожидают, что в течение нескольких месяцев-полугода можно ожидать значительного снижения инфляционных ожиданий. И, следовательно, начала роста цен облигаций.

Отметим, что на конец прошедшей недели кривая приняла более "нормальный" вид. Доходности на "средней" части (от 5 лет) сравнялись с "длинными", в короткой же части доходности снижаются уже более недели. Происходит так называемая нормализация – короткие доходности снижаются, дальние растут. Формально уже можно утверждать, что инверсия кривой прекратилась. Для понимания: еще 23 ноября 3-летние ОФЗ давали доходность в 9%, за прошедший с тех пор месяц доходность снизилась на 60 б.п. (0,6%)! А это означает, что цены поднялись примерно на 2%.

Мы не раз писали, что рассматриваем данный период скорее как возможность интересных покупок в короткой и средней дюрации. И вот, нормализация кривой говорит о том, что идея не была лишена смысла.

Кстати, интересный факт. После крайнего хайка (поднятия ключевой ставки нашим ЦБ) и комментария в достаточно жесткой манере, оставляющего поле для маневра в части поднятия ставки, ОФЗ, наоборот, стали отыгрывать факт окончания цикла ужесточения. На сейчас ОФЗ не прайсят ставку выше 8,5% (текущая).

"Большие деньги" не поверили ЦБ :)

Странно?

А вот и посмотрим.

Что бы то ни было, многие весьма качественные корпораты дают сейчас доходность на 100-250 б. п. выше гособлигаций. Что, разумеется, абсолютно справедливо, а для инвестора – невероятно интересно.

Последние изменения G-curve еще раз наводят на мысль – вот где хорошая инвестиционная возможность. Ну а облигации качественных корпоратов тем временем потихоньку начали свой рост. Так что… ;)

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба