17 января 2022 | Сбер Козлов Юрий

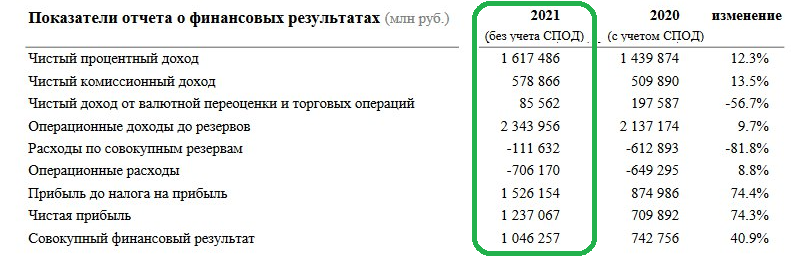

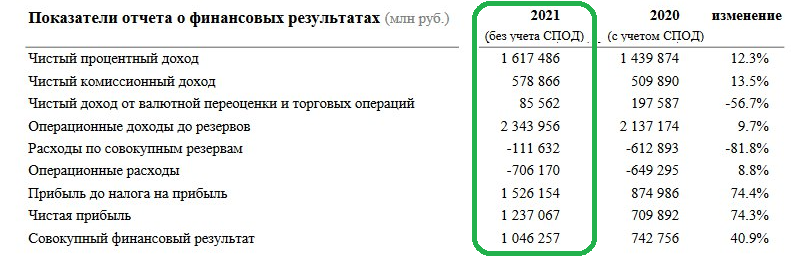

🏛 Сбербанк отчитался в пятницу по РСБУ за 2021 год, сообщив о росте чистой прибыли на 74,3% (г/г) до 1,23 трлн рублей:

📈Наконец-то теперь мы с чистой совестью можем сказать вслух, что Сбер покорил долгожданный триллион рублей по чистой прибыли, что оказалось историческим рекордом для него, благодаря двухзначному темпу роста процентных и комиссионных доходов — на 12,3% и 13,5% соответственно, а также роспуску резервов, на фоне улучшения качества кредитного портфеля.

💼 Кредитный портфель вырос по итогам минувшего года на 15,5% до 27,6 трлн руб. Драйвером роста была ипотека (ипотечный портфель вырос на 29%), хотя и корпоративный сегмент продемонстрировал высокий темп роста (+10,5%).

💰 Отрадно отметить высокую достаточность капитала: показатель составил 14,2%, что позволяет Сберу радовать своих акционеров щедрыми дивидендами. Согласно действующей див.политике, при расчёте выплат банк ориентируется на финансовую отчётность по МСФО, которая будет опубликована позже, однако уже сейчас мы можем грубо прикинуть размер дивидендов. Вам же тоже интересно, я не один такой?))

Если для расчёта брать 50% от ЧП по РСБУ, то мы получаем 27,3 руб. на одну обыкновенную и привилегированную акцию Сбера, что по текущим котировкам сулит ДД=10,5% и ДД=10,8%.

Однако исторически прибыль по МСФО опережает прибыль по РСБУ, а потому за норму выплат можно взять например 56% от ЧП по РСБУ (как это было по итогам 2020 года). И при таком раскладе мы уже выходим на цифру в 30,6 руб., что сулит уже ДД=11,7% и ДД=12,1% по обычкам и префам соответственно.

Космические цифры конечно, скажу я вам. Однако радоваться давайте всё-таки осторожно — дождёмся хотя бы полноценной финансовой отчётности по МСФО за 2021 год. К тому же, нужно отдавать себе отчёт в том, что в следующем году столь сильного роста прибыли мы уже не увидим, поскольку резервы распускать уже не будут, темп роста операционных доходов может немного сократится, на фоне замедления роста отечественной экономики, да и эффекта низкой базы уже не будет.

🤔 Я ожидаю замедления роста процентных доходов в 2022 году: бизнес и население уже сильно закредитованы, и бурного роста кредитного портфеля ожидать вряд ли стоит. А вот комиссионным доходам вполне под силу сохранить положительную динамику, на фоне развития экосистемных проектов.

Если исходить из консервативной оценки, то чистая прибыль по итогам 2022 года может вырасти на 10%, а значит и без того щедрые дивиденды также могут прибавить ещё!

👉 Продолжаю крепко держать префы Сбера в своём портфеле, в расчёте на рост капитализации и щедрые дивиденды в ближайшие годы. В политике не разбираюсь, телевизор не смотрю, в войну не верю (ну или не хочу верить). А с санкциями, если они вдруг вновь обрушатся на нашу страну, обязательно справимся! Как говорится, не первый год уже...

❤️ Друзья! Не забывайте ставить лайк! Для меня это главная мотивация радовать вас и дальше качественной авторской аналитикой и мыслями по рынку.

📈Наконец-то теперь мы с чистой совестью можем сказать вслух, что Сбер покорил долгожданный триллион рублей по чистой прибыли, что оказалось историческим рекордом для него, благодаря двухзначному темпу роста процентных и комиссионных доходов — на 12,3% и 13,5% соответственно, а также роспуску резервов, на фоне улучшения качества кредитного портфеля.

💼 Кредитный портфель вырос по итогам минувшего года на 15,5% до 27,6 трлн руб. Драйвером роста была ипотека (ипотечный портфель вырос на 29%), хотя и корпоративный сегмент продемонстрировал высокий темп роста (+10,5%).

💰 Отрадно отметить высокую достаточность капитала: показатель составил 14,2%, что позволяет Сберу радовать своих акционеров щедрыми дивидендами. Согласно действующей див.политике, при расчёте выплат банк ориентируется на финансовую отчётность по МСФО, которая будет опубликована позже, однако уже сейчас мы можем грубо прикинуть размер дивидендов. Вам же тоже интересно, я не один такой?))

Если для расчёта брать 50% от ЧП по РСБУ, то мы получаем 27,3 руб. на одну обыкновенную и привилегированную акцию Сбера, что по текущим котировкам сулит ДД=10,5% и ДД=10,8%.

Однако исторически прибыль по МСФО опережает прибыль по РСБУ, а потому за норму выплат можно взять например 56% от ЧП по РСБУ (как это было по итогам 2020 года). И при таком раскладе мы уже выходим на цифру в 30,6 руб., что сулит уже ДД=11,7% и ДД=12,1% по обычкам и префам соответственно.

Космические цифры конечно, скажу я вам. Однако радоваться давайте всё-таки осторожно — дождёмся хотя бы полноценной финансовой отчётности по МСФО за 2021 год. К тому же, нужно отдавать себе отчёт в том, что в следующем году столь сильного роста прибыли мы уже не увидим, поскольку резервы распускать уже не будут, темп роста операционных доходов может немного сократится, на фоне замедления роста отечественной экономики, да и эффекта низкой базы уже не будет.

🤔 Я ожидаю замедления роста процентных доходов в 2022 году: бизнес и население уже сильно закредитованы, и бурного роста кредитного портфеля ожидать вряд ли стоит. А вот комиссионным доходам вполне под силу сохранить положительную динамику, на фоне развития экосистемных проектов.

Если исходить из консервативной оценки, то чистая прибыль по итогам 2022 года может вырасти на 10%, а значит и без того щедрые дивиденды также могут прибавить ещё!

👉 Продолжаю крепко держать префы Сбера в своём портфеле, в расчёте на рост капитализации и щедрые дивиденды в ближайшие годы. В политике не разбираюсь, телевизор не смотрю, в войну не верю (ну или не хочу верить). А с санкциями, если они вдруг вновь обрушатся на нашу страну, обязательно справимся! Как говорится, не первый год уже...

❤️ Друзья! Не забывайте ставить лайк! Для меня это главная мотивация радовать вас и дальше качественной авторской аналитикой и мыслями по рынку.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба