17 января 2022 Открытие Лукичева Оксана

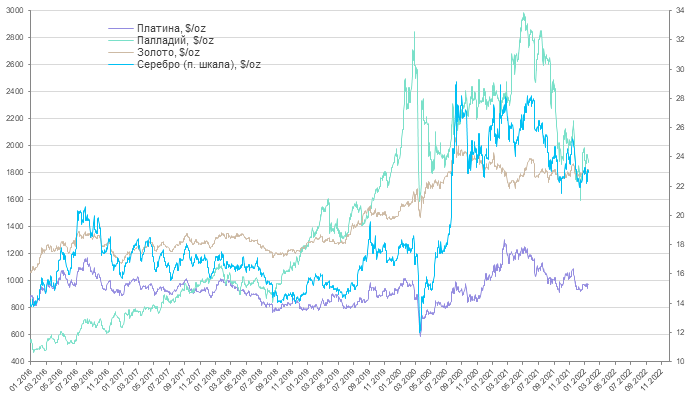

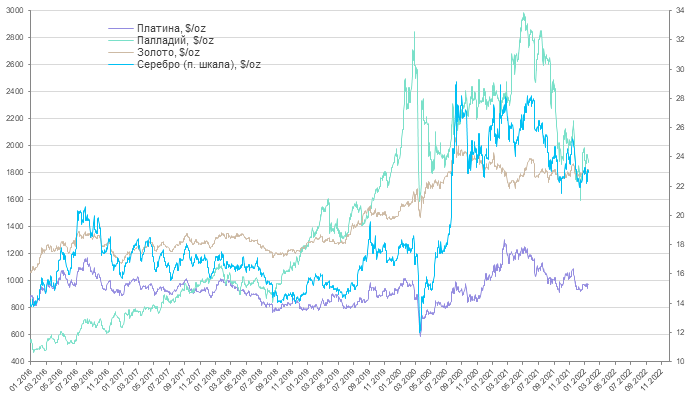

Рынки драгоценных металлов на прошедшей неделе показали позитивную динамику под влиянием более мягкой риторики, прозвучавшей в выступлении главы ФРС США Джерома Пауэлла перед Банковским комитетом Сената США. Исключение составил рынок палладия, негативно реагировавший на вероятное снижение темпов роста мировой экономики. Геополитические риски также продолжают поддерживать спрос на защитные активы, создавая дополнительную премию в ценах золота. Снижение доходности облигаций США и курса доллара ограничивало продажи

Текущая неделя пройдет под знаком выхода первых статистических данных по темпам роста ВВП США в 4 кв. 2021 г., а также в ожидании январского заседания Комитета по открытому рынку ФРС 25-26 января. Неделя будет укороченной ввиду официального выходного в США в понедельник, что окажет сдерживающее влияние на волатильность.

Выступление главы ФРС в банковском комитете Сената США имело более мягкий тон, чем первоначально ожидал рынок. Джером Пауэлл отметил, что нормализация денежно-кредитной политики, вероятно, произойдет в этом году, но эра очень низких процентных ставок может продолжиться. Он также уточнил, что сокращение баланса ФРС может начаться в 2022 г., но регулятору потребуется 2-4 заседания, чтобы принять решение по этому вопросу. Росту цен будет уделяться повышенное внимание, а сворачивание стимулов не должно оказать негативное влияние на рынок труда.

Лаэль Брейнард, занявшая пост вице-председателя ФРС США, подтвердила, что повышение процентных ставок необходимо осуществлять в этом году, причем, как только завершится программа выкупа активов в марте 2022 г. Также обсуждалось выделение кредитов банками соответственно климатическим целям, что в итоге может повысить стоимость кредитования отраслей, производящих традиционные энергоносители.

Глава ЕЦБ Кристин Лагард по-прежнему уверена, что инфляция снизится в 2022 г., а банк готов корректировать политику для достижения ориентира инфляции.

Данные Минфина РФ показали, что производство золота в России за 11 мес. 2021 г. выросло на 1,6% г/г до 319,56 тонн. Производство серебра снизилось на 1,8% г/г до 858,42 тонн.

Спрос на физическое золото в азиатских хабах на предыдущей неделе снизился по мере роста цен и распространения заболеваемости в Индии, розничные продажи понизились. В Индии дилеры продавали золото с премией в $0,5/унц к лондонским ценам. Предложение золотых и серебряных изделий также снизилось в связи с приостановкой работы аффинажных заводов в конце финансового года для проведения аудита. Импорт серебра в Индию в ноябре 2021 г. понизился до 333,1 тонн после рекордного импорта в октябре в 1210,3 тонн.

В Китае премии на покупку золота подросли до $4,0-5,0/унц, приближение Нового года по лунному календарю поддерживало спрос на ювелирные изделия. В Гонконге золото предлагалось с премией в $0,5-2,0/унц. Таможенная служба Китая сообщила об импорте 99,3 тонн золота в Китай в ноябре 2021 г. против 7,1 тонн год назад. Импорт за 11 мес. 2021 г. вырос в 4 раза г/г до 706,4 тонн. В ноябре после четырехмесячного перерыва возобновился экспорт серебра, который составил 121,7 тонн (+81,5% г/г). Экспорт за 11 мес. 2021 г. составил 607,7 тонн серебра – максимум за последние 15 лет.

В Сингапуре премии составили $1,8/унц, спрос оставался высоким в связи с праздничными покупками к новому году. В Японии золото торговалось с дисконтом в $1,0/унц к лондонским ценам.

Импорт золота в Швейцарию в ноябре 2021 г. вырос на 50,1% г/г до 8,92 тонн, а за 11 мес. 2021 г. составил 142,2 тонн (-50% г/г).

Рынок золота на прошедшей неделе показал умеренную волатильность, находясь в узком ценовом диапазоне $1810-1830/унц. К концу недели цены стабилизировались вблизи уровня $1820/унц.

Аналитики банка UBS ожидают, что повышение процентных ставок ФРС США может произойти в марте, июне и сентябре, после чего в 2023-24 гг. последуют более медленные темпы повышения, не более двух раз в год. Более раннее начало и более быстрый темп ужесточения подразумевают давление на стоимость золота примерно со 2 кв. 2022 г., которое будет сопровождаться сезонно низким спросом. Однако, это открывает потенциал для более ранней стадии стабилизации и восстановления рынка, примерно со 2-й половины 2023 г.

Цены на серебро на прошедшей неделе вырастали до $23,26/унц, после чего понизились до $23,02/унц. Соотношение цен между золотом и серебром составило 79,18 (среднее значение за 5 лет — 79,50). Темпы роста цен на серебро отстают от темпов роста цен на золото, вероятно, под влиянием высокого предложения. Соотношение платина/серебро составило 42,2 (среднее значение за 5 лет — 57).

Metals Focus ожидает, что мировое предложение серебра в 2022 г. составит 1 091,6 млн унций (+0,7% г/г). Добыча металла вырастет на 0,7% г/г, а рециклирование – на 0,3%. Потребление серебра в мире в 2022 г. вырастет, по оценкам, на 8% г/г до 1128,4 млн унций. Наибольший вклад в рост потребления внесут сегменты промышленного и ювелирного потребления. Кроме того, инвестиционный спрос вырастет на 13,8% г/г. Дефицит серебра в балансе мирового рынка возрастет относительно 2021 г., но будет покрываться из накопленных запасов, что ограничит рост цен.

По данным Refinitive, объемы средств под управлением крупнейших ETF, инвестирующих в золото и серебро, на прошедшей неделе снизились на 0,1%.

Цены на платину на прошедшей неделе в корреляции с рынком золота консолидировались в узком ценовом диапазоне $960-980/унц. Спред между золотом и платиной составил $847/унц, между палладием и платиной – $908/унц. Цены на палладий понизились от $1938/унц до $1892/унц.

Чистый импорт платины в Китай в ноябре был самым низким за девять месяцев и составил 5,23 тонн (-42,4% г/г, -6,6 м/м). За 11 мес. 2021 г. импорт платины вырос до исторического максимума и составил 96 тонн.

Импорт палладия в Китай в ноябре вырос до максимального за год значения и составил 4,62 тонн (-17% г/г). За 11 мес. 2021 г. импорт палладия вырос на 60% г/г и составил 22 тонны. Импорт палладия в Китай из России достиг максимума за одиннадцать месяцев и составил 1,37 тонн в ноябре против 0,49 тонн в октябре.

Импорт палладия в Гонконг в ноябре составил 1,75 тонн (-63,4% г/г), за 11 мес. 2021 г. импорт составил 35,9 тонн, без изменения к прошлому году.

В Швейцарии произошел разворот: чистый импорт платины составил 0,84 тонн в ноябре по сравнению с чистым экспортом в 1,08 тонн в октябре 2021 г. Страна зарегистрировала самый высокий нетто-экспорт с начала 2021 г. за четыре последних года.

В ноябре Швейцария зафиксировала самый высокий чистый импорт палладия с мая 2020 г. на уровне 2,01 тонны, а импорт за 11 мес. 2021 г. составил 2,14 тонн. Экспорт палладия из России в Швейцарию вырос на 2% г/г и снизился на 1,9% м/м до 0,05 тонн.

Китайская ассоциация легковых автомобилей сообщила, что розничные продажи легковых автомобилей в декабре 2021 г. упали на 7,7% г/г до 2,14 млн единиц.

По данным Refinitive, объемы средств под управлением крупнейших ETF, инвестирующих в платину и палладий, на прошедшей неделе сократились на 0,1% и 0,01% соответственно.

Текущая неделя пройдет под знаком выхода первых статистических данных по темпам роста ВВП США в 4 кв. 2021 г., а также в ожидании январского заседания Комитета по открытому рынку ФРС 25-26 января. Неделя будет укороченной ввиду официального выходного в США в понедельник, что окажет сдерживающее влияние на волатильность.

Выступление главы ФРС в банковском комитете Сената США имело более мягкий тон, чем первоначально ожидал рынок. Джером Пауэлл отметил, что нормализация денежно-кредитной политики, вероятно, произойдет в этом году, но эра очень низких процентных ставок может продолжиться. Он также уточнил, что сокращение баланса ФРС может начаться в 2022 г., но регулятору потребуется 2-4 заседания, чтобы принять решение по этому вопросу. Росту цен будет уделяться повышенное внимание, а сворачивание стимулов не должно оказать негативное влияние на рынок труда.

Лаэль Брейнард, занявшая пост вице-председателя ФРС США, подтвердила, что повышение процентных ставок необходимо осуществлять в этом году, причем, как только завершится программа выкупа активов в марте 2022 г. Также обсуждалось выделение кредитов банками соответственно климатическим целям, что в итоге может повысить стоимость кредитования отраслей, производящих традиционные энергоносители.

Глава ЕЦБ Кристин Лагард по-прежнему уверена, что инфляция снизится в 2022 г., а банк готов корректировать политику для достижения ориентира инфляции.

Данные Минфина РФ показали, что производство золота в России за 11 мес. 2021 г. выросло на 1,6% г/г до 319,56 тонн. Производство серебра снизилось на 1,8% г/г до 858,42 тонн.

Спрос на физическое золото в азиатских хабах на предыдущей неделе снизился по мере роста цен и распространения заболеваемости в Индии, розничные продажи понизились. В Индии дилеры продавали золото с премией в $0,5/унц к лондонским ценам. Предложение золотых и серебряных изделий также снизилось в связи с приостановкой работы аффинажных заводов в конце финансового года для проведения аудита. Импорт серебра в Индию в ноябре 2021 г. понизился до 333,1 тонн после рекордного импорта в октябре в 1210,3 тонн.

В Китае премии на покупку золота подросли до $4,0-5,0/унц, приближение Нового года по лунному календарю поддерживало спрос на ювелирные изделия. В Гонконге золото предлагалось с премией в $0,5-2,0/унц. Таможенная служба Китая сообщила об импорте 99,3 тонн золота в Китай в ноябре 2021 г. против 7,1 тонн год назад. Импорт за 11 мес. 2021 г. вырос в 4 раза г/г до 706,4 тонн. В ноябре после четырехмесячного перерыва возобновился экспорт серебра, который составил 121,7 тонн (+81,5% г/г). Экспорт за 11 мес. 2021 г. составил 607,7 тонн серебра – максимум за последние 15 лет.

В Сингапуре премии составили $1,8/унц, спрос оставался высоким в связи с праздничными покупками к новому году. В Японии золото торговалось с дисконтом в $1,0/унц к лондонским ценам.

Импорт золота в Швейцарию в ноябре 2021 г. вырос на 50,1% г/г до 8,92 тонн, а за 11 мес. 2021 г. составил 142,2 тонн (-50% г/г).

Рынок золота на прошедшей неделе показал умеренную волатильность, находясь в узком ценовом диапазоне $1810-1830/унц. К концу недели цены стабилизировались вблизи уровня $1820/унц.

Аналитики банка UBS ожидают, что повышение процентных ставок ФРС США может произойти в марте, июне и сентябре, после чего в 2023-24 гг. последуют более медленные темпы повышения, не более двух раз в год. Более раннее начало и более быстрый темп ужесточения подразумевают давление на стоимость золота примерно со 2 кв. 2022 г., которое будет сопровождаться сезонно низким спросом. Однако, это открывает потенциал для более ранней стадии стабилизации и восстановления рынка, примерно со 2-й половины 2023 г.

Цены на серебро на прошедшей неделе вырастали до $23,26/унц, после чего понизились до $23,02/унц. Соотношение цен между золотом и серебром составило 79,18 (среднее значение за 5 лет — 79,50). Темпы роста цен на серебро отстают от темпов роста цен на золото, вероятно, под влиянием высокого предложения. Соотношение платина/серебро составило 42,2 (среднее значение за 5 лет — 57).

Metals Focus ожидает, что мировое предложение серебра в 2022 г. составит 1 091,6 млн унций (+0,7% г/г). Добыча металла вырастет на 0,7% г/г, а рециклирование – на 0,3%. Потребление серебра в мире в 2022 г. вырастет, по оценкам, на 8% г/г до 1128,4 млн унций. Наибольший вклад в рост потребления внесут сегменты промышленного и ювелирного потребления. Кроме того, инвестиционный спрос вырастет на 13,8% г/г. Дефицит серебра в балансе мирового рынка возрастет относительно 2021 г., но будет покрываться из накопленных запасов, что ограничит рост цен.

По данным Refinitive, объемы средств под управлением крупнейших ETF, инвестирующих в золото и серебро, на прошедшей неделе снизились на 0,1%.

Цены на платину на прошедшей неделе в корреляции с рынком золота консолидировались в узком ценовом диапазоне $960-980/унц. Спред между золотом и платиной составил $847/унц, между палладием и платиной – $908/унц. Цены на палладий понизились от $1938/унц до $1892/унц.

Чистый импорт платины в Китай в ноябре был самым низким за девять месяцев и составил 5,23 тонн (-42,4% г/г, -6,6 м/м). За 11 мес. 2021 г. импорт платины вырос до исторического максимума и составил 96 тонн.

Импорт палладия в Китай в ноябре вырос до максимального за год значения и составил 4,62 тонн (-17% г/г). За 11 мес. 2021 г. импорт палладия вырос на 60% г/г и составил 22 тонны. Импорт палладия в Китай из России достиг максимума за одиннадцать месяцев и составил 1,37 тонн в ноябре против 0,49 тонн в октябре.

Импорт палладия в Гонконг в ноябре составил 1,75 тонн (-63,4% г/г), за 11 мес. 2021 г. импорт составил 35,9 тонн, без изменения к прошлому году.

В Швейцарии произошел разворот: чистый импорт платины составил 0,84 тонн в ноябре по сравнению с чистым экспортом в 1,08 тонн в октябре 2021 г. Страна зарегистрировала самый высокий нетто-экспорт с начала 2021 г. за четыре последних года.

В ноябре Швейцария зафиксировала самый высокий чистый импорт палладия с мая 2020 г. на уровне 2,01 тонны, а импорт за 11 мес. 2021 г. составил 2,14 тонн. Экспорт палладия из России в Швейцарию вырос на 2% г/г и снизился на 1,9% м/м до 0,05 тонн.

Китайская ассоциация легковых автомобилей сообщила, что розничные продажи легковых автомобилей в декабре 2021 г. упали на 7,7% г/г до 2,14 млн единиц.

По данным Refinitive, объемы средств под управлением крупнейших ETF, инвестирующих в платину и палладий, на прошедшей неделе сократились на 0,1% и 0,01% соответственно.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба