На этой недели НЛМК опубликовал спорные операционные результаты, где средние цены на продукцию ожидаемо снизились, но продажи значительно выросли +5% ко 2-у довольно удачному кварталу и +8% к 3-у кварталу при этом я закладывал +5% кв/кв. Попробуем разобраться сможет ли рост продаж компенсировать снижение цены, тем более НЛМК начал подтягиваться к высоким стандартам раскрытия информации для инвесторов и предоставила отдельный датабук по операционным результатам за последние 10 лет.

Подгрузим его в базу данные ClickHouse и построим дашборды в Grafana.

КЛЮЧЕВЫЕ ОПЕРАЦИОННЫЕ ПОКАЗАТЕЛИ

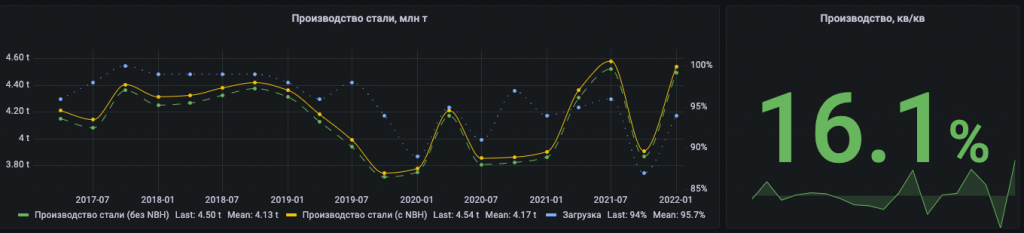

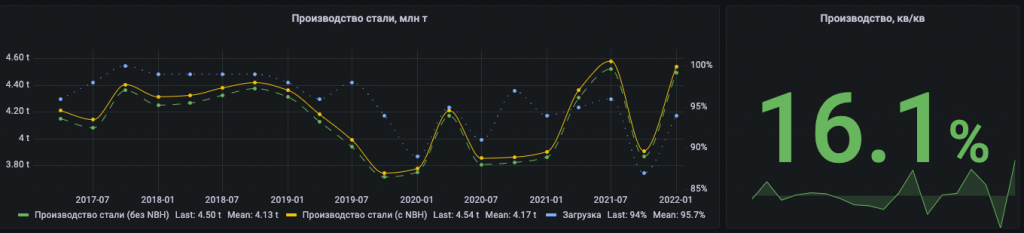

Производство - 4495 тыс. тон, прогноз 4536 тыс. тон c погрешностью +0,9%

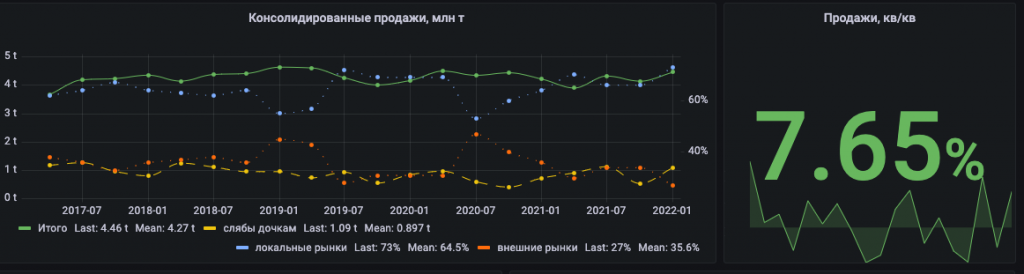

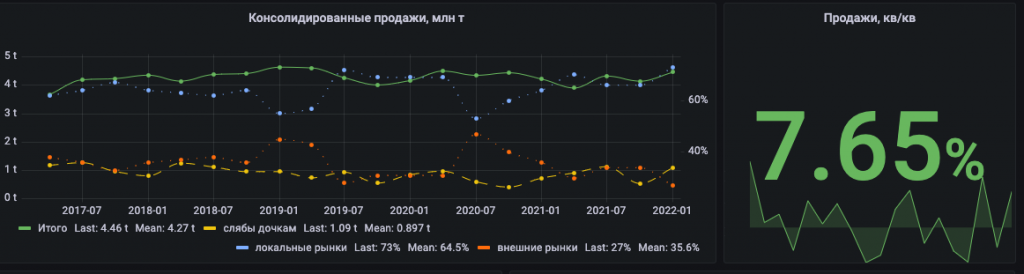

Продажи - 4463 тыс. тон, прогноз 4300 тыс. тон c погрешностью -3,65%

Доля продаж слябов дочкам увеличилась до 1093 тыс. тон или на 104% кв/кв, что может значительно увеличивать маржу.

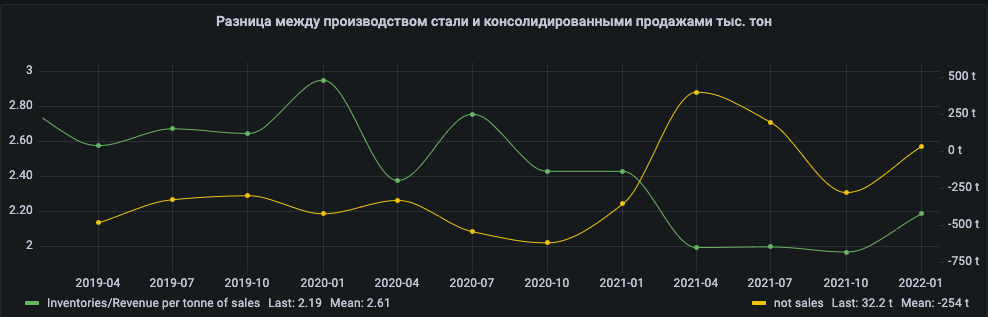

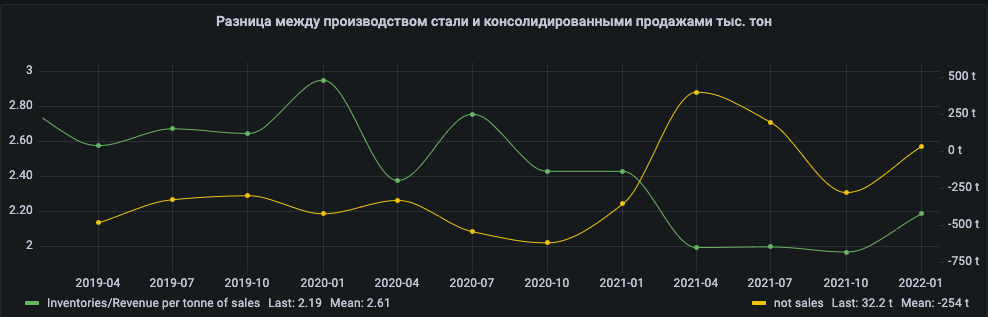

Не продано - 32 тыс. тон и запасы относительно выручки на тонну продукции увеличились на 11%

Продажи по основным видам продукции

Плоский прокат - 2330 тыс. тон, прогноз 2050 тыс. тон

Полуфабрикаты — 1402 тыс. тон, прогноз 1650 тыс. тон

Сортовая продукция — 731 тыс. тон, прогноз 600 тыс. тон

Увеличение продаж продукции с высокой добавленной стоимостью до 68,6% на фоне общего увеличения продаж.

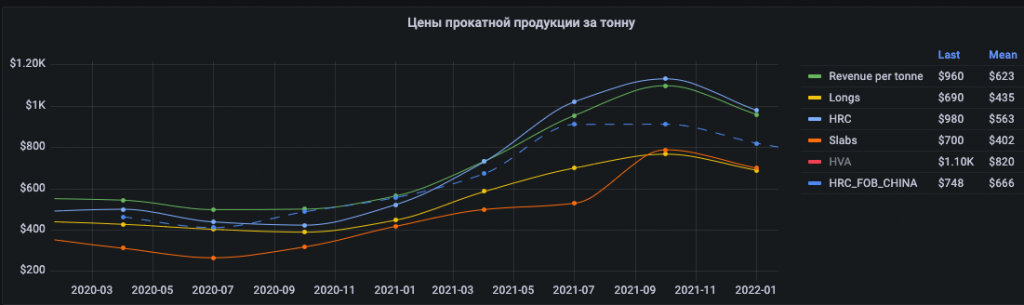

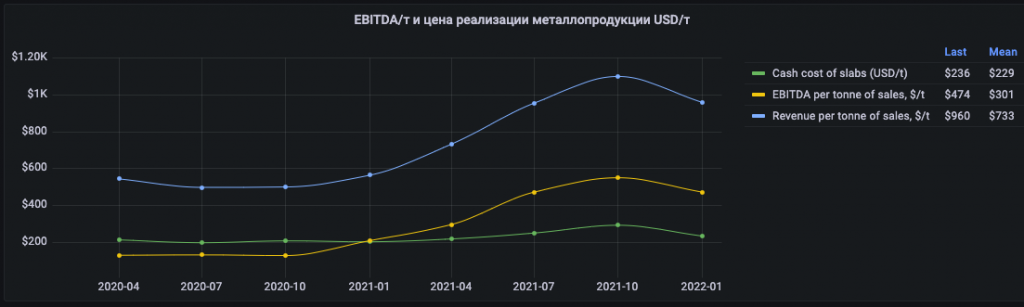

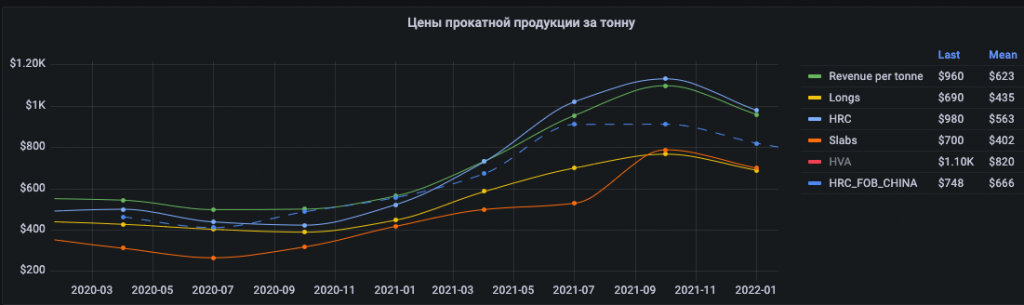

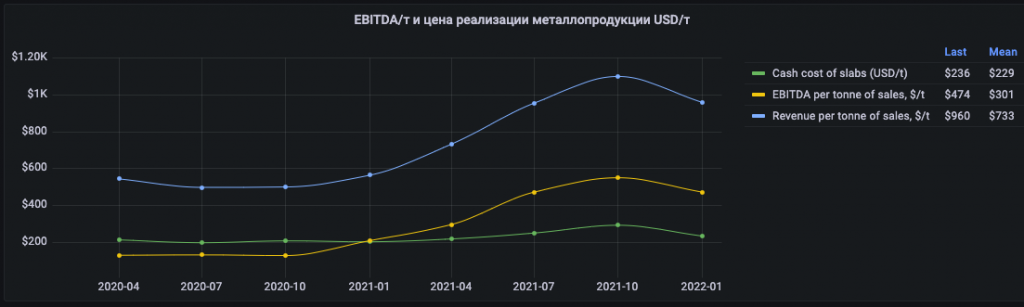

Средневзвешенная цена формируется из средних цен на рынках РФ, ЕС и США, а так же зависит от доли готовой продукции и ее распределением по рынкам сбыта. Все эти факторы одновременно сложно учитывать, но можем предположить, что она будет ближе к параметрам 2-го квартала 2021 года с корреляцией к цене г/г проката FOB Китая и уменьшение цен г/к прокатана на 15%.

Revenue per tonne — $960

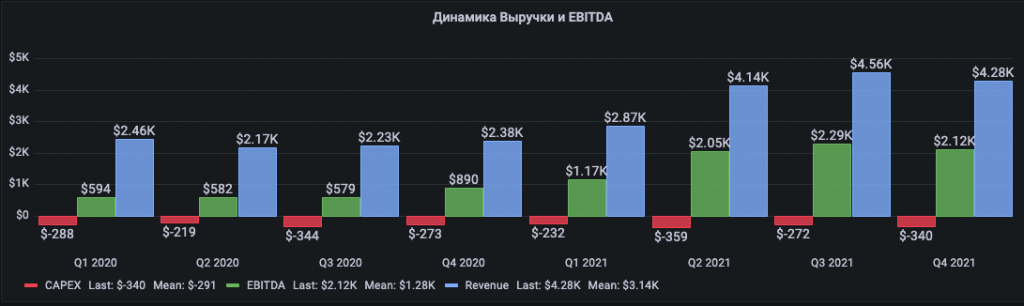

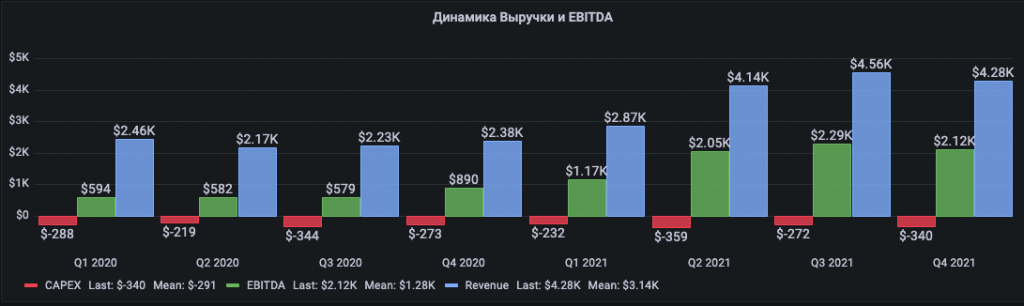

Выручка — $4284 млн. уменьшение на 6% кв/кв (4463*960)

EBITDA — $2115 млн. уменьшение на 7,5 % кв/кв (4463*474)

CAPEX— $340млн.

Запасы в оборотных активах уменьшаться на $100 млн. и торговая и прочая дебиторская задолженность уменьшится на $100 млн. при сохранении соотношения оборотного капитала / выручку L3M*4 в 22,2%

FCF — $1375 млн. увеличение на 23% (2115-340-150-450+200)

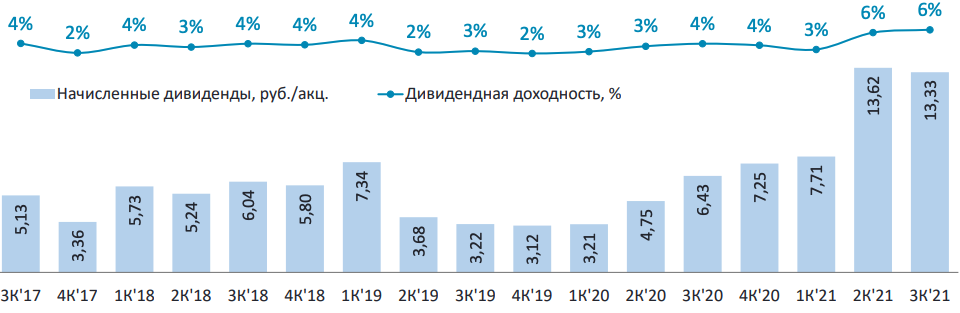

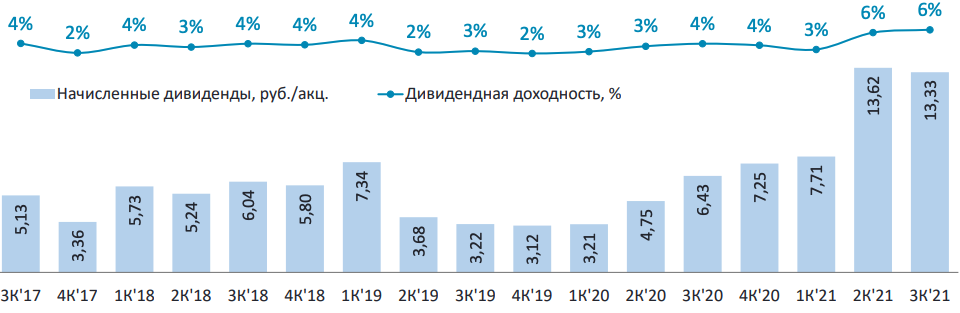

В 3-ем квартале на выплату дивидендов направили 100% от FCF без компенсации сверхкапекса.

Дивиденд — 17,4 руб. (1375/5993,23*76) c годовой доходностью 33,6% (17,4/207*4)

В начале мая будет див. отсечка, если предположить, что отсекаться металлурги будут с 6% див. доходностью, то перед див. отсечкой цена акции может достигать 285 руб. (17,4/0,061) c апсайдом 37%.

И текущие цены г/к проката в FOB Китая выглядят стабильно высокими, что позволяет с оптимизмом смотреть на результаты 1-го квартала 2022 года.

На следующей неделе(31 — 4 февраля) уже состоится телеконференция с менеджментом с объявлением консолидированных финансовых результатов за 2021 год по МСФО. Как обычно следим за объявлением рекомендованных дивидендов первыми в телеграмм каналах(newssmartlab и markettwits) и готовимся брать — на это обычно бывает не более 2-3 минут до того как акции вырастут, если мой прогноз окажется близок.

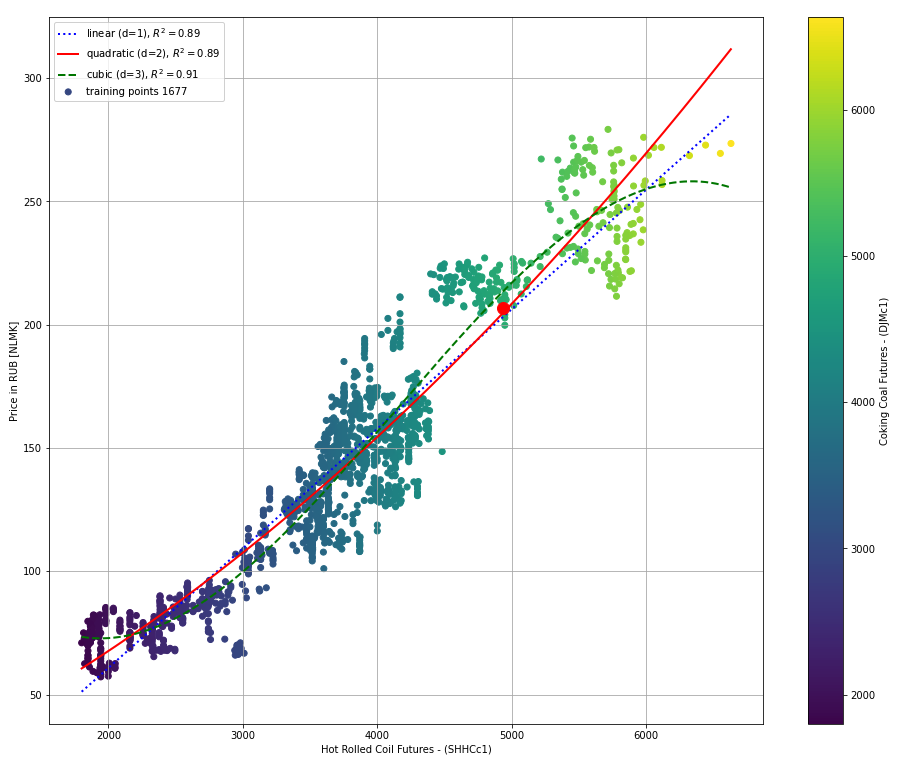

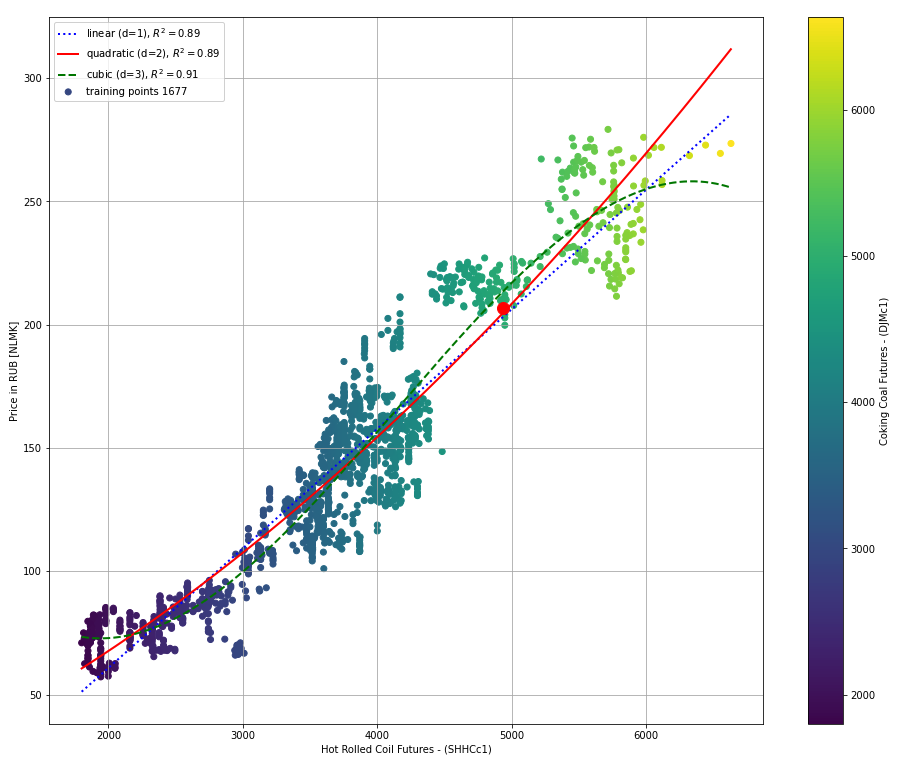

Анализ исторической цены

По оси X — Фьючерс г/к проката на Шанхайской бирже в юанях с 2014-го года

По оси Y — Дневные цены закрытия котировок акции НЛМК в рубля, так же с 2014-го года

Большая красная точка — это сегодняшний день, на момент поста 23-е января.

Красная линия — квадратичная функция регрессии с R^2 = 0,89 — имеет очень высокое значение близкое к единице.

Цена акции в 207 руб. лежит практически на линии квадратичной регрессии, соответственно близка к своим справедливым оценкам относительно текущих цен на г/к прокат. Но если цена на г/к прокат уменьшиться еще на 25% в район 4000 Юаней, ничего страшного не произойдет, так как пред див. отсечками цена может выпрыгивать за линию до 195 руб.

Риски

1. Новый виток эскалации конфликта на Украине при информационный и военной поддержке США.

Оценить сложно, рынок уже заложил часть рисков и санкции будут молненостными, что ограничит доступ к долгу.

2. Затраты на уголь могут значительно увеличиться вопреки прогнозам, так как внутренние цены на уголь напрямую в контрактах не привязаны по формулам к мировым индексам, где лаг в ценах может достигает 2-у месяцев и нет прямой корреляции цен, соответственная маржа может значительно уменьшиться на $50. И по операционным отчетам той же Распадской 4-й квартал у них хороший.

3. Значительного падения стоимости акций после завершения сырьевого ралли с возвратом к средней марже $150 на тонну продукции и при увеличении производства до 4700 тыс. тон продукции в квартал.

EBITDA — $705 млн. (4700*150)

CAPEX — $200 млн.

FCF — $405 млн. (705-200-100)

Дивиденд — 4,9 руб. (405/5993,23*72)

Что при средней див. доходности в 2,5% перед отсечкой цена может достигать 196 руб. (4,9/0,025), если из текущей цены 207 руб. убрать ближайший квартальный дивиденд 17 руб., то получим безопасный уровень для покупки в 190 руб., что ниже 196 руб. соответственно, текущая цена акции привлекательная для долгосрочного инвестора. Так как пока конъюнктура на рынке хорошая мы будет получать дивиденды с доходностью больше 20% годовых и сможем продать чуть дороже чем купили.

Подгрузим его в базу данные ClickHouse и построим дашборды в Grafana.

КЛЮЧЕВЫЕ ОПЕРАЦИОННЫЕ ПОКАЗАТЕЛИ

Производство - 4495 тыс. тон, прогноз 4536 тыс. тон c погрешностью +0,9%

Продажи - 4463 тыс. тон, прогноз 4300 тыс. тон c погрешностью -3,65%

Доля продаж слябов дочкам увеличилась до 1093 тыс. тон или на 104% кв/кв, что может значительно увеличивать маржу.

Не продано - 32 тыс. тон и запасы относительно выручки на тонну продукции увеличились на 11%

Продажи по основным видам продукции

Плоский прокат - 2330 тыс. тон, прогноз 2050 тыс. тон

Полуфабрикаты — 1402 тыс. тон, прогноз 1650 тыс. тон

Сортовая продукция — 731 тыс. тон, прогноз 600 тыс. тон

Увеличение продаж продукции с высокой добавленной стоимостью до 68,6% на фоне общего увеличения продаж.

Средневзвешенная цена формируется из средних цен на рынках РФ, ЕС и США, а так же зависит от доли готовой продукции и ее распределением по рынкам сбыта. Все эти факторы одновременно сложно учитывать, но можем предположить, что она будет ближе к параметрам 2-го квартала 2021 года с корреляцией к цене г/г проката FOB Китая и уменьшение цен г/к прокатана на 15%.

Revenue per tonne — $960

Выручка — $4284 млн. уменьшение на 6% кв/кв (4463*960)

EBITDA — $2115 млн. уменьшение на 7,5 % кв/кв (4463*474)

CAPEX— $340млн.

Запасы в оборотных активах уменьшаться на $100 млн. и торговая и прочая дебиторская задолженность уменьшится на $100 млн. при сохранении соотношения оборотного капитала / выручку L3M*4 в 22,2%

FCF — $1375 млн. увеличение на 23% (2115-340-150-450+200)

В 3-ем квартале на выплату дивидендов направили 100% от FCF без компенсации сверхкапекса.

Дивиденд — 17,4 руб. (1375/5993,23*76) c годовой доходностью 33,6% (17,4/207*4)

В начале мая будет див. отсечка, если предположить, что отсекаться металлурги будут с 6% див. доходностью, то перед див. отсечкой цена акции может достигать 285 руб. (17,4/0,061) c апсайдом 37%.

И текущие цены г/к проката в FOB Китая выглядят стабильно высокими, что позволяет с оптимизмом смотреть на результаты 1-го квартала 2022 года.

На следующей неделе(31 — 4 февраля) уже состоится телеконференция с менеджментом с объявлением консолидированных финансовых результатов за 2021 год по МСФО. Как обычно следим за объявлением рекомендованных дивидендов первыми в телеграмм каналах(newssmartlab и markettwits) и готовимся брать — на это обычно бывает не более 2-3 минут до того как акции вырастут, если мой прогноз окажется близок.

Анализ исторической цены

По оси X — Фьючерс г/к проката на Шанхайской бирже в юанях с 2014-го года

По оси Y — Дневные цены закрытия котировок акции НЛМК в рубля, так же с 2014-го года

Большая красная точка — это сегодняшний день, на момент поста 23-е января.

Красная линия — квадратичная функция регрессии с R^2 = 0,89 — имеет очень высокое значение близкое к единице.

Цена акции в 207 руб. лежит практически на линии квадратичной регрессии, соответственно близка к своим справедливым оценкам относительно текущих цен на г/к прокат. Но если цена на г/к прокат уменьшиться еще на 25% в район 4000 Юаней, ничего страшного не произойдет, так как пред див. отсечками цена может выпрыгивать за линию до 195 руб.

Риски

1. Новый виток эскалации конфликта на Украине при информационный и военной поддержке США.

Оценить сложно, рынок уже заложил часть рисков и санкции будут молненостными, что ограничит доступ к долгу.

2. Затраты на уголь могут значительно увеличиться вопреки прогнозам, так как внутренние цены на уголь напрямую в контрактах не привязаны по формулам к мировым индексам, где лаг в ценах может достигает 2-у месяцев и нет прямой корреляции цен, соответственная маржа может значительно уменьшиться на $50. И по операционным отчетам той же Распадской 4-й квартал у них хороший.

3. Значительного падения стоимости акций после завершения сырьевого ралли с возвратом к средней марже $150 на тонну продукции и при увеличении производства до 4700 тыс. тон продукции в квартал.

EBITDA — $705 млн. (4700*150)

CAPEX — $200 млн.

FCF — $405 млн. (705-200-100)

Дивиденд — 4,9 руб. (405/5993,23*72)

Что при средней див. доходности в 2,5% перед отсечкой цена может достигать 196 руб. (4,9/0,025), если из текущей цены 207 руб. убрать ближайший квартальный дивиденд 17 руб., то получим безопасный уровень для покупки в 190 руб., что ниже 196 руб. соответственно, текущая цена акции привлекательная для долгосрочного инвестора. Так как пока конъюнктура на рынке хорошая мы будет получать дивиденды с доходностью больше 20% годовых и сможем продать чуть дороже чем купили.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба