Сегодня у нас умеренно спекулятивная идея: взять акции производителя хирургических роботов Intuitive Surgical (NASDAQ: ISRG) в ожидании отскока этих акций после недавнего падения.

Потенциал роста и срок действия: 13,5% за 14 месяцев; 37,5% за 3 года; 10% годовых в течение 20 лет.

Почему акции могут вырасти: потому что недавно они упали.

Как действуем: берем акции сейчас за 267,50 $.

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

На чем компания зарабатывает

ISRG производит системы автоматизированной хирургии. Проще говоря, хирургических роботов, которые помогают врачу проводить операции.

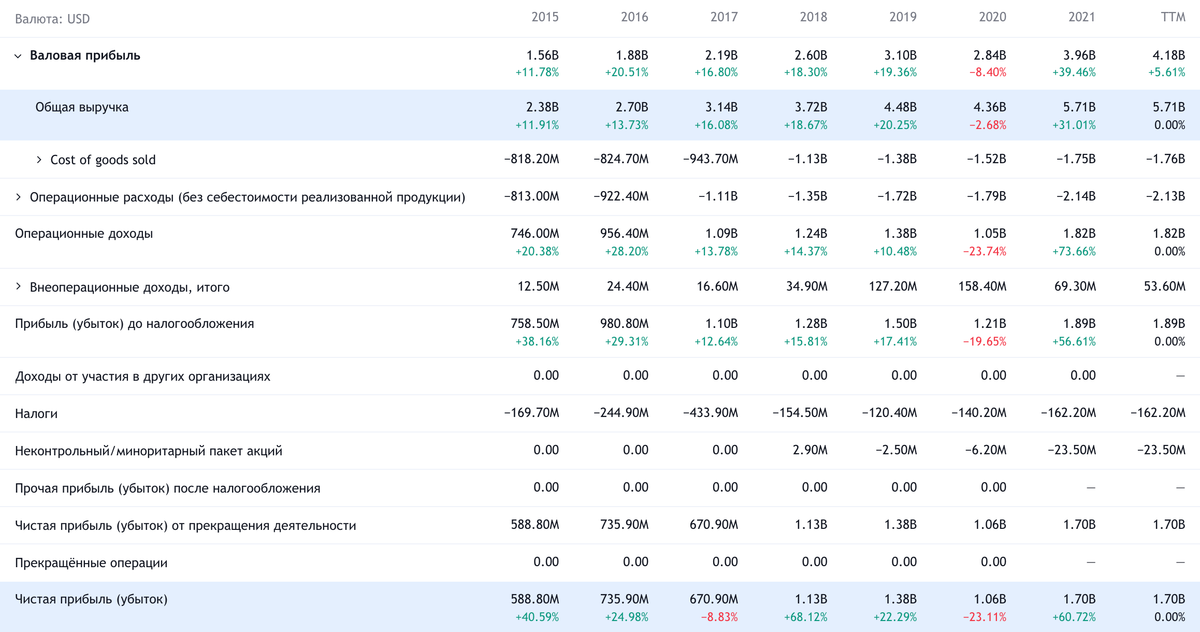

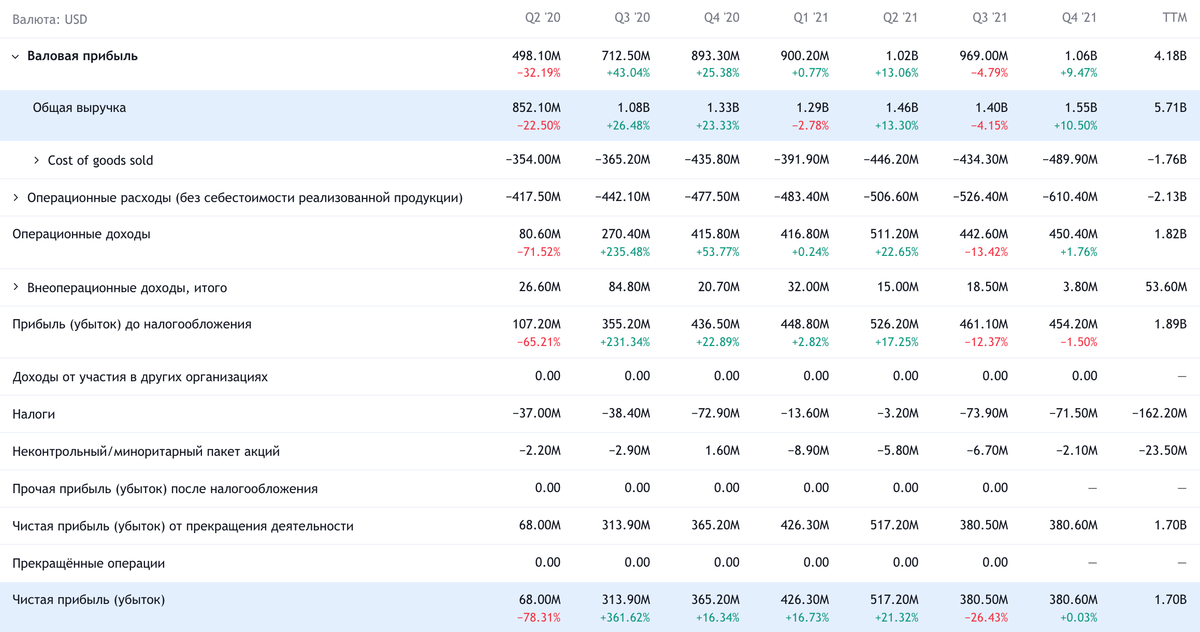

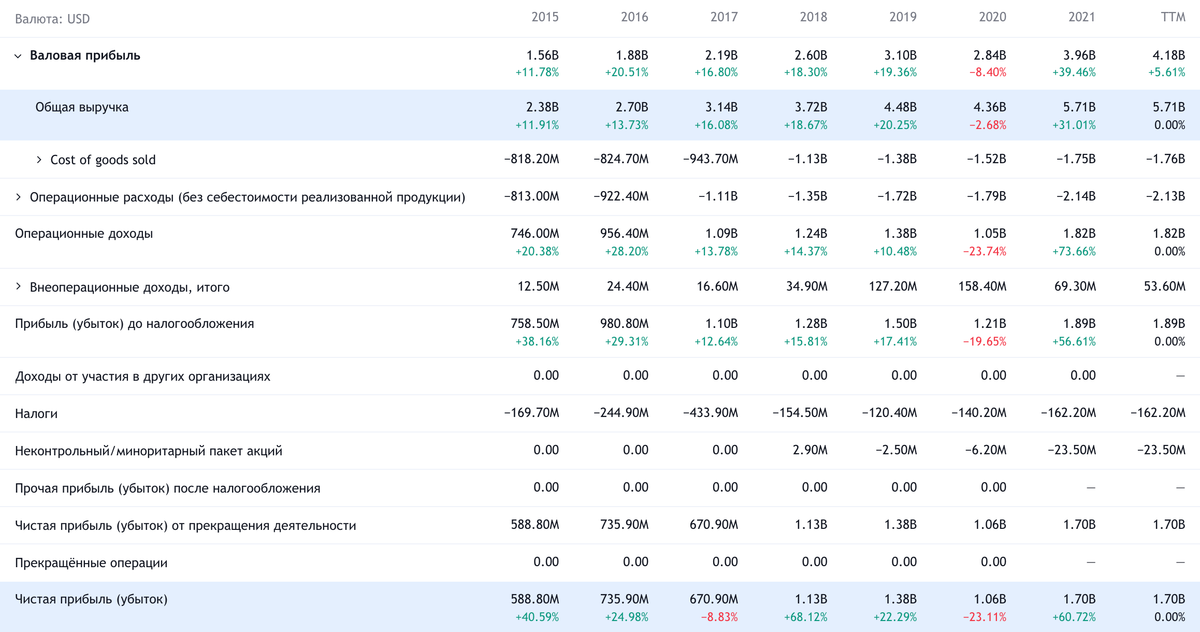

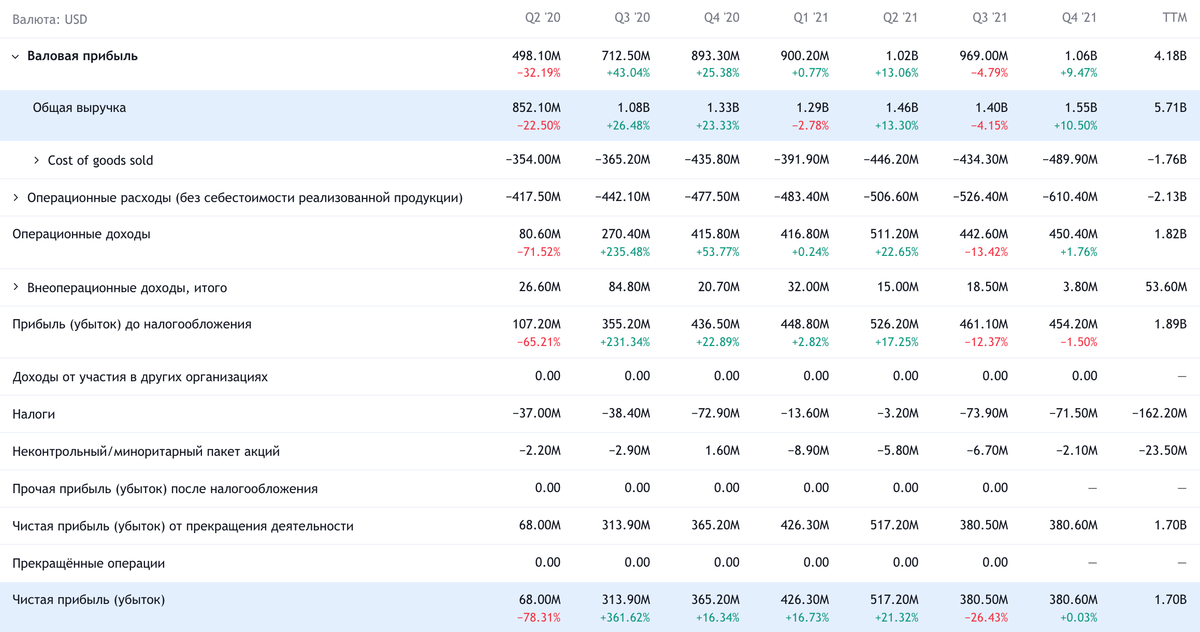

Согласно годовому отчету компании, ее выручка делится следующим образом:

Товары — 83%. Это хирургические системы компании, которые приносят 26,66% выручки, а также запчасти к ним типа лезвий — это 56,34% выручки. Валовая маржа сегмента — 55% от его выручки.

Услуги — 17%. Это техобслуживание и настройка оборудования компании. Валовая маржа сегмента — 11% от его выручки.

Географически выручка делится так: 68% — США, 32% — другие страны.

Аргументы в пользу компании

Упало. Акции компании сильно упали за последние полтора месяца: с 364 до 264,12 $. В некоторой степени на это повлияла публикация последнего отчета: результаты оказались лучше ожиданий, но инвесторов испугала информация о снижении количества процедур в минувшем квартале. Хотя я думаю, что фундаментальная привлекательность бизнеса компании окажется сильнее и мы сможем заработать на отскоке.

Перспективно. Идею по этой компании мы публиковали в 2019 году, и она показала очень хороший результат. Основные предпосылки те же: потребность в автоматизации труда в медицинской сфере ощущается не менее остро, чем в производстве. Только речь идет не о полной замене человеческого труда, а о его дополнении и, соответственно, выжимании большего КПД из действий персонала.

Аргументы в пользу хирургических роботов очень серьезные: с ними операции ощутимо эффективнее и безопаснее, чем без них. При этом, пока роботы применяются только в 15% хирургических операций, можно надеяться на ощутимый рост продаж ISRG, ибо ожидается, что этот рынок в течение следующих восьми лет будет расти темпами в диапазоне от 9,5 до 19,3% в год.

Так что я бы ожидал продолжения роста финансовых показателей компании просто ввиду прекрасной конъюнктуры — пусть и возможны небольшие сбои в активности врачей, которые будут временно снижать нагрузку на оборудование ISRG.

Но в среднесрочной перспективе росту продаж будет способствовать растущая нехватка персонала в американских больницах. Хирургические роботы — это один из многих способов выжать больше из имеющегося персонала, разгрузив его от лишней работы настолько, насколько возможно. Хотя, конечно, откладывание хирургических процедур будет нивелировать этот плюс.

Есть бенефициары кроме нас. Можно также надеяться на рост котировок компании за счет притока крупных институциональных инвесторов в ее акции. Возможно, они придут в ожидании дальнейшего роста ее бизнеса.

Управляющие банками и фондами читают те же исследования, что и мы, и потому оценят, что из научно-фантастической идеи ISRG сделала работающий и успешный бизнес с высокой итоговой маржой.

Также они могут ожидать введения компанией дивидендов хотя бы на уровне 3 $ в год в обозримой перспективе — это будет давать чуть больше 1% годовых, но небольшая доходность тут в глазах крупных инвесторов будет компенсироваться стабильным и уверенным ростом основных финансовых показателей, а также общей надежностью бизнеса компании.

А нынешней просадкой крупные инвесторы наверняка решат воспользоваться, чтобы взять акции компании подешевле.

Что может помешать

Дорого. У компании P / E около 58, а P / S около 17,53. Уже этого много. При этом ISRG со своей капитализацией под 95 млрд долларов стоит дороже своего рынка почти в 14 раз, а на нем она занимает долю размером почти 79%. Так что акции могут быть очень волатильными.

Пандемия. На работу компании негативно влияет пандемия: из-за карантинов люди откладывают хирургические процедуры. Например, в 2020 компания отгрузила 936 систем, что ощутимо меньше показателей 2019 — 1119 систем. Новые штаммы и ограничения легко могут испортить компании отчетность в течение следующих нескольких кварталов.

Никаких дураков. Огромная капитализация компании не дает нам возможности надеяться, что ее акции накачает толпа розничных инвесторов.

Доигрались в «Монополию». ISRG фактически подмяла под себя весь рынок, но это таит в себе опасности. Роботы компании стоят кучу денег — от 500 тысяч до 2 миллионов долларов. При этом еще больше денег она зарабатывает на продаже инструментов. Это создает веер неприятных вероятностей для ISRG.

Во-первых, врачи будут брыкаться. Некоторые медицинские организации уже судятся из-за высокой стоимости запчастей с ISRG, обвиняя ее в монополизме и навязывании продажи инструментов и запчастей по завышенным ценам. Снизить стоимость запчастей для компании будет означать ухудшение своего финансового результата.

Сейчас среди медицинских организаций уже зреет оппозиция компании, связанная с ее ценником. Если ситуация выйдет из-под контроля, то многие больницы вполне могут организованно отказаться покупать оборудование компании с целью принудить ее пойти на уступки. Ибо на все доказательства пользы роботов они смогут найти доказательства того, что и без роботов нормально работается.

Как говорится, «истина в глазах пишущего исследование». Есть не только доказательства высочайшей эффективности хирургических роботов, но и альтернативная точка зрения, даже вроде как подкрепленная научными исследованиями, — что роботы не особенно превосходят хирургов-людей. Даже не так важно, насколько это правда: именно эту линию защиты будут использовать больницы в случае массового отказа.

Еще хуже для компании будет, если она будет проигрывать в антимонопольных исках: тогда ей точно придется упрощать в пользу клиентов условия контрактов и снижать ценник — с понятными последствиями для котировок.

Также очень возможно, что в качестве инструмента торга врачи будут использовать как реальные, так и выдуманные истории о том, как оборудование ISRG подвергало риску жизни пациентов, что может очень ощутимо сказываться на котировках ISRG.

Во-вторых, конкуренты будут конкурировать. Доходность хирургических роботов доказана примером ISRG. Это будет стимулировать приток в эту сферу венчурного капитала, что со временем наверняка приведет к появлению более дешевых конкурентов ISRG. Это в лучшем случае будет означать, что ISRG придется тратить кучу денег на выкуп этих стартапов или подразделений конкурентов. А это будет отягощать ее бухгалтерию.

В худшем случае роботы других компаний начнут теснить ISRG из больниц, благо там есть иные неприятности. Я не думаю, что компанию в этом году минует горькая чаша логистических проблем и роста стоимости промышленного сырья: это нынче бич всех без исключения бизнесов с большой долей операций производственного толка. Хотя стоит отметить, что до последнего времени компания очень достойно переживала все эти напасти.

Что в итоге

Берем акции сейчас по 267,50 $, а дальше есть три варианта действий:

дождаться 300 $. Думаю, мы достигнем этого уровня за следующие 14 месяцев;

держать акции следующие три года в ожидании того, что они вернутся к уровню 363 $. Это не самый наглый план: компания стоит недешево, но объективно выступает лидером в передовой, перспективной отрасли, которая уже сейчас приносит большие деньги;

держать акции следующие 20 лет и вместе с компанией увидеть, как роботы захватят больницы.

Потенциал роста и срок действия: 13,5% за 14 месяцев; 37,5% за 3 года; 10% годовых в течение 20 лет.

Почему акции могут вырасти: потому что недавно они упали.

Как действуем: берем акции сейчас за 267,50 $.

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

На чем компания зарабатывает

ISRG производит системы автоматизированной хирургии. Проще говоря, хирургических роботов, которые помогают врачу проводить операции.

Согласно годовому отчету компании, ее выручка делится следующим образом:

Товары — 83%. Это хирургические системы компании, которые приносят 26,66% выручки, а также запчасти к ним типа лезвий — это 56,34% выручки. Валовая маржа сегмента — 55% от его выручки.

Услуги — 17%. Это техобслуживание и настройка оборудования компании. Валовая маржа сегмента — 11% от его выручки.

Географически выручка делится так: 68% — США, 32% — другие страны.

Аргументы в пользу компании

Упало. Акции компании сильно упали за последние полтора месяца: с 364 до 264,12 $. В некоторой степени на это повлияла публикация последнего отчета: результаты оказались лучше ожиданий, но инвесторов испугала информация о снижении количества процедур в минувшем квартале. Хотя я думаю, что фундаментальная привлекательность бизнеса компании окажется сильнее и мы сможем заработать на отскоке.

Перспективно. Идею по этой компании мы публиковали в 2019 году, и она показала очень хороший результат. Основные предпосылки те же: потребность в автоматизации труда в медицинской сфере ощущается не менее остро, чем в производстве. Только речь идет не о полной замене человеческого труда, а о его дополнении и, соответственно, выжимании большего КПД из действий персонала.

Аргументы в пользу хирургических роботов очень серьезные: с ними операции ощутимо эффективнее и безопаснее, чем без них. При этом, пока роботы применяются только в 15% хирургических операций, можно надеяться на ощутимый рост продаж ISRG, ибо ожидается, что этот рынок в течение следующих восьми лет будет расти темпами в диапазоне от 9,5 до 19,3% в год.

Так что я бы ожидал продолжения роста финансовых показателей компании просто ввиду прекрасной конъюнктуры — пусть и возможны небольшие сбои в активности врачей, которые будут временно снижать нагрузку на оборудование ISRG.

Но в среднесрочной перспективе росту продаж будет способствовать растущая нехватка персонала в американских больницах. Хирургические роботы — это один из многих способов выжать больше из имеющегося персонала, разгрузив его от лишней работы настолько, насколько возможно. Хотя, конечно, откладывание хирургических процедур будет нивелировать этот плюс.

Есть бенефициары кроме нас. Можно также надеяться на рост котировок компании за счет притока крупных институциональных инвесторов в ее акции. Возможно, они придут в ожидании дальнейшего роста ее бизнеса.

Управляющие банками и фондами читают те же исследования, что и мы, и потому оценят, что из научно-фантастической идеи ISRG сделала работающий и успешный бизнес с высокой итоговой маржой.

Также они могут ожидать введения компанией дивидендов хотя бы на уровне 3 $ в год в обозримой перспективе — это будет давать чуть больше 1% годовых, но небольшая доходность тут в глазах крупных инвесторов будет компенсироваться стабильным и уверенным ростом основных финансовых показателей, а также общей надежностью бизнеса компании.

А нынешней просадкой крупные инвесторы наверняка решат воспользоваться, чтобы взять акции компании подешевле.

Что может помешать

Дорого. У компании P / E около 58, а P / S около 17,53. Уже этого много. При этом ISRG со своей капитализацией под 95 млрд долларов стоит дороже своего рынка почти в 14 раз, а на нем она занимает долю размером почти 79%. Так что акции могут быть очень волатильными.

Пандемия. На работу компании негативно влияет пандемия: из-за карантинов люди откладывают хирургические процедуры. Например, в 2020 компания отгрузила 936 систем, что ощутимо меньше показателей 2019 — 1119 систем. Новые штаммы и ограничения легко могут испортить компании отчетность в течение следующих нескольких кварталов.

Никаких дураков. Огромная капитализация компании не дает нам возможности надеяться, что ее акции накачает толпа розничных инвесторов.

Доигрались в «Монополию». ISRG фактически подмяла под себя весь рынок, но это таит в себе опасности. Роботы компании стоят кучу денег — от 500 тысяч до 2 миллионов долларов. При этом еще больше денег она зарабатывает на продаже инструментов. Это создает веер неприятных вероятностей для ISRG.

Во-первых, врачи будут брыкаться. Некоторые медицинские организации уже судятся из-за высокой стоимости запчастей с ISRG, обвиняя ее в монополизме и навязывании продажи инструментов и запчастей по завышенным ценам. Снизить стоимость запчастей для компании будет означать ухудшение своего финансового результата.

Сейчас среди медицинских организаций уже зреет оппозиция компании, связанная с ее ценником. Если ситуация выйдет из-под контроля, то многие больницы вполне могут организованно отказаться покупать оборудование компании с целью принудить ее пойти на уступки. Ибо на все доказательства пользы роботов они смогут найти доказательства того, что и без роботов нормально работается.

Как говорится, «истина в глазах пишущего исследование». Есть не только доказательства высочайшей эффективности хирургических роботов, но и альтернативная точка зрения, даже вроде как подкрепленная научными исследованиями, — что роботы не особенно превосходят хирургов-людей. Даже не так важно, насколько это правда: именно эту линию защиты будут использовать больницы в случае массового отказа.

Еще хуже для компании будет, если она будет проигрывать в антимонопольных исках: тогда ей точно придется упрощать в пользу клиентов условия контрактов и снижать ценник — с понятными последствиями для котировок.

Также очень возможно, что в качестве инструмента торга врачи будут использовать как реальные, так и выдуманные истории о том, как оборудование ISRG подвергало риску жизни пациентов, что может очень ощутимо сказываться на котировках ISRG.

Во-вторых, конкуренты будут конкурировать. Доходность хирургических роботов доказана примером ISRG. Это будет стимулировать приток в эту сферу венчурного капитала, что со временем наверняка приведет к появлению более дешевых конкурентов ISRG. Это в лучшем случае будет означать, что ISRG придется тратить кучу денег на выкуп этих стартапов или подразделений конкурентов. А это будет отягощать ее бухгалтерию.

В худшем случае роботы других компаний начнут теснить ISRG из больниц, благо там есть иные неприятности. Я не думаю, что компанию в этом году минует горькая чаша логистических проблем и роста стоимости промышленного сырья: это нынче бич всех без исключения бизнесов с большой долей операций производственного толка. Хотя стоит отметить, что до последнего времени компания очень достойно переживала все эти напасти.

Что в итоге

Берем акции сейчас по 267,50 $, а дальше есть три варианта действий:

дождаться 300 $. Думаю, мы достигнем этого уровня за следующие 14 месяцев;

держать акции следующие три года в ожидании того, что они вернутся к уровню 363 $. Это не самый наглый план: компания стоит недешево, но объективно выступает лидером в передовой, перспективной отрасли, которая уже сейчас приносит большие деньги;

держать акции следующие 20 лет и вместе с компанией увидеть, как роботы захватят больницы.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба