28 января 2022 investing.com Найман Эрик

Вчера Пауэлл огласил, что ФРС не откидывает возможность повышения ставки на каждом из заседаний в 2022 году — а их осталось в этом году семь.

Если взять консервативное повышение на 0,25% каждый раз, то по результатам года ставка ФРС приблизится к 2%.

Насколько возможна такая скорость?

Исторически монетарная политика хорошо описывается "макроэкономическими индикаторами". Точнее, моделями, построенными на этих индикаторах, таких как инфляция, занятость, ритейл-продажи, разрыв ВВП (разница между фактическим и потенциальным).

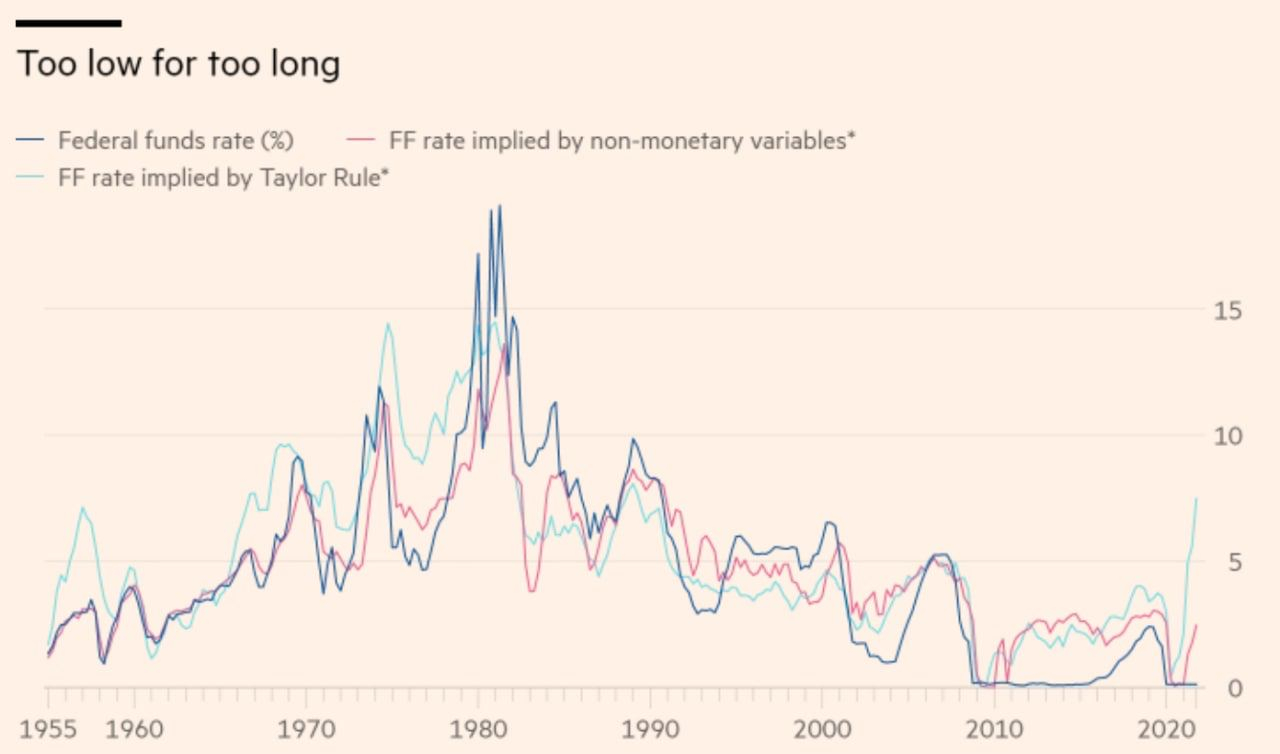

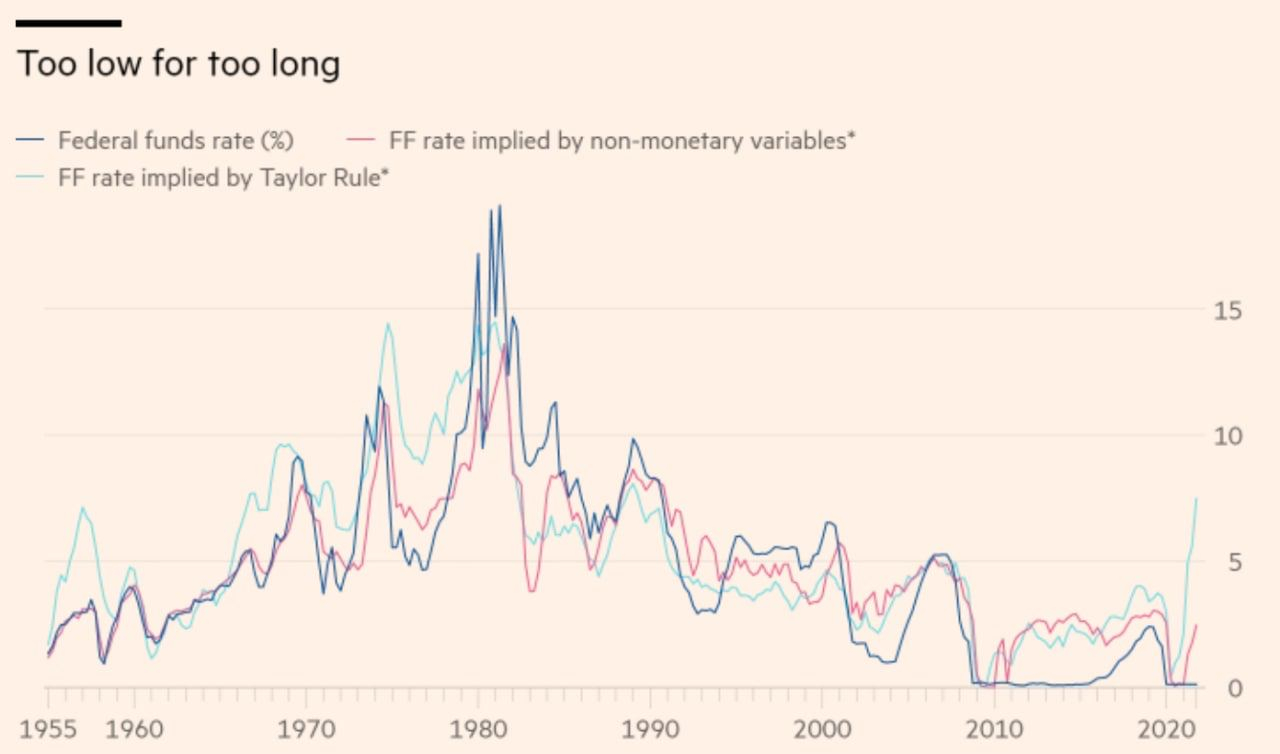

На изображении ниже синим показана ставка ФРС, а прогноз согласно модели - розовым.

В истории модели достаточно точно описывали направление изменения ставки ФРС и ее уровень. Но эта тесная связь резко исчезла после кризиса доткомов.

С 2003 г. и далее модели показывают более быстрый разворот после понижения, нежели решения ФРС. Но всё ещё относительно точно показывают средний уровень.

ФРС стала более непрогнозируемой в своих решениях, если исходить из показателей экономики.

Так, после кризиса 2008 г. расчеты предполагали, что ФРС должна поднимать ставку уже начиная с 2010 года и постепенно выходить на уровень в 3%. Но ФРС ждала 5 лет, чтобы начать повышение, а пик составил лишь 2,4%.

В этот раз моделирование указывало на начало повышения ставки начиная с 2021 г. с резким достижением 2,5% в конце текущего года. Это подразумевало бы повышение на каждом из заседаний ФРС.

Возможно, на этот раз у центробанка нет возможности ждать 5 лет. Инфляция устойчиво закрепилась в экономике и сильно бьет по рейтингам Байдена с перспективой заемдлить экономический рост.

После подтверждения позиции Пауэлла на посту главы ФРС он резко изменил свою позицию и наконец-то "увидел инфляцию”.

Это подтолкнуло к резкому изменению позиции ФРС в конце 2021 года. Она теперь в первую очередь будет ориентироваться на подавление инфляции. А, согласно моделированию, это предполагает достаточно резкое поднятие ставки к 2%.

Так что семиразовое повышение в течение этого года — вполне реалистичный сценарий, если в США не начнется резкое замедление инфляции.

Для инвесторов такой сценарий означает:

- нужно внимательно следить за кривой доходности. Сразу после заседания она продолжила курс на сглаживание (ближний конец кривой доходности будет выравниваться с дальним концом кривой);

- избегать спекуляций акциями с далеким "будущим потенциалом”. Период дешевых денег уходит. Не стоит рассчитывать на скорый отскок вверх стоимости бизнесов, которые не генерируют прибыль;

- быть готовыми к значительным колебаниям рынка.

Даже прогнозированное повышение процентных ставок может вызывать временный негатив. Особенно в паре с новостями о сокращении баланса ФРС.

Кстати, обычно в США экономический кризис начинался через 12 месяцев после достижения нейтральной или инверсной кривой доходности гособлигаций США. То есть с большой долей вероятности кризис в США начнется на переломе 2023-24 годов.

Если взять консервативное повышение на 0,25% каждый раз, то по результатам года ставка ФРС приблизится к 2%.

Насколько возможна такая скорость?

Исторически монетарная политика хорошо описывается "макроэкономическими индикаторами". Точнее, моделями, построенными на этих индикаторах, таких как инфляция, занятость, ритейл-продажи, разрыв ВВП (разница между фактическим и потенциальным).

На изображении ниже синим показана ставка ФРС, а прогноз согласно модели - розовым.

В истории модели достаточно точно описывали направление изменения ставки ФРС и ее уровень. Но эта тесная связь резко исчезла после кризиса доткомов.

С 2003 г. и далее модели показывают более быстрый разворот после понижения, нежели решения ФРС. Но всё ещё относительно точно показывают средний уровень.

ФРС стала более непрогнозируемой в своих решениях, если исходить из показателей экономики.

Так, после кризиса 2008 г. расчеты предполагали, что ФРС должна поднимать ставку уже начиная с 2010 года и постепенно выходить на уровень в 3%. Но ФРС ждала 5 лет, чтобы начать повышение, а пик составил лишь 2,4%.

В этот раз моделирование указывало на начало повышения ставки начиная с 2021 г. с резким достижением 2,5% в конце текущего года. Это подразумевало бы повышение на каждом из заседаний ФРС.

Возможно, на этот раз у центробанка нет возможности ждать 5 лет. Инфляция устойчиво закрепилась в экономике и сильно бьет по рейтингам Байдена с перспективой заемдлить экономический рост.

После подтверждения позиции Пауэлла на посту главы ФРС он резко изменил свою позицию и наконец-то "увидел инфляцию”.

Это подтолкнуло к резкому изменению позиции ФРС в конце 2021 года. Она теперь в первую очередь будет ориентироваться на подавление инфляции. А, согласно моделированию, это предполагает достаточно резкое поднятие ставки к 2%.

Так что семиразовое повышение в течение этого года — вполне реалистичный сценарий, если в США не начнется резкое замедление инфляции.

Для инвесторов такой сценарий означает:

- нужно внимательно следить за кривой доходности. Сразу после заседания она продолжила курс на сглаживание (ближний конец кривой доходности будет выравниваться с дальним концом кривой);

- избегать спекуляций акциями с далеким "будущим потенциалом”. Период дешевых денег уходит. Не стоит рассчитывать на скорый отскок вверх стоимости бизнесов, которые не генерируют прибыль;

- быть готовыми к значительным колебаниям рынка.

Даже прогнозированное повышение процентных ставок может вызывать временный негатив. Особенно в паре с новостями о сокращении баланса ФРС.

Кстати, обычно в США экономический кризис начинался через 12 месяцев после достижения нейтральной или инверсной кривой доходности гособлигаций США. То есть с большой долей вероятности кризис в США начнется на переломе 2023-24 годов.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба