8 февраля 2022 T-Investments Городилов Михаил

Еще один аргумент в пользу покупки компании Robinhood более крупным брокером типа Charles Schwab — рост бизнеса платы за поток заказов. BASF не поделила нефтегазовый бизнес с Фридманом — чего бояться акционерам. AT&T отпускает на свободу «Игру престолов» — на что надеяться инвесторам.

Дисклеймер: когда мы говорим о том, что что-то выросло, мы имеем в виду сравнение с аналогичным кварталом годом ранее. Поскольку все эмитенты из США, то все результаты в долларах. При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

«Плоти за поток»: сколько крупнейшие брокеры США делают на потоке заказов

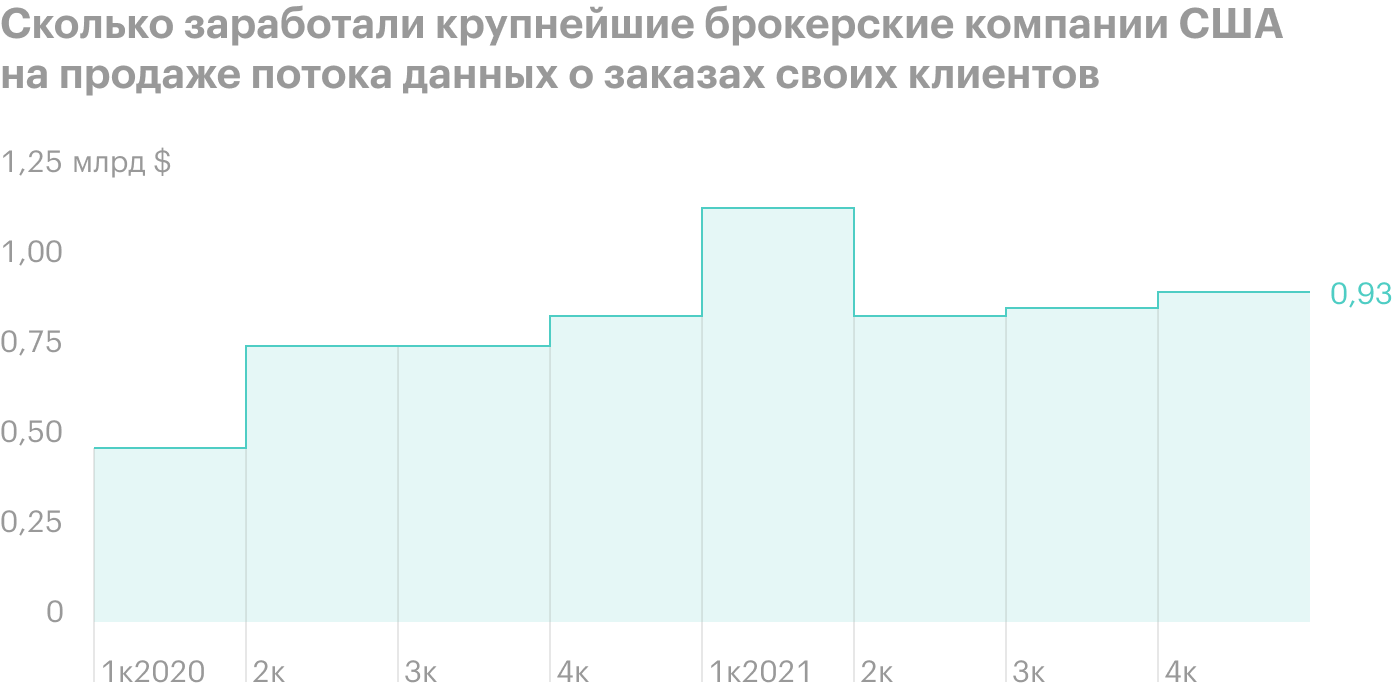

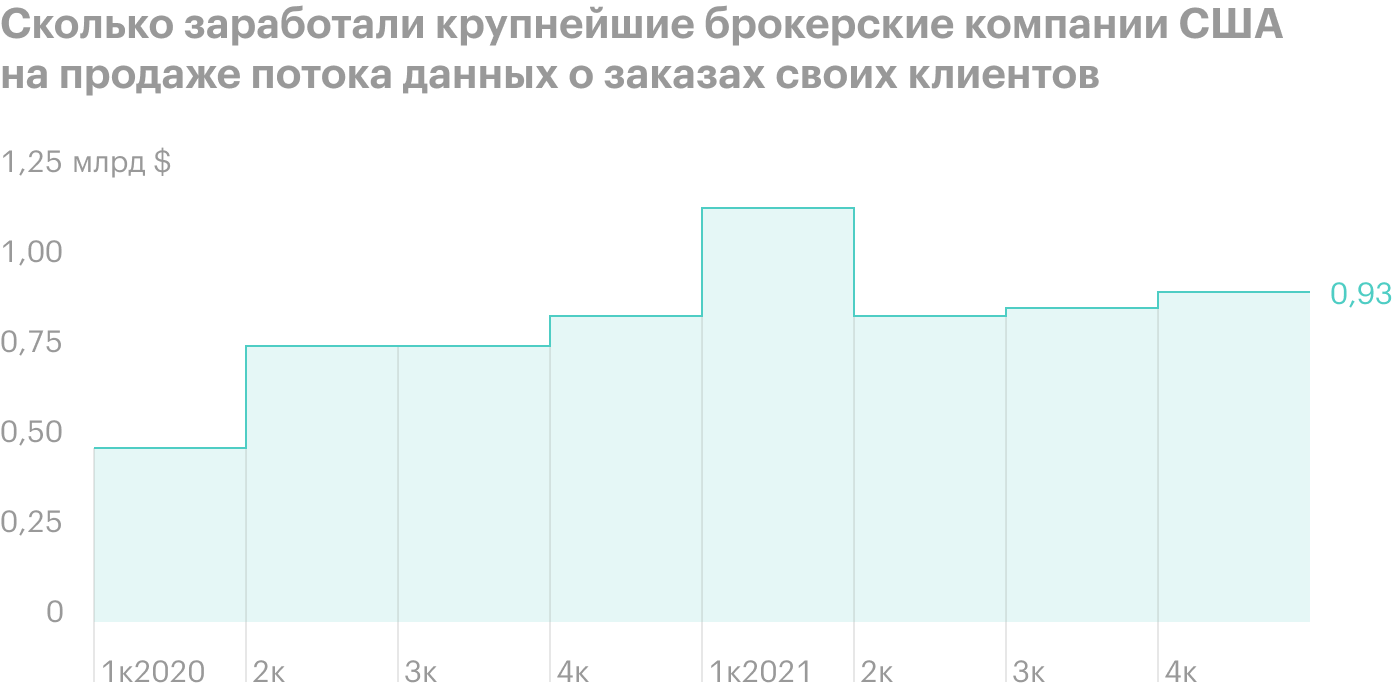

На прошлой неделе Bloomberg Intelligence поделились «с градом и миром» данными о том, сколько крупнейшие брокерские компании США заработали в прошлом году на продаже потока данных о заказах своих клиентов.

Продажа данных о потоке заказов — это когда брокеры продают данные о сделках клиентов с финансовыми инструментами крупным финансовым компаниям, которые занимаются торгами на бирже. Получая данные о движении запросов на акции, эти компании зарабатывают, прогнозируя движение цены. Продавец данных — брокер — получает процент от разницы между ценой спроса и ценой предложения. Крупнейшие покупатели данных о потоке заказов в США — большие компании типа Citadel Securities, занимающиеся электронным трейдингом.

Продажа данных о потоке заказов принесла американским брокерским компаниям в 2021 3,8 млрд долларов — это на 33% больше, чем в 2020. Больше всего заработали гиганты из Charles Schwab (NYSE: SCHW) — 1,7 млрд долларов. Следом за ними онлайн-брокер Robinhood Markets (NASDAQ: HOOD) — 974 млн долларов. Правда, следует отметить, что для Charles Schwab поток заказов — не основной источник выручки, примерно 9,44% в общем объеме. А вот для Robinhood это основа бизнеса, дающая более 70% выручки.

Лучший рост показала плата за поток заказов в сфере опционов: по сравнению с 2020 рост составил 47%. А вот с акциями рост был гораздо скромнее — 13%. Это связано с тем, что розничные инвесторы активно осваивают опционные стратегии, позволяющие им оказывать большее влияние на рынок и больше зарабатывать.

Опционные заказы составили большую часть в структуре платежей: из 3,8 около 2,5 млрд составили платежи за данные об опционах.

Практика платежей за поток заказов на акции находится под прицелом американских регуляторов: всерьез обсуждается ее отмена из-за предполагаемого ущерба для интересов потребителей. Ведь сама модель зарабатывания мотивирует брокера предлагать пользователям невыгодные для них цены. Брокер зарабатывает больше всего, когда разница между ценами получается максимально невыгодной для клиента.

В свете новой информации о растущем бизнесе платы за поток заказов Charles Schwab видится подходящим покупателем на бизнес Robinhood. У бизнеса хороший потенциал доходности: валовая маржа у Robinhood выше 90% от выручки. Да и в структуре выручки Charles Schwab поток заказов дает уже достаточно заметные деньги.

Разговоры о возможном запрете платы за поток заказов могут не испугать Charles Schwab: пока что речь идет только о потенциальном запрете на плату за поток заказов в сфере акций — а это только 16,23% выручки Robinhood.

Основные деньги Robinhood получает от продажи потока данных по опционам и криптовалютам — тут пока никто ни о каких запретах не говорит. Момент про криптовалюты, учитывая ажиотаж в этой сфере, тоже может позитивно повлиять на оценку возможности поглощения Robinhood среди управленцев Charles Schwab.

Вопрос только в том, будет ли Charles Schwab ждать дальнейшего обрушения акций Robinhood или сделает предложение уже сейчас.

Дискуссии о развитии: разногласия BASF и Фридмана

У немецкого гиганта химической промышленности BASF (ETR: BAS) намечается разбирательство с фондом Михаила Фридмана LetterOne.

Немцы хотят выделить нефтегазовый бизнес Wintershall Dea, в котором им принадлежит около 73%, в отдельного эмитента, который будет торговаться на бирже. LetterOne же, которому принадлежат остальные 27%, выступает против этого.

По мнению LetterOne, сейчас не лучшее время для выпуска компании на биржу из-за негативного отношения к России, где у компании часть бизнеса и откуда происходит владелец LetterOne. Это может негативно повлиять на котировки Wintershall Dea после IPO. При этом LetterOne не против IPO априори — фонд просто хочет дождаться лучшего момента.

Также LetterOne считает, что если отпустить компанию в свободное плавание слишком рано, то она может упустить возможности для расширения и развития бизнеса. Поэтому LetterOne планирует блокировать IPO Wintershall Dea до конца 2023 года.

В общем, с мотивацией LetterOne мы разобрались. А вот BASF двигает только идеология.

BASF хочет снизить уровень своего углеродного следа на 25% к 2030 — и окончательно его изничтожить к 2050 году. У компании не очень высокий ESG-рейтинг: по версии Sustainalytics она на 68-м месте из 461 в своей подгруппе «Химические компании» и на 6378-м месте из 14 524 в мире, а ее ESG-риски оцениваются как «средние». Владение Wintershall Dea улучшению рейтинга не способствует.

Потенциальная капитализация Wintershall Dea предварительно оценивается в районе 20 млрд долларов, и это крупнейшая независимая нефтегазовая компания Европы как по запасам сырья, так и по показателям добычи. Компания добывает тысячу баррелей эквивалента нефти в день.

IPO Wintershall Dea и последующая продажа всех или большей части ее акций может принести BASF примерно 4 млрд евро — что не сильно больше 3 млрд евро, которые BASF каждый год тратит на дивиденды. На самом деле это не очень много — и LetterOne права с точки зрения бизнеса, предлагая подождать с IPO.

Прессинг BASF со стороны ESG-лобби может оказаться слишком силен — и это может негативно сказаться на котировках BASF и даже ее кредитном рейтинге. Особенно в свете того, что IPO Wintershall Dea будет заблокировано «российским» LetterOne. В текущем геополитическом контексте акции BASF могут подвергнуться масштабной травле за то, что компания «ведома рукой Кремля».

Так что, может быть, BASF и LetterOne ждет масштабное судебное разбирательство — это может плохо сказаться на котировках BASF. А может быть, даже немцы попробуют продать свою долю в Wintershall Dea частной компании, чтобы сдержать свои «экологические» обещания. И может быть, даже сделают это с ощутимой скидкой к справедливой цене своей доли в Wintershall Dea.

Впрочем, учитывая то, что ESG-давление в сфере финансов становится все более масштабным, с точки зрения способности занимать деньги это будет вполне оправданно. Будем надеяться, на котировках это тоже отразится самым лучшим образом — хотя с точки зрения бизнеса слишком ранняя продажа Wintershall Dea будет, конечно, неправильным решением.

«Жил грешно и умер смешно»: чего дальше ждать акционерам AT&T от выделения медиабизнеса компании

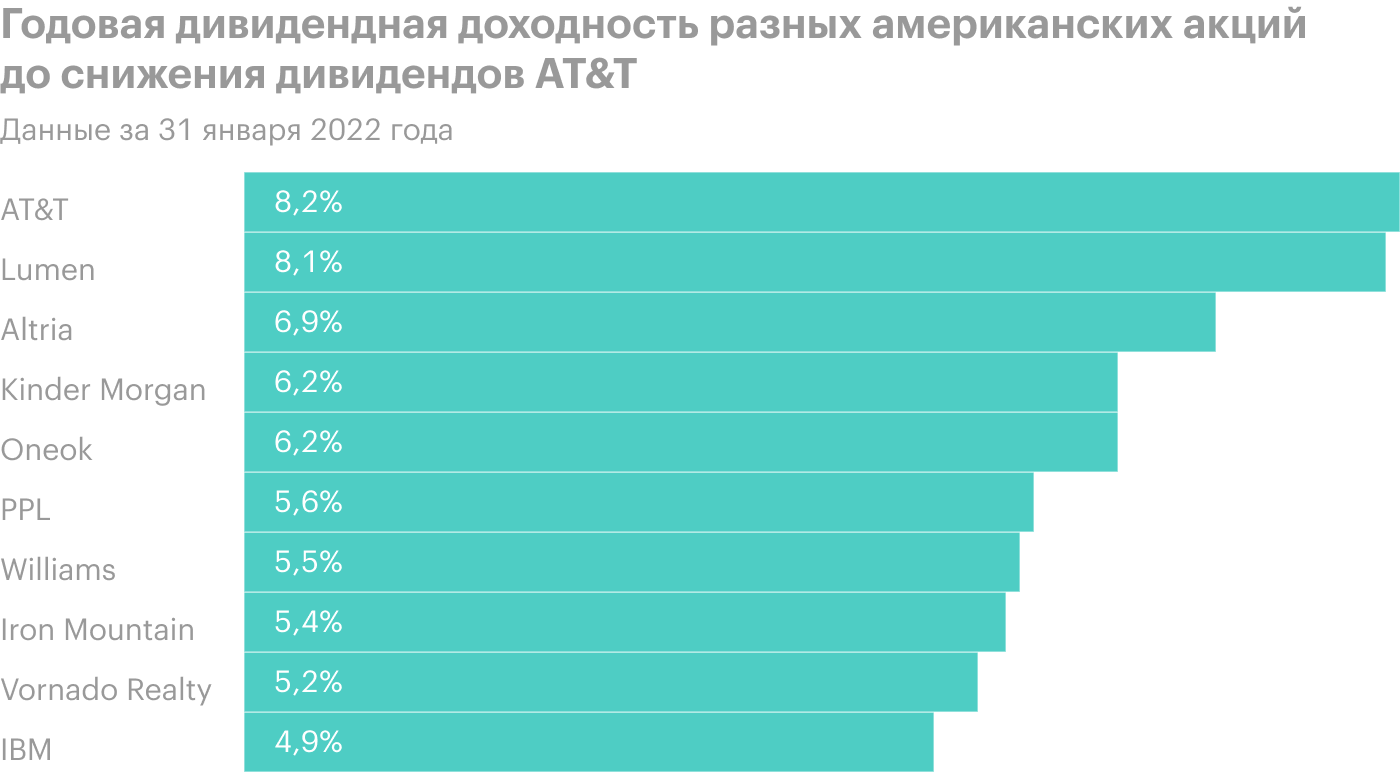

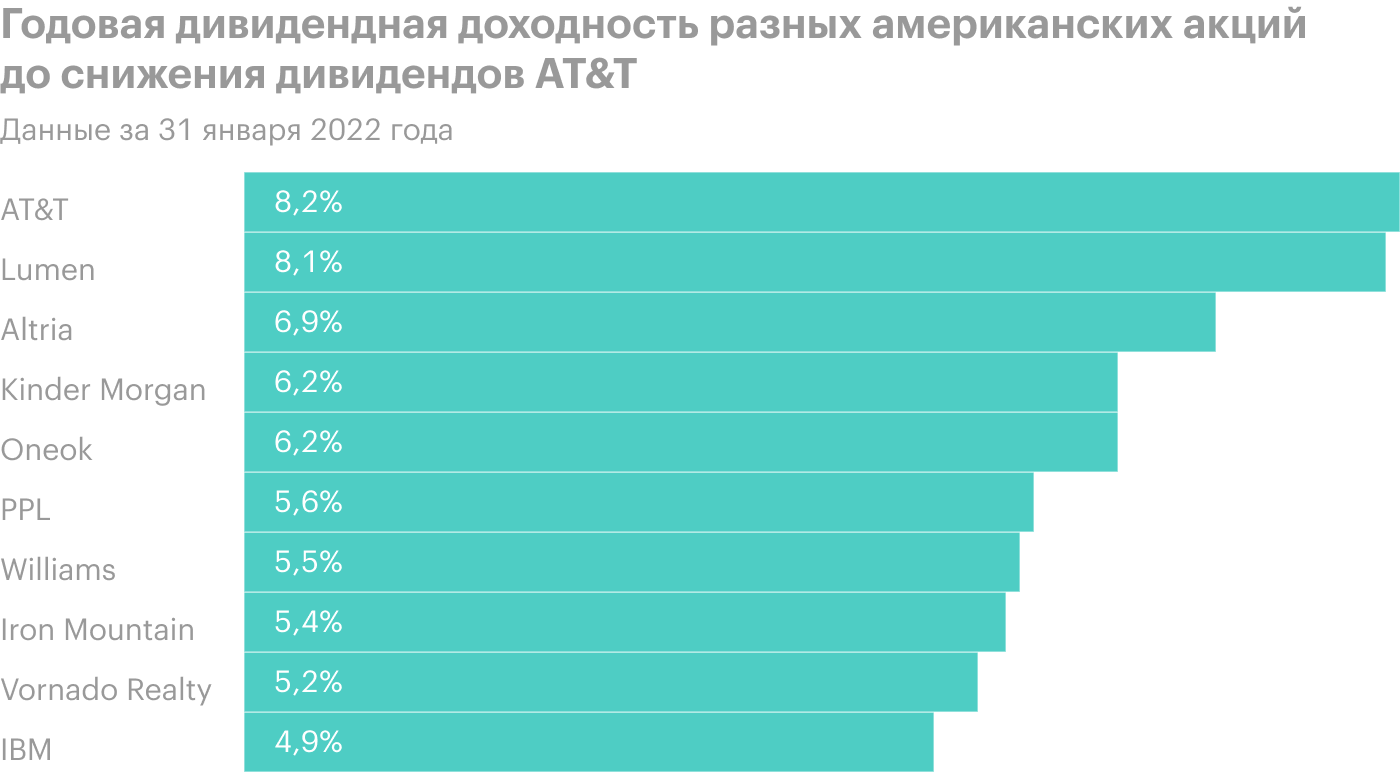

На прошлой неделе телекоммуникационный конгломерат AT&T (NYSE: T) объявил о снижении годовых дивидендов почти в 2 раза: с 2,08 до 1,11 $. В принципе, новости не то чтобы новые: об этих планах AT&T было известно еще в мае 2021. Тогда компания решила выделить свое медиаподразделение WarnerMedia в отдельную компанию, которая сольется с медиакомпанией Discovery (NASDAQ: DISCA). Теперь AT&T сможет сосредоточиться на своем профильном телеком-бизнесе и развитии 5G — пусть и ценой снижения дивидендов.

Хотя если оценивать в ретроспективе, то компания, конечно, потерпела стратегическое поражение: потратив кучу денег и сил на WarnerMedia, не получив практически ничего — и отпустив ее «на свободу» фактически по той же цене, что и купила. Одна только судебная кампания AT&T против антимонопольных органов, блокировавших сделку по приобретению WarnerMedia, отняла у AT&T массу времени. Встает логичный вопрос: какой еще стратегический проект AT&T руководство компании через пару лет объявит «неудачным»?

Но вместо справедливой критики AT&T давайте лучше поговорим о новом предприятии, которое получится после выделения или слияния WarnerMedia с Discovery.

Основные моменты, которые следует знать акционерам AT&T о новой компании. Новая компания будет называться Warner Bros. Discovery (NASDAQ: WBD) и появится на бирже где-то летом 2022 года. Все акционеры AT&T получат по 0,24% акции WBD на каждую акцию AT&T в своем распоряжении.

«Приданое» WarnerMedia в WBD — это такие бренды, как HBO, CNN, Warner Bros., DC Comics и другие. «Приданое» Discovery — это в массе своей научно-популярное ТВ: Discovery Channel, Animal Planet, HGTV, Food Network, TLC, Investigation Discovery, Travel Channel, Turbo/Velocity и Science Channel.

Жемчужиной в короне WBD станет стриминговый сервис HBO Max, который WarnerMedia интенсивно развивает. Но, учитывая подорожание производства контента и трудности с удержанием внимания пользователей, я бы не ожидал, что даже рекорды привлечения подписчиков сервисом приведут к ощутимому улучшению показателей прибыли WBD. Скорее наоборот: развитие стримингового сегмента будет требовать огромных вложений, ведь сегмент пока убыточный.

Впрочем, плюс в том, что у HBO уже есть огромная крутая библиотека контента: «Игра престолов» и иные сериалы HBO, фильмы Warner Brothers.

WarnerMedia в отдельности — это не самый нерентабельный актив: операционная маржа подразделения в 2020 составила 26,91% от его выручки. Я считаю 2020 более чем репрезентативным в случае этого подразделения: коронакризис привел к огромным издержкам в производстве, снижению доходности киноконтента, снижению рекламных доходов. Как мне кажется, WarnerMedia показала себя очень хорошо в трудных обстоятельствах.

Discovery в отдельности представляет собой достаточно стабильное и прибыльное предприятие с операционной маржой 16,75% и итоговой маржой 10,42% от выручки. Примерно 54% выручки компании дает реклама, остальные 46% — это выручка с лицензирования и распространения контента компании сторонними игроками.

Ожидается, что в 2023 году у WBD будет 52 млрд долларов выручки и 14 млрд скорректированной EBITDA. Если считать все активы обеих компаний сейчас, то WBD присутствует в 220 странах и имеет свыше 200 тысяч часов контента. Собственно, этот факт стал не последним аргументом в пользу слияния компаний: вместе они смогут экономить по 3 млрд долларов в год. Новую компанию также будет отягощать крупный долг — 58 млрд долларов.

Интеллектуальная собственность будущей WBD. Источник: презентация Discovery, слайд 8

Показатели Discovery. Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Как мне кажется, WBD — достаточно интересная компания с неплохими перспективами. На ощутимые дивиденды там я бы не рассчитывал: менеджмент будущей WBD планирует сосредоточиться на снижении большой долговой нагрузки, которая сама по себе выступает большой проблемой в эпоху поднятия ставок и подорожания кредитов. Ну и руководство WBD хочет реинвестировать заработанные деньги в развитие бизнеса.

Но вполне возможно, что WBD станет объектом поглощения более крупным бизнесом, нацеленным на развитие стриминга. А может, независимая WBD станет объектом атаки инвестора-активиста, который принудит компанию или найти покупателя, или ввести ощутимые дивиденды.

Дисклеймер: когда мы говорим о том, что что-то выросло, мы имеем в виду сравнение с аналогичным кварталом годом ранее. Поскольку все эмитенты из США, то все результаты в долларах. При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

«Плоти за поток»: сколько крупнейшие брокеры США делают на потоке заказов

На прошлой неделе Bloomberg Intelligence поделились «с градом и миром» данными о том, сколько крупнейшие брокерские компании США заработали в прошлом году на продаже потока данных о заказах своих клиентов.

Продажа данных о потоке заказов — это когда брокеры продают данные о сделках клиентов с финансовыми инструментами крупным финансовым компаниям, которые занимаются торгами на бирже. Получая данные о движении запросов на акции, эти компании зарабатывают, прогнозируя движение цены. Продавец данных — брокер — получает процент от разницы между ценой спроса и ценой предложения. Крупнейшие покупатели данных о потоке заказов в США — большие компании типа Citadel Securities, занимающиеся электронным трейдингом.

Продажа данных о потоке заказов принесла американским брокерским компаниям в 2021 3,8 млрд долларов — это на 33% больше, чем в 2020. Больше всего заработали гиганты из Charles Schwab (NYSE: SCHW) — 1,7 млрд долларов. Следом за ними онлайн-брокер Robinhood Markets (NASDAQ: HOOD) — 974 млн долларов. Правда, следует отметить, что для Charles Schwab поток заказов — не основной источник выручки, примерно 9,44% в общем объеме. А вот для Robinhood это основа бизнеса, дающая более 70% выручки.

Лучший рост показала плата за поток заказов в сфере опционов: по сравнению с 2020 рост составил 47%. А вот с акциями рост был гораздо скромнее — 13%. Это связано с тем, что розничные инвесторы активно осваивают опционные стратегии, позволяющие им оказывать большее влияние на рынок и больше зарабатывать.

Опционные заказы составили большую часть в структуре платежей: из 3,8 около 2,5 млрд составили платежи за данные об опционах.

Практика платежей за поток заказов на акции находится под прицелом американских регуляторов: всерьез обсуждается ее отмена из-за предполагаемого ущерба для интересов потребителей. Ведь сама модель зарабатывания мотивирует брокера предлагать пользователям невыгодные для них цены. Брокер зарабатывает больше всего, когда разница между ценами получается максимально невыгодной для клиента.

В свете новой информации о растущем бизнесе платы за поток заказов Charles Schwab видится подходящим покупателем на бизнес Robinhood. У бизнеса хороший потенциал доходности: валовая маржа у Robinhood выше 90% от выручки. Да и в структуре выручки Charles Schwab поток заказов дает уже достаточно заметные деньги.

Разговоры о возможном запрете платы за поток заказов могут не испугать Charles Schwab: пока что речь идет только о потенциальном запрете на плату за поток заказов в сфере акций — а это только 16,23% выручки Robinhood.

Основные деньги Robinhood получает от продажи потока данных по опционам и криптовалютам — тут пока никто ни о каких запретах не говорит. Момент про криптовалюты, учитывая ажиотаж в этой сфере, тоже может позитивно повлиять на оценку возможности поглощения Robinhood среди управленцев Charles Schwab.

Вопрос только в том, будет ли Charles Schwab ждать дальнейшего обрушения акций Robinhood или сделает предложение уже сейчас.

Дискуссии о развитии: разногласия BASF и Фридмана

У немецкого гиганта химической промышленности BASF (ETR: BAS) намечается разбирательство с фондом Михаила Фридмана LetterOne.

Немцы хотят выделить нефтегазовый бизнес Wintershall Dea, в котором им принадлежит около 73%, в отдельного эмитента, который будет торговаться на бирже. LetterOne же, которому принадлежат остальные 27%, выступает против этого.

По мнению LetterOne, сейчас не лучшее время для выпуска компании на биржу из-за негативного отношения к России, где у компании часть бизнеса и откуда происходит владелец LetterOne. Это может негативно повлиять на котировки Wintershall Dea после IPO. При этом LetterOne не против IPO априори — фонд просто хочет дождаться лучшего момента.

Также LetterOne считает, что если отпустить компанию в свободное плавание слишком рано, то она может упустить возможности для расширения и развития бизнеса. Поэтому LetterOne планирует блокировать IPO Wintershall Dea до конца 2023 года.

В общем, с мотивацией LetterOne мы разобрались. А вот BASF двигает только идеология.

BASF хочет снизить уровень своего углеродного следа на 25% к 2030 — и окончательно его изничтожить к 2050 году. У компании не очень высокий ESG-рейтинг: по версии Sustainalytics она на 68-м месте из 461 в своей подгруппе «Химические компании» и на 6378-м месте из 14 524 в мире, а ее ESG-риски оцениваются как «средние». Владение Wintershall Dea улучшению рейтинга не способствует.

Потенциальная капитализация Wintershall Dea предварительно оценивается в районе 20 млрд долларов, и это крупнейшая независимая нефтегазовая компания Европы как по запасам сырья, так и по показателям добычи. Компания добывает тысячу баррелей эквивалента нефти в день.

IPO Wintershall Dea и последующая продажа всех или большей части ее акций может принести BASF примерно 4 млрд евро — что не сильно больше 3 млрд евро, которые BASF каждый год тратит на дивиденды. На самом деле это не очень много — и LetterOne права с точки зрения бизнеса, предлагая подождать с IPO.

Прессинг BASF со стороны ESG-лобби может оказаться слишком силен — и это может негативно сказаться на котировках BASF и даже ее кредитном рейтинге. Особенно в свете того, что IPO Wintershall Dea будет заблокировано «российским» LetterOne. В текущем геополитическом контексте акции BASF могут подвергнуться масштабной травле за то, что компания «ведома рукой Кремля».

Так что, может быть, BASF и LetterOne ждет масштабное судебное разбирательство — это может плохо сказаться на котировках BASF. А может быть, даже немцы попробуют продать свою долю в Wintershall Dea частной компании, чтобы сдержать свои «экологические» обещания. И может быть, даже сделают это с ощутимой скидкой к справедливой цене своей доли в Wintershall Dea.

Впрочем, учитывая то, что ESG-давление в сфере финансов становится все более масштабным, с точки зрения способности занимать деньги это будет вполне оправданно. Будем надеяться, на котировках это тоже отразится самым лучшим образом — хотя с точки зрения бизнеса слишком ранняя продажа Wintershall Dea будет, конечно, неправильным решением.

«Жил грешно и умер смешно»: чего дальше ждать акционерам AT&T от выделения медиабизнеса компании

На прошлой неделе телекоммуникационный конгломерат AT&T (NYSE: T) объявил о снижении годовых дивидендов почти в 2 раза: с 2,08 до 1,11 $. В принципе, новости не то чтобы новые: об этих планах AT&T было известно еще в мае 2021. Тогда компания решила выделить свое медиаподразделение WarnerMedia в отдельную компанию, которая сольется с медиакомпанией Discovery (NASDAQ: DISCA). Теперь AT&T сможет сосредоточиться на своем профильном телеком-бизнесе и развитии 5G — пусть и ценой снижения дивидендов.

Хотя если оценивать в ретроспективе, то компания, конечно, потерпела стратегическое поражение: потратив кучу денег и сил на WarnerMedia, не получив практически ничего — и отпустив ее «на свободу» фактически по той же цене, что и купила. Одна только судебная кампания AT&T против антимонопольных органов, блокировавших сделку по приобретению WarnerMedia, отняла у AT&T массу времени. Встает логичный вопрос: какой еще стратегический проект AT&T руководство компании через пару лет объявит «неудачным»?

Но вместо справедливой критики AT&T давайте лучше поговорим о новом предприятии, которое получится после выделения или слияния WarnerMedia с Discovery.

Основные моменты, которые следует знать акционерам AT&T о новой компании. Новая компания будет называться Warner Bros. Discovery (NASDAQ: WBD) и появится на бирже где-то летом 2022 года. Все акционеры AT&T получат по 0,24% акции WBD на каждую акцию AT&T в своем распоряжении.

«Приданое» WarnerMedia в WBD — это такие бренды, как HBO, CNN, Warner Bros., DC Comics и другие. «Приданое» Discovery — это в массе своей научно-популярное ТВ: Discovery Channel, Animal Planet, HGTV, Food Network, TLC, Investigation Discovery, Travel Channel, Turbo/Velocity и Science Channel.

Жемчужиной в короне WBD станет стриминговый сервис HBO Max, который WarnerMedia интенсивно развивает. Но, учитывая подорожание производства контента и трудности с удержанием внимания пользователей, я бы не ожидал, что даже рекорды привлечения подписчиков сервисом приведут к ощутимому улучшению показателей прибыли WBD. Скорее наоборот: развитие стримингового сегмента будет требовать огромных вложений, ведь сегмент пока убыточный.

Впрочем, плюс в том, что у HBO уже есть огромная крутая библиотека контента: «Игра престолов» и иные сериалы HBO, фильмы Warner Brothers.

WarnerMedia в отдельности — это не самый нерентабельный актив: операционная маржа подразделения в 2020 составила 26,91% от его выручки. Я считаю 2020 более чем репрезентативным в случае этого подразделения: коронакризис привел к огромным издержкам в производстве, снижению доходности киноконтента, снижению рекламных доходов. Как мне кажется, WarnerMedia показала себя очень хорошо в трудных обстоятельствах.

Discovery в отдельности представляет собой достаточно стабильное и прибыльное предприятие с операционной маржой 16,75% и итоговой маржой 10,42% от выручки. Примерно 54% выручки компании дает реклама, остальные 46% — это выручка с лицензирования и распространения контента компании сторонними игроками.

Ожидается, что в 2023 году у WBD будет 52 млрд долларов выручки и 14 млрд скорректированной EBITDA. Если считать все активы обеих компаний сейчас, то WBD присутствует в 220 странах и имеет свыше 200 тысяч часов контента. Собственно, этот факт стал не последним аргументом в пользу слияния компаний: вместе они смогут экономить по 3 млрд долларов в год. Новую компанию также будет отягощать крупный долг — 58 млрд долларов.

Интеллектуальная собственность будущей WBD. Источник: презентация Discovery, слайд 8

Показатели Discovery. Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Как мне кажется, WBD — достаточно интересная компания с неплохими перспективами. На ощутимые дивиденды там я бы не рассчитывал: менеджмент будущей WBD планирует сосредоточиться на снижении большой долговой нагрузки, которая сама по себе выступает большой проблемой в эпоху поднятия ставок и подорожания кредитов. Ну и руководство WBD хочет реинвестировать заработанные деньги в развитие бизнеса.

Но вполне возможно, что WBD станет объектом поглощения более крупным бизнесом, нацеленным на развитие стриминга. А может, независимая WBD станет объектом атаки инвестора-активиста, который принудит компанию или найти покупателя, или ввести ощутимые дивиденды.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба