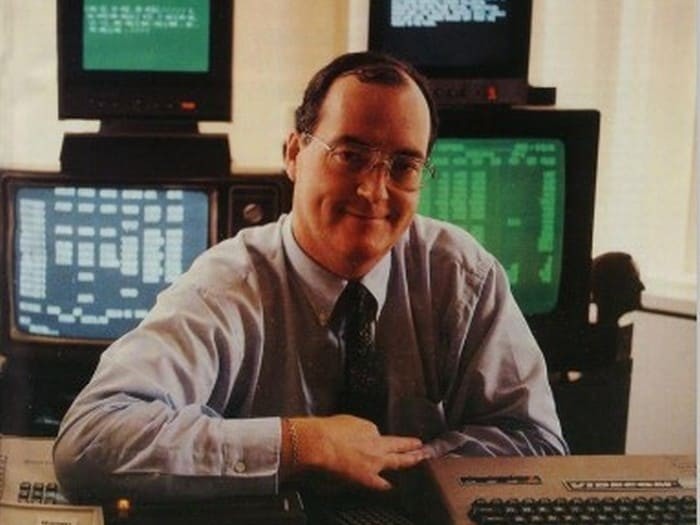

Ричард Деннис — трейдер, начинавший посыльным на бирже и заработавший свой первый миллион к 25 годам. Он был фанатом своего дела, не боявшимся идти против устоявшихся правил.

На протяжении всей жизни Деннис оставался застенчивым и замкнутым человеком (он ни разу не был женат и всегда жил с родственниками), но когда дело касалось инвестирования и торговли, он преображался в азартного и расчётливого дельца, цепко держащего тренд и не упускающего ни цента сделки.

Ричард Деннис умер в 2012 г., оставив о себе память как о великом исследователе рынка, доказавшем, что для успеха не обязательно иметь пресловутое чутьё и талант. Достаточно дисциплины и желания учиться.

1. Начинайте с малых объёмов

«Являясь новичком, делайте умеренные ставки, потому что в начале карьеры вы очень слабы как профессионал».

Опыт множества инвесторов и самого Денниса показывает, как бы удачливы и заряжены на результат вы ни были, избежать ошибок не получится. Раз так, не разумнее ли будет совершать сделки на небольшие суммы для минимизации убытков, пока вы научитесь инвестировать безопасно? Главная задача в начальный период — получить опыт, а не заработать. Сохранить капитал, а не увеличить его. Подавляющее большинство инвесторов теряет свои первые депозиты.

«В самом начале пути я зарабатывал 40 долларов в неделю, работая посыльным, теряя при этом 40 долларов в час торгуя на бирже», — рассказывал Ричард Деннис.

2. Держитесь тренда

Деннис считал: если бы новости, экономические отчёты компаний и сообщения с биржи содержали достаточно информации для гарантии успеха сделок, все, кто занимается инвестированием и трейдингом, автоматически становились бы богачами. В реальности всё иначе.

«Выраженный тренд — главное условие для сделки. Неважно, какую стратегию вы используете для определения лучшего момента, чтобы войти в позицию, лишь бы она гарантировала попадание в тренд».

Умозрительные выводы, основанные на данных из инвестиционных и биржевых бюллетеней — всего лишь предположения, которые не объясняют поведение цены актива в прошлом, ничего не говорят о текущей ситуации и не помогают прогнозировать движение рынка в будущем. График цены — базовый инструмент для принятия решений о сделке. Отдавать в этом деле приоритет фундаментальному анализу — заблуждение.

3. Откажитесь от спонтанных решений

В самом начале биржевой карьеры Ричард Деннис попал в ситуацию, знакомую большинству начинающих трейдеров. Заключив сделку, он тут же обнаружил, что она принесла 10% убытка. Срочно закрыв её, он встал в противоположную позицию, но убытки продолжали расти. Деннис снова изменил решение, вошёл в третью сделку — и потерял ещё больше. В итоге ошибка, которая поначалу стоила лишь 10% капитала, превратилась в потерю 33% депозита. Цепочка поспешных, эмоциональных решений обошлась начинающему трейдеру в три раза дороже возможного исхода.

«С этого момента я понял, если ситуация развивается по дестабилизирующему сценарию, лучшее решение — закрыть сделку и заняться чем-либо отвлечённым: пойти на прогулку, лечь спать, вернуться домой. Делайте что угодно, лишь бы получить передышку перед принятием очередного решения».

Потери, особенно значительного размера, деструктивны для способности размышлять логично. Обязательно делайте перерыв после неудачной сделки.

4. Избегайте стереотипов

Так как поначалу возраст не позволял Деннису самостоятельно торговать, до 21 года он заключал сделки через отца. Тот был членом биржи, но в деталях трейдинга разбирался намного хуже сына и тяжело переживал ситуации, когда за несколько секунд терял дневной заработок. Такое общепринятое отношение к деньгам противоречило взглядам Ричарда, который считал стереотипное мышление и страхи помехой для эффективного трейдинга.

«Торговля научила меня, что мнение большинства не стоит рассматривать как что-то естественное и безальтернативное. Деньги, заработанные мной, доказывают, что большинство часто не право, а подавляющее большинство ошибается ещё чаще. Рынки с их безумными толпами, почти всегда иррациональны. А там, где эмоций через край, всегда много ошибок».

Следите за действиями толпы, ищите причины её поведения, но также внимательно наблюдайте за лидерами рынка. Люди и компании, которые смогли выжить и достигнуть успеха в высококонкурентной среде, действуют иначе, чем основная масса.

5. Ключ к успеху — дисциплина

Практически все знаменитости на финансовых рынках ставят дисциплину и целеустремлённость выше остальных качеств, необходимых инвестору для достижения успеха. Ричард Деннис активно и последовательно поддерживал эти взгляды.

«Большинство трейдеров считают, что торговые стратегии настолько доступны, что перестают приносить доход, как только о них узнают люди — я так не думаю. Если вы что-то делаете правильно, это будет работать, несмотря на всеобщую осведомлённость. Я утверждаю, вы можете напечатать правила успешных инвестиций в газетах, но никто не станет следовать им. Ключ к успеху — системность и дисциплина».

Доказывая свою правоту, Деннис заключил пари с другим трейдером — Вильямом Экхардом, который считал, что для успеха в биржевой торговле в первую очередь нужны интуиция и умение чувствовать прибыль.

В соответствии с условиями спора для участия в эксперименте пригласили несколько человек, среди которых были представители далёких от биржи профессий — актёр, охранник, дизайнер. Все они получили по миллиону долларов для сделок и обязались исполнять правила торговой системы Денниса, известной сегодня как «метод черепах».

Эксперимент длился пять лет. За это время вложения в участников составили около 23 млн долл., тогда как прибыль, полученная ими, достигла 175 млн. Очевидно, что желание разбогатеть, дисциплина и неукоснительное исполнение правил — лучшие качества для успеха в инвестициях.

6. Имейте план на все случаи жизни

Самонадеянность — плохой попутчик для инвестора. Если хотите достигнуть успеха на бирже, вы не должны рассчитывать на случайность, наугад открывая позицию или беспомощно наблюдая, как неудачное решение превращает депозит в прах.

«Есть момент, который, по-моему, очень важен: вы всегда должны быть готовы к любым крайностям и неожиданностям на рынке. Нужно учитывать реализацию самого плохого сценария, держа в голове готовый план действий для мгновенного выхода из потерь».

Хороший инвестор точно знает, как поступит в следующий момент, независимо от происходящего на рынке. Точку выхода из убыточной сделки нужно готовить до того, как ситуация развернётся не в вашу пользу, чтобы не принимать эмоциональных решений.

7. Присмотритесь к среднесрочной торговле

Многие инвесторы полагают, что лучшая схема заработка — заключать как можно больше сделок в рамках короткого периода, например, внутри дневной сессии. Однако в таком случае одна-две ошибки могут обойтись очень дорого, так как не останется времени на корректировку негативного результата. Ричард Деннис эффективно использовал иной подход. Пока его коллеги практиковали скальпинг (множество быстрых, коротких сделок), он открывал и удерживал позиции на среднесрочных периодах, пережидая и нивелируя последствия мелких ценовых колебаний, чтобы получить от тренда максимум.

Тезисы подхода Денниса:

работа только по тренду;

игнорирование краткосрочных изменений, фокус на более длительных отрезках тренда;

вход в позицию с первыми признаками появления восходящей тенденции и выход, как только цена развернётся вниз;

поэтапное, по мере роста цены, наращивание объёма сделки.

Последний пункт особенно важен. Согласно Деннису, увеличивать размер прибыльной позиции следует агрессивно, стабильно наращивая объём сделки, пока актив уверенно движется в нужную сторону. Вместе с каждым добавлением вслед за изменением цены обязательно нужно переставлять защитный ордер — стоп-лосс.

8. Не становитесь заложником стратегии

Противостояние быков и медведей — движущая сила любой биржевой торговли. И, начиная приобщаться к инвестиционной практике, новички почему-то придерживаются мнения, что для получения высокого дохода в будущем им раз и навсегда придётся определиться с лагерем, в котором предстоит зарабатывать. Это не так.

Для грамотного современного инвестора направление тренда имеет второстепенное значение. На первом месте всегда соотношение рисков и прибыли от вложений.

«Размер дохода от первой сделки заботит трейдеров намного меньше, чем её условия, была эта длинная (покупка) или короткая (продажа) позиция. Из-за этого инвесторы нередко становятся заложниками определённых правил торговли, необоснованно выбирая бычью или медвежью модель поведения на рынке. Это не верно. Оба направления должны отрабатываться одинаково, без психологических преимуществ друг перед другом».

Каждому из нас присущи черты некоего психотипа. Исходя из этого, можно предположить, что терпеливым оптимистам — быкам всё же проще торговать при восходящем тренде, в то время как пессимизм и готовность к риску медведей больше располагает к работе в период понижения. Для успеха в инвестициях вам придётся принимать в расчёт особенности своего характера, однако лучшее, что вы можете сделать — оставаться психологически гибким, ориентируясь на прибыль, а не на темперамент. Торговая стратегия должна быть универсальной, чтобы не терять потенциал рынка, куда бы он ни двигался.

9. Не прекращайте думать

Деннис имел привычку записывать ход мыслей в процессе принятия решений. Перечитывая конспекты, трейдер ясно понимал, какие из рассуждений были ошибочны или, наоборот, вели к прибыли. Систематически сопоставляя и корректируя свои действия с поведением рынка, он избавлялся от ошибочных идей, увеличивая процент успешных сделок.

«Когда ваши дела плохи, есть соблазн спрятать голову в песок и положиться на волю случая. Работа на финансовых рынках — это действительно очень напряжённый процесс, который зачастую вызывает одно желание — забыть о трейдинге сразу после окончания дня».

Учитесь трезво размышлять в периоды неудачных сделок. Не будьте пассивным наблюдателем, бесцельно пережидающим период нестабильности. Работайте над личными правилами инвестирования постоянно — и со временем сможете обеспечить своему капиталу лучшую защиту от ловушек рынка. Размышляйте.

10. Оставайтесь хладнокровными

Универсальный совет, который сбережёт депозит и сделает тех, кто ему следует, долгожителями на полях суровых инвестиционных баталий.

«Я смог научиться избегать соблазна отыграться, догоняя тренд, усредняясь или удваивая позиции. Если сделка оказалась ошибочной, не нужно пытаться изменить ситуацию силой. Хладнокровие — решающее качество трейдера».

Обязательным занятием Ричард Деннис считал чтение психологической литературы, предпочитая его изучению биржевых сводок и отчётов. Он любил повторять, что в то время, как основная масса трейдеров просыпается с восходом солнца, чтобы получить свежую информацию о рынках, он встаёт за несколько минут до начала торгов и показывает лучшие результаты. Не владение информацией делает инвестора успешным, а умение управлять эмоциями.

Практика, в основе которой советы человека, поднявшегося с самых низов биржевой ямы к статусу одного из самых богатых инвесторов своего времени — лучший способ получить релевантный опыт управления финансами.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба