22 февраля 2022 Conomy Полубояринов Анатолий

Данный выпуск будет только про компании, ни слова о странах-соседях, геополитике или о чем-то подобном. Потому что об этом вам напишут издания, перепечатывающие предсказания британских астрологов.

Внутри:

«Акрон» и ТОАЗ;

Freedom и «СПБ биржа»;

«Лента» и допэмиссия;

«АФК Система» и «Архыз»;

«Саратовский НПЗ» и дивиденды;

«Евраз» и «Распадская»;

Berkshire и ATVI.

«Акрон» и немного ТОАЗ

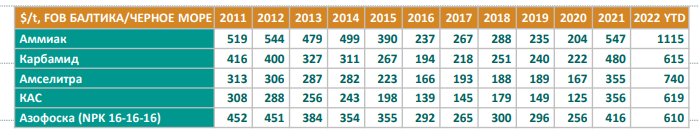

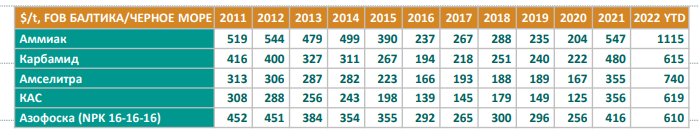

«Акрон», как и все что связано с азотом, карбамидом и природным газом стоит уже больше 600 млрд рублей. «Акрон» очень хотел нарастить мощности, и даже договорился с бразильской компании о покупке строящегося завода.

«Бразильская нефтегазовая компания Petrobras сообщила, что договорилась с «Акроном» о продаже строящегося завода удобрений Nitrogen Fertilizer Unit III (UFN III) в Бразилии потенциальной мощностью 0,8 млн тонн аммиака и 1,3 млн тонн карбамида».

Цена этой сделки — ключевой момент, в статье пишут про 1,3 млрд долларов, но это все эксперты и так далее, хочется узнать факт. Потому что здесь есть момент, где можно похохотать. В России вот недавно на аукционе продавали 71% «Тольяттиазота», который купил единственный участник «Химактивинвест», связанный с «Уралхимом». Этот пакет обошелся в 57 млрд рублей (750 млн долларов) или 80,6 млрд за всю компанию (1,05 млрд долларов).

Выручка и прибыль «Акрона» за 9 месяцев: 137,2 и 50,9 млрд рублей

Выручка и прибыль ТОАЗ за 9 месяцев: 76,6 и 28,7 млрд рублей

«Все все понимают», но выглядит забавно, что «Акрону» нужны мощности, а здесь такой мощнейший актив отдают за 80 млрд рублей, что кажется сверхдешево, учитывая какие результаты намечаются в 4-ом квартале.

У «Фосагро» в азотных удобрениях EBITDA вырос на 74%. И не к прошлому году, а к прошлому кварталу, при росте продаж на 10%. К прошлому году EBITDA вырос на 320%, при росте продаж на 13,5%. То есть предполагая схожую динамику прибыли у ТОАЗ, его продали примерно за 1,7 годовых прибылей.

При таких ценах «Акрон», конечно может стоить дорого и иметь огромную прибыль. Рынок не самый логичный, поэтому и расчет соответствующий, но «Акрон» вполне может зарабатывать по 25-30 млрд рублей прибыли за квартал, то есть 100-120 млрд рублей в год. 600 млрд капитализации — дорого? Если закладывать, что текущие цены на газ — это новая нормальность, то наверно нет. Но я склонен верить, что это не так. Хорошая конъюнктура рынка и низкий free float могут переоценивать компанию в разы.

Успешный Freedom

Кажется, что бум вложений в акции иностранных компаний остановился. В январе у «СПБ биржи» достаточно скромные объемы торгов, на уровне 29,6 млрд долларов, что на 18% меньше, чем в январе 2021 года. У Мосбиржи на фондовом рынке, если пересчитывать в доллары они выросли на 83%, до 55,5 млрд долларов. Не лишним будет напомнить, что различную статистику, в том числе объемы торгов, я веду в отдельном открытом гуглдоке.

Оценка биржи на IPO вышла на уровне 1,3 млрд долларов за 11,5 долларов за акцию. Один из крупных акционеров у «СПБ биржи» — Freedom Holding. Круто продавали акции на повышенном интересе розничных инвесторов.

Из статьи Коммерсанта:

«Freedom Holding в четвертом квартале продал на рынке «приблизительно» 2,4 млн акций «СПБ Биржи» за $32,9 млн, следует из отчетности холдинга. Кроме того, в тот же временной отрезок еще «примерно» 1 млн акций торговой площадки он реализовал в ЗПИФ «СПБ фонд» под управлением близкой к холдингу УК «Восток-Запад»

В рамках pre-ipo они продали 11,5 млн акций по 13,4 долларов. Есть же еще ЗПИФ "Фонд первичных размещений", которому в ноябре досталось 2 млн акций по 13,6 долларов. Через несколько дней после этого правда объявили диапазон IPO, где верхняя граница оказалась на 11,5 долларов».

Простыми словами, что произошло:

К IPO «СПБ биржи», которое проходило через размещение допэмиссии был высокий интерес, который Freedom, подставив саму компанию, закрыл своими акциями. Если бы не было этого pre-ipo, биржа бы привлекла на пару миллиардов рублей больше.

В декабре Freedom отмазывался, что покупали акции на рынке, потому что считают это перспективным вложением, но ложка дорога к обеду. А Freedom в этой ситуации выступил не как стратегический инвестор в компанию (так если что заявлял сам Тимур Русланович Турлов), а как обычная инвест-компания, которой повезло войти в состав акционеров, а потом, воспользоваться спросом внутренних клиентов.

Ноу криминалити, но осадочек остался. Теперь могут добирать перспективную компанию у купивших по 13,5 долларов ниже 9 долларов.

«Лента»

У «Ленты» интересная допэмиссия.

Напомню причины. «Лента» купила у основного акционера онлайн-ритейлера «Утконос». Базовая цена сделки составляет 20 млрд рублей. Сделка будет профинансирована за счет дополнительного выпуска акций «Ленты» и их размещения путем закрытой подписки в пользу ООО «Севергрупп».

В итоге купили за 20 млрд рублей.

А вот допэмиссия составит 23,6 млн акций по 1087 рублей (25,6 млрд рублей). То что Мордашов закинет в компанию денег исходя из цены 1087 рублей, при рыночной 877 — это все хорошо. Но на что еще 5,6 млрд рублей? Пока только догадки, «Утконос» жил за счет вложений «Севергрупп», долгов у них нет. Возможно, хотят еще кого-то небольшого купить.

«АФК Система» и «Архыз»

В 2019 году «Система» приобрела долю в «Есентуках», осенью 2021 «Система» появилась как кредитор «Архыза».

В будущем «Система» может конвертировать займы в доли и объединить дистрибуцию «Архыза» с «Ессентуками».

Недавно стало известно, что хотят приобрести всю компанию «Архыз».

Суммарно там около 2,5 млрд рублей выручки — не очень много в рамках «Системы». Но зато интересное направление.

2154 год собрание акционеров «АФК Системы»:

«Саратовский НПЗ»

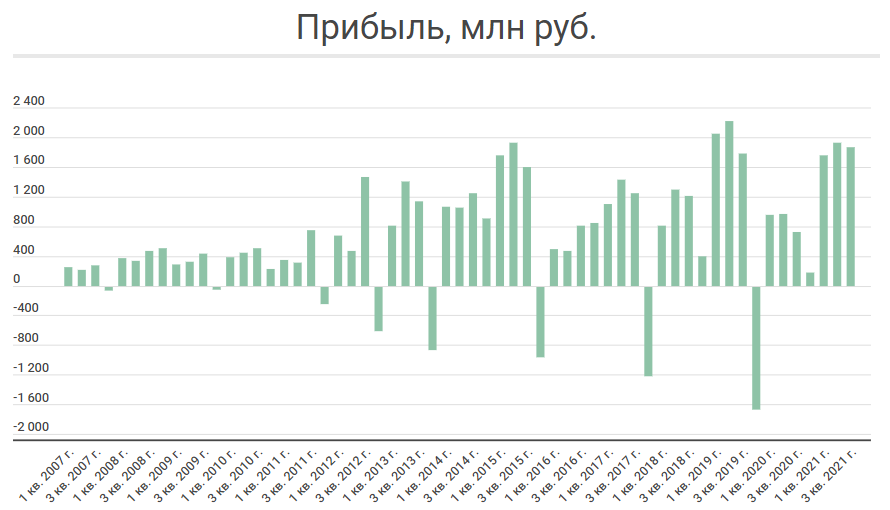

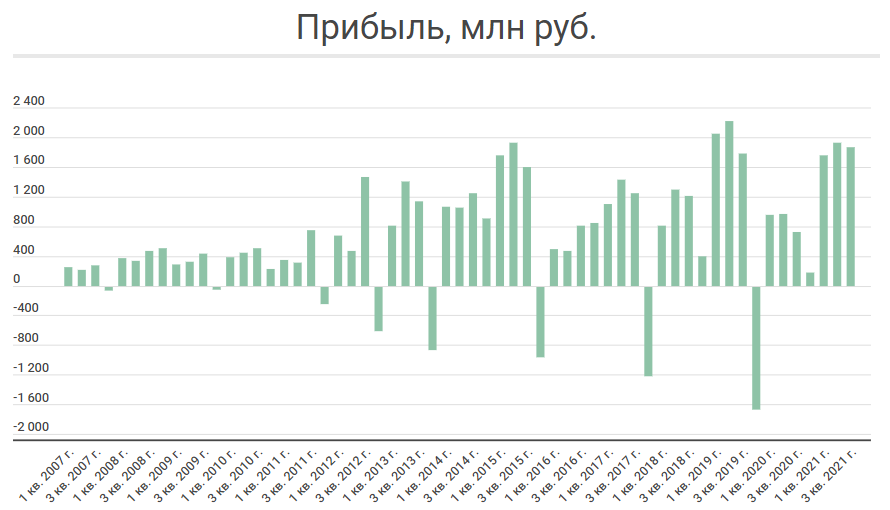

Ничто не вечно, как и ремонт в 4-ом квартале у «Саратовского НПЗ» каждые два года. Теперь он переехал на 1-ый квартал 2022 года, соответственно 4-ый квартал должен быть прибыльным. Обычно прибыль в 4-ом квартале в неремонтный год достаточно чахлая: средняя за последние 5 лет около 650 млн рублей, но я побуду оптимистом и буду ждать около 1 млрд рублей (были года, когда было 800-900 млн рублей прибыли в этом квартале) и ожидаю дивиденда в 2,6 тыс. рублей на преф. На графике ниже видно как растет убыток в ремонтный год, а в 1-ом квартале обычно у компании стабильно высокая прибыль, поэтому этот момент вызывает опасения. 17,3% дивидендной доходности — вроде неплохо, хотя текущий уровень ставок заставляет воспринимать такую доходность скромнее.

В среднем дивидендная доходность префов имеет премию в 2,5% к ОФЗ поэтому я бы сейчас вывел «норму» для них на уровне 12,7-13%. Важно, что будет с ДКП летом, когда будут платить, может там уже и ОФЗ будут давать по 15%.

Кроме этого «Роснефть» перевела акции «Саратовского НПЗ» на «РН-Коммерция» с «РН-переработка». «РН-коммерция» занимается вложениями и ценными бумагами, судя по профилю компании — это своего рода место, куда должны стекаться дивидендные потоки. Дивидендов в Саратове на обычку не платят, но надежда, как известно, умирает последней. На этих грезах о дебиторке, которую «Роснефть» вернет, и которая превратится в дивиденды на обычку, сломано немало копий, поэтому в это верится с трудом. Но эта перекладка акций из кармана в карман выглядит любопытно.

Glencore и «Русснефть»

У Glencore 31,3% обыкновенных акций «Русснефти», в статье про то как «Сафмар» пылесосит деньги со всех щелей, я задавался вопросом, зачем они в принципе до сих пор являются акционером. Ответ найден: больше участвовать не будут.

Акции появились в результате конвертации выданных займов «Русснефти». На конвертации они получили 46% за 984 млн долларов, затем актив переоценили и эта доля стала стоить 685 млн. После была допэмиссия, где доля размылась до 31,28%, плюс появились префы и доля в уставном капитале сократилась до 23,46%. Напомню, что эти привилегированные акции по своим свойствам — квазидолг, они принадлежат «Трасту» и ВТБ, на них платят по 4,5-4,6 млрд рублей в год, даже когда у компании убытки.

Здесь важный момент — кому и как будут продавать. Очень вероятно, что «Русснефть» сама может выкупить эту долю. Прибыль у компании по итогам года должна быть отличная, без возможных списаний (событие не редкое), там около 30 млрд рублей прибыли за год. Вопрос цены тоже важен, потому что в СМИ информация исходя из рыночной оценки. В это верить не очень хочется, потому что получится, что Glencore списал долги практически на миллиард долларов, а потом смог реализовать эту долю за 140 млн долларов. Возможный интерес может вызывать продажа какому-то из текущих акционеров компании, тогда может появится обязательство выставить оферту. «Сафмар», при всей своей любви к плохим корпоративным практикам, оферты давал исправно. Плюс не исключаю, что «Сафмар» может устроить в классическом для себя формате вывод денег руками самой «Русснефти». Продадут «Нефтису» «Русснефть», когда-то у Гуцериева даже был план объединить активы. Сейчас это мои домыслы, как минимум потому, что главный акционер компании — это другой Гуцериев, Михаил под санкциями, а везде основной акционер это либо сын Саид, либо брат Саит-Салам (в «Русснефти» он).

Сейчас «Русснефть» зарабатывает достаточно, чтобы разобраться и с префами, и с прочими акционерами (миноритарии в их числе).

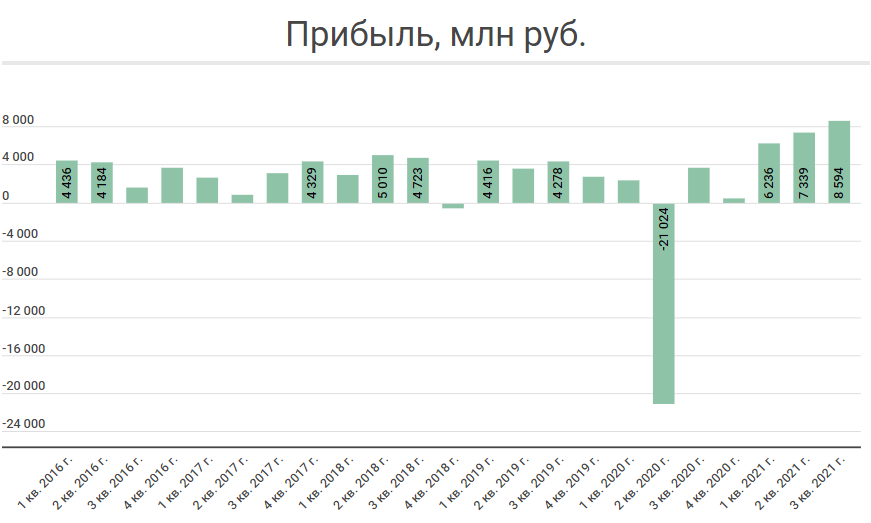

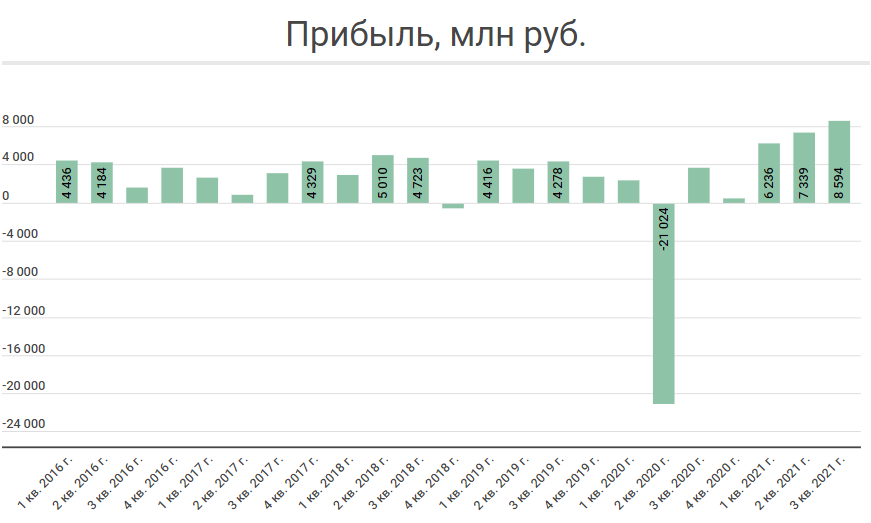

Прибыль по РСБУ (МСФО по полугодиям)

Evraz выделил «Распадскую»

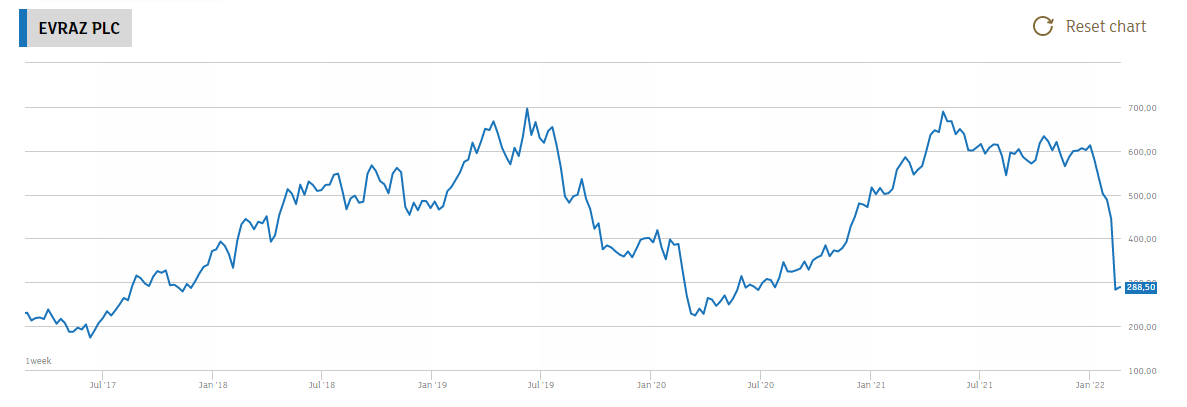

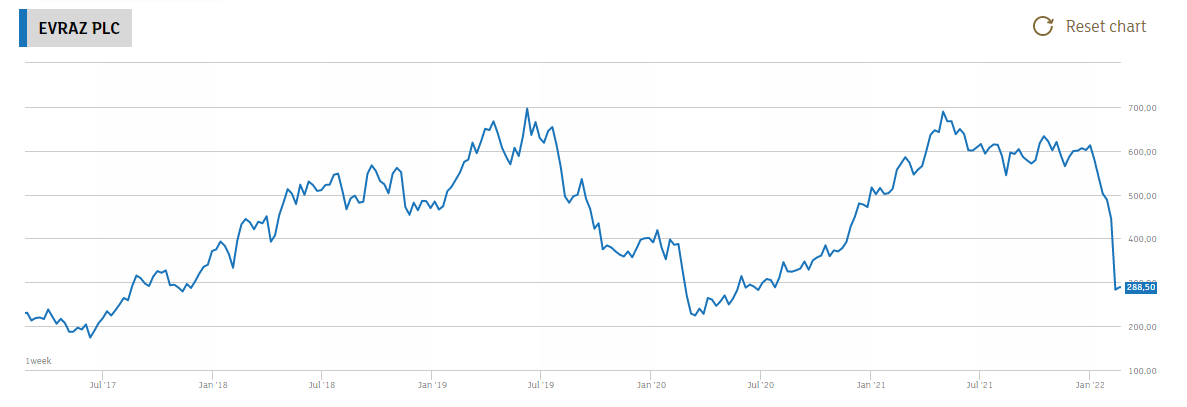

В «Распадской» скоро добавится навес, переход акций «Распадской» акционерам Evraz должен завершиться 7 апреля. Сам Evraz после выделения стоит 4,1 млрд фунтов, что выглядит неплохо:

«Распадская» это 15% полугодовой EBITDA и прибыли, 11% выручки.

Проблема могла быть, что доля долга «Распадской» низкая относительно головной группы, но надо учитывать, что «Распадская» во 2-ом полугодии дважды выплатила дивиденд.

Чистый долг Evraz на конец 1-ого полугодия составлял 3261 млн долларов (Net Debt/EBITDA = 1), «Распадская» выплатила 34,8 млрд рублей (Evraz с учетом курса и доли с них ушло около 420 млн долларов). Сам Evraz, правда тоже платил дважды с момента публикации этого долга. Заплатил 1,1 млрд долларов. За первое полугодие FCF составлял 836 млн долларов, во 2-ом должно быть больше. Выплачивают не весь FCF. Веду к тому, что у Evraz в годовом отчете долг ниже. А EV/EBITDA уже очищенная от «Распадской» и ее результатов на уровне 2,1. У НЛМК 2,8, они по географии продаж похожи.

Сейчас Evraz стоит на уровне лета 2020 года.

Баффет и ATVI

Berkshire подозрительно купил акций Activision Blizzard в октябре, когда в январе объявили о покупке их компанией Microsoft. Подозрительно, потому что Баффет очень долго сопротивлялся тому же Apple, который сейчас составляет половину его портфеля. А купили разработчика игр, в то что главный специалист по фундаментальному анализу по вечерам играет в COD и проникся силой их бренда — есть сомнения. Зато с Биллом Гейтсом вроде дружат, поэтому это выглядело подозрительно. Он выпустил письмо, где сказал, что мол это сделал независимый от него инвестиционный менеджер. Хотелось бы еще почитать комментарий самой идеи (просто интересно). Сделка прошла по 77 долларов за акцию, когда скандал вокруг дискриминации внутри компании активно развивался, но еще до переносов релизов и продолжение скандала, когда акции падали дальше. Срок закрытия обозначен 30 июня 2023 года, стоимость покупки составляет 95 долларов за акцию. Есть еще вопрос согласования с антимонопольными органами.

Кроме того начало переговоров было в конце ноября, поэтому склонен считать, что Berkshire оказался в нужное время в нужном месте. Впрочем, такое у них часто бывает.

Внутри:

«Акрон» и ТОАЗ;

Freedom и «СПБ биржа»;

«Лента» и допэмиссия;

«АФК Система» и «Архыз»;

«Саратовский НПЗ» и дивиденды;

«Евраз» и «Распадская»;

Berkshire и ATVI.

«Акрон» и немного ТОАЗ

«Акрон», как и все что связано с азотом, карбамидом и природным газом стоит уже больше 600 млрд рублей. «Акрон» очень хотел нарастить мощности, и даже договорился с бразильской компании о покупке строящегося завода.

«Бразильская нефтегазовая компания Petrobras сообщила, что договорилась с «Акроном» о продаже строящегося завода удобрений Nitrogen Fertilizer Unit III (UFN III) в Бразилии потенциальной мощностью 0,8 млн тонн аммиака и 1,3 млн тонн карбамида».

Цена этой сделки — ключевой момент, в статье пишут про 1,3 млрд долларов, но это все эксперты и так далее, хочется узнать факт. Потому что здесь есть момент, где можно похохотать. В России вот недавно на аукционе продавали 71% «Тольяттиазота», который купил единственный участник «Химактивинвест», связанный с «Уралхимом». Этот пакет обошелся в 57 млрд рублей (750 млн долларов) или 80,6 млрд за всю компанию (1,05 млрд долларов).

Выручка и прибыль «Акрона» за 9 месяцев: 137,2 и 50,9 млрд рублей

Выручка и прибыль ТОАЗ за 9 месяцев: 76,6 и 28,7 млрд рублей

«Все все понимают», но выглядит забавно, что «Акрону» нужны мощности, а здесь такой мощнейший актив отдают за 80 млрд рублей, что кажется сверхдешево, учитывая какие результаты намечаются в 4-ом квартале.

У «Фосагро» в азотных удобрениях EBITDA вырос на 74%. И не к прошлому году, а к прошлому кварталу, при росте продаж на 10%. К прошлому году EBITDA вырос на 320%, при росте продаж на 13,5%. То есть предполагая схожую динамику прибыли у ТОАЗ, его продали примерно за 1,7 годовых прибылей.

При таких ценах «Акрон», конечно может стоить дорого и иметь огромную прибыль. Рынок не самый логичный, поэтому и расчет соответствующий, но «Акрон» вполне может зарабатывать по 25-30 млрд рублей прибыли за квартал, то есть 100-120 млрд рублей в год. 600 млрд капитализации — дорого? Если закладывать, что текущие цены на газ — это новая нормальность, то наверно нет. Но я склонен верить, что это не так. Хорошая конъюнктура рынка и низкий free float могут переоценивать компанию в разы.

Успешный Freedom

Кажется, что бум вложений в акции иностранных компаний остановился. В январе у «СПБ биржи» достаточно скромные объемы торгов, на уровне 29,6 млрд долларов, что на 18% меньше, чем в январе 2021 года. У Мосбиржи на фондовом рынке, если пересчитывать в доллары они выросли на 83%, до 55,5 млрд долларов. Не лишним будет напомнить, что различную статистику, в том числе объемы торгов, я веду в отдельном открытом гуглдоке.

Оценка биржи на IPO вышла на уровне 1,3 млрд долларов за 11,5 долларов за акцию. Один из крупных акционеров у «СПБ биржи» — Freedom Holding. Круто продавали акции на повышенном интересе розничных инвесторов.

Из статьи Коммерсанта:

«Freedom Holding в четвертом квартале продал на рынке «приблизительно» 2,4 млн акций «СПБ Биржи» за $32,9 млн, следует из отчетности холдинга. Кроме того, в тот же временной отрезок еще «примерно» 1 млн акций торговой площадки он реализовал в ЗПИФ «СПБ фонд» под управлением близкой к холдингу УК «Восток-Запад»

В рамках pre-ipo они продали 11,5 млн акций по 13,4 долларов. Есть же еще ЗПИФ "Фонд первичных размещений", которому в ноябре досталось 2 млн акций по 13,6 долларов. Через несколько дней после этого правда объявили диапазон IPO, где верхняя граница оказалась на 11,5 долларов».

Простыми словами, что произошло:

К IPO «СПБ биржи», которое проходило через размещение допэмиссии был высокий интерес, который Freedom, подставив саму компанию, закрыл своими акциями. Если бы не было этого pre-ipo, биржа бы привлекла на пару миллиардов рублей больше.

В декабре Freedom отмазывался, что покупали акции на рынке, потому что считают это перспективным вложением, но ложка дорога к обеду. А Freedom в этой ситуации выступил не как стратегический инвестор в компанию (так если что заявлял сам Тимур Русланович Турлов), а как обычная инвест-компания, которой повезло войти в состав акционеров, а потом, воспользоваться спросом внутренних клиентов.

Ноу криминалити, но осадочек остался. Теперь могут добирать перспективную компанию у купивших по 13,5 долларов ниже 9 долларов.

«Лента»

У «Ленты» интересная допэмиссия.

Напомню причины. «Лента» купила у основного акционера онлайн-ритейлера «Утконос». Базовая цена сделки составляет 20 млрд рублей. Сделка будет профинансирована за счет дополнительного выпуска акций «Ленты» и их размещения путем закрытой подписки в пользу ООО «Севергрупп».

В итоге купили за 20 млрд рублей.

А вот допэмиссия составит 23,6 млн акций по 1087 рублей (25,6 млрд рублей). То что Мордашов закинет в компанию денег исходя из цены 1087 рублей, при рыночной 877 — это все хорошо. Но на что еще 5,6 млрд рублей? Пока только догадки, «Утконос» жил за счет вложений «Севергрупп», долгов у них нет. Возможно, хотят еще кого-то небольшого купить.

«АФК Система» и «Архыз»

В 2019 году «Система» приобрела долю в «Есентуках», осенью 2021 «Система» появилась как кредитор «Архыза».

В будущем «Система» может конвертировать займы в доли и объединить дистрибуцию «Архыза» с «Ессентуками».

Недавно стало известно, что хотят приобрести всю компанию «Архыз».

Суммарно там около 2,5 млрд рублей выручки — не очень много в рамках «Системы». Но зато интересное направление.

2154 год собрание акционеров «АФК Системы»:

«Саратовский НПЗ»

Ничто не вечно, как и ремонт в 4-ом квартале у «Саратовского НПЗ» каждые два года. Теперь он переехал на 1-ый квартал 2022 года, соответственно 4-ый квартал должен быть прибыльным. Обычно прибыль в 4-ом квартале в неремонтный год достаточно чахлая: средняя за последние 5 лет около 650 млн рублей, но я побуду оптимистом и буду ждать около 1 млрд рублей (были года, когда было 800-900 млн рублей прибыли в этом квартале) и ожидаю дивиденда в 2,6 тыс. рублей на преф. На графике ниже видно как растет убыток в ремонтный год, а в 1-ом квартале обычно у компании стабильно высокая прибыль, поэтому этот момент вызывает опасения. 17,3% дивидендной доходности — вроде неплохо, хотя текущий уровень ставок заставляет воспринимать такую доходность скромнее.

В среднем дивидендная доходность префов имеет премию в 2,5% к ОФЗ поэтому я бы сейчас вывел «норму» для них на уровне 12,7-13%. Важно, что будет с ДКП летом, когда будут платить, может там уже и ОФЗ будут давать по 15%.

Кроме этого «Роснефть» перевела акции «Саратовского НПЗ» на «РН-Коммерция» с «РН-переработка». «РН-коммерция» занимается вложениями и ценными бумагами, судя по профилю компании — это своего рода место, куда должны стекаться дивидендные потоки. Дивидендов в Саратове на обычку не платят, но надежда, как известно, умирает последней. На этих грезах о дебиторке, которую «Роснефть» вернет, и которая превратится в дивиденды на обычку, сломано немало копий, поэтому в это верится с трудом. Но эта перекладка акций из кармана в карман выглядит любопытно.

Glencore и «Русснефть»

У Glencore 31,3% обыкновенных акций «Русснефти», в статье про то как «Сафмар» пылесосит деньги со всех щелей, я задавался вопросом, зачем они в принципе до сих пор являются акционером. Ответ найден: больше участвовать не будут.

Акции появились в результате конвертации выданных займов «Русснефти». На конвертации они получили 46% за 984 млн долларов, затем актив переоценили и эта доля стала стоить 685 млн. После была допэмиссия, где доля размылась до 31,28%, плюс появились префы и доля в уставном капитале сократилась до 23,46%. Напомню, что эти привилегированные акции по своим свойствам — квазидолг, они принадлежат «Трасту» и ВТБ, на них платят по 4,5-4,6 млрд рублей в год, даже когда у компании убытки.

Здесь важный момент — кому и как будут продавать. Очень вероятно, что «Русснефть» сама может выкупить эту долю. Прибыль у компании по итогам года должна быть отличная, без возможных списаний (событие не редкое), там около 30 млрд рублей прибыли за год. Вопрос цены тоже важен, потому что в СМИ информация исходя из рыночной оценки. В это верить не очень хочется, потому что получится, что Glencore списал долги практически на миллиард долларов, а потом смог реализовать эту долю за 140 млн долларов. Возможный интерес может вызывать продажа какому-то из текущих акционеров компании, тогда может появится обязательство выставить оферту. «Сафмар», при всей своей любви к плохим корпоративным практикам, оферты давал исправно. Плюс не исключаю, что «Сафмар» может устроить в классическом для себя формате вывод денег руками самой «Русснефти». Продадут «Нефтису» «Русснефть», когда-то у Гуцериева даже был план объединить активы. Сейчас это мои домыслы, как минимум потому, что главный акционер компании — это другой Гуцериев, Михаил под санкциями, а везде основной акционер это либо сын Саид, либо брат Саит-Салам (в «Русснефти» он).

Сейчас «Русснефть» зарабатывает достаточно, чтобы разобраться и с префами, и с прочими акционерами (миноритарии в их числе).

Прибыль по РСБУ (МСФО по полугодиям)

Evraz выделил «Распадскую»

В «Распадской» скоро добавится навес, переход акций «Распадской» акционерам Evraz должен завершиться 7 апреля. Сам Evraz после выделения стоит 4,1 млрд фунтов, что выглядит неплохо:

«Распадская» это 15% полугодовой EBITDA и прибыли, 11% выручки.

Проблема могла быть, что доля долга «Распадской» низкая относительно головной группы, но надо учитывать, что «Распадская» во 2-ом полугодии дважды выплатила дивиденд.

Чистый долг Evraz на конец 1-ого полугодия составлял 3261 млн долларов (Net Debt/EBITDA = 1), «Распадская» выплатила 34,8 млрд рублей (Evraz с учетом курса и доли с них ушло около 420 млн долларов). Сам Evraz, правда тоже платил дважды с момента публикации этого долга. Заплатил 1,1 млрд долларов. За первое полугодие FCF составлял 836 млн долларов, во 2-ом должно быть больше. Выплачивают не весь FCF. Веду к тому, что у Evraz в годовом отчете долг ниже. А EV/EBITDA уже очищенная от «Распадской» и ее результатов на уровне 2,1. У НЛМК 2,8, они по географии продаж похожи.

Сейчас Evraz стоит на уровне лета 2020 года.

Баффет и ATVI

Berkshire подозрительно купил акций Activision Blizzard в октябре, когда в январе объявили о покупке их компанией Microsoft. Подозрительно, потому что Баффет очень долго сопротивлялся тому же Apple, который сейчас составляет половину его портфеля. А купили разработчика игр, в то что главный специалист по фундаментальному анализу по вечерам играет в COD и проникся силой их бренда — есть сомнения. Зато с Биллом Гейтсом вроде дружат, поэтому это выглядело подозрительно. Он выпустил письмо, где сказал, что мол это сделал независимый от него инвестиционный менеджер. Хотелось бы еще почитать комментарий самой идеи (просто интересно). Сделка прошла по 77 долларов за акцию, когда скандал вокруг дискриминации внутри компании активно развивался, но еще до переносов релизов и продолжение скандала, когда акции падали дальше. Срок закрытия обозначен 30 июня 2023 года, стоимость покупки составляет 95 долларов за акцию. Есть еще вопрос согласования с антимонопольными органами.

Кроме того начало переговоров было в конце ноября, поэтому склонен считать, что Berkshire оказался в нужное время в нужном месте. Впрочем, такое у них часто бывает.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба