Банк советует инвесторам обратить внимание на три характеристики в период высокой волатильности.

На что обратить внимание

С начала 2022 года инвесторы перекладываются из дорогих акций роста в акции стоимости. Все потому, что рынок опасается повышения процентной ставки ФРС. В такой ситуации важно отличать стоимость от стоимостных ловушек. То есть справедливо оцененные компании — от просто дешевых.

По мнению Bank of America, у надежной компании стоимости есть такие признаки:

Защита от инфляции. Компания должна иметь «ценовую власть» — возможность поднимать цены и перекладывать свои расходы на покупателя.

Устойчивость к рецессии. Компания должна зарабатывать даже в периоды спада в экономике, когда покупатели сокращают траты.

Стабильный свободный денежный поток. Это денежный поток от основной операционной деятельности за вычетом капитальных расходов.

С первыми двумя все понятно. А вот почему важен третий.

Преимущества стабильных потоков

Свободный денежный поток — ключевой параметр в отчетности любой компании. Как минимум по трем причинам, считают эксперты.

Надежные дивиденды. Регулярные дивиденды — важная составляющая во время спада на рынке. А стабильный денежный поток помогает компаниям платить дивиденды и выкупать акции на собственные, а не заемные деньги.

Справедливые мультипликаторы. Часто инвесторы оценивают компании по мультипликаторам. Самые популярные: P / E — капитализация к прибыли и P / B — капитализация к балансовой стоимости.

Инвесткомпания Cambiar Investors считает, что у этих мультипликаторов есть недостатки. Так, бухгалтерская прибыль учитывает разные неоперационные и разовые статьи. Например, продажу акций других компаний. А балансовая стоимость может неправильно учитывать нематериальные активы, такие как бренд и патенты. У денежного потока таких недостатков нет.

Есть несколько мультипликаторов на основе денежного потока. Один из них — FCF / P, или доходность свободного денежного потока. По данным Prudent Speculator, на дистанции этот показатель работает лучше, чем P / E или P / B.

Понятные прогнозы. «Инвесторы не любят неопределенность. И поэтому компании со стабильными потоками становятся более привлекательными, особенно в непростое время», — считает консалтинговая компания Gamco Investors.

А вот компании с отрицательными потоками распродают в первую очередь, когда весь рынок падает. Обычно это компании, которые продвигают новые технологии и «продают» инвесторам мечту. Хороший пример — фонды Кэти Вуд вроде ARK Innovation.

Что с доходностью

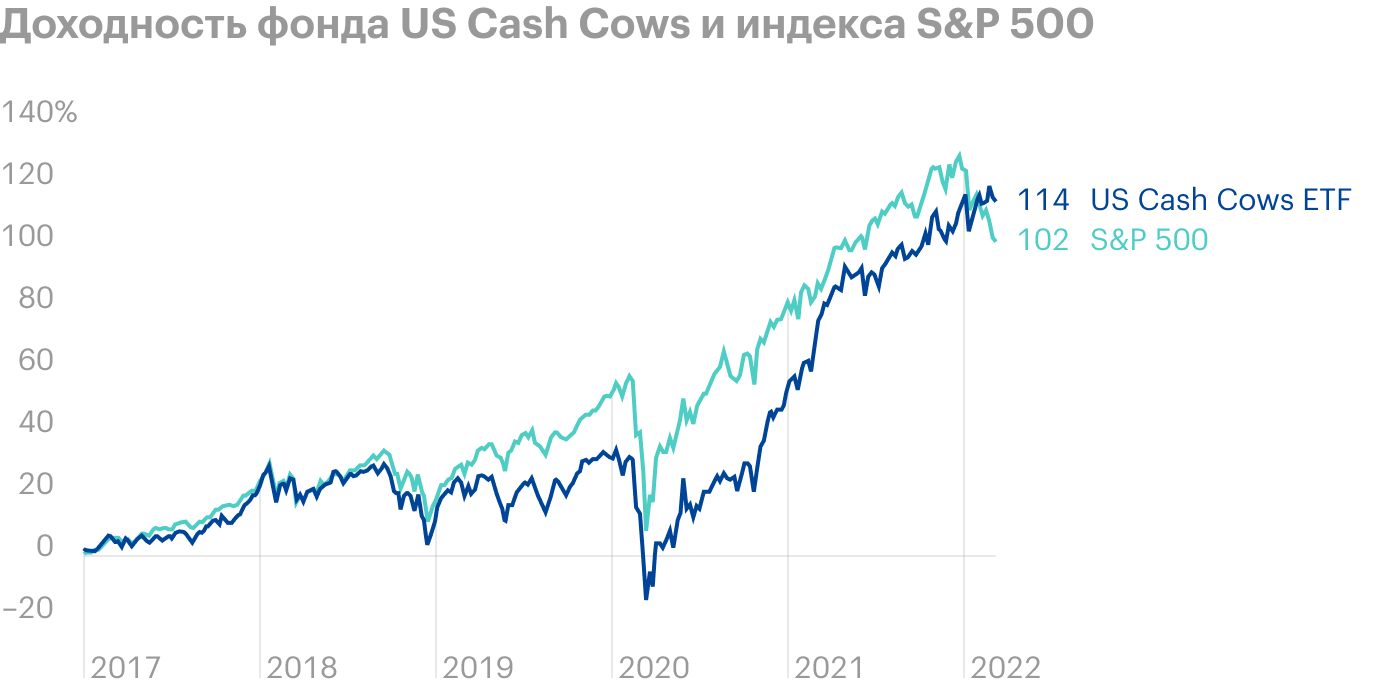

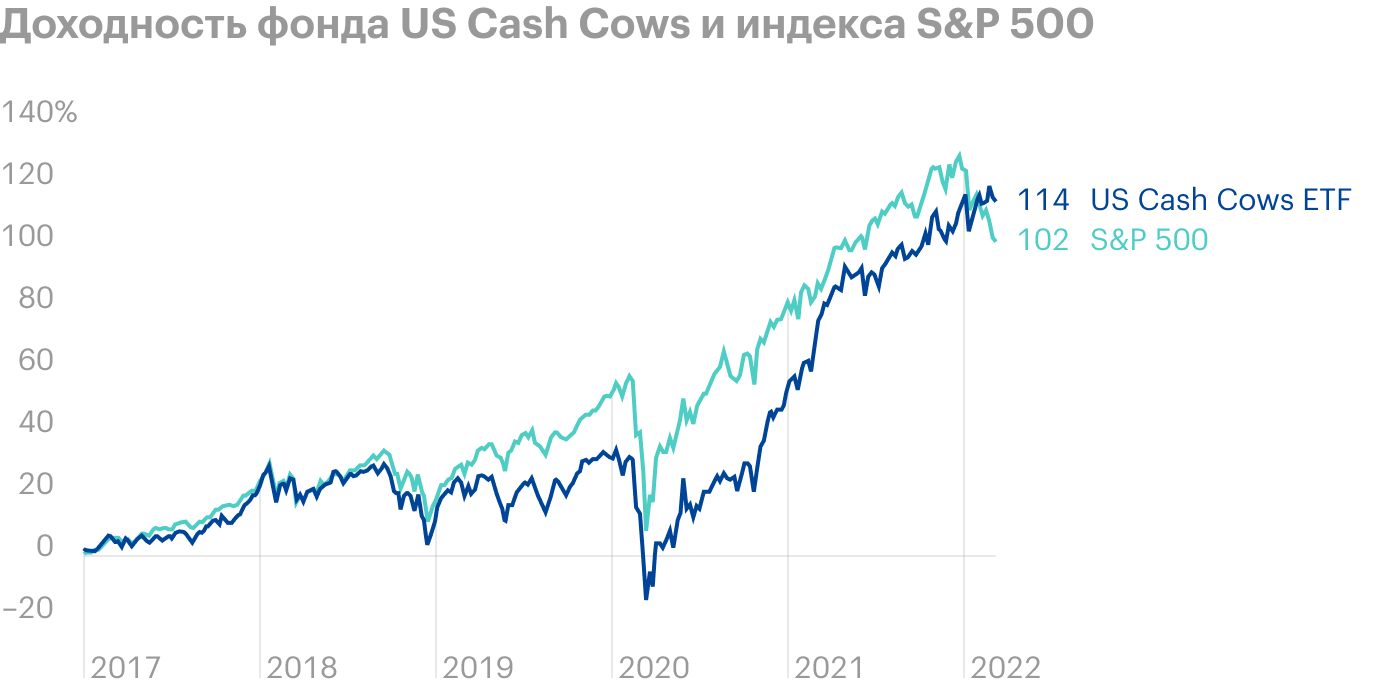

В декабре 2016 года провайдер Pacer ETFs запустил фонд US Cash Cows. В него входят акции так называемых денежных коров. Это сто компаний из индекса Russell 1000 с высокой доходностью свободного денежного потока. Например, это Pfizer, Bristol-Myers и Intel.

До недавнего времени фонд незначительно отставал от S&P 500, поскольку в последние годы акции стоимости отставали от акций роста. Теперь ситуация изменилась. За пять лет доходность фонда с дивидендами составила 114%, а доходность S&P 500 — 102%.

Подробнее про денежные потоки и другие параметры можно почитать в четвертом уроке бесплатного курса «Как заработать на акциях».

На что обратить внимание

С начала 2022 года инвесторы перекладываются из дорогих акций роста в акции стоимости. Все потому, что рынок опасается повышения процентной ставки ФРС. В такой ситуации важно отличать стоимость от стоимостных ловушек. То есть справедливо оцененные компании — от просто дешевых.

По мнению Bank of America, у надежной компании стоимости есть такие признаки:

Защита от инфляции. Компания должна иметь «ценовую власть» — возможность поднимать цены и перекладывать свои расходы на покупателя.

Устойчивость к рецессии. Компания должна зарабатывать даже в периоды спада в экономике, когда покупатели сокращают траты.

Стабильный свободный денежный поток. Это денежный поток от основной операционной деятельности за вычетом капитальных расходов.

С первыми двумя все понятно. А вот почему важен третий.

Преимущества стабильных потоков

Свободный денежный поток — ключевой параметр в отчетности любой компании. Как минимум по трем причинам, считают эксперты.

Надежные дивиденды. Регулярные дивиденды — важная составляющая во время спада на рынке. А стабильный денежный поток помогает компаниям платить дивиденды и выкупать акции на собственные, а не заемные деньги.

Справедливые мультипликаторы. Часто инвесторы оценивают компании по мультипликаторам. Самые популярные: P / E — капитализация к прибыли и P / B — капитализация к балансовой стоимости.

Инвесткомпания Cambiar Investors считает, что у этих мультипликаторов есть недостатки. Так, бухгалтерская прибыль учитывает разные неоперационные и разовые статьи. Например, продажу акций других компаний. А балансовая стоимость может неправильно учитывать нематериальные активы, такие как бренд и патенты. У денежного потока таких недостатков нет.

Есть несколько мультипликаторов на основе денежного потока. Один из них — FCF / P, или доходность свободного денежного потока. По данным Prudent Speculator, на дистанции этот показатель работает лучше, чем P / E или P / B.

Понятные прогнозы. «Инвесторы не любят неопределенность. И поэтому компании со стабильными потоками становятся более привлекательными, особенно в непростое время», — считает консалтинговая компания Gamco Investors.

А вот компании с отрицательными потоками распродают в первую очередь, когда весь рынок падает. Обычно это компании, которые продвигают новые технологии и «продают» инвесторам мечту. Хороший пример — фонды Кэти Вуд вроде ARK Innovation.

Что с доходностью

В декабре 2016 года провайдер Pacer ETFs запустил фонд US Cash Cows. В него входят акции так называемых денежных коров. Это сто компаний из индекса Russell 1000 с высокой доходностью свободного денежного потока. Например, это Pfizer, Bristol-Myers и Intel.

До недавнего времени фонд незначительно отставал от S&P 500, поскольку в последние годы акции стоимости отставали от акций роста. Теперь ситуация изменилась. За пять лет доходность фонда с дивидендами составила 114%, а доходность S&P 500 — 102%.

Подробнее про денежные потоки и другие параметры можно почитать в четвертом уроке бесплатного курса «Как заработать на акциях».

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба