Сегодня у нас умеренно спекулятивная идея: взять акции промышленного конгломерата Honeywell International (NASDAQ: HON), дабы заработать на росте его бизнеса.

Потенциал роста и срок действия: 14,5% за 14 месяцев без учета дивидендов и с учетом выделения компанией своих подразделений в отдельных эмитентов; 27% за 2,5 года без учета дивидендов и с учетом выделения компанией своих подразделений в отдельных эмитентов; 10% в год на протяжении 15 лет с учетом дивидендов и выделения компанией своих подразделений в отдельных эмитентов.

Почему акции могут вырасти: потому что на продукцию компании будет большой спрос.

Как действуем: берем акции сейчас по 183,29 $.

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

На чем компания зарабатывает

HON занимается оказанием услуг и производством товаров в сфере промышленности. Согласно годовому отчету компании, ее бизнес делится на следующие сегменты.

Аэрокосмическая отрасль — 32,15%. Примерно 40% выручки сегмента дает оборонный сектор, почти 60% — коммерческая авиация, 38% выручки всего сегмента — это запчасти и обслуживание для коммерческой авиации. Операционная маржа сегмента — 27,67% от его выручки.

Строительные технологии — 16,15%. Это сенсоры, переключатели и прочие штуки для недвижимости. Операционная маржа сегмента — 22,35% от его выручки.

Материалы и технологии для прочности — 29,19%. По сути, это работа в сфере химического производства. По сферам применения выручка сегмента делится так:

Нефтегазовая отрасль — 30%.

Нефтехимия — 11%.

ЖКХ и строительство — 24%.

Промышленное производство — 16%.

Химия и фармацевтика — 8%.

Другое — 11%.

Операционная маржа сегмента — 21,17% от его выручки.

Безопасность и продуктивность — 22,51%. Это решения для работы с опасными материалами и охраны. По сферам применения выручка сегмента делится так:

Склады и логистические центры — 31%.

Промышленное производство — 22%.

Розница — 16%.

Здравоохранение —14%.

Нефтегазовая отрасль — 7%.

Другое — 10%.

Операционная маржа сегмента — 13,16% от его выручки.

По сути, выручка компании делится на товары и услуги:

Товары — 74,56%. Валовая маржа сегмента — 28,47% от его выручки.

Услуги — 25,47%. Валовая маржа сегмента — 42,3% от его выручки.

Выручка компании по странам и регионам:

США — 60,07%.

Европа — 19,77%.

Неназванные регионы — 20,16%.

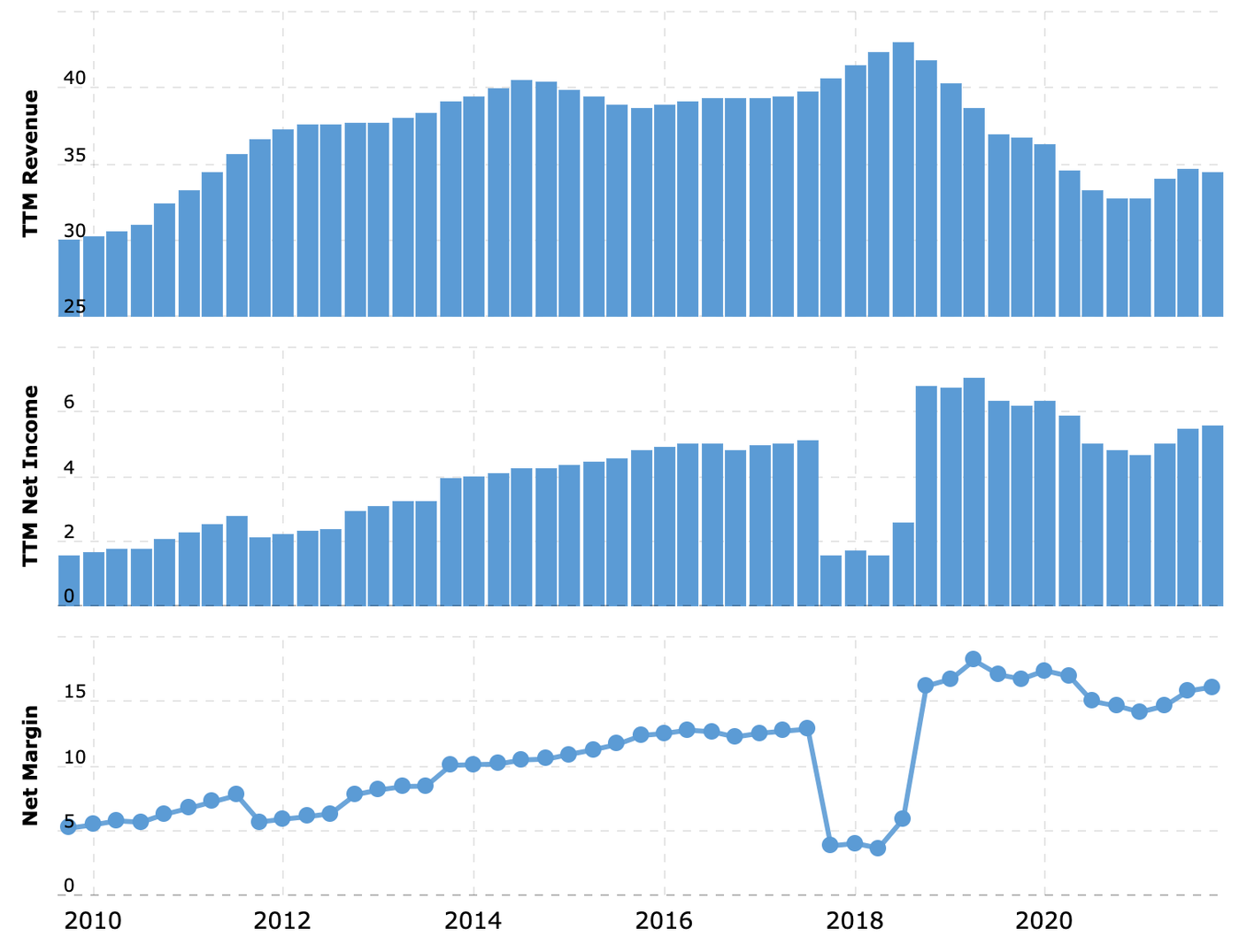

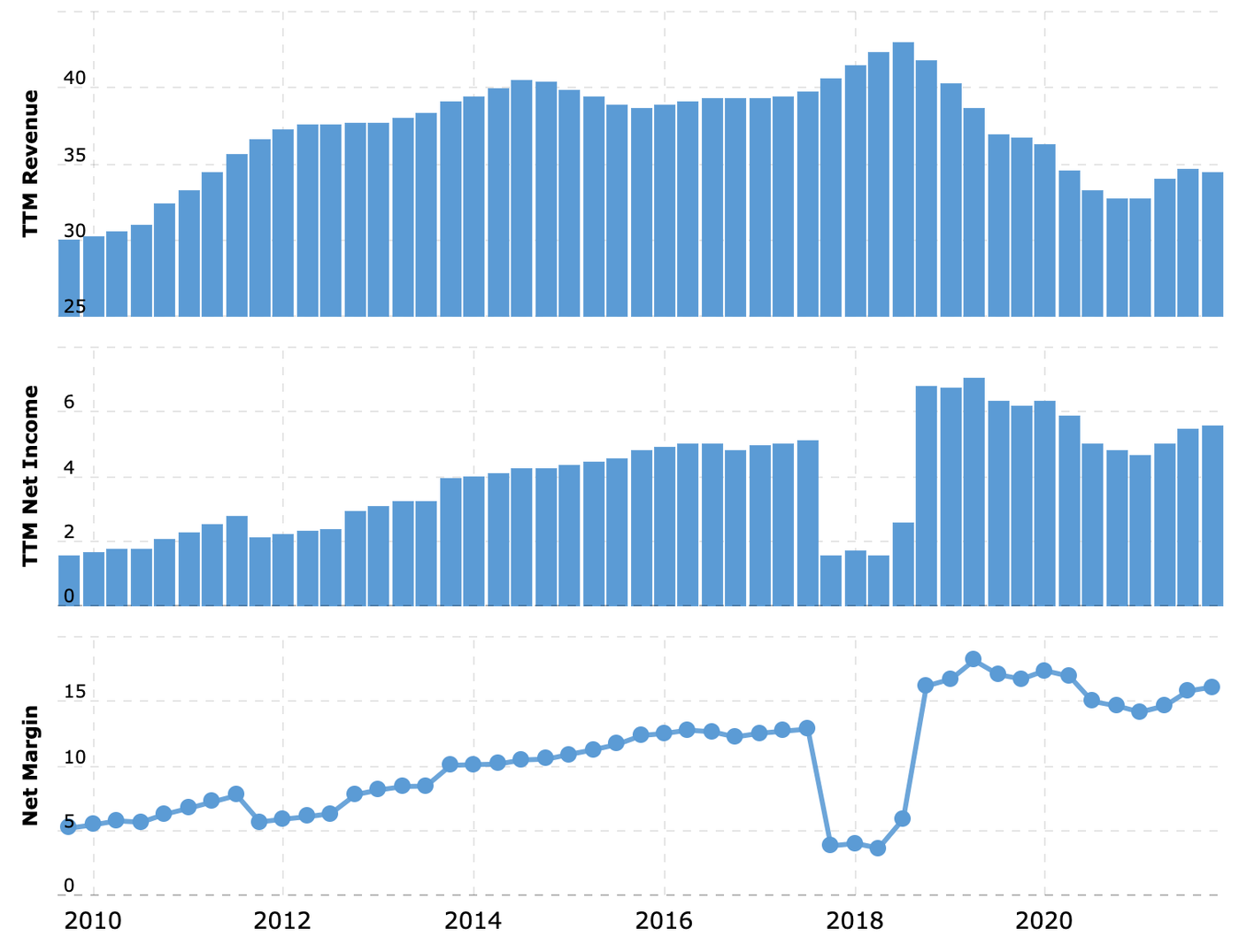

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Аргументы в пользу компании

Упало. За минувший год акции компании сильно подешевели: с 233 до 183,29 $. Одной из причин падения стало снижение прибыльности бизнеса компании из-за проблем со снабжением и стоимостью сырья: аналитики ждали прогноза на 2022 в районе 9 $ на акцию, а компания анонсировала, что будет около 8,55 $. Я не считаю, что такое снижение прогнозов влечет проблемы: это все равно больше 7,91 $ в 2021, а сумма достоинств компании должна привлечь инвесторов обратно в эти акции.

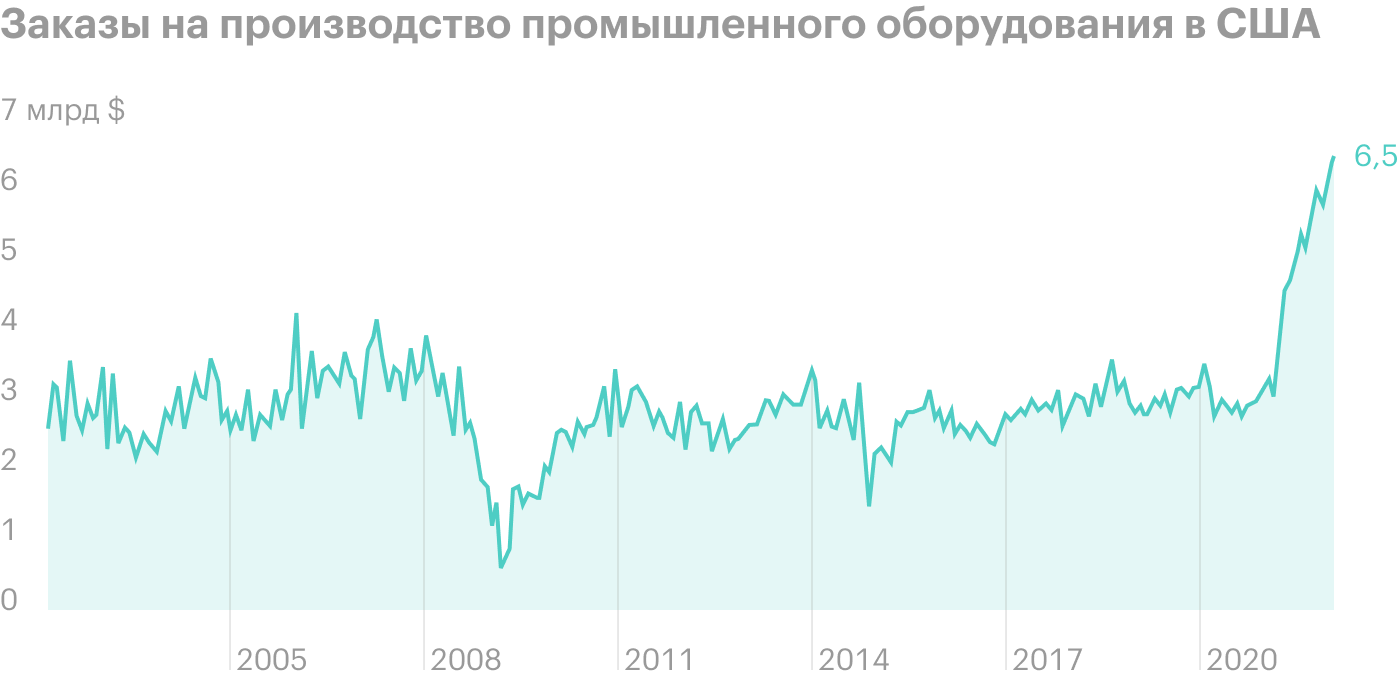

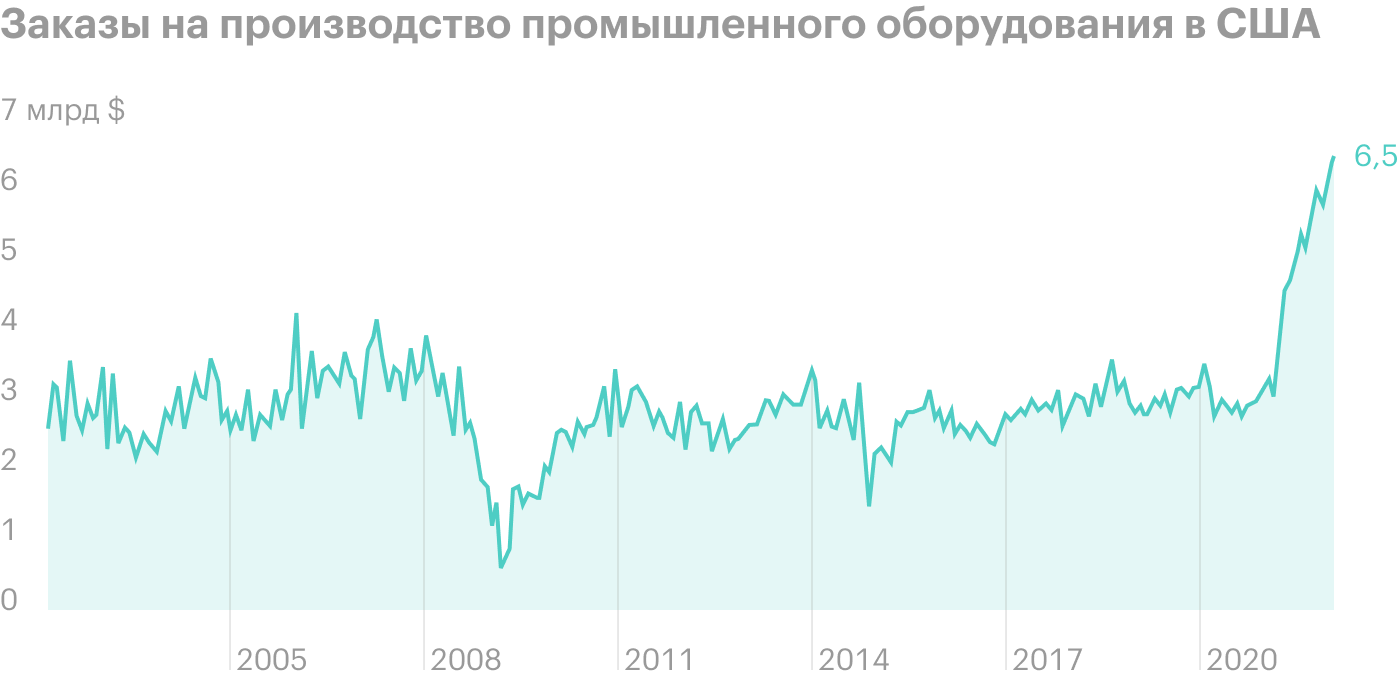

Что-то там про какой-то подъем. В США промышленный подъем, и в краткосрочном плане это благоприятствует бизнесу компании. Но и в долгосрочном плане бизнес компании выглядит достаточно диверсифицированным для того, чтобы выстоять и в не такие хорошие времена.

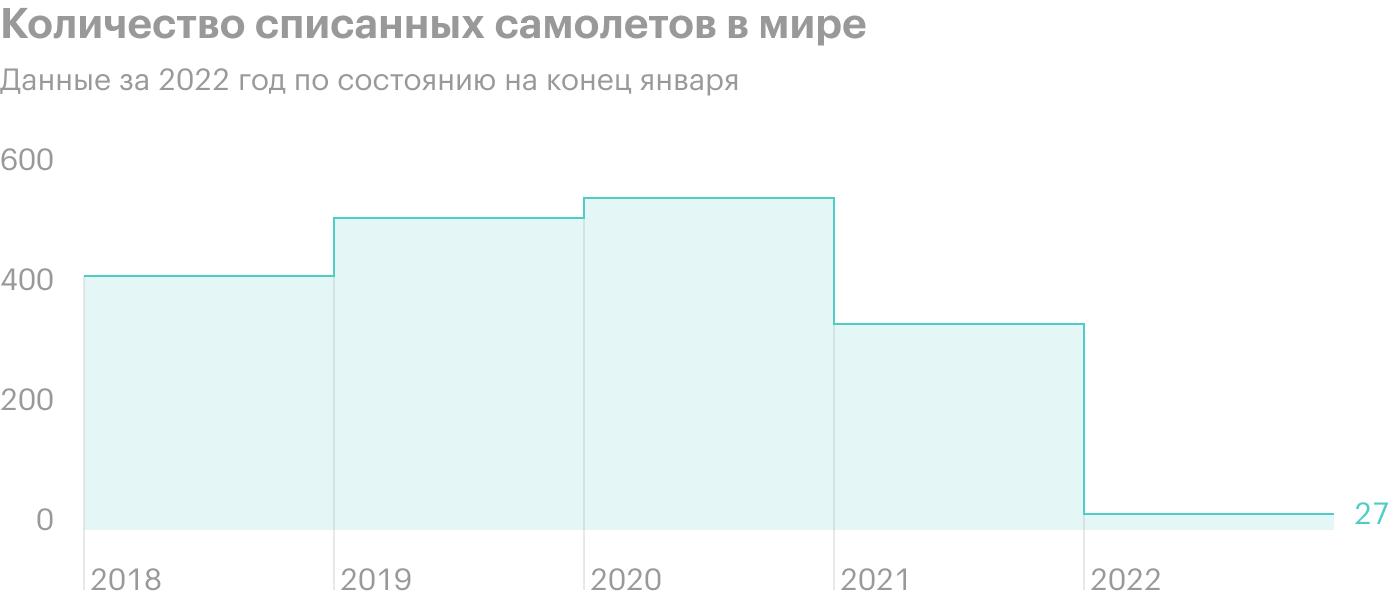

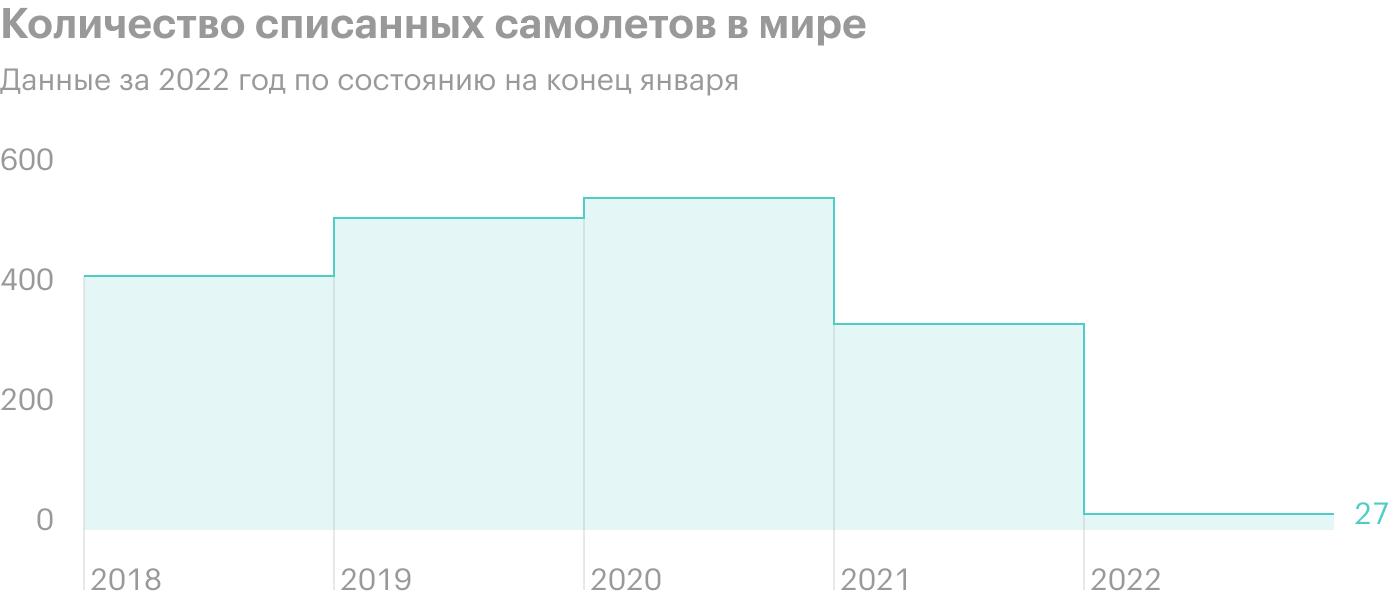

Даже у авиационного бизнеса компании, сильно пострадавшего от пандемии, сейчас неплохие перспективы, поскольку он в значительной степени ориентирован на обслуживание уже имеющихся самолетов: авиатехника простаивала значительную часть 2020 и 2021 годов, что делает обслуживание вернувшихся в строй самолетов разумной инвестицией для авиалиний.

Дивиденды. Компания платит 3,92 $ на акцию в год, что дает 2,13% годовых. Это не много, но все же сильно больше средних 1,45% годовых по S&P 500. Учитывая относительную стабильность бизнеса HON, это может привлечь в ее акции дивидендных инвесторов.

Как будто бы лучше. Компания освоила искусство хвастать вырванными из контекста числами роста, которые зачастую ничего не значат. И надо сказать, HON «при правильном освещении» выглядит ощутимо круче сопоставимых с ней компаний: рентабельность активов в 1,5 раза выше, рентабельность собственного капитала в 1,4 раза выше, доходность вложенного капитала в 1,7 раза выше, рост маржинальности на 3,1% выше, уровень маржинальности свободного денежного потока в 1,7 раза выше.

Все это хвастовство повышает вероятность того, что скучающий менеджер банка или инвестфонда решит добавить HON в портфель активов своего фонда или банка потому, что «не, ну а че такого-то, вон нормальная компания, и дивы платит». Это важно потому, что HON — это огромная компания с капитализацией 125,64 млрд долларов и, следовательно, ощутимыми тут будут действия только институциональных инвесторов.

Нужно больше ESG. Еще компания много хвастается своими достижениями по разным ESG-метрикам. В Sustainalytics у нее очень высокий ESG-рейтинг в ее подгруппе: среди промышленных конгломератов она на десятом месте из 111. Это можно считать большим плюсом, поскольку ESG-лобби нынче очень влиятельно и, значит, можно скромно надеяться на то, что оно поддержит как котировки HON, так и ее бухгалтерию.

Компания зашла настолько далеко, что даже выделила все свои «экологичные» подразделения — экологичное топливо для авиации, продвинутая переработка пластика, улавливание углерода, электробатареи, зеленый водород — в отдельный сегмент. Всего такие инициативы дают компании 200 млн выручки в год, это 0,58% от общего объема.

Сравнение ESG-метрик компании

Время приключений. Акции компании последние полтора года топчутся на месте, притом что ее бизнес объективно неплох. Как мне кажется, это может вызвать бунт акционеров, которые будут требовать от менеджмента HON действий, направленных на увеличение благ для акционеров. В теории это может быть увеличением дивидендов — но я в этом сомневаюсь: компания и так тратит почти 50% прибыли на это.

Гораздо более вероятным видится разделение этой огромной компании на разные части: HON вполне может выпустить на биржу некоторые свои подразделения в виде отдельных эмитентов. Это принесет пользу всем акционерам, ибо акции нового эмитента могут расти пободрее единой HON. Вероятность такого разделения сильно увеличивается со временем даже без атаки со стороны инвестора-активиста: среди промышленных конгломератов нынче распространяется мода на разделение.

Мне кажется, что велик потенциал вывода на биржу подразделения квантовых вычислений HON: инвесторы очень любят все яркое и блестящее и котировки такого эмитента на рынке могут накачать до стратосферы, не оглядываясь на фундамент.

Что может помешать

Рост будет не только в хорошем смысле. Рост стоимости сырья и перевозок нынче выступает бичом всех производителей в развитых странах. Добавьте к этому украинский кризис, который усложнит для HON ведение дел в Европе, — и приготовьтесь к тому, что снабженческие проблемы у компании будут продолжаться как минимум следующие полгода.

Не недорого. У компании P / E — 23 и P / S — 3,68. Это не много, но и не мало — компания не выглядит преступно недооцененной. Это ограничивает потенциал роста акций, ибо стремительного роста здесь нет и не предвидится.

Бухгалтерия. У компании свыше 46 млрд задолженностей, из которых 19,508 млрд нужно погасить в течение года. Денег в распоряжении компании немало: 10,959 млрд на счетах и 6,83 млрд задолженностей контрагентов. Да и заем на приемлемых условиях она сможет получить без проблем, но все же сумма задолженностей великовата. Это может отпугнуть инвесторов в преддверии повышения ставок. Дивиденды HON может порезать в рамках осуществления программы инвестиций, учитывая, какие у нее долги.

Что в итоге

Берем акции сейчас по 183,29 $, а дальше у нас есть следующие варианты:

ждать роста до 210 $. Думаю, этого уровня мы достигнем за следующие 14 месяцев;

ждать роста до 233 $. Здесь лучше приготовиться ждать 2,5 года;

держать акции следующие 15 лет, пока компания делится на части — к вящей выгоде акционеров.

Как только «СПб-биржа» вернется к обычному режиму работы, следует начать следить за новостями на сайте HON об отмене или сокращении дивидендов, дабы скинуть акции до того, как на эти новости отреагирует американский рынок и акции упадут. Сейчас это сделать не получится: «СПб-биржа» начинает свою работу гораздо позже обычного, сводя наше временное преимущество к нулю.

Потенциал роста и срок действия: 14,5% за 14 месяцев без учета дивидендов и с учетом выделения компанией своих подразделений в отдельных эмитентов; 27% за 2,5 года без учета дивидендов и с учетом выделения компанией своих подразделений в отдельных эмитентов; 10% в год на протяжении 15 лет с учетом дивидендов и выделения компанией своих подразделений в отдельных эмитентов.

Почему акции могут вырасти: потому что на продукцию компании будет большой спрос.

Как действуем: берем акции сейчас по 183,29 $.

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

На чем компания зарабатывает

HON занимается оказанием услуг и производством товаров в сфере промышленности. Согласно годовому отчету компании, ее бизнес делится на следующие сегменты.

Аэрокосмическая отрасль — 32,15%. Примерно 40% выручки сегмента дает оборонный сектор, почти 60% — коммерческая авиация, 38% выручки всего сегмента — это запчасти и обслуживание для коммерческой авиации. Операционная маржа сегмента — 27,67% от его выручки.

Строительные технологии — 16,15%. Это сенсоры, переключатели и прочие штуки для недвижимости. Операционная маржа сегмента — 22,35% от его выручки.

Материалы и технологии для прочности — 29,19%. По сути, это работа в сфере химического производства. По сферам применения выручка сегмента делится так:

Нефтегазовая отрасль — 30%.

Нефтехимия — 11%.

ЖКХ и строительство — 24%.

Промышленное производство — 16%.

Химия и фармацевтика — 8%.

Другое — 11%.

Операционная маржа сегмента — 21,17% от его выручки.

Безопасность и продуктивность — 22,51%. Это решения для работы с опасными материалами и охраны. По сферам применения выручка сегмента делится так:

Склады и логистические центры — 31%.

Промышленное производство — 22%.

Розница — 16%.

Здравоохранение —14%.

Нефтегазовая отрасль — 7%.

Другое — 10%.

Операционная маржа сегмента — 13,16% от его выручки.

По сути, выручка компании делится на товары и услуги:

Товары — 74,56%. Валовая маржа сегмента — 28,47% от его выручки.

Услуги — 25,47%. Валовая маржа сегмента — 42,3% от его выручки.

Выручка компании по странам и регионам:

США — 60,07%.

Европа — 19,77%.

Неназванные регионы — 20,16%.

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Аргументы в пользу компании

Упало. За минувший год акции компании сильно подешевели: с 233 до 183,29 $. Одной из причин падения стало снижение прибыльности бизнеса компании из-за проблем со снабжением и стоимостью сырья: аналитики ждали прогноза на 2022 в районе 9 $ на акцию, а компания анонсировала, что будет около 8,55 $. Я не считаю, что такое снижение прогнозов влечет проблемы: это все равно больше 7,91 $ в 2021, а сумма достоинств компании должна привлечь инвесторов обратно в эти акции.

Что-то там про какой-то подъем. В США промышленный подъем, и в краткосрочном плане это благоприятствует бизнесу компании. Но и в долгосрочном плане бизнес компании выглядит достаточно диверсифицированным для того, чтобы выстоять и в не такие хорошие времена.

Даже у авиационного бизнеса компании, сильно пострадавшего от пандемии, сейчас неплохие перспективы, поскольку он в значительной степени ориентирован на обслуживание уже имеющихся самолетов: авиатехника простаивала значительную часть 2020 и 2021 годов, что делает обслуживание вернувшихся в строй самолетов разумной инвестицией для авиалиний.

Дивиденды. Компания платит 3,92 $ на акцию в год, что дает 2,13% годовых. Это не много, но все же сильно больше средних 1,45% годовых по S&P 500. Учитывая относительную стабильность бизнеса HON, это может привлечь в ее акции дивидендных инвесторов.

Как будто бы лучше. Компания освоила искусство хвастать вырванными из контекста числами роста, которые зачастую ничего не значат. И надо сказать, HON «при правильном освещении» выглядит ощутимо круче сопоставимых с ней компаний: рентабельность активов в 1,5 раза выше, рентабельность собственного капитала в 1,4 раза выше, доходность вложенного капитала в 1,7 раза выше, рост маржинальности на 3,1% выше, уровень маржинальности свободного денежного потока в 1,7 раза выше.

Все это хвастовство повышает вероятность того, что скучающий менеджер банка или инвестфонда решит добавить HON в портфель активов своего фонда или банка потому, что «не, ну а че такого-то, вон нормальная компания, и дивы платит». Это важно потому, что HON — это огромная компания с капитализацией 125,64 млрд долларов и, следовательно, ощутимыми тут будут действия только институциональных инвесторов.

Нужно больше ESG. Еще компания много хвастается своими достижениями по разным ESG-метрикам. В Sustainalytics у нее очень высокий ESG-рейтинг в ее подгруппе: среди промышленных конгломератов она на десятом месте из 111. Это можно считать большим плюсом, поскольку ESG-лобби нынче очень влиятельно и, значит, можно скромно надеяться на то, что оно поддержит как котировки HON, так и ее бухгалтерию.

Компания зашла настолько далеко, что даже выделила все свои «экологичные» подразделения — экологичное топливо для авиации, продвинутая переработка пластика, улавливание углерода, электробатареи, зеленый водород — в отдельный сегмент. Всего такие инициативы дают компании 200 млн выручки в год, это 0,58% от общего объема.

Сравнение ESG-метрик компании

Время приключений. Акции компании последние полтора года топчутся на месте, притом что ее бизнес объективно неплох. Как мне кажется, это может вызвать бунт акционеров, которые будут требовать от менеджмента HON действий, направленных на увеличение благ для акционеров. В теории это может быть увеличением дивидендов — но я в этом сомневаюсь: компания и так тратит почти 50% прибыли на это.

Гораздо более вероятным видится разделение этой огромной компании на разные части: HON вполне может выпустить на биржу некоторые свои подразделения в виде отдельных эмитентов. Это принесет пользу всем акционерам, ибо акции нового эмитента могут расти пободрее единой HON. Вероятность такого разделения сильно увеличивается со временем даже без атаки со стороны инвестора-активиста: среди промышленных конгломератов нынче распространяется мода на разделение.

Мне кажется, что велик потенциал вывода на биржу подразделения квантовых вычислений HON: инвесторы очень любят все яркое и блестящее и котировки такого эмитента на рынке могут накачать до стратосферы, не оглядываясь на фундамент.

Что может помешать

Рост будет не только в хорошем смысле. Рост стоимости сырья и перевозок нынче выступает бичом всех производителей в развитых странах. Добавьте к этому украинский кризис, который усложнит для HON ведение дел в Европе, — и приготовьтесь к тому, что снабженческие проблемы у компании будут продолжаться как минимум следующие полгода.

Не недорого. У компании P / E — 23 и P / S — 3,68. Это не много, но и не мало — компания не выглядит преступно недооцененной. Это ограничивает потенциал роста акций, ибо стремительного роста здесь нет и не предвидится.

Бухгалтерия. У компании свыше 46 млрд задолженностей, из которых 19,508 млрд нужно погасить в течение года. Денег в распоряжении компании немало: 10,959 млрд на счетах и 6,83 млрд задолженностей контрагентов. Да и заем на приемлемых условиях она сможет получить без проблем, но все же сумма задолженностей великовата. Это может отпугнуть инвесторов в преддверии повышения ставок. Дивиденды HON может порезать в рамках осуществления программы инвестиций, учитывая, какие у нее долги.

Что в итоге

Берем акции сейчас по 183,29 $, а дальше у нас есть следующие варианты:

ждать роста до 210 $. Думаю, этого уровня мы достигнем за следующие 14 месяцев;

ждать роста до 233 $. Здесь лучше приготовиться ждать 2,5 года;

держать акции следующие 15 лет, пока компания делится на части — к вящей выгоде акционеров.

Как только «СПб-биржа» вернется к обычному режиму работы, следует начать следить за новостями на сайте HON об отмене или сокращении дивидендов, дабы скинуть акции до того, как на эти новости отреагирует американский рынок и акции упадут. Сейчас это сделать не получится: «СПб-биржа» начинает свою работу гораздо позже обычного, сводя наше временное преимущество к нулю.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба