Продолжим оценку влияния ослабления национальной валюты на финансовые результаты экспортеров в 2022 году. Напомню, что средневзвешенный курс доллара в 2021 году составил 73,65 руб., когда как текущий курс - 110 руб., то есть рубль снизился на 50%. Предыдущий обзор для нефтегазовых компаний делался для курса 120 рублей за доллар.

Распадская

Начнем с Распадской, которая в ближайшее время должна была быть выделена из Евраза, но после санкций Великобритании на Абрамовича 11 марта вышла следующая новость:

Evraz приостановил выделение своих угольных активов, консолидированных на базе "Распадской", на неопределенный срок до разъяснений от регуляторов Великобритании и российских властей, следует из сообщения компании.

"Evraz объявляет сегодня, что приостанавливает процесс выделения своих угольных активов, консолидированных в ПАО "Распадская", на неопределенный срок, поскольку компания ожидает разъяснений относительно нормативных ограничений как от Управления по осуществлению финансовых санкций (OFSI),… после уведомления о финансовых санкциях, опубликованного 10 марта 2022 года, так и от российских властей о правах акционеров распоряжаться акциями, полученными в рамках процесса разделения", - говорится в сообщении.

То есть процесс может затянуться, в идеале Евраз должен перерегистрироваться в РФ, либо основные акционеры Евраза свои пакеты в нем также перевести в российскую юрисдикцию. Данная пауза может затянуть выплату дивидендов за 4-й квартал 2021 года. Но надо понимать, что деньги при этом останутся в компании и дивиденды будут выплачены позже. С другой стороны Распадская может выплатить дивиденды, а деньги акционерам Евраза/Евразу пока останутся в РФ. В любом случае 28 марта в день отчета Распадской узнаем об этом.

Перейдем к прогнозным результатам компании за 2022 год с учетом девальвации. Примем объем продаж в 2022 году на уровне 2021 года. Хотя Распадская начинает после двухлетнего перерыва снова добывать уголь на шахте Межегейуголь, а это косвенно дает понять, что компания уверена в своих возможностях реализации продукции.

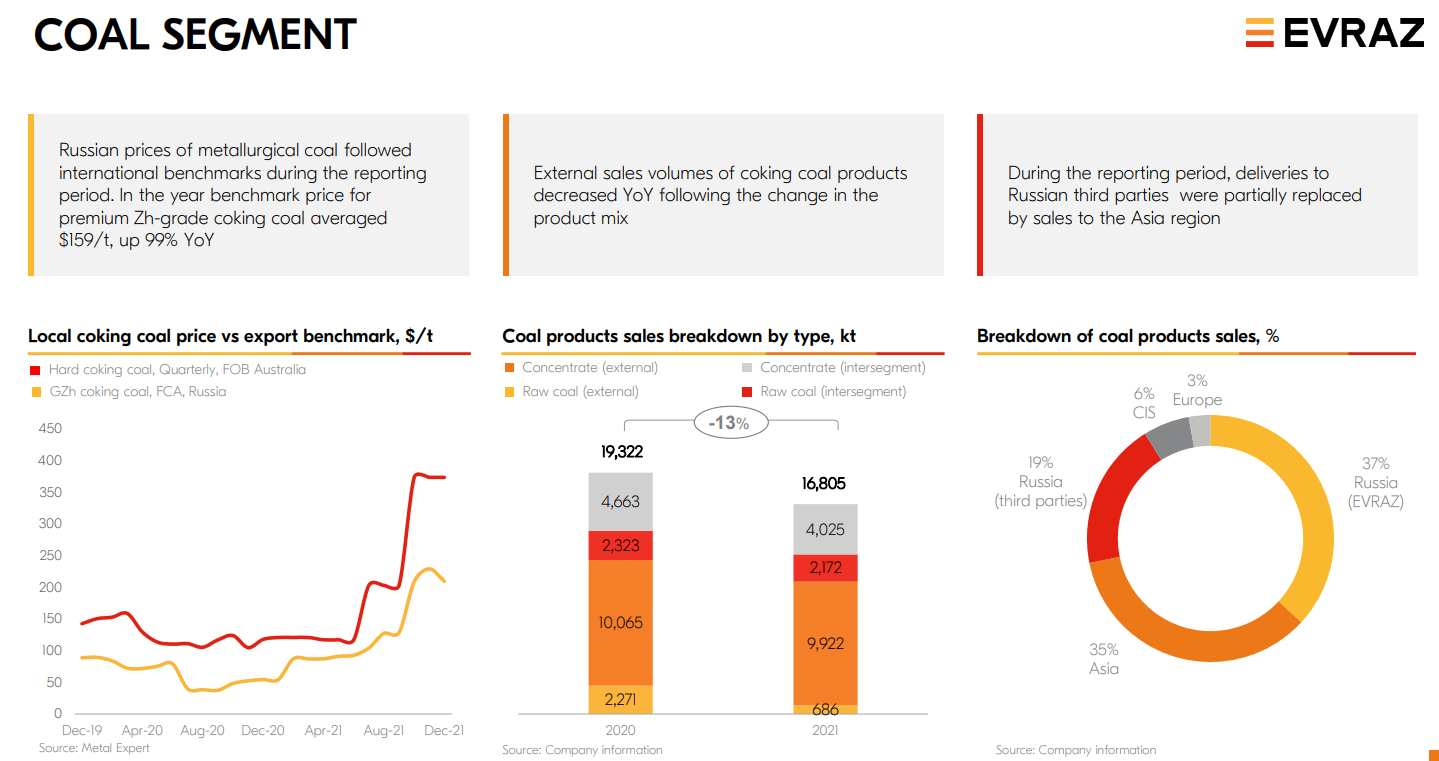

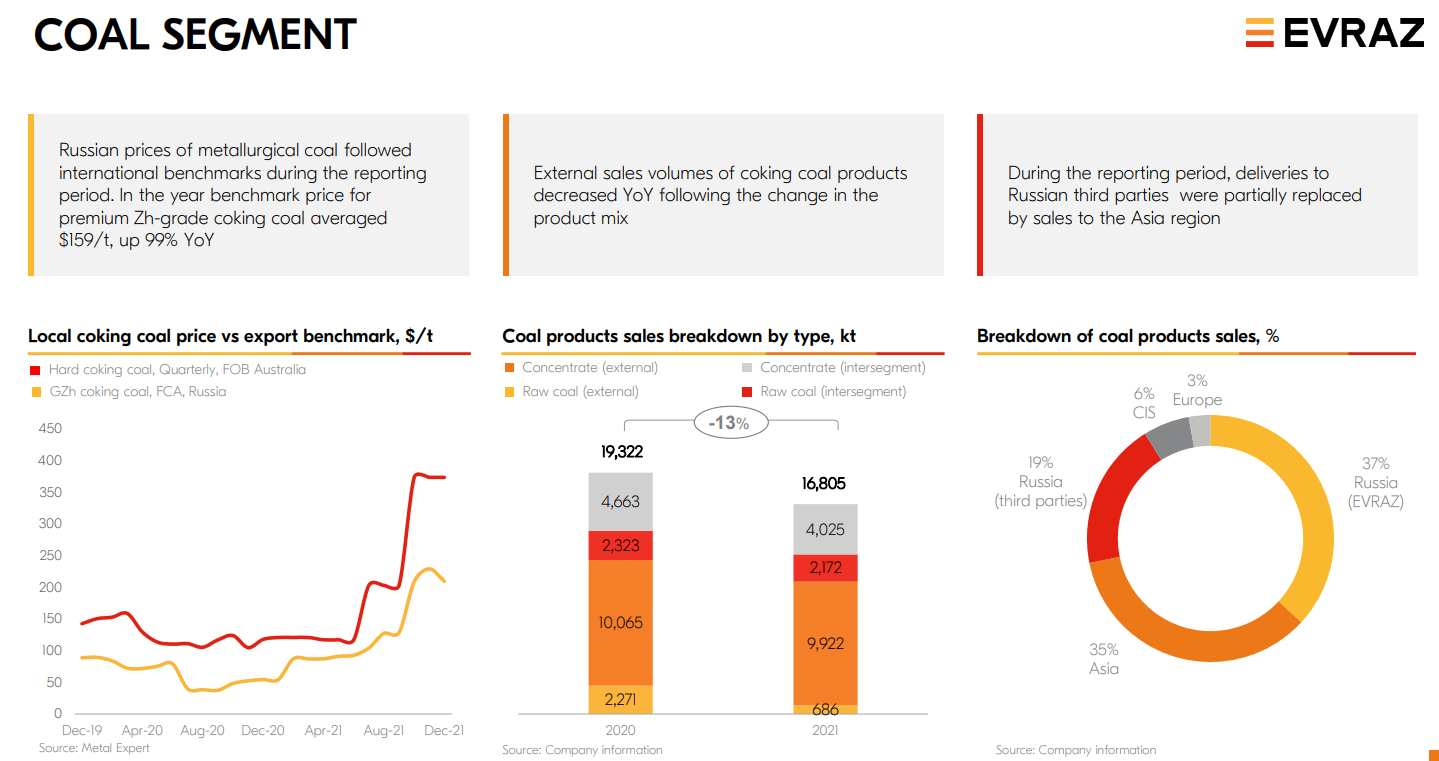

В Европу Распадская практически не продает уголь, что в текущей геополитической обстановке несомненно является позитивом.

Но сейчас могут начаться проблемы с перевозками в Азию, так как западные порты тем или иным ограничены новыми санкциями, тогда на железную дорогу в восточном направлении будет высокая нагрузка. Однако январь-февраль у Распадской должны были быть рекордными, поэтому снижение перевозок на 15-20% до уровня начала 2021 года не будет чем-то криминальным для компании.

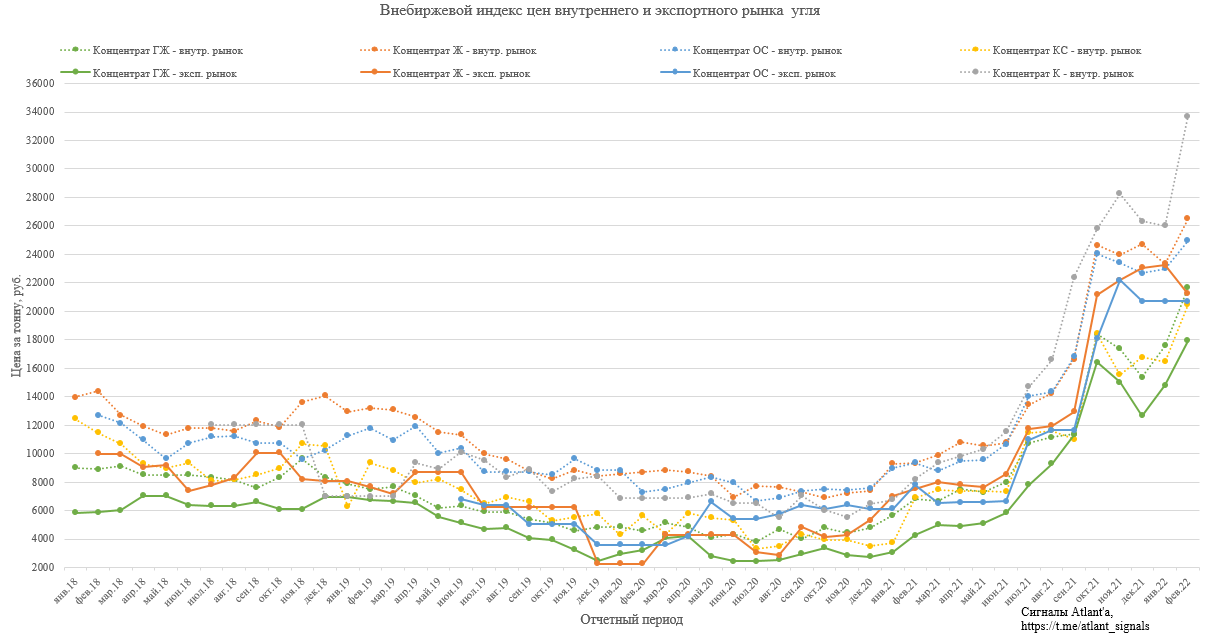

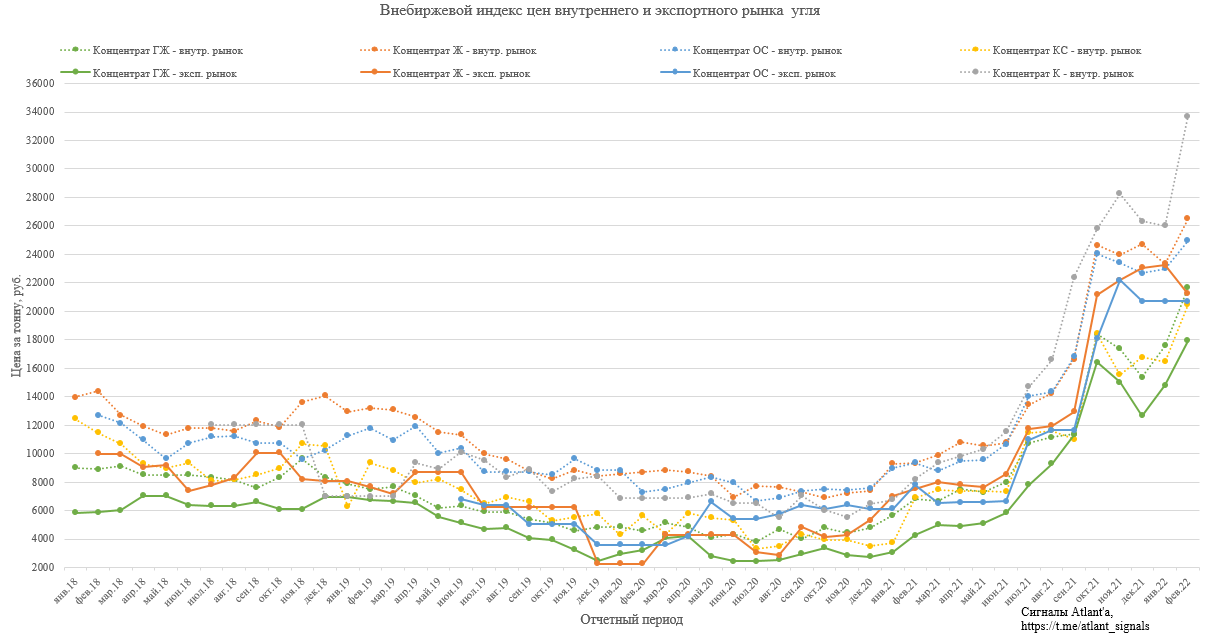

Цены на уголь в феврале в РФ были выше, чем в 4-м квартале 2021 года.

Однако в марте на фоне перебоев в поставках из Австралии и России мировые цены на уголь выросли почти в 1,5 раза, если при этом учесть ослабление рубля в 1,5 раза, то стоимость угля в национальной валюте приобретает какие-то космические значения. Зная, что Минпромторг ввел ограничение для металлургов по марже в размере 20-25% относительно себестоимости горячекатаного проката, то не стоит надеяться на то, что внутренние цены на уголь вырастут вслед за мировыми котировками. Для прогнозирования результатов примем, что стоимость угля в РФ в 2022 сохранится на уровне средней цены января-февраля, что на 10% выше, чем в 4-м квартале (хотя в данный момент мировые цены в рублях выросли вдвое), и на 90% выше, чем средняя цена за 2021 год. Скорее всего в мире цены начнут снижаться в течение 2022 года, но запас относительно принимаемых мной внутренних цен так велик, что в РФ цены могут не реагировать на внешние изменения, если конечно там не будет обвала. На внутренний рынок у Распадской приходится 56% от всего объема продаж.

Для удобства примем, что экспортные цены в долларах для Распадской в 2022 г. вырастет на 26% относительно 2021 г. Считаю, что это довольно консервативно, так как в начале прошлого года цены были более чем в 3 раза ниже текущих. Тогда с учетом ослабления рубля на 50%, мы получим, что экспортные цены в течение 2022 года также вырастут на 90%. Для понимания по первым сделкам в марте 2022 года экспортная цена концентрата марки ГЖ на 210% выше, чем средняя цена 2021 года.

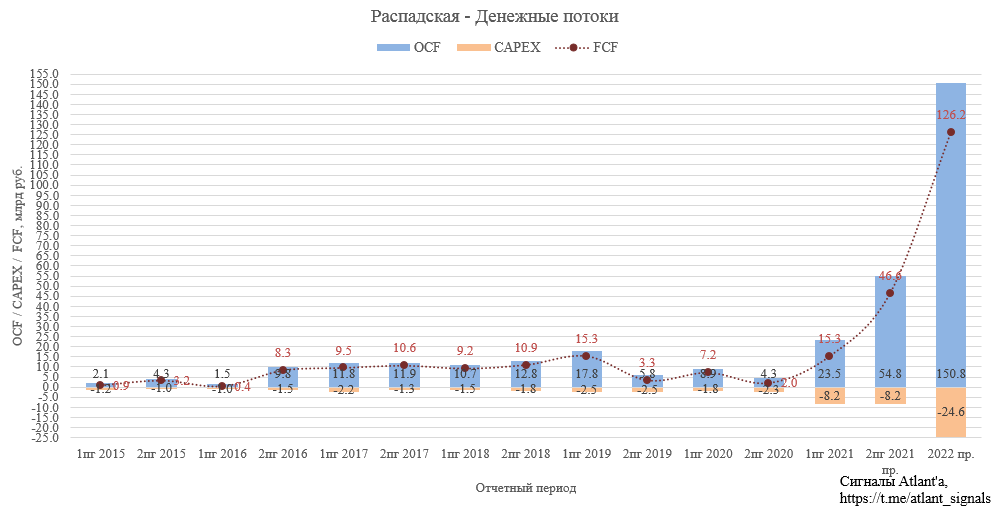

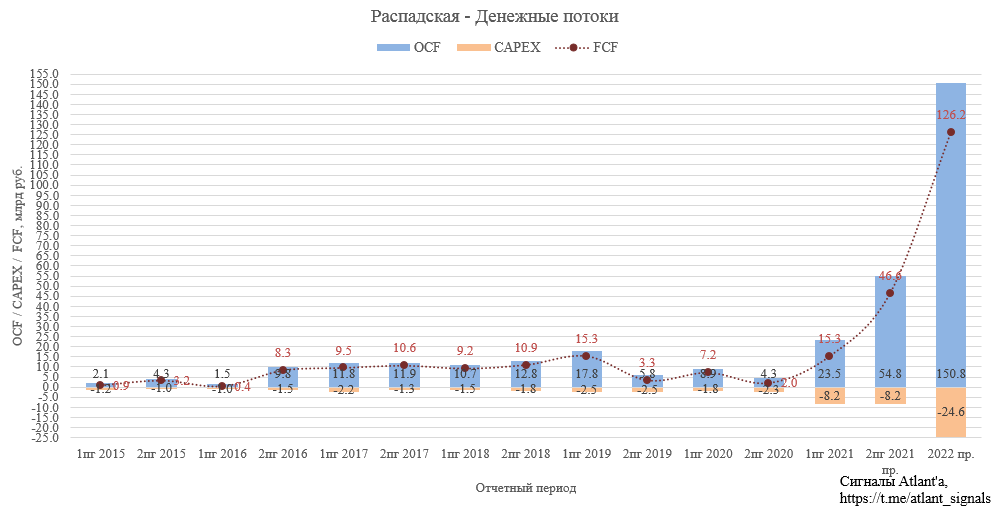

То есть при равных объемах реализации выручка Распадской выросла на 90%, что консервативно. Примем, что себестоимость добычи вырастет за год на 20%, а капитальные затраты на 50% (на величину ослабления рубля). Тогда прогнозный свободный денежный поток компании составит 126,2 млрд руб.

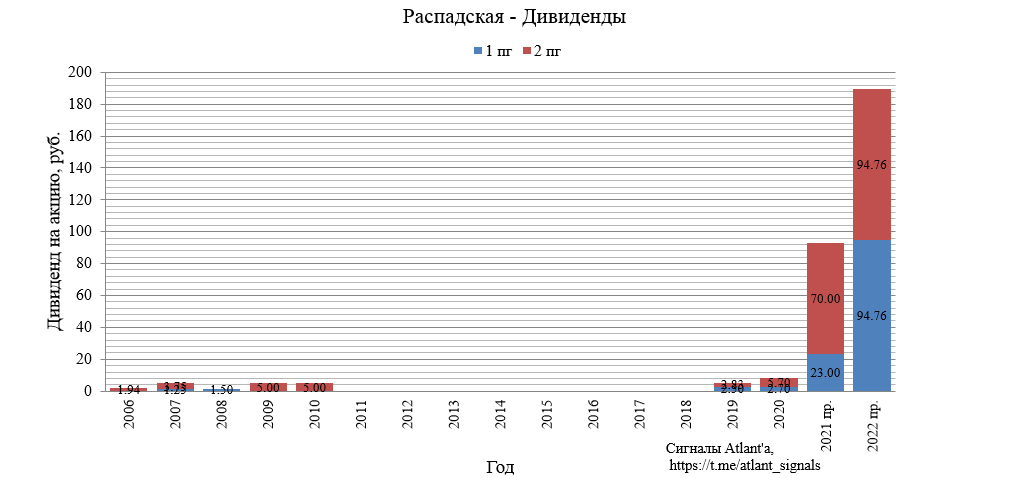

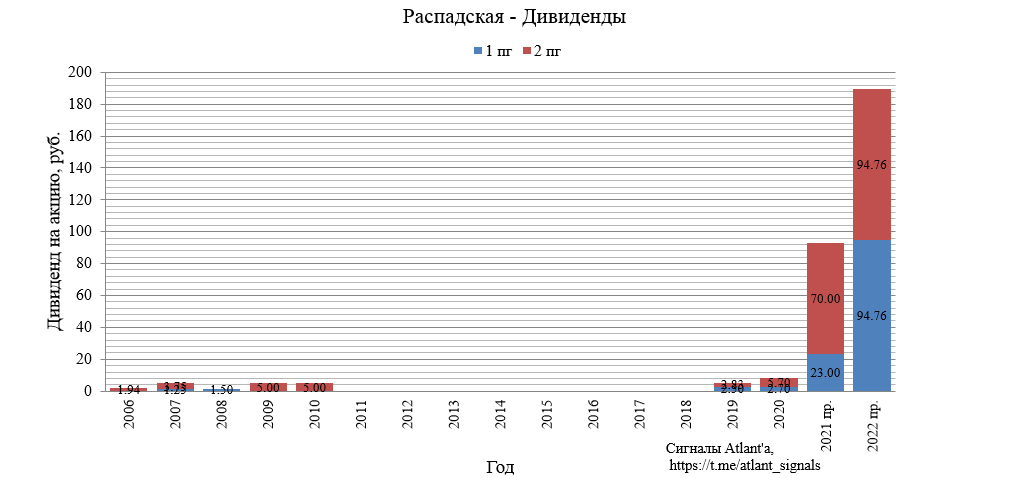

А полугодовые дивиденды компании составят 94,76 руб., то есть чуть меньше 190 руб. за год. На графике изображены равномерные выплаты, однако средняя экспортная цена, которую я закладываю, подразумевает снижение к концу год от текущих максимумов. Если не упрощать и не выравнивать дивиденды по полугодиям, то выплаты могут выглядеть как 110+80 рублей.

Если вдруг из-за проблем Абрамовича с санкциями компания отложит выплату за 4-й квартал 2021 года (около 40 рублей), то эти деньги никуда из компании не продадут и будут выплачены акционером позже, возможно вместе с полугодовыми дивидендами. Тогда осенняя выплата составит около 150 рублей.

Мечел

Начнем с металлургического сегмента компании.

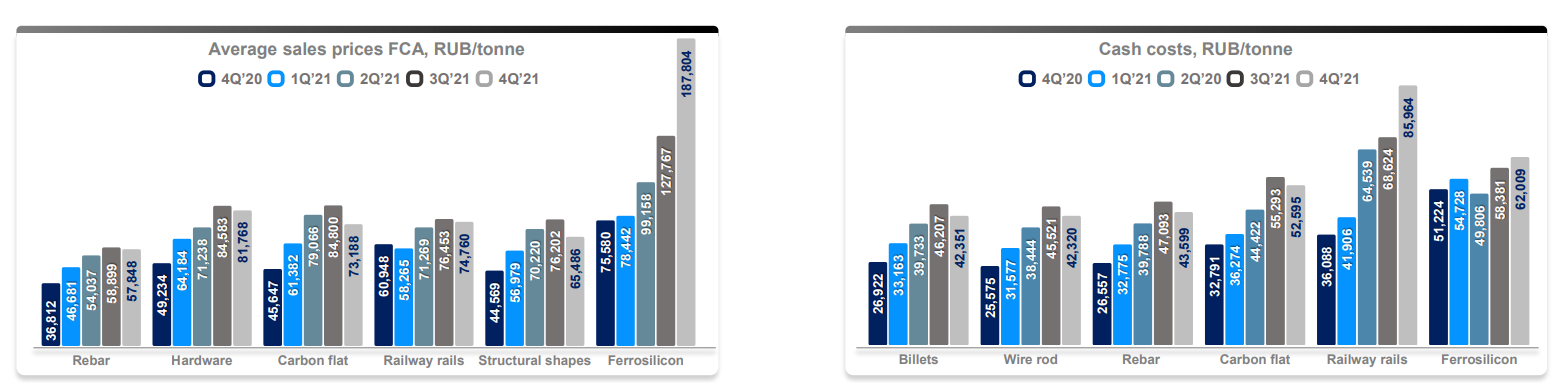

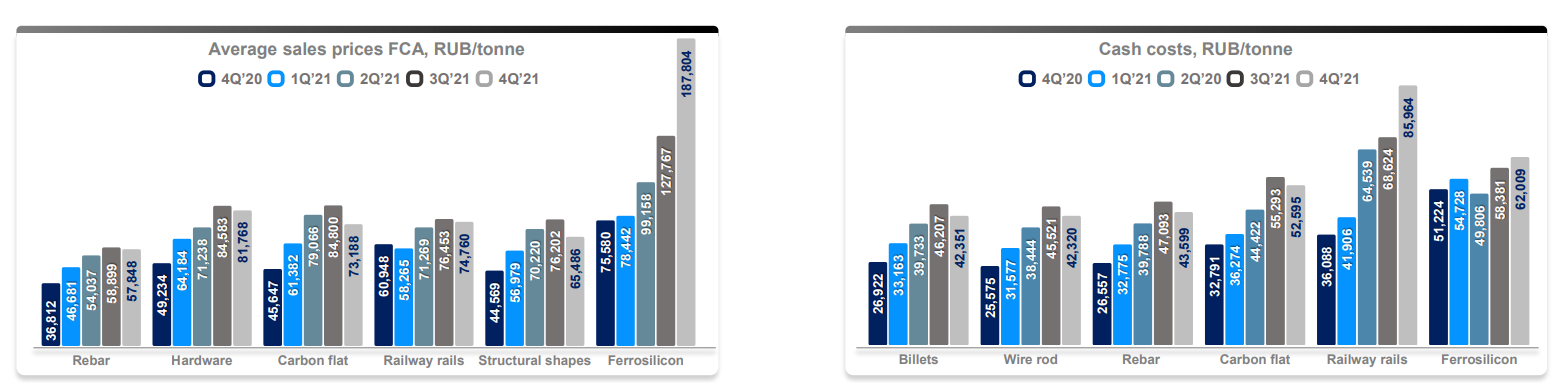

Как уже известно, Минпромторг сделал предложение, от которого нельзя отказаться. В РФ металлурги должны реализовывать продукцию на 20-25% выше себестоимости. В связи с новой вводной надо будет пересмотреть сектор черной металлургии более подробно, возможно отдельным обзором.

Мечел даже с учетом экспорта стальной продукции по некоторым позициям имеет маржу по себестоимости всего 30-40%. Отчасти это связано с тем, что компания тесно работает с оборонным сектором, где приходится поумерить свои аппетиты в прибыли.

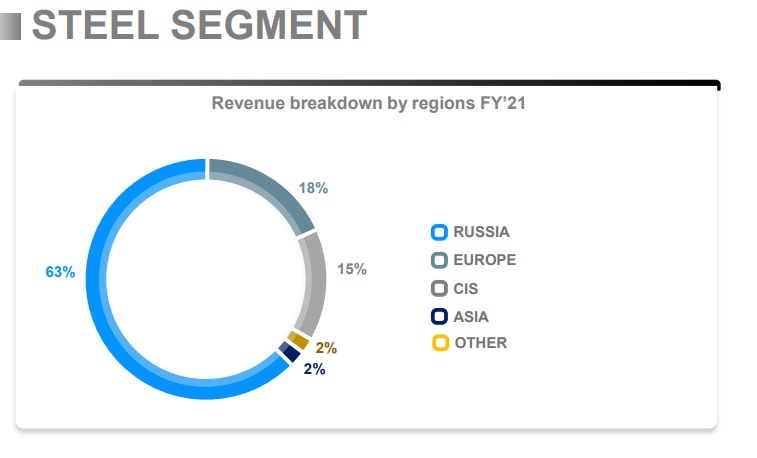

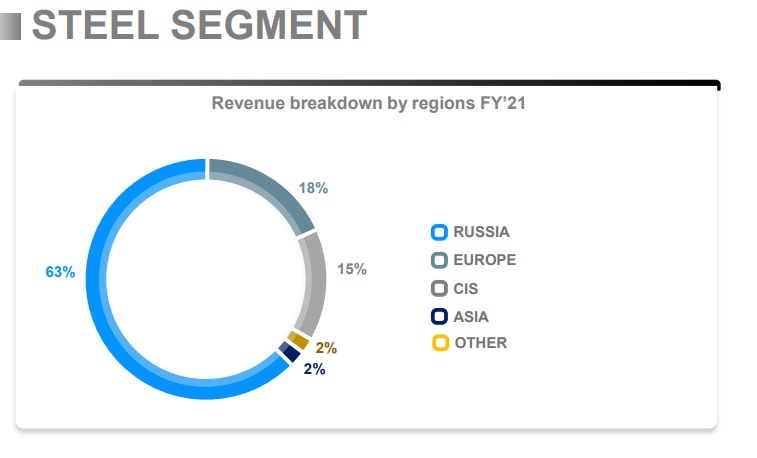

Потенциальное снижение стоимости реализованной продукции в РФ будет компенсировано ростом экспортных цен как в долларах, так и в национальной валюте. Проблема в том, что рост экспортных цен частично связан с тем, что начались перебои с поставками из России. Например, ЕС ограничили импорт из РФ металлургической продукции. У Мечела на этот рынок приходилось 18% продаж. Придется переориентировать поставки, как в свое время делала Австралия с углем. При этом в Европе проблемы с производством, так как высокая стоимость электроэнергии делает продукцию нерентабельной. То есть кто-то начнет больше поставлять в Европу, уйдя с других рынков. Посмотрим, как быстро наши металлурги справятся с проблемой сбыта. В целом я бы оставил квартальный показатель EBITDA данного сегмента на уровне 4-го квартала 2021 года. В крайнем случае придется гнать в Европу стальные заготовки и слябы, на которые санкции не распространяются.

Кстати, на НЛМК санкции не распространяются по большому счету, так как компания имеет заводы в Европе. Лисин также не под санкциями.

В целом бан экспорта российской стали в Европу это типичный выстрел себе в ногу.

Ограничения ЕС на российскую сталь усиливают давление на промышленность

Как сообщает агентство Bloomberg, Европа движется к запрету на импорт основных российских изделий из железа и стали, повышая ставки для отраслей, которые уже находятся под давлением резкого роста цен на энергоносители после конфликта в Украине.

Президент Еврокомиссии Урсула фон дер Ляйен 11 марта объявила о планах нацелиться на российские поставки, которые уже были сокращены санкциями, введенными против стальных магнатов. Других подробностей она не сообщила. Среди наиболее пострадавших могут быть электродуговые печи, которые используют российское горячее брикетированное железо для производства высококачественной стальной продукции для автопроизводителей.

Цены на сталь в Европе уже подскочили до рекордно высокого уровня, поскольку война задушила экспорт как из Украины, так и из России. На долю последних пришлось около пятой части отгрузок в регион. Последний раунд ограничений укрепит существующие шаги по добровольному отказу от российской стали, поскольку крупнейший конфликт в Европе со времен Второй мировой войны угрожает экономическому процветанию.

«Это просто формализует то, что рынок уже делал», — сказал Мэтью Уоткинс, главный аналитик консалтинговой компании CRU Group. «Это гораздо более конкретно доказывает, что это не просто краткосрочная вещь».

Российские миллиардеры уже попали под санкции, ограничивающие некоторые поставки. ПАО «Северсталь» заявило, что приостановило продажи в Европу после того, как в прошлом месяце владелец Алексей Мордашов был оштрафован. В разные санкционные списки также попали крупнейший акционер Evraz Plc Роман Абрамович, холдинговая компания «Металлоинвест» Алишер Усманов и владелец ПАО «Магнитогорский металлургический комбинат» Виктор Рашников.

Владимир Лисин, миллиардер, председатель правления крупнейшего в России ОАО «Новолипецкий металлургический комбинат», которому принадлежат доли в заводах в Бельгии, Италии, Дании и Франции, до сих пор не попал под санкции.

Россия является важным поставщиком сырья, такого как слябы, чугун и заготовки, которые европейские заводы используют для производства готовой продукции. Если запрет будет введен, им будет тяжело.

«Очевидной альтернативы на самом деле нет, — сказал Уоткинс. «Мы видим, как заводы ЕС пытаются покупать слябы в Индонезии, которая не является крупным экспортером слябов».

Это еще больше огорчит сталелитейные заводы, которые уже были вынуждены сократить производство из-за роста цен на электроэнергию.

По словам аналитиков Bloomberg Intelligence, в том числе Гранта Спорре, поскольку поставки сокращаются, эталонный горячекатаный рулон может вырасти до €1500 за тонну, если ситуация станет еще более острой. По его словам, этого будет недостаточно, чтобы спасти многие дуговые электропечи в Европе, которые могут быть вынуждены закрыть из-за высоких затрат на электроэнергию.

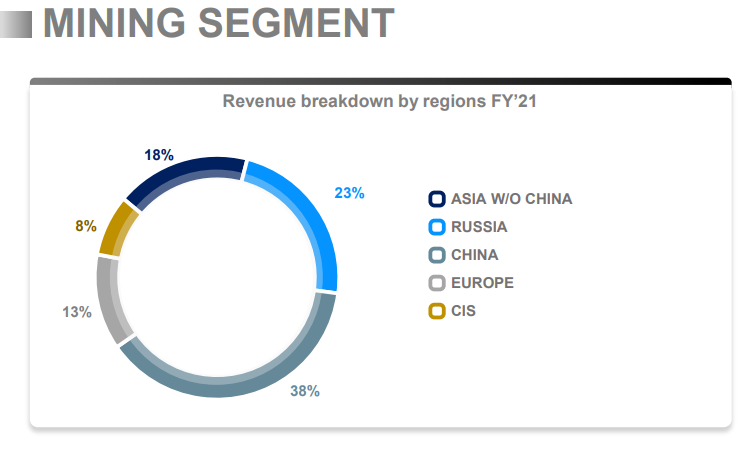

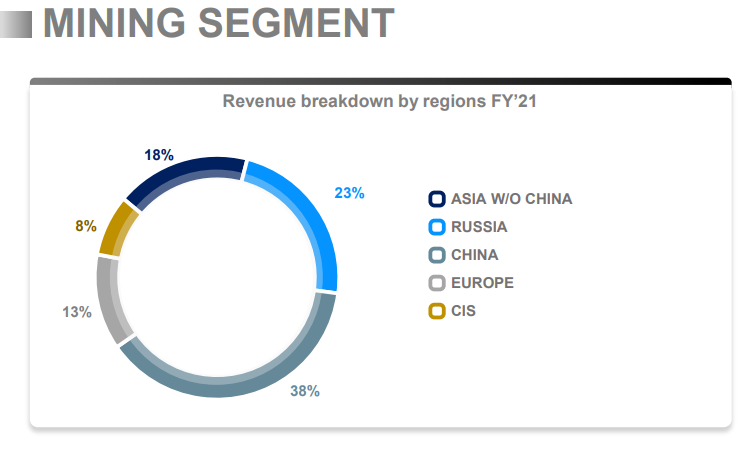

Перейдем к угольному сегменту компании. На данное сырье еще пока нет никаких весомых санкций, Австралию не считаем. На экспорт приходится 77% продаж, при этом на Европу 13%. При этом продажи в России практически полностью приходятся на металлургический и энергетический сегмент самого Мечела. То есть 77% выручки 2021 года должно вырасти в рублях на величину девальвации при сопоставимых объемах и ценах. В долларовых ценах заложим рост на 26% как и с Распадской, но при этом будет снижение объема продаж на 10% (высокая загруженность железной дороги в восточном направлении). Тут в отличии от Распадской не было задела высоких поставок в январе-феврале. При этом себестоимость добычи вырастет на 20%.

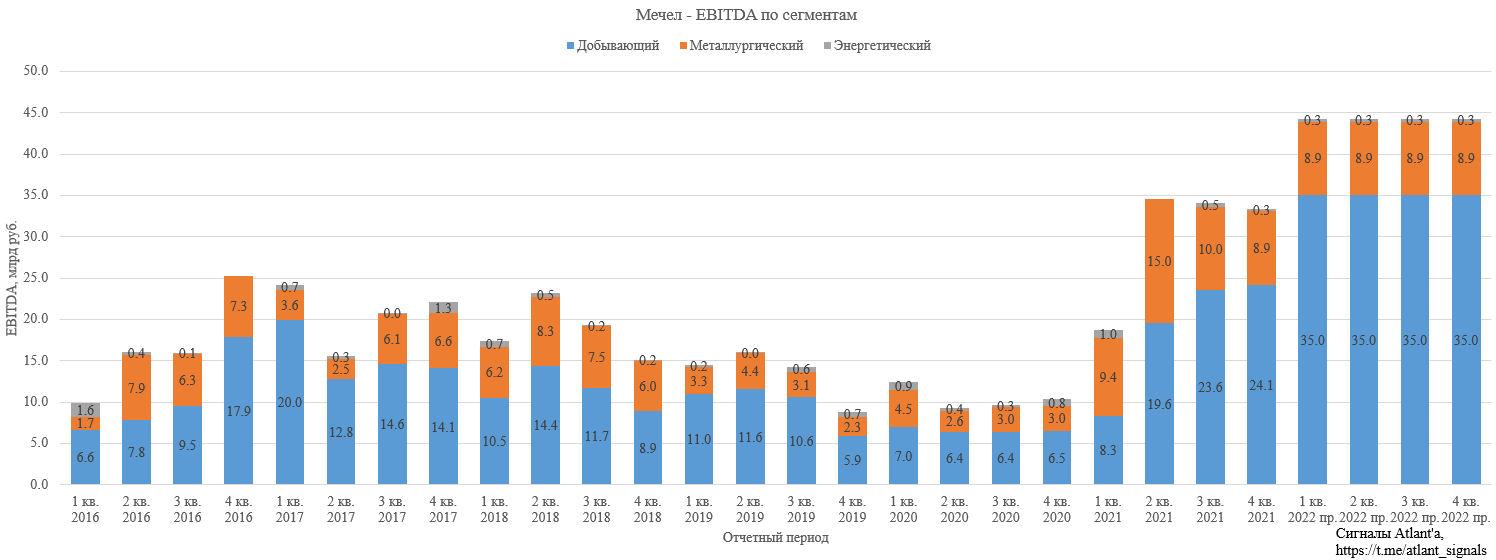

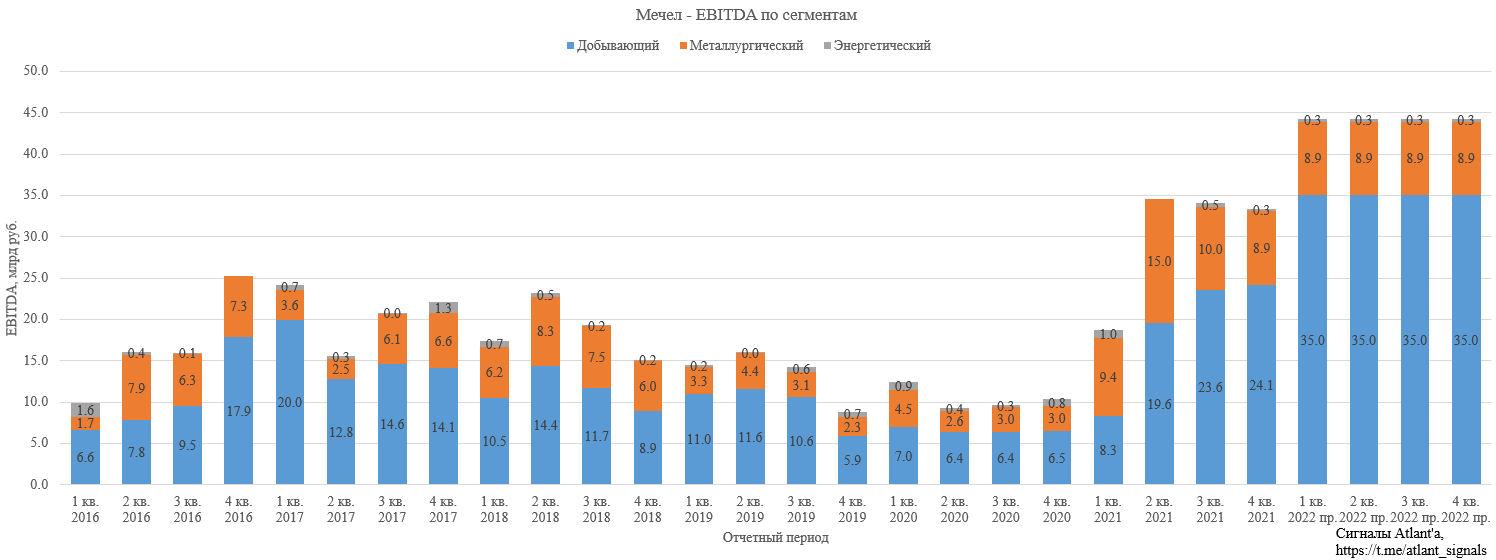

В таком случае посегментная EBITDA компании в 2022 году будет выглядеть как на диаграмме ниже. Как и с Распадской, мы видим результат, выровненный по кварталам. Годовой показатель вырастет до 177 млрд руб., что на 58 млрд выше, чем годом ранее.

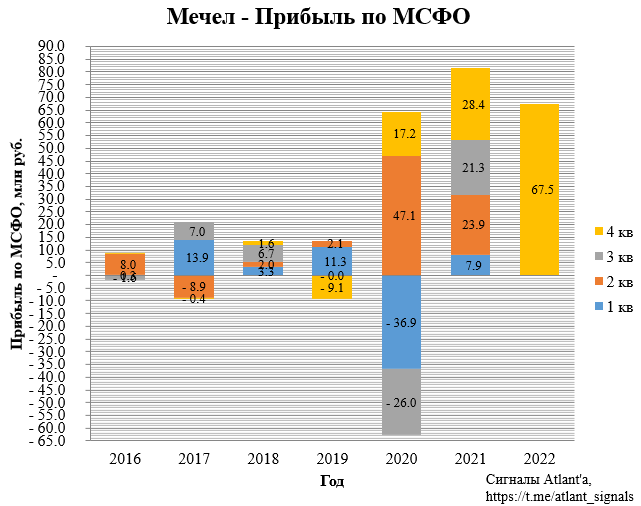

Переоценка валютного долга (при долларе 110 и евро 120) составит 55 млрд рублей, что отрицательно скажется на прибыли компании. Напомню, что в 2021 году Мечел получил положительную переоценку в размере 7,9 млрд руб.

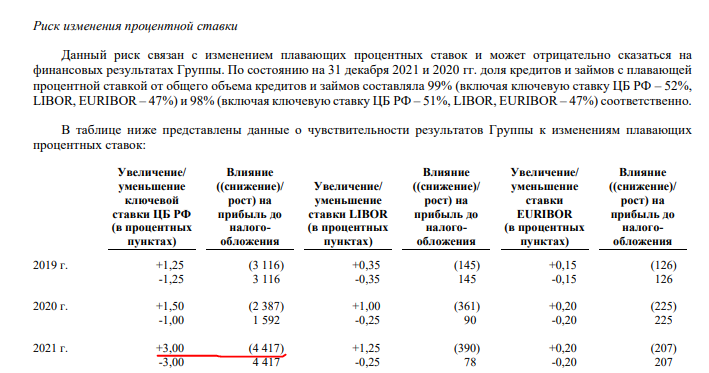

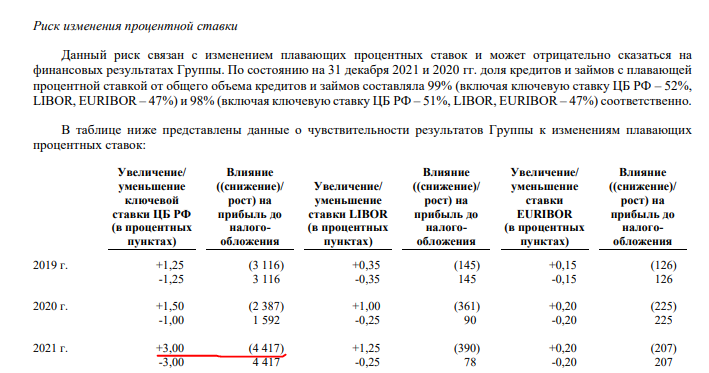

Рост ключевой ставки приведет к резком росту процентных платежей компании. На конец 2021 года показатель был равен 8,5%. Сейчас ключевая ставка 20%, ожидаю, что к концу года она уменьшится на 6%, как это было в 2014 году.

Тогда средняя по году ключевая ставка будет равна 15%, то есть на 6,5% выше, чем на конец 2021 года. В таком случае процентные платежи снизят прибыль компании относительно прошлого года на 9,5 млрд руб. Влияние роста ставок в США и ЕС минимально и слабо прогнощируемо.

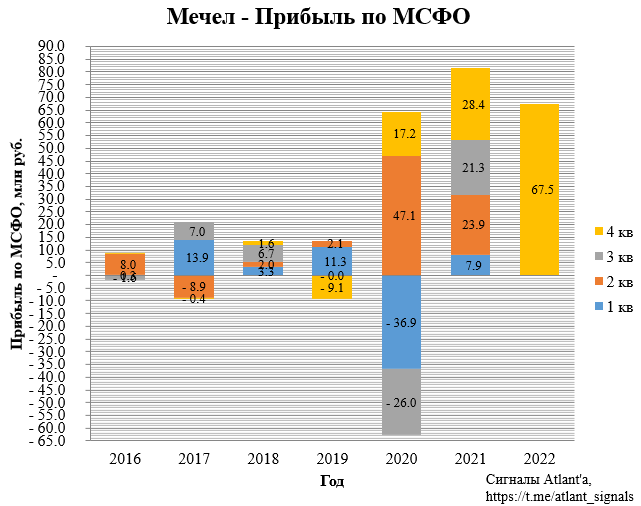

С учетом валютной переоценки, роста операционной прибыли и роста процентных платежей ожидаю прибыль Мечела за 2022 г. в размере 67,5 млрд руб., что даст дивиденд за этот год в размере 97 руб.

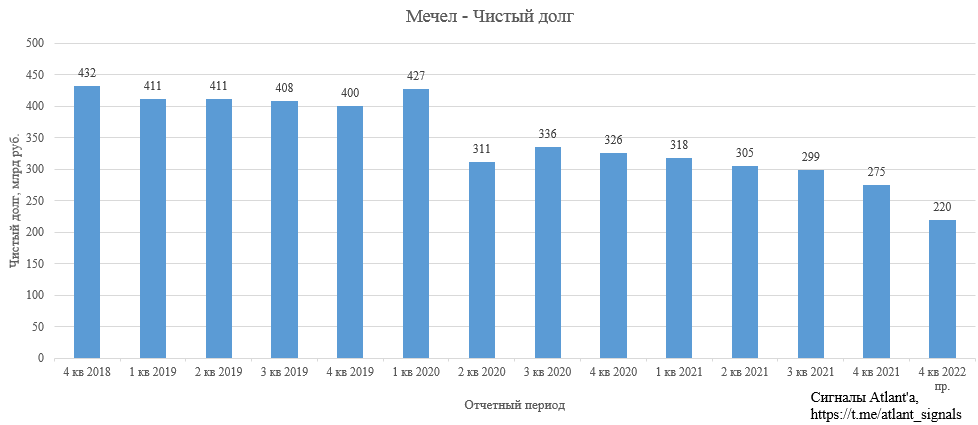

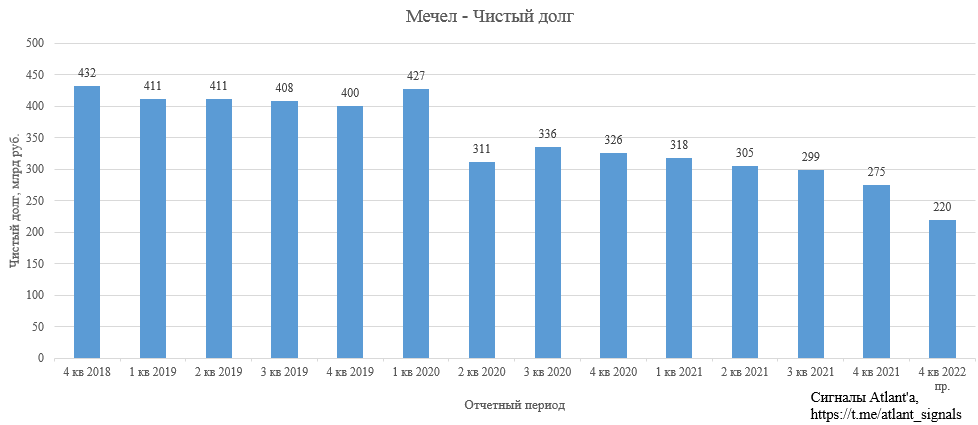

При этом чистый долг компании снизится до 220 млрд руб.

Напомню, что отчет МСФО за 2021 год позволяет рассчитывать акционерам Мечела на дивиденд в размере 117,4 руб. Но на конец прошлого года СЧА компании не позволяли выплатить дивиденд в таком размере. Ранее Мечел уже имел схожие проблемы и решала их тем, что по итогам отчета за 1-й квартал баланс компании доходил до необходимых величин. То есть не было еще прецедента, чтобы компания не выплачивала дивиденды согласно Уставу, хотя конъюнктура рынка и положение Мечела были заметно хуже.

За последние 3 недели произошло много событий, условия торговли для компаний меняются с высокой скоростью. Какое-то время уйдет на перенастройку логистических цепочек, но товар найдет своего покупателя со временем.

Распадская

Начнем с Распадской, которая в ближайшее время должна была быть выделена из Евраза, но после санкций Великобритании на Абрамовича 11 марта вышла следующая новость:

Evraz приостановил выделение своих угольных активов, консолидированных на базе "Распадской", на неопределенный срок до разъяснений от регуляторов Великобритании и российских властей, следует из сообщения компании.

"Evraz объявляет сегодня, что приостанавливает процесс выделения своих угольных активов, консолидированных в ПАО "Распадская", на неопределенный срок, поскольку компания ожидает разъяснений относительно нормативных ограничений как от Управления по осуществлению финансовых санкций (OFSI),… после уведомления о финансовых санкциях, опубликованного 10 марта 2022 года, так и от российских властей о правах акционеров распоряжаться акциями, полученными в рамках процесса разделения", - говорится в сообщении.

То есть процесс может затянуться, в идеале Евраз должен перерегистрироваться в РФ, либо основные акционеры Евраза свои пакеты в нем также перевести в российскую юрисдикцию. Данная пауза может затянуть выплату дивидендов за 4-й квартал 2021 года. Но надо понимать, что деньги при этом останутся в компании и дивиденды будут выплачены позже. С другой стороны Распадская может выплатить дивиденды, а деньги акционерам Евраза/Евразу пока останутся в РФ. В любом случае 28 марта в день отчета Распадской узнаем об этом.

Перейдем к прогнозным результатам компании за 2022 год с учетом девальвации. Примем объем продаж в 2022 году на уровне 2021 года. Хотя Распадская начинает после двухлетнего перерыва снова добывать уголь на шахте Межегейуголь, а это косвенно дает понять, что компания уверена в своих возможностях реализации продукции.

В Европу Распадская практически не продает уголь, что в текущей геополитической обстановке несомненно является позитивом.

Но сейчас могут начаться проблемы с перевозками в Азию, так как западные порты тем или иным ограничены новыми санкциями, тогда на железную дорогу в восточном направлении будет высокая нагрузка. Однако январь-февраль у Распадской должны были быть рекордными, поэтому снижение перевозок на 15-20% до уровня начала 2021 года не будет чем-то криминальным для компании.

Цены на уголь в феврале в РФ были выше, чем в 4-м квартале 2021 года.

Однако в марте на фоне перебоев в поставках из Австралии и России мировые цены на уголь выросли почти в 1,5 раза, если при этом учесть ослабление рубля в 1,5 раза, то стоимость угля в национальной валюте приобретает какие-то космические значения. Зная, что Минпромторг ввел ограничение для металлургов по марже в размере 20-25% относительно себестоимости горячекатаного проката, то не стоит надеяться на то, что внутренние цены на уголь вырастут вслед за мировыми котировками. Для прогнозирования результатов примем, что стоимость угля в РФ в 2022 сохранится на уровне средней цены января-февраля, что на 10% выше, чем в 4-м квартале (хотя в данный момент мировые цены в рублях выросли вдвое), и на 90% выше, чем средняя цена за 2021 год. Скорее всего в мире цены начнут снижаться в течение 2022 года, но запас относительно принимаемых мной внутренних цен так велик, что в РФ цены могут не реагировать на внешние изменения, если конечно там не будет обвала. На внутренний рынок у Распадской приходится 56% от всего объема продаж.

Для удобства примем, что экспортные цены в долларах для Распадской в 2022 г. вырастет на 26% относительно 2021 г. Считаю, что это довольно консервативно, так как в начале прошлого года цены были более чем в 3 раза ниже текущих. Тогда с учетом ослабления рубля на 50%, мы получим, что экспортные цены в течение 2022 года также вырастут на 90%. Для понимания по первым сделкам в марте 2022 года экспортная цена концентрата марки ГЖ на 210% выше, чем средняя цена 2021 года.

То есть при равных объемах реализации выручка Распадской выросла на 90%, что консервативно. Примем, что себестоимость добычи вырастет за год на 20%, а капитальные затраты на 50% (на величину ослабления рубля). Тогда прогнозный свободный денежный поток компании составит 126,2 млрд руб.

А полугодовые дивиденды компании составят 94,76 руб., то есть чуть меньше 190 руб. за год. На графике изображены равномерные выплаты, однако средняя экспортная цена, которую я закладываю, подразумевает снижение к концу год от текущих максимумов. Если не упрощать и не выравнивать дивиденды по полугодиям, то выплаты могут выглядеть как 110+80 рублей.

Если вдруг из-за проблем Абрамовича с санкциями компания отложит выплату за 4-й квартал 2021 года (около 40 рублей), то эти деньги никуда из компании не продадут и будут выплачены акционером позже, возможно вместе с полугодовыми дивидендами. Тогда осенняя выплата составит около 150 рублей.

Мечел

Начнем с металлургического сегмента компании.

Как уже известно, Минпромторг сделал предложение, от которого нельзя отказаться. В РФ металлурги должны реализовывать продукцию на 20-25% выше себестоимости. В связи с новой вводной надо будет пересмотреть сектор черной металлургии более подробно, возможно отдельным обзором.

Мечел даже с учетом экспорта стальной продукции по некоторым позициям имеет маржу по себестоимости всего 30-40%. Отчасти это связано с тем, что компания тесно работает с оборонным сектором, где приходится поумерить свои аппетиты в прибыли.

Потенциальное снижение стоимости реализованной продукции в РФ будет компенсировано ростом экспортных цен как в долларах, так и в национальной валюте. Проблема в том, что рост экспортных цен частично связан с тем, что начались перебои с поставками из России. Например, ЕС ограничили импорт из РФ металлургической продукции. У Мечела на этот рынок приходилось 18% продаж. Придется переориентировать поставки, как в свое время делала Австралия с углем. При этом в Европе проблемы с производством, так как высокая стоимость электроэнергии делает продукцию нерентабельной. То есть кто-то начнет больше поставлять в Европу, уйдя с других рынков. Посмотрим, как быстро наши металлурги справятся с проблемой сбыта. В целом я бы оставил квартальный показатель EBITDA данного сегмента на уровне 4-го квартала 2021 года. В крайнем случае придется гнать в Европу стальные заготовки и слябы, на которые санкции не распространяются.

Кстати, на НЛМК санкции не распространяются по большому счету, так как компания имеет заводы в Европе. Лисин также не под санкциями.

В целом бан экспорта российской стали в Европу это типичный выстрел себе в ногу.

Ограничения ЕС на российскую сталь усиливают давление на промышленность

Как сообщает агентство Bloomberg, Европа движется к запрету на импорт основных российских изделий из железа и стали, повышая ставки для отраслей, которые уже находятся под давлением резкого роста цен на энергоносители после конфликта в Украине.

Президент Еврокомиссии Урсула фон дер Ляйен 11 марта объявила о планах нацелиться на российские поставки, которые уже были сокращены санкциями, введенными против стальных магнатов. Других подробностей она не сообщила. Среди наиболее пострадавших могут быть электродуговые печи, которые используют российское горячее брикетированное железо для производства высококачественной стальной продукции для автопроизводителей.

Цены на сталь в Европе уже подскочили до рекордно высокого уровня, поскольку война задушила экспорт как из Украины, так и из России. На долю последних пришлось около пятой части отгрузок в регион. Последний раунд ограничений укрепит существующие шаги по добровольному отказу от российской стали, поскольку крупнейший конфликт в Европе со времен Второй мировой войны угрожает экономическому процветанию.

«Это просто формализует то, что рынок уже делал», — сказал Мэтью Уоткинс, главный аналитик консалтинговой компании CRU Group. «Это гораздо более конкретно доказывает, что это не просто краткосрочная вещь».

Российские миллиардеры уже попали под санкции, ограничивающие некоторые поставки. ПАО «Северсталь» заявило, что приостановило продажи в Европу после того, как в прошлом месяце владелец Алексей Мордашов был оштрафован. В разные санкционные списки также попали крупнейший акционер Evraz Plc Роман Абрамович, холдинговая компания «Металлоинвест» Алишер Усманов и владелец ПАО «Магнитогорский металлургический комбинат» Виктор Рашников.

Владимир Лисин, миллиардер, председатель правления крупнейшего в России ОАО «Новолипецкий металлургический комбинат», которому принадлежат доли в заводах в Бельгии, Италии, Дании и Франции, до сих пор не попал под санкции.

Россия является важным поставщиком сырья, такого как слябы, чугун и заготовки, которые европейские заводы используют для производства готовой продукции. Если запрет будет введен, им будет тяжело.

«Очевидной альтернативы на самом деле нет, — сказал Уоткинс. «Мы видим, как заводы ЕС пытаются покупать слябы в Индонезии, которая не является крупным экспортером слябов».

Это еще больше огорчит сталелитейные заводы, которые уже были вынуждены сократить производство из-за роста цен на электроэнергию.

По словам аналитиков Bloomberg Intelligence, в том числе Гранта Спорре, поскольку поставки сокращаются, эталонный горячекатаный рулон может вырасти до €1500 за тонну, если ситуация станет еще более острой. По его словам, этого будет недостаточно, чтобы спасти многие дуговые электропечи в Европе, которые могут быть вынуждены закрыть из-за высоких затрат на электроэнергию.

Перейдем к угольному сегменту компании. На данное сырье еще пока нет никаких весомых санкций, Австралию не считаем. На экспорт приходится 77% продаж, при этом на Европу 13%. При этом продажи в России практически полностью приходятся на металлургический и энергетический сегмент самого Мечела. То есть 77% выручки 2021 года должно вырасти в рублях на величину девальвации при сопоставимых объемах и ценах. В долларовых ценах заложим рост на 26% как и с Распадской, но при этом будет снижение объема продаж на 10% (высокая загруженность железной дороги в восточном направлении). Тут в отличии от Распадской не было задела высоких поставок в январе-феврале. При этом себестоимость добычи вырастет на 20%.

В таком случае посегментная EBITDA компании в 2022 году будет выглядеть как на диаграмме ниже. Как и с Распадской, мы видим результат, выровненный по кварталам. Годовой показатель вырастет до 177 млрд руб., что на 58 млрд выше, чем годом ранее.

Переоценка валютного долга (при долларе 110 и евро 120) составит 55 млрд рублей, что отрицательно скажется на прибыли компании. Напомню, что в 2021 году Мечел получил положительную переоценку в размере 7,9 млрд руб.

Рост ключевой ставки приведет к резком росту процентных платежей компании. На конец 2021 года показатель был равен 8,5%. Сейчас ключевая ставка 20%, ожидаю, что к концу года она уменьшится на 6%, как это было в 2014 году.

Тогда средняя по году ключевая ставка будет равна 15%, то есть на 6,5% выше, чем на конец 2021 года. В таком случае процентные платежи снизят прибыль компании относительно прошлого года на 9,5 млрд руб. Влияние роста ставок в США и ЕС минимально и слабо прогнощируемо.

С учетом валютной переоценки, роста операционной прибыли и роста процентных платежей ожидаю прибыль Мечела за 2022 г. в размере 67,5 млрд руб., что даст дивиденд за этот год в размере 97 руб.

При этом чистый долг компании снизится до 220 млрд руб.

Напомню, что отчет МСФО за 2021 год позволяет рассчитывать акционерам Мечела на дивиденд в размере 117,4 руб. Но на конец прошлого года СЧА компании не позволяли выплатить дивиденд в таком размере. Ранее Мечел уже имел схожие проблемы и решала их тем, что по итогам отчета за 1-й квартал баланс компании доходил до необходимых величин. То есть не было еще прецедента, чтобы компания не выплачивала дивиденды согласно Уставу, хотя конъюнктура рынка и положение Мечела были заметно хуже.

За последние 3 недели произошло много событий, условия торговли для компаний меняются с высокой скоростью. Какое-то время уйдет на перенастройку логистических цепочек, но товар найдет своего покупателя со временем.

https://investcommunity.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба