Рано или поздно кризисы проходят. Насколько успешно удаётся их преодолеть, во многом зависит от принимаемых в тот момент решений. Выйти из кризиса можно по-разному. Для кого-то кризис становится тяжёлым испытанием, и они не справляются с его последствиями. Другие извлекают уроки, обретают ценный опыт. А третьи — получают выгоду.

Во время экстремальных ситуаций паниковать и бояться противопоказано. Иногда кризис не так страшен, как его малюют. Одной из особенностей кризиса в 2008 г. была как раз паника. А родоначальником российского кризиса стал мировой экономический кризис, начавшийся в Соединённых Штатах Америки. Часто встречается мнение, что кризис 2008 г. по своим последствиям сопоставим с Великой депрессией 1930-х гг.

В 2021 г. российский фондовый рынок был дешёвым. Дешёвым он был и раньше — в 2020-м, 2019-м… и 2008-м. Российский рынок был дёшев всегда.

Обычно термин «девальвация» употребляется, когда речь идёт о денежных единицах. В толковом словаре Ожегова под девальвацией понимается осуществляемое в законодательном порядке уменьшение золотого содержания денежной единицы или понижение курса национальной валюты.

Денежные единицы, валюта — синонимы денег. Но что такое деньги? В широком понимании деньги являются товаром, который имеет стоимость и цену. Всё так же, как и у активов. Но если деньги (актив) может быть девальвирован, то девальвации могут подвергнуться и другие активы.

Российский фондовый рынок дешевеет с каждым годом, но бизнес, который он опосредованно представляет, не становится хуже. Многие компании наращивают темпы и модернизируют производство, инвестируют в новые проекты. То есть по факту бизнес становится больше, опытней. Но цена его продолжает снижаться.

Минимальное значение Индекса РТС на 24 февраля 2022 г. было в районе 610 пунктов. Подобные значения были в 2005, 2008 и 2014 гг. Но с тех пор бизнес повзрослел, поумнел и стал объективно лучше. Так что же заставляет девальвировать финансовые активы?

В прошлой статье мы рассматривали спекулятивные атаки на фиксированный курс национальной валюты с целью её девальвации. Девальвация курса национальной валюты возможна в том случае, если центробанк искусственно завышает курс, тратя золотовалютные резервы. А когда резервов не остаётся, то начинается паника, которая сопровождается краткосрочным спросом на деньги, в частности на иностранную валюту.

С девальвацией активов примерно то же самое. Группа лиц, которая устраивает атаку, должна добиться такого состояния, при котором у атакуемого закончится ликвидность и начнётся паника. В результате должен образоваться краткосрочный спрос на ликвидность, но не на активы. Нечто подобное случилось и в 2008 г.

Финансовый кризис 2008 года

Началом российского кризиса 2008 г. стоит считать 19 мая 2008 г. После этого дня Индекс РТС начал снижаться. В первую очередь пострадал финансовый сектор, и только в ноябре кризис пришёл в реальный сектор экономики.

Рис. 1. Динамика Индекса РТС, 2008. Источник: TradingView

Предшественником мирового кризиса 2008 г. был финансовый кризис 2007–2008 гг., который начался в результате ипотечного кризиса в США в 2007 г.

Тогда финансовый сектор экономики Соединённых Штатов Америки столкнулся с резким ростом невыплат по ипотечным кредитам. Банки были вынуждены забирать у должников заложенное недвижимое имущество и отчуждать его. Это привело к снижению курсовой стоимости закладных ценных бумаг (ипотечный кризис в США), что в свою очередь вызвало банкротство и падение курсовой стоимости акций (финансовый кризис в США).

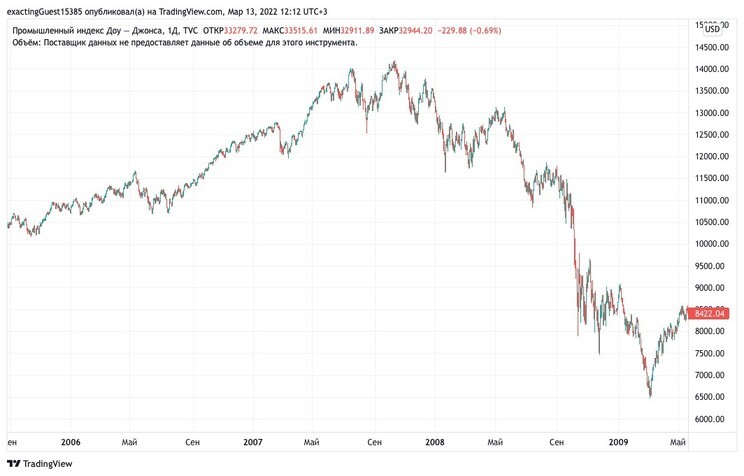

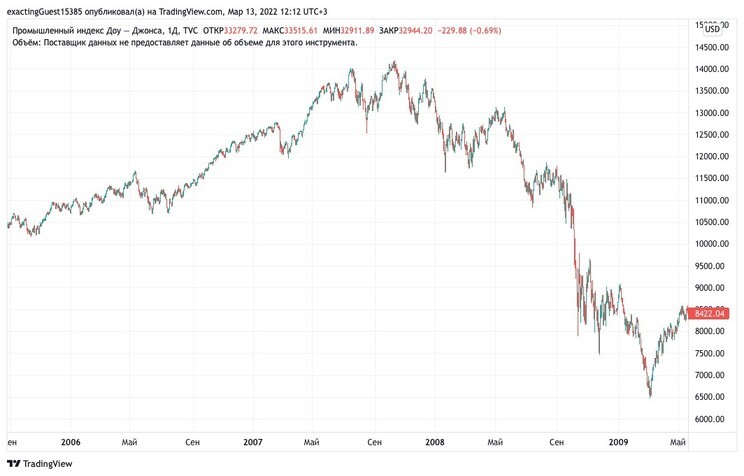

В октябре 2007 г. промышленный индекс Dow Jones начал снижаться. Вслед за снижением американского индекса в конце 2007 г. началась коррекция российского Индекса РТС в начале 2008 г. и отток капитала. Зарубежные инвесторы выходили из российских активов для поддержания собственного баланса ликвидности в условиях падения фондового рынка США. То есть, контролируя риск, инвесторы закрывали позиции в наименее перспективных с их точки зрения активов. Такими активами оказались российские активы.

Рис. 2. Динамика индекса Dow Jones, 2007–2008. Источник: TradingView

Цены на нефть начали снижаться примерно в тот же период 2008 г. История не идентичная, но похожа на события 1998 г., когда девальвация национальной валюты России и других стран совпала с падением цен на один из наиболее важных экспортных ресурсов — нефть. В 1998 г. это привело к тому, что у России закончилась ликвидность и не осталось средств на поддержание курса валюты (актива).

Рис. 3. Динамика цен на нефть марки Brent, 2008. Источник: TradingView

Ситуация повторилась, но теперь ликвидность требовалась не на поддержание национальной валюты, хотя в октябре 2008 г. ЦБ РФ, как и в 1998 г., производил валютные интервенции и тратил золотовалютные резервы на поддержание курса рубля при дешёвой нефти. Но в большей степени ликвидность была нужна фондовому рынку и бизнесу.

Снижение Индекса РТС привело к тому, что курсовая стоимость активов многих компаний упала. И вместе с резким снижением курсовой стоимости прозвенел маржин-колл. С нехваткой ликвидности столкнулись многие. Так, российским банкам был выдан субординированный кредит в размере 950 млрд руб. на срок от пяти лет. За финансовой поддержкой обратились «Газпром», «Роснефть», «Лукойл».

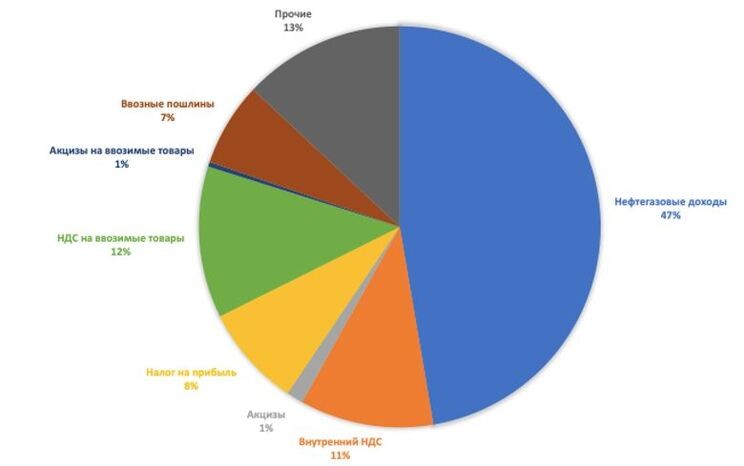

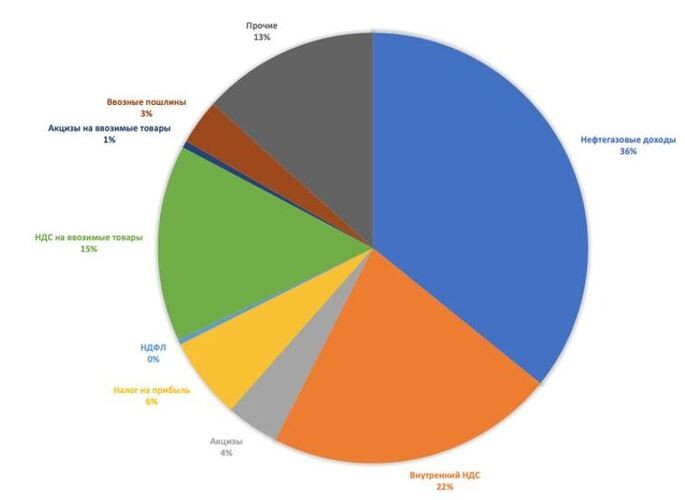

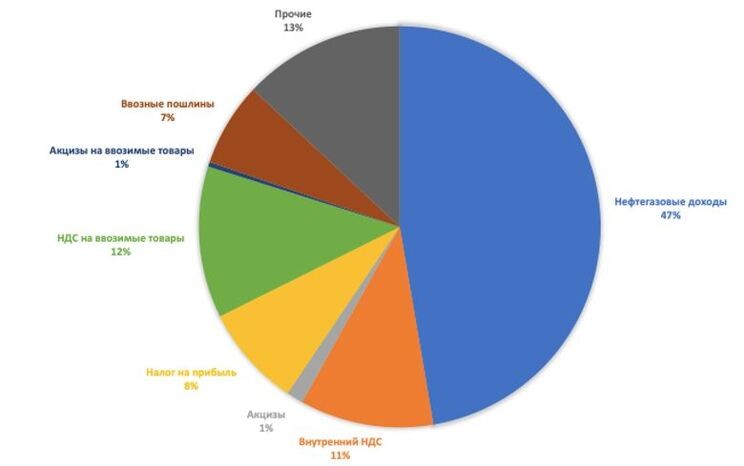

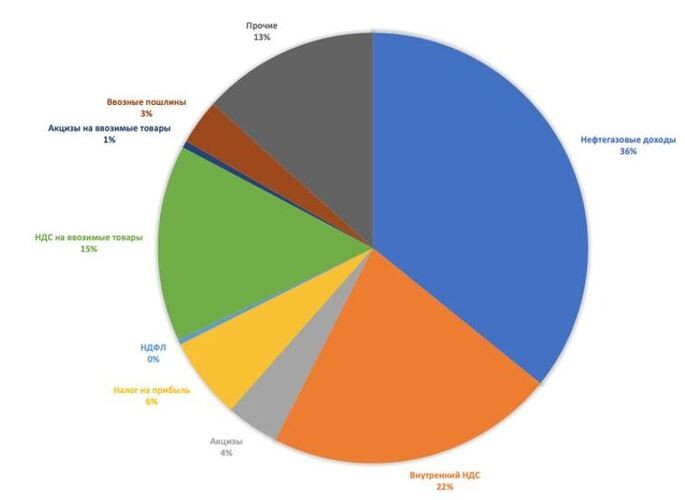

В 2008 г. нефтегазовые доходы составляли практически половину всех поступлений в бюджет, а НДС (внутренний), акцизы, налог на прибыль и НДФЛ — всего 20%. Для сравнения, в 2021 г. поступления в бюджет от внутреннего производства составили 32% при тех же 32% от нефтегазовых доходов. Теперь источники поступления более диверсифицированы и в меньшей степени подвержены шокам, провоцируемым внешними вызовами.

Структура бюджета 2008 год

Рис. 4. Структура поступлений в бюджет РФ по итогам 2008 г. Источник: Министерство финансов РФ

Структура бюджета РФ по итогам 2021 года

Рис. 5. Структура поступлений в бюджет РФ по итогам 2021 г. Источник: Министерство финансов РФ

Российской экономике и людям, которые за неё отвечают, пришлось работать в условиях низких цен на нефть. И если поступления в бюджет от нефтегазовых доходов в 2008 г. были равны 4,38 трлн руб., то в 2009 г. их сумма составила уже 2,98 трлн руб. Денег стало меньше. В октябре 2008 г. Центробанк провёл интервенции, но удержать курс не получилось. В результате оказались потрачены золотовалютные резервы, а курс национальной валюты девальвирует. Финансовые активы обесценились в следствие оттока капитала, перекредитоваться стало практически невозможно.

Многие исследователи кризиса 2008 г. отмечают события вокруг «Мечела», конфликт в «ТНК – BP», а также события в Южной Осетии. Но если оценивать предметно, то эти события не могли оказать влияние на фундаментальные показатели российских девальвирующих компаний. Это были поводы для наращивания паники и подготовки к спекулятивной атаке. А реальной причиной кризиса была нехватка ликвидности, которая началась в результате оттока капитала.

Административная помощь в 2008 г. оказывалась, но её было недостаточно чтобы предотвратить последствия, ведь и бюджет в тот период был сформирован по другим принципам. Падение цен на нефть, которое будто специально совпало с мировым финансовым кризисом, фактически связало руки в условиях высокого корпоративного долга.

Кризисы 1998-го и 2008-го чем-то похожи на кризис 2022 г. Можно проследить, что в эти периоды мы наблюдали спекулятивные атаки. В 1998 г. спекулятивной атаке подвергся российский рубль, в 2008-м — активы. А в 2022-м, судя по динамике российских ценных бумаг и национальной валюты, спекулятивной атаке подверглись и активы, и валюта. 2022 год в какой-то степени повторил сценарий 2008 г., но с маржинальными позициями частных инвесторов, которые не были непосредственными участниками событий 2008 г.

Любая спекулятивная атака носит краткосрочный характер, и об её успехе можно судить после окончания кризиса. Спекулятивные атаки 1998 и 2008 гг. удались. Спекулянты повысили краткосрочный спрос на валюту. В 1998 г. это стало возможно в следствие траты золотовалютных резервов на поддержание завышенного курса национальной валюты и отсутствия бюджетных поступлений от нефтегазовых доходов. А в 2008 г. — из-за оттока капитала, снижения курсовой стоимости ценных бумаг и повторного сокращения поступлений в бюджет от нефтегазовых доходов.

Удастся ли атака в 2002-м — покажет время. 2022 год хоть и имеет общие черты с кризисами 1998 и 2008 гг., но имеет и отличия. Поэтому для сопоставления кризисов и оценки решений, которые принимают лица, ответственные за экономику, в следующей статье мы проанализируем события 2014 г.

Во время экстремальных ситуаций паниковать и бояться противопоказано. Иногда кризис не так страшен, как его малюют. Одной из особенностей кризиса в 2008 г. была как раз паника. А родоначальником российского кризиса стал мировой экономический кризис, начавшийся в Соединённых Штатах Америки. Часто встречается мнение, что кризис 2008 г. по своим последствиям сопоставим с Великой депрессией 1930-х гг.

В 2021 г. российский фондовый рынок был дешёвым. Дешёвым он был и раньше — в 2020-м, 2019-м… и 2008-м. Российский рынок был дёшев всегда.

Обычно термин «девальвация» употребляется, когда речь идёт о денежных единицах. В толковом словаре Ожегова под девальвацией понимается осуществляемое в законодательном порядке уменьшение золотого содержания денежной единицы или понижение курса национальной валюты.

Денежные единицы, валюта — синонимы денег. Но что такое деньги? В широком понимании деньги являются товаром, который имеет стоимость и цену. Всё так же, как и у активов. Но если деньги (актив) может быть девальвирован, то девальвации могут подвергнуться и другие активы.

Российский фондовый рынок дешевеет с каждым годом, но бизнес, который он опосредованно представляет, не становится хуже. Многие компании наращивают темпы и модернизируют производство, инвестируют в новые проекты. То есть по факту бизнес становится больше, опытней. Но цена его продолжает снижаться.

Минимальное значение Индекса РТС на 24 февраля 2022 г. было в районе 610 пунктов. Подобные значения были в 2005, 2008 и 2014 гг. Но с тех пор бизнес повзрослел, поумнел и стал объективно лучше. Так что же заставляет девальвировать финансовые активы?

В прошлой статье мы рассматривали спекулятивные атаки на фиксированный курс национальной валюты с целью её девальвации. Девальвация курса национальной валюты возможна в том случае, если центробанк искусственно завышает курс, тратя золотовалютные резервы. А когда резервов не остаётся, то начинается паника, которая сопровождается краткосрочным спросом на деньги, в частности на иностранную валюту.

С девальвацией активов примерно то же самое. Группа лиц, которая устраивает атаку, должна добиться такого состояния, при котором у атакуемого закончится ликвидность и начнётся паника. В результате должен образоваться краткосрочный спрос на ликвидность, но не на активы. Нечто подобное случилось и в 2008 г.

Финансовый кризис 2008 года

Началом российского кризиса 2008 г. стоит считать 19 мая 2008 г. После этого дня Индекс РТС начал снижаться. В первую очередь пострадал финансовый сектор, и только в ноябре кризис пришёл в реальный сектор экономики.

Рис. 1. Динамика Индекса РТС, 2008. Источник: TradingView

Предшественником мирового кризиса 2008 г. был финансовый кризис 2007–2008 гг., который начался в результате ипотечного кризиса в США в 2007 г.

Тогда финансовый сектор экономики Соединённых Штатов Америки столкнулся с резким ростом невыплат по ипотечным кредитам. Банки были вынуждены забирать у должников заложенное недвижимое имущество и отчуждать его. Это привело к снижению курсовой стоимости закладных ценных бумаг (ипотечный кризис в США), что в свою очередь вызвало банкротство и падение курсовой стоимости акций (финансовый кризис в США).

В октябре 2007 г. промышленный индекс Dow Jones начал снижаться. Вслед за снижением американского индекса в конце 2007 г. началась коррекция российского Индекса РТС в начале 2008 г. и отток капитала. Зарубежные инвесторы выходили из российских активов для поддержания собственного баланса ликвидности в условиях падения фондового рынка США. То есть, контролируя риск, инвесторы закрывали позиции в наименее перспективных с их точки зрения активов. Такими активами оказались российские активы.

Рис. 2. Динамика индекса Dow Jones, 2007–2008. Источник: TradingView

Цены на нефть начали снижаться примерно в тот же период 2008 г. История не идентичная, но похожа на события 1998 г., когда девальвация национальной валюты России и других стран совпала с падением цен на один из наиболее важных экспортных ресурсов — нефть. В 1998 г. это привело к тому, что у России закончилась ликвидность и не осталось средств на поддержание курса валюты (актива).

Рис. 3. Динамика цен на нефть марки Brent, 2008. Источник: TradingView

Ситуация повторилась, но теперь ликвидность требовалась не на поддержание национальной валюты, хотя в октябре 2008 г. ЦБ РФ, как и в 1998 г., производил валютные интервенции и тратил золотовалютные резервы на поддержание курса рубля при дешёвой нефти. Но в большей степени ликвидность была нужна фондовому рынку и бизнесу.

Снижение Индекса РТС привело к тому, что курсовая стоимость активов многих компаний упала. И вместе с резким снижением курсовой стоимости прозвенел маржин-колл. С нехваткой ликвидности столкнулись многие. Так, российским банкам был выдан субординированный кредит в размере 950 млрд руб. на срок от пяти лет. За финансовой поддержкой обратились «Газпром», «Роснефть», «Лукойл».

В 2008 г. нефтегазовые доходы составляли практически половину всех поступлений в бюджет, а НДС (внутренний), акцизы, налог на прибыль и НДФЛ — всего 20%. Для сравнения, в 2021 г. поступления в бюджет от внутреннего производства составили 32% при тех же 32% от нефтегазовых доходов. Теперь источники поступления более диверсифицированы и в меньшей степени подвержены шокам, провоцируемым внешними вызовами.

Структура бюджета 2008 год

Рис. 4. Структура поступлений в бюджет РФ по итогам 2008 г. Источник: Министерство финансов РФ

Структура бюджета РФ по итогам 2021 года

Рис. 5. Структура поступлений в бюджет РФ по итогам 2021 г. Источник: Министерство финансов РФ

Российской экономике и людям, которые за неё отвечают, пришлось работать в условиях низких цен на нефть. И если поступления в бюджет от нефтегазовых доходов в 2008 г. были равны 4,38 трлн руб., то в 2009 г. их сумма составила уже 2,98 трлн руб. Денег стало меньше. В октябре 2008 г. Центробанк провёл интервенции, но удержать курс не получилось. В результате оказались потрачены золотовалютные резервы, а курс национальной валюты девальвирует. Финансовые активы обесценились в следствие оттока капитала, перекредитоваться стало практически невозможно.

Многие исследователи кризиса 2008 г. отмечают события вокруг «Мечела», конфликт в «ТНК – BP», а также события в Южной Осетии. Но если оценивать предметно, то эти события не могли оказать влияние на фундаментальные показатели российских девальвирующих компаний. Это были поводы для наращивания паники и подготовки к спекулятивной атаке. А реальной причиной кризиса была нехватка ликвидности, которая началась в результате оттока капитала.

Административная помощь в 2008 г. оказывалась, но её было недостаточно чтобы предотвратить последствия, ведь и бюджет в тот период был сформирован по другим принципам. Падение цен на нефть, которое будто специально совпало с мировым финансовым кризисом, фактически связало руки в условиях высокого корпоративного долга.

Кризисы 1998-го и 2008-го чем-то похожи на кризис 2022 г. Можно проследить, что в эти периоды мы наблюдали спекулятивные атаки. В 1998 г. спекулятивной атаке подвергся российский рубль, в 2008-м — активы. А в 2022-м, судя по динамике российских ценных бумаг и национальной валюты, спекулятивной атаке подверглись и активы, и валюта. 2022 год в какой-то степени повторил сценарий 2008 г., но с маржинальными позициями частных инвесторов, которые не были непосредственными участниками событий 2008 г.

Любая спекулятивная атака носит краткосрочный характер, и об её успехе можно судить после окончания кризиса. Спекулятивные атаки 1998 и 2008 гг. удались. Спекулянты повысили краткосрочный спрос на валюту. В 1998 г. это стало возможно в следствие траты золотовалютных резервов на поддержание завышенного курса национальной валюты и отсутствия бюджетных поступлений от нефтегазовых доходов. А в 2008 г. — из-за оттока капитала, снижения курсовой стоимости ценных бумаг и повторного сокращения поступлений в бюджет от нефтегазовых доходов.

Удастся ли атака в 2002-м — покажет время. 2022 год хоть и имеет общие черты с кризисами 1998 и 2008 гг., но имеет и отличия. Поэтому для сопоставления кризисов и оценки решений, которые принимают лица, ответственные за экономику, в следующей статье мы проанализируем события 2014 г.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба