Последствия спецоперации в Украине заставили меня пересмотреть потенциал Positive в лучшую сторону. Из этой статьи вы узнаете как изменился рынок информационной безопасности и чего можно ожидать от акций компании в будущем.

О компании

Positive Technologies (POSI) — российская IT-компания, занимается разработкой программного обеспечения в сфере ИБ (информационной безопасности) и предоставляет услуги с нею связанные. Крупнейшая доля компании принадлежит основным акционерам (70,19%), в их число входят: Максимов Юрий 47,08%, Киреев Евгений 8,81%, Максимов Дмитрий 8,8%, Симис Борис 5,5%. Остальное находится в распоряжении топ-менеджеров (18,92%) и миноритариев (10,89%).

Акционерный капитал

Продуктами генерирующими бОльшую часть доходов компании являются MaxPatrol 8 и MaxPatrol SIEM, за 2021 год их доля в выручке составила 25% и 30% соответственно.

MaxPatrol SIEM — программное обеспечение, предназначенное для мониторинга событий безопасности и автоматического выявления хакерских атак.

MaxPatrol 8 — система контроля уязвимостей и соответствия стандартам.

За последний год доходы от продаж MaxPatrol SIEM выросли на 46%, что говорит о востребованности решения на рынке.

Продукты

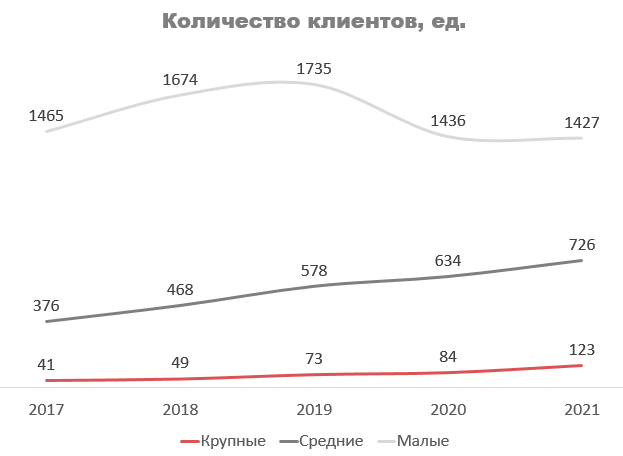

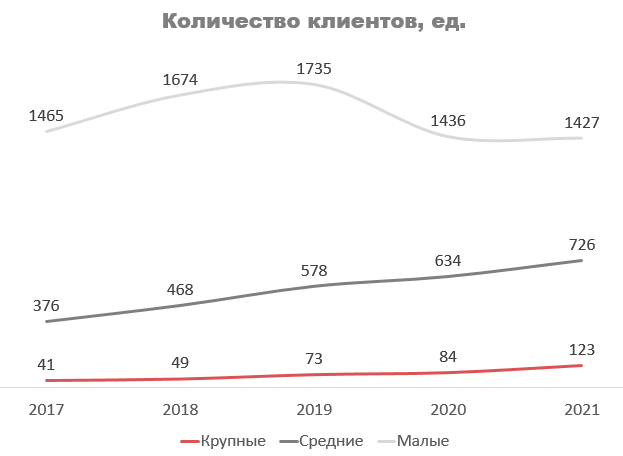

По состоянию на 2021 год у Positive 2276 клиентов, большинство из которых это маленькие компании. Однако, несмотря на их численный перевес, 75% выручки приходится на крупных игроков, на средних — 24%, остальных — 1%. С каждым годом доля крупных игроков растет, еще в 2017 она составляла 63%.

Структура крупных клиентов следующая: 30% занимают энергетические компании, 26% государственные, 13% банковские, 12% промышленность, 19% остальные. На одного крупного клиента в среднем приходится три продукта компании, хотя еще в 2018 их было всего два. Это говорит о том, что у компании есть потенциал по росту выручки не только за счет расширения клиентской базы, но и за счет продажи других решений.

Структура клиентов

Долговая нагрузка у Positive низкая. Совокупная сумма кредитов — 1,95 млрд рублей. Из них только 16% или 300 млн рублей выданы по плавающей ставке ЦБ + 3,15%. Отношение чистого долга к EBITDA на 2021 год — 0,44Х, очень низкий показатель, каких-то финансовых проблем я бы не ожидал.

Кредитный портфель

Прогноз

Рынок ИБ в России оценивается примерно в 180 млрд рублей, в среднем последние 4 года он рос на 31% в год. До 2030 закладываю ежегодный прирост на уровне 13,5%.

Объем рынка

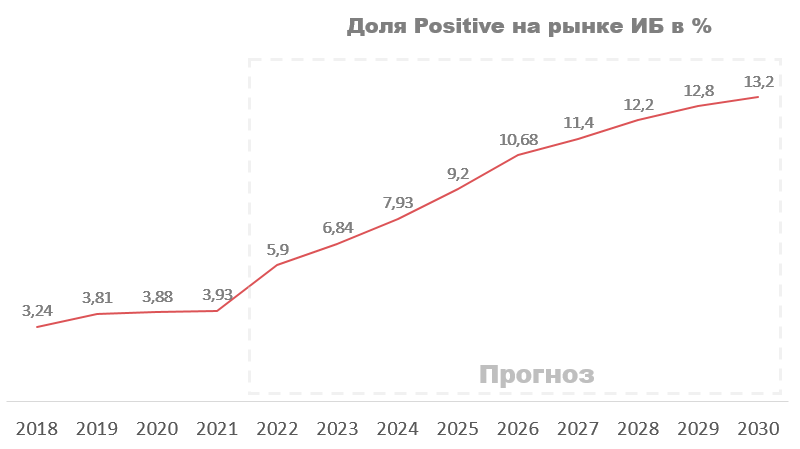

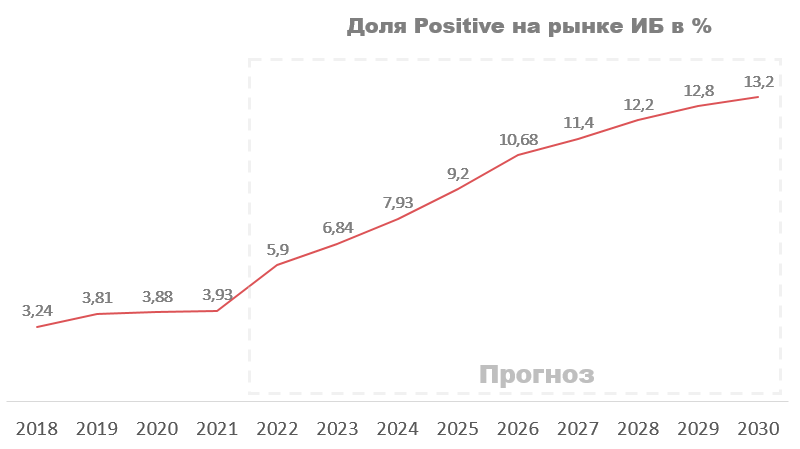

До начала спецоперации и санкций доля Positive на рынке ИБ составляла 3,93% (7 млрд руб.), но после нее многие зарубежные компании стали закрывать бизнес в России, что дает возможность кратно вырасти в ближайшие годы. По оценкам руководства уход иностранных компании освободил примерно 45% рынка или 80 млрд рублей. В связи с этим в 2022 году я ожидаю резкого роста доли Positive с 3,93% до 5,9%. Впоследствии она будет увеличиваться за счет импортозамещения, увеличения цен и продажи новых решений.

Доля рынка прогноз

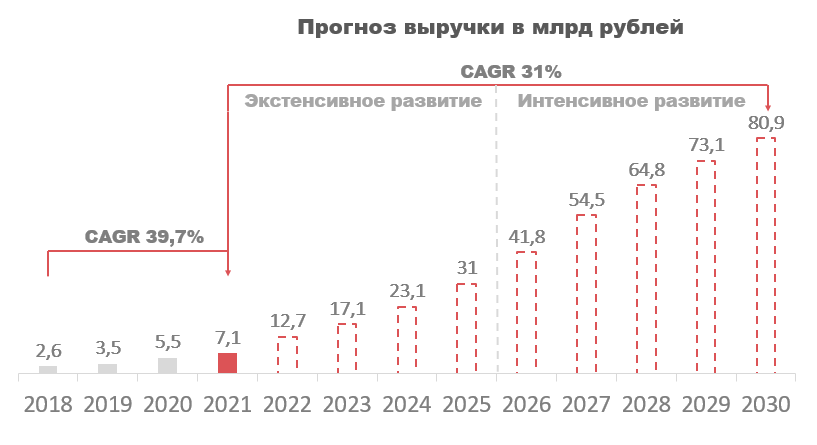

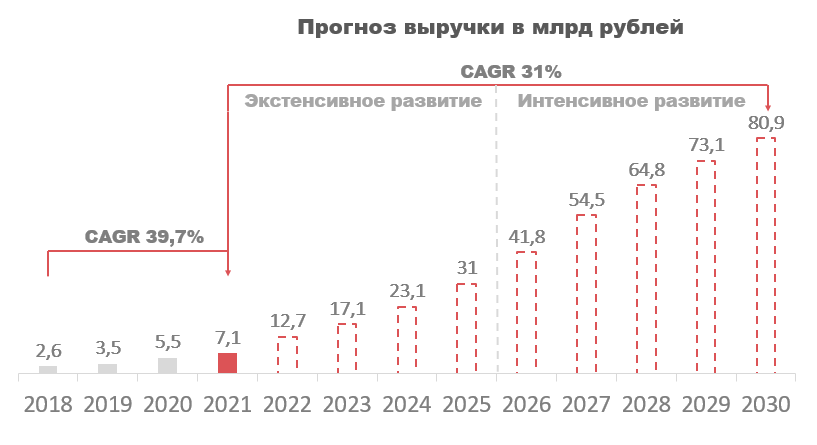

Прогноз по выручке выглядит следующим образом:

до 2025 года компания будет расти за счет привлечения новых клиентов, которые раньше пользовались иностранными IT-решениями.

после 2025 года рост будет осуществляться в основном за счет увеличения цен на продукцию и продажи новых решений (по словам руководства, цены могут поднимать, но в текущей ситуации не хотят).

К 2025 году ожидаю рост выручки до 31 млрд рублей, это верхняя граница их же прогноза, с ним можно ознакомиться в прошлой статье. Хоть это и рост доходов в четыре раза всего за четыре года, в текущей ситуации считаю такие цифры вполне достижимыми.

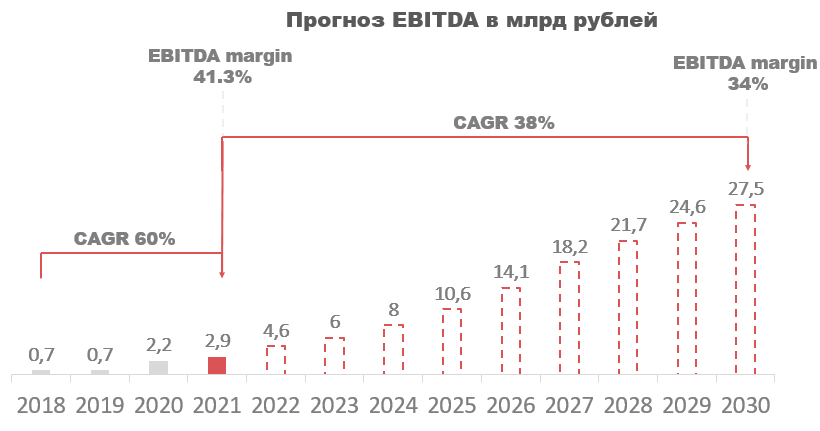

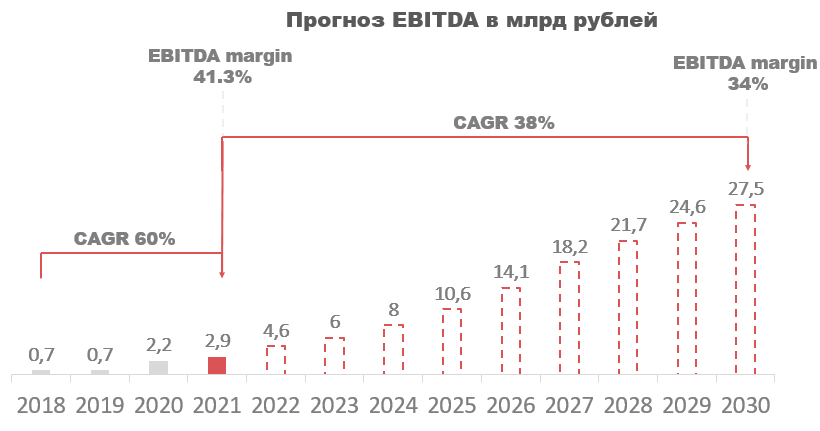

Долгосрочную маржинальность по EBITDA закладываю в районе 35%, что ниже значения на 2021 год в 41,3%, а также ниже прогноза руководства в 50%. Связано это с неопределенностью относительно продолжительности государственных льгот для IT и тем, что я не хочу быть слишком оптимистичным насчет будущего компании. Роста выручки до 80 млрд к 2030 году уже достаточно, если им удастся еще и маржу поднять, то это будет слишком сказочно.

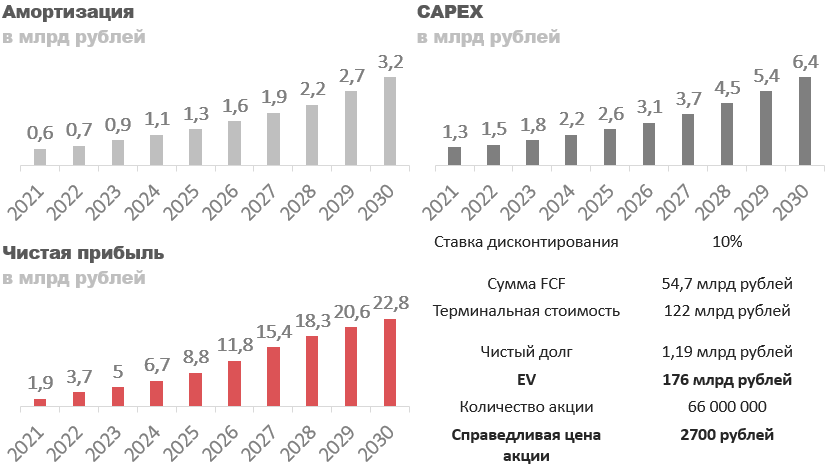

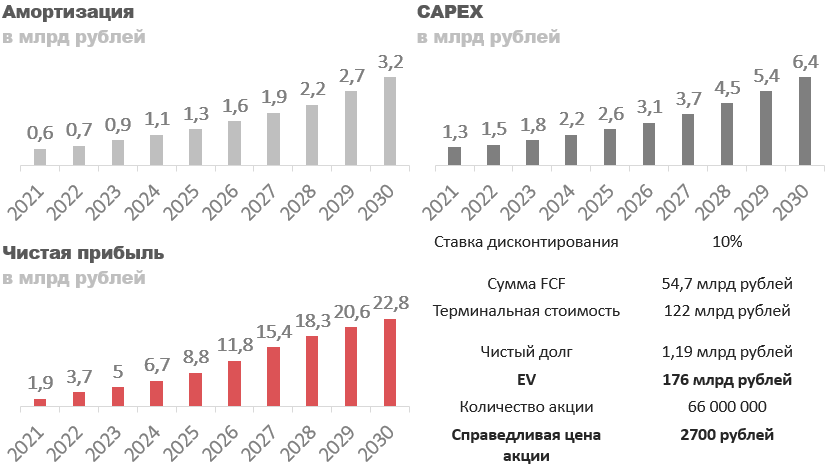

Методом дисконтированных денежных потоков компанию можно оценить в 176 млрд рублей или 2700 рублей за акцию. Ставку дисконтирования брал в 10%, да, значительно ниже, чем могло бы быть в текущей ситуации. Сделал так, потому что оптимистично смотрю на российский рынок, не первый кризис проживаем и не последний. Также считаю, что государственная поддержка IT-сектора и уход с рынка иностранных компаний являются весомыми аргументами, чтобы снизить дисконт.

Оценка сравнительным подходом и форвардные мультипликаторы

Если сравнивать Positive с зарубежными компаниями, то можно увидеть, что по мультипликаторам P/E и EV/EBITDA они торгуются значительно дешевле своих аналогов, и это при том, что компания имеет самые высокие темпы роста выручки и чистой прибыли, а также маржинальность в 27%. При среднем значении EV/EBITDA 30 справедливая цена акции составит 1400 рублей за акцию.

Давайте предположим, что компания и дальше будет торговаться по своему текущему мультипликатору EV/EBITDA 20. Если мой прогноз по EBITDA на 2025 год сбудется и она составит 10 млрд рублей, то компанию можно оценить в 200 млрд рублей или 3000 рублей за акцию. Если взять прогноз по EBITDA на 2030 год, то цена будет еще выше, 8300 рублей за акцию, но чем больше период прогноза, тем ниже его точность, поэтому пока предложил бы ориентироваться на более скромные цифры.

Про дивиденды

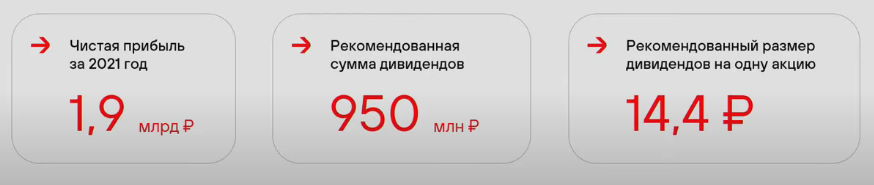

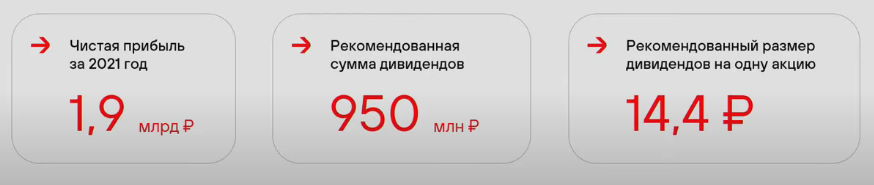

Совет директоров принял решение направить на выплату дивидендов 50% от чистой прибыли или 950 млн рублей. Дивиденд на акцию составил 14,4 рубля, доходность 1,4%. У меня к такому решению двоякое отношение. С одной стороны уважаю за то, что решили сдержать слово перед акционерами, это внушает доверие, но с другой стороны — инвесторам от этих 14,4 рубля ни жарко, ни холодно. В текущей ситуации, когда почти половина рынка освободилась, было бы рациональней их потратить на привлечение клиентов, инвесторы бы заработали позже на росте акций. В общем, как инвестор, я надеюсь они временно забудут о дивидендах и начнут больше инвестировать в маркетинг.

Заключение

Последствия санкций против России открывают возможность для Positive значительно увеличить свою долю рынка за счет ухода иностранных компании. По расчетам руководства на рынке высвободится порядка 80 млрд рублей, часть из которых может перейти в руки Positive. В видеопрезентаци ниже, на 59:36 можно увидеть, что объем продаж в марте уже значительно вырос. Это событие позволяет ожидать от компании рекордных результатов уже в этом году. По моему прогнозу справедливая цена компании находится в районе 176 млрд рублей или 2700 рублей за акцию, потенциал +150%.

О компании

Positive Technologies (POSI) — российская IT-компания, занимается разработкой программного обеспечения в сфере ИБ (информационной безопасности) и предоставляет услуги с нею связанные. Крупнейшая доля компании принадлежит основным акционерам (70,19%), в их число входят: Максимов Юрий 47,08%, Киреев Евгений 8,81%, Максимов Дмитрий 8,8%, Симис Борис 5,5%. Остальное находится в распоряжении топ-менеджеров (18,92%) и миноритариев (10,89%).

Акционерный капитал

Продуктами генерирующими бОльшую часть доходов компании являются MaxPatrol 8 и MaxPatrol SIEM, за 2021 год их доля в выручке составила 25% и 30% соответственно.

MaxPatrol SIEM — программное обеспечение, предназначенное для мониторинга событий безопасности и автоматического выявления хакерских атак.

MaxPatrol 8 — система контроля уязвимостей и соответствия стандартам.

За последний год доходы от продаж MaxPatrol SIEM выросли на 46%, что говорит о востребованности решения на рынке.

Продукты

По состоянию на 2021 год у Positive 2276 клиентов, большинство из которых это маленькие компании. Однако, несмотря на их численный перевес, 75% выручки приходится на крупных игроков, на средних — 24%, остальных — 1%. С каждым годом доля крупных игроков растет, еще в 2017 она составляла 63%.

Структура крупных клиентов следующая: 30% занимают энергетические компании, 26% государственные, 13% банковские, 12% промышленность, 19% остальные. На одного крупного клиента в среднем приходится три продукта компании, хотя еще в 2018 их было всего два. Это говорит о том, что у компании есть потенциал по росту выручки не только за счет расширения клиентской базы, но и за счет продажи других решений.

Структура клиентов

Долговая нагрузка у Positive низкая. Совокупная сумма кредитов — 1,95 млрд рублей. Из них только 16% или 300 млн рублей выданы по плавающей ставке ЦБ + 3,15%. Отношение чистого долга к EBITDA на 2021 год — 0,44Х, очень низкий показатель, каких-то финансовых проблем я бы не ожидал.

Кредитный портфель

Прогноз

Рынок ИБ в России оценивается примерно в 180 млрд рублей, в среднем последние 4 года он рос на 31% в год. До 2030 закладываю ежегодный прирост на уровне 13,5%.

Объем рынка

До начала спецоперации и санкций доля Positive на рынке ИБ составляла 3,93% (7 млрд руб.), но после нее многие зарубежные компании стали закрывать бизнес в России, что дает возможность кратно вырасти в ближайшие годы. По оценкам руководства уход иностранных компании освободил примерно 45% рынка или 80 млрд рублей. В связи с этим в 2022 году я ожидаю резкого роста доли Positive с 3,93% до 5,9%. Впоследствии она будет увеличиваться за счет импортозамещения, увеличения цен и продажи новых решений.

Доля рынка прогноз

Прогноз по выручке выглядит следующим образом:

до 2025 года компания будет расти за счет привлечения новых клиентов, которые раньше пользовались иностранными IT-решениями.

после 2025 года рост будет осуществляться в основном за счет увеличения цен на продукцию и продажи новых решений (по словам руководства, цены могут поднимать, но в текущей ситуации не хотят).

К 2025 году ожидаю рост выручки до 31 млрд рублей, это верхняя граница их же прогноза, с ним можно ознакомиться в прошлой статье. Хоть это и рост доходов в четыре раза всего за четыре года, в текущей ситуации считаю такие цифры вполне достижимыми.

Долгосрочную маржинальность по EBITDA закладываю в районе 35%, что ниже значения на 2021 год в 41,3%, а также ниже прогноза руководства в 50%. Связано это с неопределенностью относительно продолжительности государственных льгот для IT и тем, что я не хочу быть слишком оптимистичным насчет будущего компании. Роста выручки до 80 млрд к 2030 году уже достаточно, если им удастся еще и маржу поднять, то это будет слишком сказочно.

Методом дисконтированных денежных потоков компанию можно оценить в 176 млрд рублей или 2700 рублей за акцию. Ставку дисконтирования брал в 10%, да, значительно ниже, чем могло бы быть в текущей ситуации. Сделал так, потому что оптимистично смотрю на российский рынок, не первый кризис проживаем и не последний. Также считаю, что государственная поддержка IT-сектора и уход с рынка иностранных компаний являются весомыми аргументами, чтобы снизить дисконт.

Оценка сравнительным подходом и форвардные мультипликаторы

Если сравнивать Positive с зарубежными компаниями, то можно увидеть, что по мультипликаторам P/E и EV/EBITDA они торгуются значительно дешевле своих аналогов, и это при том, что компания имеет самые высокие темпы роста выручки и чистой прибыли, а также маржинальность в 27%. При среднем значении EV/EBITDA 30 справедливая цена акции составит 1400 рублей за акцию.

Давайте предположим, что компания и дальше будет торговаться по своему текущему мультипликатору EV/EBITDA 20. Если мой прогноз по EBITDA на 2025 год сбудется и она составит 10 млрд рублей, то компанию можно оценить в 200 млрд рублей или 3000 рублей за акцию. Если взять прогноз по EBITDA на 2030 год, то цена будет еще выше, 8300 рублей за акцию, но чем больше период прогноза, тем ниже его точность, поэтому пока предложил бы ориентироваться на более скромные цифры.

Про дивиденды

Совет директоров принял решение направить на выплату дивидендов 50% от чистой прибыли или 950 млн рублей. Дивиденд на акцию составил 14,4 рубля, доходность 1,4%. У меня к такому решению двоякое отношение. С одной стороны уважаю за то, что решили сдержать слово перед акционерами, это внушает доверие, но с другой стороны — инвесторам от этих 14,4 рубля ни жарко, ни холодно. В текущей ситуации, когда почти половина рынка освободилась, было бы рациональней их потратить на привлечение клиентов, инвесторы бы заработали позже на росте акций. В общем, как инвестор, я надеюсь они временно забудут о дивидендах и начнут больше инвестировать в маркетинг.

Заключение

Последствия санкций против России открывают возможность для Positive значительно увеличить свою долю рынка за счет ухода иностранных компании. По расчетам руководства на рынке высвободится порядка 80 млрд рублей, часть из которых может перейти в руки Positive. В видеопрезентаци ниже, на 59:36 можно увидеть, что объем продаж в марте уже значительно вырос. Это событие позволяет ожидать от компании рекордных результатов уже в этом году. По моему прогнозу справедливая цена компании находится в районе 176 млрд рублей или 2700 рублей за акцию, потенциал +150%.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба