10 апреля 2022 Zero Hedge

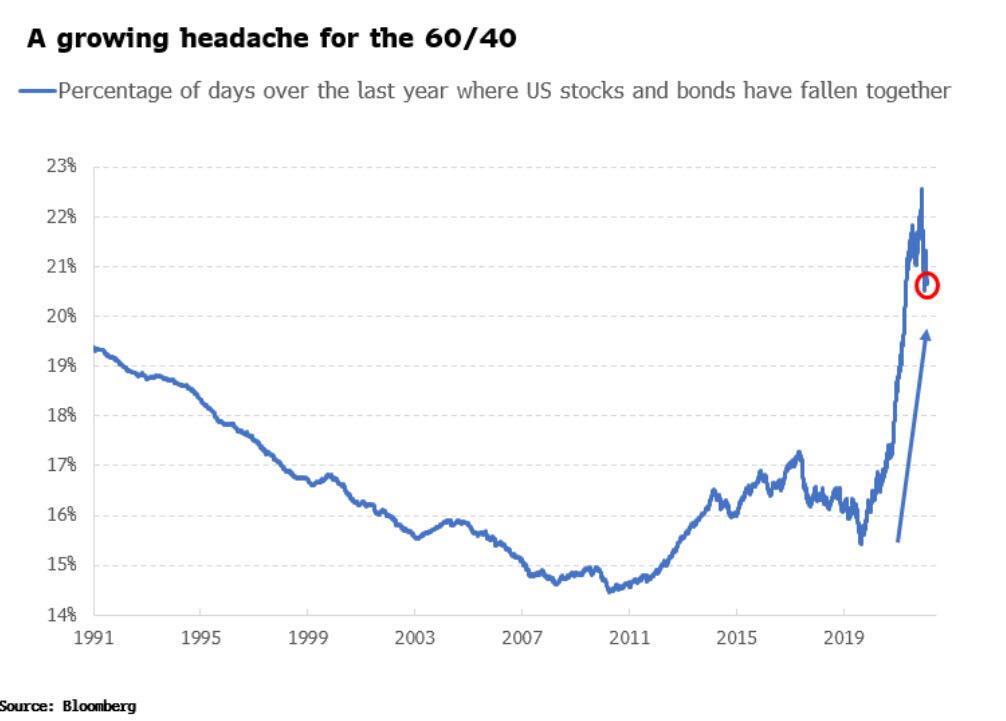

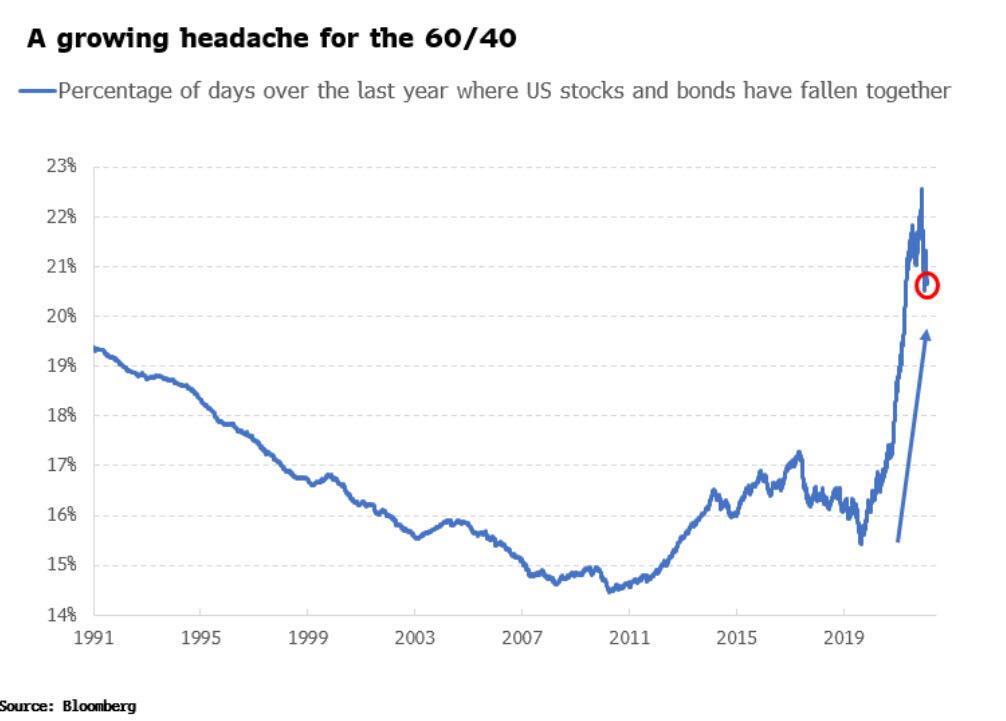

В последние дни наблюдалось явление, вызывающее анафему у управляющих активами: акции и облигации падают вместе. К сожалению, это то, к чему нам придется привыкнуть. Последний провал на рынке облигаций и акций был вызван ястребиными комментариями управляющего ФРС Лаэля Брейнарда во вторник, но это становится все более распространенным явлением. Более чем в 20% дней за последний год акции и облигации дешевели вместе, и этот процент быстро рос после пандемии.

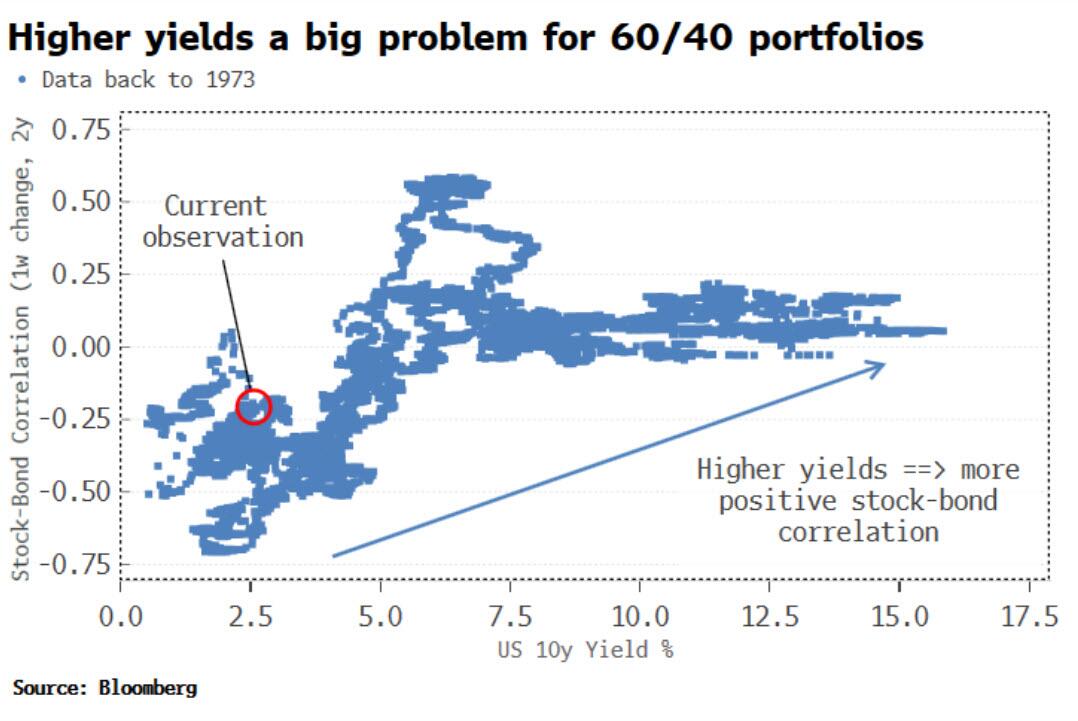

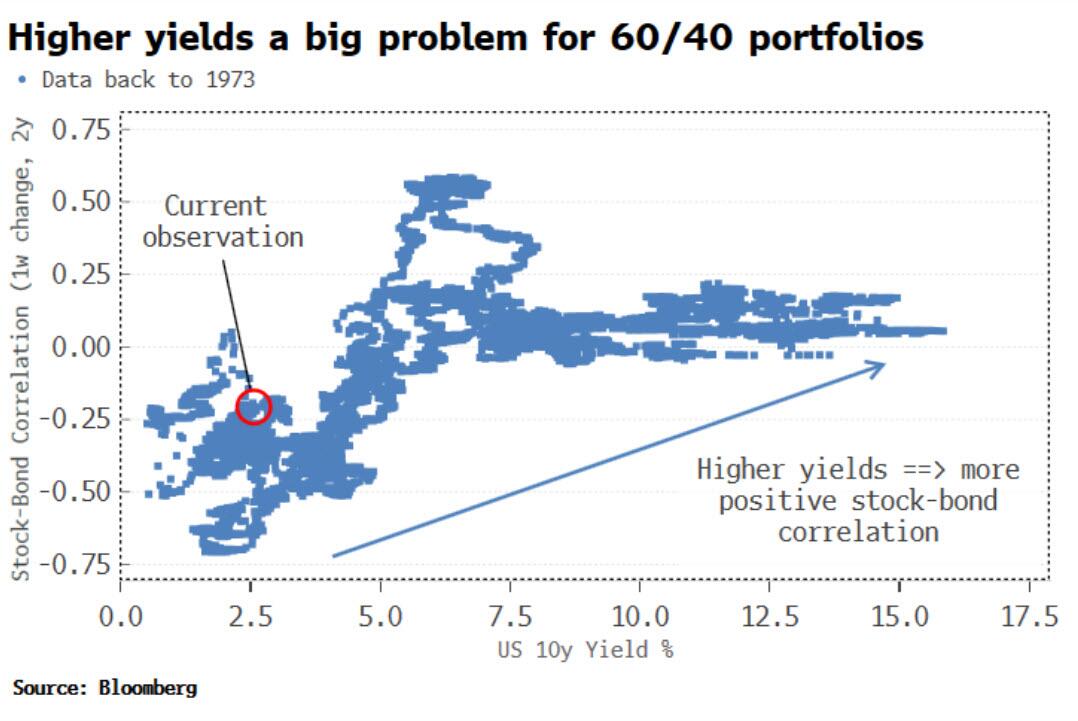

Конечно, процент дней, когда и акции, и облигации выросли в цене, также увеличился, но не в одинаковой степени, и, в любом случае, управляющие активами не теряют много сна, когда их активы растут. Отрицательная корреляция между акциями и облигациями, которая является неотъемлемой аксиомой индустрии управления активами и краеугольным камнем построения портфеля 60/40, является исторической аномалией. Только около 30% из последних 100 лет имели отрицательную корреляцию между акциями и облигациями, причем большая часть этого периода приходится на период с миллениума. Растущая инфляция и сопутствующий рост доходности повышают корреляцию между акциями и облигациями. В настоящее время он находится примерно на нуле, но, взглянув на историю, мы можем увидеть, что более высокие доходности, как правило, согласуются с продолжающимся ростом корреляции.

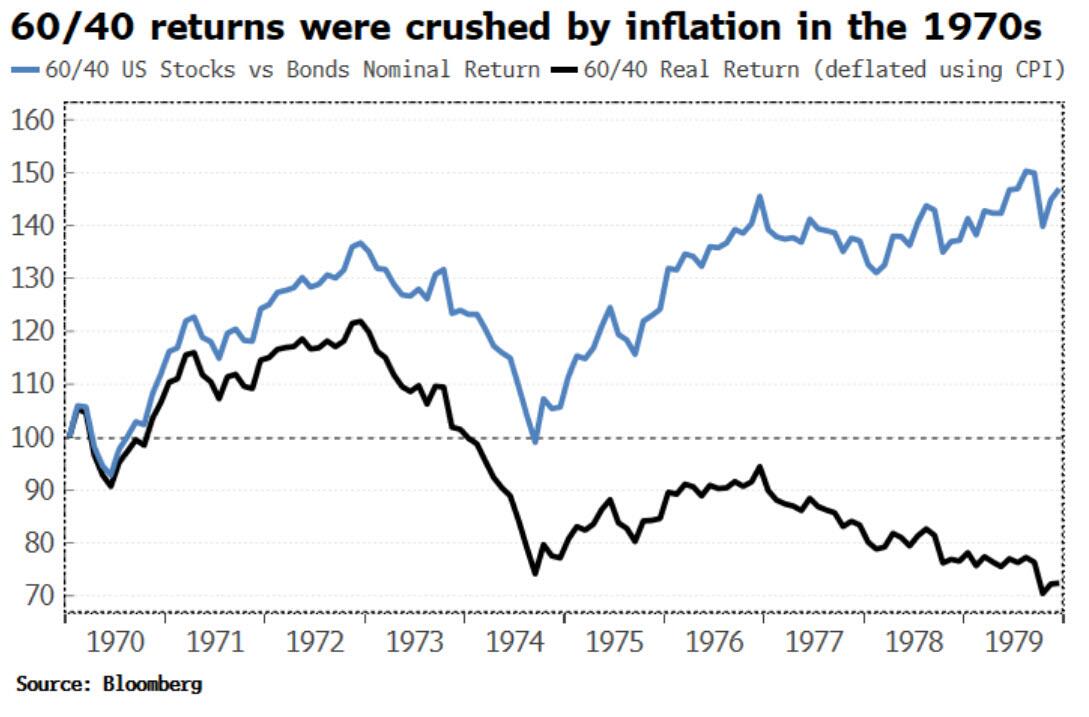

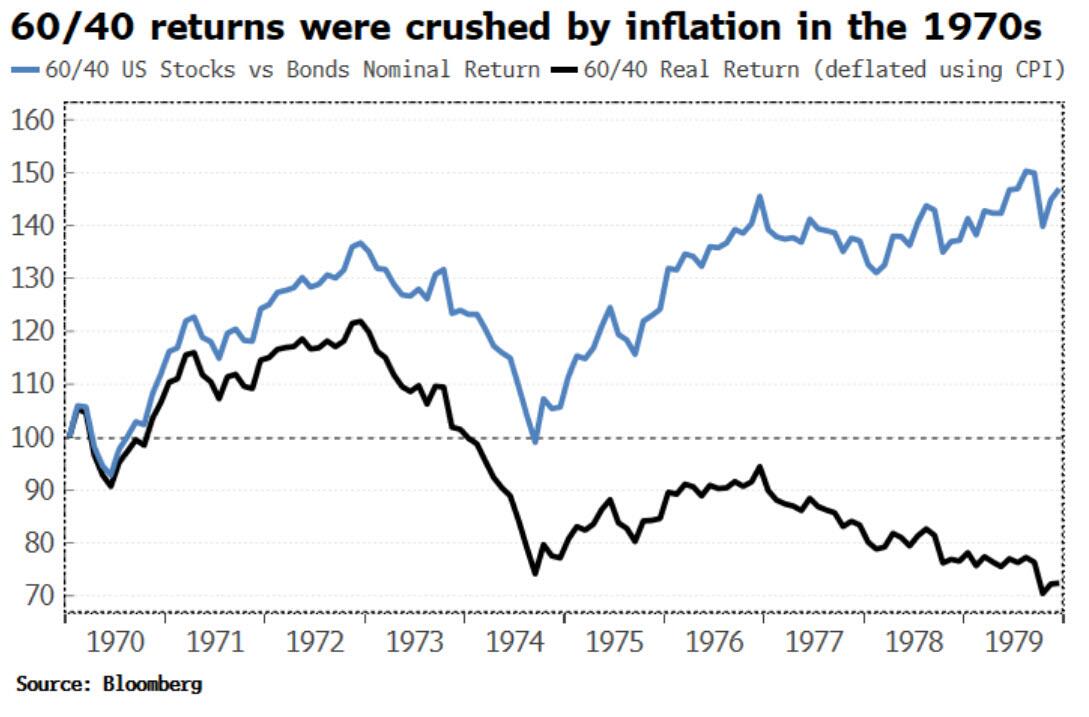

Это усложняет жизнь владельцам портфелей с акциями, хеджированными облигациями. Это, безусловно, имело место в условиях высокой инфляции 1970-х годов. В то время как портфель из акций и облигаций 60/40, по-видимому, работал хорошо, номинальные переменные в периоды высокой инфляции вводят в заблуждение, и все нужно рассматривать в реальном выражении. Портфель 60/40 приносил почти 50% в 1970-х годах в номинальном выражении, но в реальном выражении он потерял почти 30%!

Что делать держателям портфелей, подобных 60/40, в связи с тем, что облигации все больше превращаются в техасский хедж? Что ж, нет хороших альтернатив государственным облигациям в качестве хеджирования акций. Корпоративные облигации имеют даже большую корреляцию с акциями, чем государственный долг, поэтому они не особенно подходят. Корреляция сырьевых товаров с акциями снизилась, но как рынок он имеет значительно меньшую глубину и размер, чем суверенный долг. У золота аналогичная проблема. Покупка защитных акций помогает, но это не обеспечивает плавного профиля доходности. Что возвращает управляющих активами к TINA — альтернативы нет — загружать все больше акций и надеяться на лучшее. Может плохо кончиться.

Конечно, процент дней, когда и акции, и облигации выросли в цене, также увеличился, но не в одинаковой степени, и, в любом случае, управляющие активами не теряют много сна, когда их активы растут. Отрицательная корреляция между акциями и облигациями, которая является неотъемлемой аксиомой индустрии управления активами и краеугольным камнем построения портфеля 60/40, является исторической аномалией. Только около 30% из последних 100 лет имели отрицательную корреляцию между акциями и облигациями, причем большая часть этого периода приходится на период с миллениума. Растущая инфляция и сопутствующий рост доходности повышают корреляцию между акциями и облигациями. В настоящее время он находится примерно на нуле, но, взглянув на историю, мы можем увидеть, что более высокие доходности, как правило, согласуются с продолжающимся ростом корреляции.

Это усложняет жизнь владельцам портфелей с акциями, хеджированными облигациями. Это, безусловно, имело место в условиях высокой инфляции 1970-х годов. В то время как портфель из акций и облигаций 60/40, по-видимому, работал хорошо, номинальные переменные в периоды высокой инфляции вводят в заблуждение, и все нужно рассматривать в реальном выражении. Портфель 60/40 приносил почти 50% в 1970-х годах в номинальном выражении, но в реальном выражении он потерял почти 30%!

Что делать держателям портфелей, подобных 60/40, в связи с тем, что облигации все больше превращаются в техасский хедж? Что ж, нет хороших альтернатив государственным облигациям в качестве хеджирования акций. Корпоративные облигации имеют даже большую корреляцию с акциями, чем государственный долг, поэтому они не особенно подходят. Корреляция сырьевых товаров с акциями снизилась, но как рынок он имеет значительно меньшую глубину и размер, чем суверенный долг. У золота аналогичная проблема. Покупка защитных акций помогает, но это не обеспечивает плавного профиля доходности. Что возвращает управляющих активами к TINA — альтернативы нет — загружать все больше акций и надеяться на лучшее. Может плохо кончиться.

http://www.zerohedge.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба