Фундаментальная парадигма указывает на потенциал дальнейшего укрепления доллара к иене, но технически валюта США сильно перекуплена.

Рубль укрепляется на обычных для последних полутора месяцев объемах. Без ослабления мер валютного контроля в налоговый период будет трудно подняться выше 80,00.

Валюты G10

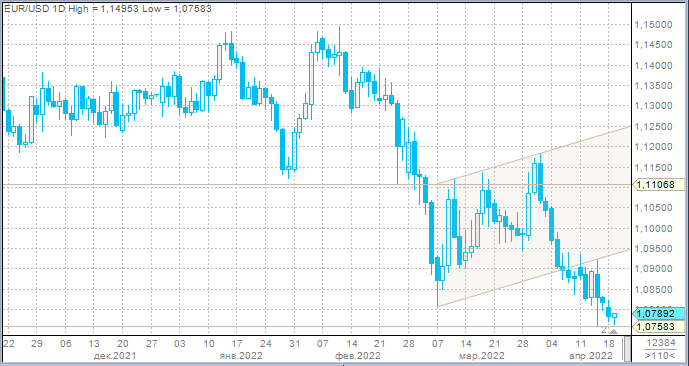

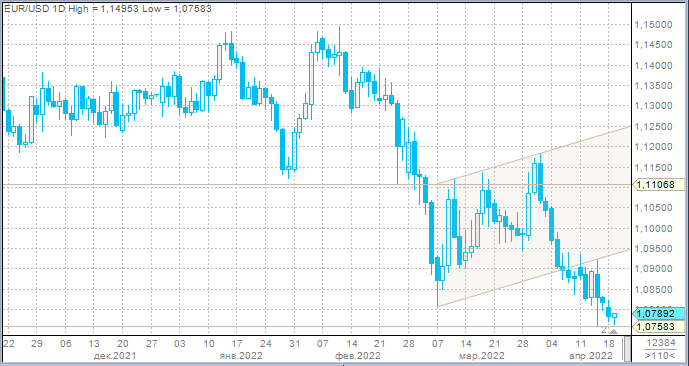

Индекс доллара в Азии, 19 апреля, превысил 101 пункт впервые с марта 2020 года. При этом евро дешевеет к американскому конкуренту 4-й день подряд, но при этом курс EURUSD пока остается выше 2-летнего минимума 1,0758, достигнутого в минувший четверг.

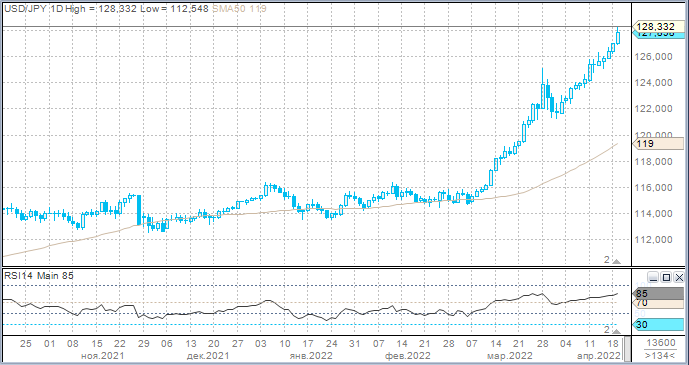

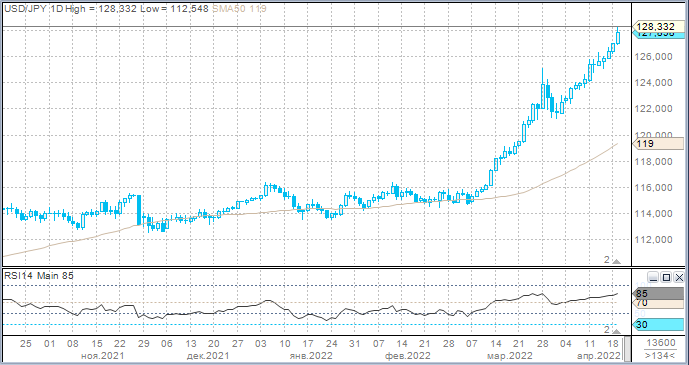

А вот по отношению к японской иене доллар дорожает 13 торговых сессий подряд, что является самой продолжительной бычьей серией с 1971 года. В итоге курс USDJPY вырос до 128,24, в очередной раз обновив 20-летний максимум.

Драйвером укрепления доллара в понедельник стали ястребиные комментарии главы ФРБ Сент-Луиса Джеймса Булларада, который, стоит отметить, как раз и возглавляет лагерь ястребов среди представителей ФРС. Во-первых, Буллард заявил, что первоначальной задачей Комитета по открытым рынкам (FOMC) должно стать максимально быстрое достижение уровня нейтральной ставки, которую FOMC оценивает, если судить по dot plot, на уровне 2,4%. Во-вторых, по мнению Булларда, двигаясь в направлении нейтральной ставки, ФРС следует в текущем году несколько раз принять решение о повышении ставки на 50 б.п., при этом повышение на 75 б.п. также не стоит исключать, хоть сейчас это не является базовым сценарием главы ФРБ Сент-Луиса. Рынок, скорее всего, наиболее живо отреагировал именно на комментарии о возможном повышении ставок на 0,75%. В-третьих, Буллард, основываясь на правиле Тейлора, заявляет, что ФРС следует повысить ставки в текущем году до 3,5%, что значительно превышает не только нейтральный уровень, но и текущие ожидания денежного рынка.

Ожидания рынка в отношении того, как в текущем году может меняться дифференциал процентных ставок, выливаются в то, что иена является самой слабой валютой Большой десятки и очень активно теряет в цене против американца. При этом японская валюта пока игнорирует предупреждения главы Банка Японии Харухико Куроды (в понедельник) и главы Минфина Японии Шуничи Судзкуи (во вторник), которые намекнули на излишние темпы ослабления иены. Однако японские финансовые власти не менее однозначно также подчеркнули, что намерены продолжать стимулировать свою экономику. Поэтому участники рынка решили, что иена получила «зеленый свет» на падение вплоть до 130 за доллар, а некоторые эксперты уверены, что ЦБ Японии будет бездействовать, пока иена не упадет ниже 135 за доллар. История валютных интервенций, которые проводил Банк Японии говорит о том, что чаще большое сальдо текущих операций стимулировало, наоборот, укрепление иены, поэтому приходилось оказывать давление так, чтобы замедлить темпы роста иены к доллару. Сейчас ситуация обратная. Вообще, последний раз интервенции, направленные на поддержание курса иены японский регулятор проводил в июне 1998 года, то есть почти 24 года тому назад.

Доходность 10-летних облигаций Казначейства США утром во вторник составляла 2,838%, что чуть ниже достигнутого в понедельник 3-летнего пика на уровне 2,884%. При этом Банк Японии продолжает неограниченными покупками сдерживать доходность своих десятилеток в диапазоне от 0% до 0,25%. Соответственно, фундаментальная парадигма укрепления доллара понятна и очевидна. Однако смущает сильная краткосрочная перекупленность валюты США. Статистика CFTC (свежие данные по состоянию на 12 апреля) показывает, что нетто-короткая позиция по иене является максимальной за последние три с половиной года.

Техническая картина намекает на краткосрочную коррекцию доллара также в паре со швейцарским франком, где курс сегодня достиг нового годового максимума и находится в шаге от того, чтобы сформировать самое высокое значение USDCHF с июня 2020 года.

Российский рубль

Доллар по итогам торгов в понедельник подешевел на 25 копеек, до 79,75 рубля, евро подешевел на 1,67 руб. до 83,68 руб. за единицу европейской валюты.

Торговый объем в паре доллар/рубль едва превысил 81 млн рублей. В последние полтора месяца суточный объем в диапазоне 80–100 млрд рублей является нормой, хотя ранее норма была в 2,5 раза выше.

В паре евро/рубль объем в понедельник составил 83 млрд рублей, и это максимум с 25 марта. В этой валютной паре статистика полутора месяцев говорит о том, что объемы, превышающие 50 млрд рублей, являются необычными, хотя ранее ситуация не отличалась принципиально — нормой были объемы в диапазоне 50–100 млрд рублей, то есть несущественно выше текущих.

Для курса рубля на этой неделе есть два драйвера помимо геополитики. Во-первых, это ожидания послабления валютного контроля. Об этих мерах накануне говорила глава Банка России Эльвира Набиуллина. Во-вторых, это апрельский налоговый период. Пока же отмечаем, что курс доллара к рублю нашел свое равновесное значение в диапазоне 79,00–81,00, но на этой неделе, не исключено, USDRUB будет активно проторговывать диапазон 80–75 рублей за доллар. Все-таки без реализации мер, которые снизят давление со стороны предложения валюты, курсу доллара в текущих условиях будет затруднительно уверенно вернуться выше порогового значения 80,00.

Рубль укрепляется на обычных для последних полутора месяцев объемах. Без ослабления мер валютного контроля в налоговый период будет трудно подняться выше 80,00.

Валюты G10

Индекс доллара в Азии, 19 апреля, превысил 101 пункт впервые с марта 2020 года. При этом евро дешевеет к американскому конкуренту 4-й день подряд, но при этом курс EURUSD пока остается выше 2-летнего минимума 1,0758, достигнутого в минувший четверг.

А вот по отношению к японской иене доллар дорожает 13 торговых сессий подряд, что является самой продолжительной бычьей серией с 1971 года. В итоге курс USDJPY вырос до 128,24, в очередной раз обновив 20-летний максимум.

Драйвером укрепления доллара в понедельник стали ястребиные комментарии главы ФРБ Сент-Луиса Джеймса Булларада, который, стоит отметить, как раз и возглавляет лагерь ястребов среди представителей ФРС. Во-первых, Буллард заявил, что первоначальной задачей Комитета по открытым рынкам (FOMC) должно стать максимально быстрое достижение уровня нейтральной ставки, которую FOMC оценивает, если судить по dot plot, на уровне 2,4%. Во-вторых, по мнению Булларда, двигаясь в направлении нейтральной ставки, ФРС следует в текущем году несколько раз принять решение о повышении ставки на 50 б.п., при этом повышение на 75 б.п. также не стоит исключать, хоть сейчас это не является базовым сценарием главы ФРБ Сент-Луиса. Рынок, скорее всего, наиболее живо отреагировал именно на комментарии о возможном повышении ставок на 0,75%. В-третьих, Буллард, основываясь на правиле Тейлора, заявляет, что ФРС следует повысить ставки в текущем году до 3,5%, что значительно превышает не только нейтральный уровень, но и текущие ожидания денежного рынка.

Ожидания рынка в отношении того, как в текущем году может меняться дифференциал процентных ставок, выливаются в то, что иена является самой слабой валютой Большой десятки и очень активно теряет в цене против американца. При этом японская валюта пока игнорирует предупреждения главы Банка Японии Харухико Куроды (в понедельник) и главы Минфина Японии Шуничи Судзкуи (во вторник), которые намекнули на излишние темпы ослабления иены. Однако японские финансовые власти не менее однозначно также подчеркнули, что намерены продолжать стимулировать свою экономику. Поэтому участники рынка решили, что иена получила «зеленый свет» на падение вплоть до 130 за доллар, а некоторые эксперты уверены, что ЦБ Японии будет бездействовать, пока иена не упадет ниже 135 за доллар. История валютных интервенций, которые проводил Банк Японии говорит о том, что чаще большое сальдо текущих операций стимулировало, наоборот, укрепление иены, поэтому приходилось оказывать давление так, чтобы замедлить темпы роста иены к доллару. Сейчас ситуация обратная. Вообще, последний раз интервенции, направленные на поддержание курса иены японский регулятор проводил в июне 1998 года, то есть почти 24 года тому назад.

Доходность 10-летних облигаций Казначейства США утром во вторник составляла 2,838%, что чуть ниже достигнутого в понедельник 3-летнего пика на уровне 2,884%. При этом Банк Японии продолжает неограниченными покупками сдерживать доходность своих десятилеток в диапазоне от 0% до 0,25%. Соответственно, фундаментальная парадигма укрепления доллара понятна и очевидна. Однако смущает сильная краткосрочная перекупленность валюты США. Статистика CFTC (свежие данные по состоянию на 12 апреля) показывает, что нетто-короткая позиция по иене является максимальной за последние три с половиной года.

Техническая картина намекает на краткосрочную коррекцию доллара также в паре со швейцарским франком, где курс сегодня достиг нового годового максимума и находится в шаге от того, чтобы сформировать самое высокое значение USDCHF с июня 2020 года.

Российский рубль

Доллар по итогам торгов в понедельник подешевел на 25 копеек, до 79,75 рубля, евро подешевел на 1,67 руб. до 83,68 руб. за единицу европейской валюты.

Торговый объем в паре доллар/рубль едва превысил 81 млн рублей. В последние полтора месяца суточный объем в диапазоне 80–100 млрд рублей является нормой, хотя ранее норма была в 2,5 раза выше.

В паре евро/рубль объем в понедельник составил 83 млрд рублей, и это максимум с 25 марта. В этой валютной паре статистика полутора месяцев говорит о том, что объемы, превышающие 50 млрд рублей, являются необычными, хотя ранее ситуация не отличалась принципиально — нормой были объемы в диапазоне 50–100 млрд рублей, то есть несущественно выше текущих.

Для курса рубля на этой неделе есть два драйвера помимо геополитики. Во-первых, это ожидания послабления валютного контроля. Об этих мерах накануне говорила глава Банка России Эльвира Набиуллина. Во-вторых, это апрельский налоговый период. Пока же отмечаем, что курс доллара к рублю нашел свое равновесное значение в диапазоне 79,00–81,00, но на этой неделе, не исключено, USDRUB будет активно проторговывать диапазон 80–75 рублей за доллар. Все-таки без реализации мер, которые снизят давление со стороны предложения валюты, курсу доллара в текущих условиях будет затруднительно уверенно вернуться выше порогового значения 80,00.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба