Сегодня у нас очень спекулятивная идея: взять акции стримингового сервиса Netflix (NASDAQ: NFLX), чтобы заработать на их отскоке после недавнего сильного падения.

Потенциал роста и срок действия: 20,5% за 14 месяцев; 73% за 4 года; 220% за 10 лет.

Почему акции могут вырасти: потому что, как говорил персонаж Тома Уилкинсона в фильме Гая Ричи «Рок-н-рольщик», «нет школы, кроме старой школы, и я в ней директор!». Netflix фактически придумала и создала с нуля этот ваш стриминг, и это единственная прибыльная компания в этом секторе.

Как действуем: берем акции сейчас по 209,90 $.

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

На чем компания зарабатывает

Ну, вы это и так наверняка знаете. А если не знаете, то узнаете сейчас. Netflix — это стриминговый сервис, в котором можно за подписку получить полный доступ ко всей библиотеке контента на платформе компании: фильмам, сериалам и телепередачам. Среди контента на платформе доступна как лицензируемая продукция других компаний, так и фильмы, сериалы и передачи производства самой Netflix.

У компании 222 млн подписчиков — и практически все доходы дают они. Еще незначительный процент дает DVD-бизнес, с которого Netflix когда-то начинала. В принципе, в моей старой инвестидее по компании дается достаточно полное описание ее бизнеса.

Аргументы в пользу компании

Упало. Акции компании за последние полгода сильно упали: с 690 $ в октябре 2021 до 209,90 $. В немалой степени это все произошло из-за последнего отчета, который можно считать крайне неудачным. Самым ужасным было не столько падение прибыли, сколько отток подписчиков: компания потеряла 200 тысяч человек, немалая часть потерь пришлась на важный для нее американский рынок. Потери подписчиков у нее случились впервые с 2011 года, так что дело обстоит серьезно.

Конечно, отчасти завывания вокруг отчета вызваны хуцпой самой Netflix: компания выстрелила себе в ногу, прекратив работу в России и потеряв разом 700 тысяч подписчиков.

Не отрицая всех проблем компании, я все же считаю, что ввиду указанных ниже моментов мы можем рассчитывать на отскок.

Время активизма. Падение акций Netflix в три с лишним раза само по себе располагает к появлению инвестора-активиста, который заставит руководство компании предпринять самые решительные действия на благо акционеров. Или само руководство Netflix может превентивно предпринять подобные действия. Например, оно может ввести дивиденды.

Массового исхода подписчиков, покидающих платформу компании многомиллионными толпами, нет, поток денег у компании плюс-минус прогнозируемый и стабильный. Она вполне могла бы ввести выплаты на уровне 5 $ на акцию в год, на что у нее уходило бы меньше 50% ее прибыли, — и при этом была бы годовая доходность 2,3% годовых.

Не забывайте, с кем имеете дело. Со всеми своими минусами Netflix — это единственный в своем роде стриминговый сервис. У Netflix не просто больше всех подписчиков, это единственный прибыльный стриминг-сервис: у всех остальных конкурентов сервисы убыточные. Ну или, как в случае с HBO Max, Amazon Video и Apple TV+, мы просто не знаем данных. Впрочем, такую неизвестность можно и нужно считать признанием владельцев сервисов того, что да, сервисы убыточные: были бы безубыточные, этим бы непременно похвастали.

И да, конечно, конкуренты Netflix «быстро растут», но таков эффект низкой базы: когда они приблизятся к нетфликсовскому порогу под 200 млн подписчиков, их рост тоже таинственным образом затормозится.

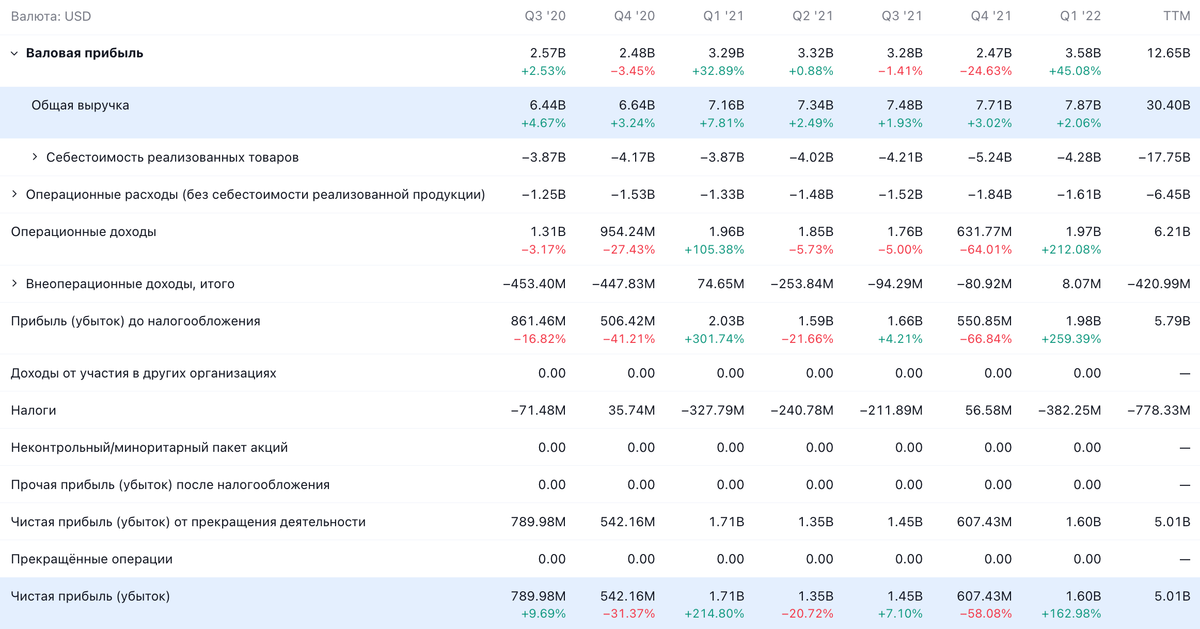

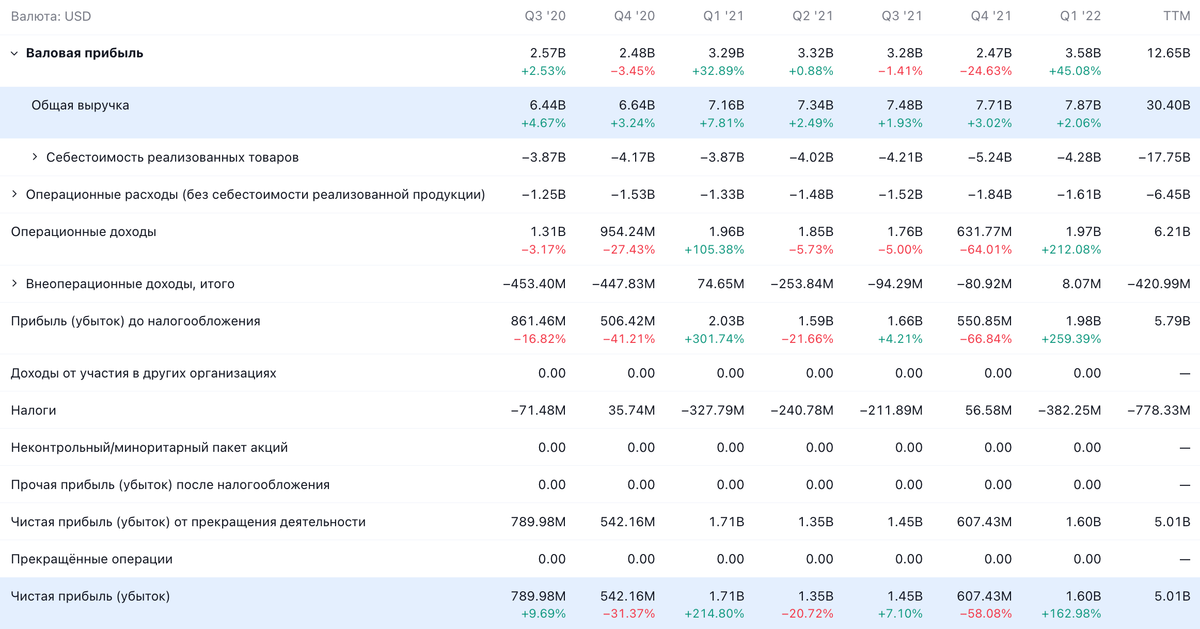

Тем временем в случае Netflix мы имеем весьма маржинальный — итоговая маржа в минувшем квартале составила 20,3% от выручки — и прибыльный бизнес с большой базой подписчиков. Менеджмент Netflix, имея такую опорную базу, может себе позволить экспериментировать с форматами: вводить более дешевую подписку с рекламой, резать расходы на контент, карать делящихся паролями пользователей и так далее.

Рано или поздно Netflix найдет выход из ситуации. Ну или, во всяком случае, компания может позволить себе потратить некоторое количество времени и ресурсов на поиск этого самого выхода.

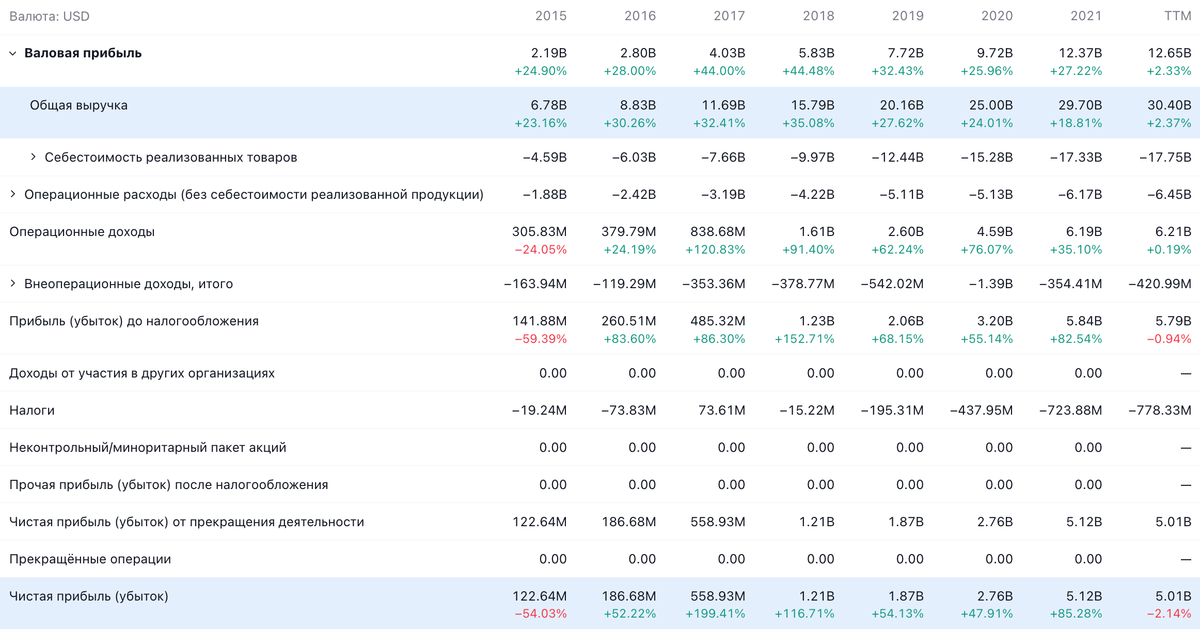

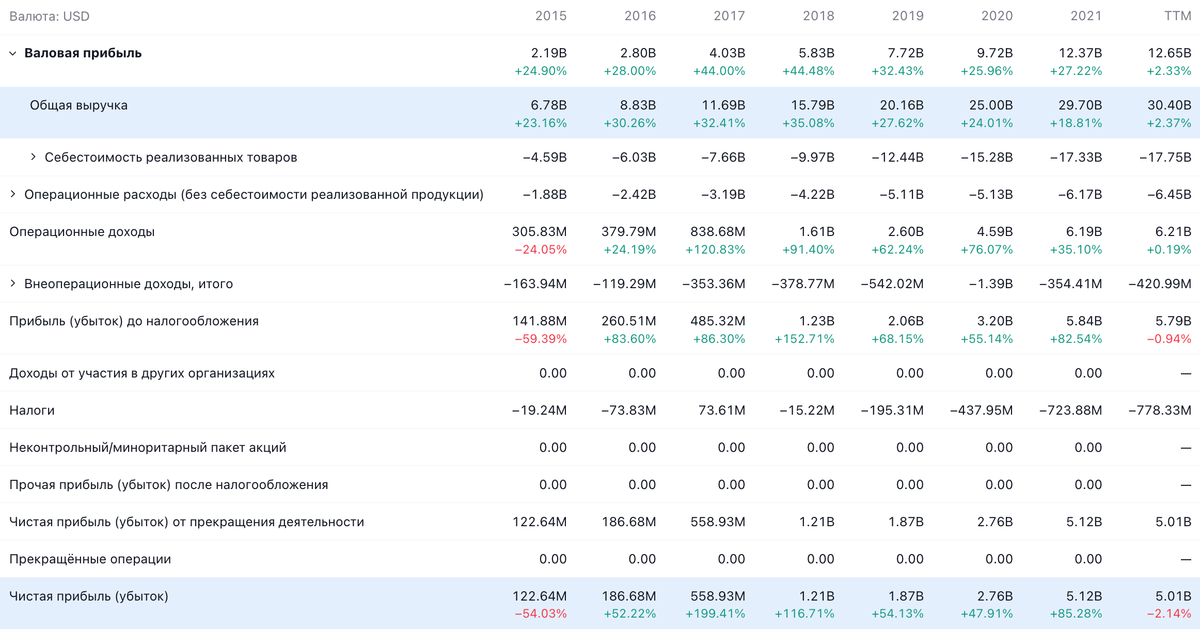

Дешево. У компании P / S — 3,25 и P / E — 19,8. Я уже и не помню время, когда компания стоила так дешево. Понятно, конечно, что дикий ценник раньше был обусловлен слепой верой туповатых инвесторов в то, что рост Netflix будет продолжаться вечно, — и стоило компании споткнуться и удариться головой, как инвесторы накинулись на нее, словно аборигены на Кука. Но я все же думаю, что с учетом относительной стабильности и маржинальности Netflix сейчас могла бы привлечь инвесторов просто по факту своей дешевизны.

Правильные движения. Компания развивает свое подразделение мобильных игр и продажу продукции по мотивам ее интеллектуальной собственности. И то и то крайне разумно со стратегической точки зрения: мобильный сегмент игрового рынка самый перспективный, а игрушки-футболки и прочий мерч всегда приносили создателям интеллектуальной собственности больше денег, чем первоисточник.

Понятно, что плоды этих инвестиций компания пожнет лет так через 5, а то и 10, но движение в этих направлениях акционерам стоит однозначно воспринимать позитивно.

Могут купить. Сейчас капитализация Netflix составляет 95,68 млрд — это много, но не так чтобы ненормально. Вероятно, ее могла бы купить Disney, Amazon или Apple по той простой причине, что у указанных компаний есть собственные стриминговые сервисы, бездонные карманы и допуск к кредитной линии на выгодных условиях.

Зачем вбухивать ненормальные деньги в собственные сервисы, чтобы строить их с нуля, если можно купить чужой и уже прибыльный сервис по относительно невысокой цене? Покупка Netflix Amazon — это точно куда более оправданная с точки зрения бизнеса сделка, нежели покупка Twitter Маском. Последняя затея настолько безумная и идиотская, что ее даже критиковать не хочется. Так что я с тем же успехом могу сказать, что Netflix может купить тот же Маск.

Что может помешать

Все то же, что и раньше. К сожалению, старые проблемы Netflix остаются актуальными и сейчас.

Конкуренция. Сейчас есть множество других стриминговых платформ, обладатели которых решительно ориентируются на развитие стриминга: Disney, Paramount Global, Warner Bros.

Они уже тратят гигантские деньги на производство контента, и это будет создавать дополнительную нагрузку на Netflix, которой тоже придется наращивать затраты на производство самого контента и привлечение или удержание именитых создателей.

Король Контент. К сожалению, нет нормальной базы данных по состоянию библиотеки контента на платформе компании. В том числе и потому, что в разных странах библиотека контента очень разная из-за соглашений и условий лицензирования. К слову, самая полная и богатая библиотека на платформе компании доступна пользователям из Чехии: 7325 тысячи наименований.

В США, например, доступны только 6074 тысячи наименований — меньше, чем в Австралии, Канаде и Британии. Поэтому за неимением лучшего давайте попробуем оценить контентные риски Netflix на примере Америки как самого ее крупного рынка.

43,9% наименований на платформе Netflix — это ее собственный контент, либо то, что она сама произвела, либо контент, на эксклюзивную трансляцию которого в США она купила права. Больше половины предложенного в Netflix — это чужой контент. Самые популярные сериалы в сервисе — контент студий-конкурентов, например сериалы «Друзья» и «Офис». Чем дальше будет идти соперничество между разными сервисами, тем чаще контент других студий будет покидать платформу Netflix. Очень возможно, что потеря подписчиков в Америке была вызвана именно этим фактором.

Бухгалтерия. У компании 27,786 млрд задолженностей, из которых 7,739 млрд нужно погасить в течение года. Денег на счетах компании чуть больше 6 млрд, так что, учитывая все вышесказанное, скорее всего, сумма задолженностей будет расти — что будет отпугивать инвесторов, ибо в связи с ростом ставок кредиты будут дорожать.

Также стоит учитывать то, что такая сумма задолженностей будет снижать вероятность введения компанией значимых дивидендов.

Уже не стартап. К сожалению, потеря компанией статуса «молодой и активно развивающейся» будет сильно мешать росту ее котировок.

Что в итоге

Берем акции сейчас по 209,90 $. А дальше есть следующие варианты действий:

держать акции до уровня 253 $, которые за них просили еще совсем недавно. Думаю, его мы достигнем за следующие 14 месяцев;

держать до 373 $, которые за акции просили еще в начале апреля. Тут лучше приготовиться ждать 4 года;

держать акции следующие 10 лет, пока они возвращаются к уровню 690 $. Я считаю, что пусть гарантий успеха тут нет, но все же Netflix находится не в самом плохом положении для того, чтобы реформировать свой бизнес в лучшую сторону за это время. Так что вероятность возвращения котировок к этому уровню есть, и она не самая малая.

И все же идея спекулятивная, так что не инвестируйте в эти акции, если не готовы смотреть на то, как их будет трясти.

Потенциал роста и срок действия: 20,5% за 14 месяцев; 73% за 4 года; 220% за 10 лет.

Почему акции могут вырасти: потому что, как говорил персонаж Тома Уилкинсона в фильме Гая Ричи «Рок-н-рольщик», «нет школы, кроме старой школы, и я в ней директор!». Netflix фактически придумала и создала с нуля этот ваш стриминг, и это единственная прибыльная компания в этом секторе.

Как действуем: берем акции сейчас по 209,90 $.

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

На чем компания зарабатывает

Ну, вы это и так наверняка знаете. А если не знаете, то узнаете сейчас. Netflix — это стриминговый сервис, в котором можно за подписку получить полный доступ ко всей библиотеке контента на платформе компании: фильмам, сериалам и телепередачам. Среди контента на платформе доступна как лицензируемая продукция других компаний, так и фильмы, сериалы и передачи производства самой Netflix.

У компании 222 млн подписчиков — и практически все доходы дают они. Еще незначительный процент дает DVD-бизнес, с которого Netflix когда-то начинала. В принципе, в моей старой инвестидее по компании дается достаточно полное описание ее бизнеса.

Аргументы в пользу компании

Упало. Акции компании за последние полгода сильно упали: с 690 $ в октябре 2021 до 209,90 $. В немалой степени это все произошло из-за последнего отчета, который можно считать крайне неудачным. Самым ужасным было не столько падение прибыли, сколько отток подписчиков: компания потеряла 200 тысяч человек, немалая часть потерь пришлась на важный для нее американский рынок. Потери подписчиков у нее случились впервые с 2011 года, так что дело обстоит серьезно.

Конечно, отчасти завывания вокруг отчета вызваны хуцпой самой Netflix: компания выстрелила себе в ногу, прекратив работу в России и потеряв разом 700 тысяч подписчиков.

Не отрицая всех проблем компании, я все же считаю, что ввиду указанных ниже моментов мы можем рассчитывать на отскок.

Время активизма. Падение акций Netflix в три с лишним раза само по себе располагает к появлению инвестора-активиста, который заставит руководство компании предпринять самые решительные действия на благо акционеров. Или само руководство Netflix может превентивно предпринять подобные действия. Например, оно может ввести дивиденды.

Массового исхода подписчиков, покидающих платформу компании многомиллионными толпами, нет, поток денег у компании плюс-минус прогнозируемый и стабильный. Она вполне могла бы ввести выплаты на уровне 5 $ на акцию в год, на что у нее уходило бы меньше 50% ее прибыли, — и при этом была бы годовая доходность 2,3% годовых.

Не забывайте, с кем имеете дело. Со всеми своими минусами Netflix — это единственный в своем роде стриминговый сервис. У Netflix не просто больше всех подписчиков, это единственный прибыльный стриминг-сервис: у всех остальных конкурентов сервисы убыточные. Ну или, как в случае с HBO Max, Amazon Video и Apple TV+, мы просто не знаем данных. Впрочем, такую неизвестность можно и нужно считать признанием владельцев сервисов того, что да, сервисы убыточные: были бы безубыточные, этим бы непременно похвастали.

И да, конечно, конкуренты Netflix «быстро растут», но таков эффект низкой базы: когда они приблизятся к нетфликсовскому порогу под 200 млн подписчиков, их рост тоже таинственным образом затормозится.

Тем временем в случае Netflix мы имеем весьма маржинальный — итоговая маржа в минувшем квартале составила 20,3% от выручки — и прибыльный бизнес с большой базой подписчиков. Менеджмент Netflix, имея такую опорную базу, может себе позволить экспериментировать с форматами: вводить более дешевую подписку с рекламой, резать расходы на контент, карать делящихся паролями пользователей и так далее.

Рано или поздно Netflix найдет выход из ситуации. Ну или, во всяком случае, компания может позволить себе потратить некоторое количество времени и ресурсов на поиск этого самого выхода.

Дешево. У компании P / S — 3,25 и P / E — 19,8. Я уже и не помню время, когда компания стоила так дешево. Понятно, конечно, что дикий ценник раньше был обусловлен слепой верой туповатых инвесторов в то, что рост Netflix будет продолжаться вечно, — и стоило компании споткнуться и удариться головой, как инвесторы накинулись на нее, словно аборигены на Кука. Но я все же думаю, что с учетом относительной стабильности и маржинальности Netflix сейчас могла бы привлечь инвесторов просто по факту своей дешевизны.

Правильные движения. Компания развивает свое подразделение мобильных игр и продажу продукции по мотивам ее интеллектуальной собственности. И то и то крайне разумно со стратегической точки зрения: мобильный сегмент игрового рынка самый перспективный, а игрушки-футболки и прочий мерч всегда приносили создателям интеллектуальной собственности больше денег, чем первоисточник.

Понятно, что плоды этих инвестиций компания пожнет лет так через 5, а то и 10, но движение в этих направлениях акционерам стоит однозначно воспринимать позитивно.

Могут купить. Сейчас капитализация Netflix составляет 95,68 млрд — это много, но не так чтобы ненормально. Вероятно, ее могла бы купить Disney, Amazon или Apple по той простой причине, что у указанных компаний есть собственные стриминговые сервисы, бездонные карманы и допуск к кредитной линии на выгодных условиях.

Зачем вбухивать ненормальные деньги в собственные сервисы, чтобы строить их с нуля, если можно купить чужой и уже прибыльный сервис по относительно невысокой цене? Покупка Netflix Amazon — это точно куда более оправданная с точки зрения бизнеса сделка, нежели покупка Twitter Маском. Последняя затея настолько безумная и идиотская, что ее даже критиковать не хочется. Так что я с тем же успехом могу сказать, что Netflix может купить тот же Маск.

Что может помешать

Все то же, что и раньше. К сожалению, старые проблемы Netflix остаются актуальными и сейчас.

Конкуренция. Сейчас есть множество других стриминговых платформ, обладатели которых решительно ориентируются на развитие стриминга: Disney, Paramount Global, Warner Bros.

Они уже тратят гигантские деньги на производство контента, и это будет создавать дополнительную нагрузку на Netflix, которой тоже придется наращивать затраты на производство самого контента и привлечение или удержание именитых создателей.

Король Контент. К сожалению, нет нормальной базы данных по состоянию библиотеки контента на платформе компании. В том числе и потому, что в разных странах библиотека контента очень разная из-за соглашений и условий лицензирования. К слову, самая полная и богатая библиотека на платформе компании доступна пользователям из Чехии: 7325 тысячи наименований.

В США, например, доступны только 6074 тысячи наименований — меньше, чем в Австралии, Канаде и Британии. Поэтому за неимением лучшего давайте попробуем оценить контентные риски Netflix на примере Америки как самого ее крупного рынка.

43,9% наименований на платформе Netflix — это ее собственный контент, либо то, что она сама произвела, либо контент, на эксклюзивную трансляцию которого в США она купила права. Больше половины предложенного в Netflix — это чужой контент. Самые популярные сериалы в сервисе — контент студий-конкурентов, например сериалы «Друзья» и «Офис». Чем дальше будет идти соперничество между разными сервисами, тем чаще контент других студий будет покидать платформу Netflix. Очень возможно, что потеря подписчиков в Америке была вызвана именно этим фактором.

Бухгалтерия. У компании 27,786 млрд задолженностей, из которых 7,739 млрд нужно погасить в течение года. Денег на счетах компании чуть больше 6 млрд, так что, учитывая все вышесказанное, скорее всего, сумма задолженностей будет расти — что будет отпугивать инвесторов, ибо в связи с ростом ставок кредиты будут дорожать.

Также стоит учитывать то, что такая сумма задолженностей будет снижать вероятность введения компанией значимых дивидендов.

Уже не стартап. К сожалению, потеря компанией статуса «молодой и активно развивающейся» будет сильно мешать росту ее котировок.

Что в итоге

Берем акции сейчас по 209,90 $. А дальше есть следующие варианты действий:

держать акции до уровня 253 $, которые за них просили еще совсем недавно. Думаю, его мы достигнем за следующие 14 месяцев;

держать до 373 $, которые за акции просили еще в начале апреля. Тут лучше приготовиться ждать 4 года;

держать акции следующие 10 лет, пока они возвращаются к уровню 690 $. Я считаю, что пусть гарантий успеха тут нет, но все же Netflix находится не в самом плохом положении для того, чтобы реформировать свой бизнес в лучшую сторону за это время. Так что вероятность возвращения котировок к этому уровню есть, и она не самая малая.

И все же идея спекулятивная, так что не инвестируйте в эти акции, если не готовы смотреть на то, как их будет трясти.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба