За последние 12 месяцев акции аэрокосмического гиганта Boeing (NYSE:BA) упали на 24,5%, тогда как сегмент аэрокосмической и оборонной промышленности за этот период прибавил 6,6%, а фондовый рынок США в целом набрал 1,5%.

BA — единственный из 10 крупнейших активов iShares US Aerospace & Defense ETF (NYSE:ITA), оказавшийся в минусе по итогам последних 12 месяцев.

Компания оказалась под давлением множества проблем, как внутренних, так и внешних. Объемы авиаперевозок, пострадавшие от пандемии COVID, еще не восстановлены. Кроме того, на повестке производителя самолетов из Чикаго все еще остаются вопросы безопасности и организации производства (затрудняющие сертификацию лайнеров).

Динамика BA за 12 месяцев

Источник: Investing.com

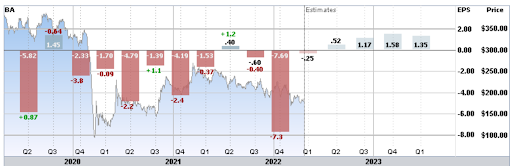

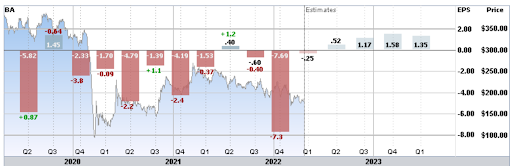

В последние годы Boeing регулярно разочаровывал участников рынка своими финансовыми показателями; квартальная прибыль не соответствовала ожиданиям аналитиков в трех из четырех (и в девяти из двенадцати) последних кварталов. Четвертый квартал 2021 года, результаты которого были опубликованы 26 января 2022 года, оказался особенно неудачным: ожидаемый убыток на акцию составлял 0,42 доллара, тогда как фактический составил колоссальные 7,69 доллара. Руководство объяснило слабость возросшими затратами на программу самолетов 787

Ожидаемая и реальная прибыль BA

Источник: E-Trade

Инвесторам необходимо понять, учтены ли негативные драйверы в котировках акций и есть ли признаки того, что компания возвращается в нужное русло.

В октябре 2021 года я думал, что шансы на оздоровление Boeing велики, однако отчет за четвертый квартал продемонстрировал ошибочность этих суждений.

В октябре аналитики с Уолл-стрит рекомендовали покупать акции, а усредненный 12-месячный целевой уровень располагался на 27,5% выше тогдашней стоимости бумаг. В то же время ожидания участников рынка опционов были в основном нейтральными.

«Бычий» настрой Уолл-стрит и нейтральные ожидания держателей опционов позволили мне выказать осторожный оптимизм и порекомендовать акции к покупке. С тех пор инвестиционная отдача BA составила -16,9% (по сравнению с -5,9% для SPDR® S&P 500 (NYSE:SPY) и +0,5% для ETF iShares US Aerospace and Defense).

Небольшой экскурс для читателей, незнакомых с оценками, рассчитанными на основе рынка опционов. Цена опциона представляет собой рыночную оценку вероятности того, что цена базового актива вырастет (в случае опционов колл) или упадет (опционы пут) относительно определенного уровня (цены страйк) на дату экспирации контракта. Анализируя цены опционов колл и пут, можно получить вероятностную оценку динамики стоимости базового актива участниками рынка.

Прошло шесть месяцев с момента моего предыдущего анализа BA, и в преддверии сегодняшней публикации квартального отчета компании я пересчитал ожидания участников рынка опционов, сравнив их с текущими оценками экспертов с Уолл-стрит.

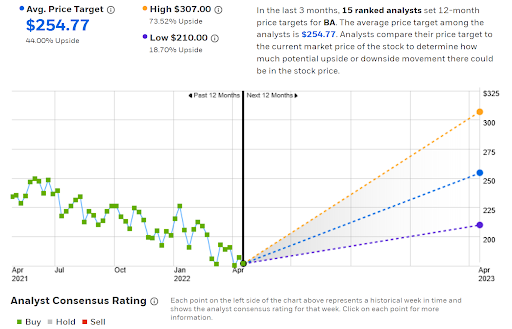

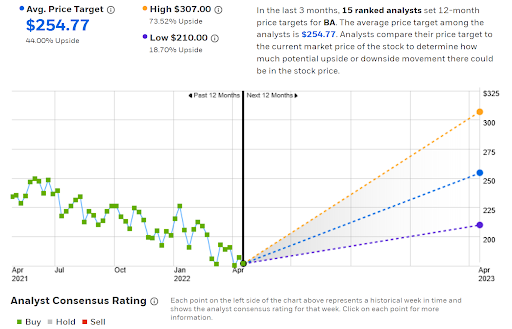

Оценки аналитиков

Торговая платформа eTrade публикует рейтинги и целевые уровни для акций BA от 15 аналитиков, которые озвучили свои мнения в течение последних 90 дней. Рейтинг бумаг остается «бычьим», а 12-месячный целевой уровень расположен на 44% выше текущей цены бумаг. Несмотря на сильный разброс отдельных оценок, даже самая пессимистичная из них все еще превышает стоимость бумаг на 18,7%.

Рейтинг и ценовые таргеты BA

Источник: E-Trade

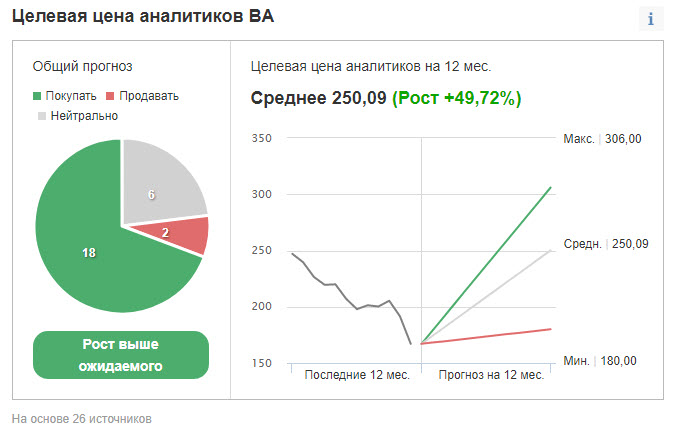

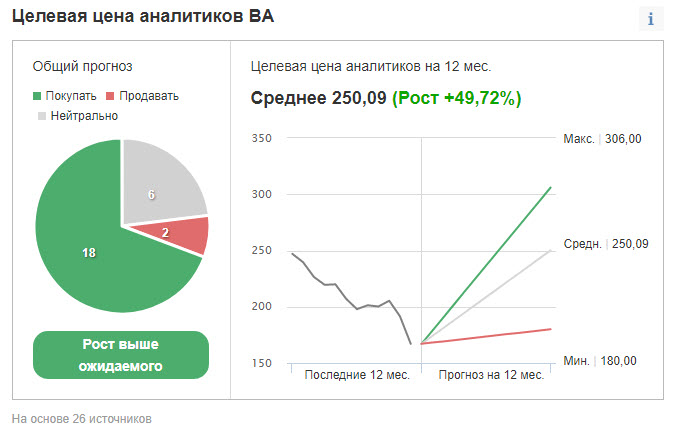

Investing.com предоставляет аналогичную информацию, базируясь на мнениях 26 индивидуальных аналитиков. Эксперты в целом полагают, что акции будут торговаться «лучше рынка», а 12-месячный целевой уровень расположен на 41,36% выше текущей цены акций.

Рейтинг и таргеты от аналитиков, опрошенных Investing.com

Источник: Investing.com

Таким образом, сейчас аналитики считают Boeing существенно недооцененным. И хотя 12-месячный таргет немного ниже оценок конца октября, недавняя распродажа существенно повысила потенциальную инвестиционную отдачу бумаг.

Ожидания участников рынка опционов

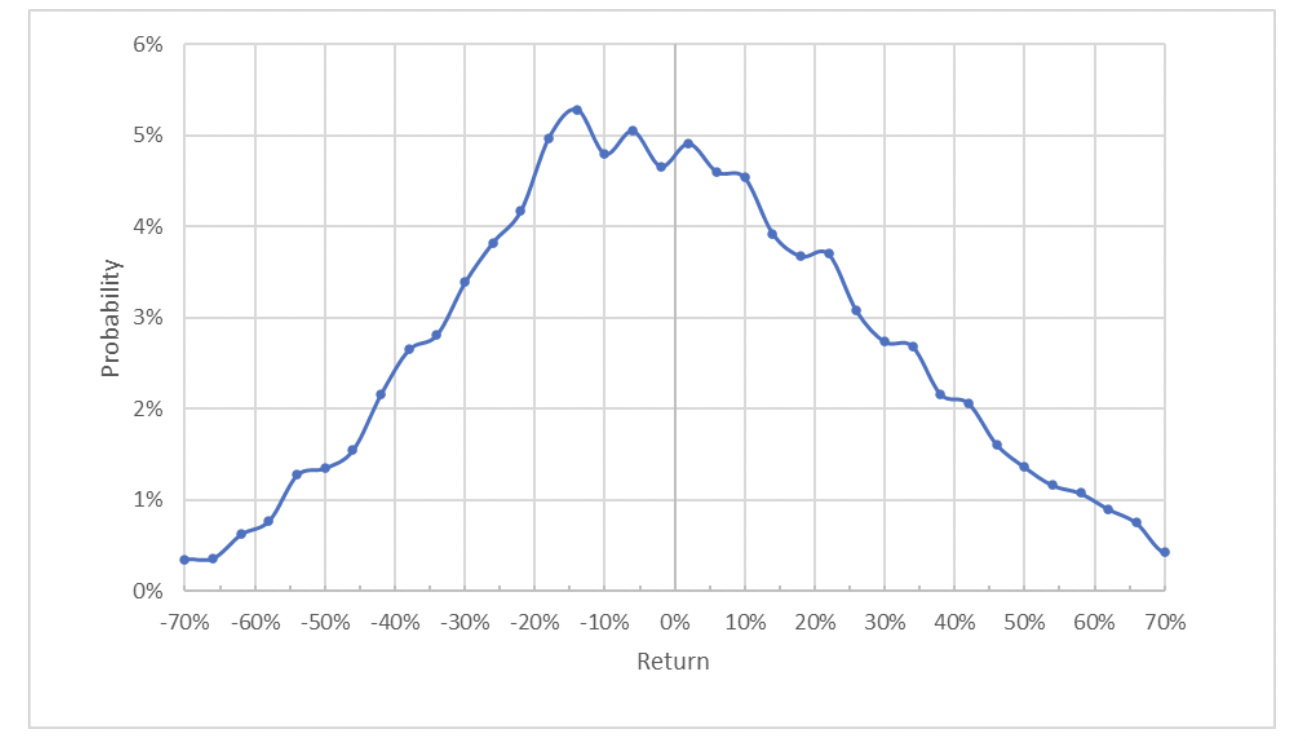

Я проанализировал ожидания трейдеров на следующие 9 месяцев при помощи цен исполнения опционов на 20 января 2023 года.

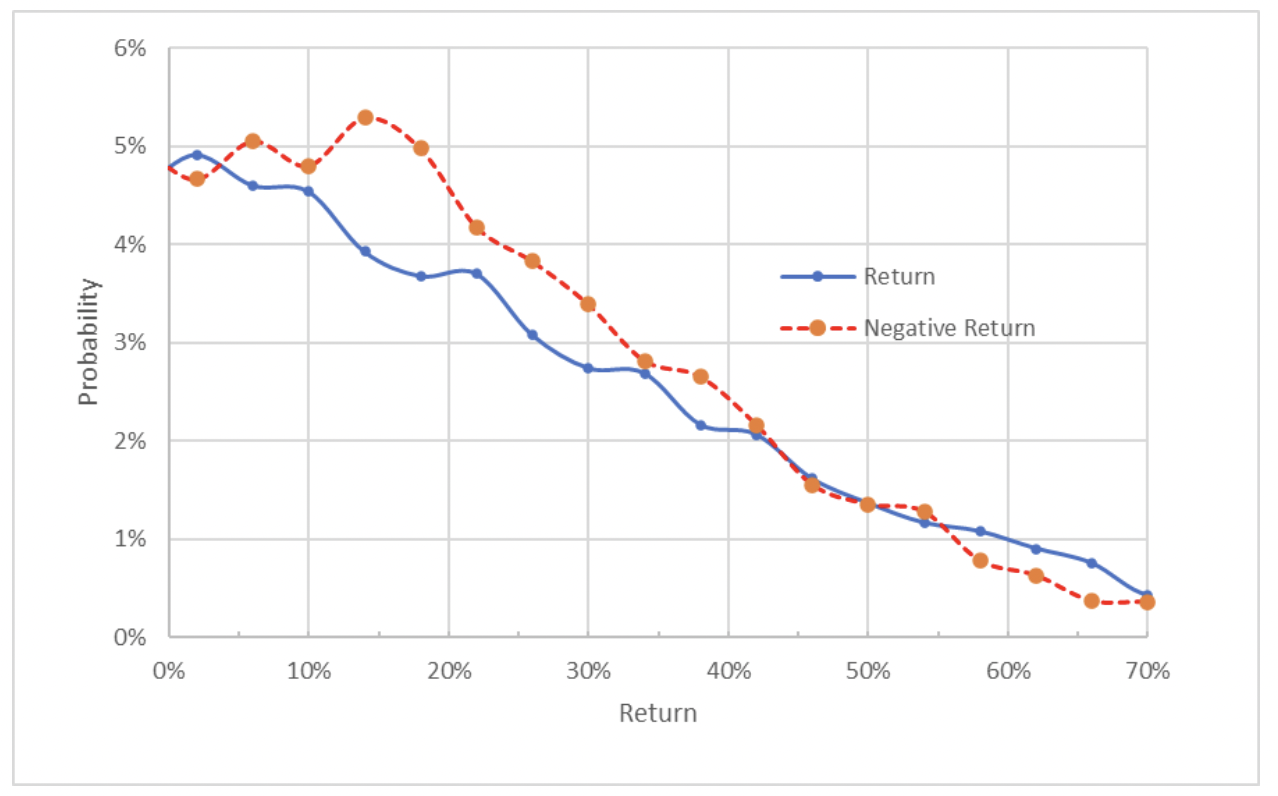

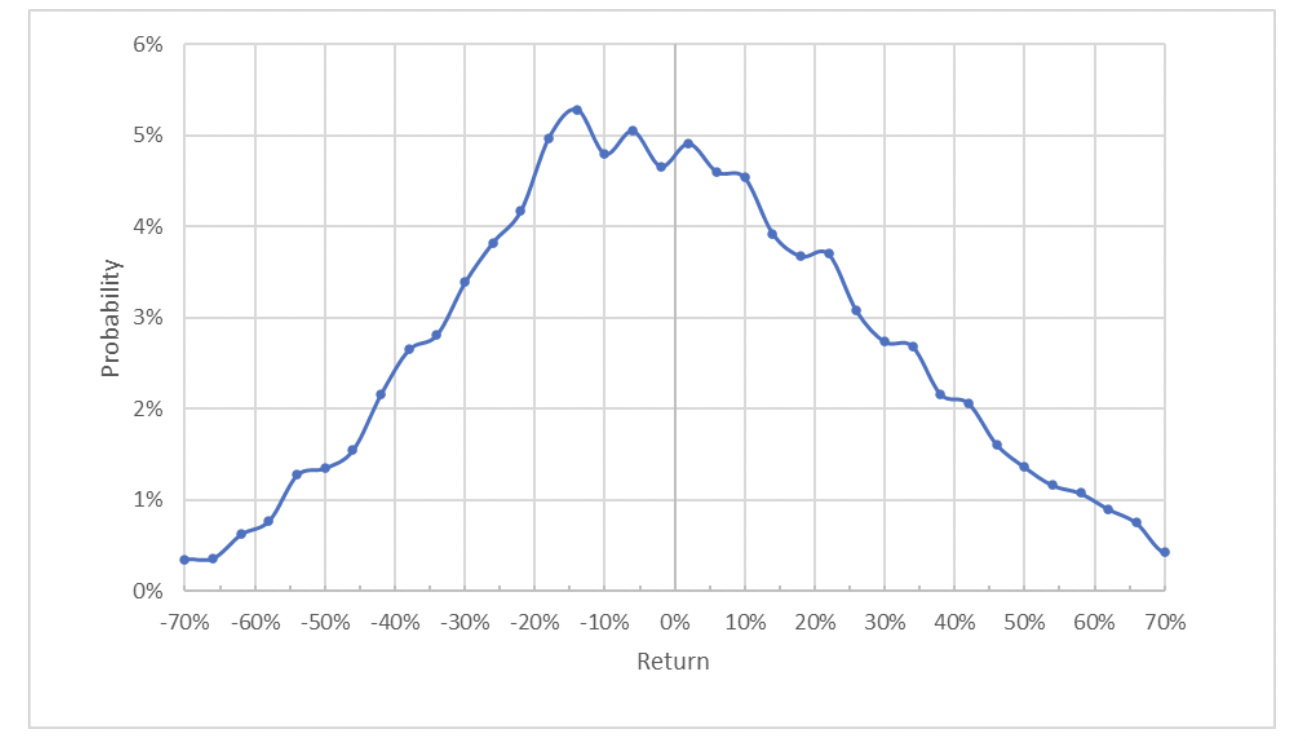

В стандартном виде прогноз выглядит как распределение вероятностей определенных ценовых движений (как положительных, так и отрицательных).

Прогноз динамики акций к 20 января 2023 года

Данный расчет произведен на основе данных об опционах с платформы eTrade

Держатели опционов заняли «медвежью» позицию, при этом пиковая вероятность соответствует снижению бумаг на 14%. Годовая волатильность, рассчитанная на основе этого распределения, составляет 41,5%, что немного выше оценки E-Trade в 40% для опционов на 20 января 2023 года.

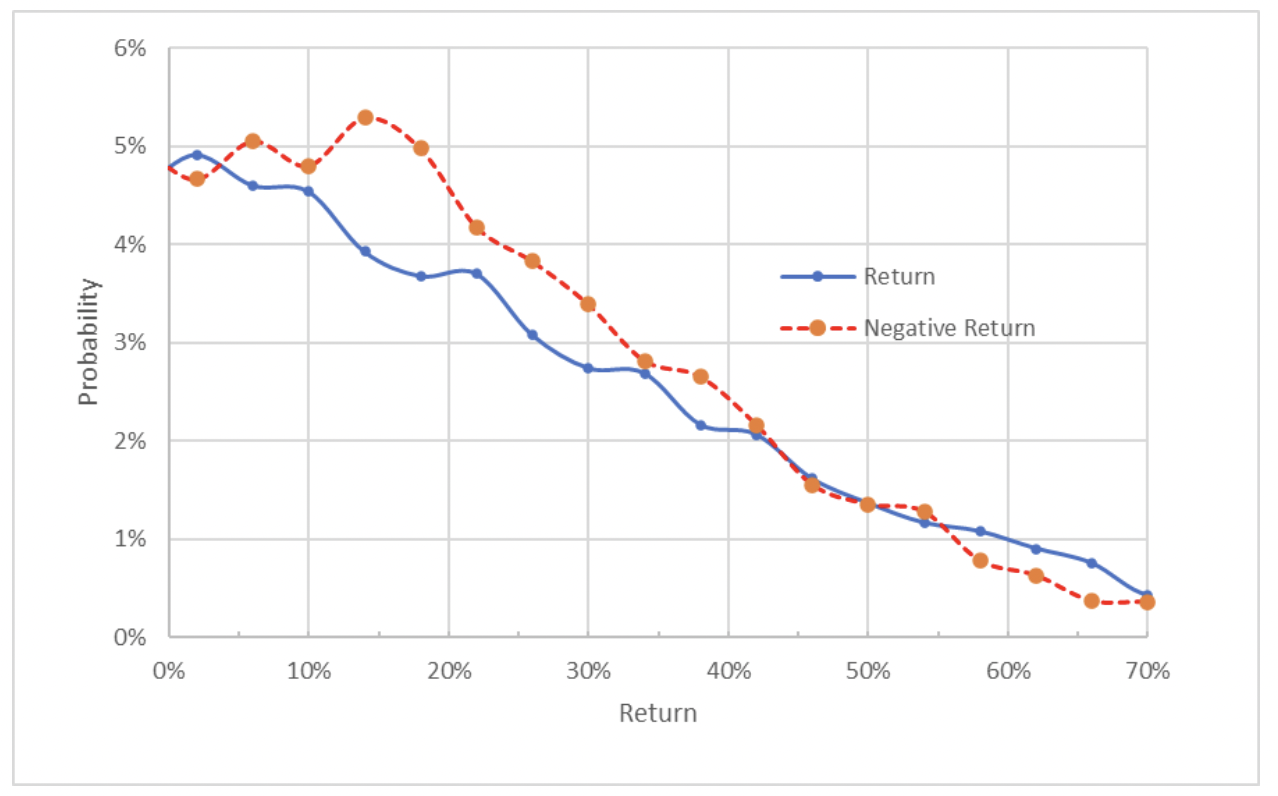

В целях упростить прямое сравнение вероятностей роста и падения акций, я нанесу их на положительную сторону оси “x”.

Прогноз динамики акций к 20 января 2023 года

Этот подход делает более очевидным «медвежий» уклон трейдеров, поскольку вероятность отрицательного исхода (красная линия) превышает вероятность аналогичного по масштабам роста акций (отмеченную синей линией) на протяжении почти всей кривой. Стоит отметить, что с конца октября настроения несколько ухудшились.

Экономическая теория предполагает, что подобный прогноз обычно перекошен в сторону отрицательного исхода, поскольку участники рынка склонны переплачивать за опционы пут, позволяющие защитить позицию от падения цен. Количественно измерить влияние этого эффекта не представляется возможным, но даже с поправкой на него я интерпретирую рыночный прогноз как несколько «медвежий».

Подведем итог

На протяжении последних лет компанию Boeing преследовали неудачи. Вопросы безопасности, отставание от производственных графиков и проблемы с сертификацией не внушают доверия к руководству.

Несмотря на то, что сейчас акции торгуются существенно ниже, чем 12 месяцев назад, главный вопрос заключается в том, компенсирует ли эта «скидка» все сопутствующие риски.

Аналитики с Уолл-стрит сохраняют оптимизм: 12-месячный целевой уровень акций расположен примерно на 43% выше их текущей стоимости. Лично я считаю привлекательными акции, ожидаемая отдача от инвестирования в которые составляет как минимум половину от прогнозируемой волатильности (в данном случае — 41,5%). Если верить оценкам экспертов, BA с легкостью укладывается в это требование. Однако аналитики были слишком оптимистичны на протяжении последнего года, поэтому я не учитываю их точку зрения.

При этом участники рынка опционов заняли умеренно медвежью позицию, а пиковая вероятность соответствует снижению акций на 14% в течение следующих 8,9 месяцев. Как итог, я понижаю рейтинг БА с «бычьего» до «нейтрального».

BA — единственный из 10 крупнейших активов iShares US Aerospace & Defense ETF (NYSE:ITA), оказавшийся в минусе по итогам последних 12 месяцев.

Компания оказалась под давлением множества проблем, как внутренних, так и внешних. Объемы авиаперевозок, пострадавшие от пандемии COVID, еще не восстановлены. Кроме того, на повестке производителя самолетов из Чикаго все еще остаются вопросы безопасности и организации производства (затрудняющие сертификацию лайнеров).

Динамика BA за 12 месяцев

Источник: Investing.com

В последние годы Boeing регулярно разочаровывал участников рынка своими финансовыми показателями; квартальная прибыль не соответствовала ожиданиям аналитиков в трех из четырех (и в девяти из двенадцати) последних кварталов. Четвертый квартал 2021 года, результаты которого были опубликованы 26 января 2022 года, оказался особенно неудачным: ожидаемый убыток на акцию составлял 0,42 доллара, тогда как фактический составил колоссальные 7,69 доллара. Руководство объяснило слабость возросшими затратами на программу самолетов 787

Ожидаемая и реальная прибыль BA

Источник: E-Trade

Инвесторам необходимо понять, учтены ли негативные драйверы в котировках акций и есть ли признаки того, что компания возвращается в нужное русло.

В октябре 2021 года я думал, что шансы на оздоровление Boeing велики, однако отчет за четвертый квартал продемонстрировал ошибочность этих суждений.

В октябре аналитики с Уолл-стрит рекомендовали покупать акции, а усредненный 12-месячный целевой уровень располагался на 27,5% выше тогдашней стоимости бумаг. В то же время ожидания участников рынка опционов были в основном нейтральными.

«Бычий» настрой Уолл-стрит и нейтральные ожидания держателей опционов позволили мне выказать осторожный оптимизм и порекомендовать акции к покупке. С тех пор инвестиционная отдача BA составила -16,9% (по сравнению с -5,9% для SPDR® S&P 500 (NYSE:SPY) и +0,5% для ETF iShares US Aerospace and Defense).

Небольшой экскурс для читателей, незнакомых с оценками, рассчитанными на основе рынка опционов. Цена опциона представляет собой рыночную оценку вероятности того, что цена базового актива вырастет (в случае опционов колл) или упадет (опционы пут) относительно определенного уровня (цены страйк) на дату экспирации контракта. Анализируя цены опционов колл и пут, можно получить вероятностную оценку динамики стоимости базового актива участниками рынка.

Прошло шесть месяцев с момента моего предыдущего анализа BA, и в преддверии сегодняшней публикации квартального отчета компании я пересчитал ожидания участников рынка опционов, сравнив их с текущими оценками экспертов с Уолл-стрит.

Оценки аналитиков

Торговая платформа eTrade публикует рейтинги и целевые уровни для акций BA от 15 аналитиков, которые озвучили свои мнения в течение последних 90 дней. Рейтинг бумаг остается «бычьим», а 12-месячный целевой уровень расположен на 44% выше текущей цены бумаг. Несмотря на сильный разброс отдельных оценок, даже самая пессимистичная из них все еще превышает стоимость бумаг на 18,7%.

Рейтинг и ценовые таргеты BA

Источник: E-Trade

Investing.com предоставляет аналогичную информацию, базируясь на мнениях 26 индивидуальных аналитиков. Эксперты в целом полагают, что акции будут торговаться «лучше рынка», а 12-месячный целевой уровень расположен на 41,36% выше текущей цены акций.

Рейтинг и таргеты от аналитиков, опрошенных Investing.com

Источник: Investing.com

Таким образом, сейчас аналитики считают Boeing существенно недооцененным. И хотя 12-месячный таргет немного ниже оценок конца октября, недавняя распродажа существенно повысила потенциальную инвестиционную отдачу бумаг.

Ожидания участников рынка опционов

Я проанализировал ожидания трейдеров на следующие 9 месяцев при помощи цен исполнения опционов на 20 января 2023 года.

В стандартном виде прогноз выглядит как распределение вероятностей определенных ценовых движений (как положительных, так и отрицательных).

Прогноз динамики акций к 20 января 2023 года

Данный расчет произведен на основе данных об опционах с платформы eTrade

Держатели опционов заняли «медвежью» позицию, при этом пиковая вероятность соответствует снижению бумаг на 14%. Годовая волатильность, рассчитанная на основе этого распределения, составляет 41,5%, что немного выше оценки E-Trade в 40% для опционов на 20 января 2023 года.

В целях упростить прямое сравнение вероятностей роста и падения акций, я нанесу их на положительную сторону оси “x”.

Прогноз динамики акций к 20 января 2023 года

Этот подход делает более очевидным «медвежий» уклон трейдеров, поскольку вероятность отрицательного исхода (красная линия) превышает вероятность аналогичного по масштабам роста акций (отмеченную синей линией) на протяжении почти всей кривой. Стоит отметить, что с конца октября настроения несколько ухудшились.

Экономическая теория предполагает, что подобный прогноз обычно перекошен в сторону отрицательного исхода, поскольку участники рынка склонны переплачивать за опционы пут, позволяющие защитить позицию от падения цен. Количественно измерить влияние этого эффекта не представляется возможным, но даже с поправкой на него я интерпретирую рыночный прогноз как несколько «медвежий».

Подведем итог

На протяжении последних лет компанию Boeing преследовали неудачи. Вопросы безопасности, отставание от производственных графиков и проблемы с сертификацией не внушают доверия к руководству.

Несмотря на то, что сейчас акции торгуются существенно ниже, чем 12 месяцев назад, главный вопрос заключается в том, компенсирует ли эта «скидка» все сопутствующие риски.

Аналитики с Уолл-стрит сохраняют оптимизм: 12-месячный целевой уровень акций расположен примерно на 43% выше их текущей стоимости. Лично я считаю привлекательными акции, ожидаемая отдача от инвестирования в которые составляет как минимум половину от прогнозируемой волатильности (в данном случае — 41,5%). Если верить оценкам экспертов, BA с легкостью укладывается в это требование. Однако аналитики были слишком оптимистичны на протяжении последнего года, поэтому я не учитываю их точку зрения.

При этом участники рынка опционов заняли умеренно медвежью позицию, а пиковая вероятность соответствует снижению акций на 14% в течение следующих 8,9 месяцев. Как итог, я понижаю рейтинг БА с «бычьего» до «нейтрального».

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба