22 мая 2022 investing.com Вермюлен Крис

Потенциальные риски, сопряженные с повышением ключевой ставки ФРС, нанесли сильный удар по фондовому рынку. В то же время растущие цены подрывают потребительскую активность. Бензин, продукты питания, предметы повседневного спроса и платежи по кредитным картам становятся все дороже.

В 2007–2008 годах, когда баррель нефти стоил более 140 долларов, и цены повсеместно выглядели высокими; затем инфляция достигла своего пика, а рынки вступили в «медвежью» фазу. Тогда (как и сейчас), казалось, что рынок США оказался во власти спекулянтов.

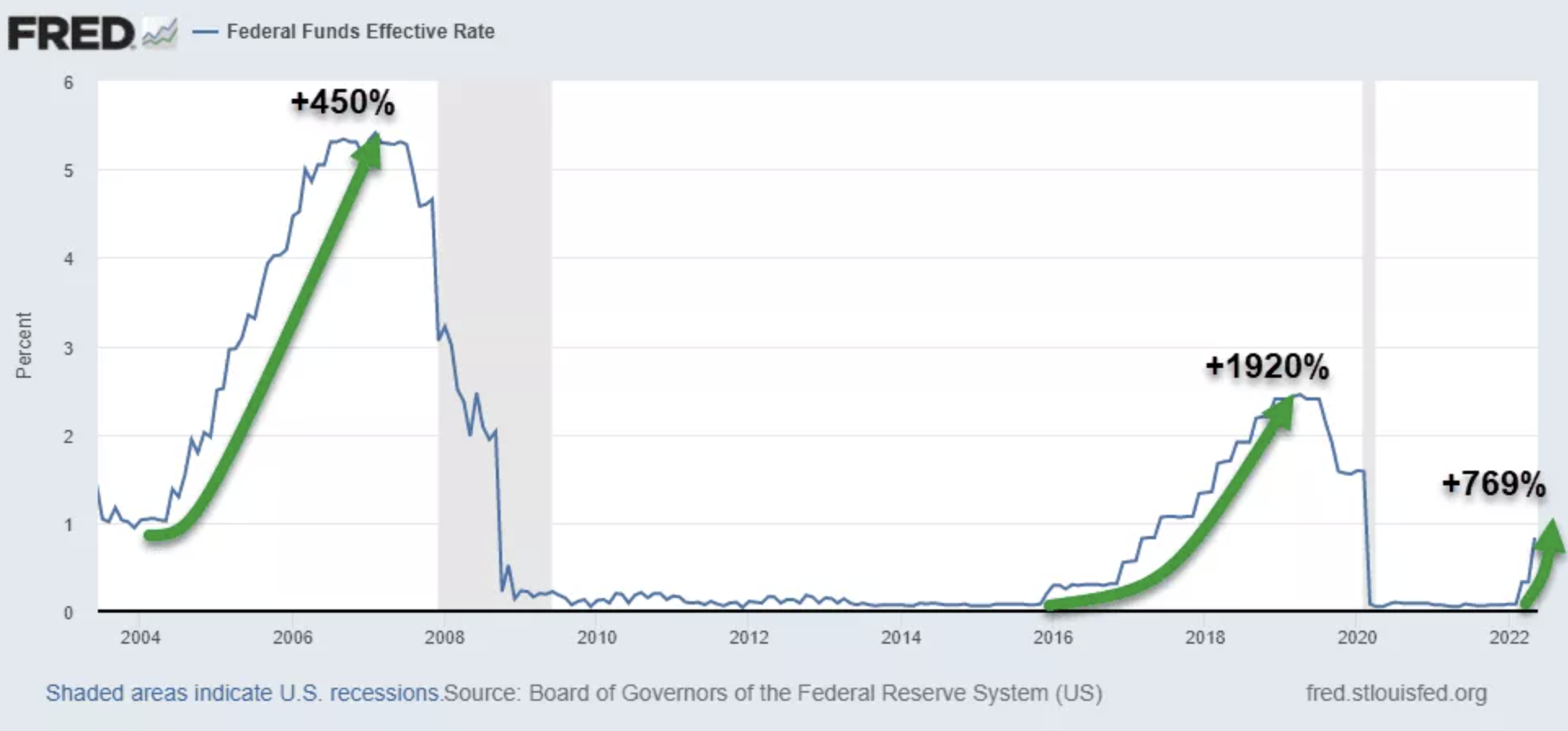

Мировой финансовый кризис изменил баланс сил. Коллапс экономики сделал чрезмерную долговую нагрузку неуправляемой. То, что раньше казалось разумным и нормальным процентным платежом, быстро стало кабалой, поскольку ФРС повысила ставку по федеральным фондам с 1,0% до 5,5%.

Недавно американский регулятор вновь запустил цикл ужесточения политики, успев поднять ставку с 0,25% до 1,0%. И, скорее всего, ФРС не остановится на достигнутом в попытках укротить инфляцию. Я не умею предсказывать будущее, но нетрудно догадаться, как высокая инфляция и увеличение затрат на обслуживание долгов скажутся на потребительских настроениях (особенно после целой эпохи околонулевых ставок и низких цен).

Растущий разрыв между доходами и расходами бьет по потреблению

Американским потребителям все труднее управлять их финансами, поскольку растущая инфляция делает жизнь дороже, продолжая съедать лишние деньги. Потребительские привычки изменяются в то время, когда экономические условия начинают угрожают будущему. Помните, что то, что происходит на потребительском уровне, часто является «канарейкой в угольной шахте», если говорить о глобальных экономических трендах.

Решительные меры, принятые во время пандемии COVID-19, помогли многим потребителям пережить серьезный экономический спад. Однако ценой этой помощи стал более чем 25-процетный скачок инфляции за последние 24 месяца. В результате потребители вынуждены балансировать свой привычный образ жизни с растущими расходами.

В недавней статье, посвященной бывшему председателю Федеральной резервной системы Бену Бернанке, отмечается, что сейчас Федеральная резервная система США запоздала со своей реакцией на инфляцию. В результате те меры, которые потребуются для решения проблемы на текущем этапе, могут дорого обойтись в будущем. Я считаю это предупреждением для трейдеров и инвесторов о том, что их активы должны быть очень ликвидными и минимально рискованными.

Спрос на ипотечные кредиты упал

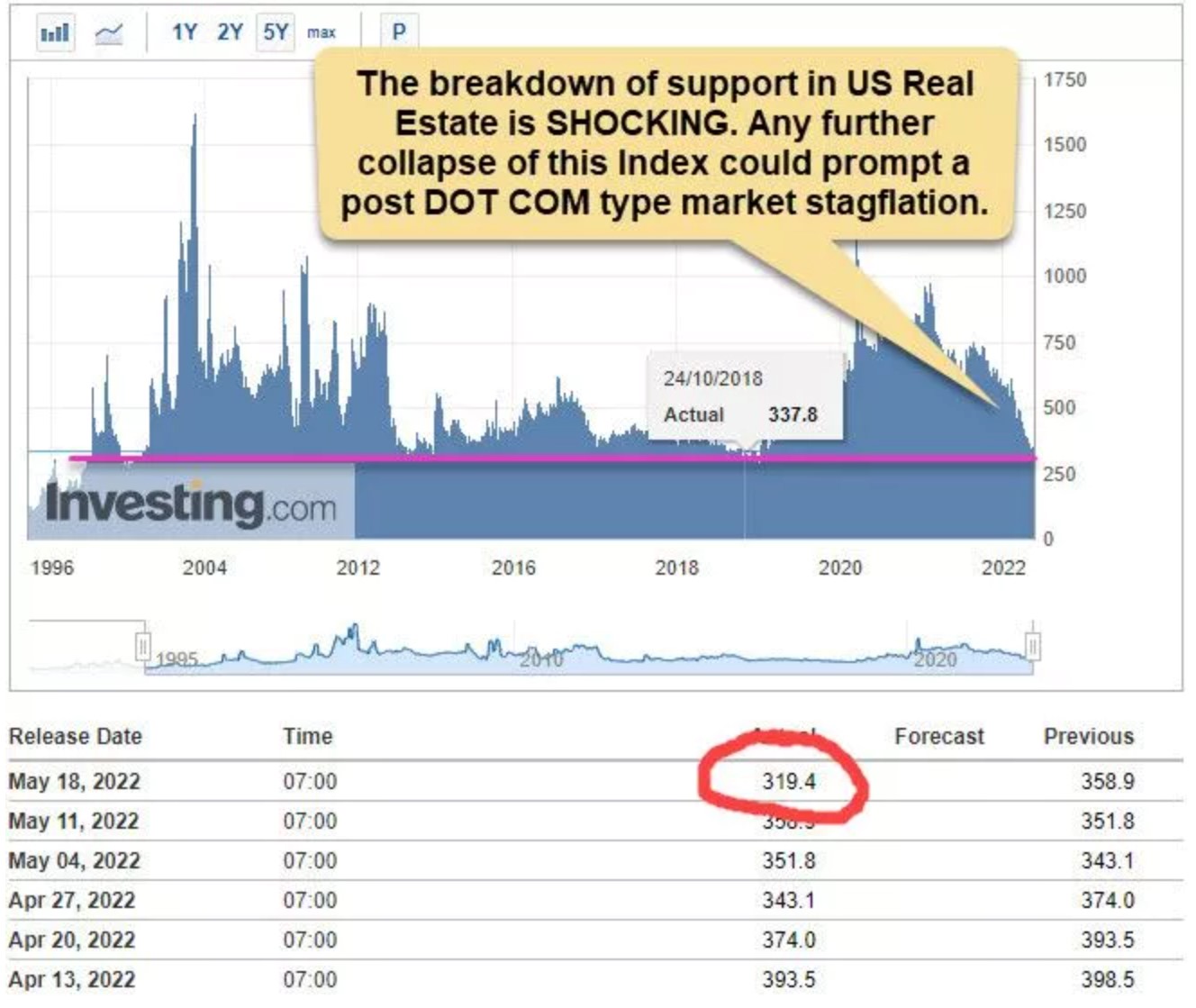

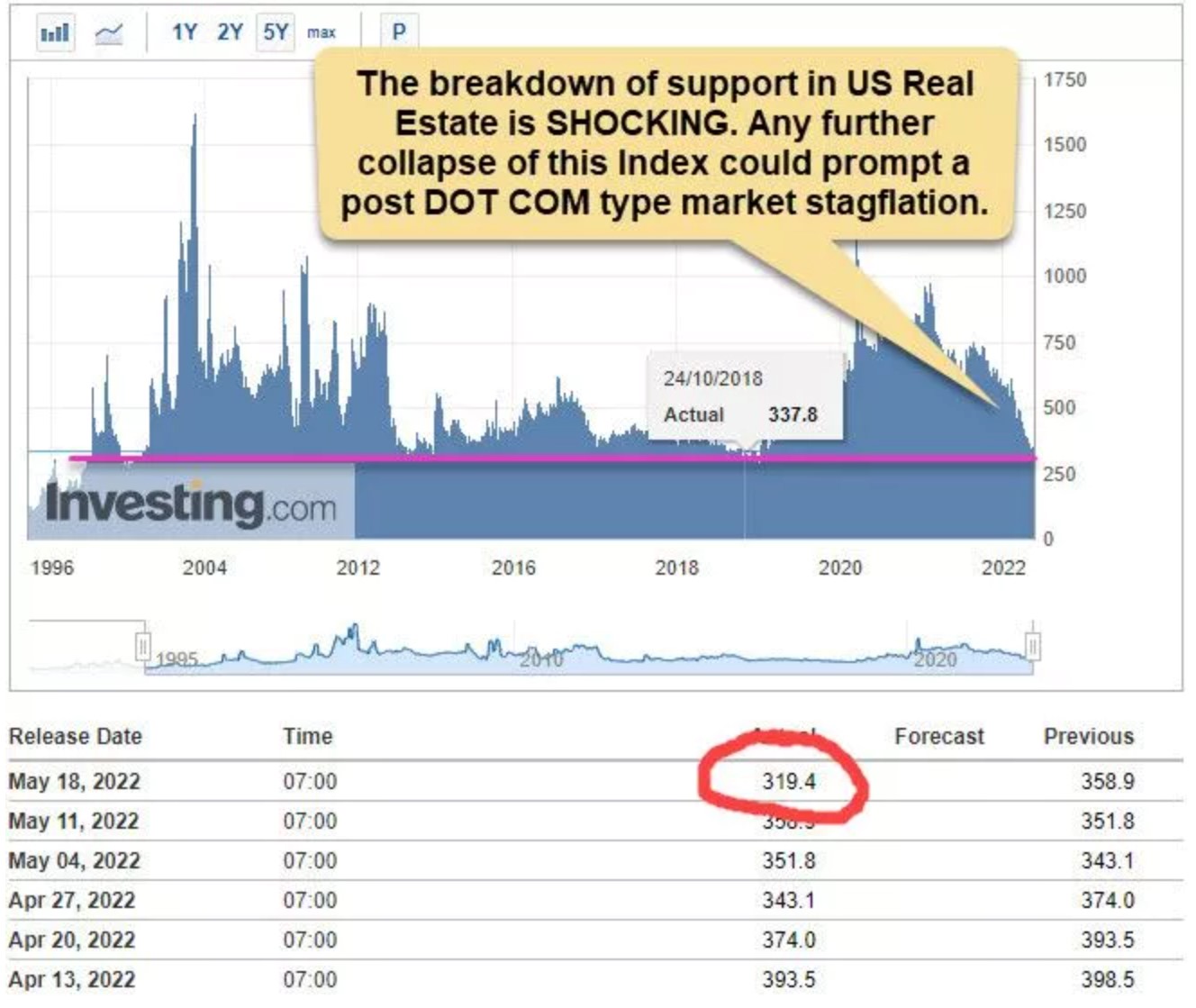

Резкое падение спроса на ипотечные кредиты указывает на снижение показателя доверия потребителей и их готовности верить в дальнейший рост экономики. Предупреждения со стороны ФРС, а также признаки ухудшения конъюнктуры на международном рынке заставляют американских потребителей нервничать, гадая, откуда прилетит следующий удар.

Индекс рынка ипотечного кредитования

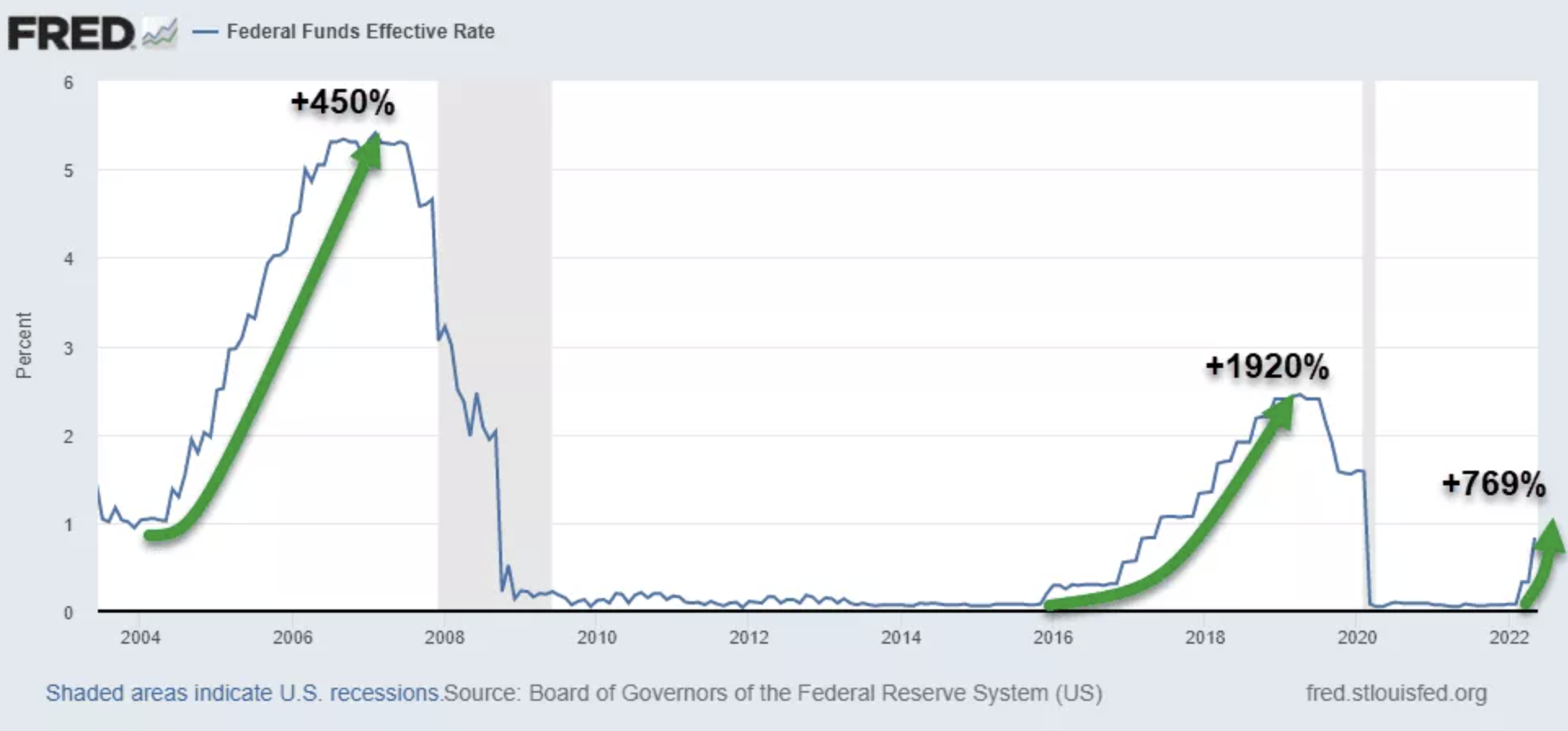

ФРС настроилась на самое агрессивное повышение ставки в истории

Федеральная резервная система США продолжает называть дальнейшее повышение ставок необходимым элементом сдерживания инфляции. По многим консервативным оценкам, регулятор нацелен на ставку в размере 2,0% или выше. Следование этому плану потребует самого агрессивного (в процентном отношении) повышения ставки в новейшей истории.

Если ФРС США в следующий раз повысит процентные ставки на 0,50%, то это будет соответствовать скачку на 1100% всего за 90 дней. При этом достижение рубежа в 2,0% или выше будет означать увеличение ставки на 1500% в течение 4-5 месяцев.

Ставка ФРС

Всплеск активности спекулянтов будет иметь последствия

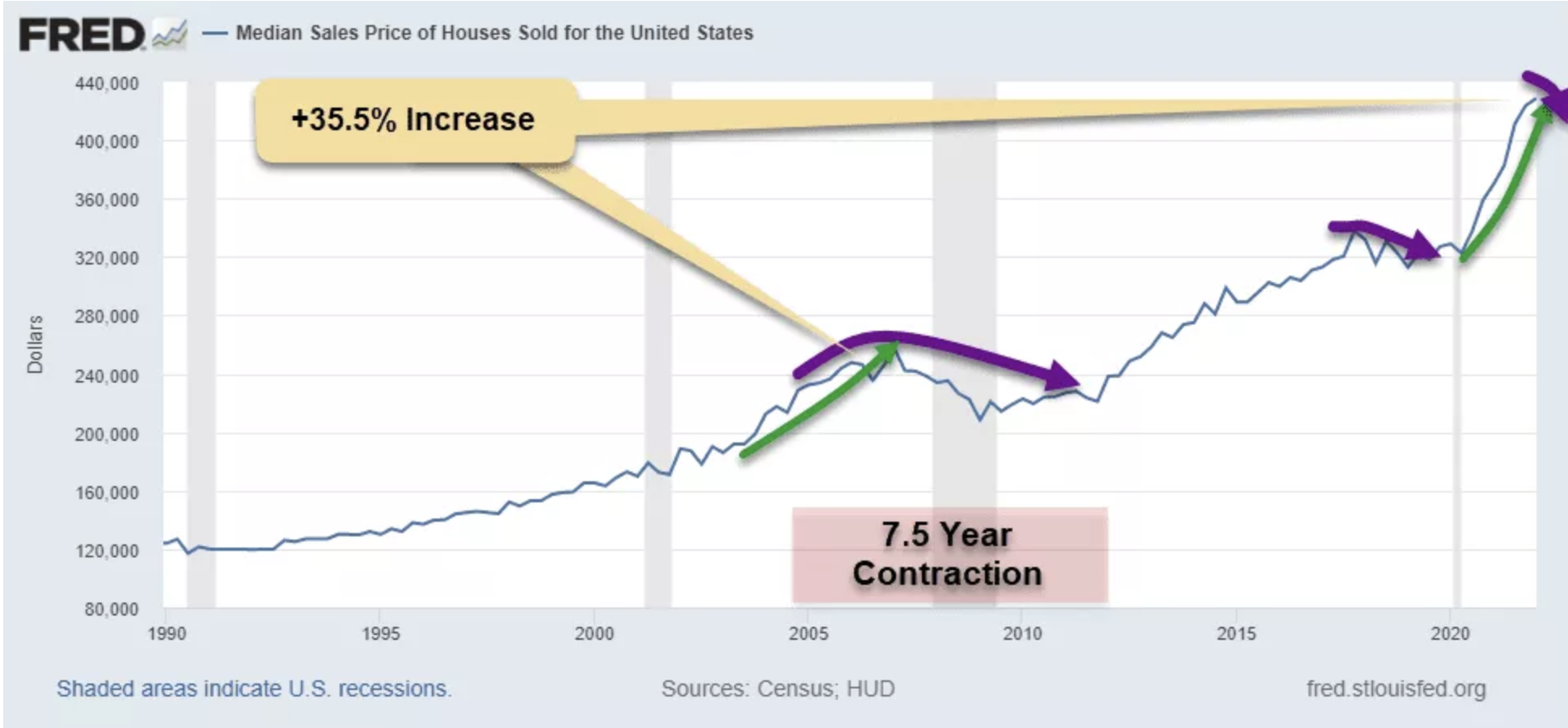

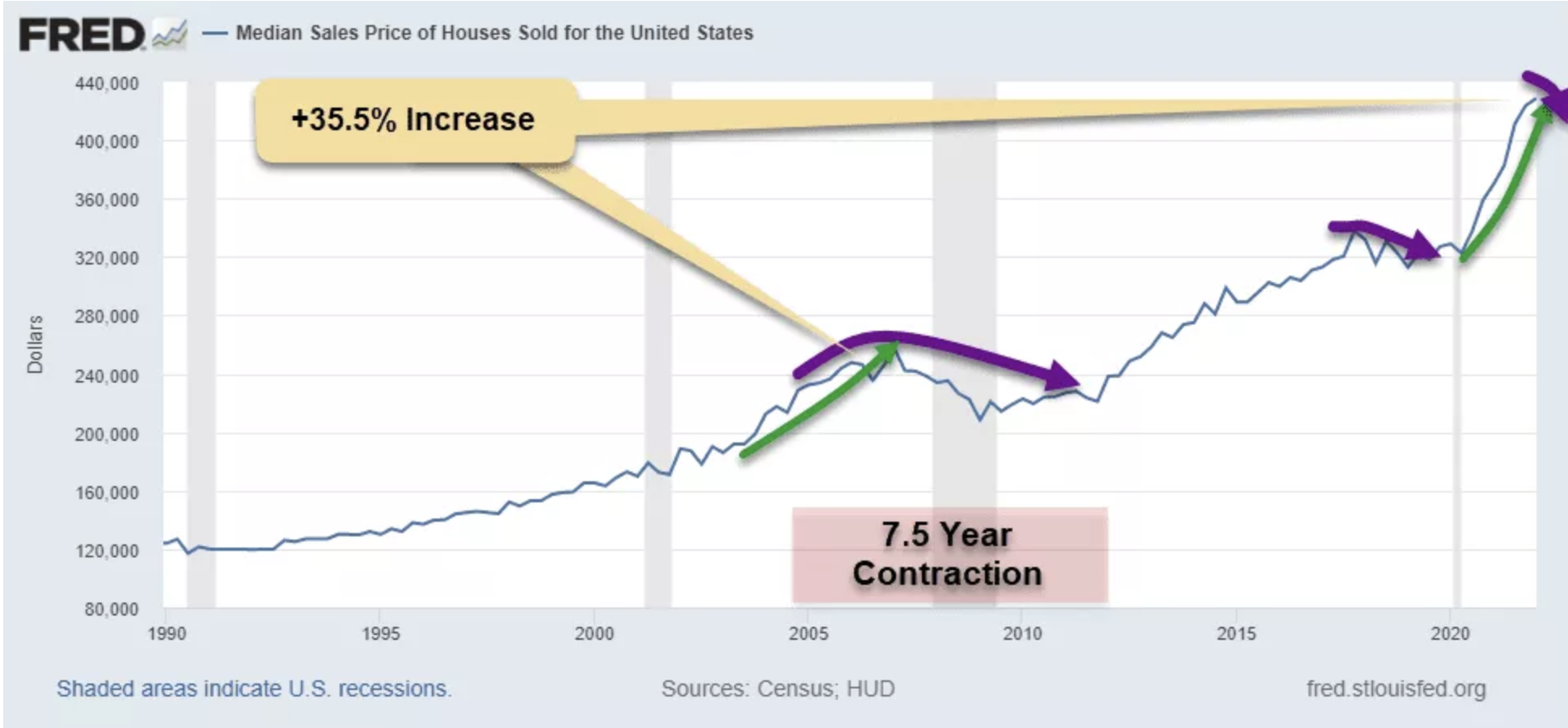

Инфляция и другие экономические проблемы внезапно оказались в центре внимания центральных банков и потребителей. Новости о том, что цены на недвижимость в Китае продолжают снижаться, могут быть очень явным признаком того, что Китай/Азия преодолели пик раньше, чем США и другие страны. Мы никогда не видели ничего подобного резкому росту глобальных цен на недвижимость (за исключением короткого периода с 2004 по 2008 год).

Медианная стоимость жилья в США

Конец этому ралли положил мировой финансовый кризис. В первом квартале 2009 года цены на жилье были почти на 20% ниже их пика от первого квартала 2007 года. Если история повторится, цены на жилье в США упадут более чем на 20-25% в течение следующих 12 месяцев.

Фондовый рынок США может избежать глобальной распродажи

Я хочу обратить внимание на то, как работает капитал в изменчивой рыночной среде. Капитал всегда ищет инструменты, которые гарантируют прибыль и максимально защищают от рисков. Даже в 2009 году, когда рынки обвалились, фондовый рынок США нащупал свое дно задолго до того, как это сделали другие активы. Аналогичный сценарий может разыграться в следующие 12–24 месяцев.

Предположим, что моя интерпретация рыночной обстановки верна, и ФРС США продолжит повышать ставки в попытках сдержать инфляцию. В этом случае стоит ожидать повсеместного падения спроса на рисковые активы, (что мы сейчас и наблюдаем). Однако подобные распродажи обычно превращаются в привлекательные возможности. То, что было переоценено в прошлом, может внезапно оказаться качественным активом по разумной цене; капитал перетекает в отрасли, отличающиеся наибольшей потенциальной рентабельностью инвестиций.

Сложившаяся обстановка предложит невероятные возможности участникам рынка, которые способны сохранить капитал, увидеть и осознать открывающиеся возможности и потенциальные риски, а также правильно выбрать момент для входа на рынок.

В 2007–2008 годах, когда баррель нефти стоил более 140 долларов, и цены повсеместно выглядели высокими; затем инфляция достигла своего пика, а рынки вступили в «медвежью» фазу. Тогда (как и сейчас), казалось, что рынок США оказался во власти спекулянтов.

Мировой финансовый кризис изменил баланс сил. Коллапс экономики сделал чрезмерную долговую нагрузку неуправляемой. То, что раньше казалось разумным и нормальным процентным платежом, быстро стало кабалой, поскольку ФРС повысила ставку по федеральным фондам с 1,0% до 5,5%.

Недавно американский регулятор вновь запустил цикл ужесточения политики, успев поднять ставку с 0,25% до 1,0%. И, скорее всего, ФРС не остановится на достигнутом в попытках укротить инфляцию. Я не умею предсказывать будущее, но нетрудно догадаться, как высокая инфляция и увеличение затрат на обслуживание долгов скажутся на потребительских настроениях (особенно после целой эпохи околонулевых ставок и низких цен).

Растущий разрыв между доходами и расходами бьет по потреблению

Американским потребителям все труднее управлять их финансами, поскольку растущая инфляция делает жизнь дороже, продолжая съедать лишние деньги. Потребительские привычки изменяются в то время, когда экономические условия начинают угрожают будущему. Помните, что то, что происходит на потребительском уровне, часто является «канарейкой в угольной шахте», если говорить о глобальных экономических трендах.

Решительные меры, принятые во время пандемии COVID-19, помогли многим потребителям пережить серьезный экономический спад. Однако ценой этой помощи стал более чем 25-процетный скачок инфляции за последние 24 месяца. В результате потребители вынуждены балансировать свой привычный образ жизни с растущими расходами.

В недавней статье, посвященной бывшему председателю Федеральной резервной системы Бену Бернанке, отмечается, что сейчас Федеральная резервная система США запоздала со своей реакцией на инфляцию. В результате те меры, которые потребуются для решения проблемы на текущем этапе, могут дорого обойтись в будущем. Я считаю это предупреждением для трейдеров и инвесторов о том, что их активы должны быть очень ликвидными и минимально рискованными.

Спрос на ипотечные кредиты упал

Резкое падение спроса на ипотечные кредиты указывает на снижение показателя доверия потребителей и их готовности верить в дальнейший рост экономики. Предупреждения со стороны ФРС, а также признаки ухудшения конъюнктуры на международном рынке заставляют американских потребителей нервничать, гадая, откуда прилетит следующий удар.

Индекс рынка ипотечного кредитования

ФРС настроилась на самое агрессивное повышение ставки в истории

Федеральная резервная система США продолжает называть дальнейшее повышение ставок необходимым элементом сдерживания инфляции. По многим консервативным оценкам, регулятор нацелен на ставку в размере 2,0% или выше. Следование этому плану потребует самого агрессивного (в процентном отношении) повышения ставки в новейшей истории.

Если ФРС США в следующий раз повысит процентные ставки на 0,50%, то это будет соответствовать скачку на 1100% всего за 90 дней. При этом достижение рубежа в 2,0% или выше будет означать увеличение ставки на 1500% в течение 4-5 месяцев.

Ставка ФРС

Всплеск активности спекулянтов будет иметь последствия

Инфляция и другие экономические проблемы внезапно оказались в центре внимания центральных банков и потребителей. Новости о том, что цены на недвижимость в Китае продолжают снижаться, могут быть очень явным признаком того, что Китай/Азия преодолели пик раньше, чем США и другие страны. Мы никогда не видели ничего подобного резкому росту глобальных цен на недвижимость (за исключением короткого периода с 2004 по 2008 год).

Медианная стоимость жилья в США

Конец этому ралли положил мировой финансовый кризис. В первом квартале 2009 года цены на жилье были почти на 20% ниже их пика от первого квартала 2007 года. Если история повторится, цены на жилье в США упадут более чем на 20-25% в течение следующих 12 месяцев.

Фондовый рынок США может избежать глобальной распродажи

Я хочу обратить внимание на то, как работает капитал в изменчивой рыночной среде. Капитал всегда ищет инструменты, которые гарантируют прибыль и максимально защищают от рисков. Даже в 2009 году, когда рынки обвалились, фондовый рынок США нащупал свое дно задолго до того, как это сделали другие активы. Аналогичный сценарий может разыграться в следующие 12–24 месяцев.

Предположим, что моя интерпретация рыночной обстановки верна, и ФРС США продолжит повышать ставки в попытках сдержать инфляцию. В этом случае стоит ожидать повсеместного падения спроса на рисковые активы, (что мы сейчас и наблюдаем). Однако подобные распродажи обычно превращаются в привлекательные возможности. То, что было переоценено в прошлом, может внезапно оказаться качественным активом по разумной цене; капитал перетекает в отрасли, отличающиеся наибольшей потенциальной рентабельностью инвестиций.

Сложившаяся обстановка предложит невероятные возможности участникам рынка, которые способны сохранить капитал, увидеть и осознать открывающиеся возможности и потенциальные риски, а также правильно выбрать момент для входа на рынок.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба