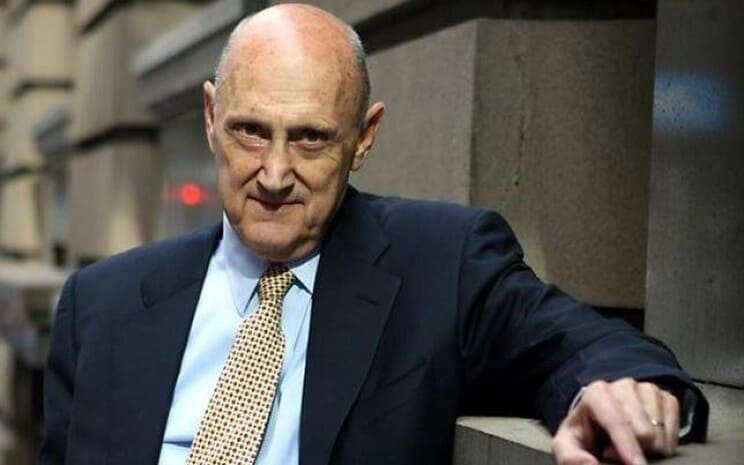

Бёртон Гордон Малкиел родился 28 августа 1932 г. С 1955 г. по 1958 г. Малкиел служил в армии США в качестве финансиста. Известно, что именно во время службы он принял решение стать инвестором — машины IBM, с которыми пришлось работать в штабе, так понравились Малкиелу, что он без колебаний вложил в их производство все свои накопления. Бёртон часто отмечает, что купленные тогда за 5 тыс. долл. акции до сих пор являются его собственностью — на данный момент их цена составляет миллионы долларов.

Малкиел считается не только грамотным теоретиком в сфере финансов, но и опытным практиком — 28 лет жизни он отдал руководству крупной инвестиционной компанией Vanguard Group.

Бёртон Малкиел обладает ещё одним редким талантом — он может простыми словами объяснять сложные экономические процессы и тонкости инвестирования. Возможно, именно поэтому его книга «Случайная прогулка по Уолл-стрит», изданная в 1973 г., по сей день пользуется популярностью.

Живая, лишённая сложной терминологии, понятная для каждого манера подачи Малкиела имела столь ошеломительный успех, что издатели настояли на выпуске новой книги. Малкиел согласился с издателями — в результате свет увидел ещё один бестселлер под названием «Десять главных правил для начинающего инвестора».

Будучи сторонником пассивного инвестирования и теории эффективности рынка, Малкиел критикует технический и фундаментальный анализ, призывая инвесторов игнорировать настроения большинства и отказываться от помощи финансовых консультантов. Последних Малкиел беспощадно сравнивал с обезьянами, говоря, что даже мартышка, метающая дротики в названия компаний, сделает прогноз не хуже, чем профессиональный аналитик, пытающийся нажиться на неумении инвесторов думать собственной головой.

Сам Малкиел верит, что каждый человек способен научиться оценивать рынок самостоятельно. Главное — запастись терпением, поставить перед собой цель и ни за что от неё не отказываться.

В 2015 г. было выпущено двенадцатое переиздание книги «Случайная прогулка по Уолл-стрит» — общий тираж превысил полтора миллиона экземпляров. Малкиел продолжает вести инвестиционную деятельность и делиться своим опытом — на текущий момент он возглавляет сберегательный фонд Wealthfront, ориентированный на пассивные инвестиции и управляющий активами на сумму в 10 млрд долл.

1. Принимайте решения самостоятельно

Отказ от покупки услуг финансовых консультантов позволит инвестору сэкономить средства и научиться брать на себя ответственность.

Горькая правда состоит в том, что на свете существует только три типа финансовых консультантов: те, которые не знают; те, которые не знают, что они не знают; и те, которые знают, что не знают, но берут огромные деньги за то, что делают вид, будто знают.

Бёртон Малкиел в своих книгах для начинающих инвесторов часто упоминает, что главная цель консультанта — заработать на клиенте, а не помочь ему разбогатеть. Малкиел считает, что нет смысла платить посредникам — намного проще, эффективнее и надёжнее принимать решения о покупке активов самостоятельно. Слепо доверяя экспертам, чья квалификация порой довольно сомнительна, инвестор, скорее всего, впустую потратит капитал, так и не научившись оценивать рынок, бизнес и собственные перспективы.

Увольте своего финансового консультанта, откажитесь от подписки на финансовые издания — и вы обнаружите, что у вас появились дополнительные средства для инвестирования.

2. Определите интересующие вас направления инвестирования

Ни один инвестор не может охватить весь рынок. Бёртон Малкиел утверждает, что новичкам стоит сфокусироваться на четырёх простых и доходных направлениях.

Есть только четыре объекта инвестирования, достойные вашего внимания: денежные средства, обыкновенные акции, облигации и недвижимость.

Инвесторов, вкладывающих средства в облигации, Малкиел называет кредиторами бизнеса, а держателей акций считает совладельцами компаний. Обращаясь к начинающим инвесторам, Малкиел подчёркивает, что облигации менее рискованны, так как их владелец в любом случае получит указанную прибыль, зато акции могут быть более доходными за счёт роста компании и, как следствие, увеличения её рыночной стоимости.

Держатели облигаций никогда не получают больше, чем обещано изначально, а вот владельцы акций могут рассчитывать на более высокий доход, если у их компании дела идут в гору.

Малкиел считает инвестиции в недвижимость одним из самых эффективных способов защиты капитала в условиях экономических и политических перемен. В отличие от многих экспертов, он положительно отзывается об ипотеке, уточняя, что вкладывать средства можно не только в приобретение жилых помещений, но и в покупку офисов, земельных участков, производственных объектов.

В период галопирующей инфляции недвижимость оказывается намного доходнее, чем обыкновенные акции и облигации. Благодаря этому недвижимость делает портфель более стабильным.

3. Чем раньше вы начнёте инвестировать, тем лучше

Быстро можно только разориться. Чтобы разбогатеть, нужно двигаться медленно, но начинать нужно прямо сейчас.

Объём стартового капитала не является решающим фактором успеха инвестора. Намного важнее, как и куда будут распределены средства. Малкиел не советует инвесторам тратить полжизни на накопление внушительной суммы — по его мнению, начать можно даже с небольших вложений, наращивая капитал за счёт реинвестирования доходов и сложного процента.

Выгода сложных процентов в том, что деньги, которые сделаны деньгами, тоже делают деньги.

4. Инвестируйте регулярно

Единственно верная дорога к богатству — регулярное вложение сбережений.

Малкиел считает, что в инвестировании не так важен объём вложений, как их регулярность. Инвестор утверждает, что любой человек может достичь финансового успеха, если будет вкладывать в покупку ценных бумаг или других активов хотя бы малую долю своих сбережений. При регулярном вложении сэкономленных денег у инвестора в любом случае сформируется портфель, позволяющий рассчитывать на пассивный доход.

Также Малкиел рекомендует инвесторам проводить анализ и перебалансировку портфеля два раза в год, чтобы контролировать эффективность распределения активов и адаптировать инвестиционную стратегию к новым рыночным условиям.

Инвестирование — это марафон, а не спринт. Приз достаётся тем, кто обладает силой духа и упорством.

5. Сравнивайте риск и доходность

Бёртон Малкиел часто говорит, что не существует совершенно безопасных инвестиций. Любое вложение средств сопряжено с определёнными рисками, поэтому одна из главных задач инвестора — оценить, насколько он готов рисковать и каким капиталом может пожертвовать в случае неудачи.

Если инвестор понимает, что не в состоянии позволить себе крупные потери, ему стоит остановить выбор на защитных, менее рискованных активах. Тем же, кто решится рисковать, Малкиел рекомендует покупать акции и напоминает, что самые доходные сделки являются одновременно и самыми опасными.

Разумеется, любая сделка, вне зависимости от степени её рискованности и доходности, должна быть тщательно продумана — решение стоит принимать на основании собственных размышлений, а не под влиянием рыночных тенденций и настроений других инвесторов.

Инвесторы должны понимать, что на волне дикого энтузиазма люди вкладывают деньги самым нелепым образом.

6. Грамотно распределяйте активы

По моему личному опыту, на рынке постоянно проигрывают те, кто не может противиться соблазнам очередной тюльпанной лихорадки, кто готов всё поставить на единственную отрасль или компанию. Именно умение избегать таких чудовищных ошибок, грамотно распределяя средства между многими типами акций и разными классами активов, важнее всего для сохранения и приумножения капитала. Это предельно очевидно, но, увы, легко забывается.

Малкиел не представляет успешное инвестирование без стратегии, которая, в свою очередь, невозможна без определения целей вложения средств. Инвестор, который не понимает, для чего он инвестирует, не сможет правильно выбрать активы и грамотно распорядиться своим капиталом. От конечных целей зависят как выбор инструментов и активов, так и критерии оценивания рисков, доходности и перспектив.

Малкиел утверждает, что инвестор без личной стратегии способен лишь поддаваться настроению рынка и чужому мнению, а значит, фактически обречён на провал.

7. Диверсифицируйте портфель

Всегда диверсифицируйте свои инвестиции ради уменьшения риска — никогда не забывайте: диверсификация предотвращает несчастья.

Малкиел называет диверсификацию практически единственной возможностью, позволяющей сохранить и увеличить капитал, а также защитить его в условиях экономической и политической нестабильности.

Вы должны инвестировать не только в разные категории активов (денежные инструменты, акции, облигации и недвижимость), но и диверсифицировать свои вложения внутри каждой категории.

Чем разветвлённее будет диверсификация, тем больше возможностей для заработка откроется перед инвестором. Малкиел советует не только вкладывать средства в разные классы активов, но и диверсифицировать портфель согласно валютным, географическим и отраслевым критериям, чтобы обеспечить максимальную стабильность при любых колебаниях рынка.

8. Анализируйте расходы

Жить в долг по кредитной карточке, пожалуй, самая большая финансовая глупость, какую только можно придумать.

Малкиел беспощадно критикует расточительство и не устаёт повторять, что каждый сэкономленный доллар стоит направить на инвестирование, чтобы в будущем получить больший доход.

Когда вы сегодня сорите деньгами, поразмыслите, от чего вам придётся отказаться в пенсионные годы.

Бёртон утверждает, что накопление и вложение средств — единый процесс, который ни в коем случае нельзя останавливать ради сиюминутных интересов и сомнительных трат.

9. Не пытайтесь предсказать рынок

Если кто-то сможет заткнуть уши и не слушать никаких предсказателей рынка, он в долгосрочной перспективе переиграет почти всех других инвесторов. Этого поможет добиться только одна мантра — не знаю и знать не хочу.

Малкиел негативно отзывается о финансовом консультировании, однако признаёт, что подобная услуга имеет право на существование. Тех же, кто пытается продать некие стопроцентные гарантии и прогнозы, связанные с динамикой цен, Бёртон открыто называет мошенниками, наживающимися на неопытных инвесторах, охочих до лёгких денег.

Каждый разумный инвестор должен понимать, что если кто-то овладеет искусством точно и надёжно предсказывать курсы акций, то он станет миллиардером, да так быстро, что ему ни к чему будет продавать свои советы публике.

Малкиел не только запрещает своим ученикам пользоваться советами «предсказателей», но и отговаривает их самих от попыток просчитать или угадать динамику рынка. По мнению Малкиела, решающее значение имеют лишь цели инвестора, его стратегия и способность оценивать перспективы бизнеса.

Угадывание правильного момента на рынке — гибельная идея. Никогда не беритесь за это. Никогда.

10. Придерживайтесь собственной стратегии в любых ситуациях

Худшее, что вы можете делать, это продавать, когда рынок падает.

Малкиел выступает против слепого следования трендам и настроениям, поэтому не рекомендует продавать активы исключительно на основании мнения большинства. Он настаивает, что любое решение должно быть продиктовано размышлениями самого инвестора.

Самое главное в инвестиционном искусстве, что нужно твёрдо усвоить, это мысль о пагубности следования за толпой.

По мнению Малкиела, многие начинающие инвесторы допускают ошибку, отказываясь от дальнейшего вложения средств после первой же неудачи или одной негативной новости.

Малкиел утверждает, что инвестору не стоит пытаться придавать событиям на рынке благоприятный или негативный оттенок. Его задача — научиться извлекать выгоду из положения, а не оценивать его.

Неважно, насколько пессимистично вы, да и все остальные, оцениваете будущее, неважно, насколько тревожны финансовые и мировые новости, процесс инвестирования прерывать нельзя, иначе вы утратите возможность купить хотя бы часть акций на фазе резкого падения рынка.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба