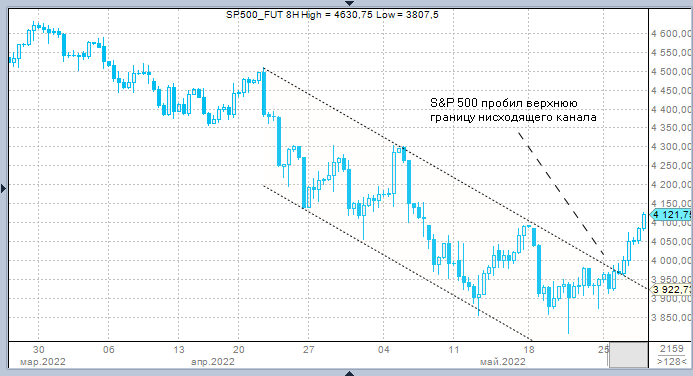

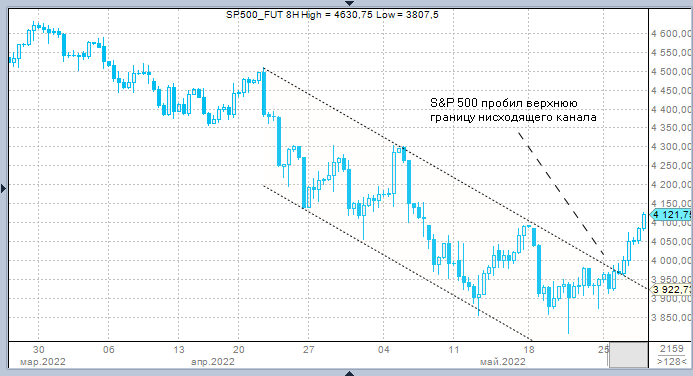

В первой половине торговой сессии пятницы, 27 мая, S&P 500 заметно рос, стремясь закрыть ростом третью сессию подряд и первую неделю из последних восьми. Доллар дешевеет вторую неделю подряд, а доходность 10-летних гособлигаций США, как и ожидания по ставкам за последнее время также заметно снизились. Все эти факторы вкупе с сильными медвежьими настроениями инвесторов и соответствующим позиционированием способствовали стабилизации рынка акций США и последующему отскоку из области годовых минимумов.

На 17:30 мск:

S&P 500 — 4 122 п. (+1,60%), с нач. года: -13,46%

Dow Jones Industrial — 32 890 п. (+0,77%), с нач. года: -9,47%

Nasdaq Composite — 12 027 п. (+2,44%), с нач. года: -23,11%

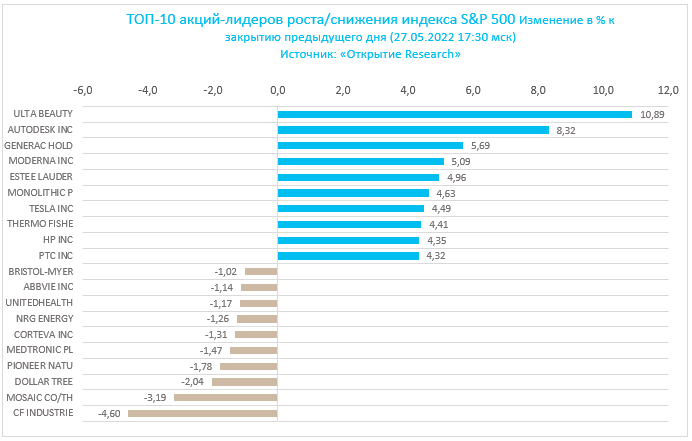

Компоненты S&P 500 показывали очень сильную динамику: по состоянию на 17:30 мск росли все 11 основных секторов индекса.

Наилучшую динамику показывали технологические компании (+2,59%), производство товаров длительного пользования (+2,36%) и недвижимость (+2,24%). Отставали энергетика (+0,42%), производство товаров первой необходимости (+0,49%), и финансы (+0,80%).

На неделе до 25 мая глобальные фонды акций зафиксировали рекордный за десять недель чистый приток капитала, причем наибольшую активность инвесторы проявили на фондовом рынке США. Таковы результаты опроса инвесторов, проведенного EPFR Global, на которые ссылается Bank of America.

Это выглядит довольно логичным, так как после распродажи последних месяцев мультипликаторы мировых фондовых индексов вернулись к более привлекательным уровням. В частности, форвардный коэффициент «цена/прибыль» (Forward P/E) индекса S&P 500 снизился примерно до 17х против примерно 21х по состоянию на начало года, индекса Stoxx Europe 600 — примерно до 13х с примерно 16х, а индекса MSCI Emerging Markets — до 11х с 12х.

Тем не мнее стратеги Citi понизили рекомендацию по рынку акций США до «нейтрально», указав на риски рецессии. По их мнению, рынок демонстрирует «элементы сдувающегося пузыря» на фоне неопределенности и отсутствия поддержки со стороны ФРС.

Стратеги Credit Suisse понизили рейтинг акций стоимости до «по рынку» с «выше рынка», объяснив свое решение тем, что в текущем году эти бумаги показали заметно лучшую динамику, чем акции роста, и теперь выглядят очень перекупленными. Кроме того, основная часть роста реальных ставок, по мнению банка, уже осталась позади.

Макроэкономическая статистика

Личные расходы в апреле выросли на 0,9% м/м против +1,4 м/м в марте и против консенсус-прогноза на уровне +0,7% м/м. Хороший уровень расходов был зафиксирован в широком спектре товаров и услуг, указывая на то, что потребление американцев остается на хорошем уровне даже в условиях инфляции.

Личные доходы в апреле выросли на 0,4% м/м против +0,5 м/м в марте и против консенсус-прогноза на уровне +0,5% м/м. Увеличение заработных плат в государственном и частном секторах, а также доходов от финансовых активов было частично компенсировано снижением доходов от собственности.

Индекс настроений потребителей от университета Мичигана в мае (окончательное значение): 58,4 п. против 65,2 п. в апреле и против консенсус-прогноза в 59,1 п.

Оптовые запасы (предварительная оценка) выросли в апреле на 2,1% м/м против +2,7 м/м в марте и против консенсус-прогноза на уровне +2,0% м/м. Показатель растет уже двадцать один месяц подряд.

Корпоративные истории

Акции Dell Technologies Inc. (DELL) росли на 13,4%: квартальный отчет компании превысил ожидания рынка в части прибыли благодаря сильному спросу на компьютерное оборудование для бизнеса и сетевые услуги

Акции Farfetch Limited (FTCH) прибавляли 15,8%: скорректированный квартальный убыток на акцию составил $0,37 против консенсус-прогноза на уровне -$0,35 и против -$0,28 годом ранее. Квартальная выручка на уровне $514,8 млн оказалась на 9% ниже ожиданий рынка, кроме того, компания понизила прогноз по рентабельности скорректированной EBITDA на полный год. Мощный рост акций компании после отчета может объясняться как сильной перепроданностью (по состоянию на закрытие четверга бумаги теряли почти 80% с начала года), так и позитивными комментариями со стороны аналитиков Morgan Stanley и JPMorgan

Акции American Eagle Outfitters (AEO) теряли 4%: компания представила слабый квартальный отчет, объяснив его очень слабым спросом, а также понизила прогноз по операционной прибыли. На фоне этих событий несколько брокерских компаний понизили целевые уровни по бумаге

Акции Roku, Inc. (ROKU) росли на 4,1%: Pivotal Research Group понизил рейтинг бумаг до «держать» с «продавать»

Акции Costco Wholesale Corporation (COST) росли на 0,9%: квартальный отчет по выручке и прибыли превысил консенсус-прогнозы, однако компания резко понизила прогноз по прибыли на акцию на полный год. Показатели маржинальности разочаровали аналитиков, тогда как брокерские компании в основном положительно оценили отчет компании

На 17:30 мск:

S&P 500 — 4 122 п. (+1,60%), с нач. года: -13,46%

Dow Jones Industrial — 32 890 п. (+0,77%), с нач. года: -9,47%

Nasdaq Composite — 12 027 п. (+2,44%), с нач. года: -23,11%

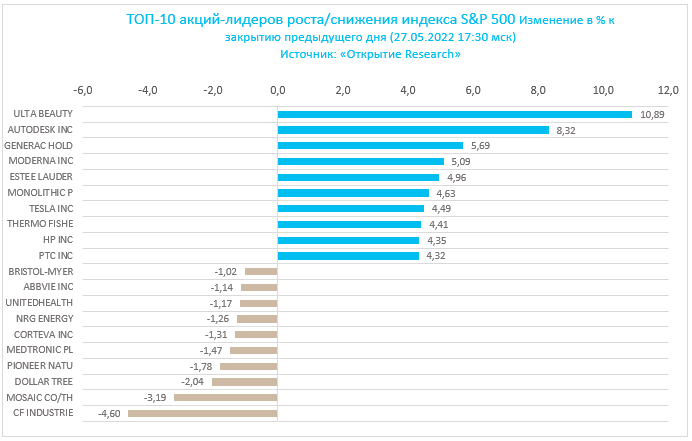

Компоненты S&P 500 показывали очень сильную динамику: по состоянию на 17:30 мск росли все 11 основных секторов индекса.

Наилучшую динамику показывали технологические компании (+2,59%), производство товаров длительного пользования (+2,36%) и недвижимость (+2,24%). Отставали энергетика (+0,42%), производство товаров первой необходимости (+0,49%), и финансы (+0,80%).

На неделе до 25 мая глобальные фонды акций зафиксировали рекордный за десять недель чистый приток капитала, причем наибольшую активность инвесторы проявили на фондовом рынке США. Таковы результаты опроса инвесторов, проведенного EPFR Global, на которые ссылается Bank of America.

Это выглядит довольно логичным, так как после распродажи последних месяцев мультипликаторы мировых фондовых индексов вернулись к более привлекательным уровням. В частности, форвардный коэффициент «цена/прибыль» (Forward P/E) индекса S&P 500 снизился примерно до 17х против примерно 21х по состоянию на начало года, индекса Stoxx Europe 600 — примерно до 13х с примерно 16х, а индекса MSCI Emerging Markets — до 11х с 12х.

Тем не мнее стратеги Citi понизили рекомендацию по рынку акций США до «нейтрально», указав на риски рецессии. По их мнению, рынок демонстрирует «элементы сдувающегося пузыря» на фоне неопределенности и отсутствия поддержки со стороны ФРС.

Стратеги Credit Suisse понизили рейтинг акций стоимости до «по рынку» с «выше рынка», объяснив свое решение тем, что в текущем году эти бумаги показали заметно лучшую динамику, чем акции роста, и теперь выглядят очень перекупленными. Кроме того, основная часть роста реальных ставок, по мнению банка, уже осталась позади.

Макроэкономическая статистика

Личные расходы в апреле выросли на 0,9% м/м против +1,4 м/м в марте и против консенсус-прогноза на уровне +0,7% м/м. Хороший уровень расходов был зафиксирован в широком спектре товаров и услуг, указывая на то, что потребление американцев остается на хорошем уровне даже в условиях инфляции.

Личные доходы в апреле выросли на 0,4% м/м против +0,5 м/м в марте и против консенсус-прогноза на уровне +0,5% м/м. Увеличение заработных плат в государственном и частном секторах, а также доходов от финансовых активов было частично компенсировано снижением доходов от собственности.

Индекс настроений потребителей от университета Мичигана в мае (окончательное значение): 58,4 п. против 65,2 п. в апреле и против консенсус-прогноза в 59,1 п.

Оптовые запасы (предварительная оценка) выросли в апреле на 2,1% м/м против +2,7 м/м в марте и против консенсус-прогноза на уровне +2,0% м/м. Показатель растет уже двадцать один месяц подряд.

Корпоративные истории

Акции Dell Technologies Inc. (DELL) росли на 13,4%: квартальный отчет компании превысил ожидания рынка в части прибыли благодаря сильному спросу на компьютерное оборудование для бизнеса и сетевые услуги

Акции Farfetch Limited (FTCH) прибавляли 15,8%: скорректированный квартальный убыток на акцию составил $0,37 против консенсус-прогноза на уровне -$0,35 и против -$0,28 годом ранее. Квартальная выручка на уровне $514,8 млн оказалась на 9% ниже ожиданий рынка, кроме того, компания понизила прогноз по рентабельности скорректированной EBITDA на полный год. Мощный рост акций компании после отчета может объясняться как сильной перепроданностью (по состоянию на закрытие четверга бумаги теряли почти 80% с начала года), так и позитивными комментариями со стороны аналитиков Morgan Stanley и JPMorgan

Акции American Eagle Outfitters (AEO) теряли 4%: компания представила слабый квартальный отчет, объяснив его очень слабым спросом, а также понизила прогноз по операционной прибыли. На фоне этих событий несколько брокерских компаний понизили целевые уровни по бумаге

Акции Roku, Inc. (ROKU) росли на 4,1%: Pivotal Research Group понизил рейтинг бумаг до «держать» с «продавать»

Акции Costco Wholesale Corporation (COST) росли на 0,9%: квартальный отчет по выручке и прибыли превысил консенсус-прогнозы, однако компания резко понизила прогноз по прибыли на акцию на полный год. Показатели маржинальности разочаровали аналитиков, тогда как брокерские компании в основном положительно оценили отчет компании

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба