С начала 2022 года Акции American Airlines скинули более 4,5%

Рост цен на авиабилеты не подрывает перспектив спроса на авиаперевозки

Долгосрочные инвесторы могут рассмотреть возможность покупки акций AAL на текущих уровнях

Акции American Airlines (NASDAQ:AAL) (равно как и ее конкурентов) в прошлом году потеряли высоту. Пандемия коронавируса оказалась серьезным препятствием на пути сектора пассажирских авиаперевозок.

Бумаги American Airlines, штаб-квартира которой расположена в Техасе, за последние 52 недели упали на 34,3%, скинув 4,6% только за 2022 год.

Для сравнения: отраслевой бенчмарк S&P 500 Airlines Industry торгуется примерно на уровнях начала года, тогда как другие крупные авиакомпании в лице United Airlines (NASDAQ:UAL) и Delta Airlines (NYSE:DAL) набрали 2,1% и 0,8% с соответственно.

8 марта акции AAL достигли 52-недельного минимума под отметкой в $12,50. 12-месячный диапазон торгов ограничен 12,44 и 26,04 долларами, а рыночная капитализация компании в настоящее время составляет 11,1 миллиарда долларов.

American Airlines лидирует на внутреннем рынке США с долей почти в 20%; следом идут Southwest Airlines (NYSE:LUV), Delta и United Airlines.

Аналитики продолжают оценивать последствия скачка цен на топливо, однако большинство из них ожидает высокой загрузки авиалиний в предстоящем сезоне отпусков (особенно в США).

Последние финансовые показатели

21 апреля American Airlines опубликовала отчет за первый квартал. Выручка составила 8,9 млрд долларов, 7,8 млрд из которых пришлись на сегмент пассажирских перевозок. Руководство также отметило рост деловых перелетов внутри страны.

Скорректированный убыток на акцию снизился с прошлогодних 4,32 до 2,32 доллара на акцию. По состоянию на конец отчетного период компания располагала ликвидностью в объеме 15,5 млрд долларов.

В сопроводительном заявлении генеральный директор Роберт Исом отметил:

«Предпосылки спроса очень сильны, и мы ожидаем, что во втором квартале вновь начнем получать прибыль (исходя из текущих оценок стоимости топлива)».

Текущая динамика бронирования позволяет компании надеяться на восстановление пассажиропотока во втором квартале до 92–94% от значения второго квартала 2019 года.

До публикации отчета акции AAL торговались в районе 21 доллара, тогда как на момент написания статьи стоимость составляла 17,10 доллара.

Перспективы акций American Airlines

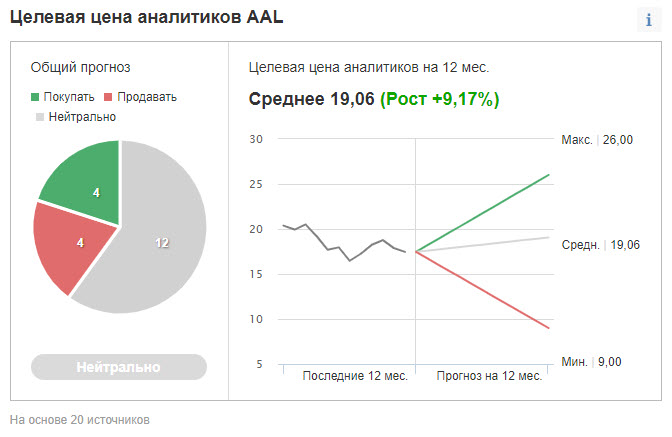

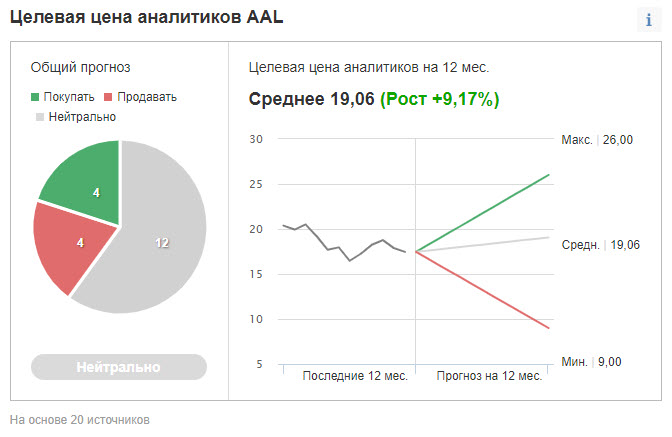

Опрошенные Investing.com аналитики в целом присвоили акциям AAL «нейтральный» рейтинг, а усредненный 12-месячный целевой уровень в $19,06 предполагает наличие потенциала роста более чем на 10%. Диапазон оценок ограничен 9 и 26 долларами.

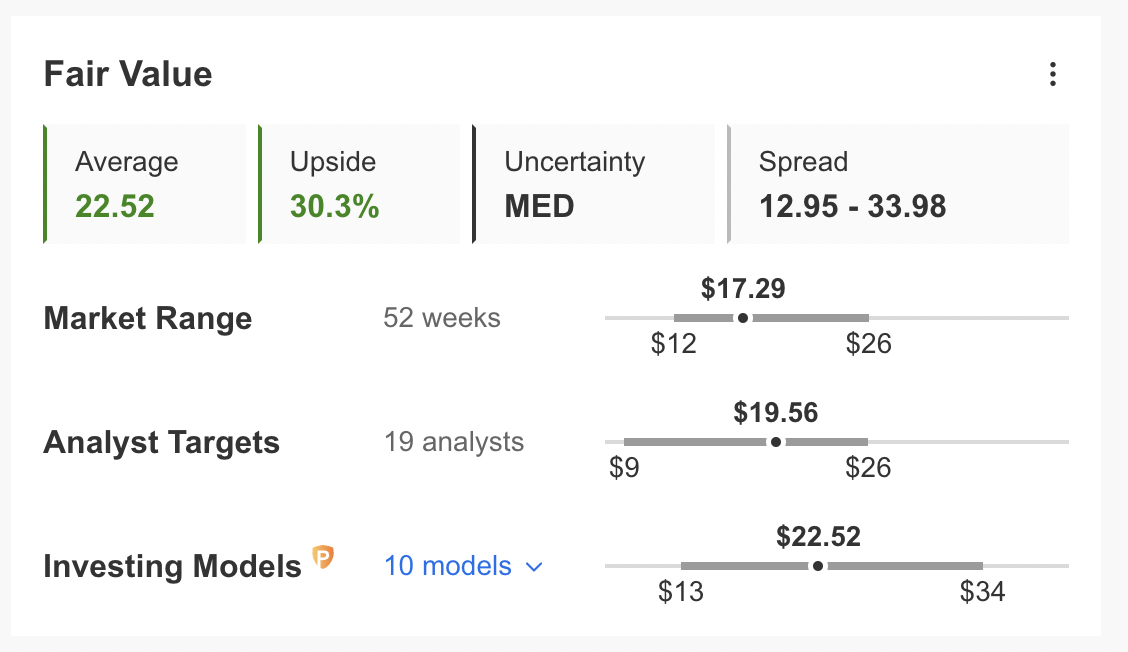

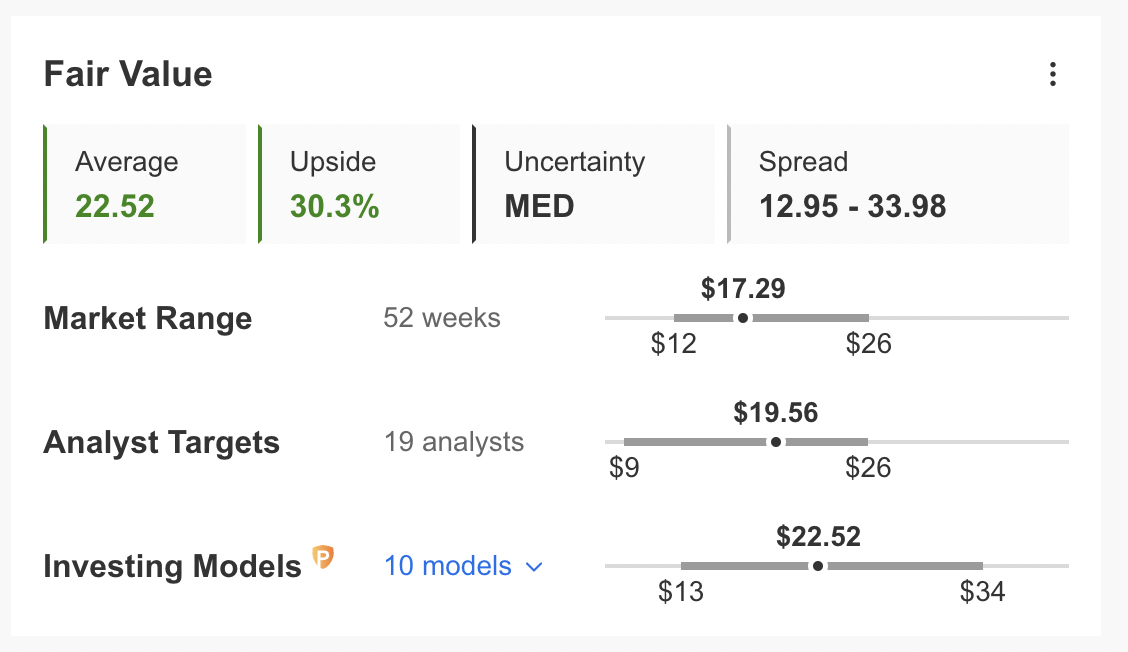

Ряд моделей инструмента InvestingPro (включая те, что учитывают коэффициенты P/E и P/S или терминальную стоимость) оценивают справедливую стоимость акций AAL в $22,52.

Другими словами, фундаментальный анализ допускает рост акций более чем на 32%.

Мы также можем оценить финансовое состояние AAL, сравнив ее с конкурентами по более чем 100 показателям.

Например, с точки зрения денежного потока, роста и относительной стоимости компания получает 2 балла из 5 возможных. С общей оценкой в 2 балла компания остается «наравне с рынком». Тем не менее, эти показатели отражают влияние COVID-19 на выручку и прибыль авиакомпании.

Мы полагаем, что в ближайшие недели акции AAL сформируют «плацдарм» для дальнейшего роста между отметками в 16,5 и 17,5 доллара.

Стратегии инвестирования в AAL

«Быки», которых не беспокоит краткосрочная волатильность, могут рассмотреть возможность прямой покупки акций уже на текущих уровнях. В этом случае таргетом выступит целевой уровень аналитиков в $19,06.

В качестве альтернативы можно подумать об инвестировании в биржевой фонд, компонентом которого является AAL , например:

US Global Jets ETF (NYSE:JETS);

SonicShares™ Airlines, Hotels, Cruise Lines ETF (NYSE:TRYP);

Roundhill MEME ETF (NYSE:MEME);

SPDR® S&P Transportation ETF (NYSE:XTN);

VanEck Social Sentiment ETF (NYSE:BUZZ).

Наконец, опытные участники рынка опционов могут рассмотреть возможность продажи обеспеченных наличными опционов пут на акции AAL. Данная стратегия понравится тем, кто хочет получить немедленный доход в виде премии за проданные опционы или приобрести акции AAL дешевле их текущей рыночной стоимости в 17,10 доллара.

Учитывая, что данный подход построен на опционах, он подойдет не каждому инвестору, и поэтому данную статью следует рассматривать как образовательный материал, а не фактическую стратегию.

Продажа обеспеченных наличными опционов пут на AAL

Стоимость акций на момент написания статьи: $17.10

Предположим, что инвестор хочет купить акции AAL, но не хочет платить за них полную цену в $17,10. Более предпочтительной для него будет покупка бумаг с дисконтом в течение следующих нескольких месяцев.

Для этого можно подождать падения акций, что может произойти, а может и не произойти. Другой вариант — продать обеспеченный наличными опцион пут.

Таким образом, трейдер выписывает опцион пут «по нулям» или «без денег» и одновременно с этим резервирует достаточную сумму средств для покупки 100 акций.

Допустим, трейдер намерен удерживать позицию вплоть до даты экспирации опциона, т.е. до 19 августа 2022 года. На момент написания статьи акции торговались по $17,10; соответственно, цена исполнения опциона пут «вне денег» составила бы $16.

Опцион пут на AAL с датой экспирации 19 августа 2022 года и ценой страйк в $16 сейчас предлагается по $1,45 (за акцию).

Покупатель опциона заплатит продавцу премию в размере $145 (поскольку контракт включает 100 акций). Эта премия гарантированно остается за продавцом опциона, что бы ни случилось в дальнейшем. Опцион перестанет торговаться 19 августа (в пятницу).

Если же опцион окажется «в деньгах» (т.е. цена акций AAL опустится ниже цены страйк в $16) на дату экспирации, то покупатель опциона может обязать продавца приобрести акции. Продавец опциона будет обязан купить 100 акций AAL по $16, то есть в общей сложности на $1600.

Точкой безубыточности для нашего примера является цена страйк (16,00 долларов) за вычетом полученной премии (1,45 доллара), то есть $14,55. Ниже этой отметки продавец начнет нести убытки.

Подведем итог

Использование обеспеченных наличными опционов пут — это несколько более консервативная стратегия, чем прямая покупка акций по текущей рыночной цене. Эта стратегия может помочь инвестору заработать на потенциальном скачке волатильности AAL.

Если в результате продажи опционов пут инвестор становится владельцем акций AAL, ему также стоит подумать об использовании покрытых опционов колл для увеличения потенциального дохода. Иными словами, продажу обеспеченных наличными опционов пут можно рассматривать в качестве первого шага во владении акциями.

Рост цен на авиабилеты не подрывает перспектив спроса на авиаперевозки

Долгосрочные инвесторы могут рассмотреть возможность покупки акций AAL на текущих уровнях

Акции American Airlines (NASDAQ:AAL) (равно как и ее конкурентов) в прошлом году потеряли высоту. Пандемия коронавируса оказалась серьезным препятствием на пути сектора пассажирских авиаперевозок.

Бумаги American Airlines, штаб-квартира которой расположена в Техасе, за последние 52 недели упали на 34,3%, скинув 4,6% только за 2022 год.

Для сравнения: отраслевой бенчмарк S&P 500 Airlines Industry торгуется примерно на уровнях начала года, тогда как другие крупные авиакомпании в лице United Airlines (NASDAQ:UAL) и Delta Airlines (NYSE:DAL) набрали 2,1% и 0,8% с соответственно.

8 марта акции AAL достигли 52-недельного минимума под отметкой в $12,50. 12-месячный диапазон торгов ограничен 12,44 и 26,04 долларами, а рыночная капитализация компании в настоящее время составляет 11,1 миллиарда долларов.

American Airlines лидирует на внутреннем рынке США с долей почти в 20%; следом идут Southwest Airlines (NYSE:LUV), Delta и United Airlines.

Аналитики продолжают оценивать последствия скачка цен на топливо, однако большинство из них ожидает высокой загрузки авиалиний в предстоящем сезоне отпусков (особенно в США).

Последние финансовые показатели

21 апреля American Airlines опубликовала отчет за первый квартал. Выручка составила 8,9 млрд долларов, 7,8 млрд из которых пришлись на сегмент пассажирских перевозок. Руководство также отметило рост деловых перелетов внутри страны.

Скорректированный убыток на акцию снизился с прошлогодних 4,32 до 2,32 доллара на акцию. По состоянию на конец отчетного период компания располагала ликвидностью в объеме 15,5 млрд долларов.

В сопроводительном заявлении генеральный директор Роберт Исом отметил:

«Предпосылки спроса очень сильны, и мы ожидаем, что во втором квартале вновь начнем получать прибыль (исходя из текущих оценок стоимости топлива)».

Текущая динамика бронирования позволяет компании надеяться на восстановление пассажиропотока во втором квартале до 92–94% от значения второго квартала 2019 года.

До публикации отчета акции AAL торговались в районе 21 доллара, тогда как на момент написания статьи стоимость составляла 17,10 доллара.

Перспективы акций American Airlines

Опрошенные Investing.com аналитики в целом присвоили акциям AAL «нейтральный» рейтинг, а усредненный 12-месячный целевой уровень в $19,06 предполагает наличие потенциала роста более чем на 10%. Диапазон оценок ограничен 9 и 26 долларами.

Ряд моделей инструмента InvestingPro (включая те, что учитывают коэффициенты P/E и P/S или терминальную стоимость) оценивают справедливую стоимость акций AAL в $22,52.

Другими словами, фундаментальный анализ допускает рост акций более чем на 32%.

Мы также можем оценить финансовое состояние AAL, сравнив ее с конкурентами по более чем 100 показателям.

Например, с точки зрения денежного потока, роста и относительной стоимости компания получает 2 балла из 5 возможных. С общей оценкой в 2 балла компания остается «наравне с рынком». Тем не менее, эти показатели отражают влияние COVID-19 на выручку и прибыль авиакомпании.

Мы полагаем, что в ближайшие недели акции AAL сформируют «плацдарм» для дальнейшего роста между отметками в 16,5 и 17,5 доллара.

Стратегии инвестирования в AAL

«Быки», которых не беспокоит краткосрочная волатильность, могут рассмотреть возможность прямой покупки акций уже на текущих уровнях. В этом случае таргетом выступит целевой уровень аналитиков в $19,06.

В качестве альтернативы можно подумать об инвестировании в биржевой фонд, компонентом которого является AAL , например:

US Global Jets ETF (NYSE:JETS);

SonicShares™ Airlines, Hotels, Cruise Lines ETF (NYSE:TRYP);

Roundhill MEME ETF (NYSE:MEME);

SPDR® S&P Transportation ETF (NYSE:XTN);

VanEck Social Sentiment ETF (NYSE:BUZZ).

Наконец, опытные участники рынка опционов могут рассмотреть возможность продажи обеспеченных наличными опционов пут на акции AAL. Данная стратегия понравится тем, кто хочет получить немедленный доход в виде премии за проданные опционы или приобрести акции AAL дешевле их текущей рыночной стоимости в 17,10 доллара.

Учитывая, что данный подход построен на опционах, он подойдет не каждому инвестору, и поэтому данную статью следует рассматривать как образовательный материал, а не фактическую стратегию.

Продажа обеспеченных наличными опционов пут на AAL

Стоимость акций на момент написания статьи: $17.10

Предположим, что инвестор хочет купить акции AAL, но не хочет платить за них полную цену в $17,10. Более предпочтительной для него будет покупка бумаг с дисконтом в течение следующих нескольких месяцев.

Для этого можно подождать падения акций, что может произойти, а может и не произойти. Другой вариант — продать обеспеченный наличными опцион пут.

Таким образом, трейдер выписывает опцион пут «по нулям» или «без денег» и одновременно с этим резервирует достаточную сумму средств для покупки 100 акций.

Допустим, трейдер намерен удерживать позицию вплоть до даты экспирации опциона, т.е. до 19 августа 2022 года. На момент написания статьи акции торговались по $17,10; соответственно, цена исполнения опциона пут «вне денег» составила бы $16.

Опцион пут на AAL с датой экспирации 19 августа 2022 года и ценой страйк в $16 сейчас предлагается по $1,45 (за акцию).

Покупатель опциона заплатит продавцу премию в размере $145 (поскольку контракт включает 100 акций). Эта премия гарантированно остается за продавцом опциона, что бы ни случилось в дальнейшем. Опцион перестанет торговаться 19 августа (в пятницу).

Если же опцион окажется «в деньгах» (т.е. цена акций AAL опустится ниже цены страйк в $16) на дату экспирации, то покупатель опциона может обязать продавца приобрести акции. Продавец опциона будет обязан купить 100 акций AAL по $16, то есть в общей сложности на $1600.

Точкой безубыточности для нашего примера является цена страйк (16,00 долларов) за вычетом полученной премии (1,45 доллара), то есть $14,55. Ниже этой отметки продавец начнет нести убытки.

Подведем итог

Использование обеспеченных наличными опционов пут — это несколько более консервативная стратегия, чем прямая покупка акций по текущей рыночной цене. Эта стратегия может помочь инвестору заработать на потенциальном скачке волатильности AAL.

Если в результате продажи опционов пут инвестор становится владельцем акций AAL, ему также стоит подумать об использовании покрытых опционов колл для увеличения потенциального дохода. Иными словами, продажу обеспеченных наличными опционов пут можно рассматривать в качестве первого шага во владении акциями.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба