6 июня 2022 smart-lab.ru Мартынов Тимофей

Начнем издалека. После кризиса 2008 года основным драйвером американской экономики была искусственная накачка экономики деньгами. Процедура получила название QE (количественное смягчение), которое заключалось в «монетизации госдолга» — ФРС США покупала облигации казначейства США, тем самым сохраняя ставки на минимальном уровне и увеличивая количество денег в экономике. С одной стороны — резко растут расходы бюджета для поддержки экономики, с другой — центральный банк печатает деньги, чтобы экономику поддержать.

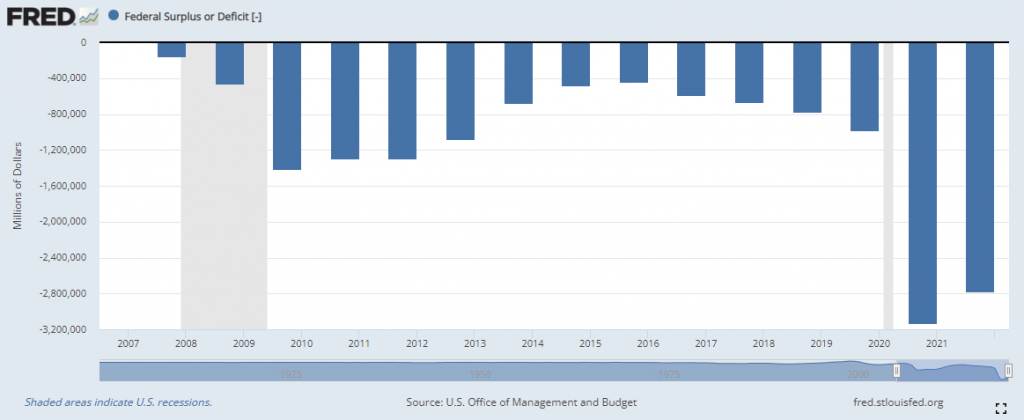

Дефицит бюджета США:

Эксперимент был запущен при Бене Бернанке в 2008 году и это был наилучший вариант избежать депрессии. Как показал опыт, оказалось, что QE можно проводить без каких-либо негативных последствий: инфляция не выросла, доллар не обесценился, гособлигации США покупать не перестали, а экономика выросла. Поэтому в конце 2010 года запустили QE2, а в 2012 запустили QE3.

Все эти процессы отражаются на графике баланса ФРС, который начинал расти после начала каждой скупки активов:

Баланс ФРС — это количество ценных бумаг, скупленных на напечатанные деньги.

Если бы не было QE, то произошло бы следующее. Бюджет США находится в состоянии хронического дефицита и его надо финансировать. Рост баланса ФРС с 2008 по 2015 на $3,5 трлн означает, что если бы не было ФРС, то эти деньги при прочих равных пришлось бы занять на рынке. А это значит, что облигации стянули бы на себя всю долларовую ликвидность с финансового рынка, что привело бы к росту ставок заимствования и росту ставок во всей экономике, что неизбежно привело бы к стагнации экономики США.

QE оказался привлекательным механизмом поддержки, на который власти США подсели с 2008 года и до настоящего момента с этой иглы так и не слезли.

Всё шло идеально до 2020 года. Глобальная пандемия заморозила экономику и это потребовало экстраординарных мер поддержки.

Для того, чтобы напечатать те же $3,5 трлн, которые были «напечатаны» с 2008 по 2015 годы, на этот раз ушло менее года!!!

Как следствие, мы увидели бешенный рост акций высокотехнологичного сектора, рост всякой шняги типа биткоина и другого криптоговна. Деньги в финансовой системе стало просто некуда девать.

Вторым последствием пандемии стало нарушение цепочек поставок, логистический кризис и рост цен. Финансовые власти до последнего убеждали всех, что рост инфляции — это временное явление, связанное с логистикой. Никто из официальных лиц не говорил ничего про то, что у QE-вливания почти $5 трлн в финансовую систему могут быть негативные последствия. В самом же деле это был серьезный монетарный эксперимент мирового масштаба с слабо прогнозируемыми последствиями.

Инфляция США начала расти в конце прошлого года и сейчас она находится на максимальных значениях за последние 40 лет.

Вот тут и начинаются проблемы. С момента начала монетарного эксперимента за 14 лет ещё ни разу не было такого, что QE приводило к росту инфляции, что позволяло властям США всё это время любые экономические проблемы решать накачкой экономики созданными долларами.

ФРС объявила, что с 1 июня будет сокращать баланс. Это обратный QE по смыслу процесс, можно назвать его анти-QE. Пример сокращения баланса ФРС у нас только один: 1,5-летний период с начала 2018 года. После того, как ФРС начала сокращать баланс, рынок акций США перестал расти, а закончилось это падением американского рынка на 20%+ в конце 2018 года.

Рост американского рынка возобновился только после возобновления QE.

С каждым новым QE стабильность и устойчивость системы снижалась.

На данный момент мы находимся на «неизведанной территории» — «территории экспериментов».

Мы еще не знаем насколько сильно может подняться инфляция в США и насколько быстро ФРС может справляться с этим.

При этом дефицит годового бюджета США все еще $2 трлн.

Финансировать его из кармана ФРС больше нельзя, поэтому необходимо, чтобы долг США кто-то покупал.

В этом смысле как нельзя кстати (для США) возникает военный конфликт России и Украины.

США в этом конфликте являются чистейшим экономическим бенефициаром, как это было во время ВОВ.

С одной стороны США увеличивают выпуск военной продукции (которая к слову занимает не такую уж большую долю экономики), с другой, что более важно, инвесторы с большей охотой покупают казначейские облигации США. Кроме того, военный конфликт помогает переложить ответственность за инфляцию на Россию.

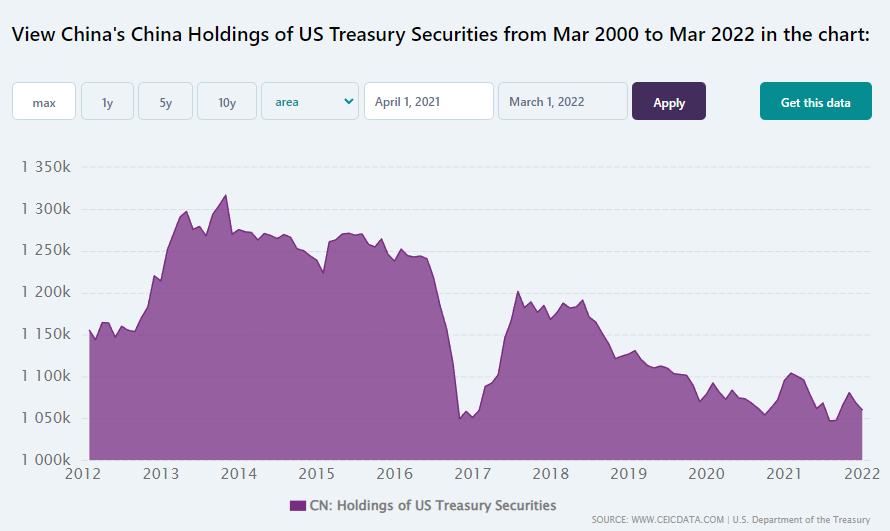

Интересно отметить, что Китай, который является 2-м после Японии покупателем облигаций США, уже давно не увеличивает их количество

Особенно не стоит ждать роста китайских вложений в США после того как в них были заморожены $300 млрд российских резервов.

Японцы также снижали объем Treasuries до минимума за 2 года.

Таким образом, основная надежда по финансированию дефицита бюджета США ложится на плечи внутренних американских инвесторов, что будет оттягивать средства с фондового рынка и других классов активов.

Высокая инфляция привела к завершению программы QE, которая, вкупе с падением спроса со стороны международных инвесторов на госбумаги США приводит к росту стоимости денег в американской экономике:

Вслед за госбумагами растет стоимость обслуживания долга для корпораций и потребителей, растет стоимость ипотеки. Все это создает предпосылки для торможения экономики и сокращения корпоративных прибылей.

Выводы.

БЛАГОПОЛУЧЕНИЕ АМЕРИКАНСКОЙ ЭКОНОМИКИ ПОСЛЕДНИХ 13 ЛЕТ БЫЛО СОЗДАНО ЗА СЧЕТ НАКАЧКИ СОЗДАННЫМИ КРЕДИТАМИ В РАМКАХ QE И БЮДЖЕТНЫМИ ТРАТАМИ, КОТОРЫЕ БЫЛИ НЕ ПО СРЕДСТВАМ. К данному моменту это создало максимальную инфляцию за 40 лет, которая продолжает расти.

Итак, мы пришли к тому, что у нас есть несколько факторов, которые создают неблагоприятный прогноз по экономике США:

📉Замедление экономики

📉Рекордная инфляция

📉Сокращение баланса ФРС, которое...

📉Снижает возможности по финансированию дефицита бюджета США в отсутствие QE.

📉Рост стоимости заимствований в экономике США

📉Растет вероятность неприятных сюрпризов, которые возникают на финансовых рынках во время растущей процентной ставки

Вероятность негативных сюрпризов в экономике США в течении 12-24 месяцев крайне высока.

Напомню: в историческом контексте мы находимся на неизведанной территории.

upd1. Аналогичная логика справедлива в отношении еврозоны, причем проблемы с Европой еще более серьезные из-за отсутствия единого бюджета, единого центра принятия решений, а также из-за сильно разной экономической ситуации в странах-членах еврозоны.

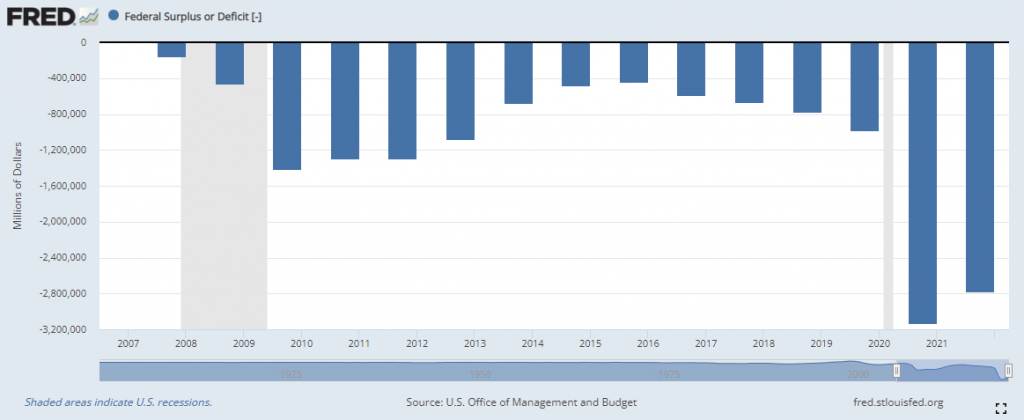

Дефицит бюджета США:

Эксперимент был запущен при Бене Бернанке в 2008 году и это был наилучший вариант избежать депрессии. Как показал опыт, оказалось, что QE можно проводить без каких-либо негативных последствий: инфляция не выросла, доллар не обесценился, гособлигации США покупать не перестали, а экономика выросла. Поэтому в конце 2010 года запустили QE2, а в 2012 запустили QE3.

Все эти процессы отражаются на графике баланса ФРС, который начинал расти после начала каждой скупки активов:

Баланс ФРС — это количество ценных бумаг, скупленных на напечатанные деньги.

Если бы не было QE, то произошло бы следующее. Бюджет США находится в состоянии хронического дефицита и его надо финансировать. Рост баланса ФРС с 2008 по 2015 на $3,5 трлн означает, что если бы не было ФРС, то эти деньги при прочих равных пришлось бы занять на рынке. А это значит, что облигации стянули бы на себя всю долларовую ликвидность с финансового рынка, что привело бы к росту ставок заимствования и росту ставок во всей экономике, что неизбежно привело бы к стагнации экономики США.

QE оказался привлекательным механизмом поддержки, на который власти США подсели с 2008 года и до настоящего момента с этой иглы так и не слезли.

Всё шло идеально до 2020 года. Глобальная пандемия заморозила экономику и это потребовало экстраординарных мер поддержки.

Для того, чтобы напечатать те же $3,5 трлн, которые были «напечатаны» с 2008 по 2015 годы, на этот раз ушло менее года!!!

Как следствие, мы увидели бешенный рост акций высокотехнологичного сектора, рост всякой шняги типа биткоина и другого криптоговна. Деньги в финансовой системе стало просто некуда девать.

Вторым последствием пандемии стало нарушение цепочек поставок, логистический кризис и рост цен. Финансовые власти до последнего убеждали всех, что рост инфляции — это временное явление, связанное с логистикой. Никто из официальных лиц не говорил ничего про то, что у QE-вливания почти $5 трлн в финансовую систему могут быть негативные последствия. В самом же деле это был серьезный монетарный эксперимент мирового масштаба с слабо прогнозируемыми последствиями.

Инфляция США начала расти в конце прошлого года и сейчас она находится на максимальных значениях за последние 40 лет.

Вот тут и начинаются проблемы. С момента начала монетарного эксперимента за 14 лет ещё ни разу не было такого, что QE приводило к росту инфляции, что позволяло властям США всё это время любые экономические проблемы решать накачкой экономики созданными долларами.

ФРС объявила, что с 1 июня будет сокращать баланс. Это обратный QE по смыслу процесс, можно назвать его анти-QE. Пример сокращения баланса ФРС у нас только один: 1,5-летний период с начала 2018 года. После того, как ФРС начала сокращать баланс, рынок акций США перестал расти, а закончилось это падением американского рынка на 20%+ в конце 2018 года.

Рост американского рынка возобновился только после возобновления QE.

С каждым новым QE стабильность и устойчивость системы снижалась.

На данный момент мы находимся на «неизведанной территории» — «территории экспериментов».

Мы еще не знаем насколько сильно может подняться инфляция в США и насколько быстро ФРС может справляться с этим.

При этом дефицит годового бюджета США все еще $2 трлн.

Финансировать его из кармана ФРС больше нельзя, поэтому необходимо, чтобы долг США кто-то покупал.

В этом смысле как нельзя кстати (для США) возникает военный конфликт России и Украины.

США в этом конфликте являются чистейшим экономическим бенефициаром, как это было во время ВОВ.

С одной стороны США увеличивают выпуск военной продукции (которая к слову занимает не такую уж большую долю экономики), с другой, что более важно, инвесторы с большей охотой покупают казначейские облигации США. Кроме того, военный конфликт помогает переложить ответственность за инфляцию на Россию.

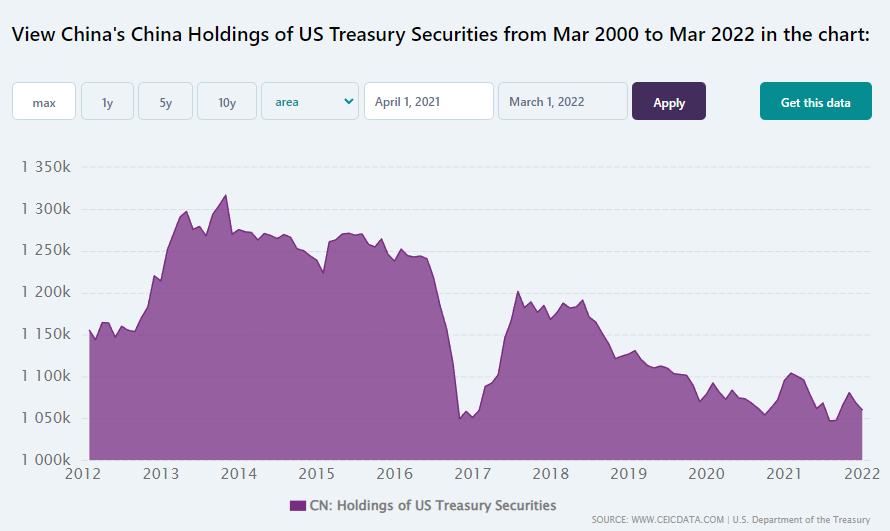

Интересно отметить, что Китай, который является 2-м после Японии покупателем облигаций США, уже давно не увеличивает их количество

Особенно не стоит ждать роста китайских вложений в США после того как в них были заморожены $300 млрд российских резервов.

Японцы также снижали объем Treasuries до минимума за 2 года.

Таким образом, основная надежда по финансированию дефицита бюджета США ложится на плечи внутренних американских инвесторов, что будет оттягивать средства с фондового рынка и других классов активов.

Высокая инфляция привела к завершению программы QE, которая, вкупе с падением спроса со стороны международных инвесторов на госбумаги США приводит к росту стоимости денег в американской экономике:

Вслед за госбумагами растет стоимость обслуживания долга для корпораций и потребителей, растет стоимость ипотеки. Все это создает предпосылки для торможения экономики и сокращения корпоративных прибылей.

Выводы.

БЛАГОПОЛУЧЕНИЕ АМЕРИКАНСКОЙ ЭКОНОМИКИ ПОСЛЕДНИХ 13 ЛЕТ БЫЛО СОЗДАНО ЗА СЧЕТ НАКАЧКИ СОЗДАННЫМИ КРЕДИТАМИ В РАМКАХ QE И БЮДЖЕТНЫМИ ТРАТАМИ, КОТОРЫЕ БЫЛИ НЕ ПО СРЕДСТВАМ. К данному моменту это создало максимальную инфляцию за 40 лет, которая продолжает расти.

Итак, мы пришли к тому, что у нас есть несколько факторов, которые создают неблагоприятный прогноз по экономике США:

📉Замедление экономики

📉Рекордная инфляция

📉Сокращение баланса ФРС, которое...

📉Снижает возможности по финансированию дефицита бюджета США в отсутствие QE.

📉Рост стоимости заимствований в экономике США

📉Растет вероятность неприятных сюрпризов, которые возникают на финансовых рынках во время растущей процентной ставки

Вероятность негативных сюрпризов в экономике США в течении 12-24 месяцев крайне высока.

Напомню: в историческом контексте мы находимся на неизведанной территории.

upd1. Аналогичная логика справедлива в отношении еврозоны, причем проблемы с Европой еще более серьезные из-за отсутствия единого бюджета, единого центра принятия решений, а также из-за сильно разной экономической ситуации в странах-членах еврозоны.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба