Доллар США по-прежнему торгуется от динамики доходностей

В Австралии рекордное повышение ставки за последние 22 года.

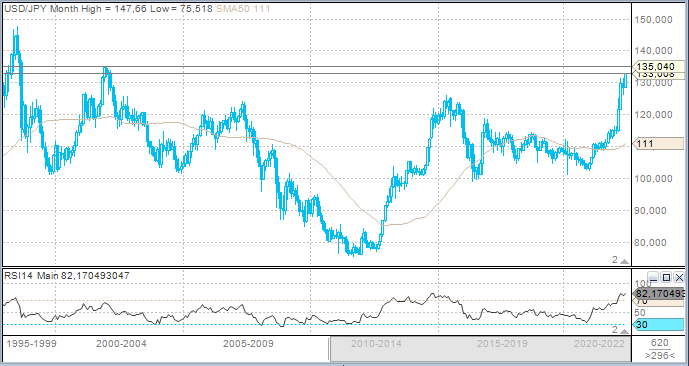

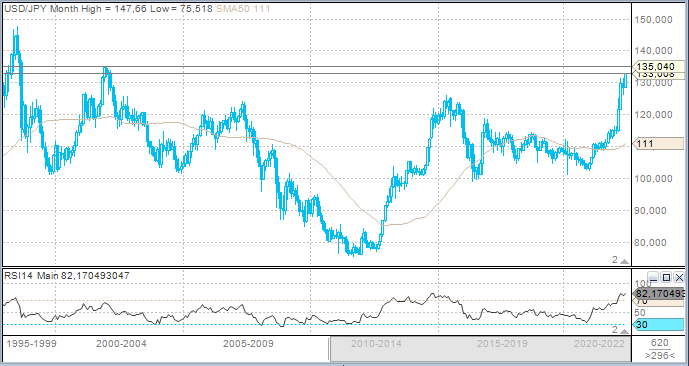

Иена на 20-летнем минимуме, хотя для людей из 1980-х она остается безумно дорогой.

Динамика на международном валютном рынке во вторник была не совсем обычной, о чем нам сообщает итоговый расклад в валютах Большой десятки. Для начала отметим, что индекс доллара сначала вырос до 2-недельного максимума на уровне 102,85 п., но к завершению дня довольно резко утратил свои достижения и снизился по итогам вторника.

Слабый доллар, снижение доходностей, данные по инфляции и риск рецессии

Слабость доллара объясняет динамика доходностей облигаций Казначейства США. Так, утром во вторник доходность 10-летних трежерис выросла до 3,0621%, что является максимумом с 11 мая. И индекс доллара на этом росте подскочил до 102,85 п. Однако во второй половине торгов в Европе, а затем и в ходе американской сессии доходность десятилеток снижалась и по итогам вторника упала на 7 б.п. до 2,9736%. Закрепиться выше психологического уровня 3% не удалось. В итоге мы наблюдали заметный рост американского фондового рынка в последние часы торгов на Wall Street и снижение доллара. Но все это результат снижения доходностей.

Мы считаем, что эта динамика неслучайна в преддверии публикации в пятницу отчета по потребительской инфляции в США за май. Как ожидается, индекс потребительских цен (CPI) по итогам мая составит 8,2% г/г по сравнению с 8,3% г/г в апреле. Несмотря на то что ФРС предпочитает оценивать инфляцию не по показателю CPI, а по показателю PCE (индекс расходов на личное потребление), пятничная инфляционная статистика важна, как минимум в контексте двух тем, которые последнее время циркулируют на рынке. Первая тема — это оценка того, насколько агрессивны будут темпы повышения ставок ФРС, которая намеревается обуздать инфляцию. Вторая тема — это риск рецессии в экономике США на фоне действий ФРС, а также на фоне иных внешних факторов (конфликт на Украине, восстановление экономики Китая).

Если в ближайшие месяцы мы увидим признаки того, что инфляция в США стабилизируется (она очень высокая, но рост прекращается), а первым сигналом к этому как раз может стать публикуемый в пятницу CPI (майский показатель ниже апрельского), то рынок может начать закладываться на то, что ФРС на 50 б.п. повысит ставку в июне и в июле, а с сентября перейдет на шаг в 25 б.п. Что ж, такой сценарий предполагает «мягкую посадку» экономики США, что весьма позитивно для фондового рынка, но является фактором в пользу прекращения среднесрочного тренда укрепления доллара.

Мы ознакомились с моделью оценки вероятности рецессии в США, которую построили экономисты Bloomberg Economics. Модель показывает, что риск рецессии в 2022 году составляет 0%, риск рецессии на горизонте 12 месяцев (тут включается 1 квартал 2023 года) составляет 25%, а вот к моменту начала 2024 года рецессии избежать будет сложно — риск модель оценивает почти в 75%.

Логика такова. В течение ближайшего года потребление будет поддерживаться сильными балансами домохозяйств. При этом сейчас в США по историческим меркам низкое соотношение долга домохозяйств к их доходам. С учетом довольно быстрого роста средней номинальной заработной платы (реальная зарплата имеет отрицательный рост из-за высокой инфляции) это означает, что потребители в случае ухудшения ситуации еще какое-то время смогут занимать средства, чтобы поддерживать привычный уровень расходов. Еще один момент, маржа корпоративной прибыли все еще остается высокой по историческим меркам. Компании, которые генерируют прибыль, демонстрируют склонность увеличивать товарно-материальные запасы. Такого не наблюдается в случае приближения рецессии.

Однако ФРС продолжит повышение ставок. Это приведет к ужесточению финансовых условий, что безусловно, в той или иной мере приведет к замедлению экономического роста. Мы будем наблюдать стабильный процесс охлаждения на американском рынке недвижимости. Избыточные сбережения домохозяйств, накопленные во время пандемии, будут растрачены. Охладится и рынок труда. В результате к концу 2023 года или началу 2024 года вполне могут сложиться условия для рецессии.

Оценивая риски рецессии мы предпочитаем следить за темпами роста доходностей 10-летних американских гособлигаций и индексом потребительских настроений Мичиганского университета.

Что все это значит для доллара? В ближайшие недели доллар может чувствовать себя относительно комфортно по отношению к корзине основных валют. Не исключена новая попытка вернуться к майским максимумам в районе 105 пунктов, если пятничные данные по CPI разочаруют и показатель будет, как в апреле 8,3% г/г или даже выше. Однако признаки стабилизации инфляции (в пятницу CPI ниже прогнозов) могут повысить веру инвесторов в «мягкую посадку» американской экономики. Это может заложить тренд возвращения индекса доллара ниже 100 пунктов. Что ж, пока будем ждать пятничную статистику.

В Австралии рекордное повышение ставки за последние 22 года

Австралийский доллар во вторник стал лидером роста в Большой десятке. Резервный банк Австралии накануне неожиданно повысил ставку на 50 б.п. с 0,35% до 0,85% при консенсус-прогнозе, подразумевавшем повышение до 0,6%. Это самое существенное повышение ставки за 22 года. Ястребиный тон заявления главы регулятора Филипа Лоу заставил аналитиков в сторону повышения пересматривать свои прогнозы по темпам повышения ставок в Австралии. Соответственно, теперь многие участники рынка закладываются на повышение ставки в июле на 50 б.п. либо в июле +25 б.п., но в августе все-таки +50 б.п. Денежный рынок сейчас куда более оптимистичен, нежели экономисты. Котировки свопов подразумевают, что ставка в Австралии к концу года подскочит до 3,2%. Все это выглядит крайне позитивно для австралийского доллара, однако есть риск того, что экономика Австралии не сможет переварить такой агрессивный цикл ужесточения денежно-кредитной политики. Если китайским властям не удастся «анаболиками» запустить уверенный рост своей экономики (Китай — ключевой торговый партнер Австралии), то домохозяйства, которые уже столкнулись с увеличением стоимости жизни, могут столкнуться со значительным стрессом. Власти Австралии надеются, что, как население, как и в США, накопило подушку сбережений во время пандемии, что обеспечит мягкую посадку на фоне ужесточения ДКП. Однако темпы роста зарплат в Австралии ниже. Уровень закредитованности населения по историческим меркам нельзя назвать низким. Будем внимательно следить за состоянием рынка недвижимость и стоимость ипотечных кредитов, чтобы понять, как экономика и домохозяйства переваривают повышение ставок. Пока сохраняем сдержанный и умеренный оптимизм по поводу потенциала роста австралийского доллара.

Иена на 20-летнем минимуме, хотя для людей из 1980-х она остается безумно дорогой

Аутсайдером среди валют G10 является японская иена. Не только по итогам вторника (-0,5%), но и с начала года (-13,35%) иена — самая слабая валюта Большой десятки. На втором месте шведская крона (-7,6% с начала года). Курс доллара вырос до 133 иен — это максимум с апреля 2002 года. Ну о причинах стремительного ослабления японской валюты мы уже говорили неоднократно. Курс иены — результат двух совершенно разных направлений в денежно-кредитных политиках США и Японии. Япония продолжает реализовывать стимулирующую политику, доходности 10-летних японских гособлигаций таргетируются и не могут превышать 0,25%. Ну, а в США, как мы знаем, агрессивный цикл повышения ставок и доходности 10-летних трежерис около 3%. На первый взгляд, резко обесценивающаяся валюта, как обвал евро в 2014 году из-за «Грексита» или обвал фунта стерлингов в 2016 году из-за «Брексита» — является сигналом глубочайшего ухудшения экономической ситуации в стране. Но японские высокопоставленные финансовые чиновники, судя по их комментариям, выглядят довольно спокойно. И в некотором смысле их можно понять. Япония многие годы пытается вернуться себе нормальные темпы инфляции. Некоторых успехов на этом направлении смогла добиться «абеномика», но пандемия ухудшила ситуацию. Проблема Японии — отсутствие инфляции. Поэтому инфляция издержек, которую создает слабеющая иена, может оказаться шансом для японских властей сформировать в стране стабильную инфляцию. 133 иены за доллар — это 20-летний максимум. Но такие уровни жители, к примеру, 1980-х годов посчитали бы невероятно низкими, поскольку они жили при 260–200 иенах за доллар. Так что по историческим меркам иена не такая уж и дешевая на текущих уровнях. Ближайшей целью теперь будут уровни около 135 иен за доллар. Это максимумы февраля и января 2002 года. На наш взгляд, сейчас японские власти вообще не беспокоит уровень 135 или 140. Важны темпы ослабления. Чтобы экономические агенты в стране успевали адаптироваться к ослаблению национальной валюты. Соответственно, оценивая перспективы падения иены, нужно отталкиваться не от цифр, а от темпов обесценивая. Напомним, что в случае с иеной эффективными в прошлом были только скоординированные валютные интервенции, которые вместе с Банком Японии проводили сразу несколько мировых центральных банков.

В Австралии рекордное повышение ставки за последние 22 года.

Иена на 20-летнем минимуме, хотя для людей из 1980-х она остается безумно дорогой.

Динамика на международном валютном рынке во вторник была не совсем обычной, о чем нам сообщает итоговый расклад в валютах Большой десятки. Для начала отметим, что индекс доллара сначала вырос до 2-недельного максимума на уровне 102,85 п., но к завершению дня довольно резко утратил свои достижения и снизился по итогам вторника.

Слабый доллар, снижение доходностей, данные по инфляции и риск рецессии

Слабость доллара объясняет динамика доходностей облигаций Казначейства США. Так, утром во вторник доходность 10-летних трежерис выросла до 3,0621%, что является максимумом с 11 мая. И индекс доллара на этом росте подскочил до 102,85 п. Однако во второй половине торгов в Европе, а затем и в ходе американской сессии доходность десятилеток снижалась и по итогам вторника упала на 7 б.п. до 2,9736%. Закрепиться выше психологического уровня 3% не удалось. В итоге мы наблюдали заметный рост американского фондового рынка в последние часы торгов на Wall Street и снижение доллара. Но все это результат снижения доходностей.

Мы считаем, что эта динамика неслучайна в преддверии публикации в пятницу отчета по потребительской инфляции в США за май. Как ожидается, индекс потребительских цен (CPI) по итогам мая составит 8,2% г/г по сравнению с 8,3% г/г в апреле. Несмотря на то что ФРС предпочитает оценивать инфляцию не по показателю CPI, а по показателю PCE (индекс расходов на личное потребление), пятничная инфляционная статистика важна, как минимум в контексте двух тем, которые последнее время циркулируют на рынке. Первая тема — это оценка того, насколько агрессивны будут темпы повышения ставок ФРС, которая намеревается обуздать инфляцию. Вторая тема — это риск рецессии в экономике США на фоне действий ФРС, а также на фоне иных внешних факторов (конфликт на Украине, восстановление экономики Китая).

Если в ближайшие месяцы мы увидим признаки того, что инфляция в США стабилизируется (она очень высокая, но рост прекращается), а первым сигналом к этому как раз может стать публикуемый в пятницу CPI (майский показатель ниже апрельского), то рынок может начать закладываться на то, что ФРС на 50 б.п. повысит ставку в июне и в июле, а с сентября перейдет на шаг в 25 б.п. Что ж, такой сценарий предполагает «мягкую посадку» экономики США, что весьма позитивно для фондового рынка, но является фактором в пользу прекращения среднесрочного тренда укрепления доллара.

Мы ознакомились с моделью оценки вероятности рецессии в США, которую построили экономисты Bloomberg Economics. Модель показывает, что риск рецессии в 2022 году составляет 0%, риск рецессии на горизонте 12 месяцев (тут включается 1 квартал 2023 года) составляет 25%, а вот к моменту начала 2024 года рецессии избежать будет сложно — риск модель оценивает почти в 75%.

Логика такова. В течение ближайшего года потребление будет поддерживаться сильными балансами домохозяйств. При этом сейчас в США по историческим меркам низкое соотношение долга домохозяйств к их доходам. С учетом довольно быстрого роста средней номинальной заработной платы (реальная зарплата имеет отрицательный рост из-за высокой инфляции) это означает, что потребители в случае ухудшения ситуации еще какое-то время смогут занимать средства, чтобы поддерживать привычный уровень расходов. Еще один момент, маржа корпоративной прибыли все еще остается высокой по историческим меркам. Компании, которые генерируют прибыль, демонстрируют склонность увеличивать товарно-материальные запасы. Такого не наблюдается в случае приближения рецессии.

Однако ФРС продолжит повышение ставок. Это приведет к ужесточению финансовых условий, что безусловно, в той или иной мере приведет к замедлению экономического роста. Мы будем наблюдать стабильный процесс охлаждения на американском рынке недвижимости. Избыточные сбережения домохозяйств, накопленные во время пандемии, будут растрачены. Охладится и рынок труда. В результате к концу 2023 года или началу 2024 года вполне могут сложиться условия для рецессии.

Оценивая риски рецессии мы предпочитаем следить за темпами роста доходностей 10-летних американских гособлигаций и индексом потребительских настроений Мичиганского университета.

Что все это значит для доллара? В ближайшие недели доллар может чувствовать себя относительно комфортно по отношению к корзине основных валют. Не исключена новая попытка вернуться к майским максимумам в районе 105 пунктов, если пятничные данные по CPI разочаруют и показатель будет, как в апреле 8,3% г/г или даже выше. Однако признаки стабилизации инфляции (в пятницу CPI ниже прогнозов) могут повысить веру инвесторов в «мягкую посадку» американской экономики. Это может заложить тренд возвращения индекса доллара ниже 100 пунктов. Что ж, пока будем ждать пятничную статистику.

В Австралии рекордное повышение ставки за последние 22 года

Австралийский доллар во вторник стал лидером роста в Большой десятке. Резервный банк Австралии накануне неожиданно повысил ставку на 50 б.п. с 0,35% до 0,85% при консенсус-прогнозе, подразумевавшем повышение до 0,6%. Это самое существенное повышение ставки за 22 года. Ястребиный тон заявления главы регулятора Филипа Лоу заставил аналитиков в сторону повышения пересматривать свои прогнозы по темпам повышения ставок в Австралии. Соответственно, теперь многие участники рынка закладываются на повышение ставки в июле на 50 б.п. либо в июле +25 б.п., но в августе все-таки +50 б.п. Денежный рынок сейчас куда более оптимистичен, нежели экономисты. Котировки свопов подразумевают, что ставка в Австралии к концу года подскочит до 3,2%. Все это выглядит крайне позитивно для австралийского доллара, однако есть риск того, что экономика Австралии не сможет переварить такой агрессивный цикл ужесточения денежно-кредитной политики. Если китайским властям не удастся «анаболиками» запустить уверенный рост своей экономики (Китай — ключевой торговый партнер Австралии), то домохозяйства, которые уже столкнулись с увеличением стоимости жизни, могут столкнуться со значительным стрессом. Власти Австралии надеются, что, как население, как и в США, накопило подушку сбережений во время пандемии, что обеспечит мягкую посадку на фоне ужесточения ДКП. Однако темпы роста зарплат в Австралии ниже. Уровень закредитованности населения по историческим меркам нельзя назвать низким. Будем внимательно следить за состоянием рынка недвижимость и стоимость ипотечных кредитов, чтобы понять, как экономика и домохозяйства переваривают повышение ставок. Пока сохраняем сдержанный и умеренный оптимизм по поводу потенциала роста австралийского доллара.

Иена на 20-летнем минимуме, хотя для людей из 1980-х она остается безумно дорогой

Аутсайдером среди валют G10 является японская иена. Не только по итогам вторника (-0,5%), но и с начала года (-13,35%) иена — самая слабая валюта Большой десятки. На втором месте шведская крона (-7,6% с начала года). Курс доллара вырос до 133 иен — это максимум с апреля 2002 года. Ну о причинах стремительного ослабления японской валюты мы уже говорили неоднократно. Курс иены — результат двух совершенно разных направлений в денежно-кредитных политиках США и Японии. Япония продолжает реализовывать стимулирующую политику, доходности 10-летних японских гособлигаций таргетируются и не могут превышать 0,25%. Ну, а в США, как мы знаем, агрессивный цикл повышения ставок и доходности 10-летних трежерис около 3%. На первый взгляд, резко обесценивающаяся валюта, как обвал евро в 2014 году из-за «Грексита» или обвал фунта стерлингов в 2016 году из-за «Брексита» — является сигналом глубочайшего ухудшения экономической ситуации в стране. Но японские высокопоставленные финансовые чиновники, судя по их комментариям, выглядят довольно спокойно. И в некотором смысле их можно понять. Япония многие годы пытается вернуться себе нормальные темпы инфляции. Некоторых успехов на этом направлении смогла добиться «абеномика», но пандемия ухудшила ситуацию. Проблема Японии — отсутствие инфляции. Поэтому инфляция издержек, которую создает слабеющая иена, может оказаться шансом для японских властей сформировать в стране стабильную инфляцию. 133 иены за доллар — это 20-летний максимум. Но такие уровни жители, к примеру, 1980-х годов посчитали бы невероятно низкими, поскольку они жили при 260–200 иенах за доллар. Так что по историческим меркам иена не такая уж и дешевая на текущих уровнях. Ближайшей целью теперь будут уровни около 135 иен за доллар. Это максимумы февраля и января 2002 года. На наш взгляд, сейчас японские власти вообще не беспокоит уровень 135 или 140. Важны темпы ослабления. Чтобы экономические агенты в стране успевали адаптироваться к ослаблению национальной валюты. Соответственно, оценивая перспективы падения иены, нужно отталкиваться не от цифр, а от темпов обесценивая. Напомним, что в случае с иеной эффективными в прошлом были только скоординированные валютные интервенции, которые вместе с Банком Японии проводили сразу несколько мировых центральных банков.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба