В первой половине торговой сессии среды, 22 июня, рынок акций США умеренно снижался, ожидая начала двухдневного выступления главы ФРС Джерома Пауэлла в Конгрессе США (сегодня он выступает в Сенате, а завтра — в Палате представителей). Это событие выглядит особенно важным, учитывая, что ровно неделю назад регулятор впервые с 1994 года повысил ставку по федеральным фондам сразу на 0,75%.

В результате недавнего снижения S&P 500 его форвардный коэффициент «цена/прибыль» опустился примерно до 16,5х против среднего значения за последние десять лет на уровне около 18х, однако эта дешевизна рынка акций США может оказаться обманчивой, так как пересмотры прогнозов по прибыли американских компаний только начинаются, и данный индикатор может внезапно и заметно вырасти.

На 17:10 мск:

S&P 500 — 3759 п. (-0,17%), с нач. года: -21,25%

Dow Jones Industrial — 30 360 п. (-0,56%), с нач. года: -16,45%

Nasdaq Composite — 11 083 п. (+0,12%), с нач. года: -29,18%

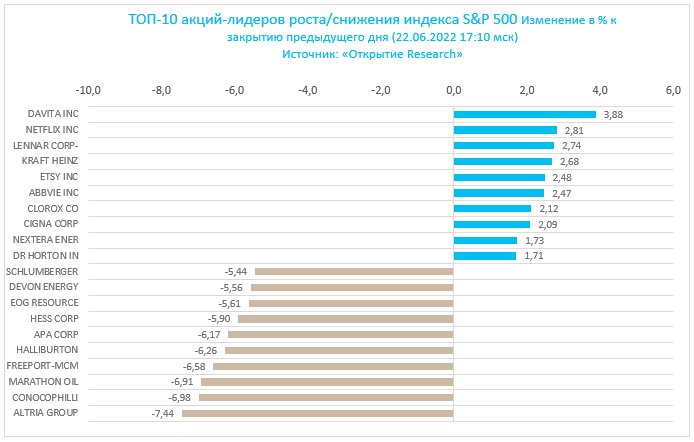

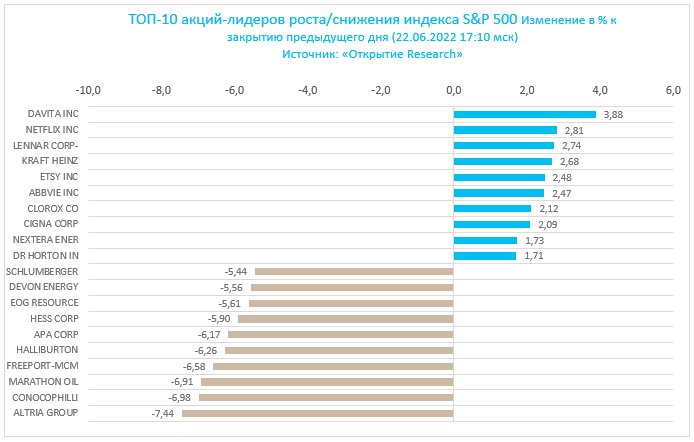

Компоненты S&P 500 показывали слабую динамику: по состоянию на 17:10 мск снижались 7 из 11 основных секторов индекса.

Наилучшую динамику показывали защитные сектора: недвижимость (+0,59%), телекомы (+0,54%) и ЖКХ (+0,35%). Главными аутсайдерами выступали циклические отрасли: энергетика (-3,51%), производство материалов (-1,60%) и промышленность (-1,12%).

Стратеги UBS прогнозируют, что во втором квартале компании из S&P 500 превысят консенсус-прогнозы по прибыли в среднем на 7% с лишним, а по продажам — на 3% с лишним. Они видят серьезные риски понижения консенсус-прогнозов по прибыли американских компаний, но при этом считают текущие ожидания все еще достижимыми.

Стратеги банка отмечают, что в преддверии сезона отчетности за второй квартал наиболее перспективно выглядят производители товаров первой необходимости, промышленные и технологические компании. Также они отмечают, что наихудшую динамику во время рецессий исторически показывают акции энергетических компаний, производителей материалов и товаров длительного пользования.

Стратеги Barclays полагают, что формирование дна на рынке акций США требует понижения консенсус-прогнозов по EPS. По их мнению — это лишь вопрос времени, так как экономика замедляется и появляется все больше указаний на ухудшение настроений среди потребителей и в деловой среде.

Стратеги банка также отмечают, что текущие завышенные ожидания по EPS во многом искажены ожиданиями по сырьевым компаниям.

По данным Bloomberg Intelligence, объем торгов медвежьими ETF превышает объем торгов бычьими ETF, которые используют кредитное плечо, на рекордную с мирового финансового кризиса 2008 года величину. Это отражает общее ухудшение рыночных настроений и связанное с этим усиление спроса на хеджи.

Данное событие сложно назвать удивительным: S&P 500 теряет с начала года 21%, что является наихудшим полугодовым показателем с 1970 года. Стратеги Societe Generale полагают, что стагфляционный шок а-ля 1970-е может спровоцировать снижение индекса еще на треть в область 2 525 пунктов.

Корпоративные истории

Акции Coinbase (COIN) прибавляли 4%: аналитики Mizuho отмечают, что в дни, когда биткоин дешевеет, объем торгов обычно растет. Но этого не происходит в дни, когда биткоин дорожает, и данный факт, по мнению аналитиков банка, может говорить об усталости инвесторов

Акции Kraft Heinz (KHC) росли на 2%: BMO Capital Markets повысил рейтинг бумаг до «лучше рынка» с «по рынку». Эксперты инвесткомпании позитивно оценивают «стратегическую эволюцию» продовольственного концерна

Акции Nike (NKE) снижались на 2,4%: Seaport Global Securities понизила рейтинг бумаг до «нейтрально» с «покупать», а Telsey Advisory понизила их целевой уровень до $140 со $170

RBC Capital Markets понизил цели по акциям ряда американских строительных компаний от Lennar (LEN) до D. R. Horton (DHI) в среднем на 23%

Акции Snap (SNAP) дешевели на 2,3%: Guggenheim понизил целевой уровень по бумагам до $18 с $35, сославшись на опасения, связанные с замедлением темпов роста компании

Акции Jack in the Box (JACK) теряли 3%: Cowen понизил рейтинг бумаг до «по рынку» с «лучше рынка». Брокерская компания полагает, что проблемы с маржинальностью ухудшают перспективы бизнеса сети фастфуда

В результате недавнего снижения S&P 500 его форвардный коэффициент «цена/прибыль» опустился примерно до 16,5х против среднего значения за последние десять лет на уровне около 18х, однако эта дешевизна рынка акций США может оказаться обманчивой, так как пересмотры прогнозов по прибыли американских компаний только начинаются, и данный индикатор может внезапно и заметно вырасти.

На 17:10 мск:

S&P 500 — 3759 п. (-0,17%), с нач. года: -21,25%

Dow Jones Industrial — 30 360 п. (-0,56%), с нач. года: -16,45%

Nasdaq Composite — 11 083 п. (+0,12%), с нач. года: -29,18%

Компоненты S&P 500 показывали слабую динамику: по состоянию на 17:10 мск снижались 7 из 11 основных секторов индекса.

Наилучшую динамику показывали защитные сектора: недвижимость (+0,59%), телекомы (+0,54%) и ЖКХ (+0,35%). Главными аутсайдерами выступали циклические отрасли: энергетика (-3,51%), производство материалов (-1,60%) и промышленность (-1,12%).

Стратеги UBS прогнозируют, что во втором квартале компании из S&P 500 превысят консенсус-прогнозы по прибыли в среднем на 7% с лишним, а по продажам — на 3% с лишним. Они видят серьезные риски понижения консенсус-прогнозов по прибыли американских компаний, но при этом считают текущие ожидания все еще достижимыми.

Стратеги банка отмечают, что в преддверии сезона отчетности за второй квартал наиболее перспективно выглядят производители товаров первой необходимости, промышленные и технологические компании. Также они отмечают, что наихудшую динамику во время рецессий исторически показывают акции энергетических компаний, производителей материалов и товаров длительного пользования.

Стратеги Barclays полагают, что формирование дна на рынке акций США требует понижения консенсус-прогнозов по EPS. По их мнению — это лишь вопрос времени, так как экономика замедляется и появляется все больше указаний на ухудшение настроений среди потребителей и в деловой среде.

Стратеги банка также отмечают, что текущие завышенные ожидания по EPS во многом искажены ожиданиями по сырьевым компаниям.

По данным Bloomberg Intelligence, объем торгов медвежьими ETF превышает объем торгов бычьими ETF, которые используют кредитное плечо, на рекордную с мирового финансового кризиса 2008 года величину. Это отражает общее ухудшение рыночных настроений и связанное с этим усиление спроса на хеджи.

Данное событие сложно назвать удивительным: S&P 500 теряет с начала года 21%, что является наихудшим полугодовым показателем с 1970 года. Стратеги Societe Generale полагают, что стагфляционный шок а-ля 1970-е может спровоцировать снижение индекса еще на треть в область 2 525 пунктов.

Корпоративные истории

Акции Coinbase (COIN) прибавляли 4%: аналитики Mizuho отмечают, что в дни, когда биткоин дешевеет, объем торгов обычно растет. Но этого не происходит в дни, когда биткоин дорожает, и данный факт, по мнению аналитиков банка, может говорить об усталости инвесторов

Акции Kraft Heinz (KHC) росли на 2%: BMO Capital Markets повысил рейтинг бумаг до «лучше рынка» с «по рынку». Эксперты инвесткомпании позитивно оценивают «стратегическую эволюцию» продовольственного концерна

Акции Nike (NKE) снижались на 2,4%: Seaport Global Securities понизила рейтинг бумаг до «нейтрально» с «покупать», а Telsey Advisory понизила их целевой уровень до $140 со $170

RBC Capital Markets понизил цели по акциям ряда американских строительных компаний от Lennar (LEN) до D. R. Horton (DHI) в среднем на 23%

Акции Snap (SNAP) дешевели на 2,3%: Guggenheim понизил целевой уровень по бумагам до $18 с $35, сославшись на опасения, связанные с замедлением темпов роста компании

Акции Jack in the Box (JACK) теряли 3%: Cowen понизил рейтинг бумаг до «по рынку» с «лучше рынка». Брокерская компания полагает, что проблемы с маржинальностью ухудшают перспективы бизнеса сети фастфуда

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба