Лидеры «Большой семёрки» (G7) приняли решение ввести запрет на покупку российского золота. Об этом заявили четыре страны, которые могут попасть в состав создаваемого блока AUKUS — Великобритания, США, Канада и Япония (последняя пока не дала согласия). Германия и Франция выступили в поддержку этих санкций, но собственное решение отложили до обсуждения с партнёрами по Евросоюзу.

Президент США Джо Байден объявил, что это нанесёт существенный удар по основному экспорту России. По словам госсекретаря США Энтони Блинкена, запрет затрагивает «вторую по прибыльности статью экспорта, которая есть у России после энергоносителей». Согласно его подсчётам, отказ стран G7 от импорта золота из России лишит уменьшит её валютные поступления примерно на 19 млрд долл. в год.

Пострадает ли российский экспорт золота?

По данным за 2021 год, Россия продала на внешние рынки 301 т золота на 19 млрд долл. При этом 90% драгоценного металла было продано в Великобритании. Главным образом потому, что там находится ведущий центр торговли золотом — Лондонская ассоциация драгоценных металлов. Российские продажи составили 15,4 млрд долл. Кроме того, в Европе российское золото купила Швейцария на 422 млн долл. и Германия — на 318 млн долл. В другие страны, которые сегодня можно отнести к дружественным, было продано золота на 1,134 млрд долл. Например, значительное количество этого металла экспортируется в Дубай для нужд ювелирной промышленности.

Эксперты сходятся на том, что серьёзного ущерба России введённое эмбарго не нанесёт. На фоне общих доходов от экспорта в размере 498 млрд долл. (по итогам 2021 г.) сумма в 19 млрд долл. не представляется критичной. Тем более что, как и в случае с нефтью, направления экспорта драгоценного металла можно будет перенаправить.

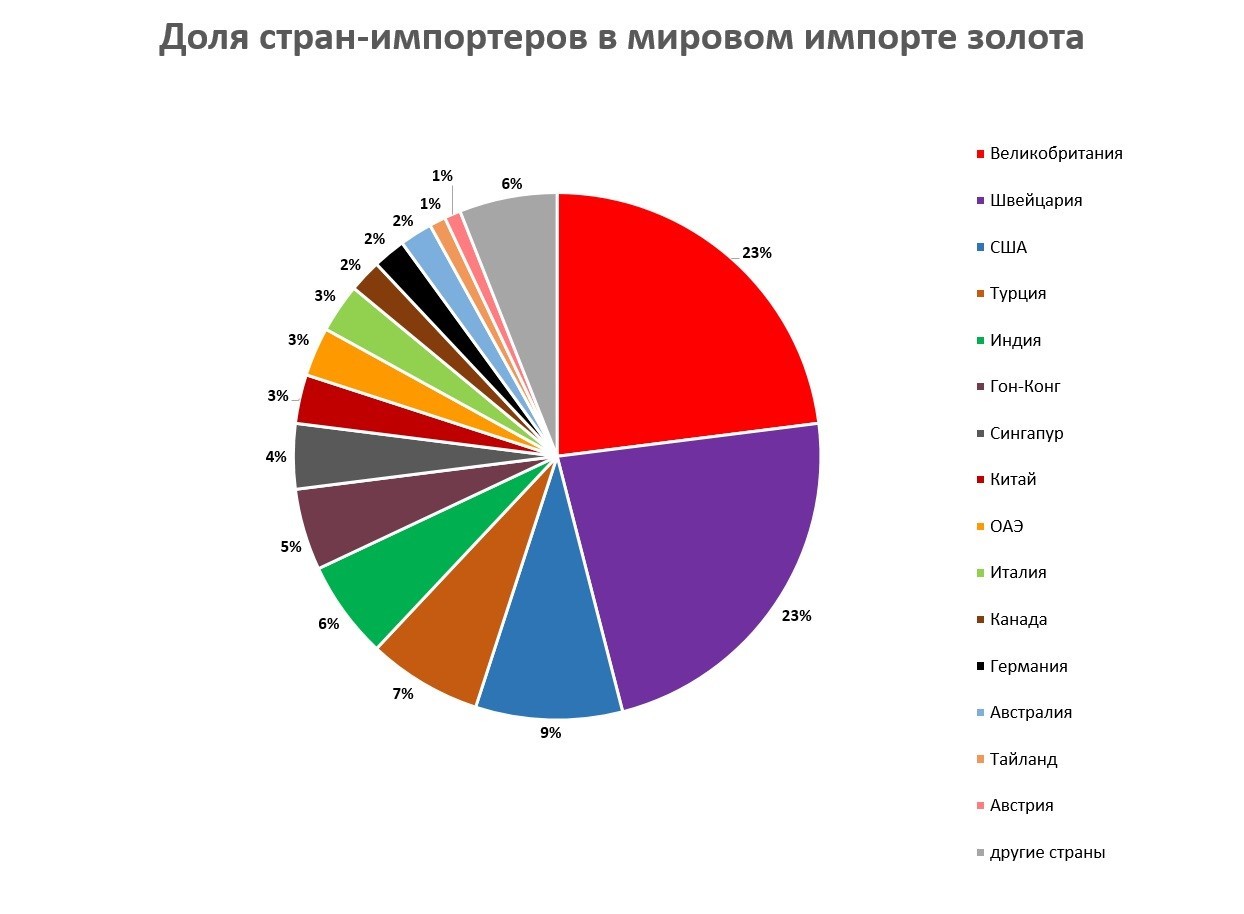

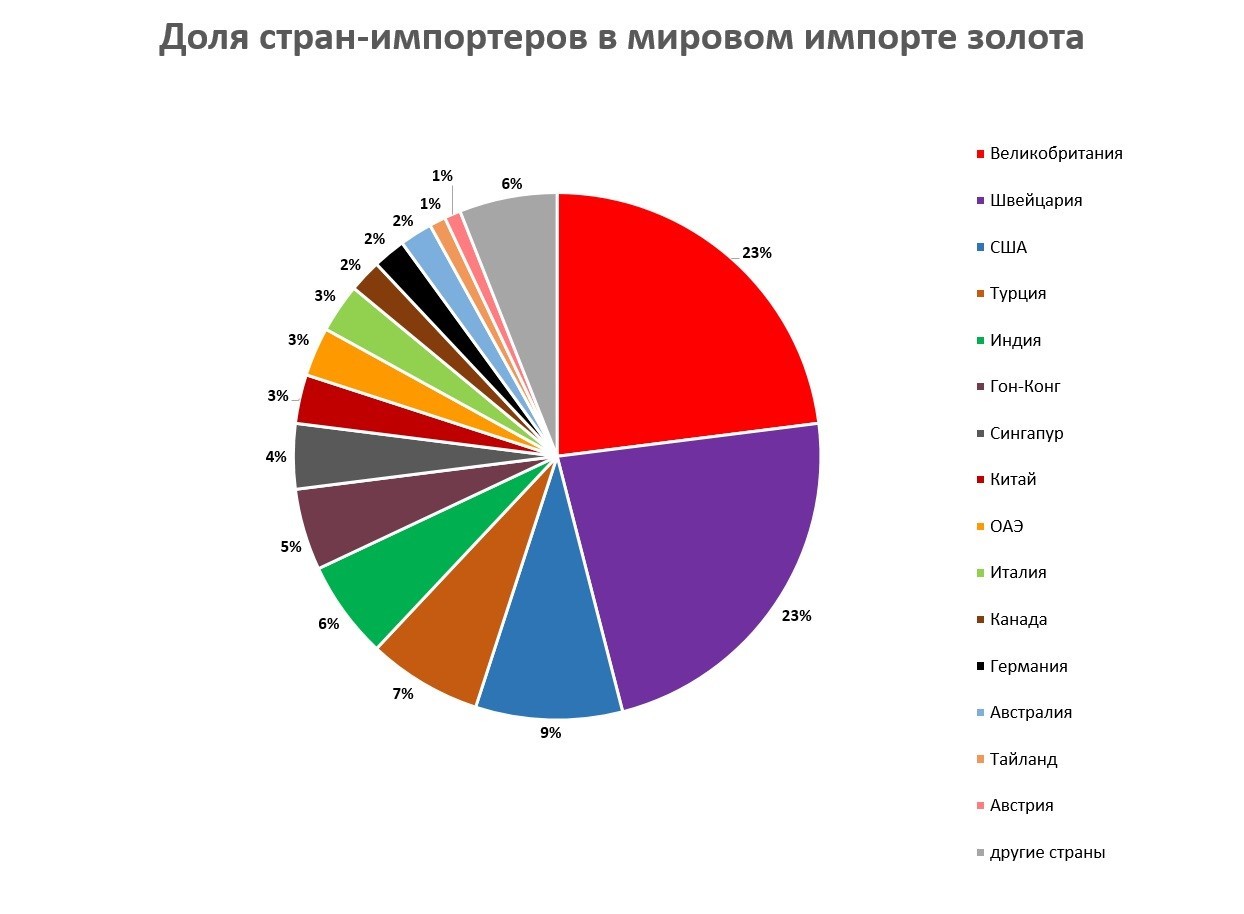

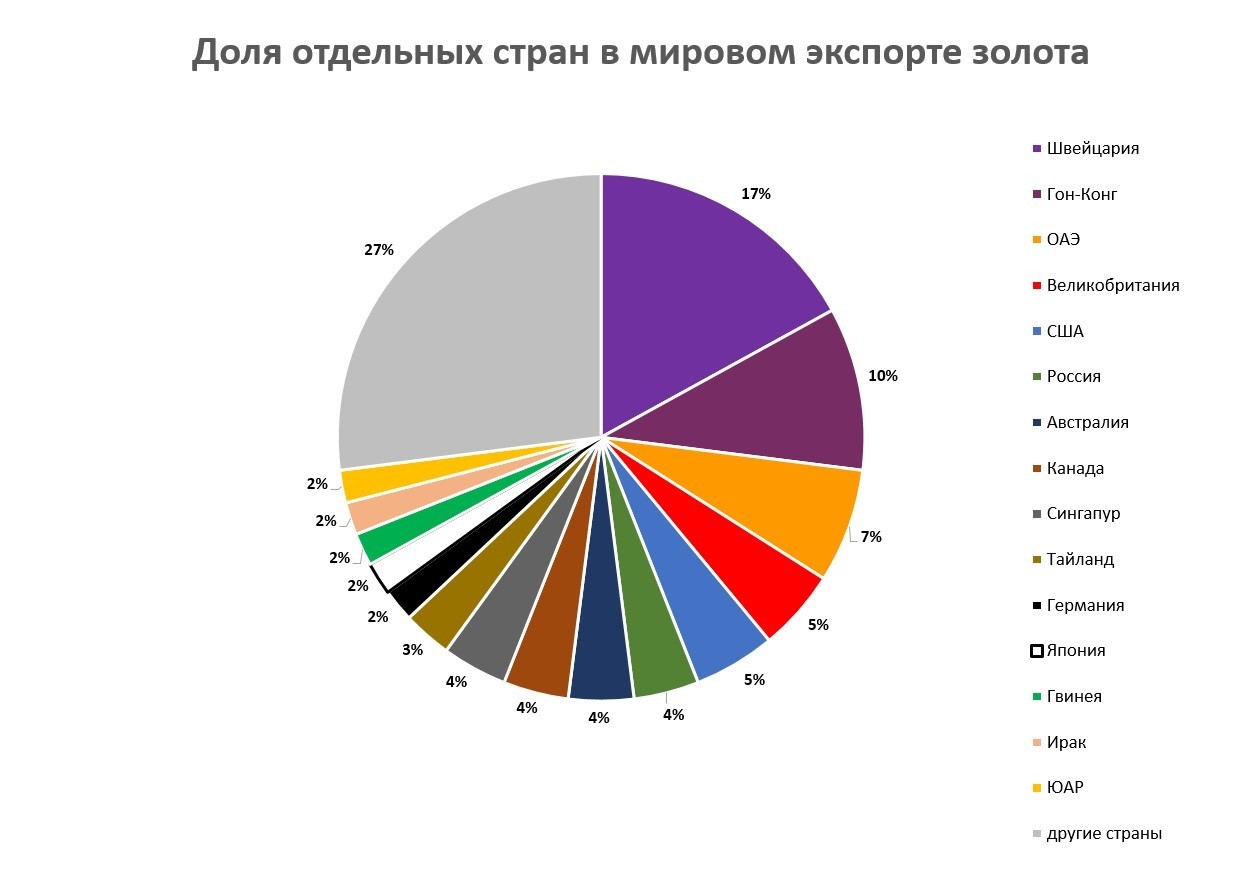

Крупнейшие страны-импортёры золота. Источник: rough-polished.com

Если первыми тремя покупателями золота являются Великобритания, Швейцария и США, то следующими в списке расположены конструктивно настроенные в отношении торговли с Россией Турция (четвёртое место), Индия (пятое место), Гонконг (шестое место), Китай (восьмое место) и Объединённые Арабские Эмираты (девятое место) с общим объёмом закупок, который составляет почти четверть от мирового — 375 млрд долл.

Вопрос о необходимости перенаправлять российский экспорт золота встал ещё в марте, когда Лондонская ассоциация драгоценных металлов отменила международную сертификацию золотых слитков России. То есть российский штамп, который удостоверяет, что слиток золота соответствует пробе и может быть допущен на международный рынок, больше не принимается. Это сразу сделало невозможными поставки российского золота в Европу, Канаду и США.

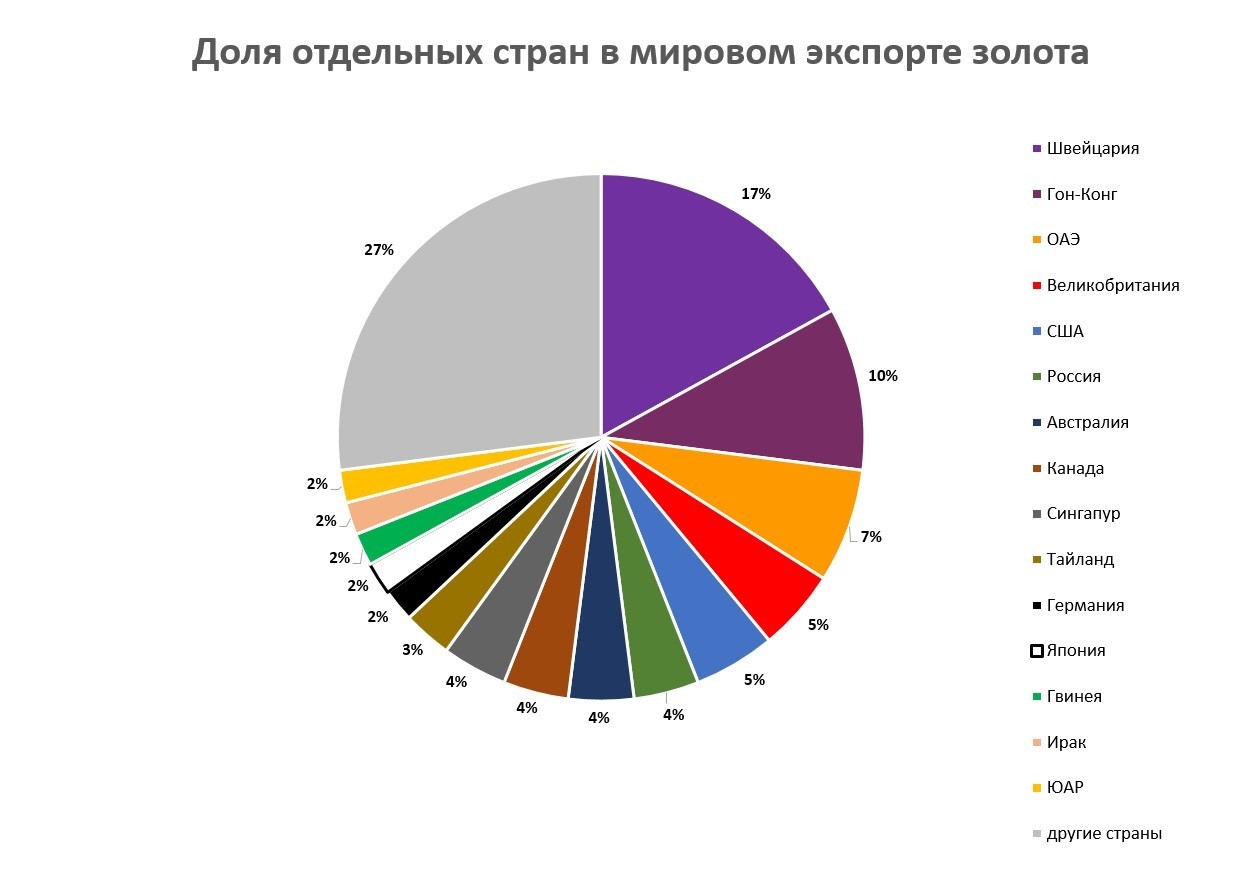

Место России среди стран-экспортеров золота. Источник: rough-polished.com

Но для золота, которое продаётся в арабские страны или в Индию для нужд ювелирной промышленности, этот запрет не был существенным. Если говорить о закупках золота зарубежными центробанками, то страны с крупными золотыми резервами смогут просто складировать купленные в России слитки в хранилищах своих ЦБ, при необходимости продавая «своё» золото. В крайнем случае можно переклеймить слитки. Но для зарубежных банков, покупающих золото в инвестиционных целях, это может представлять проблему.

Как переживут эмбарго золотодобытчики

Введённые санкции ударят по российским золотодобывающим компаниям. Им придётся перестраивать свой бизнес, до этого заточенный на Лондон — мировой хаб торговли золотом. В 2021 г. на экспорт ушло более 80% добытого в России золота, что составило примерно 10% общего мирового экспорта драгоценного металла.

Зарубежные банки, которые покупают золото для инвестиций, могут начать отказываться от слитков российского происхождения или покупать их с дисконтом из-за риска и необходимости переклеймения.

Но для разных российских золотодобывающих компаний ситуация осложнится в неравной степени. В наиболее сложном положении оказался Petropavlovsk PLC (POGR). Компания зарегистрирована в Великобритании, головной офис расположен в Лондоне, а её основные активы находятся в России, преимущественно в Амурской области. После введения западных санкций против «Газпромбанка» компания, находящаяся в иностранной юрисдикции, не смогла в срок выплатить долги по долларовым еврооблигациям на 12,36 млн долл. и заплатить по кредиту «Газпромбанку». Ситуацию с кредитом удалось урегулировать после того, как права требования на этот долг у «Газпромбанка» купила «дочка» «Уральской горно-металлургической компании» («УГКМ-Инвест»). Но, скорее всего, ситуация может закончиться изменением состава собственников компании.

Канадская корпорация Kinross Gold закрыла сделку по продаже своих активов в России ГК Highland Gold Mining за 340 млн долл. Компании начали переговоры о продаже в апреле. Первоначально сумма сделки должна была составить 680 млн долл. Но она требовала одобрения недавно сформированной подкомиссией Правительственной комиссии по контролю за осуществлением иностранных инвестиций в РФ, которая санкционировала сделку при условии, что её стоимость не будет превышать 340 млн долл. По итогам закрытия сделки Kinross вышла из всех своих активов в России, а Highland Gold Mining увеличила свои добывающие мощности в 2,3 раза.

Для «Полиметалла» (POLY) крупнейшим рынком сбыта был Казахстан (35%), а экспорт в ЕС составлял всего 12%. То есть основными пострадавшими стали иностранные собственники российских золотодобывающих компаний. Но они пострадали из-за предыдущих санкций, а не из-за эмбарго на российское золото. И хотя в отрасли возможно перераспределение собственности с консолидацией активов в новых руках, долгосрочная перспектива российских золотодобывающих компаний благоприятна.

При этом надо учитывать, что ЦБ РФ объявил о возобновлении с 28 февраля покупок золота на внутреннем рынке, которые были приостановлены с 1 апреля 2020 г. Тогда глава ЦБ Эльвира Набиуллина объясняла, что приостановка покупок призвана дать возможность российским экспортёрам воспользоваться благоприятной конъюнктурой мировых рынков. Теперь, когда внешняя ситуация для российских компаний осложнилась, Банк России возобновил покупки.

Политика ЦБ в отношении золота

Возобновление закупок золота в госрезервы не является ситуативным шагом по поддержке добывающей отрасли. После заморозки части валютных резервов России Центробанку нужно выработать долгосрочную стратегию по их восполнению. Резкий рост профицита торгового и платёжного балансов РФ сразу после введения санкций был вызван сокращением импорта и прекращением оттока капитала в условиях увеличения валютных поступлений из-за роста цен на энергоресурсы.

Кроме того, хранить валютные резервы в долларах и евро (а также в фунтах стерлингов и швейцарских франках) более невозможно. Доля юаня будет увеличиваться, но он не может быть единственным активом. Поэтому теперь ЦБ будет пополнять похудевшие из-за арестов золотовалютные резервы России золотом.

Если ЦБ РФ продолжит покупать золото, как и раньше, под эмиссию рублей, то фактически это будет наполнять ликвидностью финансовую систему, что становится необходимым в условиях прекращения иностранных инвестиций и необходимости капиталовложений в создание импортозамещающих производств. На фоне этих потребностей вклад скупки продукции российских золотых рудников может оказаться не очень большим.

Количество золота в резервах ЦБ на 1 января каждого года. Источник: gold.1prime.ru

При этом Банк России может начать закупать часть золота у добытчиков за валюту, чтобы дать им возможность с меньшими издержками приобретать импортное оборудование и оплачивать долги перед внешними кредиторами.

А покупая золото за рубли, ЦБ РФ способствует притоку ликвидности в банковскую систему страны. В условиях блокировки валютных счетов Центробанк может продавать золото за наличную валюту в тех странах, которые не вводили санкций в отношении России. В последующем эта наличность может продаваться в России для удовлетворения спроса населения. При необходимости (которая пока отсутствует) можно использовать полученную от продажи золота валюту для поддержания курса рубля.

Зачем понадобилось эмбарго на российское золото

На самом деле решение о блокировке продаж российского золота не так бессмысленно, как кажется. Главная цель этого запрета не столько борьба с его экспортом, сколько борьба с мыслью о том, что после потери долларом статуса мировой валюты всем надо будет возвращаться к золоту.

Идея торговли нефтью за золото кажется Вашингтону опаснее идеи продажи российского газа за рубли или саудовской нефти за юани. Свою нефть за золото могут захотеть продавать и арабские страны, и Индонезия, и Нигерия. А там за золото начнут пытаться продавать и другие товары.

Золото перестало быть конкурентом доллару не сразу в 1971 г., когда Ричард Никсон отменил свободный обмен долларов на золото по фиксированному курсу (35 долл. за тройскую унцию). Рост цены на золото спровоцировал рост цен на нефть и старт инфляции в глобальном масштабе. С целью снизить это влияние США приложили максимум усилий, чтобы отвязать рынок торговли золотом для физических лиц от взаиморасчётов золотом между центробанками, а определение цены на золото — от торговли физическим металлом, развивая торговлю «бумажным» золотом. Это позволило манипулировать ценой на фьючерсные контракты, на основании которых и определялись цены на реальное, физическое, золото.

Отвязав мировую финансовую систему от доллара, США сделали его единственной мировой валютой, что позволило ФРС за счёт долларовой эмиссии поддерживать уже не только рост экономики США, но и рост глобальной экономики (к выгоде глобальных инвесторов, преимущественно американских). Сейчас, когда доллар уже не рассматривается как супернадёжный актив (и из-за укореняющейся практики США по заморозке валютных резервов страны-противника, и из-за усиливающейся инфляции в самой Америке), возникновение другой мировой валюты, которая могла бы составить ему конкуренцию, становится для доллара намного опаснее, чем прежде. И если ни рупия, ни рубль, ни даже юань пока не готовы выступить в таком качестве, то золото, олицетворявшее деньги на протяжении многих веков истории человечества, могло бы стать для доллара серьёзным конкурентом. А если сразу показать, что оно так же уязвимо для санкций, как и долларовые резервы, эту опасность можно купировать.

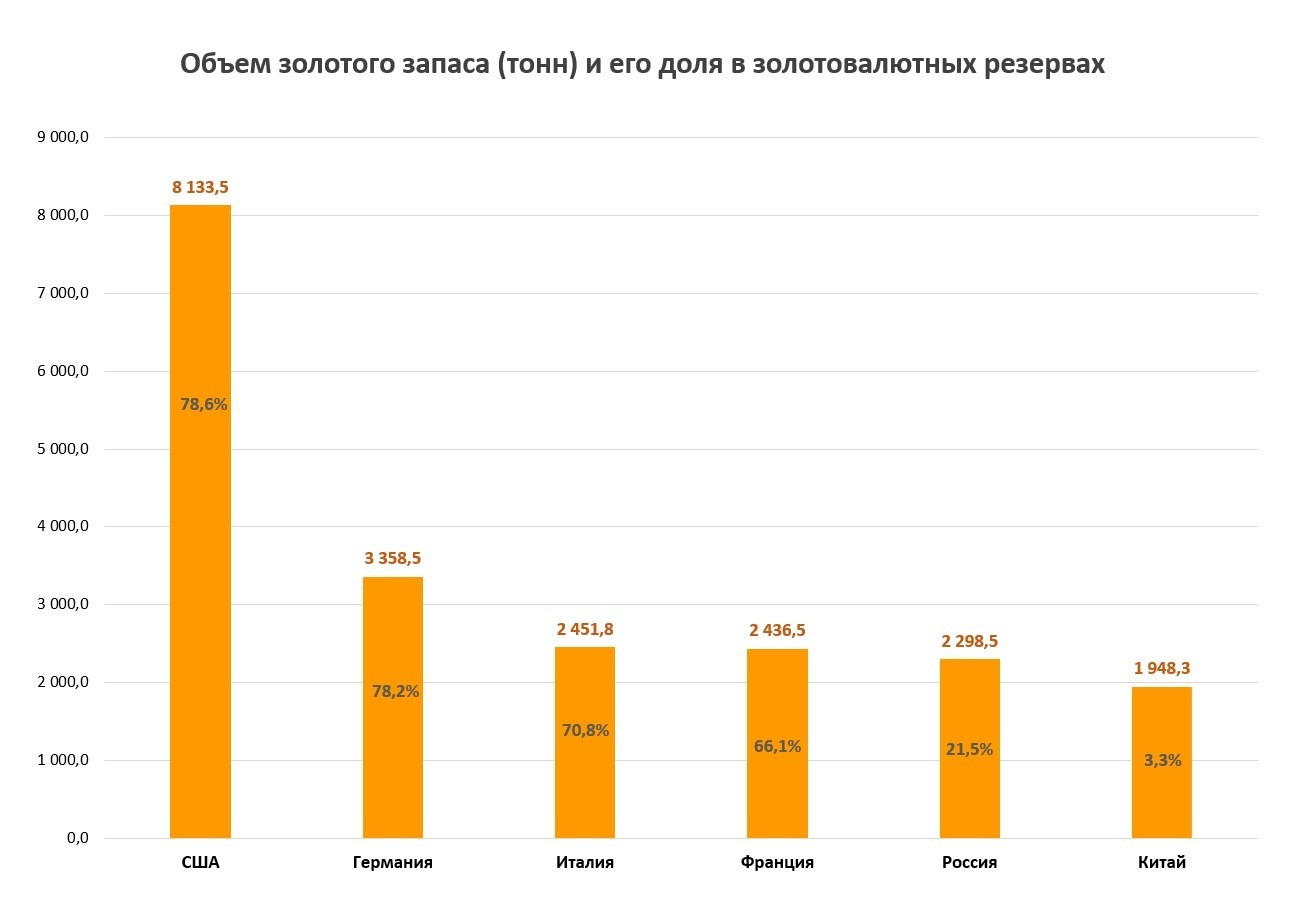

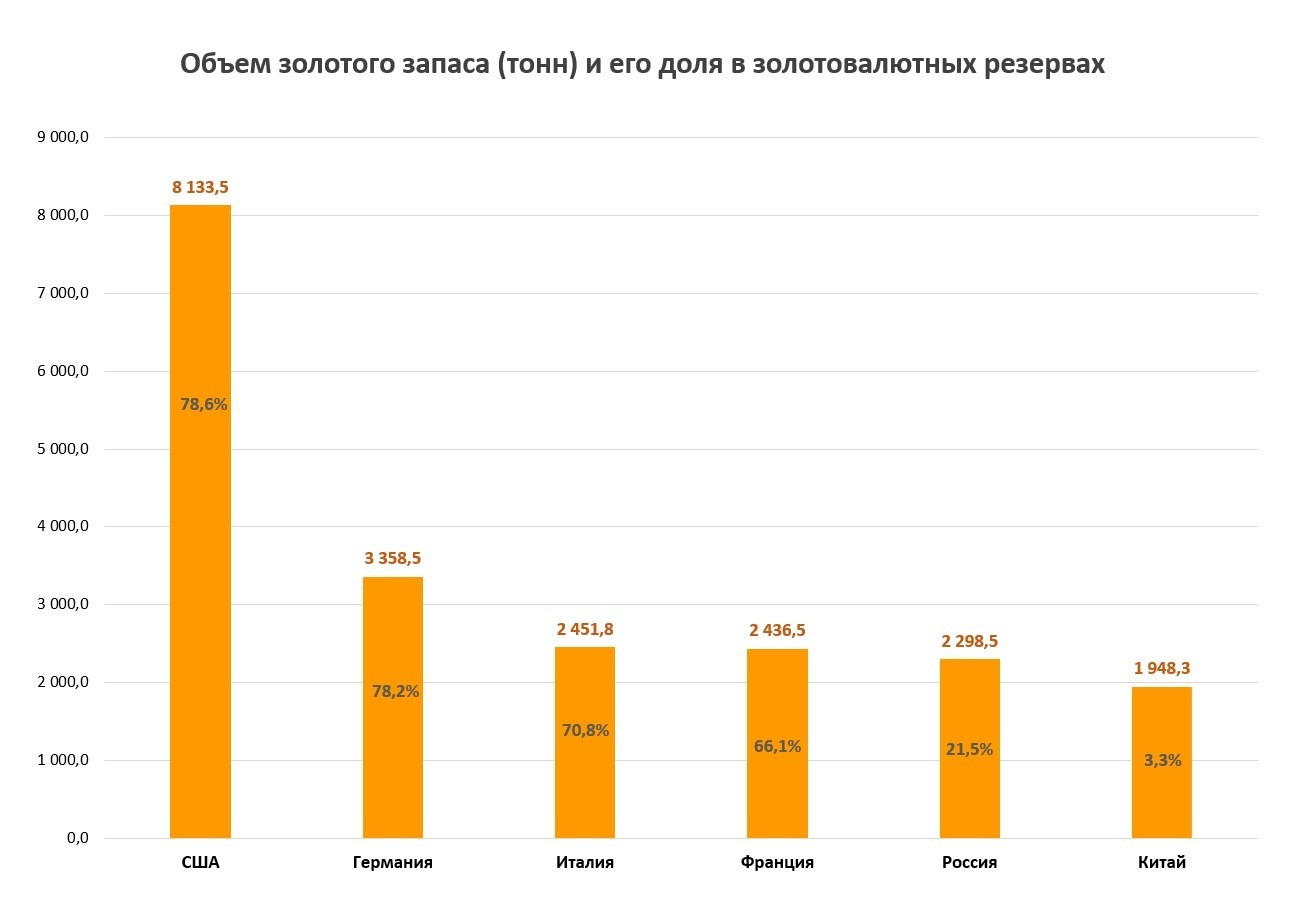

При этом доля золота в золотовалютных резервах ведущих стран Запада существенно превышает 50%. Россия в этом отношении сильно отстаёт. А официальный объём золотого запаса КНР некоторыми экспертами подвергается сомнению. Китай является крупнейшим производителем золота и одним из его главных импортёров. Но раньше во взаимоотношениях с США было важно, чтобы значительную часть своего профицита Китай вкладывал в облигации госдолга США. И в КНР занижали официальный объём своих золотых запасов.

Объём золотых запасов некоторых стран. Источник: rough-polished.com

Президент США Джо Байден объявил, что это нанесёт существенный удар по основному экспорту России. По словам госсекретаря США Энтони Блинкена, запрет затрагивает «вторую по прибыльности статью экспорта, которая есть у России после энергоносителей». Согласно его подсчётам, отказ стран G7 от импорта золота из России лишит уменьшит её валютные поступления примерно на 19 млрд долл. в год.

Пострадает ли российский экспорт золота?

По данным за 2021 год, Россия продала на внешние рынки 301 т золота на 19 млрд долл. При этом 90% драгоценного металла было продано в Великобритании. Главным образом потому, что там находится ведущий центр торговли золотом — Лондонская ассоциация драгоценных металлов. Российские продажи составили 15,4 млрд долл. Кроме того, в Европе российское золото купила Швейцария на 422 млн долл. и Германия — на 318 млн долл. В другие страны, которые сегодня можно отнести к дружественным, было продано золота на 1,134 млрд долл. Например, значительное количество этого металла экспортируется в Дубай для нужд ювелирной промышленности.

Эксперты сходятся на том, что серьёзного ущерба России введённое эмбарго не нанесёт. На фоне общих доходов от экспорта в размере 498 млрд долл. (по итогам 2021 г.) сумма в 19 млрд долл. не представляется критичной. Тем более что, как и в случае с нефтью, направления экспорта драгоценного металла можно будет перенаправить.

Крупнейшие страны-импортёры золота. Источник: rough-polished.com

Если первыми тремя покупателями золота являются Великобритания, Швейцария и США, то следующими в списке расположены конструктивно настроенные в отношении торговли с Россией Турция (четвёртое место), Индия (пятое место), Гонконг (шестое место), Китай (восьмое место) и Объединённые Арабские Эмираты (девятое место) с общим объёмом закупок, который составляет почти четверть от мирового — 375 млрд долл.

Вопрос о необходимости перенаправлять российский экспорт золота встал ещё в марте, когда Лондонская ассоциация драгоценных металлов отменила международную сертификацию золотых слитков России. То есть российский штамп, который удостоверяет, что слиток золота соответствует пробе и может быть допущен на международный рынок, больше не принимается. Это сразу сделало невозможными поставки российского золота в Европу, Канаду и США.

Место России среди стран-экспортеров золота. Источник: rough-polished.com

Но для золота, которое продаётся в арабские страны или в Индию для нужд ювелирной промышленности, этот запрет не был существенным. Если говорить о закупках золота зарубежными центробанками, то страны с крупными золотыми резервами смогут просто складировать купленные в России слитки в хранилищах своих ЦБ, при необходимости продавая «своё» золото. В крайнем случае можно переклеймить слитки. Но для зарубежных банков, покупающих золото в инвестиционных целях, это может представлять проблему.

Как переживут эмбарго золотодобытчики

Введённые санкции ударят по российским золотодобывающим компаниям. Им придётся перестраивать свой бизнес, до этого заточенный на Лондон — мировой хаб торговли золотом. В 2021 г. на экспорт ушло более 80% добытого в России золота, что составило примерно 10% общего мирового экспорта драгоценного металла.

Зарубежные банки, которые покупают золото для инвестиций, могут начать отказываться от слитков российского происхождения или покупать их с дисконтом из-за риска и необходимости переклеймения.

Но для разных российских золотодобывающих компаний ситуация осложнится в неравной степени. В наиболее сложном положении оказался Petropavlovsk PLC (POGR). Компания зарегистрирована в Великобритании, головной офис расположен в Лондоне, а её основные активы находятся в России, преимущественно в Амурской области. После введения западных санкций против «Газпромбанка» компания, находящаяся в иностранной юрисдикции, не смогла в срок выплатить долги по долларовым еврооблигациям на 12,36 млн долл. и заплатить по кредиту «Газпромбанку». Ситуацию с кредитом удалось урегулировать после того, как права требования на этот долг у «Газпромбанка» купила «дочка» «Уральской горно-металлургической компании» («УГКМ-Инвест»). Но, скорее всего, ситуация может закончиться изменением состава собственников компании.

Канадская корпорация Kinross Gold закрыла сделку по продаже своих активов в России ГК Highland Gold Mining за 340 млн долл. Компании начали переговоры о продаже в апреле. Первоначально сумма сделки должна была составить 680 млн долл. Но она требовала одобрения недавно сформированной подкомиссией Правительственной комиссии по контролю за осуществлением иностранных инвестиций в РФ, которая санкционировала сделку при условии, что её стоимость не будет превышать 340 млн долл. По итогам закрытия сделки Kinross вышла из всех своих активов в России, а Highland Gold Mining увеличила свои добывающие мощности в 2,3 раза.

Для «Полиметалла» (POLY) крупнейшим рынком сбыта был Казахстан (35%), а экспорт в ЕС составлял всего 12%. То есть основными пострадавшими стали иностранные собственники российских золотодобывающих компаний. Но они пострадали из-за предыдущих санкций, а не из-за эмбарго на российское золото. И хотя в отрасли возможно перераспределение собственности с консолидацией активов в новых руках, долгосрочная перспектива российских золотодобывающих компаний благоприятна.

При этом надо учитывать, что ЦБ РФ объявил о возобновлении с 28 февраля покупок золота на внутреннем рынке, которые были приостановлены с 1 апреля 2020 г. Тогда глава ЦБ Эльвира Набиуллина объясняла, что приостановка покупок призвана дать возможность российским экспортёрам воспользоваться благоприятной конъюнктурой мировых рынков. Теперь, когда внешняя ситуация для российских компаний осложнилась, Банк России возобновил покупки.

Политика ЦБ в отношении золота

Возобновление закупок золота в госрезервы не является ситуативным шагом по поддержке добывающей отрасли. После заморозки части валютных резервов России Центробанку нужно выработать долгосрочную стратегию по их восполнению. Резкий рост профицита торгового и платёжного балансов РФ сразу после введения санкций был вызван сокращением импорта и прекращением оттока капитала в условиях увеличения валютных поступлений из-за роста цен на энергоресурсы.

Кроме того, хранить валютные резервы в долларах и евро (а также в фунтах стерлингов и швейцарских франках) более невозможно. Доля юаня будет увеличиваться, но он не может быть единственным активом. Поэтому теперь ЦБ будет пополнять похудевшие из-за арестов золотовалютные резервы России золотом.

Если ЦБ РФ продолжит покупать золото, как и раньше, под эмиссию рублей, то фактически это будет наполнять ликвидностью финансовую систему, что становится необходимым в условиях прекращения иностранных инвестиций и необходимости капиталовложений в создание импортозамещающих производств. На фоне этих потребностей вклад скупки продукции российских золотых рудников может оказаться не очень большим.

Количество золота в резервах ЦБ на 1 января каждого года. Источник: gold.1prime.ru

При этом Банк России может начать закупать часть золота у добытчиков за валюту, чтобы дать им возможность с меньшими издержками приобретать импортное оборудование и оплачивать долги перед внешними кредиторами.

А покупая золото за рубли, ЦБ РФ способствует притоку ликвидности в банковскую систему страны. В условиях блокировки валютных счетов Центробанк может продавать золото за наличную валюту в тех странах, которые не вводили санкций в отношении России. В последующем эта наличность может продаваться в России для удовлетворения спроса населения. При необходимости (которая пока отсутствует) можно использовать полученную от продажи золота валюту для поддержания курса рубля.

Зачем понадобилось эмбарго на российское золото

На самом деле решение о блокировке продаж российского золота не так бессмысленно, как кажется. Главная цель этого запрета не столько борьба с его экспортом, сколько борьба с мыслью о том, что после потери долларом статуса мировой валюты всем надо будет возвращаться к золоту.

Идея торговли нефтью за золото кажется Вашингтону опаснее идеи продажи российского газа за рубли или саудовской нефти за юани. Свою нефть за золото могут захотеть продавать и арабские страны, и Индонезия, и Нигерия. А там за золото начнут пытаться продавать и другие товары.

Золото перестало быть конкурентом доллару не сразу в 1971 г., когда Ричард Никсон отменил свободный обмен долларов на золото по фиксированному курсу (35 долл. за тройскую унцию). Рост цены на золото спровоцировал рост цен на нефть и старт инфляции в глобальном масштабе. С целью снизить это влияние США приложили максимум усилий, чтобы отвязать рынок торговли золотом для физических лиц от взаиморасчётов золотом между центробанками, а определение цены на золото — от торговли физическим металлом, развивая торговлю «бумажным» золотом. Это позволило манипулировать ценой на фьючерсные контракты, на основании которых и определялись цены на реальное, физическое, золото.

Отвязав мировую финансовую систему от доллара, США сделали его единственной мировой валютой, что позволило ФРС за счёт долларовой эмиссии поддерживать уже не только рост экономики США, но и рост глобальной экономики (к выгоде глобальных инвесторов, преимущественно американских). Сейчас, когда доллар уже не рассматривается как супернадёжный актив (и из-за укореняющейся практики США по заморозке валютных резервов страны-противника, и из-за усиливающейся инфляции в самой Америке), возникновение другой мировой валюты, которая могла бы составить ему конкуренцию, становится для доллара намного опаснее, чем прежде. И если ни рупия, ни рубль, ни даже юань пока не готовы выступить в таком качестве, то золото, олицетворявшее деньги на протяжении многих веков истории человечества, могло бы стать для доллара серьёзным конкурентом. А если сразу показать, что оно так же уязвимо для санкций, как и долларовые резервы, эту опасность можно купировать.

При этом доля золота в золотовалютных резервах ведущих стран Запада существенно превышает 50%. Россия в этом отношении сильно отстаёт. А официальный объём золотого запаса КНР некоторыми экспертами подвергается сомнению. Китай является крупнейшим производителем золота и одним из его главных импортёров. Но раньше во взаимоотношениях с США было важно, чтобы значительную часть своего профицита Китай вкладывал в облигации госдолга США. И в КНР занижали официальный объём своих золотых запасов.

Объём золотых запасов некоторых стран. Источник: rough-polished.com

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба