Нефтегазовый сектор

Это самая важная экспортная отрасль России, от которой США и Евросоюз пока не могут полностью отказаться, так как другие экспортёры не в состоянии восполнить выпадающие объёмы. В данном разделе будет разобрано восемь компаний: «Газпром», «Газпром нефть», «Роснефть», «Башнефть», «Татнефть», «НОВАТЭК», «Лукойл» и «Сургутнефтегаз».

«Газпром»

Российская газовая компания «Газпром» (GAZP) является одной из ключевых на глобальном энергетическом рынке. Основной собственник — Российская Федерация.

Самым сильным западным ограничением стоит считать решение Германии остановить сертификацию «Северного потока — 2». Кроме того, были введены персональные санкции против менеджмента российской компании, а также начата процедура частичной национализации некоторого имущества «Газпрома» в Европе и полного запрета на сотрудничество с североамериканскими предприятиями.

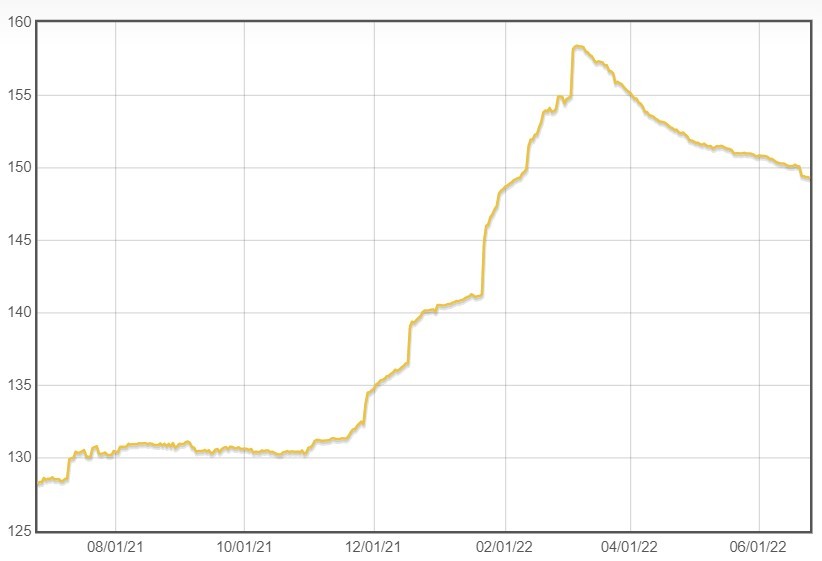

В результате это привело к мировому энергетическому кризису, который более остро будет ощущаться с началом холодов через три-пять месяцев, а также к постепенной переориентации газовых потоков в Азию.

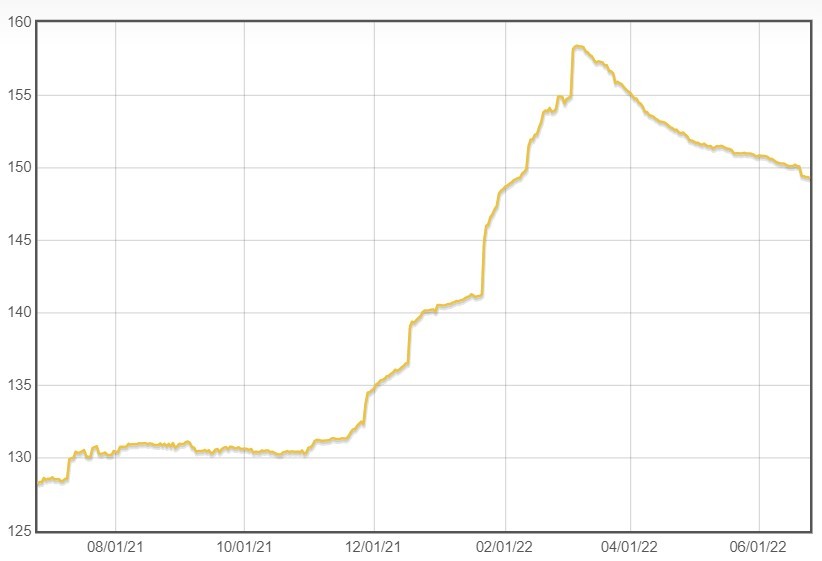

Цены на газ в Европе, долл.

Цены на газ 2020–2022. Источник: ProFinance

«Газпром нефть», «Роснефть», «Башнефть», «Татнефть»

«Газпром нефть» (SIBN), «Роснефть» (ROSN), «Башнефть» (BANE) и «Татнефть» (TATN) — государственные нефтяные компании, главные добывающие активы которых располагаются в России. Основной собственник — Российская Федерация.

ЕС и США ввели ряд ограничений против российского нефтяного бизнеса.

Страны ЕС договорились, что с 2023 г. морские поставки нефти из РФ в Европу будут запрещены. Таким образом, под ограничения попало 68% наших энергоресурсов, поставляемых в ЕС, остальные 32% доставляются с помощью трубопроводов.

Логистические проблемы — Европа своим компаниям запретила страховать танкеры с российской нефтью.

Персональные санкции против высшего руководства, которые заставили иностранных топ-менеджеров «Роснефти» уйти из компании.

ЕС также запретил своим компаниям инвестировать в новые нефтяные проекты России.

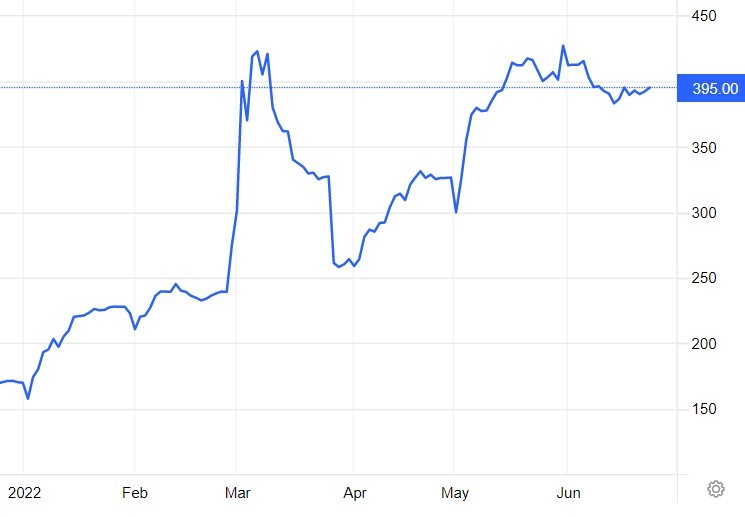

Это привело к росту цен на нефть на 50% и к тому, что российские компании стали продавать больше энергоресурсов азиатским странам. В первую очередь речь идёт об Индии и Китае.

Дополнительный негативный фактор — это уход зарубежных партнёров: BP и Shell. Британская нефтяная компания BP, у которой в собственности находится почти 20% акций «Роснефти», в конце февраля заявила, что намерена продать свою долю в российском предприятии. Shell объявила об аналогичном желании и выставила на продажу две доли в 50% в совместных предприятиях с «Газпром нефтью».

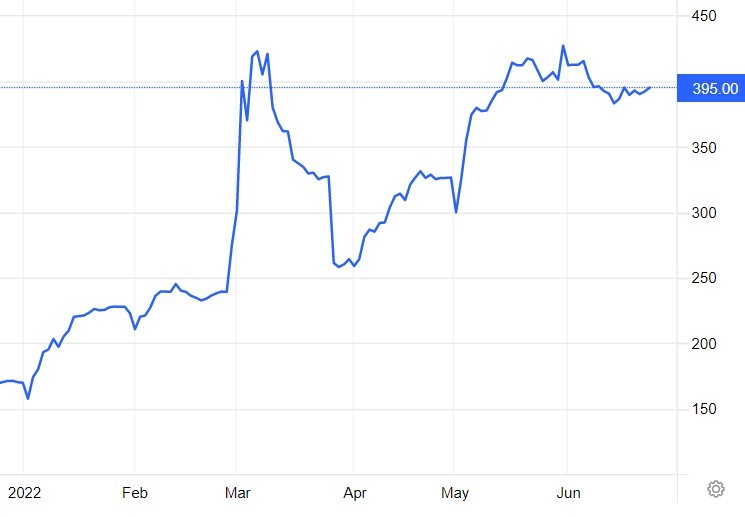

Фьючерс на нефть Brent, долл.

Фьючерс на нефть, февраль–июнь 2022. Источник: Investing

«НОВАТЭК»

Частная российская компания «НОВАТЭК» (NVTK) занимается разведкой, добычей, переработкой и реализацией природного газа. «НОВАТЭК» — это наименее пострадавший от новых санкций российский нефтегазовый актив.

Основные собственники — Леонид Михельсон и Геннадий Тимченко, их совместная доля в капитале компании — менее 50%.

«НОВАТЭК» попал под следующие санкции:

Европа отказалась поставлять в РФ оборудование для СПГ.

Были введены персональные ограничения против высшего руководства.

Арестованы активы «НОВАТЭКа» в Польше.

Несмотря на санкции, пока ничего катастрофического с компанией не случилось — «НОВАТЭК» объявил, что сможет запустить свой новый СПГ-проект («Арктик СПГ 2») вовремя. Кроме того, у компании появились новые клиенты, которые ранее пользовались услугами «Газпрома».

«Лукойл» и «Сургутнефтегаз»

«Лукойл» (LKOH), «НОВАТЭК» и «Сургутнефтегаз» (SNGS) — крупные частные нефтегазовые компании. Их суммарная доля в общероссийской добыче нефти составляет почти 25%.

Основные собственники «Лукойла» — Вагит Алекперов и Леонид Федун, их совместная доля в капитале компании — менее 50%.

«Лукойл» и «Сургутнефтегаз» попали под те же санкции, что и другие российские государственные нефтяные компании: европейское морское эмбарго, запрет на страхование танкеров и новые инвестиции, а также персональные ограничения против руководства компаний. Кроме этого, некоторые страны в Европе также обсуждают идею национализации зарубежных НПЗ «Лукойла».

Введённые санкции привели к большей фокусировке на торговле с азиатскими партнёрами. Дополнительно «Лукойлу» пришлось отказаться от выплаты дивидендов, так как компания не может обеспечить перевод денежных средств иностранным акционерам через европейскую финансовую инфраструктуру.

Металлургический сектор

В данном разделе мы разберём пять самых ярких представителей данного сектора: «Северсталь», «НЛМК», «ММК», «ВСМПО-АВИСМА» и «РУСАЛ», которые наиболее сильно пострадали в 2022 г. от новых санкций против России.

«Северсталь», «НЛМК» и «ММК»

Российские металлургические компании «Северсталь» (CHMF), «НЛМК» (NLMK) и «ММК» (MAGN) являются лидерами своего сектора по рентабельности.

В середине марта ЕС ввёл запрет на импорт российских изделий из стали. Дополнительно к этому были установлены персональные ограничения против высшего руководства комапний. Российские металлурги попытались перенаправить свою продукцию другим клиентам: в Азию, Южную Америку и на Ближний Восток. Однако сделать это удалось лишь частично.

Изначально от новых санкций наиболее пострадала «Северсталь», так как в 2021 г. она почти треть своей продукции поставляла в ЕС; наименее — «ММК», так как она была более защищена — доля её продаж на внутреннем рынке составляла почти 75%. Но на фоне новых проблем «ММК» с железорудным сырьём всё изменилось на 180 градусов.

По прошествии трёх месяцев можно утверждать, что наиболее устойчивой из данной тройки оказалась «НЛМК» — она прогнозирует падение своего производства к концу года на 15–20%; далее идёт «Северсталь» — 25–30%; на последнем месте — «ММК», мощности которой сейчас загружены всего на 55%.

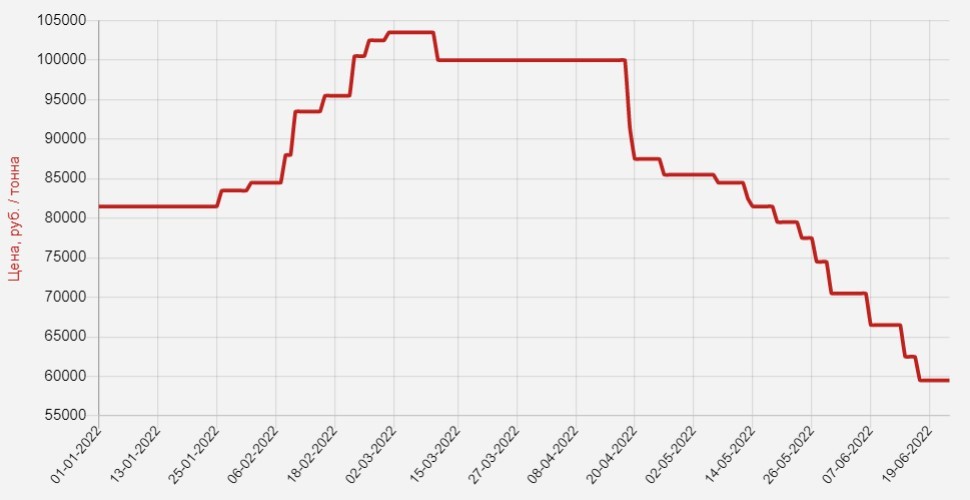

Дополнительный негативный фактор заключается в том, что в России с марта 2022 г. наблюдается сильное падение цен на сталь, что объясняется профицитом на нашем рынке.

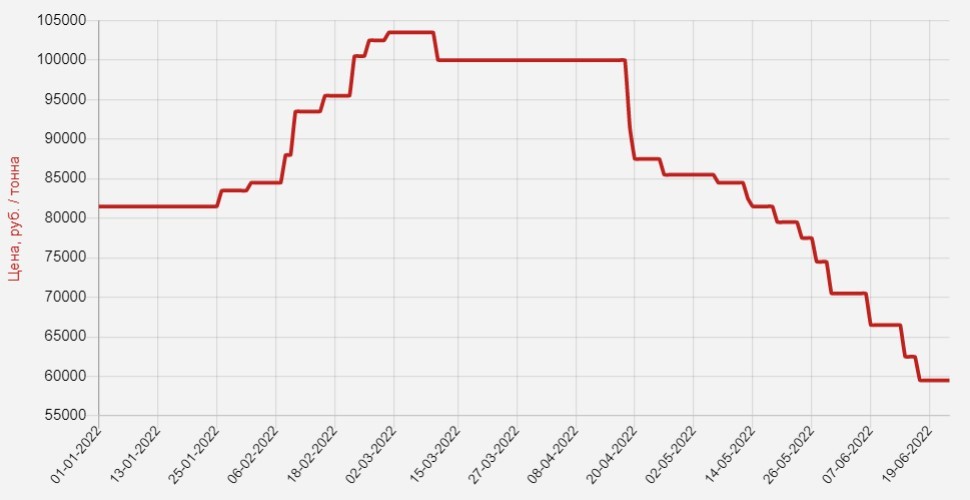

Динамика цен с начала 2022 г. на лист горячекатаный, руб. за одну тонну

Динамика цен на лист горячекатаный стальной, январь–июнь 2022. Источник: сайт компании «ГОСТ Металл»

«ВСМПО-АВИСМА»

Крупнейший в мире производитель титана «ВСМПО-АВИСМА» (VSMO) занимает до 25% всего рынка и экспортирует свою продукцию в 50 стран мира.

Ни ЕС, ни США не ввели против компании пока никаких санкций. Тем не менее Boeing отказался от титана из России: компания решила, что не будет закупать продукцию с совместного с корпорацией «ВСМПО-АВИСМА» завода на Урале.

С конца февраля 2022 г. ЕС обсуждает возможность введения ограничений на российскую титановую продукцию, но пока от данной идеи отказывается, так как заменить объёмы «ВСМПО-АВИСМА» просто некем.

Руководство Airbus выступило с резкой критикой ограничительных мер в отношении российского титана: «Мы думаем, что санкции на титан из России станут санкциями против нас самих. Продажи титана — это одна из тех областей бизнеса, где ни одна сторона не заинтересована в изменении текущей ситуации».

«РУСАЛ»

«РУСАЛ» (RUAL) — один из крупнейших в мире производителей первичного алюминия и глинозёма.

Австралия запретила экспорт глинозёма в Россию и ввела персональные ограничения против Олега Дерипаски, основного акционера «РУСАЛа». Наиболее пострадала от данного решения сама компания — ей даже пришлось снизить на 9% общее производство.

Хоть ЕС и не вводил никаких санкций против «РУСАЛа», компания столкнулась с логистическими проблемами на фоне того, что европейские контейнерные хабы отказываются от работы с РФ.

Динамика изменения цен на алюминий с начала 2020 г., долл.

Горнодобывающий сектор

В текущем разделе мы рассмотрим шесть российских компаний горнодобывающего сектора: ГМК «Норникель», «Мечел», «Распадская», Polymetal, «Полюс» и «АЛРОСА». Сильная рыночная конъюнктура пока позволяет им неплохо себя чувствовать даже после ввода западных ограничительных санкций.

ГМК «Норильский никель»

Крупнейший в мире производитель никеля и палладия ГМК «Норникель» (GMKN) также добывает платину, медь, серебро, золото, кобальт и другие цветные металлы.

На данный момент Запад решил не вводить никаких ограничений против «Норникеля». Однако некоторые клиенты компании даже без санкций решили отказаться от российского никелевого сырья и найти новых поставщиков. Учитывая ведущее положение в отрасли, «Норникель» сможет быстро заменить ушедших партнёров.

На прошедшем недавно ПМЭФ менеджмент компании успокоил своих акционеров: «“Норникель” сохраняет все инвестиционные планы и портфель проектов, но по срокам возможны корректировки. Уточнённые ориентиры по капзатратам на 2022 г. будут ближе к концу года».

ГМК «Норникель» можно считать защитным активом на российском рынке, так как санкции против компании никто вводить не будет по причине разрушительных последствий для всех товарных рынков.

«Мечел»

Крупный российский промышленный холдинг «Мечел» (MTLR) объединяет в единую производственную цепочку более 20 предприятий по производству и реализации угля, стали, сплавов и железной руды. Добыча угля является основным видом деятельности.

Прямые ограничения против «Мечела» на данный момент отсутствуют, но есть ряд общих санкций по углю и стали — весной 2022 г. Европа ввела эмбарго на их поставки.

Несмотря на это, компании изначально повезло, так как Европа для холдинга была второстепенным рынком — доля ЕС в общих продажах «Мечела» в 2021 г. равнялась примерно 15%.

Учитывая сильный рост цен на уголь, можно утверждать, что «Мечел» слабо пострадал от новых санкций со стороны ЕС.

Динамика цен на уголь, долл. за одну тонну

«Распадская»

Российская компания «Распадская» (RASP) является одним из самых крупных и низкозатратных производителей коксующегося угля. Основной собственник — международная горнодобывающая компания ЕВРАЗ (EVR).

«Распадская» попала под общеевропейские санкции против российского угля. Однако это не является сильным ударом для компании, так как доля Европы в её общих продажах — всего 11%.

Дополнительным негативным фактором является то, что «Распадская» некоторое время не будет распределять прибыль, так как не может обеспечить выплату всем акционерам на фоне запрета со стороны ЦБ РФ на выплату дивидендов нерезидентам.

Polymetal и «Полюс»

Российские золотодобывающие компании Polymetal (POLY) и «Полюс» (PLZL) входят в топ-10 ведущих мировых предприятий по объёму добычи золота.

Европа ввела персональные ограничения против основного собственника «Полюса» Саида Керимова, который в результате полностью вышел из состава совета директоров. А Polymetal задумался о разделении своего бизнеса, что позволит компании обезопасить часть активов.

Недавно в СМИ также появилась информация, что новые европейские ограничения могут коснуться российского золота, что является негативным фактором для «Полюса» и Polymetal.

«АЛРОСА»

Российская компания «АЛРОСА» (ALRS) занимает лидирующую позицию в мире по объёму добычи алмазов.

В марте 2022 г. США и ЕС ввели ограничения против алмазно-бриллиантовой отрасли России, от которых больше всего пострадала «АЛРОСА», так как её основным рынком сбыта была Бельгия.

Это привело к падению продаж «АЛРОСА» и к большим проблемам в данной отрасли из-за возникшего дефицита алмазов. Кроме того, сейчас у компании есть сложности с обслуживанием своего долга — российский производитель не может выплатить купоны по евробондам из-за санкций.

Динамика изменения алмазного индекса за 2021 год

Химический и лесоперерабатывающий сектор

Этот раздел будет представлен всего тремя российскими компаниями — «ФосАгро», «Акрон» и «Сегежа Групп», которые смогли успешно перестроиться под новую санкционную политику ЕС и США.

«ФосАгро»

Один из ведущих мировых производителей фосфорсодержащих удобрений «ФосАгро» (PHOR) продаёт более 50 марок удобрений.

Против компании были введены только персональные санкции, под которые попало практически всё высшее руководство.

Даже с учётом того, что эмбарго на ввоз российских удобрений никто не вводил, многие клиенты из ЕС отказались от работы с «ФосАгро», опасаясь новых санкций, и в марте экспортные перевозки удобрений по сети «РЖД» рухнули на 40%, что привело к катастрофическим последствиям для всей отрасли.

Однако уже в мае компания смогла выйти на докризисные результаты на фоне скрытой поддержки со стороны США, после которой сильно вырос спрос на продукцию «ФосАгро».

Сейчас страны ЕС обсуждают последний, седьмой, пакет санкций против России, который находится в стадии активной разработки, но уже практически точно известно, что сельхозпродукция в него не попадёт.

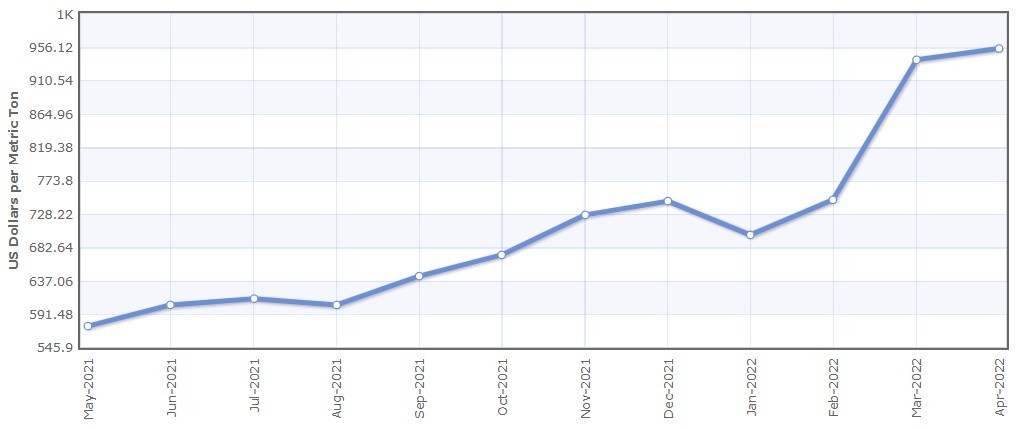

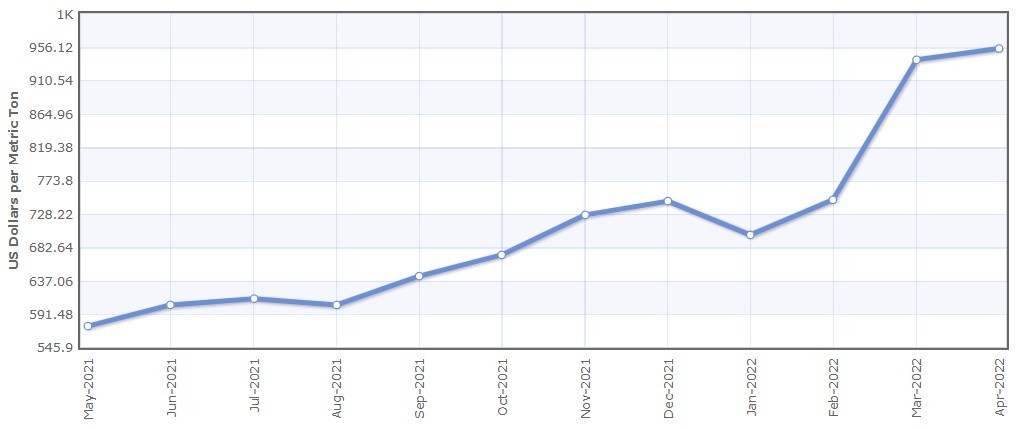

Динамика изменения цен на DAP за последний год, долл. за одну тонну

«Акрон»

«Акрон» (AKRN) — один из крупнейших мировых производителей минеральных удобрений, продаёт свою продукцию более чем в 60 странах.

ЕС ввёл персональные ограничения против основного акционера компании, что привело к логистическим проблемам в марте-апреле 2022 г., как и в случае с «ФосАгро».

В мае «Акрону» удалось выйти на докризисные уровни продаж. Однако, несмотря на фантастические финансовые результаты, дивидендов от «Акрона» акционерам пока не стоит ждать, так как компания в связи с запретом со стороны ЦБ РФ не может обеспечить выплату по депозитарным распискам (ГДР) для нерезидентов.

«Сегежа Групп»

Ведущий российский лесопромышленный холдинг «Сегежа Групп» (SGZH) является одним из крупнейших лесопользователей в мире.

В апреле ЕС ввёл ограничения на всю российскую лесопродукцию, под санкциями оказалось 46% нашего экспорта в данной отрасли. Это стало сильным ударом по «Сегеже», так как около трети продукции компания поставляла в ЕС.

Сейчас менеджмент «Сегежи» присматривается к российским активам зарубежных компаний, которые всеми силами хотят уйти из РФ и готовы ради этого предложить хорошую скидку.

Как новые санкции повлияли на сырьевой сектор?

Новые санкции со стороны США и ЕС смогли нанести урон по российскому сырьевому сектору. Больше всего от них пострадали металлурги: «ММК», «НЛМК» и «Северсталь», а также «Сегежа Групп», «АЛРОСА» и «РУСАЛ», а наименее — ГМК «Норникель», «НОВАТЭК», «ФосАгро» и «Акрон».

Что касается дальнейших перспектив компаний, которые наиболее пострадали от санкций, то II квартал 2022 г. для многих может стать самой низкой точкой в данном кризисе, так как их руководству с каждым днём удаётся переориентировать всё больше своей продукции на другие рынки.

Это самая важная экспортная отрасль России, от которой США и Евросоюз пока не могут полностью отказаться, так как другие экспортёры не в состоянии восполнить выпадающие объёмы. В данном разделе будет разобрано восемь компаний: «Газпром», «Газпром нефть», «Роснефть», «Башнефть», «Татнефть», «НОВАТЭК», «Лукойл» и «Сургутнефтегаз».

«Газпром»

Российская газовая компания «Газпром» (GAZP) является одной из ключевых на глобальном энергетическом рынке. Основной собственник — Российская Федерация.

Самым сильным западным ограничением стоит считать решение Германии остановить сертификацию «Северного потока — 2». Кроме того, были введены персональные санкции против менеджмента российской компании, а также начата процедура частичной национализации некоторого имущества «Газпрома» в Европе и полного запрета на сотрудничество с североамериканскими предприятиями.

В результате это привело к мировому энергетическому кризису, который более остро будет ощущаться с началом холодов через три-пять месяцев, а также к постепенной переориентации газовых потоков в Азию.

Цены на газ в Европе, долл.

Цены на газ 2020–2022. Источник: ProFinance

«Газпром нефть», «Роснефть», «Башнефть», «Татнефть»

«Газпром нефть» (SIBN), «Роснефть» (ROSN), «Башнефть» (BANE) и «Татнефть» (TATN) — государственные нефтяные компании, главные добывающие активы которых располагаются в России. Основной собственник — Российская Федерация.

ЕС и США ввели ряд ограничений против российского нефтяного бизнеса.

Страны ЕС договорились, что с 2023 г. морские поставки нефти из РФ в Европу будут запрещены. Таким образом, под ограничения попало 68% наших энергоресурсов, поставляемых в ЕС, остальные 32% доставляются с помощью трубопроводов.

Логистические проблемы — Европа своим компаниям запретила страховать танкеры с российской нефтью.

Персональные санкции против высшего руководства, которые заставили иностранных топ-менеджеров «Роснефти» уйти из компании.

ЕС также запретил своим компаниям инвестировать в новые нефтяные проекты России.

Это привело к росту цен на нефть на 50% и к тому, что российские компании стали продавать больше энергоресурсов азиатским странам. В первую очередь речь идёт об Индии и Китае.

Дополнительный негативный фактор — это уход зарубежных партнёров: BP и Shell. Британская нефтяная компания BP, у которой в собственности находится почти 20% акций «Роснефти», в конце февраля заявила, что намерена продать свою долю в российском предприятии. Shell объявила об аналогичном желании и выставила на продажу две доли в 50% в совместных предприятиях с «Газпром нефтью».

Фьючерс на нефть Brent, долл.

Фьючерс на нефть, февраль–июнь 2022. Источник: Investing

«НОВАТЭК»

Частная российская компания «НОВАТЭК» (NVTK) занимается разведкой, добычей, переработкой и реализацией природного газа. «НОВАТЭК» — это наименее пострадавший от новых санкций российский нефтегазовый актив.

Основные собственники — Леонид Михельсон и Геннадий Тимченко, их совместная доля в капитале компании — менее 50%.

«НОВАТЭК» попал под следующие санкции:

Европа отказалась поставлять в РФ оборудование для СПГ.

Были введены персональные ограничения против высшего руководства.

Арестованы активы «НОВАТЭКа» в Польше.

Несмотря на санкции, пока ничего катастрофического с компанией не случилось — «НОВАТЭК» объявил, что сможет запустить свой новый СПГ-проект («Арктик СПГ 2») вовремя. Кроме того, у компании появились новые клиенты, которые ранее пользовались услугами «Газпрома».

«Лукойл» и «Сургутнефтегаз»

«Лукойл» (LKOH), «НОВАТЭК» и «Сургутнефтегаз» (SNGS) — крупные частные нефтегазовые компании. Их суммарная доля в общероссийской добыче нефти составляет почти 25%.

Основные собственники «Лукойла» — Вагит Алекперов и Леонид Федун, их совместная доля в капитале компании — менее 50%.

«Лукойл» и «Сургутнефтегаз» попали под те же санкции, что и другие российские государственные нефтяные компании: европейское морское эмбарго, запрет на страхование танкеров и новые инвестиции, а также персональные ограничения против руководства компаний. Кроме этого, некоторые страны в Европе также обсуждают идею национализации зарубежных НПЗ «Лукойла».

Введённые санкции привели к большей фокусировке на торговле с азиатскими партнёрами. Дополнительно «Лукойлу» пришлось отказаться от выплаты дивидендов, так как компания не может обеспечить перевод денежных средств иностранным акционерам через европейскую финансовую инфраструктуру.

Металлургический сектор

В данном разделе мы разберём пять самых ярких представителей данного сектора: «Северсталь», «НЛМК», «ММК», «ВСМПО-АВИСМА» и «РУСАЛ», которые наиболее сильно пострадали в 2022 г. от новых санкций против России.

«Северсталь», «НЛМК» и «ММК»

Российские металлургические компании «Северсталь» (CHMF), «НЛМК» (NLMK) и «ММК» (MAGN) являются лидерами своего сектора по рентабельности.

В середине марта ЕС ввёл запрет на импорт российских изделий из стали. Дополнительно к этому были установлены персональные ограничения против высшего руководства комапний. Российские металлурги попытались перенаправить свою продукцию другим клиентам: в Азию, Южную Америку и на Ближний Восток. Однако сделать это удалось лишь частично.

Изначально от новых санкций наиболее пострадала «Северсталь», так как в 2021 г. она почти треть своей продукции поставляла в ЕС; наименее — «ММК», так как она была более защищена — доля её продаж на внутреннем рынке составляла почти 75%. Но на фоне новых проблем «ММК» с железорудным сырьём всё изменилось на 180 градусов.

По прошествии трёх месяцев можно утверждать, что наиболее устойчивой из данной тройки оказалась «НЛМК» — она прогнозирует падение своего производства к концу года на 15–20%; далее идёт «Северсталь» — 25–30%; на последнем месте — «ММК», мощности которой сейчас загружены всего на 55%.

Дополнительный негативный фактор заключается в том, что в России с марта 2022 г. наблюдается сильное падение цен на сталь, что объясняется профицитом на нашем рынке.

Динамика цен с начала 2022 г. на лист горячекатаный, руб. за одну тонну

Динамика цен на лист горячекатаный стальной, январь–июнь 2022. Источник: сайт компании «ГОСТ Металл»

«ВСМПО-АВИСМА»

Крупнейший в мире производитель титана «ВСМПО-АВИСМА» (VSMO) занимает до 25% всего рынка и экспортирует свою продукцию в 50 стран мира.

Ни ЕС, ни США не ввели против компании пока никаких санкций. Тем не менее Boeing отказался от титана из России: компания решила, что не будет закупать продукцию с совместного с корпорацией «ВСМПО-АВИСМА» завода на Урале.

С конца февраля 2022 г. ЕС обсуждает возможность введения ограничений на российскую титановую продукцию, но пока от данной идеи отказывается, так как заменить объёмы «ВСМПО-АВИСМА» просто некем.

Руководство Airbus выступило с резкой критикой ограничительных мер в отношении российского титана: «Мы думаем, что санкции на титан из России станут санкциями против нас самих. Продажи титана — это одна из тех областей бизнеса, где ни одна сторона не заинтересована в изменении текущей ситуации».

«РУСАЛ»

«РУСАЛ» (RUAL) — один из крупнейших в мире производителей первичного алюминия и глинозёма.

Австралия запретила экспорт глинозёма в Россию и ввела персональные ограничения против Олега Дерипаски, основного акционера «РУСАЛа». Наиболее пострадала от данного решения сама компания — ей даже пришлось снизить на 9% общее производство.

Хоть ЕС и не вводил никаких санкций против «РУСАЛа», компания столкнулась с логистическими проблемами на фоне того, что европейские контейнерные хабы отказываются от работы с РФ.

Динамика изменения цен на алюминий с начала 2020 г., долл.

Горнодобывающий сектор

В текущем разделе мы рассмотрим шесть российских компаний горнодобывающего сектора: ГМК «Норникель», «Мечел», «Распадская», Polymetal, «Полюс» и «АЛРОСА». Сильная рыночная конъюнктура пока позволяет им неплохо себя чувствовать даже после ввода западных ограничительных санкций.

ГМК «Норильский никель»

Крупнейший в мире производитель никеля и палладия ГМК «Норникель» (GMKN) также добывает платину, медь, серебро, золото, кобальт и другие цветные металлы.

На данный момент Запад решил не вводить никаких ограничений против «Норникеля». Однако некоторые клиенты компании даже без санкций решили отказаться от российского никелевого сырья и найти новых поставщиков. Учитывая ведущее положение в отрасли, «Норникель» сможет быстро заменить ушедших партнёров.

На прошедшем недавно ПМЭФ менеджмент компании успокоил своих акционеров: «“Норникель” сохраняет все инвестиционные планы и портфель проектов, но по срокам возможны корректировки. Уточнённые ориентиры по капзатратам на 2022 г. будут ближе к концу года».

ГМК «Норникель» можно считать защитным активом на российском рынке, так как санкции против компании никто вводить не будет по причине разрушительных последствий для всех товарных рынков.

«Мечел»

Крупный российский промышленный холдинг «Мечел» (MTLR) объединяет в единую производственную цепочку более 20 предприятий по производству и реализации угля, стали, сплавов и железной руды. Добыча угля является основным видом деятельности.

Прямые ограничения против «Мечела» на данный момент отсутствуют, но есть ряд общих санкций по углю и стали — весной 2022 г. Европа ввела эмбарго на их поставки.

Несмотря на это, компании изначально повезло, так как Европа для холдинга была второстепенным рынком — доля ЕС в общих продажах «Мечела» в 2021 г. равнялась примерно 15%.

Учитывая сильный рост цен на уголь, можно утверждать, что «Мечел» слабо пострадал от новых санкций со стороны ЕС.

Динамика цен на уголь, долл. за одну тонну

«Распадская»

Российская компания «Распадская» (RASP) является одним из самых крупных и низкозатратных производителей коксующегося угля. Основной собственник — международная горнодобывающая компания ЕВРАЗ (EVR).

«Распадская» попала под общеевропейские санкции против российского угля. Однако это не является сильным ударом для компании, так как доля Европы в её общих продажах — всего 11%.

Дополнительным негативным фактором является то, что «Распадская» некоторое время не будет распределять прибыль, так как не может обеспечить выплату всем акционерам на фоне запрета со стороны ЦБ РФ на выплату дивидендов нерезидентам.

Polymetal и «Полюс»

Российские золотодобывающие компании Polymetal (POLY) и «Полюс» (PLZL) входят в топ-10 ведущих мировых предприятий по объёму добычи золота.

Европа ввела персональные ограничения против основного собственника «Полюса» Саида Керимова, который в результате полностью вышел из состава совета директоров. А Polymetal задумался о разделении своего бизнеса, что позволит компании обезопасить часть активов.

Недавно в СМИ также появилась информация, что новые европейские ограничения могут коснуться российского золота, что является негативным фактором для «Полюса» и Polymetal.

«АЛРОСА»

Российская компания «АЛРОСА» (ALRS) занимает лидирующую позицию в мире по объёму добычи алмазов.

В марте 2022 г. США и ЕС ввели ограничения против алмазно-бриллиантовой отрасли России, от которых больше всего пострадала «АЛРОСА», так как её основным рынком сбыта была Бельгия.

Это привело к падению продаж «АЛРОСА» и к большим проблемам в данной отрасли из-за возникшего дефицита алмазов. Кроме того, сейчас у компании есть сложности с обслуживанием своего долга — российский производитель не может выплатить купоны по евробондам из-за санкций.

Динамика изменения алмазного индекса за 2021 год

Химический и лесоперерабатывающий сектор

Этот раздел будет представлен всего тремя российскими компаниями — «ФосАгро», «Акрон» и «Сегежа Групп», которые смогли успешно перестроиться под новую санкционную политику ЕС и США.

«ФосАгро»

Один из ведущих мировых производителей фосфорсодержащих удобрений «ФосАгро» (PHOR) продаёт более 50 марок удобрений.

Против компании были введены только персональные санкции, под которые попало практически всё высшее руководство.

Даже с учётом того, что эмбарго на ввоз российских удобрений никто не вводил, многие клиенты из ЕС отказались от работы с «ФосАгро», опасаясь новых санкций, и в марте экспортные перевозки удобрений по сети «РЖД» рухнули на 40%, что привело к катастрофическим последствиям для всей отрасли.

Однако уже в мае компания смогла выйти на докризисные результаты на фоне скрытой поддержки со стороны США, после которой сильно вырос спрос на продукцию «ФосАгро».

Сейчас страны ЕС обсуждают последний, седьмой, пакет санкций против России, который находится в стадии активной разработки, но уже практически точно известно, что сельхозпродукция в него не попадёт.

Динамика изменения цен на DAP за последний год, долл. за одну тонну

«Акрон»

«Акрон» (AKRN) — один из крупнейших мировых производителей минеральных удобрений, продаёт свою продукцию более чем в 60 странах.

ЕС ввёл персональные ограничения против основного акционера компании, что привело к логистическим проблемам в марте-апреле 2022 г., как и в случае с «ФосАгро».

В мае «Акрону» удалось выйти на докризисные уровни продаж. Однако, несмотря на фантастические финансовые результаты, дивидендов от «Акрона» акционерам пока не стоит ждать, так как компания в связи с запретом со стороны ЦБ РФ не может обеспечить выплату по депозитарным распискам (ГДР) для нерезидентов.

«Сегежа Групп»

Ведущий российский лесопромышленный холдинг «Сегежа Групп» (SGZH) является одним из крупнейших лесопользователей в мире.

В апреле ЕС ввёл ограничения на всю российскую лесопродукцию, под санкциями оказалось 46% нашего экспорта в данной отрасли. Это стало сильным ударом по «Сегеже», так как около трети продукции компания поставляла в ЕС.

Сейчас менеджмент «Сегежи» присматривается к российским активам зарубежных компаний, которые всеми силами хотят уйти из РФ и готовы ради этого предложить хорошую скидку.

Как новые санкции повлияли на сырьевой сектор?

Новые санкции со стороны США и ЕС смогли нанести урон по российскому сырьевому сектору. Больше всего от них пострадали металлурги: «ММК», «НЛМК» и «Северсталь», а также «Сегежа Групп», «АЛРОСА» и «РУСАЛ», а наименее — ГМК «Норникель», «НОВАТЭК», «ФосАгро» и «Акрон».

Что касается дальнейших перспектив компаний, которые наиболее пострадали от санкций, то II квартал 2022 г. для многих может стать самой низкой точкой в данном кризисе, так как их руководству с каждым днём удаётся переориентировать всё больше своей продукции на другие рынки.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба