29 июля 2022 ITI Capital Луцко Искандер

Резюме

В среду, 27 июля, ФРС повысил ключевую ставку на 75 б.п., до 2,5%, верхней границы прогнозного диапазона. Глава регулятора Джером Пауэлл был в целом значительно мягче в своих высказываниях, чем на предыдущих двух заседаниях, хотя при ставке в 2,5% инфляция уже превысила 9%. Председатель американского ЦБ заявил, что теперь Комитет по операциям на открытых рынках будет принимать решение о ставке на каждом конкретном заседании, и воздержится от четких прогнозов, которые давались на двух заседаниях, предшествующих последнему.

Повышение ставки на 75 б.п. не стало сюрпризом, т.к. полностью совпало с прогнозом экспертов. Главным сюрпризом стало заявление Пауэлла во время пресс-конференции о возможном замедлении повышения ставок, которое привело к резкому скачку фондового рынка США в среду, в частности акций IT-компаний и провайдеров услуг (Meta, Google, Amazon, Microsoft, Nvidia), а также онлайн-ретейлеров (Farfetch). В итоге Nasdaq вырос более чем на 4%, а многие недооцененные акции дорожали на 5-10%. Рост рынка продолжился на следующий день.

Основной риск – преждевременное завершение работы над замедлением инфляции, как это было в 1970-х гг., которое обернется новыми скачками инфляции, когда экономика восстановится или по причине роста цен на энергоносители из-за геополитике. Сейчас инвесторам может показаться, что власти ослабили борьбу с инфляцией, хотя это ещё не так.

Золотые слова

ФРС допускает, что замедлит повышение ставок на последующих заседаниях ввиду того, что ставка достигла «нейтральных» 2,5% и дальнейшая динамика будет зависеть от важных макроэкономических данных. Это заявление стало одним из самых долгожданных.

Глава ФРС подтвердил, что 75 б.п. – «необычно широкий» шаг, и что вероятно по мере «ужесточения» денежно-кредитной политики будет целесообразно замедлить повышение бенчмарка.

ФРС в своем решении будет ориентироваться на данные по ВВП, рынку труда и инфляции, вместо того, чтобы больше внимания уделять инфляции, как это делалось на предыдущих заседаниях регулятора.

Пауэлл подтвердил, что цель ФРС – восстановление баланса спроса и предложения в условиях, когда темпы роста ниже потенциальных, а не в условиях рецессии. По словам Пауэлла, есть возможность замедления инфляции при сохранении стабильности рынка труда, и рынок труда сейчас возвращается к равновесию.

Пауэлл считает, что рецессия необязательно последует за замедлением инфляции, и ФРС может замедлить повышение ставок, если это будет способствовать росту экономики.

Другие важные замечания

Объем средств на балансе ФРС, подлежащих сокращению, увеличится с $47,5 млрд в месяц до $95 млрд в месяц ($60 млрд придется на госбонды и $35 млрд – на закладные на недвижимость) и процесс делевериджа баланса ФРС может занять до 2,5 лет.

Участники фьючерсных рынков ждут повышения ставки ФРС до 3,5% к концу года, исключая повышение на 75 б.п. и допуская суммарный рост на последующих трех заседаниях не больше, чем на 1%.

ФРС не видит признаков рецессии, но видит признаки того, что «мягкой посадки» экономики не будет.

Важно следить за инфляцией по средним усеченным расходам на личное потребление (PCE).

Что дальше?

ФРС и участники рынка ждут, что ставка достигнет нейтрального коридора, 3,35-3,5%, что означает повышение на 0,5% в сентябре, на 0,25% – в ноябре и на 0,25% – в декабре, что уже заложено в стоимость ценных бумаг. Если данные ожидания оправдаются, согласуясь с общей макроэкономической статистикой (темпы роста занятости, промпроизводства, деловой активности и т.д.) помимо статистики по инфляции и потребительским расходам в сторону снижения, то это повысит вероятность того, что основной цикл роста ставок пройден, и в начале первого полугодия 2023 г. мы уже увидим снижение бенчмарка, что как раз совпадет с фактическим началом экономической рецессии, которая еще не отражается в статистике. Нынешняя экономическая статистика и рекордный объем средств , которые накопили домохозяйства, говорят об обратном, что подтвердил глава ФРС во время пресс-конференции 28 июля – регулятор сейчас не видит признаков рецессии, но «мягкой посадки» экономике не обещает.

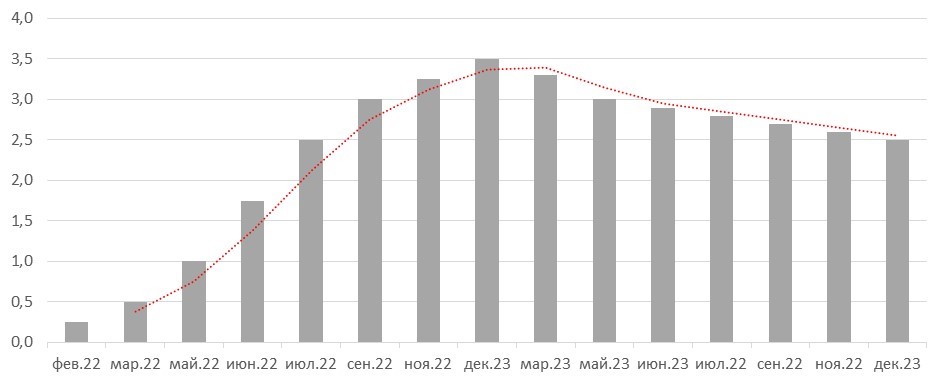

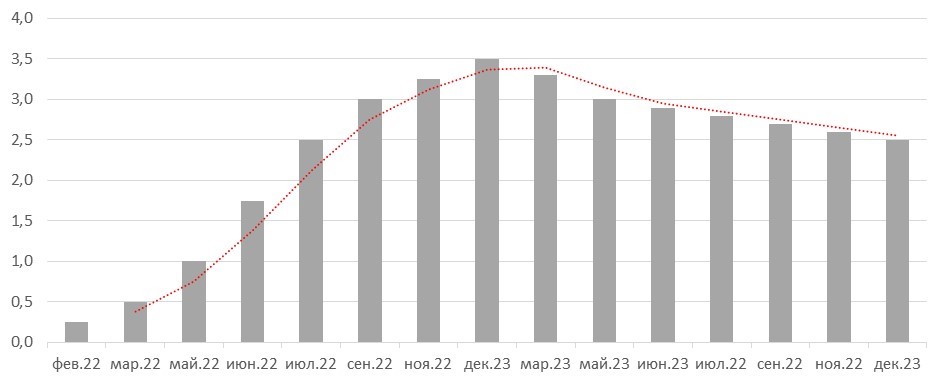

Оценка динамики ключевой ставки ФРС США исходя фьючерсного рынка ставок США, %

Что покупать?

Отчетность ведущих IT-компаний за второй квартал 2022 г. указывает на то, что финансовые результаты оказались в целом чуть лучше пессимистичных прогнозов, но, безусловно, аналитикам и инвесторам нужно продолжать снижать планку прогнозов прибыли на фоне всеобщего падения спроса, потребления, снижения расходов и сокращения рабочих мест.

Прибыль компаний роста упала с пиковых 35-60% во втором квартале 2021 г. до 10-20%, но маржинальность сохраняется и онлайн-выручка быстро растет. Так, например акции Microsoft подорожали за счет роста объёмов коммерческих заказов 35% г/г и за счет роста прибыли облачного бизнеса Azure на 46% г/г. Бумаги Google подорожали за счет основного поискового сегмента, который выиграл за счет повышения спроса на путешествия и роста розничной торговли.

Мы рекомендуем обратить внимание на компании , которые серьезно пострадали с начала года ввиду ожиданий резкого роста ставок и ускорения инфляции, в основном – это медиа и развлечение, информационные услуги, авто и авиатранспорт.

Нам нравится Farfetch, Netflix, Sunrun, Align Technology, Carnival, Meta, Nvidia, NIO, GM и Boeing.

В среду, 27 июля, ФРС повысил ключевую ставку на 75 б.п., до 2,5%, верхней границы прогнозного диапазона. Глава регулятора Джером Пауэлл был в целом значительно мягче в своих высказываниях, чем на предыдущих двух заседаниях, хотя при ставке в 2,5% инфляция уже превысила 9%. Председатель американского ЦБ заявил, что теперь Комитет по операциям на открытых рынках будет принимать решение о ставке на каждом конкретном заседании, и воздержится от четких прогнозов, которые давались на двух заседаниях, предшествующих последнему.

Повышение ставки на 75 б.п. не стало сюрпризом, т.к. полностью совпало с прогнозом экспертов. Главным сюрпризом стало заявление Пауэлла во время пресс-конференции о возможном замедлении повышения ставок, которое привело к резкому скачку фондового рынка США в среду, в частности акций IT-компаний и провайдеров услуг (Meta, Google, Amazon, Microsoft, Nvidia), а также онлайн-ретейлеров (Farfetch). В итоге Nasdaq вырос более чем на 4%, а многие недооцененные акции дорожали на 5-10%. Рост рынка продолжился на следующий день.

Основной риск – преждевременное завершение работы над замедлением инфляции, как это было в 1970-х гг., которое обернется новыми скачками инфляции, когда экономика восстановится или по причине роста цен на энергоносители из-за геополитике. Сейчас инвесторам может показаться, что власти ослабили борьбу с инфляцией, хотя это ещё не так.

Золотые слова

ФРС допускает, что замедлит повышение ставок на последующих заседаниях ввиду того, что ставка достигла «нейтральных» 2,5% и дальнейшая динамика будет зависеть от важных макроэкономических данных. Это заявление стало одним из самых долгожданных.

Глава ФРС подтвердил, что 75 б.п. – «необычно широкий» шаг, и что вероятно по мере «ужесточения» денежно-кредитной политики будет целесообразно замедлить повышение бенчмарка.

ФРС в своем решении будет ориентироваться на данные по ВВП, рынку труда и инфляции, вместо того, чтобы больше внимания уделять инфляции, как это делалось на предыдущих заседаниях регулятора.

Пауэлл подтвердил, что цель ФРС – восстановление баланса спроса и предложения в условиях, когда темпы роста ниже потенциальных, а не в условиях рецессии. По словам Пауэлла, есть возможность замедления инфляции при сохранении стабильности рынка труда, и рынок труда сейчас возвращается к равновесию.

Пауэлл считает, что рецессия необязательно последует за замедлением инфляции, и ФРС может замедлить повышение ставок, если это будет способствовать росту экономики.

Другие важные замечания

Объем средств на балансе ФРС, подлежащих сокращению, увеличится с $47,5 млрд в месяц до $95 млрд в месяц ($60 млрд придется на госбонды и $35 млрд – на закладные на недвижимость) и процесс делевериджа баланса ФРС может занять до 2,5 лет.

Участники фьючерсных рынков ждут повышения ставки ФРС до 3,5% к концу года, исключая повышение на 75 б.п. и допуская суммарный рост на последующих трех заседаниях не больше, чем на 1%.

ФРС не видит признаков рецессии, но видит признаки того, что «мягкой посадки» экономики не будет.

Важно следить за инфляцией по средним усеченным расходам на личное потребление (PCE).

Что дальше?

ФРС и участники рынка ждут, что ставка достигнет нейтрального коридора, 3,35-3,5%, что означает повышение на 0,5% в сентябре, на 0,25% – в ноябре и на 0,25% – в декабре, что уже заложено в стоимость ценных бумаг. Если данные ожидания оправдаются, согласуясь с общей макроэкономической статистикой (темпы роста занятости, промпроизводства, деловой активности и т.д.) помимо статистики по инфляции и потребительским расходам в сторону снижения, то это повысит вероятность того, что основной цикл роста ставок пройден, и в начале первого полугодия 2023 г. мы уже увидим снижение бенчмарка, что как раз совпадет с фактическим началом экономической рецессии, которая еще не отражается в статистике. Нынешняя экономическая статистика и рекордный объем средств , которые накопили домохозяйства, говорят об обратном, что подтвердил глава ФРС во время пресс-конференции 28 июля – регулятор сейчас не видит признаков рецессии, но «мягкой посадки» экономике не обещает.

Оценка динамики ключевой ставки ФРС США исходя фьючерсного рынка ставок США, %

Что покупать?

Отчетность ведущих IT-компаний за второй квартал 2022 г. указывает на то, что финансовые результаты оказались в целом чуть лучше пессимистичных прогнозов, но, безусловно, аналитикам и инвесторам нужно продолжать снижать планку прогнозов прибыли на фоне всеобщего падения спроса, потребления, снижения расходов и сокращения рабочих мест.

Прибыль компаний роста упала с пиковых 35-60% во втором квартале 2021 г. до 10-20%, но маржинальность сохраняется и онлайн-выручка быстро растет. Так, например акции Microsoft подорожали за счет роста объёмов коммерческих заказов 35% г/г и за счет роста прибыли облачного бизнеса Azure на 46% г/г. Бумаги Google подорожали за счет основного поискового сегмента, который выиграл за счет повышения спроса на путешествия и роста розничной торговли.

Мы рекомендуем обратить внимание на компании , которые серьезно пострадали с начала года ввиду ожиданий резкого роста ставок и ускорения инфляции, в основном – это медиа и развлечение, информационные услуги, авто и авиатранспорт.

Нам нравится Farfetch, Netflix, Sunrun, Align Technology, Carnival, Meta, Nvidia, NIO, GM и Boeing.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба