8 августа 2022 investing.com Крамер Майкл

Акции сейчас могут следовать паттернам «медвежьих» рынков 1937, 2000 и 2008 годов.

В пятницу рынок показал флэтовую динамику, потеряв всего 16 базисных пунктов. Если бы не рывок в последний час торгов, результат мог бы быть хуже. Сначала рынок резко просел после более сильных, чем ожидалось, данных по числу рабочих мест и росту зарплат. Устоять акциям помог ряд факторов, главным из которых стало продолжающееся снижение индекса VIX.

Падение VIX по пятницам не редкость, и прошлая пятница не стала исключением. По итогам дня индикатор упал более чем на 1%, составив около 21. Это говорит о продаже опционов пут.

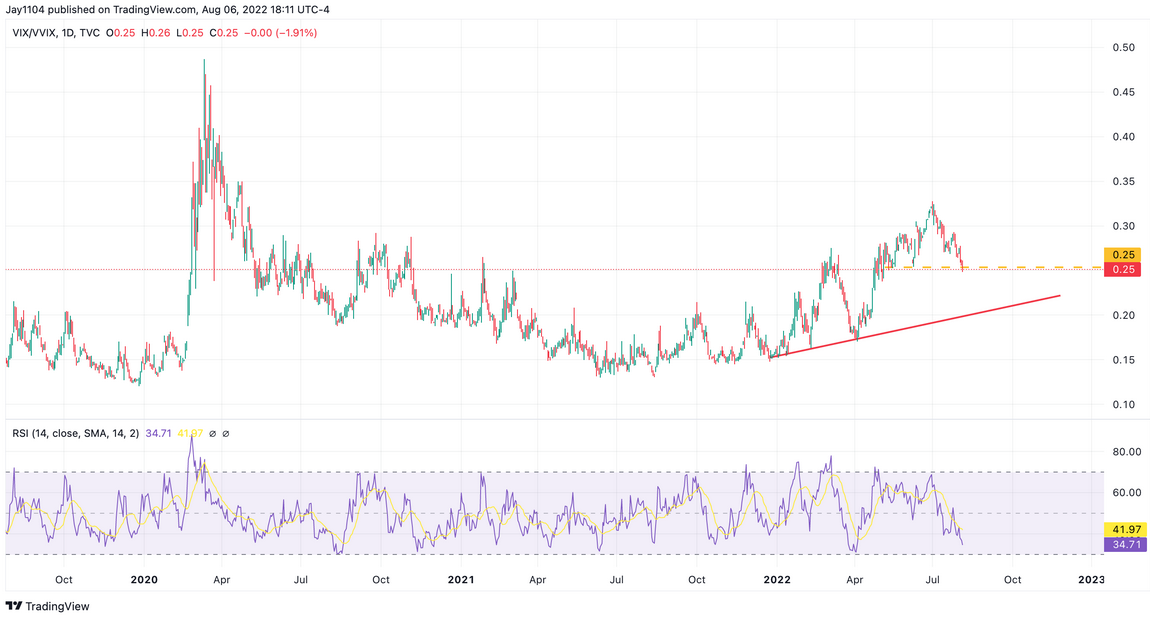

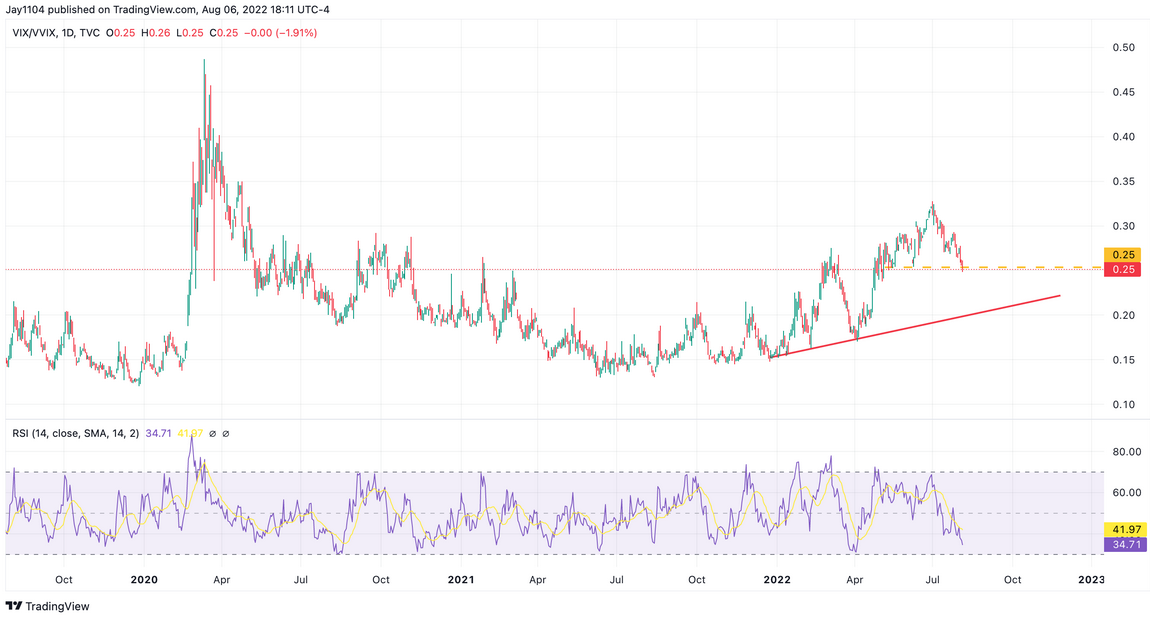

Несмотря на снижение VIX, индекс VVIX, измеряющий волатильность VIX, завершил день в плюсе, составив 84,13. Дивергенция VVIX и VIX заслуживает внимания, поскольку она может оказаться ранним сигналом о начинающемся повышении волатильности.

Соотношение VIX и VVIX начинает снижаться с очень высоких уровней. В большей степени это отражает сильное изменение уровня VVIX, и, когда VVIX начнет нормализоваться и двигаться вверх, соотношение должно нормализоваться, что окажет поддержку VIX и поможет ему нащупать дно.

S&P 500

На графике S&P 500 все еще виднеется «медвежий» технический паттерн «растущий клин». У этого клина четкие очертания, и, если его формирование увенчается успехом, индекс, как мне кажется, вернется к уровню, с которого начинался паттерн, примерно в район 3750.

Реальная доходность

«Медвежья» расстановка сил на фондовом рынке еще больше удивляет с учетом того, как сильно за последнее время выросла доходность облигаций. Биржевой фонд TIP заметно снизился и больше не поддерживает недавний рост биржевого фонда QQQ и S&P 500. Принимая во внимание прозвучавшие на прошлой неделе «ястребиные» комментарии управляющих ФРС и члена FOMC Баумана, по ставкам, вероятно, будет сохраняться восходящий тренд.

Решающую роль сыграет ИПЦ, который, как мне кажется, не изменится, либо улучшится совсем незначительно. Впрочем, некоторые цены на сырье, возможно, уже начали разворачиваться, правда главная проблема, если говорить об инфляции, связана с рынком жилья, на котором улучшений почти не наблюдается.

TIP ETF – часовой таймфрейм

Финансовые условия

Повышение ставок, по моему мнению, приведет к расширению спредов и ужесточению финансовых условий. Не забывайте о том, что ФРС хочет, чтобы финансовые условия замедлили экономику и остудили инфляцию. Чем больше финансовые условия смягчаются, тем сильнее ФРС придется ужесточать политику. Для снижения инфляции ФРС необходимо добиться снижения цен активов.

IEF/LQD – дневной таймфрейм

Alphabet

Акции Alphabet (NASDAQ:GOOGL) застопорились на последних максимумах и не демонстрируют повышательного импульса после публикации более сильной, чем ожидалось, отчетности. Значение RSI остается отрицательным, что говорит о доминировании «медвежьего» импульса. Кроме того, актуальным остается паттерн «медвежий флаг».

KB Home

Акции KB Home (NYSE:KBH), что примечательно, похоже, начинают разворачиваться после недавнего роста. Было бы разумно предположить, что акции компаний из сектора жилищного строительства начнут снижаться в случае дальнейшего повышения ставок. Восходящий тренд сломлен, и ценам теперь необходимо заполнить крупный гэп в районе $26,25.

Netflix

На графике Netflix (NASDAQ:NFLX) формируется «медвежья» дивергенция: акции растут, вплотную приблизившись к сопротивлению $227, тогда как RSI снижается. С моей точки зрения, это говорит о наступлении переломного момента, и нам следует ожидать возврата акций в район $175, с которого начиналось ралли.

В пятницу рынок показал флэтовую динамику, потеряв всего 16 базисных пунктов. Если бы не рывок в последний час торгов, результат мог бы быть хуже. Сначала рынок резко просел после более сильных, чем ожидалось, данных по числу рабочих мест и росту зарплат. Устоять акциям помог ряд факторов, главным из которых стало продолжающееся снижение индекса VIX.

Падение VIX по пятницам не редкость, и прошлая пятница не стала исключением. По итогам дня индикатор упал более чем на 1%, составив около 21. Это говорит о продаже опционов пут.

Несмотря на снижение VIX, индекс VVIX, измеряющий волатильность VIX, завершил день в плюсе, составив 84,13. Дивергенция VVIX и VIX заслуживает внимания, поскольку она может оказаться ранним сигналом о начинающемся повышении волатильности.

Соотношение VIX и VVIX начинает снижаться с очень высоких уровней. В большей степени это отражает сильное изменение уровня VVIX, и, когда VVIX начнет нормализоваться и двигаться вверх, соотношение должно нормализоваться, что окажет поддержку VIX и поможет ему нащупать дно.

S&P 500

На графике S&P 500 все еще виднеется «медвежий» технический паттерн «растущий клин». У этого клина четкие очертания, и, если его формирование увенчается успехом, индекс, как мне кажется, вернется к уровню, с которого начинался паттерн, примерно в район 3750.

Реальная доходность

«Медвежья» расстановка сил на фондовом рынке еще больше удивляет с учетом того, как сильно за последнее время выросла доходность облигаций. Биржевой фонд TIP заметно снизился и больше не поддерживает недавний рост биржевого фонда QQQ и S&P 500. Принимая во внимание прозвучавшие на прошлой неделе «ястребиные» комментарии управляющих ФРС и члена FOMC Баумана, по ставкам, вероятно, будет сохраняться восходящий тренд.

Решающую роль сыграет ИПЦ, который, как мне кажется, не изменится, либо улучшится совсем незначительно. Впрочем, некоторые цены на сырье, возможно, уже начали разворачиваться, правда главная проблема, если говорить об инфляции, связана с рынком жилья, на котором улучшений почти не наблюдается.

TIP ETF – часовой таймфрейм

Финансовые условия

Повышение ставок, по моему мнению, приведет к расширению спредов и ужесточению финансовых условий. Не забывайте о том, что ФРС хочет, чтобы финансовые условия замедлили экономику и остудили инфляцию. Чем больше финансовые условия смягчаются, тем сильнее ФРС придется ужесточать политику. Для снижения инфляции ФРС необходимо добиться снижения цен активов.

IEF/LQD – дневной таймфрейм

Alphabet

Акции Alphabet (NASDAQ:GOOGL) застопорились на последних максимумах и не демонстрируют повышательного импульса после публикации более сильной, чем ожидалось, отчетности. Значение RSI остается отрицательным, что говорит о доминировании «медвежьего» импульса. Кроме того, актуальным остается паттерн «медвежий флаг».

KB Home

Акции KB Home (NYSE:KBH), что примечательно, похоже, начинают разворачиваться после недавнего роста. Было бы разумно предположить, что акции компаний из сектора жилищного строительства начнут снижаться в случае дальнейшего повышения ставок. Восходящий тренд сломлен, и ценам теперь необходимо заполнить крупный гэп в районе $26,25.

Netflix

На графике Netflix (NASDAQ:NFLX) формируется «медвежья» дивергенция: акции растут, вплотную приблизившись к сопротивлению $227, тогда как RSI снижается. С моей точки зрения, это говорит о наступлении переломного момента, и нам следует ожидать возврата акций в район $175, с которого начиналось ралли.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба