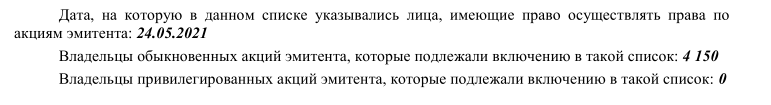

Последние доступные данные говорят что у компании всего 4 150 акционеров

К сожалению, в этом отчете нет данных о количестве держателей ЛЕНЭНЕРГО АП

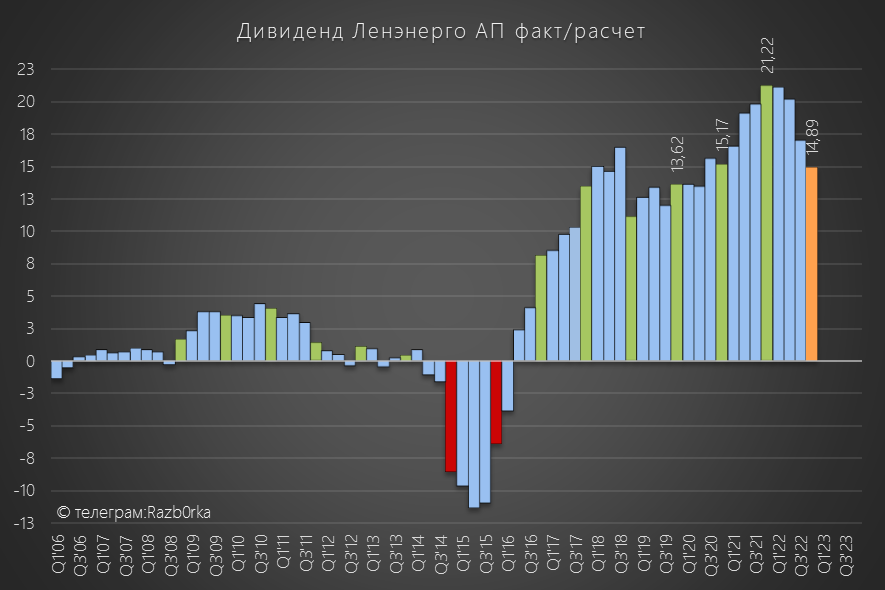

Ведь для рынка, инвестиционный кейс ЛЕНЭНЕРГО - это история "золотого" префа и его гарантированных дивидендов в размере 10% прибыли РСБУ

Разборку отчета по РСБУ за 1 полугодие я сделал еще 6 августа

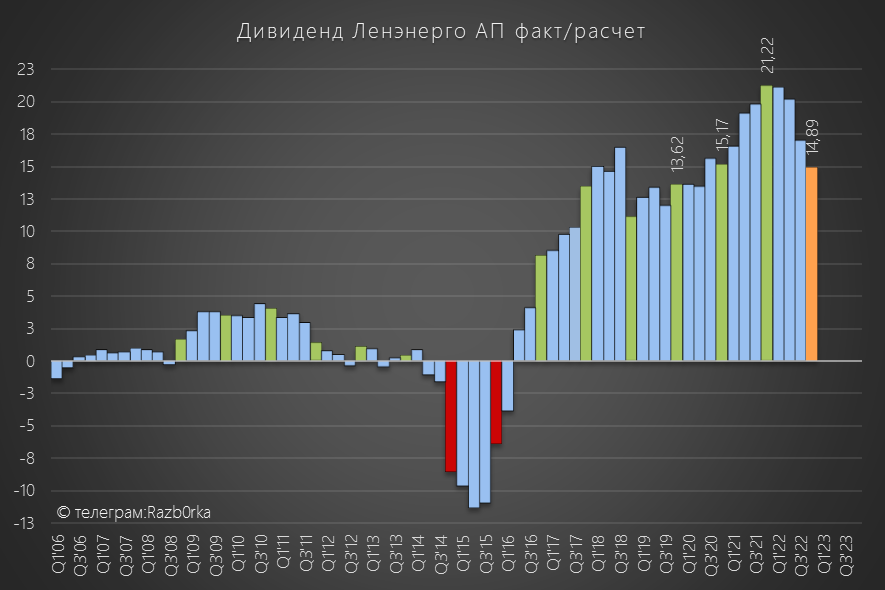

В обзоре писал, что согласно июльской версии ИПР (бизнес-плана) компании, дивиденд на преф за 2022 год составит 14.9 руб

Обращаю ваше внимание, что точность планирования ИПР почти у ВСЕХ сетевых компаний обычно низка, и планы по прибыли обычно серьезно занижены

На мой взгляд, такая ситуация и с ИПР ЛЕНЭНЕРГО

За 1 полугодие 2022, компания уже "заработала" дивиденд в размере 11 руб

В оставшиеся 6 месяцев, компания планирует заработать всего 3.9 руб дивидендов на преф - это очень мало

Для справки:

2-ое полугодие 2021-го добавило 9 руб

2-ое полугодие 2020-го принесло 7 руб

Могут ли так серьезно ухудшится показатели компании в 3-4 кварталах?

Тут вспоминается диалог барина и мастера из фильма "Формула любви"

Так же как и карету, прибыль компании можно "отремонтировать" и на -2 млрд, и на -5 млрд и даже на -10 млрд руб (при наличие помощника Homo sapience!)

Из факторов которые должны поддержать прибыль 3-4 кварталов:

1. Стабильное потребление электроэнергии в СПБ и Ленобласти

На днях должны выйти данные за Август - сделаю прогноз валовой прибыли

2. Повышение тарифа на электроэнергию на 5% с 1 Июля 2022

3. Отмена льготного подключения к сетям с 1 Июля 2022

Чем же в таком случае, может быть полезен отчет по МСФО?

Отчет важен для расчета дивидендов по обыкновенной акции

В отчете есть информация, которой нет в квартальном РСБУ

Какую информацию, я смотрю в МСФО отчете?

Сегментную информацию о выручке и прибыли

Денежные потоки

Динамику и структуру операционных расходов

Пройдемся по порядку по этому списку

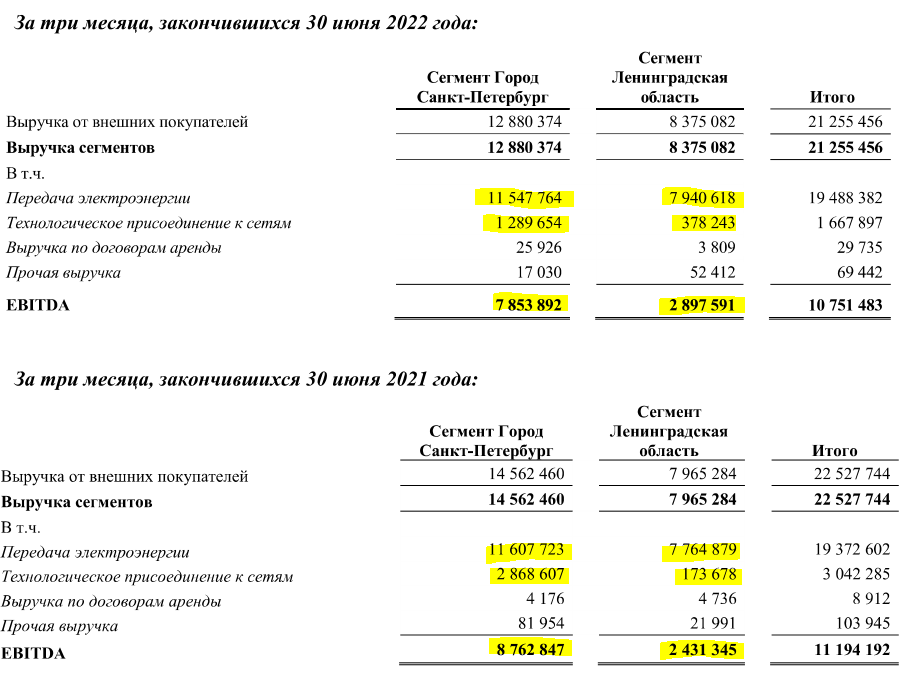

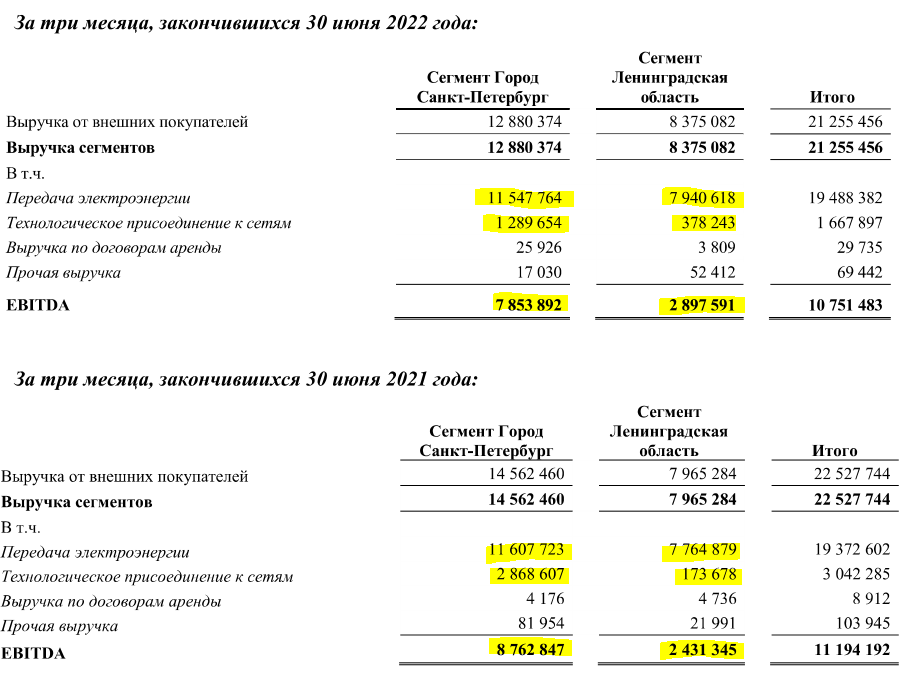

Показатели сегментов в целом стабильны

Обратите внимание как сильно отличается EBITDA в городе и в области

Рентабельность EBITDA в городе составляет 60%, при этом в области показатель 35%. EBITDA margin 60% в коммунальном секторе это просто фантастика!

Показатели области будут очень важны для компании в ближайшие годы

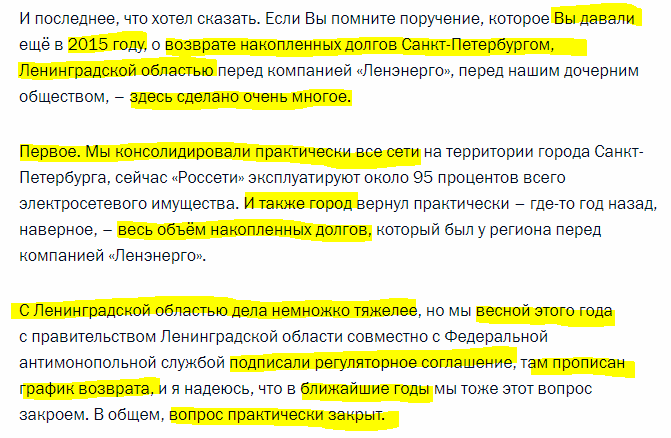

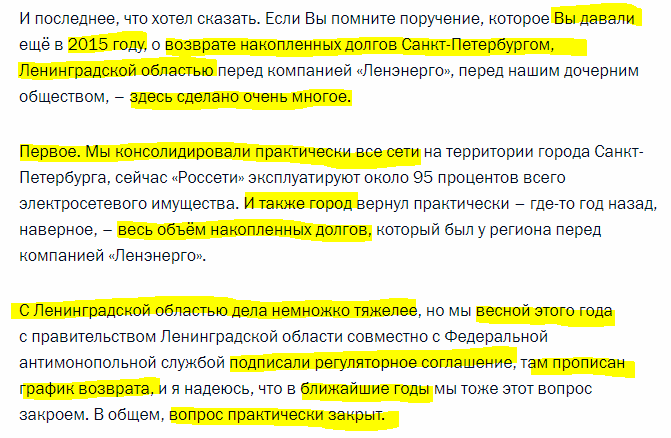

Хочу напомнить вам, что на недавней встрече главы РОССЕТЕЙ Андрея Рюмина с нашим Президентом было заявлено следующее

По соглашению с областью, регион обязался выплатить компании 10,2 млрд рублей в течении 7 лет. Неплохая прибавка к прибыли!

Радует, что положение дел в ЛЕНЭНЕРГО на личном контроле президента

Про эту встречу писал ранее в разборке влияния "5% НВВ" на прибыль и дивиденды сетевых компаний за 2023 года

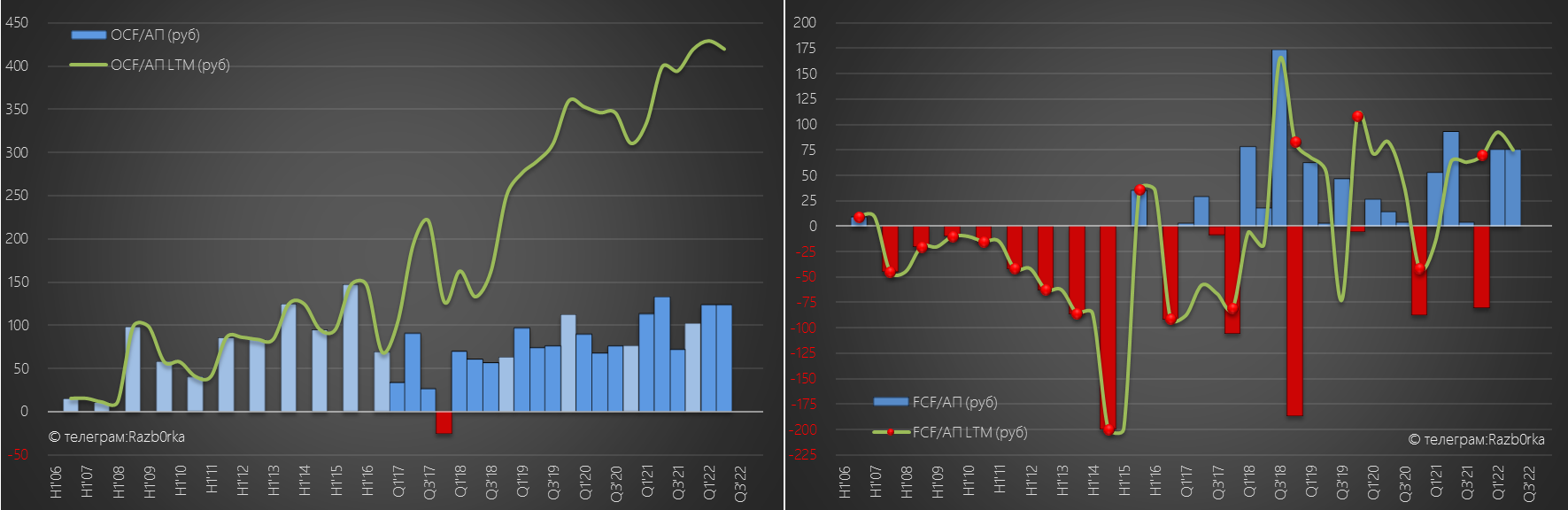

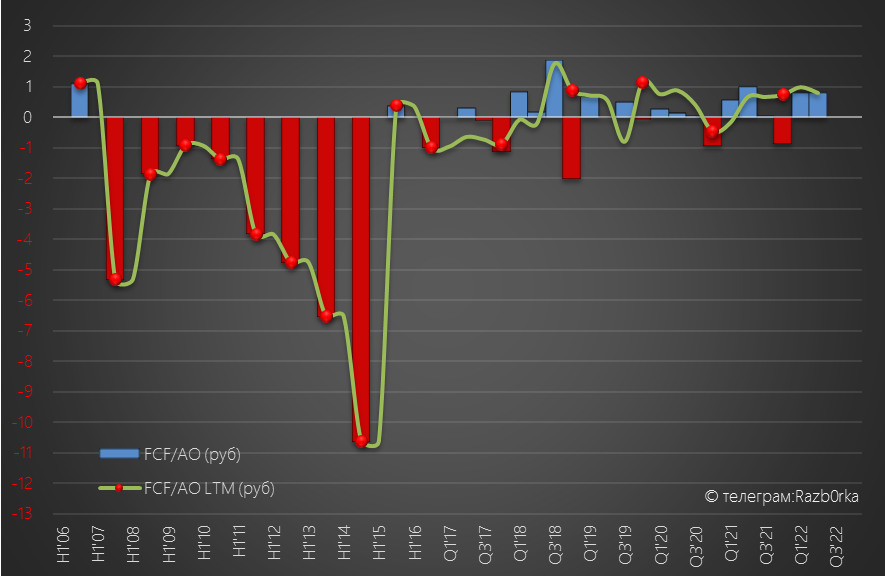

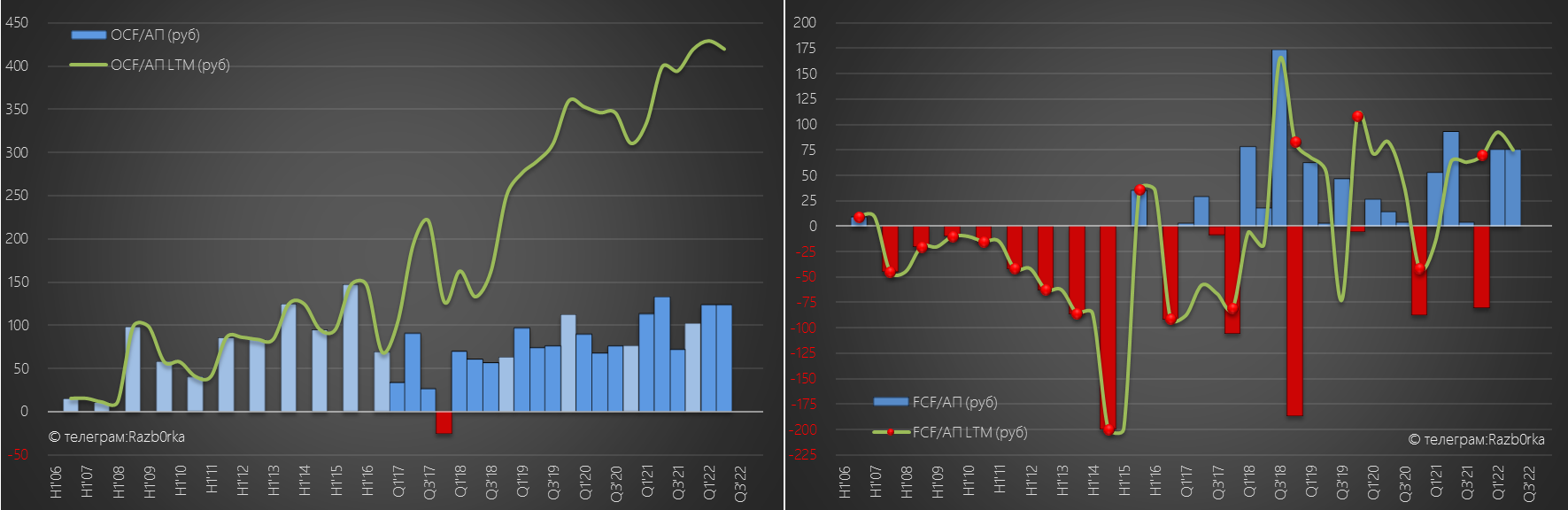

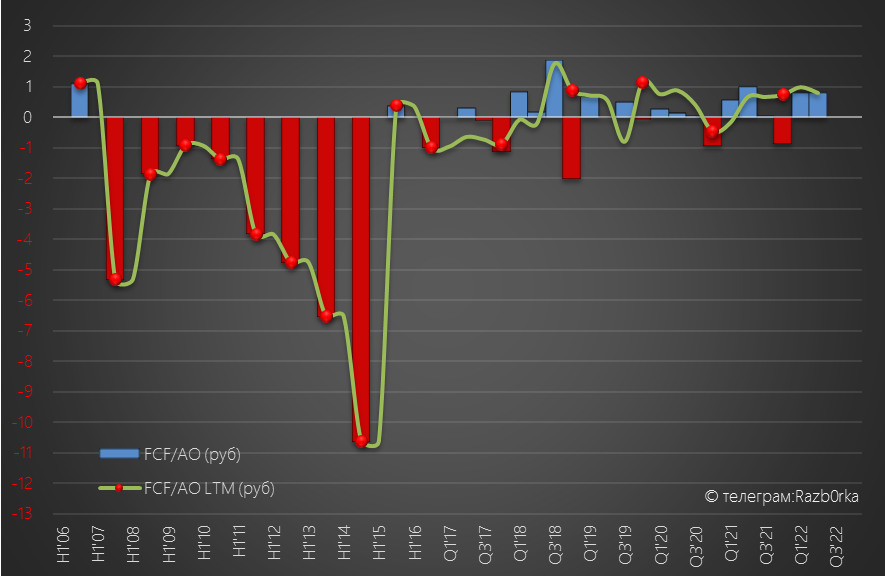

Возвращаемся к МСФО и денежным потокам

Для удобства, я взвешиваю цифры операционного (OCF) и свободного денежного потока (FCF) на количество префов

Почему такая разная динамика OCF и FCF? Напомню, что OCF-FCF=Сapex

Capex ЛЕНЭНЕРГО в период с 2006 по 2018 год был такой большой, что не оставалось свободных денег и приходилось увеличивать долг

С 2006 по 2022 год компания вложила в Capex более 265 млрд руб!

Сегодня капитализация компании всего 68 млрд...

И только в последние годы ситуация начала исправляться, в том числе из-за возврата городом долгов, о которых отчитался Рюмин перед президентом

В 1 полугодии 2022 года FCF/АП составил 150 руб, в формате LTM показатель равен 75 руб

Денежного потока пока с большим запасом хватает для выплаты "запланированных" компанией 14.9 руб дивидендов

Достаточно денег и для более высоких выплат на преф и выплату небольших дивидендов на обыкновенную акцию

Но 3-4 кварталы традиционно слабые по FCF - посмотрим как будет в этом году

FCF/АО LTM равен 0.8 руб/акция - ориентир на дивиденды обыкновенной акции

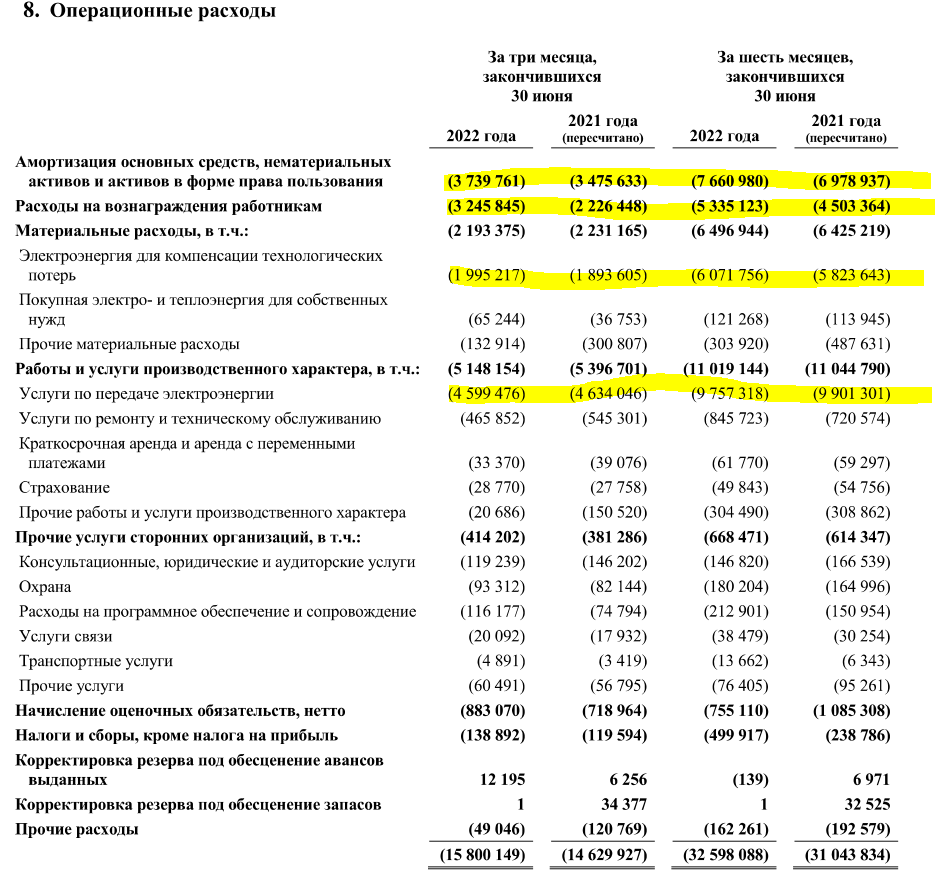

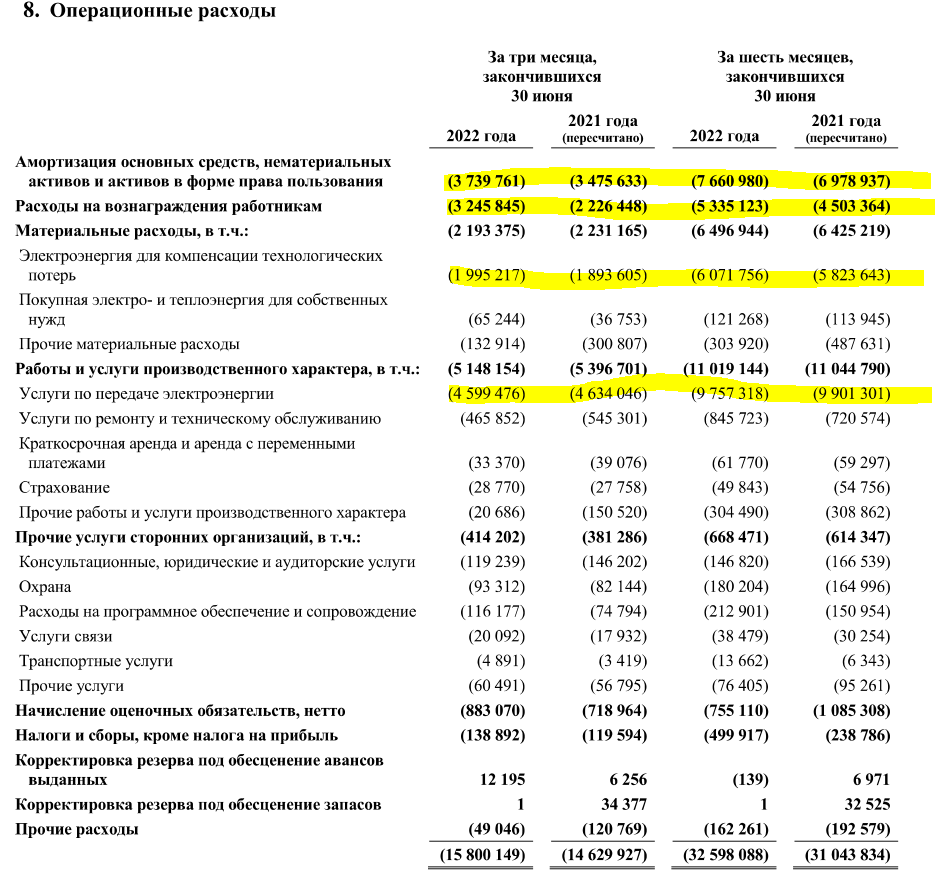

Переходим к расходам компании

Общие расходы компании составили в 2 кв 15.8 млрд руб (+8% год к году)

Совсем не плохо при официальной инфляции 15%

Основная статья - расходы на передачу электроэнергии даже снизились!

Такое мы наблюдали и в отчете РОССЕТИ ЦП - эффект от консолидации ТСО

Из негативных , бросается в глаза рост зарплат в 2кв сразу на 45% - с чем связан такой рост? Комментариев в отчете нет

И так что мы узнали нового из МСФО:

Денежные потоки компании положительны и их хватает на выплату дивидендов как на преф, так и на обыкновенные акции

Операционные расходы растут, но их рост пока ниже уровня инфляции

В целом не много!

Но это дает нам чуть больше уверенности в том, что дивиденды за 2022 скорее всего будут и будут выше чем в ИПР компании

Еще точнее размер дивидендов можно будет рассчитать в Октябре, когда будет опубликован отчет РСБУ за 3кв

К сожалению, в этом отчете нет данных о количестве держателей ЛЕНЭНЕРГО АП

Ведь для рынка, инвестиционный кейс ЛЕНЭНЕРГО - это история "золотого" префа и его гарантированных дивидендов в размере 10% прибыли РСБУ

Разборку отчета по РСБУ за 1 полугодие я сделал еще 6 августа

В обзоре писал, что согласно июльской версии ИПР (бизнес-плана) компании, дивиденд на преф за 2022 год составит 14.9 руб

Обращаю ваше внимание, что точность планирования ИПР почти у ВСЕХ сетевых компаний обычно низка, и планы по прибыли обычно серьезно занижены

На мой взгляд, такая ситуация и с ИПР ЛЕНЭНЕРГО

За 1 полугодие 2022, компания уже "заработала" дивиденд в размере 11 руб

В оставшиеся 6 месяцев, компания планирует заработать всего 3.9 руб дивидендов на преф - это очень мало

Для справки:

2-ое полугодие 2021-го добавило 9 руб

2-ое полугодие 2020-го принесло 7 руб

Могут ли так серьезно ухудшится показатели компании в 3-4 кварталах?

Тут вспоминается диалог барина и мастера из фильма "Формула любви"

Так же как и карету, прибыль компании можно "отремонтировать" и на -2 млрд, и на -5 млрд и даже на -10 млрд руб (при наличие помощника Homo sapience!)

Из факторов которые должны поддержать прибыль 3-4 кварталов:

1. Стабильное потребление электроэнергии в СПБ и Ленобласти

На днях должны выйти данные за Август - сделаю прогноз валовой прибыли

2. Повышение тарифа на электроэнергию на 5% с 1 Июля 2022

3. Отмена льготного подключения к сетям с 1 Июля 2022

Чем же в таком случае, может быть полезен отчет по МСФО?

Отчет важен для расчета дивидендов по обыкновенной акции

В отчете есть информация, которой нет в квартальном РСБУ

Какую информацию, я смотрю в МСФО отчете?

Сегментную информацию о выручке и прибыли

Денежные потоки

Динамику и структуру операционных расходов

Пройдемся по порядку по этому списку

Показатели сегментов в целом стабильны

Обратите внимание как сильно отличается EBITDA в городе и в области

Рентабельность EBITDA в городе составляет 60%, при этом в области показатель 35%. EBITDA margin 60% в коммунальном секторе это просто фантастика!

Показатели области будут очень важны для компании в ближайшие годы

Хочу напомнить вам, что на недавней встрече главы РОССЕТЕЙ Андрея Рюмина с нашим Президентом было заявлено следующее

По соглашению с областью, регион обязался выплатить компании 10,2 млрд рублей в течении 7 лет. Неплохая прибавка к прибыли!

Радует, что положение дел в ЛЕНЭНЕРГО на личном контроле президента

Про эту встречу писал ранее в разборке влияния "5% НВВ" на прибыль и дивиденды сетевых компаний за 2023 года

Возвращаемся к МСФО и денежным потокам

Для удобства, я взвешиваю цифры операционного (OCF) и свободного денежного потока (FCF) на количество префов

Почему такая разная динамика OCF и FCF? Напомню, что OCF-FCF=Сapex

Capex ЛЕНЭНЕРГО в период с 2006 по 2018 год был такой большой, что не оставалось свободных денег и приходилось увеличивать долг

С 2006 по 2022 год компания вложила в Capex более 265 млрд руб!

Сегодня капитализация компании всего 68 млрд...

И только в последние годы ситуация начала исправляться, в том числе из-за возврата городом долгов, о которых отчитался Рюмин перед президентом

В 1 полугодии 2022 года FCF/АП составил 150 руб, в формате LTM показатель равен 75 руб

Денежного потока пока с большим запасом хватает для выплаты "запланированных" компанией 14.9 руб дивидендов

Достаточно денег и для более высоких выплат на преф и выплату небольших дивидендов на обыкновенную акцию

Но 3-4 кварталы традиционно слабые по FCF - посмотрим как будет в этом году

FCF/АО LTM равен 0.8 руб/акция - ориентир на дивиденды обыкновенной акции

Переходим к расходам компании

Общие расходы компании составили в 2 кв 15.8 млрд руб (+8% год к году)

Совсем не плохо при официальной инфляции 15%

Основная статья - расходы на передачу электроэнергии даже снизились!

Такое мы наблюдали и в отчете РОССЕТИ ЦП - эффект от консолидации ТСО

Из негативных , бросается в глаза рост зарплат в 2кв сразу на 45% - с чем связан такой рост? Комментариев в отчете нет

И так что мы узнали нового из МСФО:

Денежные потоки компании положительны и их хватает на выплату дивидендов как на преф, так и на обыкновенные акции

Операционные расходы растут, но их рост пока ниже уровня инфляции

В целом не много!

Но это дает нам чуть больше уверенности в том, что дивиденды за 2022 скорее всего будут и будут выше чем в ИПР компании

Еще точнее размер дивидендов можно будет рассчитать в Октябре, когда будет опубликован отчет РСБУ за 3кв

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба