Объявленный 23 сентября краткосрочный план снижения налогов на сумму 45 млрд фунтов стерлингов был представлен в британском парламенте как первый шаг в реализации программы правительства по оживлению стагнирующей экономики страны. Снижая налоги и ограничения на деятельность бизнеса, британское правительство обещало добиться экономического роста в 2,5% за год.

Как отреагировал рынок?

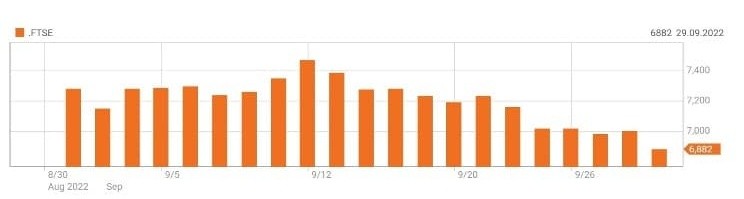

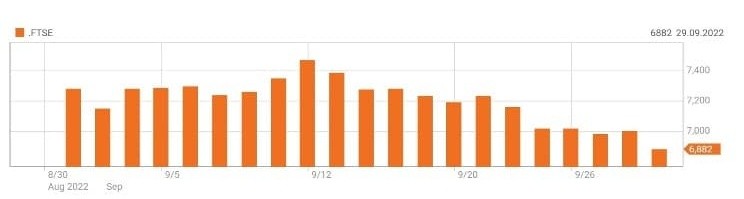

Фондовый индекс FTSE начал падать ещё после назначения Лиз Трасс премьер-министром 6 сентября и после известия о смерти королевы 8 сентября.

Динамика индекса FTSE

Рис. 1. Динамика изменения британского фондового индекса FTSE. Источник: reuters.com

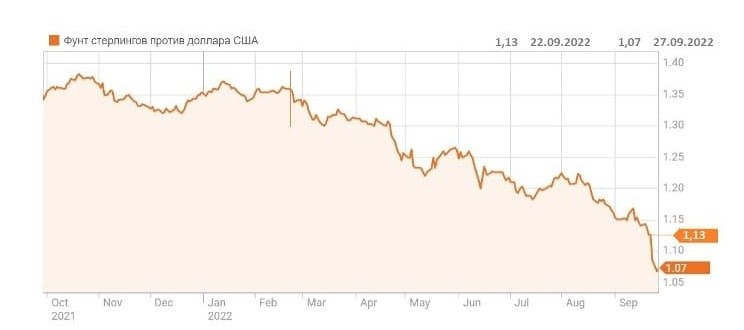

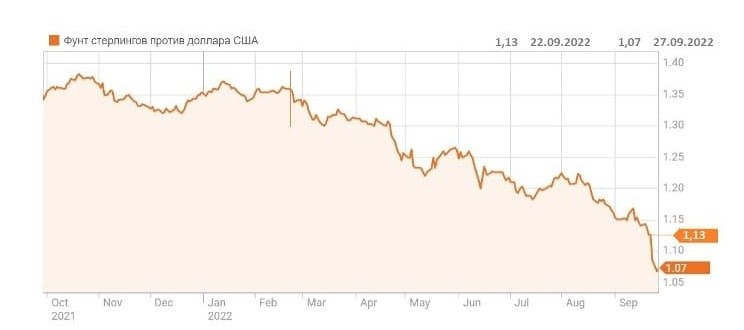

Фунт стерлингов, напротив, начал падение ещё с конца февраля 2022 г. При этом после формирования нового кабинета падение ускорилось, а объявления об экономических мерах стимулирования экономики привели к обвалу курса британской валюты на 5,3% за три дня, с 23 по 26 сентября.

Динамика валютной пары Британский фунт / Доллар США

Рис. 2. Курс британского фунта к доллару. Источник: reuters.com

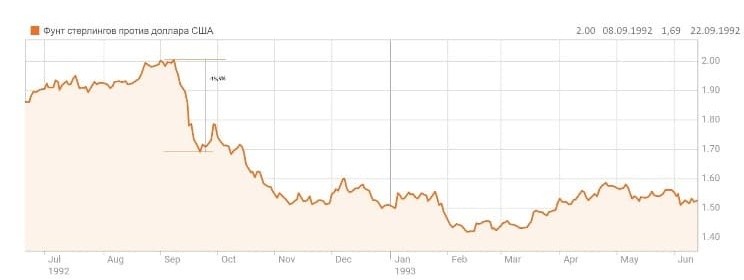

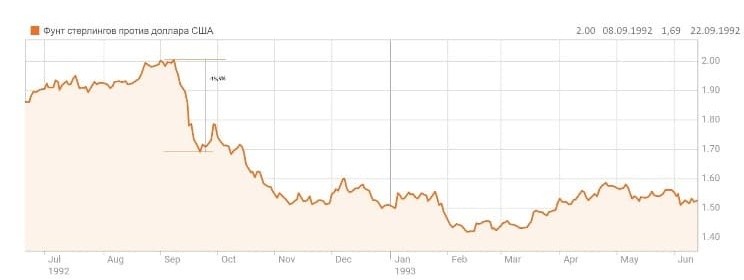

Это напоминает события 23-летней давности, когда в 1992 г. пул международных спекулянтов во главе с Джорджем Соросом сумел обрушить фунт стерлингов. Тогда фунт подешевел на 15,5% за 14 дней.

Обрушение Соросом фунта стерлингов в 1992 году

Рис. 3. Обрушение Соросом фунта стерлингов в 1992 г. Источник: reuters.com

Меры Банка Англии для стабилизации экономики

В этот раз Банк Англии не стал скупать фунты стерлингов за доллары из своих валютных резервов, чтобы поддержать их курс. Опасность была усмотрена не в падении котировок национальной валюты, а в устойчивости финансового рынка, важнейшим параметром которого сочли курс государственных облигаций Соединённого Королевства.

Обеспокоенность Банка Англии стала следствием лоббистских усилий пенсионных фондов и фондов, которые управляют так называемыми инвестициями, ориентированными на ответственность (LDI).

Неконтролируемое падение текущей стоимости государственных облигаций заставило пенсионные фонды продавать эти облигации из-за того, что им было трудно удовлетворить экстренные требования фондов LDI в отношении залога по деривативным позициям, которые снизились ниже предельных порогов.

За последнее десятилетие рынок LDI пережил бум, и его активы равны почти 1,6 трлн фунтов стерлингов (1,79 трлн долл. США), что составляет более двух третей размера британской экономики. При этом финансовым инструментам LDI ещё ни разу не приходилось работать в условиях столь резких изменений доходности облигаций.

Во время роста стоимости жизни допустить возникновение серьёзных проблем в пенсионной системе Великобритании было абсолютно невозможно. И Банк Англии, отложив в долгий ящик планы по борьбе с инфляцией, занялся спасением рынка государственных облигаций.

Как было сказано в заявлении английского центробанка в понедельник, 26 сентября, он «очень внимательно следит за развитием событий на финансовых рынках в свете существенной переоценки британских и мировых финансовых активов». Обеспокоенность британского финансового регулятора вызвали последствия переоценки британских и мировых финансовых активов для долгосрочного государственного долга Великобритании. Согласно заявлению Банка Англии, «если дисфункция на этом рынке продолжится или ухудшится, возникнет существенный риск для финансовой стабильности Великобритании. Это приведёт к неоправданному ужесточению условий финансирования и сокращению притока кредита в реальную экономику».

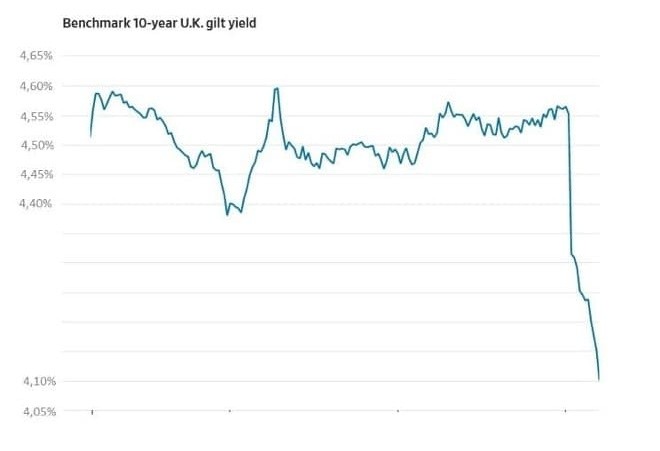

Чтобы восстановить функционирование рынка и снизить любые риски от ухудшения условий кредитования для британских домохозяйств и предприятий, Банк Англии объявил о намерении осуществлять с 28 сентября временные покупки долгосрочных государственных облигаций Великобритании. Цель этих покупок — восстановление упорядоченной рыночной конъюнктуры. Закупки будут осуществляться с 28 сентября до 14 октября в любом масштабе, необходимом для достижения этого результата. Операция будет полностью возмещена Казначейством Его Величества. Финансовый регулятор обещает, что покупки будут постепенно свёрнуты, как только снизятся риски для функционирования рынка.

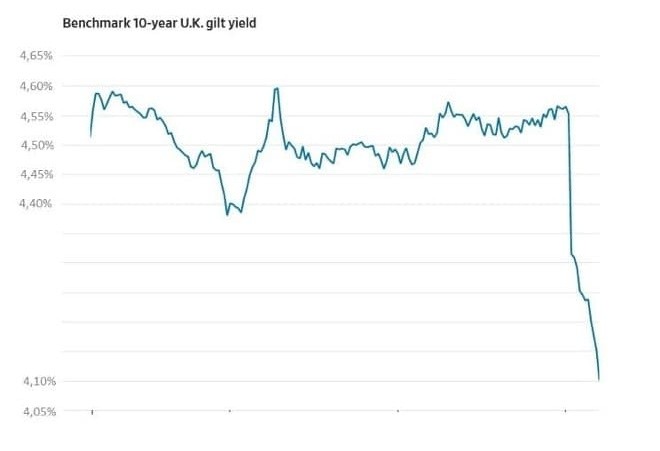

Доходность британских 10-летних облигаций

Рис. 4. Снижение доходности британских десятилетних облигаций после заявления Банка Англии. Источник: wsj.com

Фактически речь идёт о масштабном количественном смягчении, начатом вместо запланированного ужесточения денежно-кредитной политики.

До сих пор опережающее повышение процентной ставки Федеральной резервной системы США (в сочетании с более низкой, чем в Европе, инфляцией) обеспечивало укрепление доллара относительно других валют. Шаг в противоположном направлении должен повлечь за собой ещё более быстрое падение фунта. Тем не менее в первые два дня британская валюта продемонстрировала укрепление. Это было вызвано интересом спекулянтов к инициированным Банком Англии изменениям на долговом рынке Великобритании.

Долго ли продлится укрепление британской валюты?

Скорее всего, укрепление фунта стерлингов носит краткосрочный характер (никаких долгосрочных причин постоянного притока капитала в британскую экономику нет), и после временного отскока снижение продолжится. Но за это время кабинет Лиз Трасс успеет привлечь в бюджет необходимое количество эмиссионных денег для финансирования программ поддержки экономики.

Эти планы включают в себя снижение налогов на покупку нового жилья, а также отмену запланированных увеличений корпоративного налога и снижение недавно повышенных налогов на заработную плату. Это должно стимулировать деловую активность вместе с такими мерами, как ограничения на бонусы для банкиров и разрешение добычи сланцевого газа по всей Великобритании.

Кроме того, объявлено о крупном плане государственных расходов по ограничению счетов за электроэнергию для домашних и корпоративных хозяйств зимой 2022–2023, что может обойтись правительству Великобритании примерно в 100 млрд фунтов стерлингов в течение следующих двух лет.

Цель состоит в том, чтобы стимулировать экономику, которая сталкивается со слабым ростом и высокой инфляцией, отчасти вызванной шоком цен на энергоносители.

Эксперты отмечают, что, хотя Лиз Трасс пытается апеллировать к опыту Маргарет Тэтчер, предложенные ею меры являются скорее использованием рецептов рейганомики. В отличие от Тэтчер, которая также выступала за снижение налогов и дерегулирование, но при этом настаивала на том, чтобы болезненные сокращения расходов были проведены до снижения налогов, дабы не подвергать опасности государственные финансы, план Трасс имеет больше общего с планом Рональда Рейгана. Во время его правления также были увеличены расходы при одновременном снижении налогов, невзирая на рост госдолга.

* * *

В среднесрочной перспективе эмиссионная накачка британской экономики вряд ли будет успешной и только усилит переток капитала из Европы в США при одновременном ослаблении курса британской валюты. Но на фоне манёвров ФРС по временному снижению инфляции в преддверии ноябрьских выборов это выгодно американскому регулятору.

Как отреагировал рынок?

Фондовый индекс FTSE начал падать ещё после назначения Лиз Трасс премьер-министром 6 сентября и после известия о смерти королевы 8 сентября.

Динамика индекса FTSE

Рис. 1. Динамика изменения британского фондового индекса FTSE. Источник: reuters.com

Фунт стерлингов, напротив, начал падение ещё с конца февраля 2022 г. При этом после формирования нового кабинета падение ускорилось, а объявления об экономических мерах стимулирования экономики привели к обвалу курса британской валюты на 5,3% за три дня, с 23 по 26 сентября.

Динамика валютной пары Британский фунт / Доллар США

Рис. 2. Курс британского фунта к доллару. Источник: reuters.com

Это напоминает события 23-летней давности, когда в 1992 г. пул международных спекулянтов во главе с Джорджем Соросом сумел обрушить фунт стерлингов. Тогда фунт подешевел на 15,5% за 14 дней.

Обрушение Соросом фунта стерлингов в 1992 году

Рис. 3. Обрушение Соросом фунта стерлингов в 1992 г. Источник: reuters.com

Меры Банка Англии для стабилизации экономики

В этот раз Банк Англии не стал скупать фунты стерлингов за доллары из своих валютных резервов, чтобы поддержать их курс. Опасность была усмотрена не в падении котировок национальной валюты, а в устойчивости финансового рынка, важнейшим параметром которого сочли курс государственных облигаций Соединённого Королевства.

Обеспокоенность Банка Англии стала следствием лоббистских усилий пенсионных фондов и фондов, которые управляют так называемыми инвестициями, ориентированными на ответственность (LDI).

Неконтролируемое падение текущей стоимости государственных облигаций заставило пенсионные фонды продавать эти облигации из-за того, что им было трудно удовлетворить экстренные требования фондов LDI в отношении залога по деривативным позициям, которые снизились ниже предельных порогов.

За последнее десятилетие рынок LDI пережил бум, и его активы равны почти 1,6 трлн фунтов стерлингов (1,79 трлн долл. США), что составляет более двух третей размера британской экономики. При этом финансовым инструментам LDI ещё ни разу не приходилось работать в условиях столь резких изменений доходности облигаций.

Во время роста стоимости жизни допустить возникновение серьёзных проблем в пенсионной системе Великобритании было абсолютно невозможно. И Банк Англии, отложив в долгий ящик планы по борьбе с инфляцией, занялся спасением рынка государственных облигаций.

Как было сказано в заявлении английского центробанка в понедельник, 26 сентября, он «очень внимательно следит за развитием событий на финансовых рынках в свете существенной переоценки британских и мировых финансовых активов». Обеспокоенность британского финансового регулятора вызвали последствия переоценки британских и мировых финансовых активов для долгосрочного государственного долга Великобритании. Согласно заявлению Банка Англии, «если дисфункция на этом рынке продолжится или ухудшится, возникнет существенный риск для финансовой стабильности Великобритании. Это приведёт к неоправданному ужесточению условий финансирования и сокращению притока кредита в реальную экономику».

Чтобы восстановить функционирование рынка и снизить любые риски от ухудшения условий кредитования для британских домохозяйств и предприятий, Банк Англии объявил о намерении осуществлять с 28 сентября временные покупки долгосрочных государственных облигаций Великобритании. Цель этих покупок — восстановление упорядоченной рыночной конъюнктуры. Закупки будут осуществляться с 28 сентября до 14 октября в любом масштабе, необходимом для достижения этого результата. Операция будет полностью возмещена Казначейством Его Величества. Финансовый регулятор обещает, что покупки будут постепенно свёрнуты, как только снизятся риски для функционирования рынка.

Доходность британских 10-летних облигаций

Рис. 4. Снижение доходности британских десятилетних облигаций после заявления Банка Англии. Источник: wsj.com

Фактически речь идёт о масштабном количественном смягчении, начатом вместо запланированного ужесточения денежно-кредитной политики.

До сих пор опережающее повышение процентной ставки Федеральной резервной системы США (в сочетании с более низкой, чем в Европе, инфляцией) обеспечивало укрепление доллара относительно других валют. Шаг в противоположном направлении должен повлечь за собой ещё более быстрое падение фунта. Тем не менее в первые два дня британская валюта продемонстрировала укрепление. Это было вызвано интересом спекулянтов к инициированным Банком Англии изменениям на долговом рынке Великобритании.

Долго ли продлится укрепление британской валюты?

Скорее всего, укрепление фунта стерлингов носит краткосрочный характер (никаких долгосрочных причин постоянного притока капитала в британскую экономику нет), и после временного отскока снижение продолжится. Но за это время кабинет Лиз Трасс успеет привлечь в бюджет необходимое количество эмиссионных денег для финансирования программ поддержки экономики.

Эти планы включают в себя снижение налогов на покупку нового жилья, а также отмену запланированных увеличений корпоративного налога и снижение недавно повышенных налогов на заработную плату. Это должно стимулировать деловую активность вместе с такими мерами, как ограничения на бонусы для банкиров и разрешение добычи сланцевого газа по всей Великобритании.

Кроме того, объявлено о крупном плане государственных расходов по ограничению счетов за электроэнергию для домашних и корпоративных хозяйств зимой 2022–2023, что может обойтись правительству Великобритании примерно в 100 млрд фунтов стерлингов в течение следующих двух лет.

Цель состоит в том, чтобы стимулировать экономику, которая сталкивается со слабым ростом и высокой инфляцией, отчасти вызванной шоком цен на энергоносители.

Эксперты отмечают, что, хотя Лиз Трасс пытается апеллировать к опыту Маргарет Тэтчер, предложенные ею меры являются скорее использованием рецептов рейганомики. В отличие от Тэтчер, которая также выступала за снижение налогов и дерегулирование, но при этом настаивала на том, чтобы болезненные сокращения расходов были проведены до снижения налогов, дабы не подвергать опасности государственные финансы, план Трасс имеет больше общего с планом Рональда Рейгана. Во время его правления также были увеличены расходы при одновременном снижении налогов, невзирая на рост госдолга.

* * *

В среднесрочной перспективе эмиссионная накачка британской экономики вряд ли будет успешной и только усилит переток капитала из Европы в США при одновременном ослаблении курса британской валюты. Но на фоне манёвров ФРС по временному снижению инфляции в преддверии ноябрьских выборов это выгодно американскому регулятору.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба