Вряд ли можно найти фундаментальное обоснование ралли фондовых рынков по сильного инфляционного отчета. Причина, скорее, техническая: избыточное медвежье позиционирование перед данными.

Рубль в четверг получил поддержку со стороны экспортеров. Оснований предполагать сильное ослабление рубля пока не видим.

Валюты G10

Доллар по итогам четверга подешевел против большинства валют Большой десятки. Собственно, укрепился он только против иены и швейцарского франка — таких же защитных валют, как и сам доллар. Это намекает на то, что рынки в четверг были наполнены аппетитом в отношении рискованных активов, и итоги торгов на фондовых площадках Европы и США это подтверждают, как и рост сырьевых цен. В четверг мы увидели глобальный risk-on. И самое примечательное, что это произошло после публикации данных по инфляции в США превысившей прогнозные оценки.

На прошлой неделе мы получили сильный отчет по рынку труда в сентябре, а теперь видим, что инфляция в США до сих пор не стабилизировалась. После публикации данных по инфляции рынок не сомневается в том, что в ноябре ставка будет +75 б.п. и уже начинает закладываться на +75 б.п. в декабре или же +50 в декабре и +50 в 1 квартале 2023 г. Пиковая ставка теперь оценивается рынком на уровне 4,93% в конце 1 квартала 2023 года. Неделю назад, до публикации отчета по рынку труда в США, пиковая ставка оценивалась на уровне 4,6%.

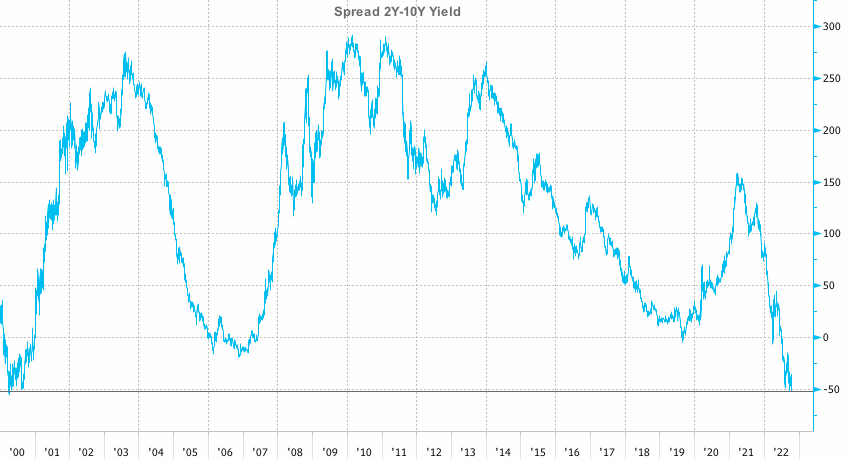

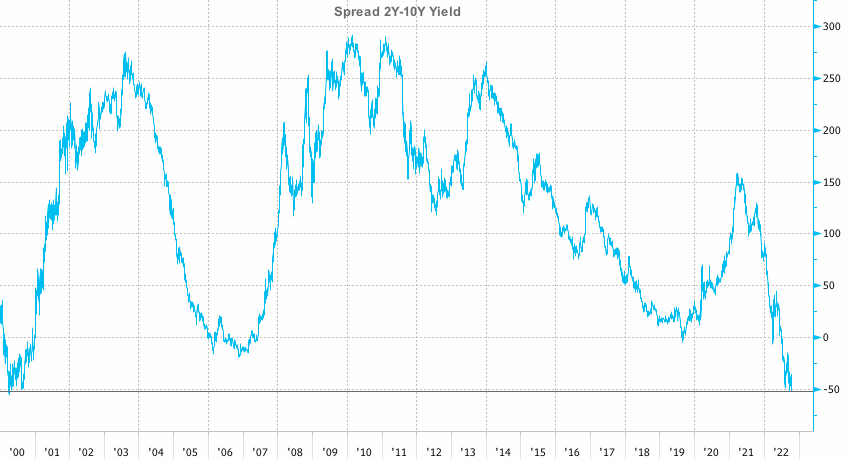

Индекс S&P 500 в качестве первоначальной реакции упал на 2,4% и обновил 2-летний минимум. В тот момент просадка от январского абсолютного максимума составляла 27,5%. Но по итогам четверга S&P 500 вырос на 2,6%. Доходность 2-летних нот Казначейства США установила новый 15-летний пик 4,53%, но к закрытию снизилась до 4,46%. Доходность 10-летних облигаций подскакивала до 4,08% — новый максимум за 14 лет, но закрылась заметно ниже — на 3,94%. Доходность 30-летних бондов впервые с 2011 года превысила 4%, но к закрытию ушла ниже до 3,92%. Спред на участке кривой 2–10 лет упал до -51,6 б.п. Это самое низкое значение с апреля 2000 года.

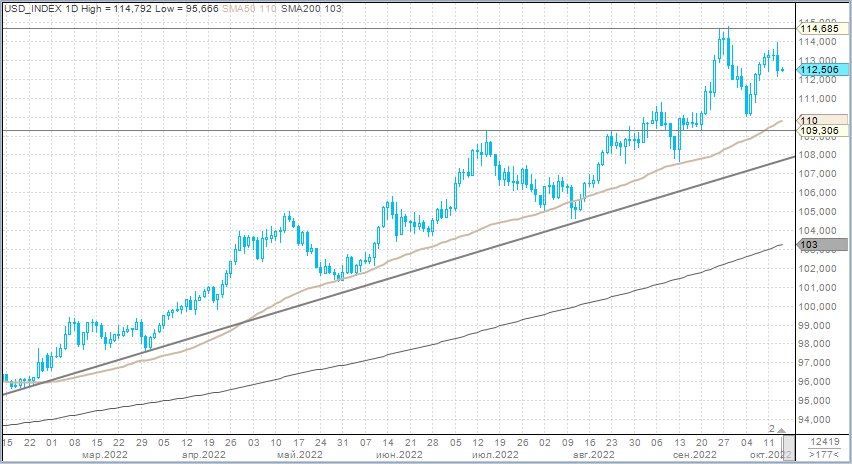

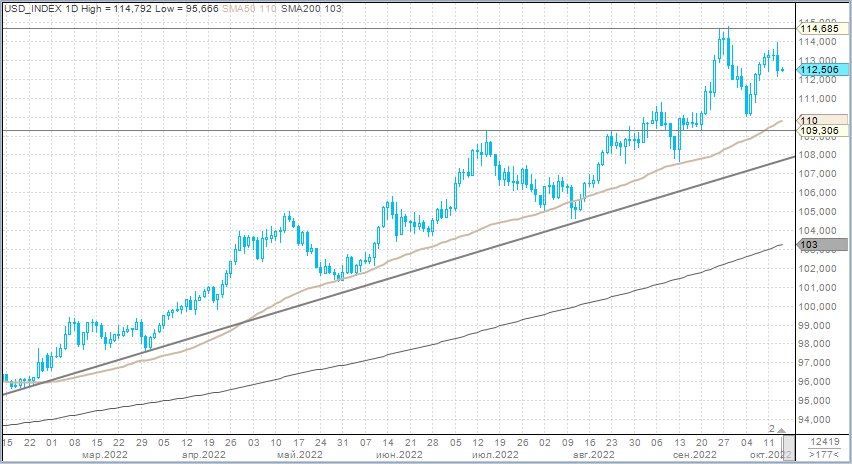

Индекс доллара в четверг после данных по инфляции сначала взлетел до 113,94 п. (самое высокое значение с 28 сентября, в тот день был сформирован 20-летний максимум 114,79 п.), но к завершению дня рухнул до 112,46 п., полностью растеряв весь рост на этой неделе. Лидером роста в Большой десятке стал фунт стерлингов, который подорожал к доллару на 2%. При этом фунт имел собственный драйвер для роста, после того как телеканал Sky News сообщил, что британское правительство обсуждает внесение изменений в бюджетный план, объявленный в прошлом месяце, и изучает, от каких частей пакета мер по снижению налогов может отказаться премьер-министр Лиз Трасс.

На наш взгляд очевидно, что никакими фундаментальными причинами объяснить всплеск аппетита к риску в четверг нельзя. Соответственно, ответ может скрываться в области технических аспектов жизни рынка. Во время пандемии S&P 500 за февраль—март упал на 35,4%. Сейчас это 27,5% с января. При этом среди участников рынков ходит убеждение, что рецессия исторически в грубом приближении приводит к падению рынка в среднем на 30%. Некоторые участники рынка могли предположить, что дно уже достигнуто или, что оно очень близко. Также очевидно, что перед данными по инфляции позиционирование рынка было очень медвежьим. Индекс доллара 28 сентября на 20-летнем пике демонстрировал рост на 20%. Даже после снижения в четверг рост с начала года составляет 17,6% — и это все равно лучший годовой прирост в процентах за все время существования индекса. Меж тем на американском рынке было куплено большое количество пут-опционов, фиксация прибыли по которым привела к формированию большого валютного кэша, который инвесторы решили направить в акции.

Так или иначе, но оптимизм рынка в четверг никак не отменяет риска повышения ставок до пика на уровне 5% годовых, а также сохранения такой ставки вплоть до 2024 года, крайне высокого риска рецессии в США, глобальной рецессии. Мы считаем, что фундаментальные условия для укрепления доллара сохраняются. В экономическом календаре пятницы можно отметить публикацию данных по розничным продажам в США за сентябрь и индекса настроений, который рассчитывает Мичиганский университет. Азиатские рынки способны перенять позитивный настрой у Wall Street, что позже в пятницу может уже перекинуться на европейские фондовые площадки. Не исключаем, что для американского фондового рынка закрытие недели будет на позитивной ноте. Это может стимулировать продолжение коррекции в долларе. Однако ситуация складывается в пользу поиска точки входа в длинные позиции по доллару на этом потенциально возможном снижении.

Российский рубль

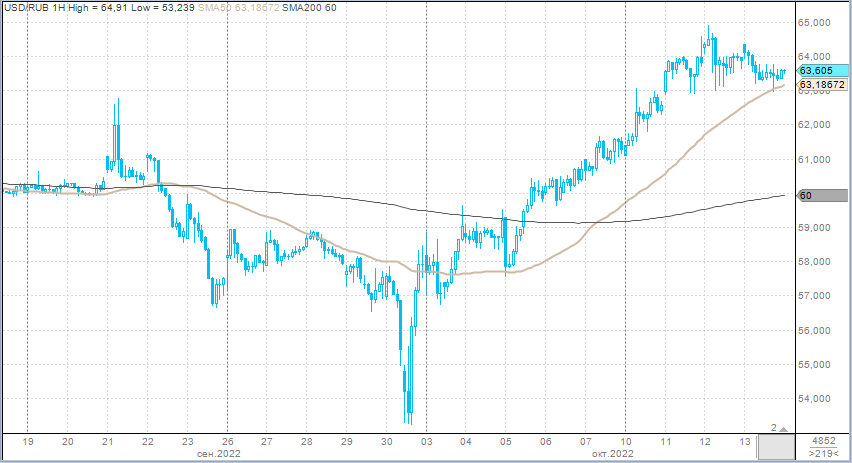

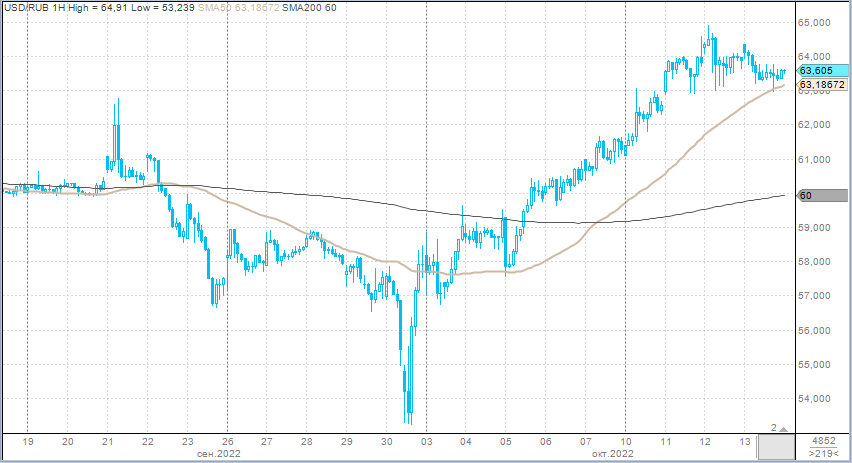

Рубль в четверг укрепился к доллару, немного ослаб к евро, остался стабильным против китайского юаня.

Торговый объем в паре доллар/рубль составил 98,8 млрд рублей по сравнению с 105,2 млрд рублей в предыдущий торговый день.

Торговый объем в паре евро/рубль составил 65,3 млрд рублей против 70,6 млрд рублей в предыдущий день.

Торговый объем в паре юань/рубль составил 118,3 млрд рублей против 81 млрд рублей в предыдущий день.

Отметим, что в четверг объемы на рынке свопов в доллар/рубле (USD_TODTOM) упали до 94 млрд рублей, и это не только минимальный внутридневной объем в текущем году, но и, пожалуй, минимум с 2011 года. При этом объем на рынке свопов юань/рубль, хоть и снижается 4 дня подряд, составил в четверг 165,3 млрд рублей, превысив объемы в USDRUB на 76%.

Как мы отмечали днем, экспортеры активизировали продажи валютной выручки на уровнях выше 63 рублей за доллар, оказав поддержку российской валюте.

Согласно опубликованному в четверг Банком России «Обзору рисков финансовых рынков», СЗКО — основные агенты по реализации валютной выручки экспортеров — оставались крупнейшими продавцами валюты на рынке в сентябре. Нетто-продажи валюты этой категории участников рынка в сентябре составили 693,6 млрд руб. (в августе — 431,1 млрд руб.). Крупнейшие покупатели валюты — банки, не относящиеся к СЗКО. Они приобретали валюту для импортеров, а также иных клиентов в целях осуществления ими международных переводов. Объем покупок данной категории участников значительно вырос — с 320,5 млрд руб. в августе до 544,3 млрд руб. в сентябре.

Также значительные объемы валюты приобретали дружественные нерезиденты — 129,5 млрд руб. (в августе — 35,7 млрд руб.). С начала года эта группа участников постепенно наращивает покупки долларов США и евро, что может быть связано с активизацией валютных расчетов российских граждан через банковские системы дружественных стран.

Недавний повышенный спрос на валюту, который отчасти мог быть связан с проходящими в октябре дивидендными выплатами, похоже, удовлетворен в большей степени. Если же нет, то он найдет более насыщенное встречное предложение со стороны экспортеров уже в рамках октябрьского налогового периода. Поэтому мы пока сохраняем нашу точку зрения, согласно которой прочно закрепиться выше 64 рублей за доллар будет затруднительно.

Рубль в четверг получил поддержку со стороны экспортеров. Оснований предполагать сильное ослабление рубля пока не видим.

Валюты G10

Доллар по итогам четверга подешевел против большинства валют Большой десятки. Собственно, укрепился он только против иены и швейцарского франка — таких же защитных валют, как и сам доллар. Это намекает на то, что рынки в четверг были наполнены аппетитом в отношении рискованных активов, и итоги торгов на фондовых площадках Европы и США это подтверждают, как и рост сырьевых цен. В четверг мы увидели глобальный risk-on. И самое примечательное, что это произошло после публикации данных по инфляции в США превысившей прогнозные оценки.

На прошлой неделе мы получили сильный отчет по рынку труда в сентябре, а теперь видим, что инфляция в США до сих пор не стабилизировалась. После публикации данных по инфляции рынок не сомневается в том, что в ноябре ставка будет +75 б.п. и уже начинает закладываться на +75 б.п. в декабре или же +50 в декабре и +50 в 1 квартале 2023 г. Пиковая ставка теперь оценивается рынком на уровне 4,93% в конце 1 квартала 2023 года. Неделю назад, до публикации отчета по рынку труда в США, пиковая ставка оценивалась на уровне 4,6%.

Индекс S&P 500 в качестве первоначальной реакции упал на 2,4% и обновил 2-летний минимум. В тот момент просадка от январского абсолютного максимума составляла 27,5%. Но по итогам четверга S&P 500 вырос на 2,6%. Доходность 2-летних нот Казначейства США установила новый 15-летний пик 4,53%, но к закрытию снизилась до 4,46%. Доходность 10-летних облигаций подскакивала до 4,08% — новый максимум за 14 лет, но закрылась заметно ниже — на 3,94%. Доходность 30-летних бондов впервые с 2011 года превысила 4%, но к закрытию ушла ниже до 3,92%. Спред на участке кривой 2–10 лет упал до -51,6 б.п. Это самое низкое значение с апреля 2000 года.

Индекс доллара в четверг после данных по инфляции сначала взлетел до 113,94 п. (самое высокое значение с 28 сентября, в тот день был сформирован 20-летний максимум 114,79 п.), но к завершению дня рухнул до 112,46 п., полностью растеряв весь рост на этой неделе. Лидером роста в Большой десятке стал фунт стерлингов, который подорожал к доллару на 2%. При этом фунт имел собственный драйвер для роста, после того как телеканал Sky News сообщил, что британское правительство обсуждает внесение изменений в бюджетный план, объявленный в прошлом месяце, и изучает, от каких частей пакета мер по снижению налогов может отказаться премьер-министр Лиз Трасс.

На наш взгляд очевидно, что никакими фундаментальными причинами объяснить всплеск аппетита к риску в четверг нельзя. Соответственно, ответ может скрываться в области технических аспектов жизни рынка. Во время пандемии S&P 500 за февраль—март упал на 35,4%. Сейчас это 27,5% с января. При этом среди участников рынков ходит убеждение, что рецессия исторически в грубом приближении приводит к падению рынка в среднем на 30%. Некоторые участники рынка могли предположить, что дно уже достигнуто или, что оно очень близко. Также очевидно, что перед данными по инфляции позиционирование рынка было очень медвежьим. Индекс доллара 28 сентября на 20-летнем пике демонстрировал рост на 20%. Даже после снижения в четверг рост с начала года составляет 17,6% — и это все равно лучший годовой прирост в процентах за все время существования индекса. Меж тем на американском рынке было куплено большое количество пут-опционов, фиксация прибыли по которым привела к формированию большого валютного кэша, который инвесторы решили направить в акции.

Так или иначе, но оптимизм рынка в четверг никак не отменяет риска повышения ставок до пика на уровне 5% годовых, а также сохранения такой ставки вплоть до 2024 года, крайне высокого риска рецессии в США, глобальной рецессии. Мы считаем, что фундаментальные условия для укрепления доллара сохраняются. В экономическом календаре пятницы можно отметить публикацию данных по розничным продажам в США за сентябрь и индекса настроений, который рассчитывает Мичиганский университет. Азиатские рынки способны перенять позитивный настрой у Wall Street, что позже в пятницу может уже перекинуться на европейские фондовые площадки. Не исключаем, что для американского фондового рынка закрытие недели будет на позитивной ноте. Это может стимулировать продолжение коррекции в долларе. Однако ситуация складывается в пользу поиска точки входа в длинные позиции по доллару на этом потенциально возможном снижении.

Российский рубль

Рубль в четверг укрепился к доллару, немного ослаб к евро, остался стабильным против китайского юаня.

Торговый объем в паре доллар/рубль составил 98,8 млрд рублей по сравнению с 105,2 млрд рублей в предыдущий торговый день.

Торговый объем в паре евро/рубль составил 65,3 млрд рублей против 70,6 млрд рублей в предыдущий день.

Торговый объем в паре юань/рубль составил 118,3 млрд рублей против 81 млрд рублей в предыдущий день.

Отметим, что в четверг объемы на рынке свопов в доллар/рубле (USD_TODTOM) упали до 94 млрд рублей, и это не только минимальный внутридневной объем в текущем году, но и, пожалуй, минимум с 2011 года. При этом объем на рынке свопов юань/рубль, хоть и снижается 4 дня подряд, составил в четверг 165,3 млрд рублей, превысив объемы в USDRUB на 76%.

Как мы отмечали днем, экспортеры активизировали продажи валютной выручки на уровнях выше 63 рублей за доллар, оказав поддержку российской валюте.

Согласно опубликованному в четверг Банком России «Обзору рисков финансовых рынков», СЗКО — основные агенты по реализации валютной выручки экспортеров — оставались крупнейшими продавцами валюты на рынке в сентябре. Нетто-продажи валюты этой категории участников рынка в сентябре составили 693,6 млрд руб. (в августе — 431,1 млрд руб.). Крупнейшие покупатели валюты — банки, не относящиеся к СЗКО. Они приобретали валюту для импортеров, а также иных клиентов в целях осуществления ими международных переводов. Объем покупок данной категории участников значительно вырос — с 320,5 млрд руб. в августе до 544,3 млрд руб. в сентябре.

Также значительные объемы валюты приобретали дружественные нерезиденты — 129,5 млрд руб. (в августе — 35,7 млрд руб.). С начала года эта группа участников постепенно наращивает покупки долларов США и евро, что может быть связано с активизацией валютных расчетов российских граждан через банковские системы дружественных стран.

Недавний повышенный спрос на валюту, который отчасти мог быть связан с проходящими в октябре дивидендными выплатами, похоже, удовлетворен в большей степени. Если же нет, то он найдет более насыщенное встречное предложение со стороны экспортеров уже в рамках октябрьского налогового периода. Поэтому мы пока сохраняем нашу точку зрения, согласно которой прочно закрепиться выше 64 рублей за доллар будет затруднительно.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба