28 октября 2022 investing.com Мовчан Андрей

Summary | В двух словах

В третьем квартале 2022 года мы посчитали наиболее интересными следующие новости:

• Макрофонды демонстрируют высокую доходность на фоне волатильности.

• Хедж-фонды США, сфокусированные на инвестициях в технологии, несут значительные убытки.

• В сентябре увеличился разрыв в доходности между лучшими и худшими хедж-фондами.

• Убытки азиатских хедж-фондов выросли в третьем квартале; этот год может стать для них худшим с 2008-го.

• Легендарный инвестор Рэй Далио уходит в отставку.

• Управляющая компания Vanguard ликвидирует один из своих ETF.

• Активы BFAM Partners сократились примерно на треть из-за значительных убытков по китайским долговым бумагам.

• Ким Кардашьян создает свою компанию, намеревающуюся инвестировать в private equity.

Тренды отрасли

Макрофонды демонстрируют высокую доходность на фоне волатильности

В первые восемь месяцев хедж-фонды, делающие ставки на макроэкономические сдвиги, продемонстрировали самую высокую доходность за последние годы на фоне изменений процентных ставок и волатильности на валютных рынках. Макрофирмы, такие как Bridgewater Associates и Brevan Howard Asset Management, получили двузначную прибыль, в то время как акции, облигации и золото демонстрируют значительное падение.

В настоящее время менеджеры макрофондов имеют хорошие возможности, поскольку центральные банки по всему миру повышают процентные ставки для борьбы с растущей инфляцией, вызывая крупные движения на рынке валют и акций. Это резко контрастирует с примерно десятью годами глобально скоординированной политики «легких денег», которая подпитывала фондовые рынки, но в целом снижала волатильность, оставляя макроинвесторов практически без работы. Многие инвесторы отказались от этой стратегии из-за многолетней неудовлетворительной доходности.

Хедж-фонды США, сфокусированные на инвестициях в технологии, несут значительные убытки

Хедж-фонды США, сосредоточенные на инвестициях в технологии, готовятся к большим потерям в этом году, поскольку экономические данные спровоцировали новую распродажу на рынке, уменьшая надежды на восстановление каких-либо значительных позиций в ближайшие месяцы.

Многие управляющие фондами, включая тех, кто собрался на одной из крупнейших отраслевых конференций в Нью-Йорке, SALT New York 2022, уже столкнулись с падением на 30% и более. «Потребуется много работы, чтобы выбраться из этой ямы», — утверждает Дэвид Мун (David Moon), управляющий директор Symmetric.io, который отслеживает инвестиции и доходы менеджеров хедж-фондов.

Многие фонды, делавшие ставку на акции компаний, занимающихся технологиями и здравоохранением, понесли значительные убытки. Например, основной фонд Whale Rock Capital Management LLC упал на 38% c января по август, в то время как HMI Capital Management — на 39% за первые восемь месяцев года, Casdin Capital потерял 50%, а SoMa Partners — 31%.

Другие известные управляющие фондами также находятся в минусе. Coatue Management потеряла 17% за первые восемь месяцев года, а Maverick Capital — 27% с января по август.

На конференции SALT в центре внимания была плохая доходность, поскольку акцент дискуссии сместился с хедж-фондов на криптоинвестиции. Многие видные инвесторы, появившиеся за эти годы, включая Стивена А. Коэна (Steven A. Cohen), Дэниела Лоэба (Daniel Loeb) и Рэя Далио (Ray Dalio), отсутствовали.

В сентябре увеличился разрыв в доходности между лучшими и худшими хедж-фондами

Согласно данным Hedge Fund Research, в сентябре верхний дециль хедж-фондов индекса HFRI 500 по доходности вырос в среднем на 6,4%, тогда как нижний дециль продемонстрировал падение на 14,3%. Разница между верхними и нижними децилями достигла 20,7% в сентябре, что на 6,2 процентного пункта больше, чем в августе.

По словам президента HFR Кеннета Хайнца (Kenneth Heinz), сентябрьские показатели стали продолжением последней части августа, когда стратегии, менее подверженные влиянию падения рынка акций, продемонстрировали наибольшую эффективность. Одной из таких стратегий стали макрофонды. В сентябре индекс HFRI 500 Macro показал доходность в 2,75%, увеличившись с начала года на 17,45%. Также среди лидеров оказались хедж-фонды со стратегиями следования за трендом и стратегиями, ориентированными на валютные рынки. Например, индекс HFRI Macro: Currency Index вырос в сентябре на 2,3%.

Крупные хедж-фонды продемонстрировали более высокие результаты по сравнению как с меньшими фондами, так и со средними показателями хедж-фондов. HFRI Asset Weighted Index, который взвешивает хедж-фонды в зависимости от их размера, вырос в сентябре на 1,1%, в то время как равновзвешенный индекс хедж-фондов снизился на 2,3%.

Убытки азиатских хедж-фондов выросли в третьем квартале; этот год может стать для них худшим с 2008-го

По данным HFR, хедж-фонды, ориентированные на развивающиеся рынки Азии, зафиксировали в сентябре самые большие месячные убытки за последние годы и ожидают худший год со времен финансового кризиса 2008-го.

Индекс HFRI Asia ex-Japan упал на 7,7% в сентябре, что стало худшим месячным показателем с марта 2020 года. Индекс продемонстрировал снижение на 10,4% в третьем квартале и на 4% — во втором квартале этого года.

Масштабные потери имели место в силу того, что азиатские рынки столкнулись с растущим встречным ветром из-за ястребиного повышения ставок Федеральной резервной системой; неопределенности, связанной со съездом Коммунистической партии Китая, который проводится один раз в пять лет; и растущей напряженности между Китаем и Тайванем.

Индекс HFRI Asia ex-Japan за первые девять месяцев 2022 года потерял 22,8%, что стало самым большим спадом после финансового кризиса 2008 года, когда он упал на 26,4% за тот же период.

Китайские менеджеры стали лидерами падения в сентябре: китайский индекс HFRI снизился на 8,5% на фоне распродажи на фондовых рынках. На настроения участников рынка повлияли геополитические риски и карантинные меры во многих китайских городах.

Известные фонды

Легендарный инвестор Рэй Далио уходит в отставку

4 октября семидесятитрехлетний инвестор-миллиардер Рей Далио(Ray Dalio) — основатель компании по управлению активами Bridgewater Associate, под управлением которой находится 150 млрд долл., уступил контроль над ней. Он передал свои голосующие акции совету директоров компании, но сохраняет членство в совете директоров и занимает позицию консультанта ее главных инвестиционных офицеров.

Этот шаг стал завершением длительной передачи контроля над компанией: в 2017 году Далио ушел с поста генерального директора фирмы, в 2021-м — с поста председателя совета директоров, а в 2020 году перестал быть инвестиционным офицером и стал консультантом.

Процесс транзита власти не был гладким. Далио начал его еще в 2011 году, когда привел на должность соруководителей компании двух выходцев из Morgan Stanley — Грега Дженсена (Greg Jensen) и Элин Мюррей (Eileen Murray). Позднее Мюррей уволилась не без скандала. После череды неудачных назначений к Дженсену присоединился Роберт Принс (Bob Prince), и эти двое являются главными инвестиционными офицерами компании в настоящий момент. Принс сделал карьеру внутри Bridgewaters — он начал работать в ней еще в 1986 году.

Рэй Далио родился в Нью-Йорке в семье джазового музыканта и домохозяйки. Инвестированием заинтересовался в 12 лет, подрабатывая собирателем мячей в местном гольф-клубе: рынок был горячим, и игроки в присутствии Рэя говорили об акциях. Инвестировать заработанное он начал с повышенным риском — купил обанкротившуюся компанию, но ее выкупили, и цена акций утроилась, что еще больше подогрело его интерес к теме.

Далио получил MBA Гарвардской школы бизнеса в 1973 году. Уже через два года он основал Bridgewater Associates. Она была создана практически «в гараже» — офисом служила двухкомнатная квартира. В 1985 году компания получила первого институционального клиента.

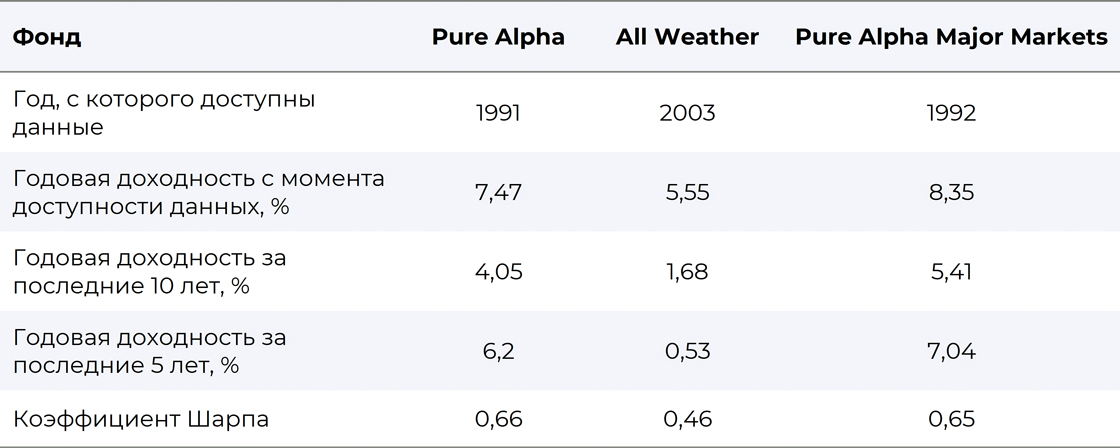

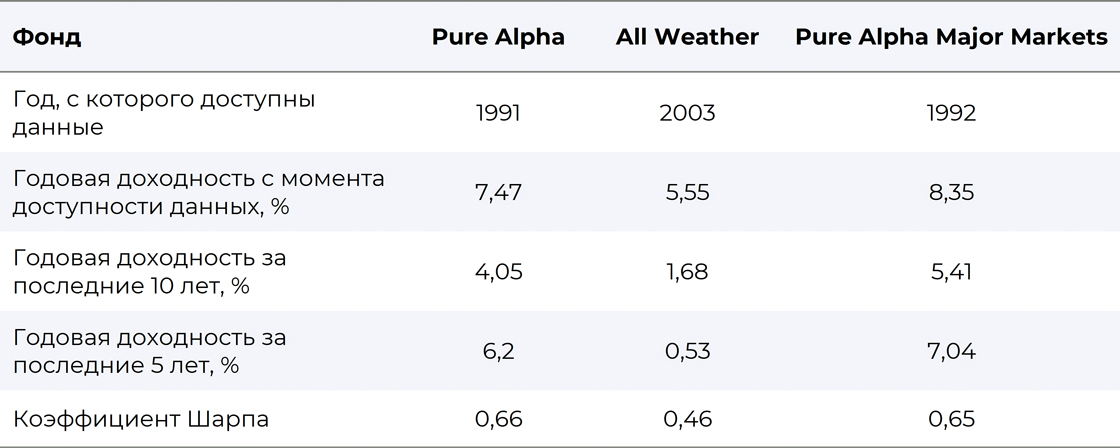

В настоящий момент фирма управляет тремя фондами: Pure Alpha (создан в 1989 году), All Weather (в 1995-м) и Pure Alpha Major Markets (в 1996-м). Все фонды с говорящими названиями: слово «альфа» указывает на способность обыгрывать рынок, под all weather — любой погодой — подразумевается умение зарабатывать на любом рынке. На практике, конечно, дела фондов в разное время складывались по-разному. В последние годы Pure Alpha альфы не демонстрирует.

Как видно из таблицы ниже, ни один из фондов не показывает по-настоящему выдающейся доходности с момента доступности данных, а в последние 10 лет их доходность ниже исторической средней. Хуже всего дела обстоят у All Weather, который почти ничего не заработал ни за последние десять, ни за последние пять лет.

Кроме того, у фондов Bridgewater очень низкий коэффициент Шарпа, который представляет собой отношение доходности к волатильности. Если фонд будет вести себя строго как рынок, то его коэффициент будет равен единице. Коэффициент ниже единицы означает, что фонд проигрывает рынку по соотношению доходность/волатильность.

Фонды Далио проигрывают сильно, причем на длинном интервале, то есть и без того невысокая доходность зарабатывается с высокой волатильностью.

Успех Bridgewater в первую очередь связан не с доходностью ее фондов — с точки зрения качества управления активами есть менеджеры и поинтереснее, а с активным и ярким пиаром Далио, который написал несколько популярных книг, множество статей и регулярно выступает с лекциями и в СМИ.

А еще Рэй Далио является тем человеком, которому мы обязаны существованием куриных наггетсов. МсDonald’s придумал продукт в 1983 году, но не смог договориться с производителями курятины о длинных контрактах по фиксированных ценам, поскольку в условиях высокой инфляции те боялись роста цен на комбикорм. Тогда Далио придумал хедж: он сказал, что курица — это всего лишь комбинация цыпленка, который дешев, сои и кукурузы. Он предложил синтетический фьючерс на два последних компонента, что и решило дело: производители подписали контракт, а МсDonald’s включил наггетсы в меню.

Завершение транзита контроля над Bridgewater Associates знаменует окончание превращения бутиковой компании, возглавляемой основателем и подчиненной ему, в финансовый институт, чье существование и выживание не зависят более от одного человека.

Управляющая компания Vanguard ликвидирует один из своих ETF

26 сентября управляющая компания Vanguard объявила о ликвидации в ноябре одного из своих EFT — Vanguard U.S. Liquidity Factor ETF. Это небольшой EFT, чистые активы которого насчитывают всего 44 млн долл., и новость прошла бы незамеченной, если бы не тот факт, что это первый ликвидируемый ETF семьи фондов Vanguard.

Vanguard — одна из самых известных управляющих компаний, специализирующаяся в основном на индексных фондах. Является пионером индексного инвестирования. Ее основатель Джон Богл (John Bogle) создал первый индексный фонд в 1976-м, и этот фонд реплицировал индекс S&P 500. Сделано это было после выхода многочисленных научных исследований, показывавших, что на длинном интервале фондовый рынок США может давать номинальную доходность в 8–9%, а следовательно, можно хорошо зарабатывать просто на инвестировании в широкий рынок.

Vanguard U.S. Liquidity Factor ETF (NYSE:VFLQ) был создан в 2018 году, и, как отмечается в пресс-релизе Vanguard и понятно из размера активов фонда, он «не взлетел». Из названия фонда ясно, что он делает ставку на ликвидность как один из компонентов факторного инвестирования. Ликвидность как фактор выделяется, когда говорят о широком спектре факторов, влияющих на доходность, таких как моментум, рост, прибыльность, P/B, E/P, дивидендная доходность, уровень долга, качество прибыли, beta, размер компании; однако этот фактор не входит в число основных, самых популярных факторов.

Ликвидность при этом понимается в классическом смысле — ликвидность акций торгуемых компаний. Она может измеряться относительным объемом торгов (то есть как доли от совокупной капитализации компании) и спредом между ценой покупки и ценой продажи. Есть и более сложные меры ликвидности, которые меряют ее не на стабильном рынке, а при резком росте или падении цены. Для совсем уж низколиквидных акций можно брать процент биржевых дней, в которые акции торговались.

Финансисты-академики с 1980-х годов задаются вопросом, существует ли премия за ликвидность. Она хоть и называется по-английски liquidity premium, понимать смысл термина нужно наоборот — как премию за вложение в менее ликвидные акции: считается, что неликвидные акции могут давать бо́льшую доходность, нежели ликвидные. С точки зрения финансовой теории это логично, ведь чем хуже ликвидность, тем больше риск, а он должен вознаграждаться. При этом результаты исследований этого фактора смешанные: одни находят эту премию, другие критикуют методологию тех, кто ее нашел. В 2018 году, когда запускался фонд Vanguard, тема и факторного инвестирования и фактора ликвидности была популярной.

С февраля 2018 года, когда был запущен фонд, он вырос на 14%, то есть сильно проиграл S&P 500, который прибавил за тот же период 35%.

Ликвидация фонда будет происходить в форме продажи активов и распределения вырученных денежных средств среди инвесторов. Vanguard продолжит управлять другими факторными стратегиями, в которых остается 3,4 млрд долл.

Активы BFAMPartners сократились примерно на треть из-за значительных убытков по китайским долговым бумагам

Активы управляющей компании BFAM Partners Бенджамина Фукса (Benjamin Fuchs) за прошедший год сократились примерно на треть, снизившись до чуть более 3 млрд долл. после того, как она понесла значительные убытки по ставкам на китайские долговые бумаги.

BFAM Partners создала компанию по ликвидации части неликвидных активов, чтобы помочь удовлетворить июньские запросы на вывод средств из фонда BFAM Asian Opportunities Fund. Согласно данным Bloomberg, в июне фирма получила запросы на вывод около 10% своих активов на фоне убытков в размере 16% за первую половину этого года. BFAM предложила оплатить около 77% денежными средствами, а остальные 23% — акциями компании по ликвидации.

В период с 2012 по 2020 год BFAM Asian Opportunities Fund демонстрировал положительную доходность, однако в 2021-м фонд потерпел убытки в размере около 11%. Хедж-фонд считался одним из самых быстрорастущих в Азии.

Интересные факты

Ким Кардашьян создает свою компанию, намеревающуюся инвестировать в private equity

Ким Кардашьян (Kim Kardashian) в партнерстве с выходцем из Carlyle Group Джейем Саммонсом (Jay Sammons) объявили, что создают свою компанию, намеревающуюся инвестировать в private equity, под названием SKKY Partners. Саммонс — хорошо известный на рынке специалист в private equity, посвятивший работе в Carlyle 16 лет, а также имеющий личные инвестиции этого типа.

SKKY Partners будет покупать контрольные и миноритарные пакеты в компаниях, производящих потребительские товары, занимающихся цифровой и электронной коммерцией и специализирующихся на секторе гостеприимства и роскоши. В пресс-релизе сообщается, что инвестирование будет осуществляться в «следующее поколение» потребительских брендов.

Кардашьян и Саммонс станут сооснователями и соуправляющими компании, к ним в качестве партнера присоединится мать Кардашьян. Кардашьян будет стратегически отвечать за инвестиции, создание команды и создание стоимости инвестиционного портфеля, Саммонс — за поиск инвестиционных возможностей, управление командой и результативность портфеля. Обязанности партнеров пересекаются, но сформулированы так, чтобы сразу было понятно, кто в этом партнерстве главный.

Кардашьян обладает предпринимательской жилкой и может обеспечить многим брендам хороший пиар. Ее опыт создания собственной марки спортивного белья очень успешен — компания SKIMS оценивается в 3,2 млрд долл. Также у Кардашьян есть бренд косметики SKKN by KIM. По всей видимости, вложения в развитие перспективных брендов принесут ей больше, чем обыкновенные рекламные договоры, да и проблема инвестирования сбережений будет решена.

Стоит отметить, что Кардашьян — не первая из американских селебрити, кто обратился к сфере private equity. Гвинет Пэлтроу (Gwyneth Paltrow), например, имеет 15 подобных личных инвестиций.

Одним из признаков пузыря на финансовом рынке считается ситуация, когда финансисты попадают на обложки гламурных журналов и становятся селебрити. Интересно было бы понять, что означает обратный тренд — селебрити становятся финансистами.

Данные

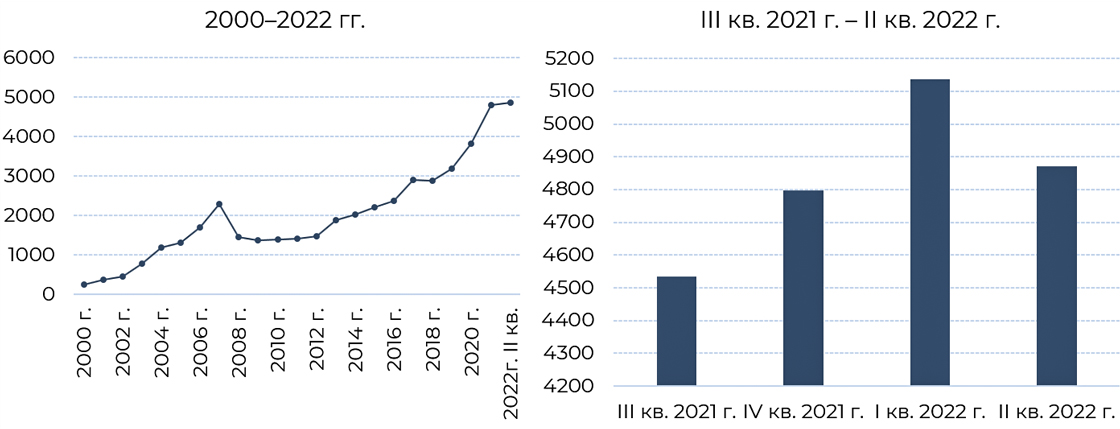

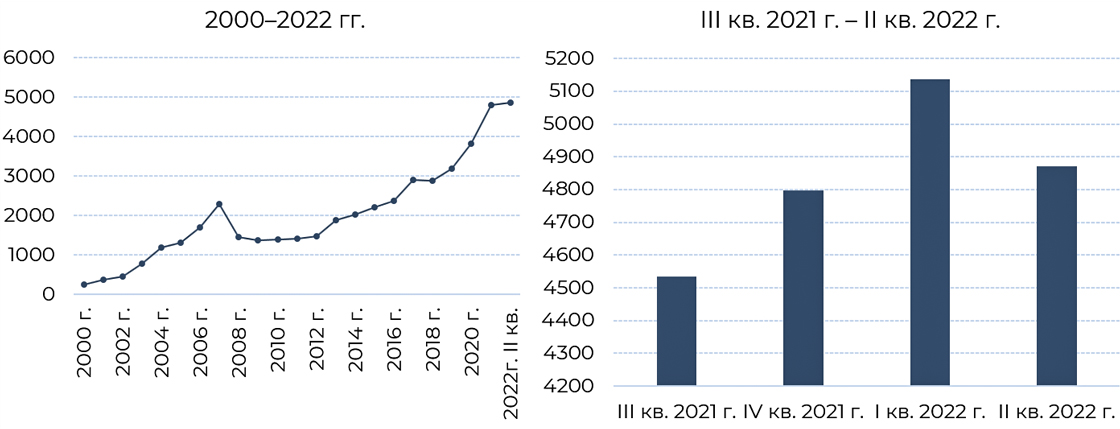

Активы хедж-фондов, млрд долл.

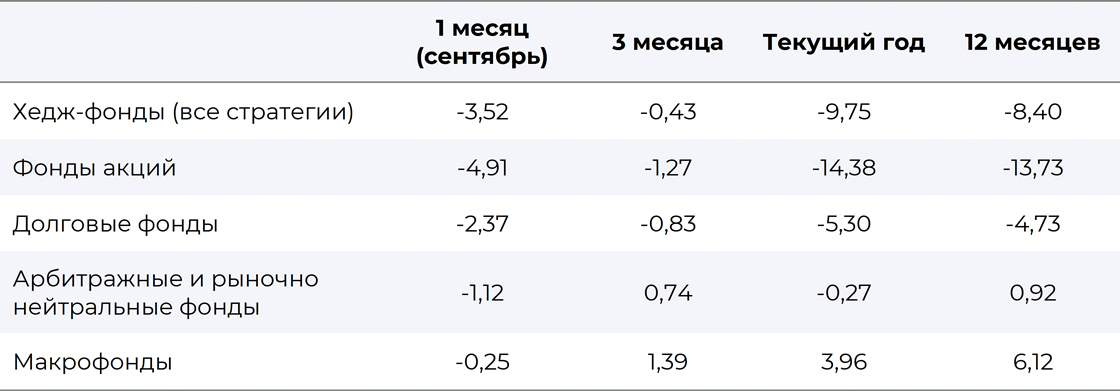

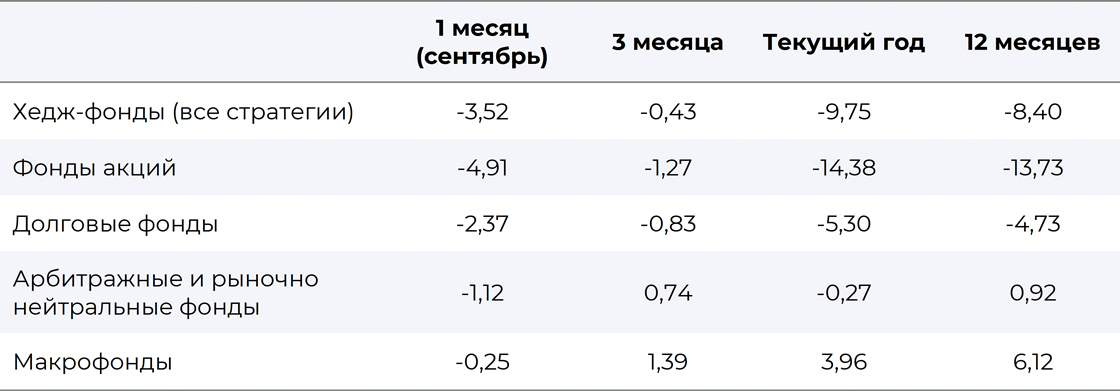

Доходность хедж-фондов по стратегиям на конец III кв. 2022 г., %

В третьем квартале 2022 года мы посчитали наиболее интересными следующие новости:

• Макрофонды демонстрируют высокую доходность на фоне волатильности.

• Хедж-фонды США, сфокусированные на инвестициях в технологии, несут значительные убытки.

• В сентябре увеличился разрыв в доходности между лучшими и худшими хедж-фондами.

• Убытки азиатских хедж-фондов выросли в третьем квартале; этот год может стать для них худшим с 2008-го.

• Легендарный инвестор Рэй Далио уходит в отставку.

• Управляющая компания Vanguard ликвидирует один из своих ETF.

• Активы BFAM Partners сократились примерно на треть из-за значительных убытков по китайским долговым бумагам.

• Ким Кардашьян создает свою компанию, намеревающуюся инвестировать в private equity.

Тренды отрасли

Макрофонды демонстрируют высокую доходность на фоне волатильности

В первые восемь месяцев хедж-фонды, делающие ставки на макроэкономические сдвиги, продемонстрировали самую высокую доходность за последние годы на фоне изменений процентных ставок и волатильности на валютных рынках. Макрофирмы, такие как Bridgewater Associates и Brevan Howard Asset Management, получили двузначную прибыль, в то время как акции, облигации и золото демонстрируют значительное падение.

В настоящее время менеджеры макрофондов имеют хорошие возможности, поскольку центральные банки по всему миру повышают процентные ставки для борьбы с растущей инфляцией, вызывая крупные движения на рынке валют и акций. Это резко контрастирует с примерно десятью годами глобально скоординированной политики «легких денег», которая подпитывала фондовые рынки, но в целом снижала волатильность, оставляя макроинвесторов практически без работы. Многие инвесторы отказались от этой стратегии из-за многолетней неудовлетворительной доходности.

Macro hedge funds turn in banner year in volatile markets

The Wall Street Journal, Sept 30, 2022

Juliet Chung

The Wall Street Journal, Sept 30, 2022

Juliet Chung

Хедж-фонды США, сфокусированные на инвестициях в технологии, несут значительные убытки

Хедж-фонды США, сосредоточенные на инвестициях в технологии, готовятся к большим потерям в этом году, поскольку экономические данные спровоцировали новую распродажу на рынке, уменьшая надежды на восстановление каких-либо значительных позиций в ближайшие месяцы.

Многие управляющие фондами, включая тех, кто собрался на одной из крупнейших отраслевых конференций в Нью-Йорке, SALT New York 2022, уже столкнулись с падением на 30% и более. «Потребуется много работы, чтобы выбраться из этой ямы», — утверждает Дэвид Мун (David Moon), управляющий директор Symmetric.io, который отслеживает инвестиции и доходы менеджеров хедж-фондов.

Многие фонды, делавшие ставку на акции компаний, занимающихся технологиями и здравоохранением, понесли значительные убытки. Например, основной фонд Whale Rock Capital Management LLC упал на 38% c января по август, в то время как HMI Capital Management — на 39% за первые восемь месяцев года, Casdin Capital потерял 50%, а SoMa Partners — 31%.

Другие известные управляющие фондами также находятся в минусе. Coatue Management потеряла 17% за первые восемь месяцев года, а Maverick Capital — 27% с января по август.

На конференции SALT в центре внимания была плохая доходность, поскольку акцент дискуссии сместился с хедж-фондов на криптоинвестиции. Многие видные инвесторы, появившиеся за эти годы, включая Стивена А. Коэна (Steven A. Cohen), Дэниела Лоэба (Daniel Loeb) и Рэя Далио (Ray Dalio), отсутствовали.

U.S. tech-focused hedge funds brace for heavy losses amid market slide

Reuters, September 15, 2022

Svea Herbst-Bayliss, Carolina Mandl

Reuters, September 15, 2022

Svea Herbst-Bayliss, Carolina Mandl

В сентябре увеличился разрыв в доходности между лучшими и худшими хедж-фондами

Согласно данным Hedge Fund Research, в сентябре верхний дециль хедж-фондов индекса HFRI 500 по доходности вырос в среднем на 6,4%, тогда как нижний дециль продемонстрировал падение на 14,3%. Разница между верхними и нижними децилями достигла 20,7% в сентябре, что на 6,2 процентного пункта больше, чем в августе.

По словам президента HFR Кеннета Хайнца (Kenneth Heinz), сентябрьские показатели стали продолжением последней части августа, когда стратегии, менее подверженные влиянию падения рынка акций, продемонстрировали наибольшую эффективность. Одной из таких стратегий стали макрофонды. В сентябре индекс HFRI 500 Macro показал доходность в 2,75%, увеличившись с начала года на 17,45%. Также среди лидеров оказались хедж-фонды со стратегиями следования за трендом и стратегиями, ориентированными на валютные рынки. Например, индекс HFRI Macro: Currency Index вырос в сентябре на 2,3%.

Крупные хедж-фонды продемонстрировали более высокие результаты по сравнению как с меньшими фондами, так и со средними показателями хедж-фондов. HFRI Asset Weighted Index, который взвешивает хедж-фонды в зависимости от их размера, вырос в сентябре на 1,1%, в то время как равновзвешенный индекс хедж-фондов снизился на 2,3%.

The Gap (NYSE:GPS) Between the Best and Worst Hedge Funds Just Got Wider

Institutional investor, October 10, 2022

Jessica Hamlin

Institutional investor, October 10, 2022

Jessica Hamlin

Убытки азиатских хедж-фондов выросли в третьем квартале; этот год может стать для них худшим с 2008-го

По данным HFR, хедж-фонды, ориентированные на развивающиеся рынки Азии, зафиксировали в сентябре самые большие месячные убытки за последние годы и ожидают худший год со времен финансового кризиса 2008-го.

Индекс HFRI Asia ex-Japan упал на 7,7% в сентябре, что стало худшим месячным показателем с марта 2020 года. Индекс продемонстрировал снижение на 10,4% в третьем квартале и на 4% — во втором квартале этого года.

Масштабные потери имели место в силу того, что азиатские рынки столкнулись с растущим встречным ветром из-за ястребиного повышения ставок Федеральной резервной системой; неопределенности, связанной со съездом Коммунистической партии Китая, который проводится один раз в пять лет; и растущей напряженности между Китаем и Тайванем.

Индекс HFRI Asia ex-Japan за первые девять месяцев 2022 года потерял 22,8%, что стало самым большим спадом после финансового кризиса 2008 года, когда он упал на 26,4% за тот же период.

Китайские менеджеры стали лидерами падения в сентябре: китайский индекс HFRI снизился на 8,5% на фоне распродажи на фондовых рынках. На настроения участников рынка повлияли геополитические риски и карантинные меры во многих китайских городах.

Asia hedge fund losses grow in Q3, poised for worst year since 2008

Reuters, October 19, 2022

Summer Zhen

Reuters, October 19, 2022

Summer Zhen

Известные фонды

Легендарный инвестор Рэй Далио уходит в отставку

4 октября семидесятитрехлетний инвестор-миллиардер Рей Далио(Ray Dalio) — основатель компании по управлению активами Bridgewater Associate, под управлением которой находится 150 млрд долл., уступил контроль над ней. Он передал свои голосующие акции совету директоров компании, но сохраняет членство в совете директоров и занимает позицию консультанта ее главных инвестиционных офицеров.

Этот шаг стал завершением длительной передачи контроля над компанией: в 2017 году Далио ушел с поста генерального директора фирмы, в 2021-м — с поста председателя совета директоров, а в 2020 году перестал быть инвестиционным офицером и стал консультантом.

Процесс транзита власти не был гладким. Далио начал его еще в 2011 году, когда привел на должность соруководителей компании двух выходцев из Morgan Stanley — Грега Дженсена (Greg Jensen) и Элин Мюррей (Eileen Murray). Позднее Мюррей уволилась не без скандала. После череды неудачных назначений к Дженсену присоединился Роберт Принс (Bob Prince), и эти двое являются главными инвестиционными офицерами компании в настоящий момент. Принс сделал карьеру внутри Bridgewaters — он начал работать в ней еще в 1986 году.

Рэй Далио родился в Нью-Йорке в семье джазового музыканта и домохозяйки. Инвестированием заинтересовался в 12 лет, подрабатывая собирателем мячей в местном гольф-клубе: рынок был горячим, и игроки в присутствии Рэя говорили об акциях. Инвестировать заработанное он начал с повышенным риском — купил обанкротившуюся компанию, но ее выкупили, и цена акций утроилась, что еще больше подогрело его интерес к теме.

Далио получил MBA Гарвардской школы бизнеса в 1973 году. Уже через два года он основал Bridgewater Associates. Она была создана практически «в гараже» — офисом служила двухкомнатная квартира. В 1985 году компания получила первого институционального клиента.

В настоящий момент фирма управляет тремя фондами: Pure Alpha (создан в 1989 году), All Weather (в 1995-м) и Pure Alpha Major Markets (в 1996-м). Все фонды с говорящими названиями: слово «альфа» указывает на способность обыгрывать рынок, под all weather — любой погодой — подразумевается умение зарабатывать на любом рынке. На практике, конечно, дела фондов в разное время складывались по-разному. В последние годы Pure Alpha альфы не демонстрирует.

Как видно из таблицы ниже, ни один из фондов не показывает по-настоящему выдающейся доходности с момента доступности данных, а в последние 10 лет их доходность ниже исторической средней. Хуже всего дела обстоят у All Weather, который почти ничего не заработал ни за последние десять, ни за последние пять лет.

Кроме того, у фондов Bridgewater очень низкий коэффициент Шарпа, который представляет собой отношение доходности к волатильности. Если фонд будет вести себя строго как рынок, то его коэффициент будет равен единице. Коэффициент ниже единицы означает, что фонд проигрывает рынку по соотношению доходность/волатильность.

Фонды Далио проигрывают сильно, причем на длинном интервале, то есть и без того невысокая доходность зарабатывается с высокой волатильностью.

Успех Bridgewater в первую очередь связан не с доходностью ее фондов — с точки зрения качества управления активами есть менеджеры и поинтереснее, а с активным и ярким пиаром Далио, который написал несколько популярных книг, множество статей и регулярно выступает с лекциями и в СМИ.

А еще Рэй Далио является тем человеком, которому мы обязаны существованием куриных наггетсов. МсDonald’s придумал продукт в 1983 году, но не смог договориться с производителями курятины о длинных контрактах по фиксированных ценам, поскольку в условиях высокой инфляции те боялись роста цен на комбикорм. Тогда Далио придумал хедж: он сказал, что курица — это всего лишь комбинация цыпленка, который дешев, сои и кукурузы. Он предложил синтетический фьючерс на два последних компонента, что и решило дело: производители подписали контракт, а МсDonald’s включил наггетсы в меню.

Завершение транзита контроля над Bridgewater Associates знаменует окончание превращения бутиковой компании, возглавляемой основателем и подчиненной ему, в финансовый институт, чье существование и выживание не зависят более от одного человека.

Ray Dalio hands over reins at Bridgewater

Financial Times, Ocotber 4, 2022

Ortenca Aliaj

Ray Dalio is finally giving up control of Bridgewater Capital. It only took 12 years

Fortune, October 4, 2022

Erik Schatzker and Bloomberg

Financial Times, Ocotber 4, 2022

Ortenca Aliaj

Ray Dalio is finally giving up control of Bridgewater Capital. It only took 12 years

Fortune, October 4, 2022

Erik Schatzker and Bloomberg

Управляющая компания Vanguard ликвидирует один из своих ETF

26 сентября управляющая компания Vanguard объявила о ликвидации в ноябре одного из своих EFT — Vanguard U.S. Liquidity Factor ETF. Это небольшой EFT, чистые активы которого насчитывают всего 44 млн долл., и новость прошла бы незамеченной, если бы не тот факт, что это первый ликвидируемый ETF семьи фондов Vanguard.

Vanguard — одна из самых известных управляющих компаний, специализирующаяся в основном на индексных фондах. Является пионером индексного инвестирования. Ее основатель Джон Богл (John Bogle) создал первый индексный фонд в 1976-м, и этот фонд реплицировал индекс S&P 500. Сделано это было после выхода многочисленных научных исследований, показывавших, что на длинном интервале фондовый рынок США может давать номинальную доходность в 8–9%, а следовательно, можно хорошо зарабатывать просто на инвестировании в широкий рынок.

Vanguard U.S. Liquidity Factor ETF (NYSE:VFLQ) был создан в 2018 году, и, как отмечается в пресс-релизе Vanguard и понятно из размера активов фонда, он «не взлетел». Из названия фонда ясно, что он делает ставку на ликвидность как один из компонентов факторного инвестирования. Ликвидность как фактор выделяется, когда говорят о широком спектре факторов, влияющих на доходность, таких как моментум, рост, прибыльность, P/B, E/P, дивидендная доходность, уровень долга, качество прибыли, beta, размер компании; однако этот фактор не входит в число основных, самых популярных факторов.

Ликвидность при этом понимается в классическом смысле — ликвидность акций торгуемых компаний. Она может измеряться относительным объемом торгов (то есть как доли от совокупной капитализации компании) и спредом между ценой покупки и ценой продажи. Есть и более сложные меры ликвидности, которые меряют ее не на стабильном рынке, а при резком росте или падении цены. Для совсем уж низколиквидных акций можно брать процент биржевых дней, в которые акции торговались.

Финансисты-академики с 1980-х годов задаются вопросом, существует ли премия за ликвидность. Она хоть и называется по-английски liquidity premium, понимать смысл термина нужно наоборот — как премию за вложение в менее ликвидные акции: считается, что неликвидные акции могут давать бо́льшую доходность, нежели ликвидные. С точки зрения финансовой теории это логично, ведь чем хуже ликвидность, тем больше риск, а он должен вознаграждаться. При этом результаты исследований этого фактора смешанные: одни находят эту премию, другие критикуют методологию тех, кто ее нашел. В 2018 году, когда запускался фонд Vanguard, тема и факторного инвестирования и фактора ликвидности была популярной.

С февраля 2018 года, когда был запущен фонд, он вырос на 14%, то есть сильно проиграл S&P 500, который прибавил за тот же период 35%.

Ликвидация фонда будет происходить в форме продажи активов и распределения вырученных денежных средств среди инвесторов. Vanguard продолжит управлять другими факторными стратегиями, в которых остается 3,4 млрд долл.

Vanguard to close a US ETF for the first time

Financial Times, October 12, 2022

Jackie Noblett

Vanguard to liquidate factor ETF

Citywire, September 26, 2022

Will Schmitt

Financial Times, October 12, 2022

Jackie Noblett

Vanguard to liquidate factor ETF

Citywire, September 26, 2022

Will Schmitt

Активы BFAMPartners сократились примерно на треть из-за значительных убытков по китайским долговым бумагам

Активы управляющей компании BFAM Partners Бенджамина Фукса (Benjamin Fuchs) за прошедший год сократились примерно на треть, снизившись до чуть более 3 млрд долл. после того, как она понесла значительные убытки по ставкам на китайские долговые бумаги.

BFAM Partners создала компанию по ликвидации части неликвидных активов, чтобы помочь удовлетворить июньские запросы на вывод средств из фонда BFAM Asian Opportunities Fund. Согласно данным Bloomberg, в июне фирма получила запросы на вывод около 10% своих активов на фоне убытков в размере 16% за первую половину этого года. BFAM предложила оплатить около 77% денежными средствами, а остальные 23% — акциями компании по ликвидации.

В период с 2012 по 2020 год BFAM Asian Opportunities Fund демонстрировал положительную доходность, однако в 2021-м фонд потерпел убытки в размере около 11%. Хедж-фонд считался одним из самых быстрорастущих в Азии.

Hedge Fund BFAM’s Redemptions Mount Amid 16% First-Half Loss

Bloomberg, July 27, 2022

Lulu Yilun Chen, Bei Hu

Bloomberg, July 27, 2022

Lulu Yilun Chen, Bei Hu

Интересные факты

Ким Кардашьян создает свою компанию, намеревающуюся инвестировать в private equity

Ким Кардашьян (Kim Kardashian) в партнерстве с выходцем из Carlyle Group Джейем Саммонсом (Jay Sammons) объявили, что создают свою компанию, намеревающуюся инвестировать в private equity, под названием SKKY Partners. Саммонс — хорошо известный на рынке специалист в private equity, посвятивший работе в Carlyle 16 лет, а также имеющий личные инвестиции этого типа.

SKKY Partners будет покупать контрольные и миноритарные пакеты в компаниях, производящих потребительские товары, занимающихся цифровой и электронной коммерцией и специализирующихся на секторе гостеприимства и роскоши. В пресс-релизе сообщается, что инвестирование будет осуществляться в «следующее поколение» потребительских брендов.

Кардашьян и Саммонс станут сооснователями и соуправляющими компании, к ним в качестве партнера присоединится мать Кардашьян. Кардашьян будет стратегически отвечать за инвестиции, создание команды и создание стоимости инвестиционного портфеля, Саммонс — за поиск инвестиционных возможностей, управление командой и результативность портфеля. Обязанности партнеров пересекаются, но сформулированы так, чтобы сразу было понятно, кто в этом партнерстве главный.

Кардашьян обладает предпринимательской жилкой и может обеспечить многим брендам хороший пиар. Ее опыт создания собственной марки спортивного белья очень успешен — компания SKIMS оценивается в 3,2 млрд долл. Также у Кардашьян есть бренд косметики SKKN by KIM. По всей видимости, вложения в развитие перспективных брендов принесут ей больше, чем обыкновенные рекламные договоры, да и проблема инвестирования сбережений будет решена.

Стоит отметить, что Кардашьян — не первая из американских селебрити, кто обратился к сфере private equity. Гвинет Пэлтроу (Gwyneth Paltrow), например, имеет 15 подобных личных инвестиций.

Одним из признаков пузыря на финансовом рынке считается ситуация, когда финансисты попадают на обложки гламурных журналов и становятся селебрити. Интересно было бы понять, что означает обратный тренд — селебрити становятся финансистами.

Kim Kardashian launches private equity firm, becoming the latest celeb to enter the investment industry

CNBC, September 8, 2022

Sophie Kiderlin

CNBC, September 8, 2022

Sophie Kiderlin

Данные

Активы хедж-фондов, млрд долл.

Доходность хедж-фондов по стратегиям на конец III кв. 2022 г., %

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба