«Роснефть» (ROSN) — лидер российской нефтяной отрасли и одна из крупнейших публичных энергетических компаний мира. Предприятие занимается поиском и разведкой месторождений углеводородов, добычей нефти, газа, газового конденсата, переработкой добытого сырья, реализацией нефти, газа и продуктов их переработки в России и за её пределами.

В начале декабря «Роснефть» представила финансовые результаты за III квартал 2022 г. Компания зафиксировала крупный убыток от национализации своих активов в Германии.

Выделим основные моменты отчёта.

Из-за роста российского рубля по отношению к доллару общая выручка компании в текущем отчётном периоде упала на 13%, до 2,03 трлн руб.

По той же причине EBITDA компании в III квартале снизилась более чем на 20%.

Чистая прибыль уменьшилась до среднестатистического квартального результата последних пяти лет и составила 159 млрд руб. Основная причина — признание бумажного убытка после утраты немецких активов.

Мультипликатор «чистый долг / EBITDA» снизился с 1,3 до 1,1. Это означает, что долговая нагрузка предприятия опустилась ниже 3 трлн руб.

В ноябре компания объявила о выплате промежуточных дивидендов за I полугодие 2022 г.

В статье рассмотрим, на какую дивидендную выплату стоит рассчитывать акционерам «Роснефти» в II полугодии 2022 г.

Операционные результаты

Основной бизнес «Роснефти» — добыча природных ископаемых в России. Для более удобного восприятия инвесторов менеджмент делит свою операционную деятельность на три части: основной сегмент «Разведка и добыча», главная точка роста «Восток Ойл» и высокомаржинальное подразделение «Переработка и сбыт».

«Разведка и добыча». Даже с учётом санкций в III квартале 2022 г. «Роснефть» нарастила суточную добычу нефти до рекордных уровней. Показатель вырос до 5,22 млн бнэ (баррелей нефтяного эквивалента). Это является максимальным значением за последние десять кварталов. Для сравнения: в I полугодии 2022 г. компания производила 4,85 млн бнэ в сутки.

Предприятие нарастило добычу нефти благодаря спросу со стороны азиатских потребителей. Их доля в общих продажах увеличилась до 77%. Таким образом, менеджмент «Роснефти» подготовился к введению потолка цен на российскую нефть, перестроив экспорт.

Суточная добыча газа тоже увеличилась и за 9 месяцев 2022 г. достигла значения в 1,16 млн бнэ. Это на 10,6% выше данных прошлого года. Рост показателя компания связывает с положительными результатами проекта «Роспан» и с запуском сеноманского проекта «Харампурнефтегаз» в сентябре 2022 г. Доля газа в общей добыче углеводородов составила 23%.

«Восток Ойл». Самое крупное новое месторождение «Роснефти». Его реализацию менеджмент начал в 2020 г. Ресурсная база арктического актива компании составляет свыше 6 млрд т премиальной малосернистой нефти. Выход проекта на полную мощность запланирован на 2030 г.

Работы в рамках проекта «Восток Ойл» идут в соответствии с графиком. За 9 месяцев 2022 г. компания завершила бурение пяти новых скважин и строительство двух скважин. Ещё семь скважин находятся в испытании. По итогу работ «Роснефть» заявила об увеличении ресурсной базы актива с 6,2 до 6,5 млрд т.

«Переработка и сбыт». В этом квартале объём переработки нефти сократился с 27,1 до 25,2 млн т из-за утраты немецких активов. Правительство Германии в середине сентября передало дочерние предприятия «Роснефти» в стране в управление национальному регулятору в сфере энергетики.

При этом результаты российского подразделения увеличились с 22,1 до 23,3 млн т на фоне перестройки бизнес-процессов после утраты зарубежных объектов. Кроме увеличения объёмов, улучшилась глубина переработки нефти на местных нефтеперерабатывающих заводах. В III квартале она достигла 76,4%.

Рыночная конъюнктура. Цены на нефть сейчас выгодны для «Роснефти». По данным Минфина РФ, биржевые котировки марки Urals год к году увеличились на 4%. Однако крепкий рубль нивелировал все результаты компании. Российская валюта в III квартале укрепилась на 20% по отношению к доллару. Средний курс 1 долл. снизился с 75 до 60 руб. Это ударило по доходам экспортёров.

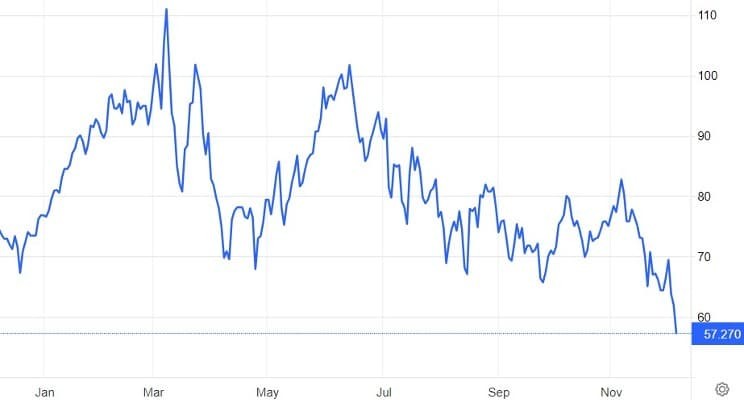

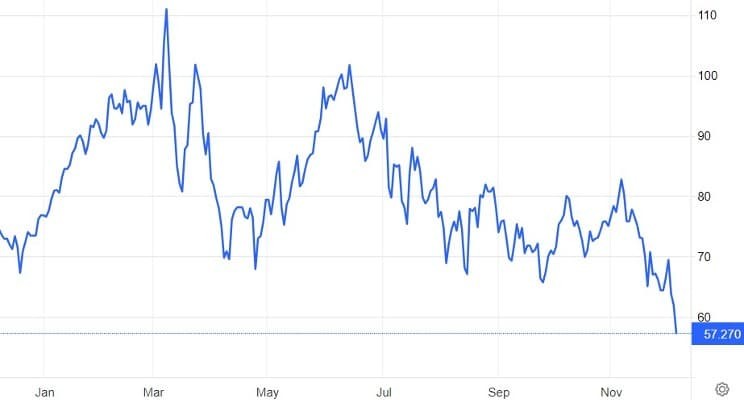

Минфин предоставляет ежемесячные данные о цене на нефть.

В июле 2022 г. котировки выросли на 9%, с 72,17 до 78,41 долл. за баррель.

В августе — увеличились на 10%, с 68 до 74,73 долл. за баррель

В сентябре — снизились на 6%, с 72,46 до 68,25 долл. за баррель.

В октябре — упали на 15%, с 81,49 до 70,62 долл. за баррель.

В ноябре — сократились на 19%, с 79,68 до 66,47 долл. за баррель.

Цены на нефть марки Urals, долл. за баррель

Финансовые результаты

Сильный курс российского рубля привёл к тому, что почти все финансовые метрики компании снизились. Общая выручка «Роснефти» в III квартале 2022 г. сократилась на 13%, до 2,03 трлн руб. EBITDA снизилась более чем на 20%. При этом динамика показателей за 9 месяцев всё ещё положительная благодаря рекордным результатам первой половины года.

Чистая прибыль в этом отчётном периоде снизилась на 49%, до 159 млрд руб. Основные причины — укрепление российской национальной валюты и национализация немецких активов «Роснефти». Компания признала дополнительный убыток в размере 56 млрд руб.

Помимо перестройки экспортных продаж, положительным моментом в отчётности стало снижение долговой нагрузки. Чистый долг предприятия с начала года снизился на 17%, до 2,97 трлн руб. Этому способствовали мероприятия, направленные на поддержание финансовой устойчивости.

Основные финансовые результаты «Роснефти», трлн руб.

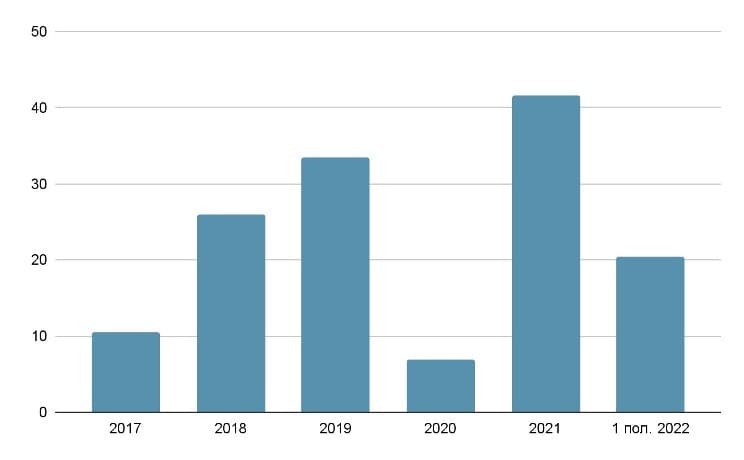

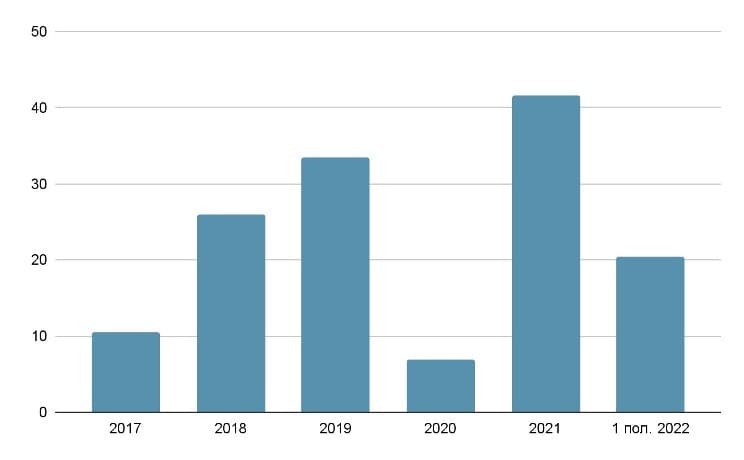

Дивиденды

По дивидендной политике «Роснефть» распределяет акционерам не менее 50% заработанной чистой прибыли по МСФО. Частота дивидендных выплат — два раза в год, за 6 и 12 месяцев. В 2022 г. менеджмент отошёл от прошлого принципа распределения и начислил выплату по итогам 9, а не 6 месяцев.

В ноябре 2022 г. совет директоров компании анонсировал новую дивидендную выплату в размере 20,39 руб. Это соответствует распределению 50% чистой прибыли. Текущая дивидендная доходность — 6,1%.

Чтобы получить дивиденды, нужно купить и держать акции «Роснефти» до 10 января 2023 г.

Дивиденд «Роснефти» в II полугодии 2022 г., вероятно, снизится в сравнении с выплатой за первую половину года, так как компания мало заработала в III квартале. Дивидендная база с учётом разового убытка от потери немецких активов — 7,5 руб., а без учёта — 10,24 руб. Второй показатель схож с результатами первых двух кварталов 2022 г.

Если не будет новых бумажных убытков, в IV квартале акционерам стоит ожидать восстановления чистой прибыли. Хотя она вряд ли достигнет среднего уровня прошлых кварталов (10 руб.), так как в декабре цены на нефть марки Urals ушли ниже 60 долл. за баррель.

Таким образом, прогнозный дивиденд «Роснефти» в II полугодии 2022 г. может составить 15−18 руб. Это подразумевает 4−5% дивдоходности.

Динамика дивидендных выплат «Роснефти», руб.

Что это значит для инвесторов

За III квартал 2022 г. «Роснефть» представила слабые финансовые результаты. Общая выручка компании упала на 13%, а EBITDA и чистая прибыль — на 27% и 49% соответственно. Однако негативные показатели менеджмент нивелирует для инвесторов промежуточными дивидендами. В начале следующего года акционеры получат выплату в размере 20,39 руб. Это предполагает 6,1% дивдоходности.

Восстановление капитализации «Роснефти» в 2023 г. будет зависеть от работы менеджмента. Если он обойдёт установленный странами G7 потолок цен для российской нефти на уровне 60 долл. за баррель, то акционеры смогут увидеть рост котировок. Но если руководство не найдёт решение, то стоимость бумаг может снизиться.

В начале декабря «Роснефть» представила финансовые результаты за III квартал 2022 г. Компания зафиксировала крупный убыток от национализации своих активов в Германии.

Выделим основные моменты отчёта.

Из-за роста российского рубля по отношению к доллару общая выручка компании в текущем отчётном периоде упала на 13%, до 2,03 трлн руб.

По той же причине EBITDA компании в III квартале снизилась более чем на 20%.

Чистая прибыль уменьшилась до среднестатистического квартального результата последних пяти лет и составила 159 млрд руб. Основная причина — признание бумажного убытка после утраты немецких активов.

Мультипликатор «чистый долг / EBITDA» снизился с 1,3 до 1,1. Это означает, что долговая нагрузка предприятия опустилась ниже 3 трлн руб.

В ноябре компания объявила о выплате промежуточных дивидендов за I полугодие 2022 г.

В статье рассмотрим, на какую дивидендную выплату стоит рассчитывать акционерам «Роснефти» в II полугодии 2022 г.

Операционные результаты

Основной бизнес «Роснефти» — добыча природных ископаемых в России. Для более удобного восприятия инвесторов менеджмент делит свою операционную деятельность на три части: основной сегмент «Разведка и добыча», главная точка роста «Восток Ойл» и высокомаржинальное подразделение «Переработка и сбыт».

«Разведка и добыча». Даже с учётом санкций в III квартале 2022 г. «Роснефть» нарастила суточную добычу нефти до рекордных уровней. Показатель вырос до 5,22 млн бнэ (баррелей нефтяного эквивалента). Это является максимальным значением за последние десять кварталов. Для сравнения: в I полугодии 2022 г. компания производила 4,85 млн бнэ в сутки.

Предприятие нарастило добычу нефти благодаря спросу со стороны азиатских потребителей. Их доля в общих продажах увеличилась до 77%. Таким образом, менеджмент «Роснефти» подготовился к введению потолка цен на российскую нефть, перестроив экспорт.

Суточная добыча газа тоже увеличилась и за 9 месяцев 2022 г. достигла значения в 1,16 млн бнэ. Это на 10,6% выше данных прошлого года. Рост показателя компания связывает с положительными результатами проекта «Роспан» и с запуском сеноманского проекта «Харампурнефтегаз» в сентябре 2022 г. Доля газа в общей добыче углеводородов составила 23%.

«Восток Ойл». Самое крупное новое месторождение «Роснефти». Его реализацию менеджмент начал в 2020 г. Ресурсная база арктического актива компании составляет свыше 6 млрд т премиальной малосернистой нефти. Выход проекта на полную мощность запланирован на 2030 г.

Работы в рамках проекта «Восток Ойл» идут в соответствии с графиком. За 9 месяцев 2022 г. компания завершила бурение пяти новых скважин и строительство двух скважин. Ещё семь скважин находятся в испытании. По итогу работ «Роснефть» заявила об увеличении ресурсной базы актива с 6,2 до 6,5 млрд т.

«Переработка и сбыт». В этом квартале объём переработки нефти сократился с 27,1 до 25,2 млн т из-за утраты немецких активов. Правительство Германии в середине сентября передало дочерние предприятия «Роснефти» в стране в управление национальному регулятору в сфере энергетики.

При этом результаты российского подразделения увеличились с 22,1 до 23,3 млн т на фоне перестройки бизнес-процессов после утраты зарубежных объектов. Кроме увеличения объёмов, улучшилась глубина переработки нефти на местных нефтеперерабатывающих заводах. В III квартале она достигла 76,4%.

Рыночная конъюнктура. Цены на нефть сейчас выгодны для «Роснефти». По данным Минфина РФ, биржевые котировки марки Urals год к году увеличились на 4%. Однако крепкий рубль нивелировал все результаты компании. Российская валюта в III квартале укрепилась на 20% по отношению к доллару. Средний курс 1 долл. снизился с 75 до 60 руб. Это ударило по доходам экспортёров.

Минфин предоставляет ежемесячные данные о цене на нефть.

В июле 2022 г. котировки выросли на 9%, с 72,17 до 78,41 долл. за баррель.

В августе — увеличились на 10%, с 68 до 74,73 долл. за баррель

В сентябре — снизились на 6%, с 72,46 до 68,25 долл. за баррель.

В октябре — упали на 15%, с 81,49 до 70,62 долл. за баррель.

В ноябре — сократились на 19%, с 79,68 до 66,47 долл. за баррель.

Цены на нефть марки Urals, долл. за баррель

Финансовые результаты

Сильный курс российского рубля привёл к тому, что почти все финансовые метрики компании снизились. Общая выручка «Роснефти» в III квартале 2022 г. сократилась на 13%, до 2,03 трлн руб. EBITDA снизилась более чем на 20%. При этом динамика показателей за 9 месяцев всё ещё положительная благодаря рекордным результатам первой половины года.

Чистая прибыль в этом отчётном периоде снизилась на 49%, до 159 млрд руб. Основные причины — укрепление российской национальной валюты и национализация немецких активов «Роснефти». Компания признала дополнительный убыток в размере 56 млрд руб.

Помимо перестройки экспортных продаж, положительным моментом в отчётности стало снижение долговой нагрузки. Чистый долг предприятия с начала года снизился на 17%, до 2,97 трлн руб. Этому способствовали мероприятия, направленные на поддержание финансовой устойчивости.

Основные финансовые результаты «Роснефти», трлн руб.

Дивиденды

По дивидендной политике «Роснефть» распределяет акционерам не менее 50% заработанной чистой прибыли по МСФО. Частота дивидендных выплат — два раза в год, за 6 и 12 месяцев. В 2022 г. менеджмент отошёл от прошлого принципа распределения и начислил выплату по итогам 9, а не 6 месяцев.

В ноябре 2022 г. совет директоров компании анонсировал новую дивидендную выплату в размере 20,39 руб. Это соответствует распределению 50% чистой прибыли. Текущая дивидендная доходность — 6,1%.

Чтобы получить дивиденды, нужно купить и держать акции «Роснефти» до 10 января 2023 г.

Дивиденд «Роснефти» в II полугодии 2022 г., вероятно, снизится в сравнении с выплатой за первую половину года, так как компания мало заработала в III квартале. Дивидендная база с учётом разового убытка от потери немецких активов — 7,5 руб., а без учёта — 10,24 руб. Второй показатель схож с результатами первых двух кварталов 2022 г.

Если не будет новых бумажных убытков, в IV квартале акционерам стоит ожидать восстановления чистой прибыли. Хотя она вряд ли достигнет среднего уровня прошлых кварталов (10 руб.), так как в декабре цены на нефть марки Urals ушли ниже 60 долл. за баррель.

Таким образом, прогнозный дивиденд «Роснефти» в II полугодии 2022 г. может составить 15−18 руб. Это подразумевает 4−5% дивдоходности.

Динамика дивидендных выплат «Роснефти», руб.

Что это значит для инвесторов

За III квартал 2022 г. «Роснефть» представила слабые финансовые результаты. Общая выручка компании упала на 13%, а EBITDA и чистая прибыль — на 27% и 49% соответственно. Однако негативные показатели менеджмент нивелирует для инвесторов промежуточными дивидендами. В начале следующего года акционеры получат выплату в размере 20,39 руб. Это предполагает 6,1% дивдоходности.

Восстановление капитализации «Роснефти» в 2023 г. будет зависеть от работы менеджмента. Если он обойдёт установленный странами G7 потолок цен для российской нефти на уровне 60 долл. за баррель, то акционеры смогут увидеть рост котировок. Но если руководство не найдёт решение, то стоимость бумаг может снизиться.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба