2023 год для фондового рынка РФ будет сложным. Однако если российская экономика, согласно прогнозам правительства, начнёт восстанавливаться со второй половины года, то некоторые отечественные эмитенты на Московской бирже могут показать опережающую динамику. В данной статье будет разобрана наиболее перспективная семёрка компаний.

«Сбербанк»

«Сбербанк» (SBER) — крупнейший российский банк по множеству финансовых и операционных показателей. В 2022 г. компания столкнулась с мощнейшим санкционным давлением со стороны США и ЕС, что привело к биржевому обвалу котировок акций эмитента.

Однако уже в 2023 г. ситуация может измениться благодаря реализации основного драйвера роста — восстановления дивидендных выплат. В ноябре 2022 г. глава «Сбербанка» Герман Греф сказал, что финансовая компания в следующем году планирует вернуться в своё «нормализованное состояние», в том числе это касается выплаты дивидендов.

Ранее по дивидендной политике банк ежегодно распределял между акционерами не менее 50% заработанной чистой прибыли по МСФО, делая одинаковые выплаты по обыкновенным и привилегированным бумагам. В 2023 г. инвесторы при самом благоприятном исходе могут получить сразу два дивиденда: за 2021 и за 2022 г., так как ранее менеджмент пропустил одну выплату.

За 2021 г. чистая прибыль «Сбербанка» составила 1,246 трлн руб., что предполагает распределение 27,58 руб. на акцию. За 2022 г. финансовый результат банка будет меньше, так как за одиннадцать месяцев заработано всего около 175 млрд руб., что эквивалентно выплате 4 руб. по дивидендной политике. Таким образом, в самом лучшем случае инвесторы могут получить более чем 20%-ю дивидендную доходность.

Финансовые результаты «Сбербанка» за 11 месяцев 2022 г., млрд руб.

Группа «Позитив»

Группа «Позитив» (POSI) — это один из крупнейших российских разработчиков решений в сфере информационной безопасности. Более 20 лет IT-продукты компании предотвращают хакерские атаки, которые могут нанести серьёзный ущерб бизнесу и целым отраслям экономики.

В 2022 г. бизнес группы «Позитив» сильно преобразился на фоне ухода из РФ зарубежных конкурентов и огромного числа кибератак против российской IT-инфраструктуры. В конце года это даже позволило менеджменту впервые в своей истории выплатить промежуточные дивиденды — по итогам 9 месяцев 2022 г. было распределено по 5,16 руб. на акцию.

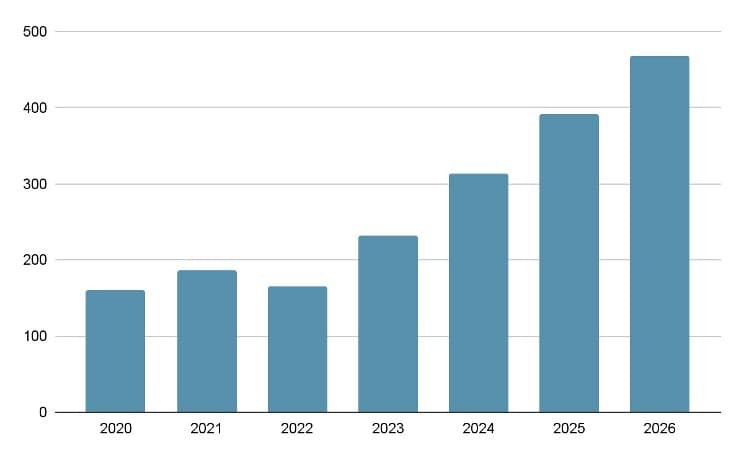

В 2023 г. компания, вероятно, также продолжит демонстрировать один из самых быстрых темпов роста на Московской бирже за счёт стремительного развития рынка, который продолжит год к году увеличиваться на 30% и более, даже с учётом того, что российская экономика по итогам 2023 г. может упасть. Основная причина этого феномена — высокий спрос со стороны отечественных клиентов.

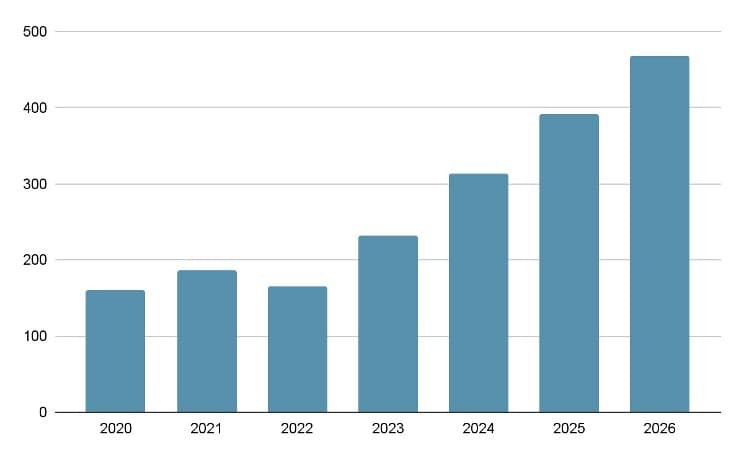

Динамика развития российского рынка кибербезопасности, 2020–2026, млрд руб.

АФК «Система»

Частный инвестиционный холдинг АФК «Система» (AFKS) обладает уникальными активами в разных секторах российской экономики. Основной портфель компании включает в себя более десяти предприятий, из которых ключевыми является следующая восьмёрка: «МТС» (MTSS), Ozon (OZON), Segezha Group (SGZH), «Эталон» (ETLN), агрохолдинг «Степь», сеть клиник «Медси», «Биннофарм Групп» и новый актив Concept Group.

Основным драйвером роста АФК «Система» является выход на IPO непубличных активов холдинга. Ранее менеджмент заявлял, что сеть клиник «Медси», агрохолдинг «Степь» и фармацевтическая компания «Биннофарм Групп» готовы к IPO. Кроме того, к данному списку можно добавить ещё две компании — «МТС Банк» и Concept Group, так как потенциально они тоже могут разместить свои новые акции на бирже.

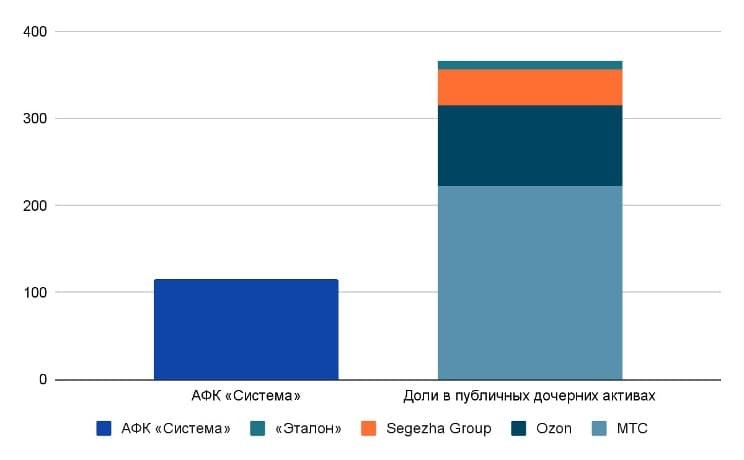

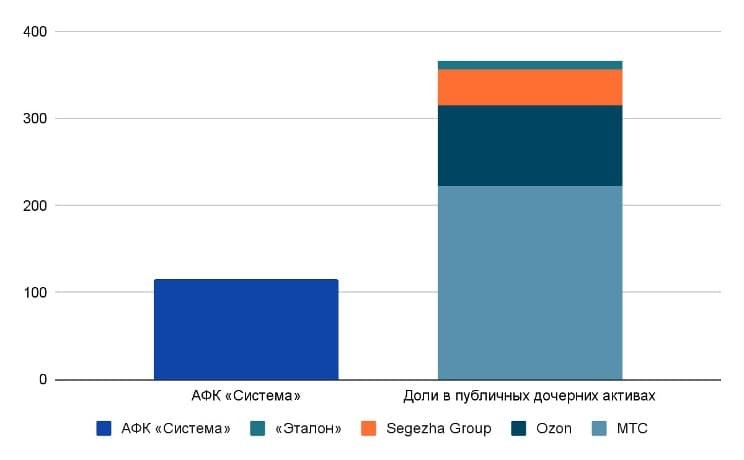

После каждого IPO российский рынок позитивно переоценивает инвестиционный холдинг, сравнивая его капитализацию с долей в публичных активах. Так, стоимость компании на Мосбирже равна 115 млрд руб., при этом АФК «Система» принадлежат доли в четырёх публичных дочерних предприятиях: «МТС», Ozon, Segezha Group и «Эталон», на сумму свыше 360 млрд руб.

В качестве дополнительного драйвера роста в 2023 г. также стоит выделить восстановление дивидендных выплат, если верить обещаниям менеджмента. По дивидендной политике АФК «Система» должна распределить между своими акционерами выплату в размере 0,41 руб., что соответствует 3,5% дивдоходности.

Сравнение текущей капитализации АФК «Система» с долей в публичных активах холдинга, млрд руб.

«Яндекс»

Российская IT-компания «Яндекс» (YNDX) владеет крупнейшим на постсоветском пространстве онлайн-поисковиком и рядом других интернет-сервисов: оператором такси, приложениями доставки продуктов, онлайн-кинотеатром, маркетплейсом и прочими перспективными подразделениями.

В конце 2022 г. руководство объявило о трансформации бизнеса, в рамках которой «Яндекс» должен разделиться на две независимые друг от друга компании: местное и иностранное подразделения. Зарубежный убыточный бизнес останется под управлением голландской структуры эмитента, а местный сегмент, ценные бумаги которого останутся на Мосбирже, передадут российскому менеджменту.

В 2023 г. частные инвесторы должны более позитивно оценить данную сделку, если российскому менеджменту удастся доказать, что темпы роста «Яндекса» после выделения части активов не изменятся. Изначально перестройка бизнеса не понравилась рынку, вследствие чего акции компании скорректировались с 2200 до 1900 руб.

Динамика стоимости ценных бумаг «Яндекса» на Мосбирже, сентябрь — декабрь 2022, руб.

X5 Group

Крупнейший российский продуктовый ритейлер X5 Group (FIVE) управляет такими торговыми сетями, как «Пятёрочка», «Перекрёсток», «Карусель», дискаунтер «Чижик», а также цифровыми бизнесами «Перекрёсток Впрок», экспресс-доставка 5Post и «Много лосося».

У компании имеется два равнозначных драйвера роста: восстановление дивидендных выплат и органический рост бизнеса. В 2022 г., после ввода санкций ЕС против НРД, ритейлер столкнулся с техническими ограничениями, в рамках которых любые российские денежных переводы, в том числе дивиденды, через европейскую финансовую инфраструктуру стали блокироваться.

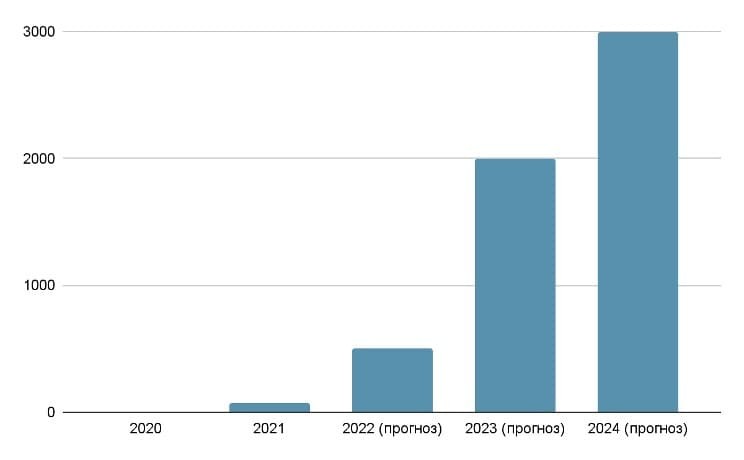

Менеджмент пока не смог найти выход из данной ситуации, возможно, это будет сделано в 2023 г. Что касается второго драйвера роста, то X5 Group в среднесрочной перспективе ежегодно планирует открывать около 2000 собственных магазинов. В основном речь идёт о двух форматах: магазины у дома «Пятёрочка» и дискаунтеры «Чижик».

При этом наибольший рост менеджмент ждёт именно от второго формата. На фоне санкций и сложной экономической ситуации в России повышенным спросом со стороны населения стал пользоваться жёсткий дискаунтер «Чижик», так как его главное конкурентное преимущество — это максимально выгодные цены. В дальнейшем данная тенденция может продолжиться.

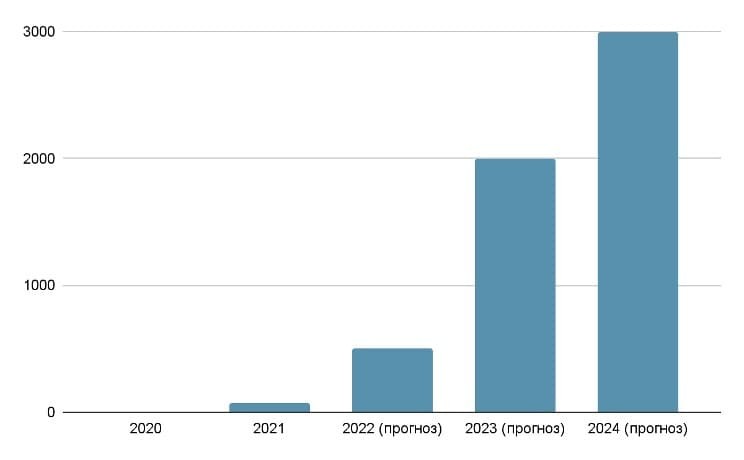

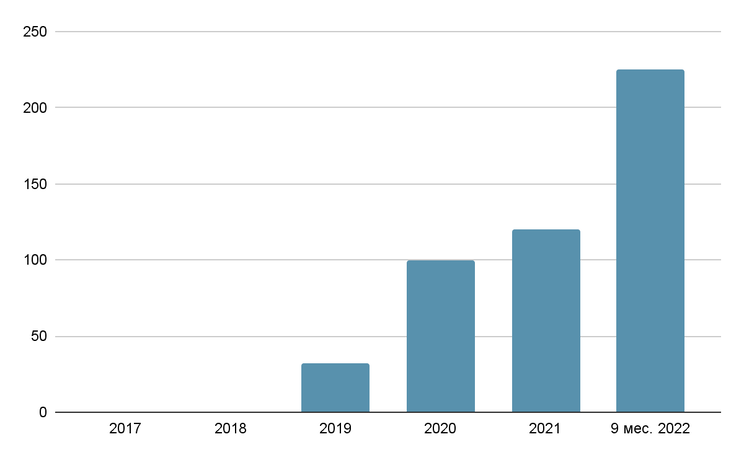

Динамика развития сети дискаунтеров «Чижик», 2020–2024, количество магазинов

«Белуга Групп»

«Белуга Групп» (BELU) — крупнейшая алкогольная компания в России, лидер по производству водки и ликёро-водочных изделий на отечественном рынке, а также один из главных импортёров крепкого алкоголя в стране. В 2022 г. предприятие попало под новые европейские и американские санкции, которые сильно обвалили экспорт.

Даже с учётом ограничительных мер «Белуга Групп» в 2022 г. удалось улучшить финансовые и операционные результаты за счёт стабильного спроса и активного развития собственной алкогольной сети «ВинЛаб».

Сейчас всё указывает на то, что показатели компании в 2023 г. будут не хуже текущего года благодаря тем же факторам — высокому спросу со стороны населения и росту сети «ВинЛаб».

Кроме того, инвесторы могут получить новую дивидендную выплату «Белуга Групп» за III квартал 2022 г. в размере 75 руб., что соответствует распределению 57% чистой прибыли. Текущая дивидендная доходность — 2,8%. Последний день покупки акций с дивидендами — 19 января 2023 г.

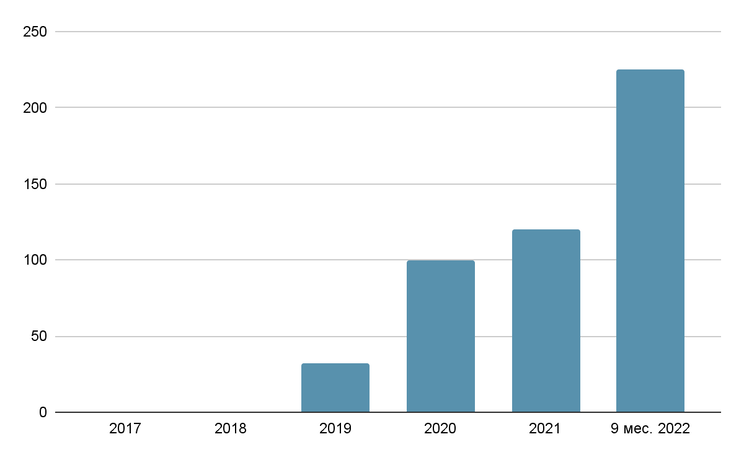

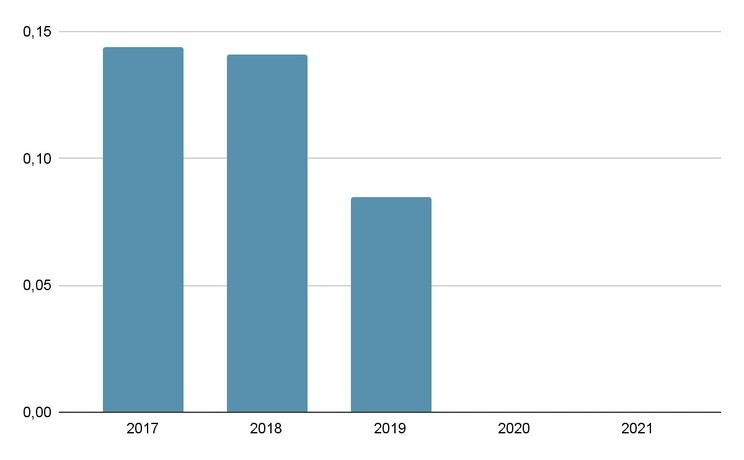

Динамика дивидендных выплат «Белуга Групп», 2017–2022, руб.

«ЭЛ5-Энерго»

«ЭЛ5-Энерго» (ENRU) — российская энергогенерирующая компания, ранее известная под именем «Энел Россия». В 2022 г. предприятие сменило основного собственника и название. Итальянская группа Enel в ходе недолгих переговоров продала свою долю местным инвесторам: нефтедобывающей компании «Лукойл» (LKOH) и инвестиционному фонду «Газпромбанк — Фрезия».

После смены собственников российские инвесторы рассчитывают, что новый менеджмент компании сможет восстановить дивидендные выплаты. С 2020 г. «ЭЛ5-Энерго» ничего не распределяла среди акционеров из-за проблем с вводом новых объектов и на фоне санкций со стороны ЦБ РФ, который запретил выплачивать дивиденды нерезидентам.

На какую выплату по итогам 2022 г. могут рассчитывать акционеры «ЭЛ5-Энерго»? Пока менеджмент не давал чётких прогнозов по данному вопросу, но наиболее вероятными являются три варианта.

0,146 руб. — в рамках текущей дивидендной политики, которую ранее приняла итальянская группа Enel.

50% чистой прибыли — по аналогии с основными конкурентами: «ОГК-2», «ТГК-1», «Мосэнерго», «РусГидро» и другими. Текущая дивидендная база — 0,035 руб., если взять чистую прибыль за 9 месяцев от обычных видов деятельности.

65% чистой прибыли — старая дивидендная политика «Энел России». Текущая дивидендная база — 0,0456 руб.

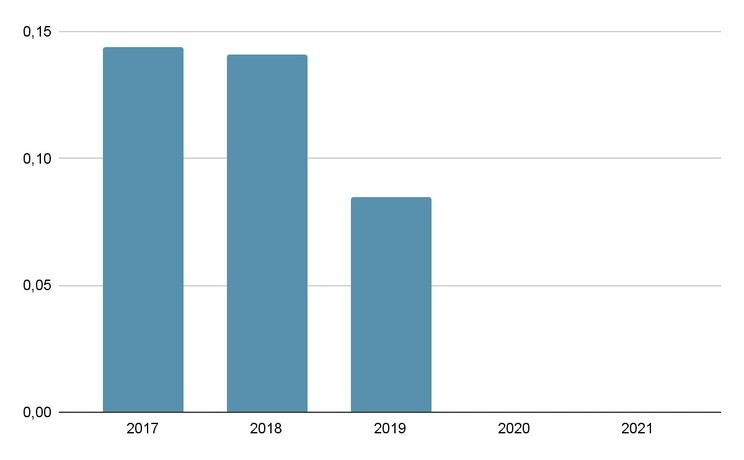

Динамика дивидендных выплат «ЭЛ5-Энерго», 2017–2021, руб.

Что выбрать инвестору

Наиболее привлекательно в представленной семёрке выглядят следующие три эмитента: «Сбербанк», группа «Позитив» и АФК «Система», так как их финансовые результаты в 2023 г. должны вырасти. Также интересным вариантом являются акции «Яндекс» и X5 Group, но они подойдут только тем инвесторам, которым не страшны инфраструктурные риски. Что касается «Белуга Групп» и «ЭЛ5-Энерго», то потенциал их роста более ограничен в сравнении с другими компаниями.

«Сбербанк»

«Сбербанк» (SBER) — крупнейший российский банк по множеству финансовых и операционных показателей. В 2022 г. компания столкнулась с мощнейшим санкционным давлением со стороны США и ЕС, что привело к биржевому обвалу котировок акций эмитента.

Однако уже в 2023 г. ситуация может измениться благодаря реализации основного драйвера роста — восстановления дивидендных выплат. В ноябре 2022 г. глава «Сбербанка» Герман Греф сказал, что финансовая компания в следующем году планирует вернуться в своё «нормализованное состояние», в том числе это касается выплаты дивидендов.

Ранее по дивидендной политике банк ежегодно распределял между акционерами не менее 50% заработанной чистой прибыли по МСФО, делая одинаковые выплаты по обыкновенным и привилегированным бумагам. В 2023 г. инвесторы при самом благоприятном исходе могут получить сразу два дивиденда: за 2021 и за 2022 г., так как ранее менеджмент пропустил одну выплату.

За 2021 г. чистая прибыль «Сбербанка» составила 1,246 трлн руб., что предполагает распределение 27,58 руб. на акцию. За 2022 г. финансовый результат банка будет меньше, так как за одиннадцать месяцев заработано всего около 175 млрд руб., что эквивалентно выплате 4 руб. по дивидендной политике. Таким образом, в самом лучшем случае инвесторы могут получить более чем 20%-ю дивидендную доходность.

Финансовые результаты «Сбербанка» за 11 месяцев 2022 г., млрд руб.

Группа «Позитив»

Группа «Позитив» (POSI) — это один из крупнейших российских разработчиков решений в сфере информационной безопасности. Более 20 лет IT-продукты компании предотвращают хакерские атаки, которые могут нанести серьёзный ущерб бизнесу и целым отраслям экономики.

В 2022 г. бизнес группы «Позитив» сильно преобразился на фоне ухода из РФ зарубежных конкурентов и огромного числа кибератак против российской IT-инфраструктуры. В конце года это даже позволило менеджменту впервые в своей истории выплатить промежуточные дивиденды — по итогам 9 месяцев 2022 г. было распределено по 5,16 руб. на акцию.

В 2023 г. компания, вероятно, также продолжит демонстрировать один из самых быстрых темпов роста на Московской бирже за счёт стремительного развития рынка, который продолжит год к году увеличиваться на 30% и более, даже с учётом того, что российская экономика по итогам 2023 г. может упасть. Основная причина этого феномена — высокий спрос со стороны отечественных клиентов.

Динамика развития российского рынка кибербезопасности, 2020–2026, млрд руб.

АФК «Система»

Частный инвестиционный холдинг АФК «Система» (AFKS) обладает уникальными активами в разных секторах российской экономики. Основной портфель компании включает в себя более десяти предприятий, из которых ключевыми является следующая восьмёрка: «МТС» (MTSS), Ozon (OZON), Segezha Group (SGZH), «Эталон» (ETLN), агрохолдинг «Степь», сеть клиник «Медси», «Биннофарм Групп» и новый актив Concept Group.

Основным драйвером роста АФК «Система» является выход на IPO непубличных активов холдинга. Ранее менеджмент заявлял, что сеть клиник «Медси», агрохолдинг «Степь» и фармацевтическая компания «Биннофарм Групп» готовы к IPO. Кроме того, к данному списку можно добавить ещё две компании — «МТС Банк» и Concept Group, так как потенциально они тоже могут разместить свои новые акции на бирже.

После каждого IPO российский рынок позитивно переоценивает инвестиционный холдинг, сравнивая его капитализацию с долей в публичных активах. Так, стоимость компании на Мосбирже равна 115 млрд руб., при этом АФК «Система» принадлежат доли в четырёх публичных дочерних предприятиях: «МТС», Ozon, Segezha Group и «Эталон», на сумму свыше 360 млрд руб.

В качестве дополнительного драйвера роста в 2023 г. также стоит выделить восстановление дивидендных выплат, если верить обещаниям менеджмента. По дивидендной политике АФК «Система» должна распределить между своими акционерами выплату в размере 0,41 руб., что соответствует 3,5% дивдоходности.

Сравнение текущей капитализации АФК «Система» с долей в публичных активах холдинга, млрд руб.

«Яндекс»

Российская IT-компания «Яндекс» (YNDX) владеет крупнейшим на постсоветском пространстве онлайн-поисковиком и рядом других интернет-сервисов: оператором такси, приложениями доставки продуктов, онлайн-кинотеатром, маркетплейсом и прочими перспективными подразделениями.

В конце 2022 г. руководство объявило о трансформации бизнеса, в рамках которой «Яндекс» должен разделиться на две независимые друг от друга компании: местное и иностранное подразделения. Зарубежный убыточный бизнес останется под управлением голландской структуры эмитента, а местный сегмент, ценные бумаги которого останутся на Мосбирже, передадут российскому менеджменту.

В 2023 г. частные инвесторы должны более позитивно оценить данную сделку, если российскому менеджменту удастся доказать, что темпы роста «Яндекса» после выделения части активов не изменятся. Изначально перестройка бизнеса не понравилась рынку, вследствие чего акции компании скорректировались с 2200 до 1900 руб.

Динамика стоимости ценных бумаг «Яндекса» на Мосбирже, сентябрь — декабрь 2022, руб.

X5 Group

Крупнейший российский продуктовый ритейлер X5 Group (FIVE) управляет такими торговыми сетями, как «Пятёрочка», «Перекрёсток», «Карусель», дискаунтер «Чижик», а также цифровыми бизнесами «Перекрёсток Впрок», экспресс-доставка 5Post и «Много лосося».

У компании имеется два равнозначных драйвера роста: восстановление дивидендных выплат и органический рост бизнеса. В 2022 г., после ввода санкций ЕС против НРД, ритейлер столкнулся с техническими ограничениями, в рамках которых любые российские денежных переводы, в том числе дивиденды, через европейскую финансовую инфраструктуру стали блокироваться.

Менеджмент пока не смог найти выход из данной ситуации, возможно, это будет сделано в 2023 г. Что касается второго драйвера роста, то X5 Group в среднесрочной перспективе ежегодно планирует открывать около 2000 собственных магазинов. В основном речь идёт о двух форматах: магазины у дома «Пятёрочка» и дискаунтеры «Чижик».

При этом наибольший рост менеджмент ждёт именно от второго формата. На фоне санкций и сложной экономической ситуации в России повышенным спросом со стороны населения стал пользоваться жёсткий дискаунтер «Чижик», так как его главное конкурентное преимущество — это максимально выгодные цены. В дальнейшем данная тенденция может продолжиться.

Динамика развития сети дискаунтеров «Чижик», 2020–2024, количество магазинов

«Белуга Групп»

«Белуга Групп» (BELU) — крупнейшая алкогольная компания в России, лидер по производству водки и ликёро-водочных изделий на отечественном рынке, а также один из главных импортёров крепкого алкоголя в стране. В 2022 г. предприятие попало под новые европейские и американские санкции, которые сильно обвалили экспорт.

Даже с учётом ограничительных мер «Белуга Групп» в 2022 г. удалось улучшить финансовые и операционные результаты за счёт стабильного спроса и активного развития собственной алкогольной сети «ВинЛаб».

Сейчас всё указывает на то, что показатели компании в 2023 г. будут не хуже текущего года благодаря тем же факторам — высокому спросу со стороны населения и росту сети «ВинЛаб».

Кроме того, инвесторы могут получить новую дивидендную выплату «Белуга Групп» за III квартал 2022 г. в размере 75 руб., что соответствует распределению 57% чистой прибыли. Текущая дивидендная доходность — 2,8%. Последний день покупки акций с дивидендами — 19 января 2023 г.

Динамика дивидендных выплат «Белуга Групп», 2017–2022, руб.

«ЭЛ5-Энерго»

«ЭЛ5-Энерго» (ENRU) — российская энергогенерирующая компания, ранее известная под именем «Энел Россия». В 2022 г. предприятие сменило основного собственника и название. Итальянская группа Enel в ходе недолгих переговоров продала свою долю местным инвесторам: нефтедобывающей компании «Лукойл» (LKOH) и инвестиционному фонду «Газпромбанк — Фрезия».

После смены собственников российские инвесторы рассчитывают, что новый менеджмент компании сможет восстановить дивидендные выплаты. С 2020 г. «ЭЛ5-Энерго» ничего не распределяла среди акционеров из-за проблем с вводом новых объектов и на фоне санкций со стороны ЦБ РФ, который запретил выплачивать дивиденды нерезидентам.

На какую выплату по итогам 2022 г. могут рассчитывать акционеры «ЭЛ5-Энерго»? Пока менеджмент не давал чётких прогнозов по данному вопросу, но наиболее вероятными являются три варианта.

0,146 руб. — в рамках текущей дивидендной политики, которую ранее приняла итальянская группа Enel.

50% чистой прибыли — по аналогии с основными конкурентами: «ОГК-2», «ТГК-1», «Мосэнерго», «РусГидро» и другими. Текущая дивидендная база — 0,035 руб., если взять чистую прибыль за 9 месяцев от обычных видов деятельности.

65% чистой прибыли — старая дивидендная политика «Энел России». Текущая дивидендная база — 0,0456 руб.

Динамика дивидендных выплат «ЭЛ5-Энерго», 2017–2021, руб.

Что выбрать инвестору

Наиболее привлекательно в представленной семёрке выглядят следующие три эмитента: «Сбербанк», группа «Позитив» и АФК «Система», так как их финансовые результаты в 2023 г. должны вырасти. Также интересным вариантом являются акции «Яндекс» и X5 Group, но они подойдут только тем инвесторам, которым не страшны инфраструктурные риски. Что касается «Белуга Групп» и «ЭЛ5-Энерго», то потенциал их роста более ограничен в сравнении с другими компаниями.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба