12 января 2023 Pro Finance Service | DXY

Этот технический сигнал указывает на продолжение ослабления курса американской валюты.

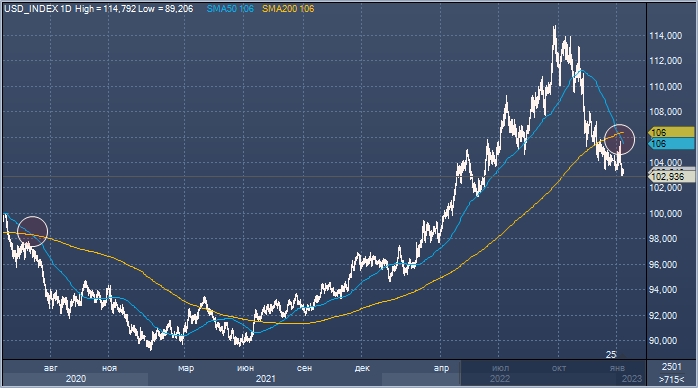

На этой неделе доллар США сформировал свой первый «смертельный крест» за два с половиной года, поскольку ралли, достигшее пика в сентябре, когда доллар достиг самого высокого уровня за более чем два десятилетия, было впоследствии сломано.

«Крест смерти» — техническая ситуация, когда 50-дневная скользящая средняя опускается ниже 200-дневной скользящей средней. Технические аналитики считают это признаком того, что данный актив или валюта могут упасть еще ниже, хотя исторически это не всегда так.

В последний раз такая модель наблюдалась в индексе доллара в начале июля 2020 года.

В среду он торговался незначительно ниже на отметке 103,15 после того, как в начале недели коснулся самого низкого уровня с июня.

Многие факторы способствовали ослаблению доллара в последние месяцы, но главным из них было улучшение перспектив евро. Ожидания ужесточения денежно-кредитной политики со стороны Европейского центрального банка подстегнули ожидания того, что разница в процентных ставках между США и Европой может продолжить сокращаться, что помогло укрепить евро.

Падение цен на энергоносители также помогло обуздать инфляцию, способствуя улучшению условий торговли в еврозоне, что является еще одним важным фактором, влияющим на оценку валюты.

Спреды процентных ставок исторически оказывали огромное влияние на обменные курсы, поскольку более высокие процентные ставки в данной стране обычно делают ее валюту более привлекательной для иностранных инвесторов.

В 2022 году доллар получил огромную выгоду, поскольку Федеральная резервная система лидировала в развитом мире по темпам повышения процентных ставок.

Инвесторы во всем мире ранее обращались к доллару как к порту во время шторма, поскольку волатильность охватила международные рынки акций и облигаций после пандемии коронавируса, что придало дополнительный импульс историческому ралли доллара. Однако ожидания трейдеров заметно изменились за последние месяцы, прошедшие после достижения долларом максимума в сентябре.

Замедление инфляции как в Европе, так и в США укрепило мнение о том, что сильно побитый евро готов к укреплению после достижения паритета с долларом в прошлом году.

Джордж Саравелос, соруководитель глобального отдела валютных исследований в Deutsche Bank, отметил, что трейдеры считают, что евро может продолжить рост по отношению к доллару.

«Инфляционный разрыв между Европой и США предполагает еще большее сокращение разницы в процентных ставках в этом году…, относительный цикл благоприятствует развороту ФРС перед ЕЦБ», — сказал Саравелос.

В последнее время на доллар повлияли и другие факторы, в том числе «драматическое» возобновление активности в Китае.

«Резкое восстановление экономики Китая сместило акцент с Европы, и отсюда доллар находится на пути к значительному дальнейшему ослаблению, если только конфликт на Украине не возобновится с новой силой и не вызовет переориентацию на европейский импорт, экономика США не погрузится в глубокую рецессию, что вызывает глобальное неприятие риска», — сказал Кит Джакс, макростратег Societe Generale.

Безусловно, есть и другие эксперты, считающие, что недавнее ралли евро сейчас преувеличено, исходя из фундаментальных факторов.

Робин Брукс, главный экономист IIF и бывший главный валютный стратег Goldman Sachs, заявил во вторник в своем твите, что ралли евро предполагает, что экономика еврозоны вернулась к «обычному бизнесу», что просто не соответствует действительности. И это неверное восприятие действительности, по мнению Брукса, привело к «большой неверной оценке» курса единой валюты.

Заглядывая вперед, валютные стратеги говорят, что следующим краткосрочным фокусом для долларовых трейдеров должен стать отчет об индексе потребительских цен в США, публикуемый в четверг.

Любые признаки того, что инфляционное давление в США продолжает ослабевать, могут укрепить ожидания инвесторов относительно того, что Федеральная резервная система начнет снижать процентные ставки в конце этого года, что является основным фактором, который привел к снижению доллара.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба