За последние 100 лет между крупными медвежьими рынками акций, корректировками одной из четырех «цен денег» и бычьими рынками золота прослеживалась корреляция. Если руководствоваться историей, то нынешний медвежий рынок акций сигнализирует о новом бычьем рынке золота, поддерживаемом изменениями цены денег.

Золтан Позар (Zoltan Pozsar) - один из самых ярких финансовых аналитиков нашего времени, управляющий директор и глава отдела стратегии краткосрочных процентных ставок в Credit Suisse. Самое любопытное в его работах за последний месяц – концепция множественных цен на деньги. При этом все крупные исторические изменения в цене доллара сменялись медвежьими рынками и приводили к бычьим рынкам золота. Т.к. акции сейчас находятся в медвежьем рынке, в ближайшие годы мы можем прогнозировать бычий рынок золота, чему будет способствовать изменение цены денег ФРС США.

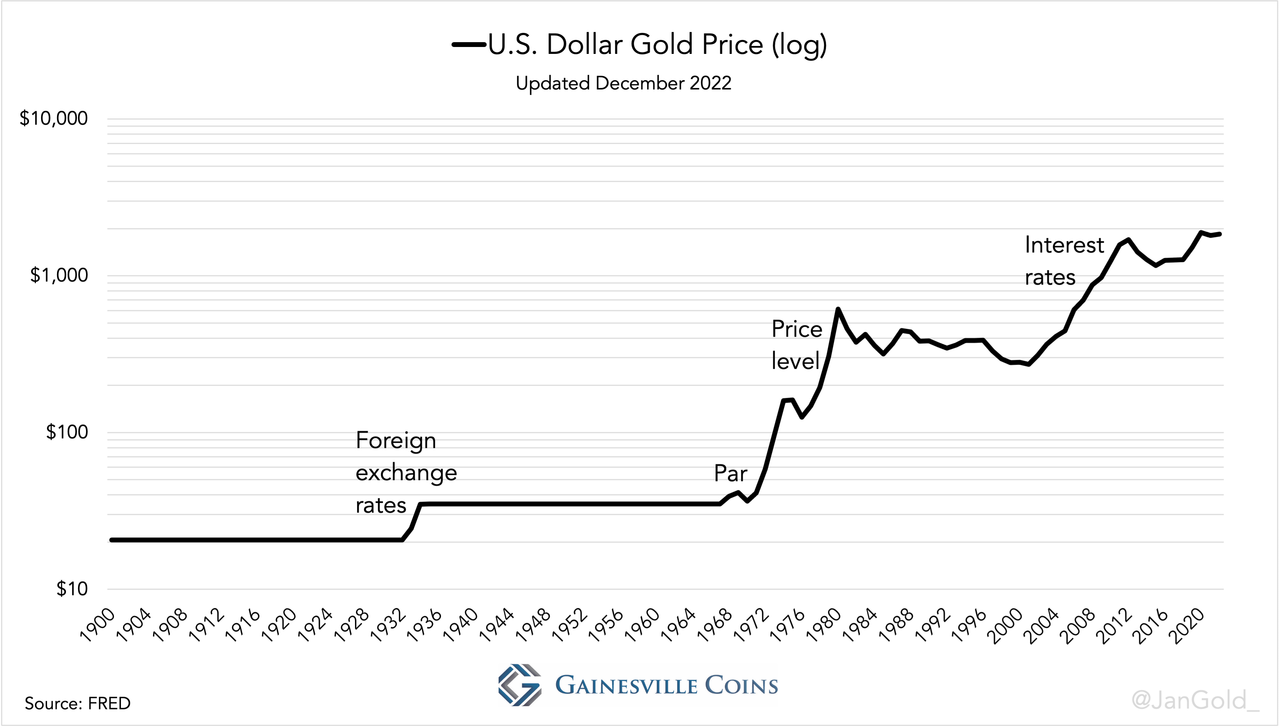

Во-первых, давайте посмотрим, как изменения цены доллара вызывали бычьи рынки золота за последние 100 лет. Затем добавим к ним фондовый рынок.

Четыре цены денег и предшествующие бычьи рынки золота.

Денежная система Позара, полученная им от своего потенциального наставника Перри Мерлинга (Perry Mehrling), гласит, что деньги включают в себя четыре цены:

1) Номинал, представляющий собой цену различных видов одних и тех же денег. Наличные деньги, банковские депозиты и акции денежных фондов всегда должны торговаться один к одному.

2) Процентные ставки, определяющие цену будущих денег.

3) Валютные курсы, отображающие цену иностранных денег. Например, соотношение между долларом и евро.

4) Уровень цен, выраженный в ценах на товары и в ценах на все виды товаров и услуг. Обычно это называется инфляцией.

В 1920-х годах кредитная экспансия привела к экономическому буму. Когда последовал неизбежный кризис, США погрузились в тяжелую депрессию. В конце концов, в 1933 году правительство США приняло решение отказаться от золотого стандарта внутри страны. На внешнем рынке доллар по-прежнему был привязан к золоту, но уровень снизился с 0,048 тройской унции за доллар до 0,029. В этом случае не было бычьего рынка золота, но цена тройской унции золота выросла с $20,67 до $35. Доллар девальвировался относительно золота, чтобы сравняться со странами, осуществившими девальвацию до США, и удешевить доллар по отношению к иностранным валютам, которые еще не были девальвированы. Цена золота в долларах выросла из-за третьей цены денег: валютных курсов.

В 1960-х годах США начали печатать слишком много долларов по сравнению с имеющимся у них количеством золота. Стоимость тройской унции золота за $35 оказалась под угрозой, и казначейству США пришлось продать тысячи т. золота. Во избежание крупных потерь, в 1968 году было решено позволить цене золота «плавать» на свободном рынке. Хоть поначалу и незначительно, но долларовая цена золота выросла из-за первой цены денег: номинала.

Иностранные центральные банки все еще имели возможность выкупа долларов за золото в Казначействе США после 1968 года (по цене, установленной законодательством, а не по рыночной цене), безудержно опустошая резервы. В 1971 году президент Никсон (Richard Nixon) приостановил конвертируемость доллара, тем самым потеряв последний контроль над необузданной денежной экспансией. Изобилие долларов, образовавшееся в 1960-х и 1970-х годах, привело к двузначной инфляции потребительских цен. Цена на золото взлетела до пика в $800 в 1980 году. Цена золота в долларах в 1970-х выросла из-за четвертой цены денег: уровня цен.

В 1998 году под руководством ряда экономистов, удостоенных Нобелевской премии, лопнул американский хедж-фонд. ФРС отреагировала снижением процентных ставок, что еще больше поспособствовало фондовому буму. Пузырь доткомов лопнул в 2000 году, и ФРС тут же снизила ставки с 6% до 1%. Цена на золото снова начала расти и в 2011 году достигла $1 900 за тройскую унцию. Т.к. с 2000 по 2011 год инфляция была довольно стабильной, цена на золото росла в основном из-за второй цены денег - процентных ставок.

Обратите внимание, что на рост цены золота в 2000 году повлияли и другие события: падение доллара, обвал фондового рынка, подписание Соглашения Центральных банков о продаже золота, ограничение центральными банками кредитования золотом и т.д.

Пузыри на фондовых рынках и обесценивание денег.

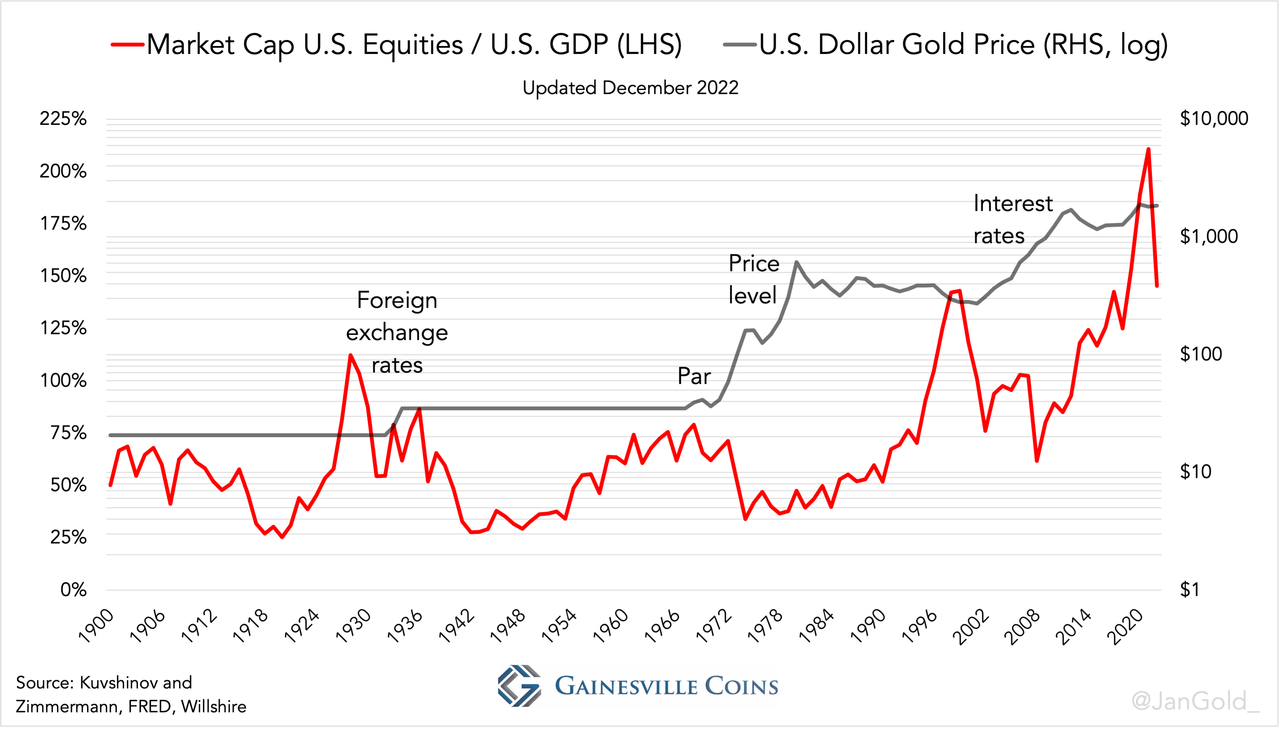

Изменения цены денег часто происходят после экономического спада, на который центральный банк реагирует, к примеру, снижением процентных ставок. Легкие деньги надувают новый пузырь акций. Как только он лопается, легкие деньги продолжают надувать другой пузырь вместо предыдущего. Всё это приводит к порочному кругу пузырей и все более легких денег, стоимость которых денег постепенно падает, в то время как стоимость золота растет.

Теперь мы понимаем, почему на приведенном ниже графике фондовый рынок часто достигает пика непосредственно перед изменением цены денег. В результате растет и цена золота.

Красная линия на графике - это отношение общей капитализации фондового рынка к ВВП.

После краха фондового рынка в 1929 году цена золота выросла. После пузыря «Nifty Fifty» в начале 1970-х годов цена золота выросла ещё раз. И после пузыря доткомов в 2000 году цена золота так же повысилась. И если фондовый рынок не восстановится (по отношению к ВВП) в ближайшие годы, золото будет расти и дальше.

По мнению Позара, цена денег в этот раз изменится через процентные ставки и уровень цен (управление кривой доходности). После того, как США превратили свою валюту в оружие для заморозки российских активов, сумма государственного долга США, которую необходимо профинансировать, стала больше, чем мир готов поглотить. ФРС будет помогать правительству, скупая облигации всех сроков погашения, эффективно сдерживая доходность по всей кривой. Инфляция будет оставаться на высоком уровне, превышая всю кривую доходности, что снизит стоимость денег. В такой обстановке инвесторы и иностранные центральные банки однозначно бросятся скупать золото.

http://goldenfront.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба