Негативные события во внешней экономике увеличивают государственные расходы. Это наблюдается в утверждённом на ближайшие годы бюджете РФ. Повышенные расходы нужно компенсировать, поэтому власти ищут дополнительные источники дохода, учитывая невозможность использования внешних займов или старых торговых связей.

Что происходит с бюджетом

Бюджет России на 2023, 2024 и 2025 гг. утверждён с дефицитом. Недостаток средств составит 2% ВВП в 2023 г. и должен опуститься до 0,7% в 2025 г. При этом на оборону и безопасность государство тратит 9 трлн руб., или 32% всех расходов. Для сравнения: расходы из бюджета США на оборону в 2022 г. составляли 10,5% бюджета. И такой подход критикуется в стране как чрезмерные траты.

Государству сейчас нужно много средств. Для их привлечения уже выпустили облигации федерального займа. В октябре Минфин провёл безлимитные аукционы, при которых предложение взять долг изначально не ограничено. Так бюджет пополнился на 177 млрд руб. До декабря 2024 г. Минфин планирует привлечь 500 млрд руб. в форме ОФЗ.

Ещё один способ получить доход — обязать компании с долей государственного участия направлять минимум 50% чистой прибыли на выплату дивидендов.

В то же время налог на добычу полезных ископаемых (НДПИ) обещали больше не повышать, но его снижения также не планируется. Это увеличивает давление на сырьевые компании и производителей удобрений. Для них могут ввести обязательства по «единоразовой выплате». Размер этой выплаты будет определён после подведения итогов за 2022 г.

Компании с потенциальным повышением выплат

Давайте предположим, какие компании могут увеличить дивидендные выплаты в 2023 г., а какие окажутся под дополнительным налоговым давлением.

Компании с государственным участием чаще всего и так выплачивают дивиденды в размере 50% прибыли и выше. Те компании, которые распределяют меньшую долю прибыли, могут быть вынуждены повысить выплаты в 2023 г.

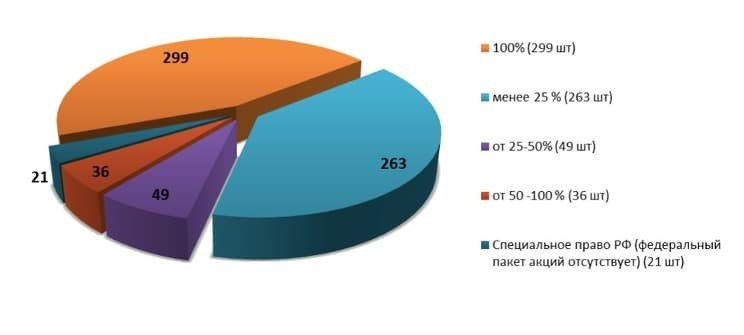

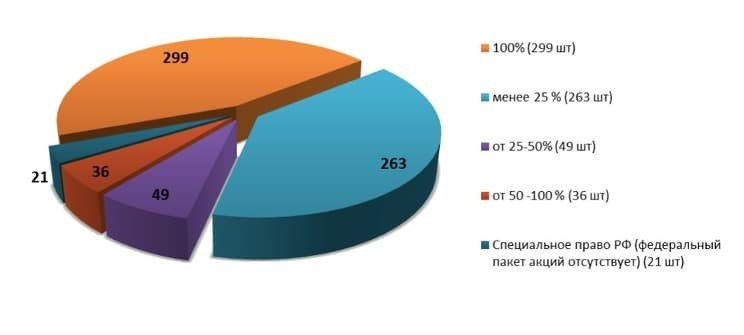

Объём пакета акций государства в уставном капитале организаций

Всего в государственной собственности находится 668 предприятий, но не все из них публичные. Государство владеет большинством акционных пакетов через Росимущество (563).

Рассмотрим публичные компании с государственным участием, доля дивидендных выплат которых составляет менее 50% чистой прибыли, согласно их див.

«ОАК», или «Объединённая авиастроительная компания» (UNAC). Организация является публичной с 2015 г. В связи с внешнеполитическими событиями она находится под санкциями и не выплачивает дивиденды из-за отсутствия чистой прибыли. С 2017 г. по 2021 г. у корпорации увеличился долг. Вероятно, от компании не будут требовать более высоких дивидендов.

Банк «ВТБ» (VTBR). В 2018 и 2019 гг. компания выплачивала акционерам 15% и 10% чистой прибыли соответственно, а в 2020 г. — 41%. «ВТБ» пока не раскрывал отчётность за 2022 г., но аналитики говорят о рекордных убытках. Скорее всего, дивидендов ожидать не стоит.

«ВСМПО-АВИСМА» (VSMO). Дивидендная политика лидера по производству титановой продукции подразумевает выплаты от 10% чистой прибыли. До 2002 г. руководство выплачивало 100% прибыли по РБСУ, а до 2019 г. дивиденды превышали 80% прибыли. В 2020 г. компания впервые отказалась от дивидендных выплат в связи с экономической ситуацией. Чистая прибыль предприятия с 2015 по 2020 гг. уменьшилась, а долг вырос.

«Интер РАО» (IRAO). Дивидендная политика энергетической компании подразумевает выплату 25% чистой прибыли. При этом Минфин не раз запрашивал от компании увеличения этого значения. В 2021 г. у компании вырос долг, но дивиденды с доходностью 5,5% были выплачены.

«Башнефть» (BANE). Согласно дивидендной политике, выплата составляет не менее 25% чистой прибыли. За 2020 г. выплат не было, а в 2021 г. они составили 25% прибыли. Финансовые показатели компании неоднозначны: с 2017 г. чистый долг увеличился, чистая прибыль нестабильна, а капитализация за то же время уменьшилась.

«Аэрофлот» (AFLT). Дивидендная политика подразумевает выплаты 25% чистой прибыли. С 2016 по 2019 гг. дивиденды составляли более 50%, а после перестали выплачиваться из-за сложного финансового положения.

«КамАЗ» (KMAZ). На дивиденды руководство должно направлять не менее 25% чистой прибыли, но компания не начисляет выплаты.

VK Company (VKCO). Государственная доля в структуре организации составляет только 18,62%. Пока компания не выплачивает дивиденды.

Некоторые организации с государственным участием уже обязывали выплачивать не менее 50% чистой прибыли по МСФО, но под влиянием материнских компаний. Это произошло с дочерними предприятиями «Газпрома» (GAZP) и «Россетей» (RSTI).

Не все компании, чьи выплаты согласно дивполитике составляют менее 50% прибыли, способны начислять хоть какие-то дивиденды. В таком случае более вероятным становится принудительное повышение дивидендов компаний с прибыльным бизнесом, которые и так выплачивают 50% чистой прибыли.

«Сбер» (SBER). К концу 2022 г. показатели банка начали выправляться.

«Роснефть» (ROSN) и «Газпром нефть» (SIBN). Эти компании нефтегазового сектора адаптировались к западным ограничениям. «Роснефть» перенаправила значительную долю поставок на восток, а «Газпром нефть» пользуется высоким спросом на внутреннем рынке.

«Россети» (RSTI), «РусГидро» (HYDR), «Совкомфлот» (FLOT), «НОВАТЭК» (NVTK). Для этих компаний возможно повышение минимальной доли распределяемой прибыли.

Какие компании могут «поплатиться» в 2023 году

Повышение дивидендных выплат — только один из ожидаемых способов пополнения бюджета. Также возможна «единовременная выплата» со стороны производителей угля и удобрений. Её размер определится после того, как станут известны подробности исполнения бюджета за 2022 год. В это же время будет установлен минимальный размер дивидендных выплат.

После принятия этих мер среди крупных производителей удобрений могут пострадать «ФосАгро» (PHOR), «Акрон» (AKRN), «КуйбышевАзот» (KAZT), а среди производителей угля, являющихся публичными компаниями, — En+ Group (ENPG) и «Мечел» (MTLR).

В целом экспортёров с хорошим положением дел и стабильной прибылью немного, поэтому на них не стоит делать ставку. Однако, вероятно, что металлургические компании окажутся под меньшим давлением, чем остальные.

Хотя Минфин пока не собирается увеличивать налоги, в том числе НДПИ, неизвестно, как будет развиваться ситуациия в середине или конце года при превышении ожидаемых расходов бюджета. Кроме того, НДПИ уже повышали до февраля 2022 г. Это решение создало давление на рынок.

Последствия принимаемых решений

В краткосрочной перспективе повышение дивидендных выплат кажется привлекательным. Увеличится дивидендная доходность акций, вырастут их котировки.

Но в долгосрочной перспективе это негативный фактор. Так, глава компании «Норникель» (GMKN) Михаил Потанин отменил дивиденды компании: по его словам, высокие выплаты акционерам препятствуют развитию бизнеса.

Кроме того, на многих государственных предприятиях оборудование нуждается в замене. Так, модернизация производственных мощностей «Интер РАО» (IRAO) оценивается в 200–300 млрд руб. Стратегия компании до 2025 г. подразумевает вложения на 500 млрд руб. Организация начнёт полноценно работать в интересах акционеров только к 2035 г.

Таким образом, повышение трат на дивидендные выплаты противоречит текущей стратегии развития некоторых компаний. Сейчас они заинтересованы в наращивании мощностей и в более активном развитии. В перспективе повышение выплат сделает их слабее конкурентов и приведёт к упадку.

Повышение налогов или других отчислений — это негативный фактор, но в долгосрочной перспективе он менее значим. Снижение налога принесёт дополнительные средства компании и вызовет рост котировок, а сокращение минимального объёма дивидендных выплат негативно скажется на цене акций.

Что это значит для инвесторов

Государственная экономика всё больше переходит в «специальный» режим. Это подтверждает бюджет России на 2023 год и принимаемые финансовые решения. В краткосрочной перспективе такая мобилизация доходов может влиять позитивно, так как выплаты акционерам увеличатся. Но впоследствии у компаний могут возникнуть проблемы из-за обязательных отчислений.

Сейчас инвесторам могут быть интересны госкомпании, которые направляют своим акционерам менее 50% чистой прибыли или не выплачивали дивиденды до этого. Вероятно, не стоит спешить покупать бумаги экспортёров и тех компаний, в отношении которых могут ввести повышенный НДПИ.

Что происходит с бюджетом

Бюджет России на 2023, 2024 и 2025 гг. утверждён с дефицитом. Недостаток средств составит 2% ВВП в 2023 г. и должен опуститься до 0,7% в 2025 г. При этом на оборону и безопасность государство тратит 9 трлн руб., или 32% всех расходов. Для сравнения: расходы из бюджета США на оборону в 2022 г. составляли 10,5% бюджета. И такой подход критикуется в стране как чрезмерные траты.

Государству сейчас нужно много средств. Для их привлечения уже выпустили облигации федерального займа. В октябре Минфин провёл безлимитные аукционы, при которых предложение взять долг изначально не ограничено. Так бюджет пополнился на 177 млрд руб. До декабря 2024 г. Минфин планирует привлечь 500 млрд руб. в форме ОФЗ.

Ещё один способ получить доход — обязать компании с долей государственного участия направлять минимум 50% чистой прибыли на выплату дивидендов.

В то же время налог на добычу полезных ископаемых (НДПИ) обещали больше не повышать, но его снижения также не планируется. Это увеличивает давление на сырьевые компании и производителей удобрений. Для них могут ввести обязательства по «единоразовой выплате». Размер этой выплаты будет определён после подведения итогов за 2022 г.

Компании с потенциальным повышением выплат

Давайте предположим, какие компании могут увеличить дивидендные выплаты в 2023 г., а какие окажутся под дополнительным налоговым давлением.

Компании с государственным участием чаще всего и так выплачивают дивиденды в размере 50% прибыли и выше. Те компании, которые распределяют меньшую долю прибыли, могут быть вынуждены повысить выплаты в 2023 г.

Объём пакета акций государства в уставном капитале организаций

Всего в государственной собственности находится 668 предприятий, но не все из них публичные. Государство владеет большинством акционных пакетов через Росимущество (563).

Рассмотрим публичные компании с государственным участием, доля дивидендных выплат которых составляет менее 50% чистой прибыли, согласно их див.

«ОАК», или «Объединённая авиастроительная компания» (UNAC). Организация является публичной с 2015 г. В связи с внешнеполитическими событиями она находится под санкциями и не выплачивает дивиденды из-за отсутствия чистой прибыли. С 2017 г. по 2021 г. у корпорации увеличился долг. Вероятно, от компании не будут требовать более высоких дивидендов.

Банк «ВТБ» (VTBR). В 2018 и 2019 гг. компания выплачивала акционерам 15% и 10% чистой прибыли соответственно, а в 2020 г. — 41%. «ВТБ» пока не раскрывал отчётность за 2022 г., но аналитики говорят о рекордных убытках. Скорее всего, дивидендов ожидать не стоит.

«ВСМПО-АВИСМА» (VSMO). Дивидендная политика лидера по производству титановой продукции подразумевает выплаты от 10% чистой прибыли. До 2002 г. руководство выплачивало 100% прибыли по РБСУ, а до 2019 г. дивиденды превышали 80% прибыли. В 2020 г. компания впервые отказалась от дивидендных выплат в связи с экономической ситуацией. Чистая прибыль предприятия с 2015 по 2020 гг. уменьшилась, а долг вырос.

«Интер РАО» (IRAO). Дивидендная политика энергетической компании подразумевает выплату 25% чистой прибыли. При этом Минфин не раз запрашивал от компании увеличения этого значения. В 2021 г. у компании вырос долг, но дивиденды с доходностью 5,5% были выплачены.

«Башнефть» (BANE). Согласно дивидендной политике, выплата составляет не менее 25% чистой прибыли. За 2020 г. выплат не было, а в 2021 г. они составили 25% прибыли. Финансовые показатели компании неоднозначны: с 2017 г. чистый долг увеличился, чистая прибыль нестабильна, а капитализация за то же время уменьшилась.

«Аэрофлот» (AFLT). Дивидендная политика подразумевает выплаты 25% чистой прибыли. С 2016 по 2019 гг. дивиденды составляли более 50%, а после перестали выплачиваться из-за сложного финансового положения.

«КамАЗ» (KMAZ). На дивиденды руководство должно направлять не менее 25% чистой прибыли, но компания не начисляет выплаты.

VK Company (VKCO). Государственная доля в структуре организации составляет только 18,62%. Пока компания не выплачивает дивиденды.

Некоторые организации с государственным участием уже обязывали выплачивать не менее 50% чистой прибыли по МСФО, но под влиянием материнских компаний. Это произошло с дочерними предприятиями «Газпрома» (GAZP) и «Россетей» (RSTI).

Не все компании, чьи выплаты согласно дивполитике составляют менее 50% прибыли, способны начислять хоть какие-то дивиденды. В таком случае более вероятным становится принудительное повышение дивидендов компаний с прибыльным бизнесом, которые и так выплачивают 50% чистой прибыли.

«Сбер» (SBER). К концу 2022 г. показатели банка начали выправляться.

«Роснефть» (ROSN) и «Газпром нефть» (SIBN). Эти компании нефтегазового сектора адаптировались к западным ограничениям. «Роснефть» перенаправила значительную долю поставок на восток, а «Газпром нефть» пользуется высоким спросом на внутреннем рынке.

«Россети» (RSTI), «РусГидро» (HYDR), «Совкомфлот» (FLOT), «НОВАТЭК» (NVTK). Для этих компаний возможно повышение минимальной доли распределяемой прибыли.

Какие компании могут «поплатиться» в 2023 году

Повышение дивидендных выплат — только один из ожидаемых способов пополнения бюджета. Также возможна «единовременная выплата» со стороны производителей угля и удобрений. Её размер определится после того, как станут известны подробности исполнения бюджета за 2022 год. В это же время будет установлен минимальный размер дивидендных выплат.

После принятия этих мер среди крупных производителей удобрений могут пострадать «ФосАгро» (PHOR), «Акрон» (AKRN), «КуйбышевАзот» (KAZT), а среди производителей угля, являющихся публичными компаниями, — En+ Group (ENPG) и «Мечел» (MTLR).

В целом экспортёров с хорошим положением дел и стабильной прибылью немного, поэтому на них не стоит делать ставку. Однако, вероятно, что металлургические компании окажутся под меньшим давлением, чем остальные.

Хотя Минфин пока не собирается увеличивать налоги, в том числе НДПИ, неизвестно, как будет развиваться ситуациия в середине или конце года при превышении ожидаемых расходов бюджета. Кроме того, НДПИ уже повышали до февраля 2022 г. Это решение создало давление на рынок.

Последствия принимаемых решений

В краткосрочной перспективе повышение дивидендных выплат кажется привлекательным. Увеличится дивидендная доходность акций, вырастут их котировки.

Но в долгосрочной перспективе это негативный фактор. Так, глава компании «Норникель» (GMKN) Михаил Потанин отменил дивиденды компании: по его словам, высокие выплаты акционерам препятствуют развитию бизнеса.

Кроме того, на многих государственных предприятиях оборудование нуждается в замене. Так, модернизация производственных мощностей «Интер РАО» (IRAO) оценивается в 200–300 млрд руб. Стратегия компании до 2025 г. подразумевает вложения на 500 млрд руб. Организация начнёт полноценно работать в интересах акционеров только к 2035 г.

Таким образом, повышение трат на дивидендные выплаты противоречит текущей стратегии развития некоторых компаний. Сейчас они заинтересованы в наращивании мощностей и в более активном развитии. В перспективе повышение выплат сделает их слабее конкурентов и приведёт к упадку.

Повышение налогов или других отчислений — это негативный фактор, но в долгосрочной перспективе он менее значим. Снижение налога принесёт дополнительные средства компании и вызовет рост котировок, а сокращение минимального объёма дивидендных выплат негативно скажется на цене акций.

Что это значит для инвесторов

Государственная экономика всё больше переходит в «специальный» режим. Это подтверждает бюджет России на 2023 год и принимаемые финансовые решения. В краткосрочной перспективе такая мобилизация доходов может влиять позитивно, так как выплаты акционерам увеличатся. Но впоследствии у компаний могут возникнуть проблемы из-за обязательных отчислений.

Сейчас инвесторам могут быть интересны госкомпании, которые направляют своим акционерам менее 50% чистой прибыли или не выплачивали дивиденды до этого. Вероятно, не стоит спешить покупать бумаги экспортёров и тех компаний, в отношении которых могут ввести повышенный НДПИ.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба