25 января 2023 Открытие | Полиметалл

Компания Polymetal International (POLY) опубликовала в среду, 25 января, производственные результаты за IV квартал и 12 месяцев 2022 года. Polymetal входит в топ-10 мировых производителей золота и в топ-5 производителей серебра.

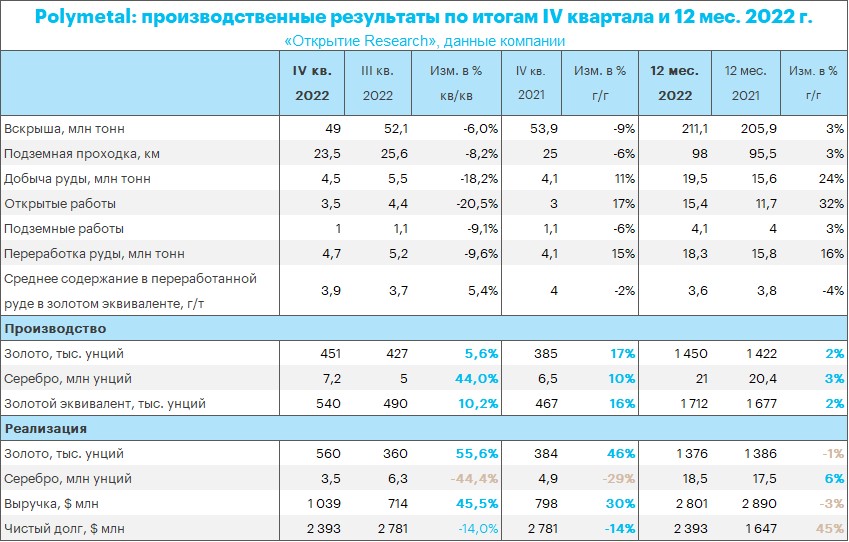

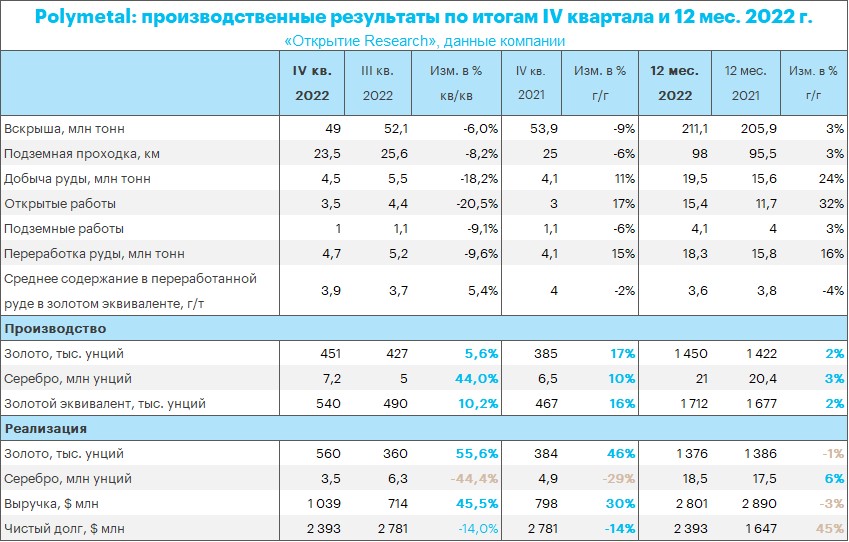

По итогам 2022 г. компания произвела 1,712 млн унций в золотом эквиваленте, что на 2% больше, чем в 2021 г., и соответствует производственному плану в объёме 1,7 млн унций;

В IV квартале производство выросло на 16% г/г, до 540 тыс. унций благодаря вкладу Нежданинского месторождения и высоким содержаниям на Кызыле;

За год выручка Polymetal сократилась на 3% г/г на фоне снижения средних цен на золото и серебро и составила $2,8 млрд;

При этом в IV квартале выручка подскочила на 30%, до $1 млрд;

За IV квартал чистый долг компании сократился на 14% благодаря существенному положительному денежному потоку от высвобождения оборотного капитала и составил на конец года приблизительно $2,4 млрд.

Прогнозы компании на 2023 год

Polymetal подтверждает текущий годовой производственный план на 2023 год в объёме 1,7 млн унций золотого эквивалента.

Компания прогнозирует общие денежные затраты (Total Cash Costs, или ТСС) в диапазоне $950–1000, а совокупные денежные затраты на поддержание устойчивого производства (All-In Sustaining Costs, или AISC) — $1300–1400 на унцию золотого эквивалента. Издержки за 2022 год Polymetal пока не раскрыла, но ожидает, что они не превысят прогнозные значения в $900–1000 и $1300–1400 соответственно.

Компания продолжает оценивать различные варианты изменения структуры группы, включая потенциальное изменение страны регистрации материнской компании на «дружественную». Предварительно предпочтительной юрисдикцией остаётся Казахстан. В этом случае первичный листинг может быть перенесён на AIX.

Наш взгляд на событие

Алексей Павлов, PhD, начальник управления «Открытие Инвестиции», главный аналитик по российскому рынку акций

Однозначным позитивом мы считаем очень сильные продажи в IV квартале, что позволило Polymetal сократить запасы, существенная часть которых была сформирована в II квартале 2022 г., а также снизить оборотный капитал и чистый долг. Таким образом, проблемы со сбытом продукции отечественными золотодобытчиками на фоне санкций, по всей видимости, остались позади. Еще более интересным моментом с точки зрения инвестиционной привлекательности данного кейса может стать возможная редомициляция головной структуры Polymetal в Казахстан, что позволит и акционерам в периметре НРД получать дивиденды. Впрочем, данный процесс ещё не запущен, и пока только оценивается менеджментом. Ну, а до принятия такого решения мы по-прежнему осторожностью смотрим на перспективы бумаг компании для резидентов РФ

Сокращение запасов

В ноябре 2022 г. менеджмент отмечал, что экспортные продажи в полной мере возобновились только в конце III квартала, поэтому ожидалось, что разрыв между производством и продажами будет устранён до конца 2022 года. Теперь же менеджмент прогнозирует, что оставшийся разрыв между производством и сбытом планируется нивелировать в первой половине 2023 года. В II квартале компания производила золото на 43% больше, чем реализовывала, то в III квартале соотношение производство/реализация сократилось до 19%. В IV квартале ситуация изменилась кардинально: реализация на 24% превысила производство. При таких темпах прогнозы компании об устранении разрыва между производством и реализацией в ближайшие 6 месяцев выглядят более чем адекватно. Если по итогам 9 месяцев 2022 г., по данным компании, было накоплено 198 тыс. унций запасов готовой продукции, то в IV квартале реализация золота (560 тыс. унций) превысила производство (451 тыс. унций) на 109 тыс. унций. Следовательно, запасы уже меньше 90 тыс. унций.

Конъюнктура

В IV квартале внешняя конъюнктура для золотодобытчиков улучшилась. При этом средняя квартальная цена за счёт ралли золота на спот-рынке в ноябре и декабре ($1730/унц.) практически не изменилась относительно средней цены за III квартал ($1727/унц.). При этом средний курс доллара к рублю в IV квартале составил 62,85 руб. за доллар, что на 5,6% выше среднего курса по итогам III квартала (59,49 руб. за доллар).

Что делать инвестору

Инвестиционный тезис напрямую связан с редомиляцией головной структуры в дружественную юрисдикцию. Пока этот вопрос остаётся в подвешенном состоянии, поэтому мы консервативно относимся к бумаге и не рекомендуем её к покупке.

В спекулятивном тезисе производственные результаты явно понравились инвесторам. Темпы сокращения запасов очень впечатляют. При этом конъюнктура на рынке остаётся благоприятной, поэтому мы не исключаем, что увидим в бумаге спекулятивный интерес к покупкам. Однако, если говорить о горизонте 1–2 месяцев, мы ожидаем коррекцию доллара на международном рынке и соответствующую коррекцию цен на золото на международном рынке. При этом ослаблению рубля в ближайшие месяцы будет мешать выполнение бюджетного правила. Если рубль и ослабнет, то только по геополитическим причинам. С начала года бумаги POLY подорожали на 18,5% — лидеры роста в отраслевом индексе «Металлов и добычи». Технически котировки выглядят перекупленными, поэтому не исключаем коррекции.

Динамика акций

Акции Polymetal 25 января по состоянию на 15:15 мск дорожали на 3%, до 438,3 руб. В ходе сессии котировки поднимались до 446,1 руб. — это максимум за 7 месяцев. Индекс Мосбиржи в тот же момент рос на 0,06%, а отраслевой индекс «Металлов и добычи» прибавлял 1%. Поэтому акции компании смотрелись однозначно лучше рынка и лучше сектора.

Котировки POLY на 18% выше 50-дневной средней цены и на 29% выше 100-дневной средней. Это лучшая динамика в секторе за календарную неделю, за календарный месяц и с начала года. При этом средний торговый объём за 20 дней упал на 25% по сравнению со средним объёмом за 3 месяца. Технически цены готовы к коррекции.

По итогам 2022 г. компания произвела 1,712 млн унций в золотом эквиваленте, что на 2% больше, чем в 2021 г., и соответствует производственному плану в объёме 1,7 млн унций;

В IV квартале производство выросло на 16% г/г, до 540 тыс. унций благодаря вкладу Нежданинского месторождения и высоким содержаниям на Кызыле;

За год выручка Polymetal сократилась на 3% г/г на фоне снижения средних цен на золото и серебро и составила $2,8 млрд;

При этом в IV квартале выручка подскочила на 30%, до $1 млрд;

За IV квартал чистый долг компании сократился на 14% благодаря существенному положительному денежному потоку от высвобождения оборотного капитала и составил на конец года приблизительно $2,4 млрд.

Прогнозы компании на 2023 год

Polymetal подтверждает текущий годовой производственный план на 2023 год в объёме 1,7 млн унций золотого эквивалента.

Компания прогнозирует общие денежные затраты (Total Cash Costs, или ТСС) в диапазоне $950–1000, а совокупные денежные затраты на поддержание устойчивого производства (All-In Sustaining Costs, или AISC) — $1300–1400 на унцию золотого эквивалента. Издержки за 2022 год Polymetal пока не раскрыла, но ожидает, что они не превысят прогнозные значения в $900–1000 и $1300–1400 соответственно.

Компания продолжает оценивать различные варианты изменения структуры группы, включая потенциальное изменение страны регистрации материнской компании на «дружественную». Предварительно предпочтительной юрисдикцией остаётся Казахстан. В этом случае первичный листинг может быть перенесён на AIX.

Наш взгляд на событие

Алексей Павлов, PhD, начальник управления «Открытие Инвестиции», главный аналитик по российскому рынку акций

Однозначным позитивом мы считаем очень сильные продажи в IV квартале, что позволило Polymetal сократить запасы, существенная часть которых была сформирована в II квартале 2022 г., а также снизить оборотный капитал и чистый долг. Таким образом, проблемы со сбытом продукции отечественными золотодобытчиками на фоне санкций, по всей видимости, остались позади. Еще более интересным моментом с точки зрения инвестиционной привлекательности данного кейса может стать возможная редомициляция головной структуры Polymetal в Казахстан, что позволит и акционерам в периметре НРД получать дивиденды. Впрочем, данный процесс ещё не запущен, и пока только оценивается менеджментом. Ну, а до принятия такого решения мы по-прежнему осторожностью смотрим на перспективы бумаг компании для резидентов РФ

Сокращение запасов

В ноябре 2022 г. менеджмент отмечал, что экспортные продажи в полной мере возобновились только в конце III квартала, поэтому ожидалось, что разрыв между производством и продажами будет устранён до конца 2022 года. Теперь же менеджмент прогнозирует, что оставшийся разрыв между производством и сбытом планируется нивелировать в первой половине 2023 года. В II квартале компания производила золото на 43% больше, чем реализовывала, то в III квартале соотношение производство/реализация сократилось до 19%. В IV квартале ситуация изменилась кардинально: реализация на 24% превысила производство. При таких темпах прогнозы компании об устранении разрыва между производством и реализацией в ближайшие 6 месяцев выглядят более чем адекватно. Если по итогам 9 месяцев 2022 г., по данным компании, было накоплено 198 тыс. унций запасов готовой продукции, то в IV квартале реализация золота (560 тыс. унций) превысила производство (451 тыс. унций) на 109 тыс. унций. Следовательно, запасы уже меньше 90 тыс. унций.

Конъюнктура

В IV квартале внешняя конъюнктура для золотодобытчиков улучшилась. При этом средняя квартальная цена за счёт ралли золота на спот-рынке в ноябре и декабре ($1730/унц.) практически не изменилась относительно средней цены за III квартал ($1727/унц.). При этом средний курс доллара к рублю в IV квартале составил 62,85 руб. за доллар, что на 5,6% выше среднего курса по итогам III квартала (59,49 руб. за доллар).

Что делать инвестору

Инвестиционный тезис напрямую связан с редомиляцией головной структуры в дружественную юрисдикцию. Пока этот вопрос остаётся в подвешенном состоянии, поэтому мы консервативно относимся к бумаге и не рекомендуем её к покупке.

В спекулятивном тезисе производственные результаты явно понравились инвесторам. Темпы сокращения запасов очень впечатляют. При этом конъюнктура на рынке остаётся благоприятной, поэтому мы не исключаем, что увидим в бумаге спекулятивный интерес к покупкам. Однако, если говорить о горизонте 1–2 месяцев, мы ожидаем коррекцию доллара на международном рынке и соответствующую коррекцию цен на золото на международном рынке. При этом ослаблению рубля в ближайшие месяцы будет мешать выполнение бюджетного правила. Если рубль и ослабнет, то только по геополитическим причинам. С начала года бумаги POLY подорожали на 18,5% — лидеры роста в отраслевом индексе «Металлов и добычи». Технически котировки выглядят перекупленными, поэтому не исключаем коррекции.

Динамика акций

Акции Polymetal 25 января по состоянию на 15:15 мск дорожали на 3%, до 438,3 руб. В ходе сессии котировки поднимались до 446,1 руб. — это максимум за 7 месяцев. Индекс Мосбиржи в тот же момент рос на 0,06%, а отраслевой индекс «Металлов и добычи» прибавлял 1%. Поэтому акции компании смотрелись однозначно лучше рынка и лучше сектора.

Котировки POLY на 18% выше 50-дневной средней цены и на 29% выше 100-дневной средней. Это лучшая динамика в секторе за календарную неделю, за календарный месяц и с начала года. При этом средний торговый объём за 20 дней упал на 25% по сравнению со средним объёмом за 3 месяца. Технически цены готовы к коррекции.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба