31 января 2023 goldenfront.ru

Акции золотодобывающих компаний были в числе лидеров по подъёму в первом квартале, но их нельзя назвать уникальными.

Кажется, что в последнее время золотодобывающий сектор слишком часто взлетает и падает вслед за сырьевыми товарами и глобальными акциями. Быть одним из лидеров, но не главным лидером, - вполне нормально на текущий момент, когда мы все еще находимся на задней линии первоначально прогнозируемого ралли на широких рынках активов в четвертом-первом квартале.

Но если я прав насчёт реального бычьего рынка золота и особенно золотодобывающих компаний, в какой-то момент ситуация должна измениться. Золотодобывающие компании - антициклические предприятия, и то, что их затраты, такие как энергия, материалы и даже человеческие ресурсы, дорожают, - плохо на них сказывается. Правда, то, что золото опережало большинство из них в последние 3-6 месяцев – это положительный фактор. Настоящая игра начнется тогда, когда инвесторы посмотрят на свои истерзанные портфели и увидят, что только один сектор (или один из немногих других) растет, в то время как идёт возобновление медвежьего рынка в подверженных риску циклических активах.

Сейчас я могу свободно говорить о медвежьих настроениях, т.к. ссылаясь на ссылку выше, я правильно предсказывал бычьи настроения. Более того, у меня нет ни одной короткой позиции ни в чем. Только долгосрочные (и много денежных средств/эквивалентов под проценты). Поэтому я не обсуждаю свой портфель, когда рассуждаю о прекращение ралли, устроенном FOMO в январе, как по команде.

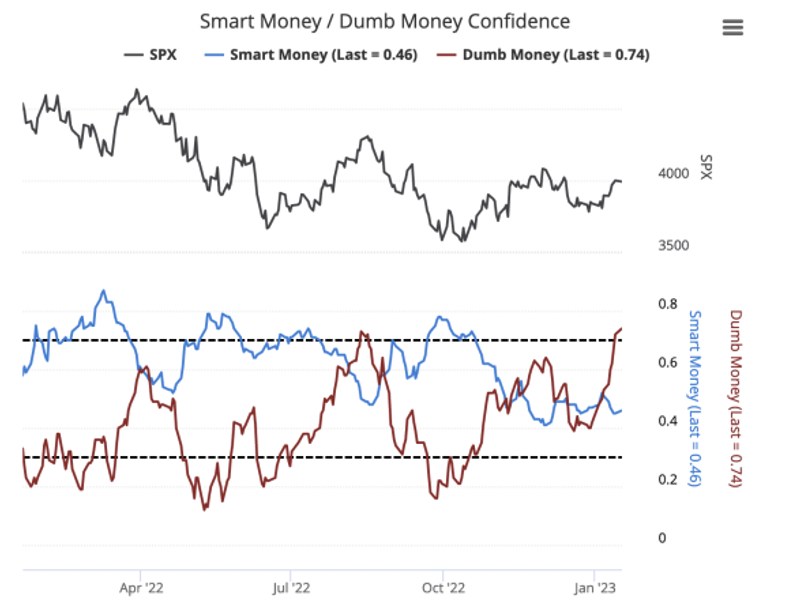

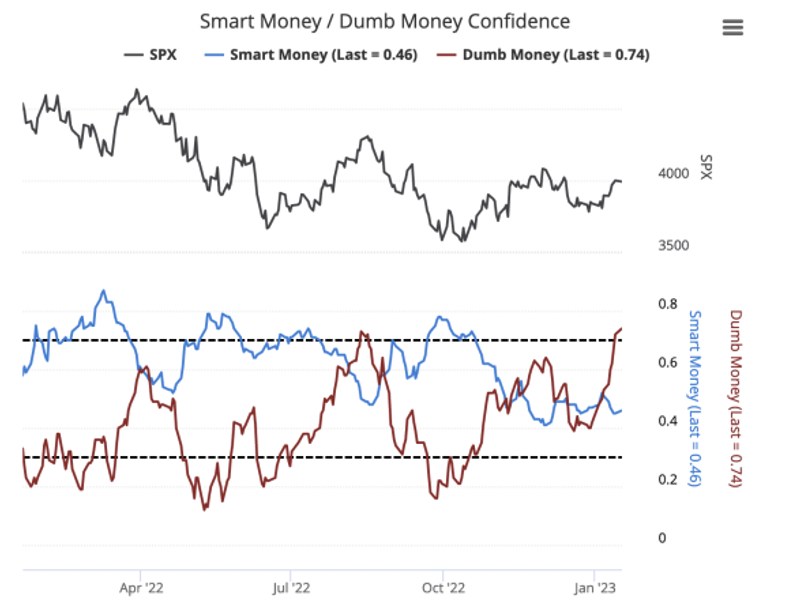

Умные деньги/ глупая уверенность в деньгах

Источник: Sentimentrader.com

Должны быть фундаментальные причины, чтобы прогнозировать бычий рынок в секторе золотых акций. Этим дамам не нужно обращаться (и они всегда рядом). На этот раз золотые черлидерши окажутся правы, т.к. белка в конце концов найдёт свой вечный орех.

Но причина будет не в инфляции и не в том, что Китай и Индия хотят больше золота. Не потому, что Дороти цокает каблуками своих рубиновых туфелек. Это случится из-за того, что в условиях контрцикличности, после «пузыря», золото сохранит свою ценность относительно нефти, материалов, сырьевых товаров, акций и всех других бенефициаров прошлых циклов инфляции.

Рассмотрение причин (и индикаторов) выходит за рамки данной статьи, однако, если вы периодически читаете меня, значит некоторые из них вы уже знаете. Я просто покажу вам месячный график индекса акций золотодобытчиков HUIGoldBugs и отмечу несколько моментов...

Корректировки будут (очевидно, что мы управляем данными потенциалами каждую неделю в NFTRH, наряду с бычьими потенциалами), но...

HUI сделал шаг к своей цели в 500.

Наилучшие условия для бычьего рынка наступят тогда, когда другие рынки активов перестанут работать (что, по иронии судьбы, может временно негативно повлиять на акции золотодобывающих компаний). Этого еще не случилось, и, кстати, 1 февраля состоится заседание беззубого тигра, более известного как Федеральная резервная система.

Что касается месячного графика HUI, отражающего общую картину, то он полностью соответствует плану после того, как RSI достиг дна в логической точке (и затем вырос выше 50) а HUI взял рубеж в 240, ставший ключевым сопротивлением.В любом случае, это говорит о том, что в ближайшие год-два будет достигнут новый максимум на ужасно волатильном бычьем рынке, начавшимся в 2016 году. Если он достигнет прежней цели в 375, обозначенной в 2020 году, то мало что помешает дойти ему до уровня в 500.

Индекс HUI Gold Bugs

Кажется, что в последнее время золотодобывающий сектор слишком часто взлетает и падает вслед за сырьевыми товарами и глобальными акциями. Быть одним из лидеров, но не главным лидером, - вполне нормально на текущий момент, когда мы все еще находимся на задней линии первоначально прогнозируемого ралли на широких рынках активов в четвертом-первом квартале.

Но если я прав насчёт реального бычьего рынка золота и особенно золотодобывающих компаний, в какой-то момент ситуация должна измениться. Золотодобывающие компании - антициклические предприятия, и то, что их затраты, такие как энергия, материалы и даже человеческие ресурсы, дорожают, - плохо на них сказывается. Правда, то, что золото опережало большинство из них в последние 3-6 месяцев – это положительный фактор. Настоящая игра начнется тогда, когда инвесторы посмотрят на свои истерзанные портфели и увидят, что только один сектор (или один из немногих других) растет, в то время как идёт возобновление медвежьего рынка в подверженных риску циклических активах.

Сейчас я могу свободно говорить о медвежьих настроениях, т.к. ссылаясь на ссылку выше, я правильно предсказывал бычьи настроения. Более того, у меня нет ни одной короткой позиции ни в чем. Только долгосрочные (и много денежных средств/эквивалентов под проценты). Поэтому я не обсуждаю свой портфель, когда рассуждаю о прекращение ралли, устроенном FOMO в январе, как по команде.

Умные деньги/ глупая уверенность в деньгах

Источник: Sentimentrader.com

Должны быть фундаментальные причины, чтобы прогнозировать бычий рынок в секторе золотых акций. Этим дамам не нужно обращаться (и они всегда рядом). На этот раз золотые черлидерши окажутся правы, т.к. белка в конце концов найдёт свой вечный орех.

Но причина будет не в инфляции и не в том, что Китай и Индия хотят больше золота. Не потому, что Дороти цокает каблуками своих рубиновых туфелек. Это случится из-за того, что в условиях контрцикличности, после «пузыря», золото сохранит свою ценность относительно нефти, материалов, сырьевых товаров, акций и всех других бенефициаров прошлых циклов инфляции.

Рассмотрение причин (и индикаторов) выходит за рамки данной статьи, однако, если вы периодически читаете меня, значит некоторые из них вы уже знаете. Я просто покажу вам месячный график индекса акций золотодобытчиков HUIGoldBugs и отмечу несколько моментов...

Корректировки будут (очевидно, что мы управляем данными потенциалами каждую неделю в NFTRH, наряду с бычьими потенциалами), но...

HUI сделал шаг к своей цели в 500.

Наилучшие условия для бычьего рынка наступят тогда, когда другие рынки активов перестанут работать (что, по иронии судьбы, может временно негативно повлиять на акции золотодобывающих компаний). Этого еще не случилось, и, кстати, 1 февраля состоится заседание беззубого тигра, более известного как Федеральная резервная система.

Что касается месячного графика HUI, отражающего общую картину, то он полностью соответствует плану после того, как RSI достиг дна в логической точке (и затем вырос выше 50) а HUI взял рубеж в 240, ставший ключевым сопротивлением.В любом случае, это говорит о том, что в ближайшие год-два будет достигнут новый максимум на ужасно волатильном бычьем рынке, начавшимся в 2016 году. Если он достигнет прежней цели в 375, обозначенной в 2020 году, то мало что помешает дойти ему до уровня в 500.

Индекс HUI Gold Bugs

http://goldenfront.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба