1 февраля 2023 investing.com Гудков Владимир

Историческую важность текущего момента, сложившегося на основных индексах США, невозможно недооценить. Лучшие экономисты, аналитики и эксперты бьются над вопросом: завершился ли медвежий рынок, длившийся почти весь 2022 год, или падение лишь в начале пути, и мы стоим на пороге одного из крупнейших обвалов в истории?

Момент настолько неоднозначный, что в экспертном сообществе, как говорится, “кто в лес, кто по дрова”. Причем рассматриваются сразу несколько сценариев: кто за продолжение “банкета” и падение на новое дно, кто за окончательный разворот и поход S&P 500 на новые максимумы, кто за более высокий отскок к уровню плюс-минус 4300 и после этого продолжение падения. Не говоря уже о том, что цели у всех разные.

Я провел собственное исследование, досконально изучив несколько десятков различных макроэкономических и технических показателей по основным индексам, секторам, крупным акциям и другим инструментам, и пришел к очень любопытным выводам, которые постараюсь подробно изложить в данной статье.

Последние 2 года я работал над созданием аналитической прогнозной модели, определяющей среднесрочные разворотные уровни по ключевым индексам США и акциям. Данная модель основана на комплексном сравнительном анализе и выявлении закономерностей по большому числу показателей и технических индикаторов, показывающих зоны перекупленности/перепроданности, а также взаимосвязи, прямые и обратные корреляции, конвергенции и дивергенции между различными графиками на большом историческом промежутке.

Для подтверждения смены тренда применяется волновой анализ (волны Эллиотта, Вульфа), уровни Фибоначчи и торговые индикаторы (RSI, MACD, скользящие средние, полосы Боллинджера, McClellan и другие), технические паттерны, каналы, ценовые уровни, объёмы и прочие инструменты.

Благодаря этой модели мне удалось выявить уникальные взаимосвязи и закономерности, показывающие высокую вероятность определения потенциальных уровней смены тренда, и я сумел довольно точно рассчитать все основные уровни разворотов в текущем медвежьем цикле, а также неплохо заработать на этом.

Полностью раскрыть всю аналитику не представляется возможным, поскольку даже очень подготовленному читателю потребуются многие дни для анализа и осмысления. Поэтому постараюсь тезисно изложить основные выводы и продемонстрировать отдельные ключевые закономерности, чтобы попытаться спрогнозировать, что ждет фондовый рынок США в ближайшем будущем.

Итак, не буду долго акцентировать внимание на макроэкономике, лишь отмечу основные факторы, которые влияют и будут оказывать дальнейшее влияние на рынки.

Уже всем очевидно, что цикл ужесточения монетарной политики и высокие ставки неизбежно приведут экономику к рецессии. Собственно, ничего удивительного: экономика циклична, и за циклом роста всегда следует цикл падения. Это как закон природы или физики.

Ряд опережающих макроэкономических показателей, таких как инверсия кривой доходности, инфляция (PPI, CPI, PCE), индекс деловой активности (PMI), индекс потребительской уверенности (CCI), индекс настроения потребителей Мичиганского Университета (MCSI), розничные продажи и другие индикаторы уже давно сигнализируют о надвигающейся рецессии. Хотя технически рецессия наступила уже в середине прошлого года, когда 2 квартала подряд ВВП США показал снижение.

Вполне закономерно, хотя и с опозданием, ФРС для борьбы с высокой инфляцией выключила “печатный станок” и перешла к политике ужесточения, так называемому QT (quantitative tightening), выраженному в поднятии ключевой ставки и изъятию ликвидности с рынка.

Очевидно, чтобы побороть инфляцию необходимо существенно подавить уровень потребления, что неизбежно спровоцирует рецессию. И это жизненно необходимый для экономики процесс, позволяющий очиститься от балласта в виде нежизнеспособных компаний-зомби и перезагрузить экономическую систему, чтобы вновь запустить здоровый цикл роста.

Итак, резюмируем, что нас ждет рецессия, и вопрос лишь один: насколько тяжелая и приведет ли она к затяжному мировому кризису или депрессии.

Для целей нашего исследования важно знать, что исторически основное падение на рынке происходит в момент снижения ставки, а во время так называемой Фед-паузы (когда ФРС приостанавливает поднятие ставки и оставляет на некоторое время ее высокой, чтобы убедиться в долгосрочном эффекте на инфляцию), напротив, рынок растет. Только этот рост является лишь душевным медвежьим ралли, а не сменой тренда.

Если мы исходим из понимания, что в самое ближайшее время ФРС приостановит дальнейшее поднятие ставки, то рынок ожидает существенное ралли на несколько месяцев, после чего по этой логике должен последовать мощный обвал.

Теперь попытаемся технически разобраться в том, что происходит и чего можно ожидать в ближайшие несколько месяцев.

С начала коррекции падение на основных американских индексах происходило в форме расширяющейся диагонали, и большинство аналитиков склонялось ко мнению, что в рамках данной диагонали предстоит погружение в район 3000-3400. В свете последнего роста по индексам сценарий диагонали поставлен под сомнение.

К примеру, Dow Jones сломал диагональ еще в ноябре прошлого года, отыграв 75% всей коррекции всего за 2 месяца. В конце января мы стали свидетелями выхода цены за MA200 (200-дневную скользящую среднюю) на дневном ТФ (таймфрейме) и слом диагонали на S&P 500, что также поставило под сомнение продолжение медвежьего сценария. Более того, вот-вот на графике образуется золотой крест, когда на дневном ТФ MA50 (50-дневная скользящая средняя) пересечет МА200 снизу вверх.

Исторически за весь период существования графика это всегда означало смену тренда, и индекс шел покорять новые вершины. Во всяком случае, это касается всех медвежьих рынков, и даже почти все внутрициклические коррекции подчинялись этому правилу. Также на недельном ТФ цена пробила MA50 и делает попытку закрепиться выше.

Но не будем обольщаться раньше времени. Поскольку мы исходим из базового сценария, в котором мы начинаем погружаться в рецессию, и не за горами смена риторики ФРС, то необходимо рассмотреть множество других не менее важных закономерностей для построения наиболее вероятного сценария.

Начнем с анализа взаимодействия цены и скользящих средних. Оговорюсь, что я рассматриваю данную коррекцию как полноценный медвежий рынок, а не внутрициклическую коррекцию, который, как минимум, корректирует весь супер-бычий цикл с 2009 г.

Я пришел к такому выводу по изучению многих факторов, как макроэкономических, так и технических. Это отдельная большая тема, поэтому детально расписывать тут не буду.

На недельном ТФ на всех медвежьих рынках цена, после того как уходит ниже МА50, идет тестировать МА200, после чего, как правило, возвращается протестировать МА50 снизу, прежде чем продолжить падение. Сейчас цена сделала повторный ретест МА50 и проколола ее.

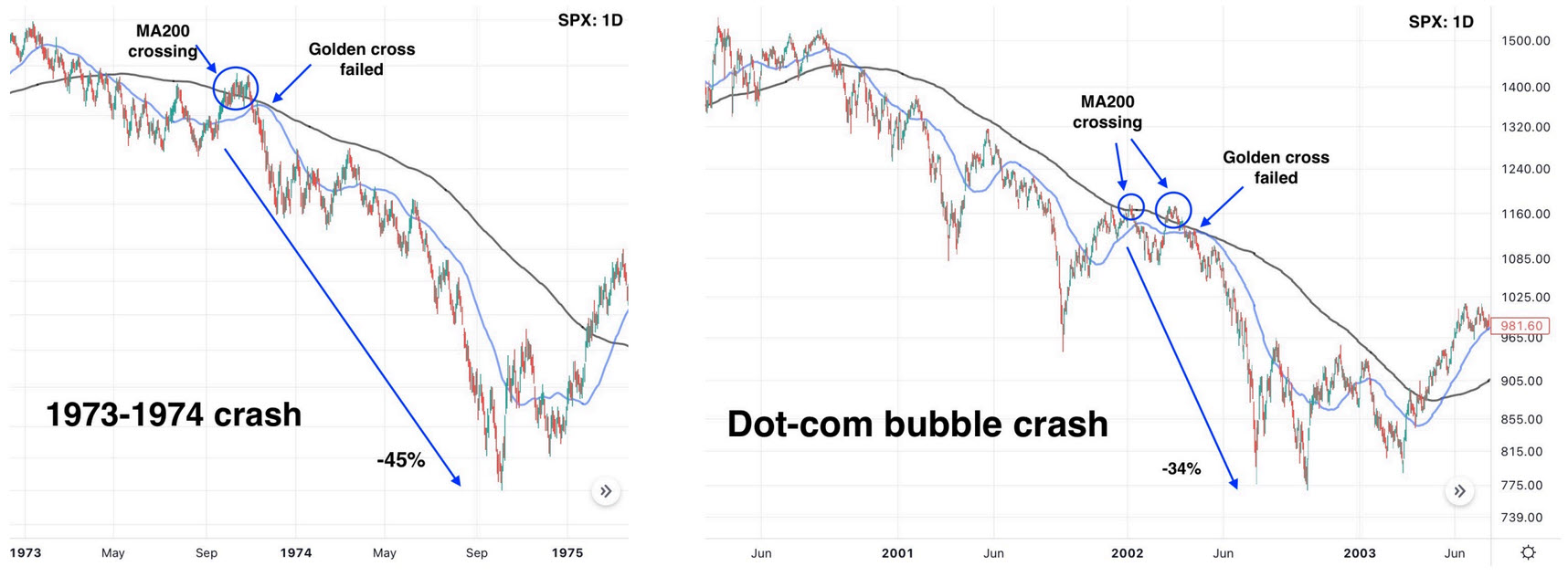

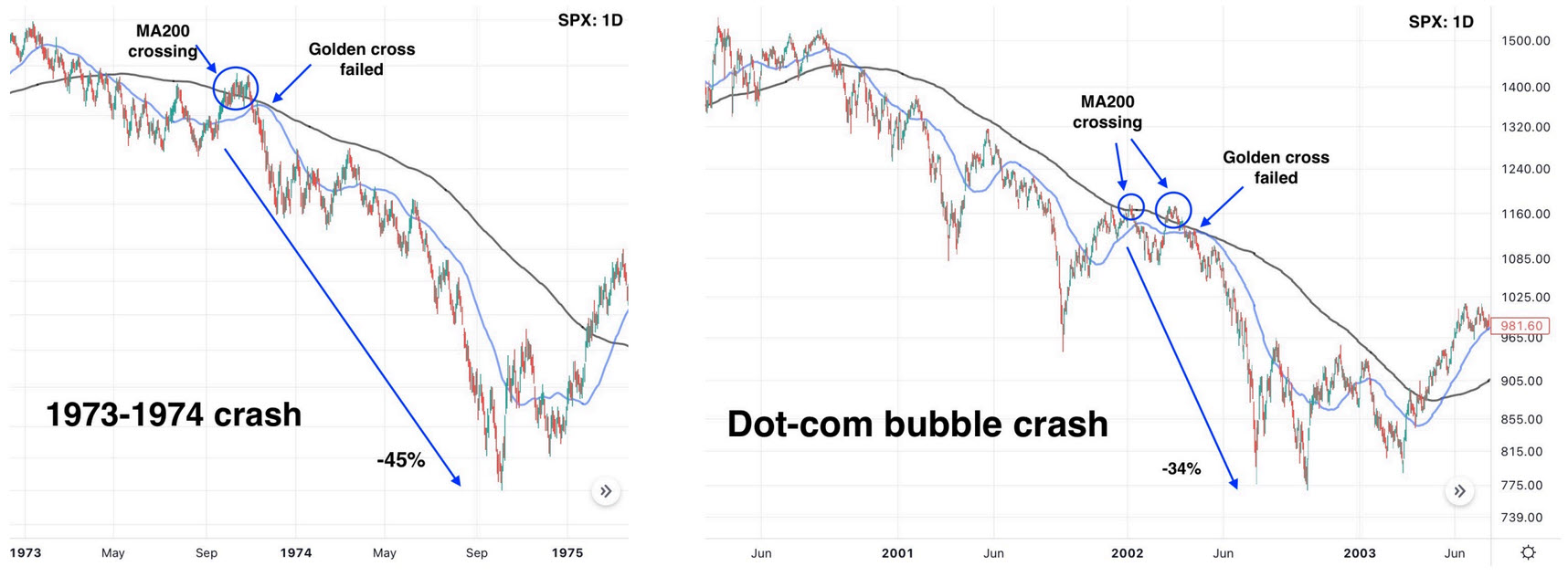

Похожая техническая картина была в октябре 1973 года, когда цена целый месяц пыталась пробить МА50 на недельном ТФ, а на дневном ТФ уверенно вышла выше МА200, сделав ретест сверху и казалось бы пошла выше. И там тоже на дневном ТФ MA50 чуть было не пересекла МА200, образовав золотой крест.

Что было потом, всем хорошо известно: индекс пошел в пике и потерял еще 45% в течение года (см. график ниже слева).

Схожая ситуация также была во время падения дот-комов в 2002 г., когда цена дважды пробивала МА200, и тоже чуть было не образовался золотой крест, что не помешало индексу после обвалиться еще на 34% (график ниже справа).

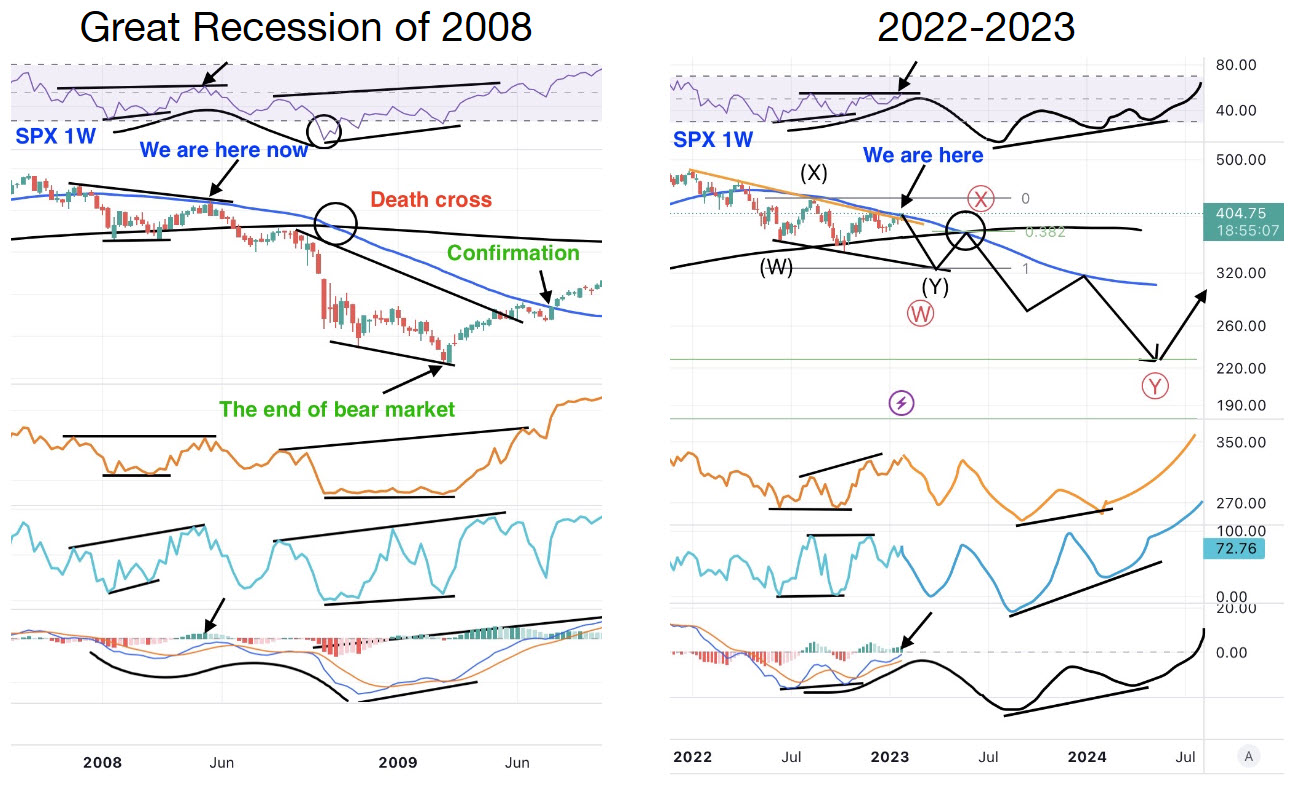

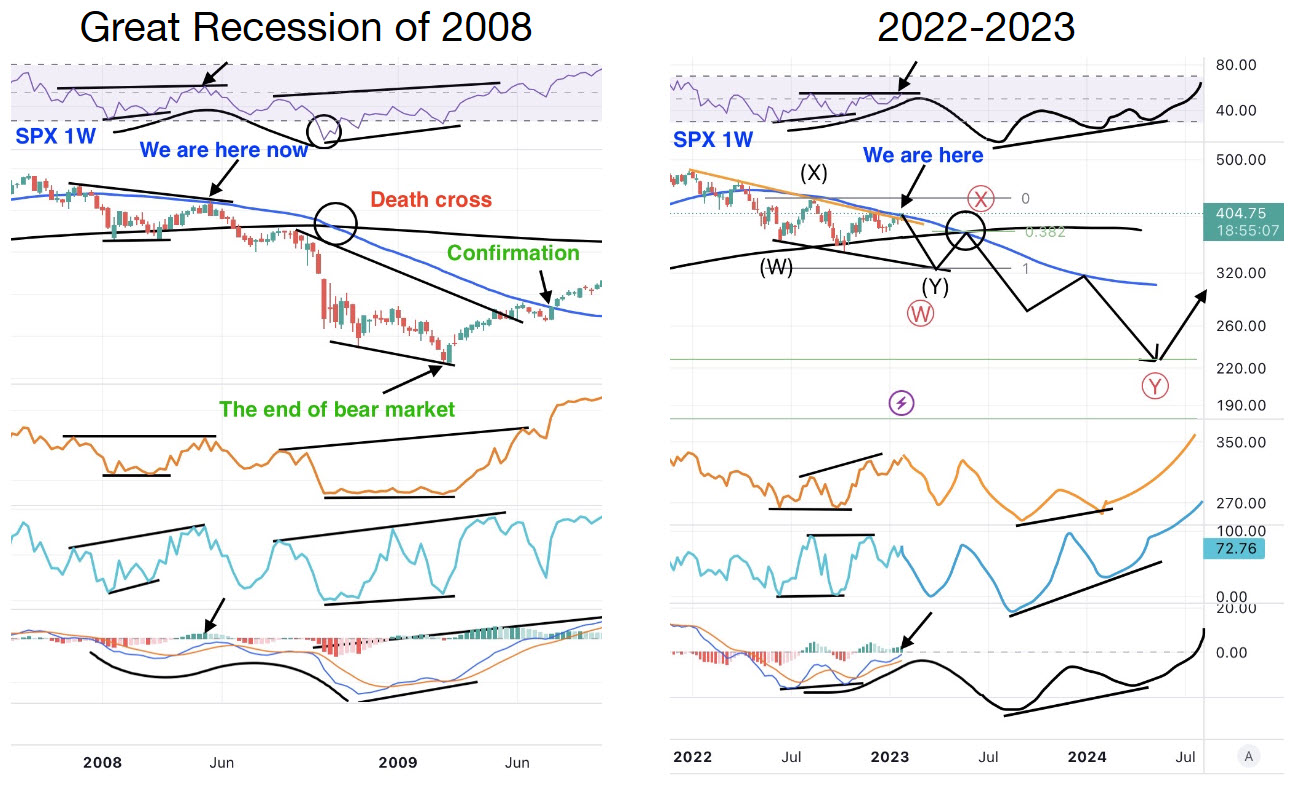

Еще более любопытное сходство с текущим моментом наблюдалось в 2008. На графиках ниже 2 медвежьих рынка: 2008 и сейчас. Сверху вниз следующие индикаторы на недельном ТФ: RSI, индекс S&P 500 (на графике черная кривая - МА200, синяя - МА50), акции выше 200MA, акции выше 50MA, MACD.

Посмотрите и внимательно сравните 2 слайда. Хорошо видно, как цена на обоих графиках после теста МА200 отскочила к MA50. При этом по RSI она в районе 50, а MACD все еще в отрицательной зоне. При этом схожий паттерн и момент по MACD и RSI с выраженной дивергенцией.

Что было дальше в 2008 году также прекрасно видно — индекс обрушился на 53% менее чем за 10 месяцев. И обратите внимание, как заканчиваются медвежьи рынки — правая половина слайда с рецессией 2008. После образования креста смерти на недельном ТФ RSI и MACD достигают экстремумов и возникает сильная дивергенция по ним и по акциям выше 50MA и 200МА.

На правом слайде в его правой части проиллюстрирован возможный схематичный сценарий в случае продолжения медвежьего рынка.

На недельном ТФ в предыдущих медвежьих циклах цена никогда не закреплялась выше МА50 и выходила за его пределы уже при завершении падения и смены тренда на бычий. Я спроецировал МА50 и МА200 в случае продолжения медвежьего рынка, сделал расчёт по возможным уровням движения цены, применив волны Эллиотта, Фибоначчи и горизонтальные уровни, так, чтобы цена не выходила за МА50 и получился сценарий, который вы видите.

Конечно, угол наклона МА50 может немного корректироваться, но глобально это не сильно изменит картинку. Если сработает данный сценарий, то после похода в район 3000-3400 последует отскок не выше 3800-4000, затем дальнейшее падение через задержку на уровне примерно 2750 с возможным окончательным дном в районе 2000-2400.

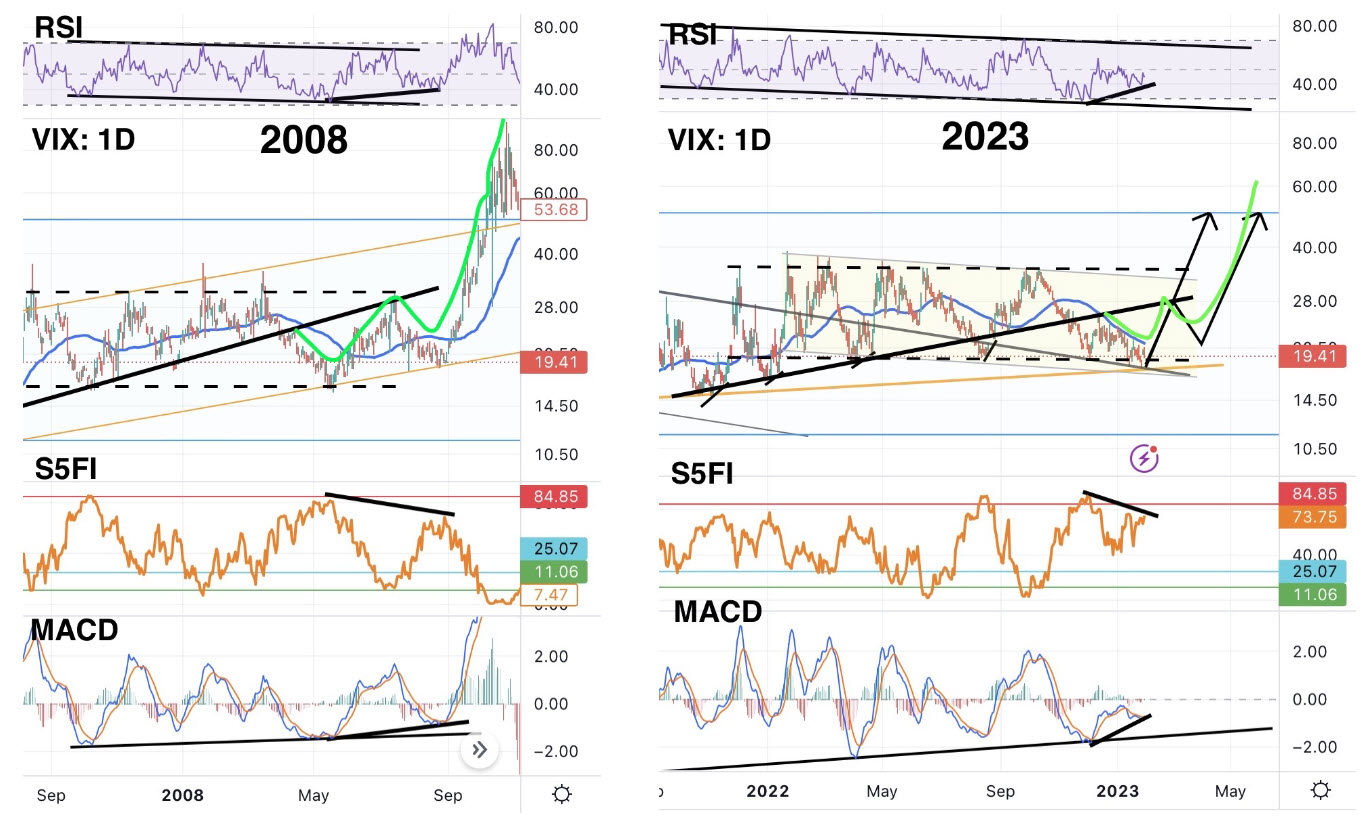

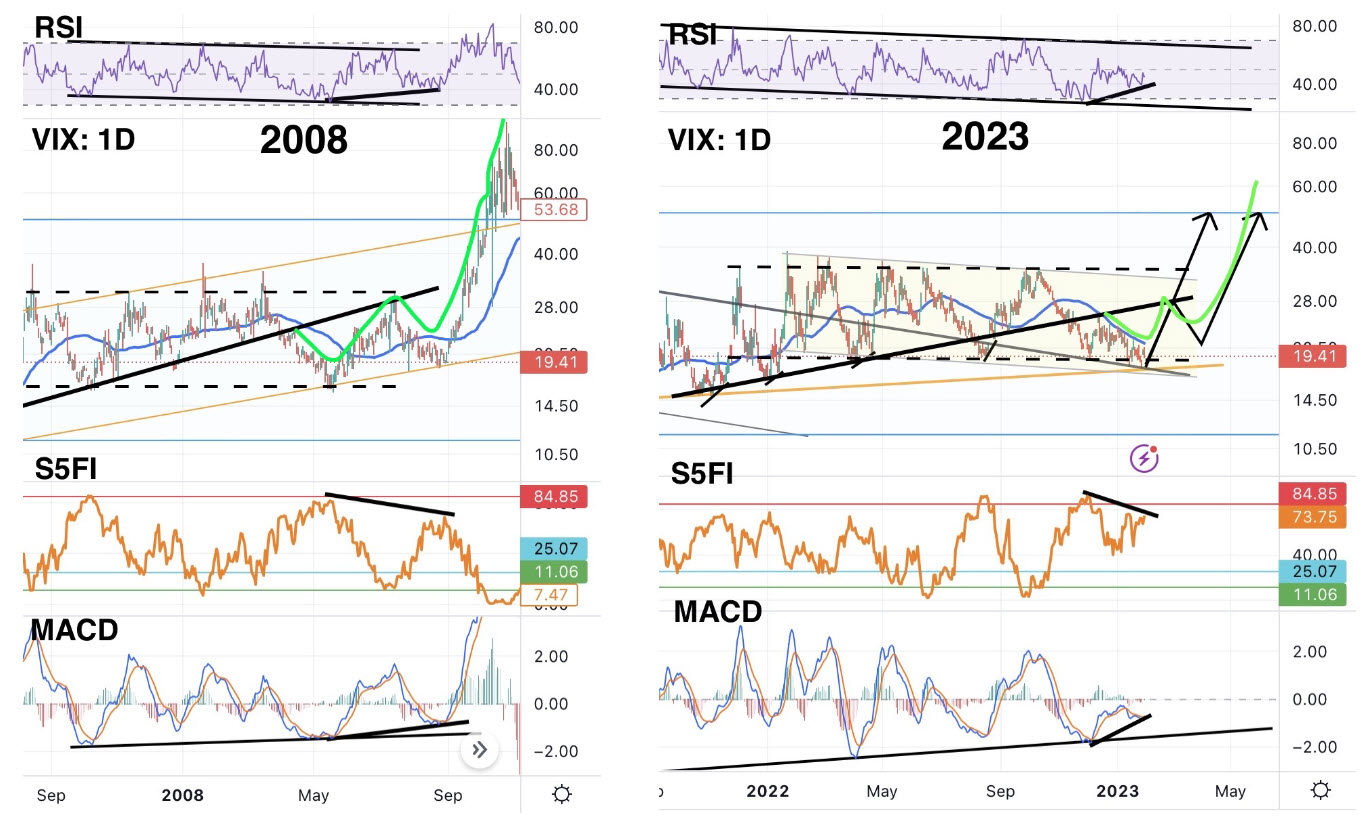

Отдельного внимания заслуживает VIX (индекс волатильности и страха) и его обратная корреляция с индексами. Я проанализировал историю этой корреляции за последние 20 лет и выявил удивительно точную закономерность, которую даже визуально отчетливо видно на графике ниже.

Каждый раз, когда акции выше 50МА (S5FI, оранжевая кривая) достигают экстремумов, VIX ставит свое дно. Это также совпадает с дном по RSI и MACD. При этом после достижения дна VIX тестирует MA50 снизу (синюю кривую на графике), затем немного откатывает, образуя дивергенцию с акциями выше 50МА, и «пуляет» наверх на 70-100% и более, причем в течение считанных дней.

Перед “взлетом” по RSI и MACD образуется бычья дивергенция. Я перепроверил эту закономерность на всем историческом промежутке с 2007 г. - работает «как часы».

Кроме того, сейчас на VIX мы наблюдаем еще более уникальный момент, почти как две капли воды схожий с моментом в преддверии обвала 2008 г. (см. график ниже).

Незадолго до самого масштабного падения, случившегося осенью 2008, образовался очень похожий боковик с практически одинаковыми значениями по верхам и низам, а также с повышающимися низами по линии тренда, которая точно так же, как и сейчас, была пробита вниз, затем оттестирована снизу, после чего произошел откат и полет “to the moon”. При этом была удивительно схожая дивергенция по RSI, MACD и акциям выше 50МА.

Из чего следует вывод, что высока вероятность существенного взлета VIX в ближайшее время. А происходит такое всегда, когда индексы ускоряют свое падение и устремляются на новое дно.

Также на экстремумах находится целый ряд медвежьих индикаторов, таких как Fear & Greed Index, Intermediate Term Optimism Index (Optix), S5TW (акции выше 20MA), дивергенция на McClellan Oscillator и MACD, дивергенция между smart money & dumb money (Умные / глупые деньги: умные деньги не покупают, а продают) и другие.

Резюмируя, считаю, что медвежий рынок еще далек от завершения, и мы вскоре увидим очередную волну падения. Краткосрочно это не исключает возможности индексам сходить еще повыше. Но сильно выше вряд ли.

Сегодня посмотрим, что скажет Пауэлл, и какое решение по ставке принято. Если вдруг поднимут на 0.5% или на 0.25%, но с сохранением жесткой риторики, то мы вполне можем увидеть душевную распродажу. И еще отчеты “мамонтов” (Meta (NASDAQ:META; признана в России экстремистской организацией и запрещена), Apple (NASDAQ:AAPL), Amazon (NASDAQ:AMZN), Alphabet (NASDAQ:GOOGL)) на этой неделе могут преподнести сюрпризы.

Момент настолько неоднозначный, что в экспертном сообществе, как говорится, “кто в лес, кто по дрова”. Причем рассматриваются сразу несколько сценариев: кто за продолжение “банкета” и падение на новое дно, кто за окончательный разворот и поход S&P 500 на новые максимумы, кто за более высокий отскок к уровню плюс-минус 4300 и после этого продолжение падения. Не говоря уже о том, что цели у всех разные.

Я провел собственное исследование, досконально изучив несколько десятков различных макроэкономических и технических показателей по основным индексам, секторам, крупным акциям и другим инструментам, и пришел к очень любопытным выводам, которые постараюсь подробно изложить в данной статье.

Последние 2 года я работал над созданием аналитической прогнозной модели, определяющей среднесрочные разворотные уровни по ключевым индексам США и акциям. Данная модель основана на комплексном сравнительном анализе и выявлении закономерностей по большому числу показателей и технических индикаторов, показывающих зоны перекупленности/перепроданности, а также взаимосвязи, прямые и обратные корреляции, конвергенции и дивергенции между различными графиками на большом историческом промежутке.

Для подтверждения смены тренда применяется волновой анализ (волны Эллиотта, Вульфа), уровни Фибоначчи и торговые индикаторы (RSI, MACD, скользящие средние, полосы Боллинджера, McClellan и другие), технические паттерны, каналы, ценовые уровни, объёмы и прочие инструменты.

Благодаря этой модели мне удалось выявить уникальные взаимосвязи и закономерности, показывающие высокую вероятность определения потенциальных уровней смены тренда, и я сумел довольно точно рассчитать все основные уровни разворотов в текущем медвежьем цикле, а также неплохо заработать на этом.

Полностью раскрыть всю аналитику не представляется возможным, поскольку даже очень подготовленному читателю потребуются многие дни для анализа и осмысления. Поэтому постараюсь тезисно изложить основные выводы и продемонстрировать отдельные ключевые закономерности, чтобы попытаться спрогнозировать, что ждет фондовый рынок США в ближайшем будущем.

Итак, не буду долго акцентировать внимание на макроэкономике, лишь отмечу основные факторы, которые влияют и будут оказывать дальнейшее влияние на рынки.

Уже всем очевидно, что цикл ужесточения монетарной политики и высокие ставки неизбежно приведут экономику к рецессии. Собственно, ничего удивительного: экономика циклична, и за циклом роста всегда следует цикл падения. Это как закон природы или физики.

Ряд опережающих макроэкономических показателей, таких как инверсия кривой доходности, инфляция (PPI, CPI, PCE), индекс деловой активности (PMI), индекс потребительской уверенности (CCI), индекс настроения потребителей Мичиганского Университета (MCSI), розничные продажи и другие индикаторы уже давно сигнализируют о надвигающейся рецессии. Хотя технически рецессия наступила уже в середине прошлого года, когда 2 квартала подряд ВВП США показал снижение.

Вполне закономерно, хотя и с опозданием, ФРС для борьбы с высокой инфляцией выключила “печатный станок” и перешла к политике ужесточения, так называемому QT (quantitative tightening), выраженному в поднятии ключевой ставки и изъятию ликвидности с рынка.

Очевидно, чтобы побороть инфляцию необходимо существенно подавить уровень потребления, что неизбежно спровоцирует рецессию. И это жизненно необходимый для экономики процесс, позволяющий очиститься от балласта в виде нежизнеспособных компаний-зомби и перезагрузить экономическую систему, чтобы вновь запустить здоровый цикл роста.

Итак, резюмируем, что нас ждет рецессия, и вопрос лишь один: насколько тяжелая и приведет ли она к затяжному мировому кризису или депрессии.

Для целей нашего исследования важно знать, что исторически основное падение на рынке происходит в момент снижения ставки, а во время так называемой Фед-паузы (когда ФРС приостанавливает поднятие ставки и оставляет на некоторое время ее высокой, чтобы убедиться в долгосрочном эффекте на инфляцию), напротив, рынок растет. Только этот рост является лишь душевным медвежьим ралли, а не сменой тренда.

Если мы исходим из понимания, что в самое ближайшее время ФРС приостановит дальнейшее поднятие ставки, то рынок ожидает существенное ралли на несколько месяцев, после чего по этой логике должен последовать мощный обвал.

Теперь попытаемся технически разобраться в том, что происходит и чего можно ожидать в ближайшие несколько месяцев.

С начала коррекции падение на основных американских индексах происходило в форме расширяющейся диагонали, и большинство аналитиков склонялось ко мнению, что в рамках данной диагонали предстоит погружение в район 3000-3400. В свете последнего роста по индексам сценарий диагонали поставлен под сомнение.

К примеру, Dow Jones сломал диагональ еще в ноябре прошлого года, отыграв 75% всей коррекции всего за 2 месяца. В конце января мы стали свидетелями выхода цены за MA200 (200-дневную скользящую среднюю) на дневном ТФ (таймфрейме) и слом диагонали на S&P 500, что также поставило под сомнение продолжение медвежьего сценария. Более того, вот-вот на графике образуется золотой крест, когда на дневном ТФ MA50 (50-дневная скользящая средняя) пересечет МА200 снизу вверх.

Исторически за весь период существования графика это всегда означало смену тренда, и индекс шел покорять новые вершины. Во всяком случае, это касается всех медвежьих рынков, и даже почти все внутрициклические коррекции подчинялись этому правилу. Также на недельном ТФ цена пробила MA50 и делает попытку закрепиться выше.

Но не будем обольщаться раньше времени. Поскольку мы исходим из базового сценария, в котором мы начинаем погружаться в рецессию, и не за горами смена риторики ФРС, то необходимо рассмотреть множество других не менее важных закономерностей для построения наиболее вероятного сценария.

Начнем с анализа взаимодействия цены и скользящих средних. Оговорюсь, что я рассматриваю данную коррекцию как полноценный медвежий рынок, а не внутрициклическую коррекцию, который, как минимум, корректирует весь супер-бычий цикл с 2009 г.

Я пришел к такому выводу по изучению многих факторов, как макроэкономических, так и технических. Это отдельная большая тема, поэтому детально расписывать тут не буду.

На недельном ТФ на всех медвежьих рынках цена, после того как уходит ниже МА50, идет тестировать МА200, после чего, как правило, возвращается протестировать МА50 снизу, прежде чем продолжить падение. Сейчас цена сделала повторный ретест МА50 и проколола ее.

Похожая техническая картина была в октябре 1973 года, когда цена целый месяц пыталась пробить МА50 на недельном ТФ, а на дневном ТФ уверенно вышла выше МА200, сделав ретест сверху и казалось бы пошла выше. И там тоже на дневном ТФ MA50 чуть было не пересекла МА200, образовав золотой крест.

Что было потом, всем хорошо известно: индекс пошел в пике и потерял еще 45% в течение года (см. график ниже слева).

Схожая ситуация также была во время падения дот-комов в 2002 г., когда цена дважды пробивала МА200, и тоже чуть было не образовался золотой крест, что не помешало индексу после обвалиться еще на 34% (график ниже справа).

Еще более любопытное сходство с текущим моментом наблюдалось в 2008. На графиках ниже 2 медвежьих рынка: 2008 и сейчас. Сверху вниз следующие индикаторы на недельном ТФ: RSI, индекс S&P 500 (на графике черная кривая - МА200, синяя - МА50), акции выше 200MA, акции выше 50MA, MACD.

Посмотрите и внимательно сравните 2 слайда. Хорошо видно, как цена на обоих графиках после теста МА200 отскочила к MA50. При этом по RSI она в районе 50, а MACD все еще в отрицательной зоне. При этом схожий паттерн и момент по MACD и RSI с выраженной дивергенцией.

Что было дальше в 2008 году также прекрасно видно — индекс обрушился на 53% менее чем за 10 месяцев. И обратите внимание, как заканчиваются медвежьи рынки — правая половина слайда с рецессией 2008. После образования креста смерти на недельном ТФ RSI и MACD достигают экстремумов и возникает сильная дивергенция по ним и по акциям выше 50MA и 200МА.

На правом слайде в его правой части проиллюстрирован возможный схематичный сценарий в случае продолжения медвежьего рынка.

На недельном ТФ в предыдущих медвежьих циклах цена никогда не закреплялась выше МА50 и выходила за его пределы уже при завершении падения и смены тренда на бычий. Я спроецировал МА50 и МА200 в случае продолжения медвежьего рынка, сделал расчёт по возможным уровням движения цены, применив волны Эллиотта, Фибоначчи и горизонтальные уровни, так, чтобы цена не выходила за МА50 и получился сценарий, который вы видите.

Конечно, угол наклона МА50 может немного корректироваться, но глобально это не сильно изменит картинку. Если сработает данный сценарий, то после похода в район 3000-3400 последует отскок не выше 3800-4000, затем дальнейшее падение через задержку на уровне примерно 2750 с возможным окончательным дном в районе 2000-2400.

Отдельного внимания заслуживает VIX (индекс волатильности и страха) и его обратная корреляция с индексами. Я проанализировал историю этой корреляции за последние 20 лет и выявил удивительно точную закономерность, которую даже визуально отчетливо видно на графике ниже.

Каждый раз, когда акции выше 50МА (S5FI, оранжевая кривая) достигают экстремумов, VIX ставит свое дно. Это также совпадает с дном по RSI и MACD. При этом после достижения дна VIX тестирует MA50 снизу (синюю кривую на графике), затем немного откатывает, образуя дивергенцию с акциями выше 50МА, и «пуляет» наверх на 70-100% и более, причем в течение считанных дней.

Перед “взлетом” по RSI и MACD образуется бычья дивергенция. Я перепроверил эту закономерность на всем историческом промежутке с 2007 г. - работает «как часы».

Кроме того, сейчас на VIX мы наблюдаем еще более уникальный момент, почти как две капли воды схожий с моментом в преддверии обвала 2008 г. (см. график ниже).

Незадолго до самого масштабного падения, случившегося осенью 2008, образовался очень похожий боковик с практически одинаковыми значениями по верхам и низам, а также с повышающимися низами по линии тренда, которая точно так же, как и сейчас, была пробита вниз, затем оттестирована снизу, после чего произошел откат и полет “to the moon”. При этом была удивительно схожая дивергенция по RSI, MACD и акциям выше 50МА.

Из чего следует вывод, что высока вероятность существенного взлета VIX в ближайшее время. А происходит такое всегда, когда индексы ускоряют свое падение и устремляются на новое дно.

Также на экстремумах находится целый ряд медвежьих индикаторов, таких как Fear & Greed Index, Intermediate Term Optimism Index (Optix), S5TW (акции выше 20MA), дивергенция на McClellan Oscillator и MACD, дивергенция между smart money & dumb money (Умные / глупые деньги: умные деньги не покупают, а продают) и другие.

Резюмируя, считаю, что медвежий рынок еще далек от завершения, и мы вскоре увидим очередную волну падения. Краткосрочно это не исключает возможности индексам сходить еще повыше. Но сильно выше вряд ли.

Сегодня посмотрим, что скажет Пауэлл, и какое решение по ставке принято. Если вдруг поднимут на 0.5% или на 0.25%, но с сохранением жесткой риторики, то мы вполне можем увидеть душевную распродажу. И еще отчеты “мамонтов” (Meta (NASDAQ:META; признана в России экстремистской организацией и запрещена), Apple (NASDAQ:AAPL), Amazon (NASDAQ:AMZN), Alphabet (NASDAQ:GOOGL)) на этой неделе могут преподнести сюрпризы.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба