Microsoft в 2022 году столкнулась с трудностями, как и другие представители техсектора, несмотря на свое лидирующее положение. Темпы роста выручки начали замедляться, причем даже в облачном сегменте. Оптимизация операционных затрат тоже стала для компании актуальной, в результате было объявлено о предстоящем сокращении 10–11 тыс. сотрудников. Последние полгода акции выглядят слабее широкого рынка, хотя ранее бигтехов было принято считать в некоторой степени защитными активами. На среднесрочном горизонте потенциал роста акций скромный.

Мы присваиваем рейтинг "Держать" акциям Microsoft c целевой ценой $ 286 на следующие 12 месяцев. Потенциал роста с текущего уровня равен 13,2%.

Microsoft Corporation — американская высокотехнологическая компания, конгломерат в сфере ПО для бизнеса и частных лиц, провайдер облачной платформы Microsoft Cloud.

Основным драйвером роста выручки Microsoft остается облачный сегмент. Во 2Q 2023 фингода выручка облачной платформы Microsoft Cloud достигла рекордных $ 27,1 млрд, увеличившись на 22% г/г. При этом выручка ключевого продукта — платформы Microsoft Azure — увеличилась на 31% г/г, но в следующем квартале ее рост будет ниже 30% г/г.

Наиболее проблемным выглядит сегмент Personal Computing, выручка которого во 2Q 2023 фингода сократилась на 19% г/г. В рамках данного сегмента доходы от предустановленных ОС Windows упали на 39% г/г из-за сокращения глобальных поставок ПК, и в следующем квартале их снижение составит 35–40% г/г.

В декабре 2022 года Microsoft приобрела 4% в капитале Лондонской биржи и объявила о 10-летнем партнерстве с площадкой. Вместе с этим к концу 2022 года стало понятно, что сделка по покупке Activision Blizzard может не состояться под давлением антимонопольных регуляторов.

2023 год начался для Microsoft с инвестиций $ 10 млрд в проект OpenAI, который является создателем новой модели диалогового ИИ в лице уникального чат-бота ChatGPT. Это только один из этапов на пути к стратегической цели — внедрению ИИ во все продукты и сервисы.

По результатам 2Q 2023 фингода общая выручка Microsoft составила $ 52,75 млрд (+2% г/г). Скорр. валовая маржа осталась на уровне прошлого года — 67%. Скорр. операционная маржа снизилась с прошлого года на 2 п. п., до 41%. Скорр. чистая прибыль составила $ 17,4 млрд (-7% г/г), а скорр. разводненная EPS оказалась на уровне $ 2,32 (-6% г/г).

В 3Q 2023 фингода Microsoft спрогнозировала рост выручки на 2–4% г/г, до $ 50,5–51,5 млрд, тогда как до этого рынок закладывал рост около 6% г/г. Такой прогноз немного разочаровал инвесторов.

В начале 2023 фингода, как мы и ожидали, Microsoft повысила дивидендные выплаты с $ 2,48 до $ 2,72 на акцию в год. Дивидендную доходность NTM оцениваем в 1,1%. В то же время с началом нового фингода байбэк был резко сокращен — с $ 7,8 млрд в квартал до $ 4,6 млрд в квартал на фоне снижения FCF. По нашим оценкам, доступный объем байбэка в рамках текущей программы составляет около $ 29 млрд (1,6% капитализации).

Описание эмитента

Microsoft Corporation — американская высокотехнологическая компания, конгломерат в сфере программного обеспечения для бизнеса и частных лиц. Microsoft основана в 1976 году Биллом Гейтсом и его соратниками, торгуются на бирже с 1986 года. В 2019 году рыночная капитализация компании впервые превысила $ 1 трлн, а в 2021 году впервые поднялась выше $ 2 трлн. На текущий момент капитализация составляет около $ 1,8 трлн.

Microsoft оперирует в трех основных сегментах: Intelligent Cloud (программные продукты, платформы, устройства, услуги и бизнес-решения в сфере облачного хранения данных), Productivity & Business Processes (разработка операционных систем, серверных приложений и различных бизнес-приложений) и Personal Computing (производство ПК, планшетов, игровых консолей, умных устройств и сопутствующих аксессуаров, игровое направление).

Ключевым направлением инвестиций для Microsoft являются технологии ИИ. Можно сказать, что искусственный интеллект — отправная точка для разработки новых приложений и программных продуктов. Также в сфере интересов Microsoft технологии автономного вождения и технологии виртуальной и дополненной реальности.

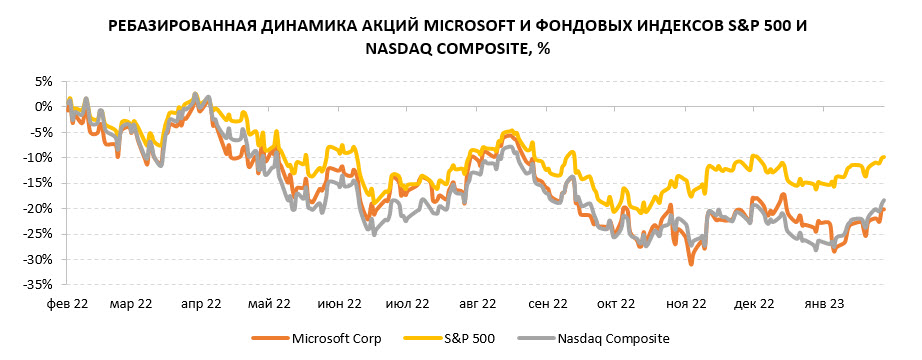

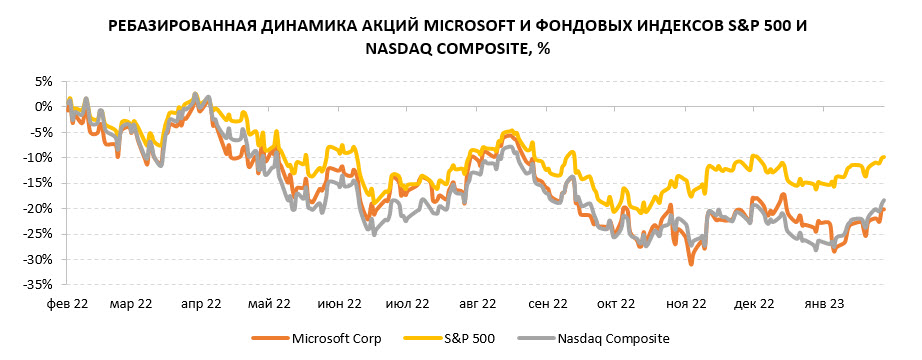

В первой половине 2022 года акции Microsoft двигались вместе с S&P 500, но во второй половине начали отставать. За последние 6 месяцев акции отстали от бенчмарка на 10%.

Перспективы и риски

Основным драйвером роста выручки Microsoft остается облачный сегмент. Отрасль облачных вычислений пока устойчива к ухудшению глобальной экономики. По прогнозам Gartner, рост затрат конечных пользователей на публичное облако в 2023 году составит около 20%. Microsoft может быть уверена в росте своей облачной платформы в ближайшие несколько лет. По состоянию на конец 2Q 2023 фингода обязательства компании по заключенным контрактам составляют $ 189 млрд, что на 29% выше, чем годом ранее.

Во 2Q 2023 фингода выручка облачной платформы Microsoft Cloud достигла рекордных $ 27,1 млрд, увеличившись на 22% г/г. На долю облачных доходов приходится 51% совокупной выручки компании. Валовая маржа облачной платформы по итогам квартала составила 72%, что на 2 п. п. выше прошлогодних значений. И все же последние несколько кварталов рост замедляется. Во 2Q 2023 фингода выручка ключевого продукта — платформы Microsoft Azure — увеличилась на 31% г/г (38% г/г в постоянной валюте), хотя еще год назад темпы роста достигали 46% г/г. В 3Q 2023 фингода компания ожидает, что темпы роста Azure окажутся чуть ниже 30% г/г.

Использование облака, а также удаленная работа неразрывно связаны с необходимостью обеспечить должный уровень информационной безопасности для пользователей, данных и приложений. Темпы роста отрасли кибербезопасности за последние 4 года составили в среднем 10–11% в год, что вдвое выше, чем у IT-сектора в целом. В 2023 году также прогнозируется рост отрасли порядка 11%, но долгосрочные темпы роста на горизонте до 2030 года оцениваются в среднем в 15% в год. Microsoft достигла неплохих результатов в направлении инфобезопасности, хотя ей и приходится конкурировать с узкопрофильными компаниями. Microsoft предлагает отдельные и комплексные решения в категориях управления разрешениями, управления идентификацией, обнаружения угроз, выявления уязвимостей и др., что удобно для пользователей облачной платформы, так как им не нужно настраивать интеграцию с приложениями и сервисами сторонних разработчиков. За последние 12 месяцев доходы сервисов кибербезопасности Microsoft составили $ 20 млрд, притом что доля компании на мировом рынке решений для кибербезопасности составляет около 3%, по оценкам Canalys.

Microsoft удерживает позицию лидера по части создания метавселенной для бизнеса. Еще в 2021 году компания анонсировала платформу Mesh для взаимодействия в смешанной реальности и создания у пользователей ощущения полного присутствия, в том числе при удаленной работе. Mesh в будущем будет интегрирована во многие продукты Microsoft (Teams, Azure, Dynamics 365), а в перспективе может стать самостоятельным приложением и работать на любых устройствах. Кроме того, функционал платформы Azure позволяет работать с цифровыми двойниками, и этой функцией пользуются уже многие клиенты, в частности производственные компании. Например, Boeing для проектирования новых моделей лайнеров использует цифровых двойников и AR-гарнитуру HoloLens 2, разработанную Microsoft.

Наиболее проблемным выглядит сегмент Personal Computing, выручка которого во 2Q 2023 фингода сократилась на 19% г/г. В рамках данного сегмента доходы от предустановленных ОС Windows упали на 39% г/г из-за высокой базы прошлого года, а также из-за сокращения глобальных поставок ПК. По оценкам Gartner, в IV квартале 2022 года глобальные поставки ПК рухнули на 28,5% г/г, что стало худшей динамикой с середины 1990-х годов. По итогам всего 2022 года поставки ПК оказались немногим выше, чем в доковидном 2019 году. В 2023 году спрос на ПК вряд ли восстановится. Доходы Microsoft от продажи устройств аналогично сократились на 39% г/г ввиду высокой базы прошлого года, снижения потребительского спроса и перенесенных сроков выпуска новинок. Выручка от продажи консолей Xbox снизилась на 13% г/г, от продажи контента для Xbox — на 12% г/г, от реализации коммерческих продуктов и сервисов Windows — на 3% г/г. В 3Q 2023 фингода Microsoft прогнозирует, что сегмент продолжит стагнировать и покажет снижение выручки на 16–18% г/г, причем доходы от предустановленных ОС Windows могут упасть на 35–40% г/г, а доходы от продажи устройств — на 40–45% г/г.

Хотя облачная платформа способна обеспечить Microsoft безбедное будущее, компания все же продолжает искать способы увеличения своего адресуемого рынка и искать для себя новые ниши и возможности. В декабре 2022 года Microsoft приобрела 4% в капитале Лондонской биржи и объявила о 10-летнем партнерстве с площадкой. Вместе с этим к концу 2022 года стало понятно, что сделка по покупке Activision Blizzard может не состояться под давлением антимонопольных регуляторов. Microsoft не теряет надежды закрыть сделку до конца 2023 фингода, хотя по факту судебное рассмотрение может затянуться на несколько лет. В случае, если сделки все же не будет, Microsoft ничего не теряет. Более того, в компании уже нашли замену. По слухам, в 2023 году Microsoft может объявить о покупке Netflix, называется ориентировочная стоимость около $ 190 млрд. Исходя из аппетитов менеджмента, можно заключить, что компания активно пытается увеличить свое присутствие в отраслях, ориентированных на частных потребителей, в дополнение к своему лидерству в сфере В2В.

2023 год начался для Microsoft с инвестиций $ 10 млрд в проект OpenAI, который является создателем новой модели диалогового ИИ в лице уникального чат-бота ChatGPT. Чат-бот имеет широкое применение от обслуживания клиентов до помощи разработчикам, он работает с информацией в текстовом, звуковом, визуальном формате и уже успел стать популярным даже среди обычных граждан. Microsoft планирует внедрить ChatGPT в облачные сервисы платформы Azure, а затем и в поисковую систему Bing, что позволит составить конкуренцию даже поисковой системе Google. И в целом внедрение ИИ во все продукты и сервисы — одна из долгосрочных стратегических целей Microsoft.

Бигтехи, и Microsoft не стала исключением, прибегают к стандартным средствам реагирования на инфляцию — начинают сокращать штат. По состоянию на 31 декабря 2022 года численность штата сотрудников Microsoft была на 19% выше, чем год назад, но зато общие и административные издержки за последний квартал выросли на 69% г/г из-за роста заработных плат, это подтверждает необходимость их оптимизации. В начале января Microsoft объявила о предстоящем сокращении штата на 5% (10–11 тыс. чел.), а до этого компания разрешила сотрудникам в любое время уходить в бессрочный неоплачиваемый отпуск. Данная мера в будущих кварталах должна поддержать показатели операционной и чистой прибыли. Хотя, по сравнению с другими техкорпорациями, Microsoft и так неплохо контролирует затраты. Во 2Q 2023 фингода валовая маржа осталась на прошлогоднем уровне 67%, а снижение операционной маржи составило всего 2 п. п., до 41%, что не так уж и велико.

Возврат капитала

За полный 2022 фингод компания выплатила дивиденды в размере $ 18,6 млрд ($ 2,48 на акцию), что на 10,2% больше, чем в 2021 фингоду. В начале 2023 фингода, как мы и ожидали, Microsoft повысила дивидендные выплаты до $ 2,72 на акцию в год. Дивидендную доходность NTM оцениваем в 1,1%.

Что касается обратного выкупа, в 2022 фингоду Microsoft выкупила акции на сумму $ 28 млрд, что на 22% больше, чем в 2021 фингоду. Однако с началом нового года бай-бэк был резко сокращен — с $ 7,8 млрд в квартал до $ 4,6 млрд в квартал на фоне снижения FCF. Суровые времена требуют принятия суровых решений. Последняя программа бай-бэка датирована сентябрем 2021 года, тогда совет директоров авторизировал обратный выкуп в размере $ 60 млрд. По нашим оценкам, доступный объем бай-бэка в рамках текущей программы составляет около $ 29 млрд (1,6% капитализации).

Финансовые показатели и прогнозы

По результатам 2Q 2023 фингода общая выручка Microsoft составила $ 52,75 млрд (+2% г/г) и оказалась в середине прогнозного диапазона $ 52,5–53,5 млрд, но немного недотянула до консенсус-прогноза Refinitiv $ 52,9 млрд. Выросли доходы в сегментах Productivity & Business Processes (+7% г/г) и Intelligent Cloud (+18% г/г), хотя, конечно, по сравнению с предыдущими кварталами темпы роста замедлились. В сегменте Personal Computing выручка рухнула на 19% г/г.

За отчетный квартал себестоимость и операционные издержки оказались чуть ниже ожиданий. За счет этого скорр. операционная прибыль превысила прогноз и составила $ 21,6 млрд (-3% г/г). Отмечаем рост операционной прибыли в сегментах Productivity & Business Processes (+6% г/г) и Intelligent Cloud (+7% г/г), но снижение операционной прибыли в сегменте Personal Computing — почти в 2 раза. Скорр. валовая маржа осталась на уровне прошлого года — 67%. Скорр. операционная маржа снизилась с прошлого года на 2 п. п. и составила 41%.

Скорр. чистая прибыль и скорр. разводненная EPS совпали с верхней границей прогнозного диапазона: прибыль составила $ 17,4 млрд (-7% г/г), а прибыль на акцию оказалась на уровне $ 2,32 (-6% г/г), превысив консенсус-прогноз Refinitiv $ 2,28.

Стоит отметить, что колебания валютных курсов оказали сильное негативное влияние на результаты компании. Из-за них Microsoft недосчиталась $ 2,6 млрд выручки, $ 1,9 млрд операционной прибыли и $ 1,6 млрд чистой прибыли, без учета данного фактора указанные показатели могли бы быть выше на 5% г/г, 9% г/г и 8% г/г соответственно. А показатель EPS мог бы быть выше на $ 0,21, если бы не укрепление доллара. Но уже в следующем квартале этот негативный фактор ослабит свое влияние.

* Финансовый год с окончанием 30 июня.

Источник: данные компании

В 3Q 2023 фингода Microsoft спрогнозировала рост выручки на 2–4% г/г, до $ 50,5–51,5 млрд, тогда как до этого рынок закладывал рост около 6% г/г. Такой прогноз немного разочаровал инвесторов. В сегменте Intelligent Cloud выручка прогнозируется на уровне $ 21,7–22,0 млрд (рост на 14–16% г/г), так что сегмент продолжит лидировать по темпам роста. В сегменте Productivity & Business Processes прогнозируется умеренный рост выручки на 7–9% г/г, до $ 16,9–17,2 млрд. В сегменте Personal Computing выручка прогнозируется в диапазоне $ 11,9–12,3 млрд (снижение на 16–18% г/г). Таким образом, сегмент сохранит за собой статус самого слабого и внесет негативный вклад в общие результаты. Также Microsoft прогнозирует увеличение операционных затрат на 10–11% г/г, до $ 14,7–14,8 млрд. Влияние валютных курсов на выручку сократится до 3%.

* Финансовый год с окончанием 30 июня.

Оценка

Для прогнозирования стоимости акций Microsoft мы использовали оценку по мультипликаторам относительно аналогов и оценку по собственным историческим мультипликаторам. Целевая стоимость акций представляет собой среднее арифметическое оценок по двум методикам.

Оценка по прогнозным мультипликаторам P/E NTM и EV/EBITDA NTM относительно аналогов предполагает целевую капитализацию $ 2,03 трлн и целевую стоимость акций $ 273.

Оценка по собственным историческим мультипликаторам P/E NTM (29,0х) и EV/EBITDA NTM (19,9х) формирует целевую капитализацию $ 2,23 трлн и целевую стоимость акций $ 299.

Комбинированная целевая цена акций Microsoft на следующие 12 мес. составляет $ 286 с потенциалом 13,2% к текущей цене. Мы присваиваем акциям рейтинг "Держать".

Средневзвешенная целевая цена акций Microsoft по выборке аналитиков с исторической точностью прогнозов не менее среднего составляет, по нашим расчетам, $ 283,85 (апсайд — 12,3% от текущего уровня), а рейтинг акций эквивалентен 3,8 (где 5 — Strong Buy, а 1 — Strong Sell).

Оценка целевой цены акций Microsoft аналитиками Wells Fargo Securities составляет $ 300 ("Покупать"), BNP Paribas — $ 290 ("Покупать"), Credit Suisse — $ 285 ("Покупать"), Evercore — $ 280 ("Покупать"), Rosenblatt Securities — $ 275 ("Покупать"), Raymond James — $ 270 ("Покупать"), Oppenheimer — $ 265 ("Покупать"), Piper Sandler — $ 247 ("Покупать").

Технический анализ

На дневном графике акции Microsoft с октября прошлого года колеблются в боковике $ 220–255. Последние месяцы локальной перекупленности или перепроданности не наблюдается, так как нет большого спреда между ценой акций и скользящими средними SMA20 и SMA50. Если акции смогут пробить верхнюю границу канала, то следующим рубежом станет уровень $ 265–270.

Мы присваиваем рейтинг "Держать" акциям Microsoft c целевой ценой $ 286 на следующие 12 месяцев. Потенциал роста с текущего уровня равен 13,2%.

Microsoft Corporation — американская высокотехнологическая компания, конгломерат в сфере ПО для бизнеса и частных лиц, провайдер облачной платформы Microsoft Cloud.

Основным драйвером роста выручки Microsoft остается облачный сегмент. Во 2Q 2023 фингода выручка облачной платформы Microsoft Cloud достигла рекордных $ 27,1 млрд, увеличившись на 22% г/г. При этом выручка ключевого продукта — платформы Microsoft Azure — увеличилась на 31% г/г, но в следующем квартале ее рост будет ниже 30% г/г.

Наиболее проблемным выглядит сегмент Personal Computing, выручка которого во 2Q 2023 фингода сократилась на 19% г/г. В рамках данного сегмента доходы от предустановленных ОС Windows упали на 39% г/г из-за сокращения глобальных поставок ПК, и в следующем квартале их снижение составит 35–40% г/г.

В декабре 2022 года Microsoft приобрела 4% в капитале Лондонской биржи и объявила о 10-летнем партнерстве с площадкой. Вместе с этим к концу 2022 года стало понятно, что сделка по покупке Activision Blizzard может не состояться под давлением антимонопольных регуляторов.

2023 год начался для Microsoft с инвестиций $ 10 млрд в проект OpenAI, который является создателем новой модели диалогового ИИ в лице уникального чат-бота ChatGPT. Это только один из этапов на пути к стратегической цели — внедрению ИИ во все продукты и сервисы.

По результатам 2Q 2023 фингода общая выручка Microsoft составила $ 52,75 млрд (+2% г/г). Скорр. валовая маржа осталась на уровне прошлого года — 67%. Скорр. операционная маржа снизилась с прошлого года на 2 п. п., до 41%. Скорр. чистая прибыль составила $ 17,4 млрд (-7% г/г), а скорр. разводненная EPS оказалась на уровне $ 2,32 (-6% г/г).

В 3Q 2023 фингода Microsoft спрогнозировала рост выручки на 2–4% г/г, до $ 50,5–51,5 млрд, тогда как до этого рынок закладывал рост около 6% г/г. Такой прогноз немного разочаровал инвесторов.

В начале 2023 фингода, как мы и ожидали, Microsoft повысила дивидендные выплаты с $ 2,48 до $ 2,72 на акцию в год. Дивидендную доходность NTM оцениваем в 1,1%. В то же время с началом нового фингода байбэк был резко сокращен — с $ 7,8 млрд в квартал до $ 4,6 млрд в квартал на фоне снижения FCF. По нашим оценкам, доступный объем байбэка в рамках текущей программы составляет около $ 29 млрд (1,6% капитализации).

Описание эмитента

Microsoft Corporation — американская высокотехнологическая компания, конгломерат в сфере программного обеспечения для бизнеса и частных лиц. Microsoft основана в 1976 году Биллом Гейтсом и его соратниками, торгуются на бирже с 1986 года. В 2019 году рыночная капитализация компании впервые превысила $ 1 трлн, а в 2021 году впервые поднялась выше $ 2 трлн. На текущий момент капитализация составляет около $ 1,8 трлн.

Microsoft оперирует в трех основных сегментах: Intelligent Cloud (программные продукты, платформы, устройства, услуги и бизнес-решения в сфере облачного хранения данных), Productivity & Business Processes (разработка операционных систем, серверных приложений и различных бизнес-приложений) и Personal Computing (производство ПК, планшетов, игровых консолей, умных устройств и сопутствующих аксессуаров, игровое направление).

Ключевым направлением инвестиций для Microsoft являются технологии ИИ. Можно сказать, что искусственный интеллект — отправная точка для разработки новых приложений и программных продуктов. Также в сфере интересов Microsoft технологии автономного вождения и технологии виртуальной и дополненной реальности.

В первой половине 2022 года акции Microsoft двигались вместе с S&P 500, но во второй половине начали отставать. За последние 6 месяцев акции отстали от бенчмарка на 10%.

Перспективы и риски

Основным драйвером роста выручки Microsoft остается облачный сегмент. Отрасль облачных вычислений пока устойчива к ухудшению глобальной экономики. По прогнозам Gartner, рост затрат конечных пользователей на публичное облако в 2023 году составит около 20%. Microsoft может быть уверена в росте своей облачной платформы в ближайшие несколько лет. По состоянию на конец 2Q 2023 фингода обязательства компании по заключенным контрактам составляют $ 189 млрд, что на 29% выше, чем годом ранее.

Во 2Q 2023 фингода выручка облачной платформы Microsoft Cloud достигла рекордных $ 27,1 млрд, увеличившись на 22% г/г. На долю облачных доходов приходится 51% совокупной выручки компании. Валовая маржа облачной платформы по итогам квартала составила 72%, что на 2 п. п. выше прошлогодних значений. И все же последние несколько кварталов рост замедляется. Во 2Q 2023 фингода выручка ключевого продукта — платформы Microsoft Azure — увеличилась на 31% г/г (38% г/г в постоянной валюте), хотя еще год назад темпы роста достигали 46% г/г. В 3Q 2023 фингода компания ожидает, что темпы роста Azure окажутся чуть ниже 30% г/г.

Использование облака, а также удаленная работа неразрывно связаны с необходимостью обеспечить должный уровень информационной безопасности для пользователей, данных и приложений. Темпы роста отрасли кибербезопасности за последние 4 года составили в среднем 10–11% в год, что вдвое выше, чем у IT-сектора в целом. В 2023 году также прогнозируется рост отрасли порядка 11%, но долгосрочные темпы роста на горизонте до 2030 года оцениваются в среднем в 15% в год. Microsoft достигла неплохих результатов в направлении инфобезопасности, хотя ей и приходится конкурировать с узкопрофильными компаниями. Microsoft предлагает отдельные и комплексные решения в категориях управления разрешениями, управления идентификацией, обнаружения угроз, выявления уязвимостей и др., что удобно для пользователей облачной платформы, так как им не нужно настраивать интеграцию с приложениями и сервисами сторонних разработчиков. За последние 12 месяцев доходы сервисов кибербезопасности Microsoft составили $ 20 млрд, притом что доля компании на мировом рынке решений для кибербезопасности составляет около 3%, по оценкам Canalys.

Microsoft удерживает позицию лидера по части создания метавселенной для бизнеса. Еще в 2021 году компания анонсировала платформу Mesh для взаимодействия в смешанной реальности и создания у пользователей ощущения полного присутствия, в том числе при удаленной работе. Mesh в будущем будет интегрирована во многие продукты Microsoft (Teams, Azure, Dynamics 365), а в перспективе может стать самостоятельным приложением и работать на любых устройствах. Кроме того, функционал платформы Azure позволяет работать с цифровыми двойниками, и этой функцией пользуются уже многие клиенты, в частности производственные компании. Например, Boeing для проектирования новых моделей лайнеров использует цифровых двойников и AR-гарнитуру HoloLens 2, разработанную Microsoft.

Наиболее проблемным выглядит сегмент Personal Computing, выручка которого во 2Q 2023 фингода сократилась на 19% г/г. В рамках данного сегмента доходы от предустановленных ОС Windows упали на 39% г/г из-за высокой базы прошлого года, а также из-за сокращения глобальных поставок ПК. По оценкам Gartner, в IV квартале 2022 года глобальные поставки ПК рухнули на 28,5% г/г, что стало худшей динамикой с середины 1990-х годов. По итогам всего 2022 года поставки ПК оказались немногим выше, чем в доковидном 2019 году. В 2023 году спрос на ПК вряд ли восстановится. Доходы Microsoft от продажи устройств аналогично сократились на 39% г/г ввиду высокой базы прошлого года, снижения потребительского спроса и перенесенных сроков выпуска новинок. Выручка от продажи консолей Xbox снизилась на 13% г/г, от продажи контента для Xbox — на 12% г/г, от реализации коммерческих продуктов и сервисов Windows — на 3% г/г. В 3Q 2023 фингода Microsoft прогнозирует, что сегмент продолжит стагнировать и покажет снижение выручки на 16–18% г/г, причем доходы от предустановленных ОС Windows могут упасть на 35–40% г/г, а доходы от продажи устройств — на 40–45% г/г.

Хотя облачная платформа способна обеспечить Microsoft безбедное будущее, компания все же продолжает искать способы увеличения своего адресуемого рынка и искать для себя новые ниши и возможности. В декабре 2022 года Microsoft приобрела 4% в капитале Лондонской биржи и объявила о 10-летнем партнерстве с площадкой. Вместе с этим к концу 2022 года стало понятно, что сделка по покупке Activision Blizzard может не состояться под давлением антимонопольных регуляторов. Microsoft не теряет надежды закрыть сделку до конца 2023 фингода, хотя по факту судебное рассмотрение может затянуться на несколько лет. В случае, если сделки все же не будет, Microsoft ничего не теряет. Более того, в компании уже нашли замену. По слухам, в 2023 году Microsoft может объявить о покупке Netflix, называется ориентировочная стоимость около $ 190 млрд. Исходя из аппетитов менеджмента, можно заключить, что компания активно пытается увеличить свое присутствие в отраслях, ориентированных на частных потребителей, в дополнение к своему лидерству в сфере В2В.

2023 год начался для Microsoft с инвестиций $ 10 млрд в проект OpenAI, который является создателем новой модели диалогового ИИ в лице уникального чат-бота ChatGPT. Чат-бот имеет широкое применение от обслуживания клиентов до помощи разработчикам, он работает с информацией в текстовом, звуковом, визуальном формате и уже успел стать популярным даже среди обычных граждан. Microsoft планирует внедрить ChatGPT в облачные сервисы платформы Azure, а затем и в поисковую систему Bing, что позволит составить конкуренцию даже поисковой системе Google. И в целом внедрение ИИ во все продукты и сервисы — одна из долгосрочных стратегических целей Microsoft.

Бигтехи, и Microsoft не стала исключением, прибегают к стандартным средствам реагирования на инфляцию — начинают сокращать штат. По состоянию на 31 декабря 2022 года численность штата сотрудников Microsoft была на 19% выше, чем год назад, но зато общие и административные издержки за последний квартал выросли на 69% г/г из-за роста заработных плат, это подтверждает необходимость их оптимизации. В начале января Microsoft объявила о предстоящем сокращении штата на 5% (10–11 тыс. чел.), а до этого компания разрешила сотрудникам в любое время уходить в бессрочный неоплачиваемый отпуск. Данная мера в будущих кварталах должна поддержать показатели операционной и чистой прибыли. Хотя, по сравнению с другими техкорпорациями, Microsoft и так неплохо контролирует затраты. Во 2Q 2023 фингода валовая маржа осталась на прошлогоднем уровне 67%, а снижение операционной маржи составило всего 2 п. п., до 41%, что не так уж и велико.

Возврат капитала

За полный 2022 фингод компания выплатила дивиденды в размере $ 18,6 млрд ($ 2,48 на акцию), что на 10,2% больше, чем в 2021 фингоду. В начале 2023 фингода, как мы и ожидали, Microsoft повысила дивидендные выплаты до $ 2,72 на акцию в год. Дивидендную доходность NTM оцениваем в 1,1%.

Что касается обратного выкупа, в 2022 фингоду Microsoft выкупила акции на сумму $ 28 млрд, что на 22% больше, чем в 2021 фингоду. Однако с началом нового года бай-бэк был резко сокращен — с $ 7,8 млрд в квартал до $ 4,6 млрд в квартал на фоне снижения FCF. Суровые времена требуют принятия суровых решений. Последняя программа бай-бэка датирована сентябрем 2021 года, тогда совет директоров авторизировал обратный выкуп в размере $ 60 млрд. По нашим оценкам, доступный объем бай-бэка в рамках текущей программы составляет около $ 29 млрд (1,6% капитализации).

Финансовые показатели и прогнозы

По результатам 2Q 2023 фингода общая выручка Microsoft составила $ 52,75 млрд (+2% г/г) и оказалась в середине прогнозного диапазона $ 52,5–53,5 млрд, но немного недотянула до консенсус-прогноза Refinitiv $ 52,9 млрд. Выросли доходы в сегментах Productivity & Business Processes (+7% г/г) и Intelligent Cloud (+18% г/г), хотя, конечно, по сравнению с предыдущими кварталами темпы роста замедлились. В сегменте Personal Computing выручка рухнула на 19% г/г.

За отчетный квартал себестоимость и операционные издержки оказались чуть ниже ожиданий. За счет этого скорр. операционная прибыль превысила прогноз и составила $ 21,6 млрд (-3% г/г). Отмечаем рост операционной прибыли в сегментах Productivity & Business Processes (+6% г/г) и Intelligent Cloud (+7% г/г), но снижение операционной прибыли в сегменте Personal Computing — почти в 2 раза. Скорр. валовая маржа осталась на уровне прошлого года — 67%. Скорр. операционная маржа снизилась с прошлого года на 2 п. п. и составила 41%.

Скорр. чистая прибыль и скорр. разводненная EPS совпали с верхней границей прогнозного диапазона: прибыль составила $ 17,4 млрд (-7% г/г), а прибыль на акцию оказалась на уровне $ 2,32 (-6% г/г), превысив консенсус-прогноз Refinitiv $ 2,28.

Стоит отметить, что колебания валютных курсов оказали сильное негативное влияние на результаты компании. Из-за них Microsoft недосчиталась $ 2,6 млрд выручки, $ 1,9 млрд операционной прибыли и $ 1,6 млрд чистой прибыли, без учета данного фактора указанные показатели могли бы быть выше на 5% г/г, 9% г/г и 8% г/г соответственно. А показатель EPS мог бы быть выше на $ 0,21, если бы не укрепление доллара. Но уже в следующем квартале этот негативный фактор ослабит свое влияние.

* Финансовый год с окончанием 30 июня.

Источник: данные компании

В 3Q 2023 фингода Microsoft спрогнозировала рост выручки на 2–4% г/г, до $ 50,5–51,5 млрд, тогда как до этого рынок закладывал рост около 6% г/г. Такой прогноз немного разочаровал инвесторов. В сегменте Intelligent Cloud выручка прогнозируется на уровне $ 21,7–22,0 млрд (рост на 14–16% г/г), так что сегмент продолжит лидировать по темпам роста. В сегменте Productivity & Business Processes прогнозируется умеренный рост выручки на 7–9% г/г, до $ 16,9–17,2 млрд. В сегменте Personal Computing выручка прогнозируется в диапазоне $ 11,9–12,3 млрд (снижение на 16–18% г/г). Таким образом, сегмент сохранит за собой статус самого слабого и внесет негативный вклад в общие результаты. Также Microsoft прогнозирует увеличение операционных затрат на 10–11% г/г, до $ 14,7–14,8 млрд. Влияние валютных курсов на выручку сократится до 3%.

* Финансовый год с окончанием 30 июня.

Оценка

Для прогнозирования стоимости акций Microsoft мы использовали оценку по мультипликаторам относительно аналогов и оценку по собственным историческим мультипликаторам. Целевая стоимость акций представляет собой среднее арифметическое оценок по двум методикам.

Оценка по прогнозным мультипликаторам P/E NTM и EV/EBITDA NTM относительно аналогов предполагает целевую капитализацию $ 2,03 трлн и целевую стоимость акций $ 273.

Оценка по собственным историческим мультипликаторам P/E NTM (29,0х) и EV/EBITDA NTM (19,9х) формирует целевую капитализацию $ 2,23 трлн и целевую стоимость акций $ 299.

Комбинированная целевая цена акций Microsoft на следующие 12 мес. составляет $ 286 с потенциалом 13,2% к текущей цене. Мы присваиваем акциям рейтинг "Держать".

Средневзвешенная целевая цена акций Microsoft по выборке аналитиков с исторической точностью прогнозов не менее среднего составляет, по нашим расчетам, $ 283,85 (апсайд — 12,3% от текущего уровня), а рейтинг акций эквивалентен 3,8 (где 5 — Strong Buy, а 1 — Strong Sell).

Оценка целевой цены акций Microsoft аналитиками Wells Fargo Securities составляет $ 300 ("Покупать"), BNP Paribas — $ 290 ("Покупать"), Credit Suisse — $ 285 ("Покупать"), Evercore — $ 280 ("Покупать"), Rosenblatt Securities — $ 275 ("Покупать"), Raymond James — $ 270 ("Покупать"), Oppenheimer — $ 265 ("Покупать"), Piper Sandler — $ 247 ("Покупать").

Технический анализ

На дневном графике акции Microsoft с октября прошлого года колеблются в боковике $ 220–255. Последние месяцы локальной перекупленности или перепроданности не наблюдается, так как нет большого спреда между ценой акций и скользящими средними SMA20 и SMA50. Если акции смогут пробить верхнюю границу канала, то следующим рубежом станет уровень $ 265–270.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба