6 февраля 2023 investing.com Робертс Лэнс

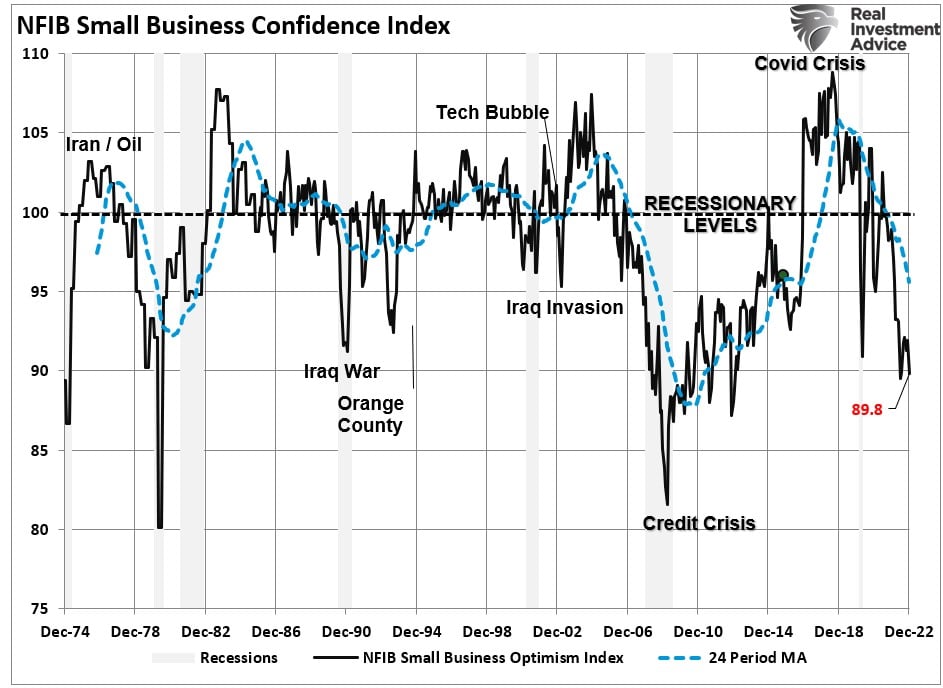

Последний опрос Национальной федерации независимого бизнеса (National Federation of Independent Business, NFIB) недвусмысленно указывает на рецессию в экономике. В 2019 году этот опрос вместе с инверсией кривой доходности указал на неминуемую рецессию. В 2020 году эти сигналы стали реальностью.

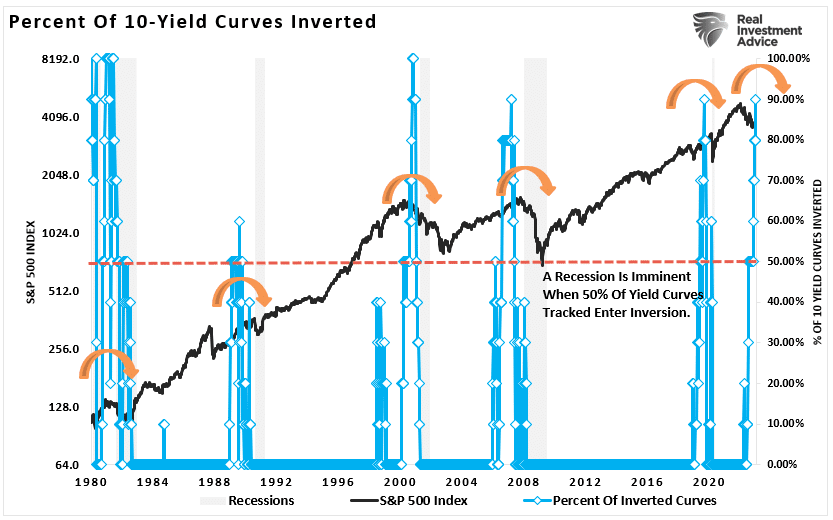

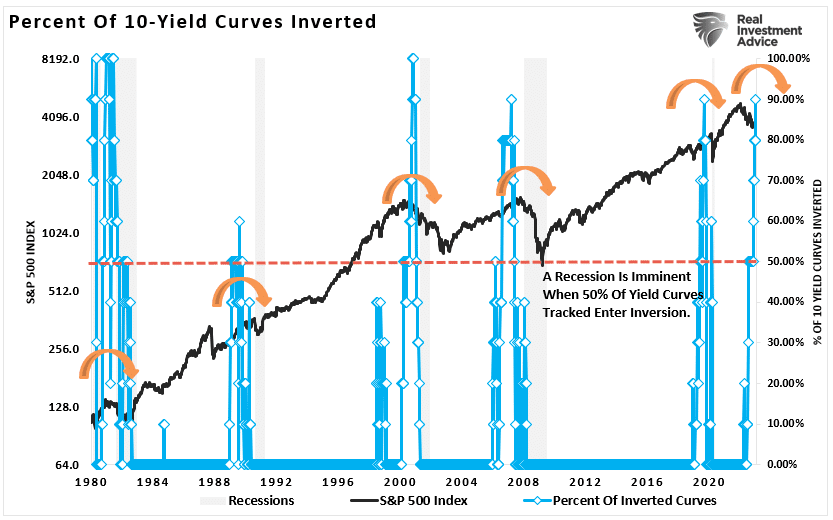

Сейчас мы снова видим в опросе NFIB многие из тех тревожных сигналов вместе с высокой долей инверсий кривой доходности. Инверсия сейчас наблюдается по 90% из 10 отслеживаемых нами спредов доходности, отличающихся наибольшей чувствительностью к ситуации в экономике.

Доля инверсий среди 10 кривых доходности

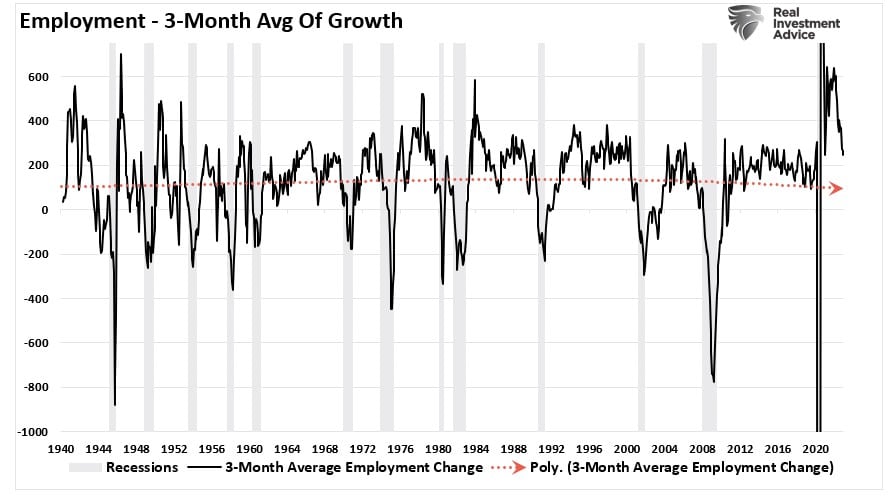

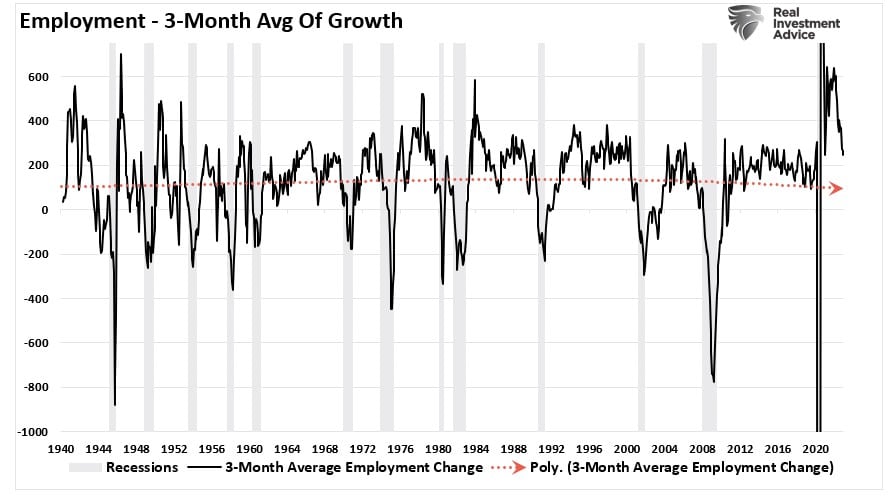

В свете сильных ежемесячных отчетов по занятости многие аналитики сейчас говорят о том, что экономика может избежать рецессии и обойтись «мягкой посадкой». Хотя данные по занятости остаются сильными, нам следует обратить внимание на стремительное замедление роста. Как мы отмечали ранее, тренд данных гораздо важнее месячных показателей.

3-месячный рост занятости

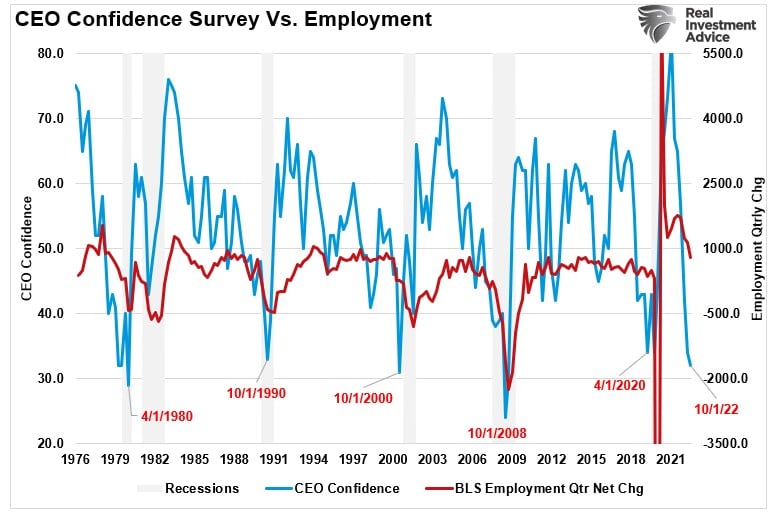

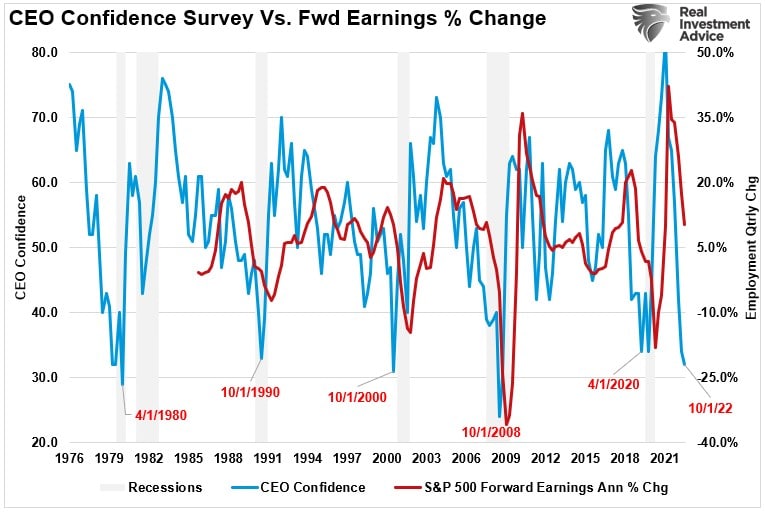

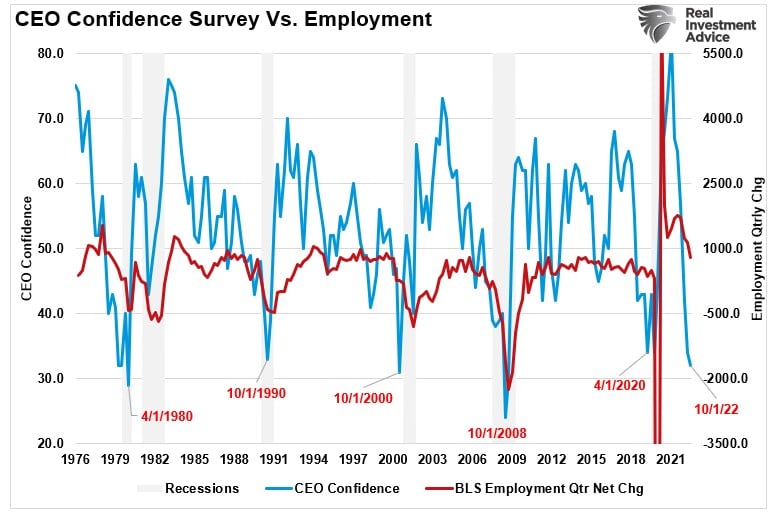

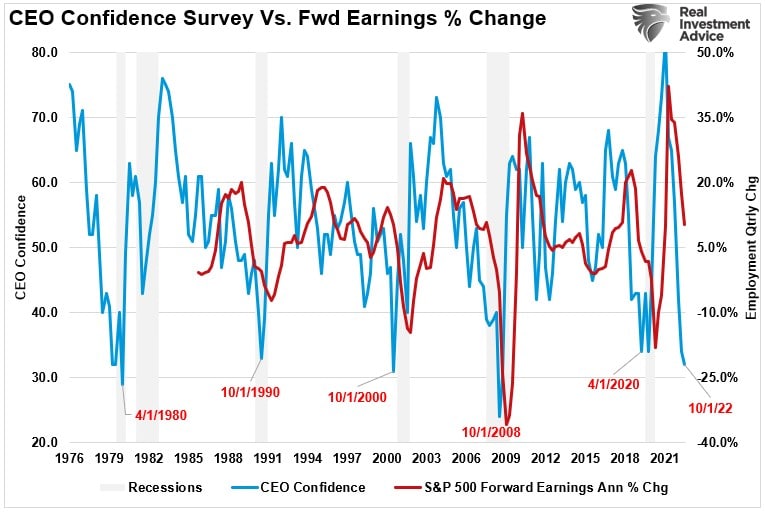

Стремительное снижение средних 3-месячных темпов роста занятости совпало с резким снижением уровня уверенности среди гендиректоров компаний, а значит, безработица продолжит увеличиваться по ходу года.

Уверенность гендиректоров компаний и занятость

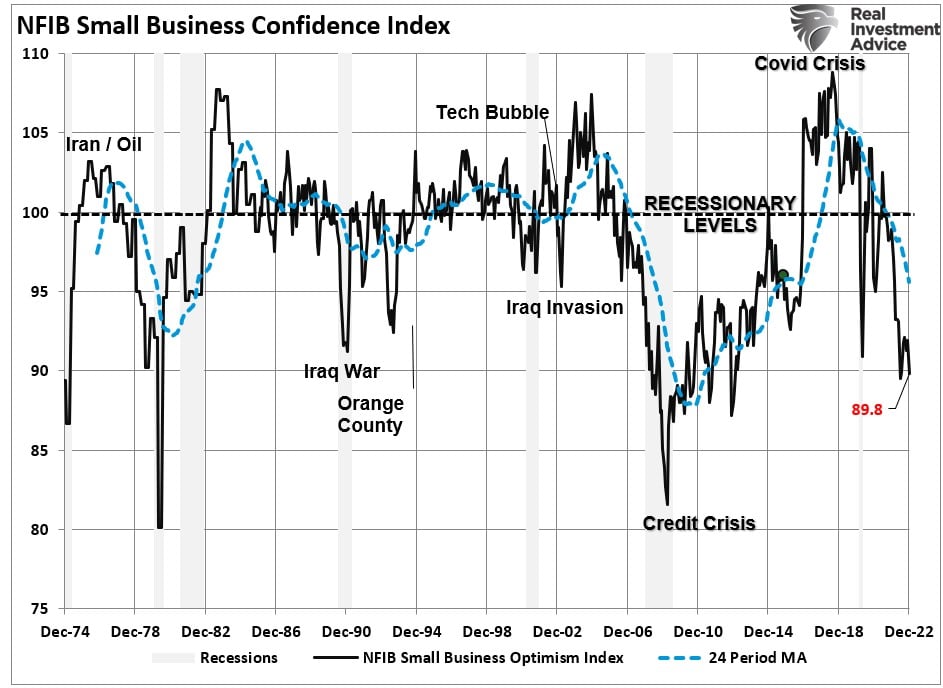

Эти предупреждения о рецессии дополнительно подтверждаются резким снижением уровня оптимизма малого бизнеса по результатам декабрьского опроса NFIB. Поскольку в предприятиях малого бизнеса занято порядка 50% работающего населения, этот опрос может нам многое рассказать о состоянии экономики по сравнению с данными из правительственных источников.

Меньше оптимизма

Индекс оптимизма малого бизнеса снизился в декабре до 89,8 с 91,9 в ноябре. Может показаться, что это не такое сильное снижение, но нас прежде всего должно волновать, в каких именно компонентах произошло ухудшение.

Индекс оптимизма малого бизнеса NFIB

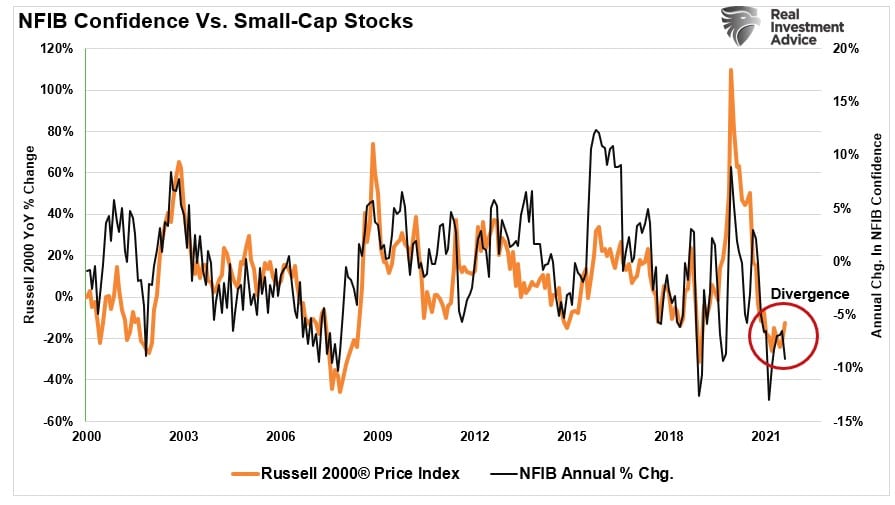

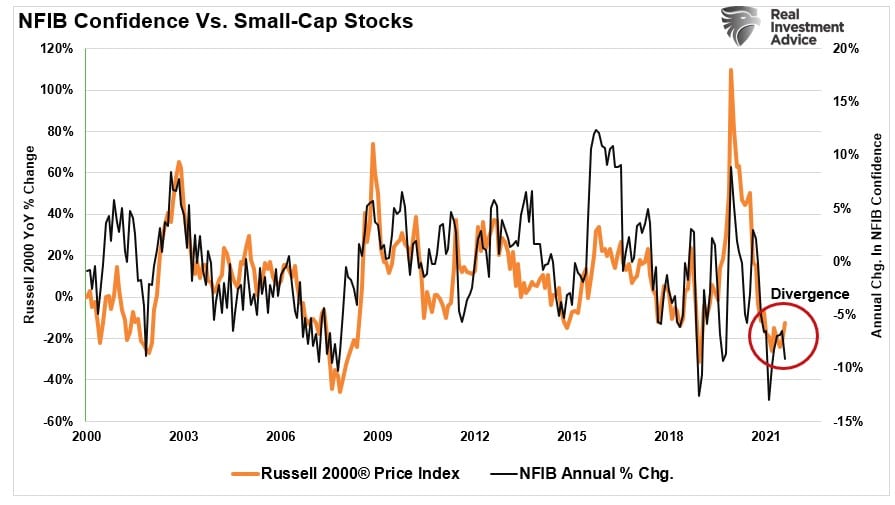

Также важно отметить, что оптимизм малого бизнеса, что вполне логично, тесно коррелирует с акциями компаний малой капитализации. Нынешнее расхождение между динамикой этих акций и индексом NFIB в конечном счете исчезнет. Остается только посмотреть, в каком направлении произойдет изменение.

Индекс NFIB и акции компаний малой капитализации

Фондовый рынок и опрос NFIB подтверждают повысившийся риск рецессии. Как отмечается в отчете NFIB:

«В целом, владельцы бизнеса не испытывают оптимизма по поводу 2023 года. Продажи и условия для ведения бизнеса, по их ожиданиям, ухудшатся. Владельцы бизнеса сосредоточат внимание на своем бизнесе и приложат максимальные усилия для того, чтобы справиться с последствиями неопределенности в течение этого года, отмеченного медленным ростом и все еще стойкой инфляцией».

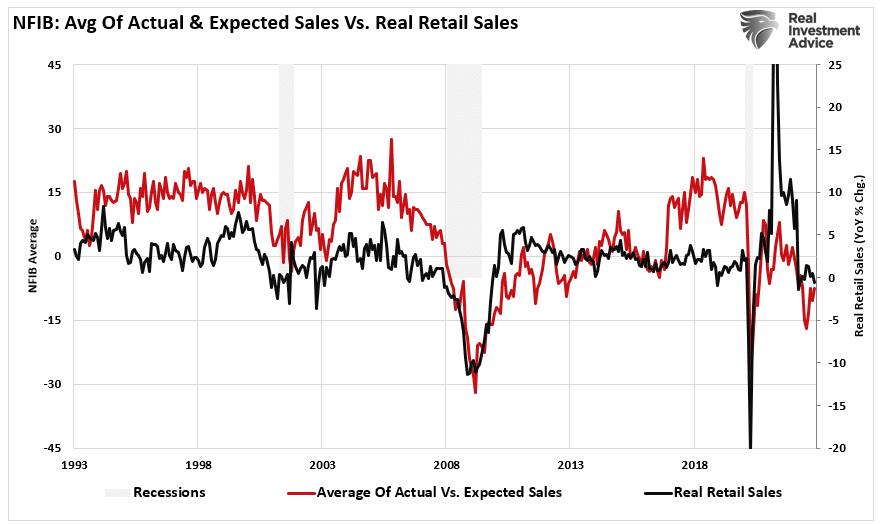

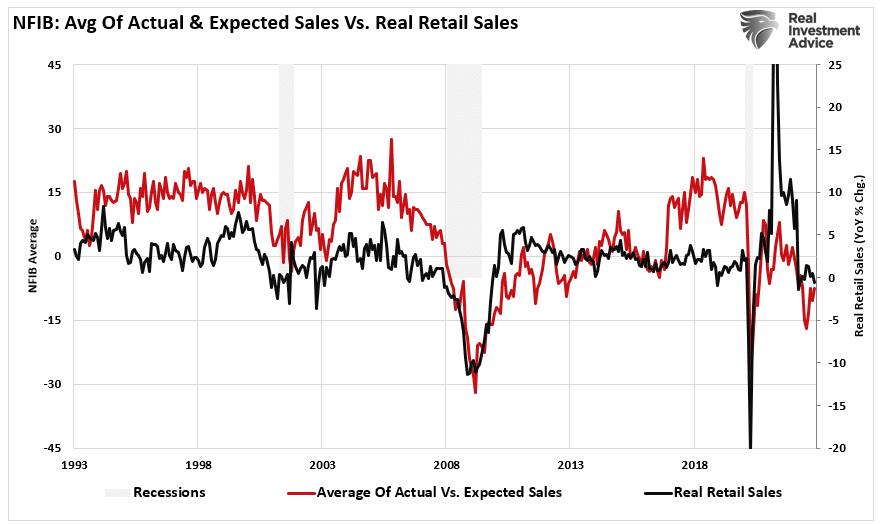

Это проявляется в среднем показателе ожидаемых продаж в следующем квартале и реальных продаж за последний квартал в сопоставлении с розничными продажами. Тренды потребительских расходов, вероятно, будут оставаться слабыми в ближайшие месяцы. Ослабление спроса не проходит бесследно.

Средние реальные и ожидаемые продажи vs реальные розничные продажи

Когда компании говорят о том, что они собираются «справляться с последствиями», они имеют в виду меры, направленные на смягчение рисков, создаваемых для бизнеса замедлением спроса в экономике. Сюда относятся сокращение штата и увольнения работников, снижение зарплат, сокращение товарно-материальных запасов и уменьшение капрасходов. Уверенность гендиректоров тесно коррелирует с прибылью, что указывает на дальнейшие защитные действия компаний.

Уверенность гендиректоров и прибыль

Прежде чем вдаваться в дальнейшие подробности, позвольте мне вам напомнить, что этот опрос основан на настроениях. И нам крайне важно понимать эту концепцию.

«Планировать» — не значит «делать»

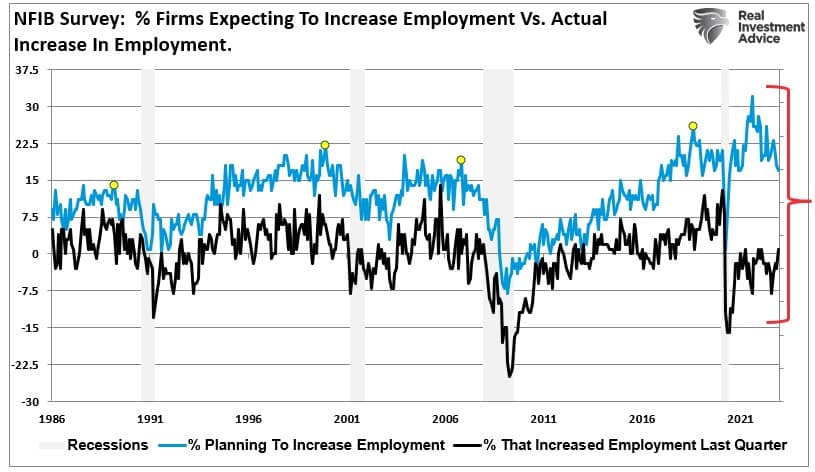

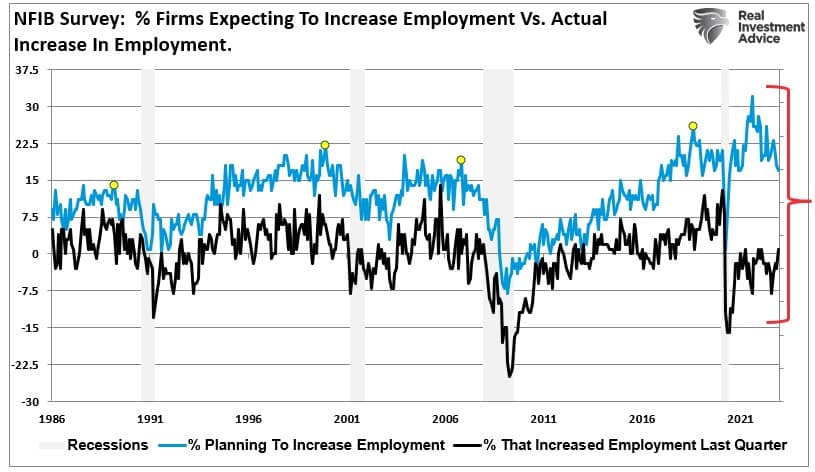

Например, согласно результатам опроса, 17% владельцев компаний «планируют» увеличить штат в следующие несколько месяцев. Вам это может показаться позитивным моментом, пока вы не посмотрите на тренд, а тренд негативный. Кроме того, стоит учитывать огромную пропасть между планами и действиями. Это один из многочисленных недостатков данных по вакансиям, которые публикуются каждый месяц. Открытая вакансия вовсе не обязательно означает, что компания будет ее заполнять.

Планы по увеличению персонала vs реальное увеличение занятости

Поскольку владельцы бизнеса уязвимы перед экономическими рисками, усиление пессимизма в опросе NFIB говорит о том, что в ближайшие месяцы они будут принимать защитные меры. Это особенно очевидно, если посмотреть на общие экономические перспективы.

Настроения становятся негативными

Итак, опрос NFIB основан на «настроениях», как и многие другие опросы, и нам крайне важно понимать эту концепцию. Как мы отмечали выше, инвестирование исходя из улучшающихся ожиданий может быть проблематичным, поскольку реальность может не совпасть с ожиданиями.

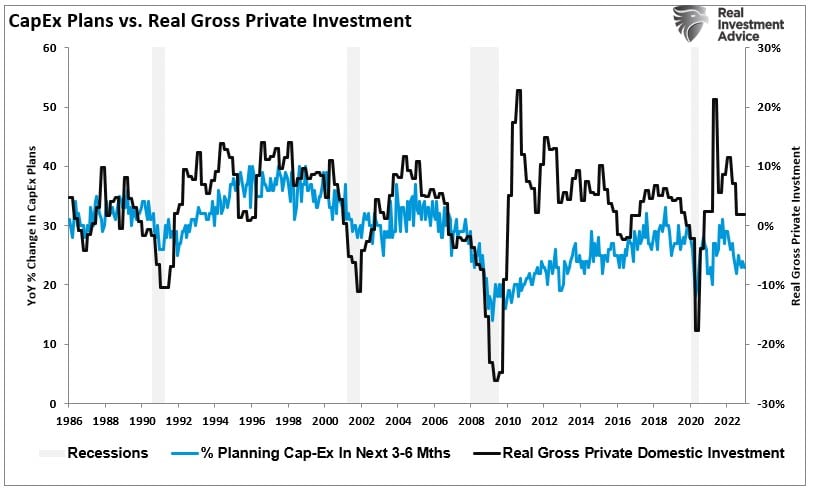

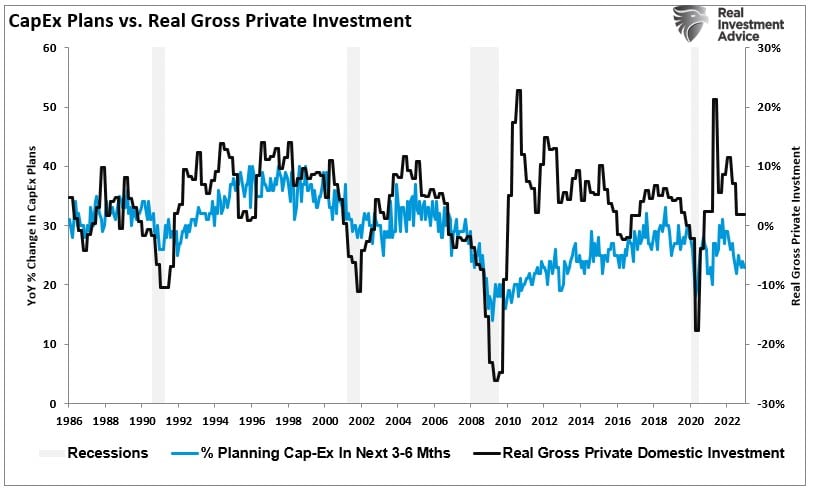

Еще один хороший пример — планы по капрасходам. Инвестиции предприятий входят в число ключевых компонентов ВВП.

«Планы» предприятий малого бизнеса по капрасходам, которые выступают движущей силой экономического роста, тесно коррелируют с реальными валовыми частными инвестициями.

На графике ниже нужно обратить внимание на два ключевых момента.

Планы по капрасходам продолжают сокращаться после каждой рецессии.

Текущее сокращение планов по капрасходам приближается к минимумам, соответствующим торможению экономики и рецессии.

NFIB и планы по капрасходам

Как я отмечал выше, ожидания отличаются неустойчивостью. Неопределенность, связанная с инфляцией, российско-украинским конфликтом и ужесточением денежно-кредитной политики, продолжает сказываться на настроениях предпринимателей. Как отмечается в опросе:

«Владельцы бизнеса продолжают называть инфляцию своей главной проблемой для ведения бизнеса, жалуясь на увеличение производственных затрат (запасы, снабжение, рабочая сила, электроэнергия и т. д.), которое вынуждает их повышать отпускные цены для покрытия расходов.

Негативные последствия резкого повышения процентных ставок еще не сказались в полной мере, а в начале года ставки почти наверняка будут снова повышены».

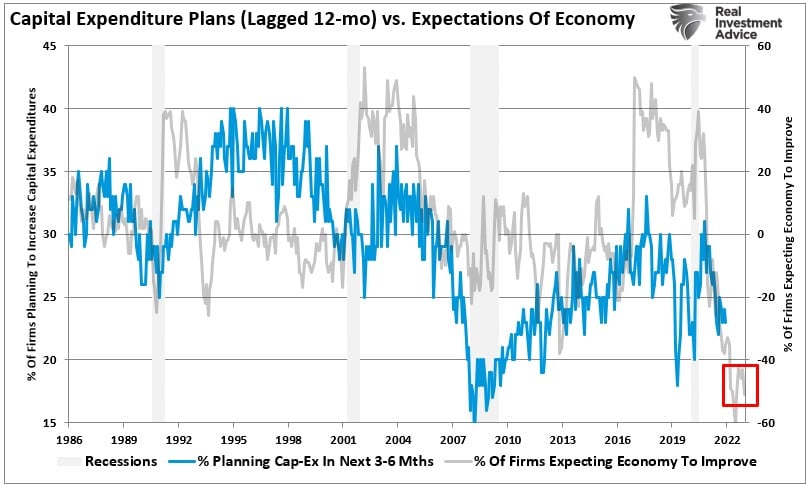

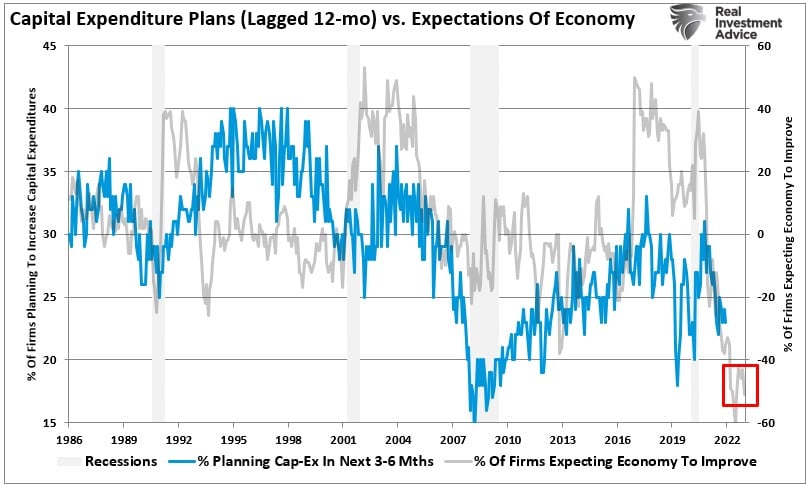

Хотя многие аналитики говорят о «мягкой посадке» экономики в этом году, опрос NFIB не поддерживает эту точку зрения. Как уже отмечалось, связь между экономическими перспективами и планами по капрасходам подтверждает, что владельцы бизнеса опасаются инвестировать капитал в условиях неопределенности. Хотя последний опрос свидетельствовал о надеждах относительно экономики, руководители компаний по-прежнему не хотят «ставить» на это свой капитал.

Планы по капрасходам в опросе NFIB и экономические ожидания

Что неудивительно, планы по капрасходам и перспективы экономики связывает тесная корреляция. Поскольку предприниматели самым непосредственным образом вовлечены в экономическую деятельность, их точка зрения нередко оказывается очень точным опережающим индикатором. Их текущая точка зрения расходится со мнением о том, что в 2023 году нам удастся избежать рецессии.

Не игнорируйте данные

Мы снова видим многие из ранних тревожных сигналов об экономическом спаде. Не являясь гарантией рецессии, они, тем не менее, показывают, что риски спада в экономике существенно возросли.

Как уже отмечалось, в 2007 году рынок предупреждал о рецессии на протяжении 14 месяцев, прежде чем ее факт был признан.

В 2019 году понадобилось 5 месяцев.

Никому не известно, когда будет признана следующая рецессия. Однако с учетом замедления экономического роста, продолжающегося повышения ставок ФРС и тревожащей потребителей инфляции рассчитывать на «мягкую посадку», пожалуй, было бы слишком оптимистично.

Когда сигналы NFIB были настолько слабыми последний раз, правительство начинало посылать чеки домохозяйствам, а ФРС — проводить программу количественного смягчения объемами $120 миллиардов ежемесячно. Более того, доходность трежерис тогда обвалилась до 0,5% на фоне скупки центробанком ETF мусорных бондов.

Все рецессии разные. Однако, если экономика действительно перейдет к спаду, и компании продолжат предпринимать защитные действия для компенсации связанных с этим рисков, трудно себе представить, как в такой ситуации может избежать переоценки рынок акций с учетом сокращения прибыли.

Сейчас мы снова видим в опросе NFIB многие из тех тревожных сигналов вместе с высокой долей инверсий кривой доходности. Инверсия сейчас наблюдается по 90% из 10 отслеживаемых нами спредов доходности, отличающихся наибольшей чувствительностью к ситуации в экономике.

Доля инверсий среди 10 кривых доходности

В свете сильных ежемесячных отчетов по занятости многие аналитики сейчас говорят о том, что экономика может избежать рецессии и обойтись «мягкой посадкой». Хотя данные по занятости остаются сильными, нам следует обратить внимание на стремительное замедление роста. Как мы отмечали ранее, тренд данных гораздо важнее месячных показателей.

3-месячный рост занятости

Стремительное снижение средних 3-месячных темпов роста занятости совпало с резким снижением уровня уверенности среди гендиректоров компаний, а значит, безработица продолжит увеличиваться по ходу года.

Уверенность гендиректоров компаний и занятость

Эти предупреждения о рецессии дополнительно подтверждаются резким снижением уровня оптимизма малого бизнеса по результатам декабрьского опроса NFIB. Поскольку в предприятиях малого бизнеса занято порядка 50% работающего населения, этот опрос может нам многое рассказать о состоянии экономики по сравнению с данными из правительственных источников.

Меньше оптимизма

Индекс оптимизма малого бизнеса снизился в декабре до 89,8 с 91,9 в ноябре. Может показаться, что это не такое сильное снижение, но нас прежде всего должно волновать, в каких именно компонентах произошло ухудшение.

Индекс оптимизма малого бизнеса NFIB

Также важно отметить, что оптимизм малого бизнеса, что вполне логично, тесно коррелирует с акциями компаний малой капитализации. Нынешнее расхождение между динамикой этих акций и индексом NFIB в конечном счете исчезнет. Остается только посмотреть, в каком направлении произойдет изменение.

Индекс NFIB и акции компаний малой капитализации

Фондовый рынок и опрос NFIB подтверждают повысившийся риск рецессии. Как отмечается в отчете NFIB:

«В целом, владельцы бизнеса не испытывают оптимизма по поводу 2023 года. Продажи и условия для ведения бизнеса, по их ожиданиям, ухудшатся. Владельцы бизнеса сосредоточат внимание на своем бизнесе и приложат максимальные усилия для того, чтобы справиться с последствиями неопределенности в течение этого года, отмеченного медленным ростом и все еще стойкой инфляцией».

Это проявляется в среднем показателе ожидаемых продаж в следующем квартале и реальных продаж за последний квартал в сопоставлении с розничными продажами. Тренды потребительских расходов, вероятно, будут оставаться слабыми в ближайшие месяцы. Ослабление спроса не проходит бесследно.

Средние реальные и ожидаемые продажи vs реальные розничные продажи

Когда компании говорят о том, что они собираются «справляться с последствиями», они имеют в виду меры, направленные на смягчение рисков, создаваемых для бизнеса замедлением спроса в экономике. Сюда относятся сокращение штата и увольнения работников, снижение зарплат, сокращение товарно-материальных запасов и уменьшение капрасходов. Уверенность гендиректоров тесно коррелирует с прибылью, что указывает на дальнейшие защитные действия компаний.

Уверенность гендиректоров и прибыль

Прежде чем вдаваться в дальнейшие подробности, позвольте мне вам напомнить, что этот опрос основан на настроениях. И нам крайне важно понимать эту концепцию.

«Планировать» — не значит «делать»

Например, согласно результатам опроса, 17% владельцев компаний «планируют» увеличить штат в следующие несколько месяцев. Вам это может показаться позитивным моментом, пока вы не посмотрите на тренд, а тренд негативный. Кроме того, стоит учитывать огромную пропасть между планами и действиями. Это один из многочисленных недостатков данных по вакансиям, которые публикуются каждый месяц. Открытая вакансия вовсе не обязательно означает, что компания будет ее заполнять.

Планы по увеличению персонала vs реальное увеличение занятости

Поскольку владельцы бизнеса уязвимы перед экономическими рисками, усиление пессимизма в опросе NFIB говорит о том, что в ближайшие месяцы они будут принимать защитные меры. Это особенно очевидно, если посмотреть на общие экономические перспективы.

Настроения становятся негативными

Итак, опрос NFIB основан на «настроениях», как и многие другие опросы, и нам крайне важно понимать эту концепцию. Как мы отмечали выше, инвестирование исходя из улучшающихся ожиданий может быть проблематичным, поскольку реальность может не совпасть с ожиданиями.

Еще один хороший пример — планы по капрасходам. Инвестиции предприятий входят в число ключевых компонентов ВВП.

«Планы» предприятий малого бизнеса по капрасходам, которые выступают движущей силой экономического роста, тесно коррелируют с реальными валовыми частными инвестициями.

На графике ниже нужно обратить внимание на два ключевых момента.

Планы по капрасходам продолжают сокращаться после каждой рецессии.

Текущее сокращение планов по капрасходам приближается к минимумам, соответствующим торможению экономики и рецессии.

NFIB и планы по капрасходам

Как я отмечал выше, ожидания отличаются неустойчивостью. Неопределенность, связанная с инфляцией, российско-украинским конфликтом и ужесточением денежно-кредитной политики, продолжает сказываться на настроениях предпринимателей. Как отмечается в опросе:

«Владельцы бизнеса продолжают называть инфляцию своей главной проблемой для ведения бизнеса, жалуясь на увеличение производственных затрат (запасы, снабжение, рабочая сила, электроэнергия и т. д.), которое вынуждает их повышать отпускные цены для покрытия расходов.

Негативные последствия резкого повышения процентных ставок еще не сказались в полной мере, а в начале года ставки почти наверняка будут снова повышены».

Хотя многие аналитики говорят о «мягкой посадке» экономики в этом году, опрос NFIB не поддерживает эту точку зрения. Как уже отмечалось, связь между экономическими перспективами и планами по капрасходам подтверждает, что владельцы бизнеса опасаются инвестировать капитал в условиях неопределенности. Хотя последний опрос свидетельствовал о надеждах относительно экономики, руководители компаний по-прежнему не хотят «ставить» на это свой капитал.

Планы по капрасходам в опросе NFIB и экономические ожидания

Что неудивительно, планы по капрасходам и перспективы экономики связывает тесная корреляция. Поскольку предприниматели самым непосредственным образом вовлечены в экономическую деятельность, их точка зрения нередко оказывается очень точным опережающим индикатором. Их текущая точка зрения расходится со мнением о том, что в 2023 году нам удастся избежать рецессии.

Не игнорируйте данные

Мы снова видим многие из ранних тревожных сигналов об экономическом спаде. Не являясь гарантией рецессии, они, тем не менее, показывают, что риски спада в экономике существенно возросли.

Как уже отмечалось, в 2007 году рынок предупреждал о рецессии на протяжении 14 месяцев, прежде чем ее факт был признан.

В 2019 году понадобилось 5 месяцев.

Никому не известно, когда будет признана следующая рецессия. Однако с учетом замедления экономического роста, продолжающегося повышения ставок ФРС и тревожащей потребителей инфляции рассчитывать на «мягкую посадку», пожалуй, было бы слишком оптимистично.

Когда сигналы NFIB были настолько слабыми последний раз, правительство начинало посылать чеки домохозяйствам, а ФРС — проводить программу количественного смягчения объемами $120 миллиардов ежемесячно. Более того, доходность трежерис тогда обвалилась до 0,5% на фоне скупки центробанком ETF мусорных бондов.

Все рецессии разные. Однако, если экономика действительно перейдет к спаду, и компании продолжат предпринимать защитные действия для компенсации связанных с этим рисков, трудно себе представить, как в такой ситуации может избежать переоценки рынок акций с учетом сокращения прибыли.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба