10 февраля 2023 Just2Trade | Nasdaq

Рост акций технологических компаний в этом году был особенно заметен в самых рискованных сегментах рынка, что, по мнению некоторых скептиков, может привести к быстрому развороту.

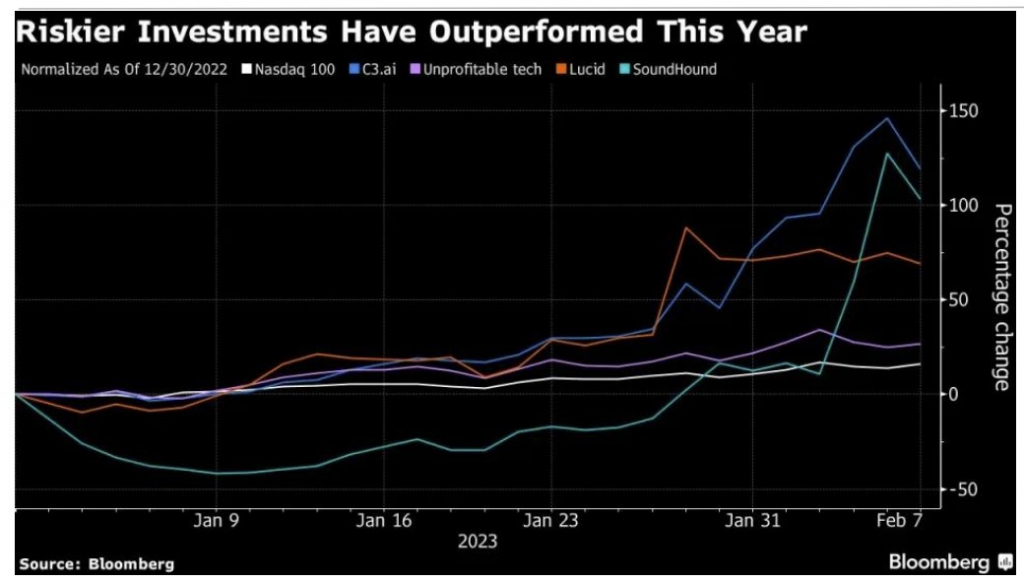

Нерентабельные разработчики программного обеспечения, криптофирмы, производители электромобилей и те компании, которые лишь косвенно связаны с искусственным интеллектом — все они улучшили свою конъюнктуру, а индекс Nasdaq 100 подскочил на 16%. «Бычий» тренд обусловлен тем, что финансовые условия сейчас гораздо более благоприятны, чем они были в конце 2022 года, а доходность облигаций снижается с недавних максимумов по мере ослабления опасений по поводу сохранения высокой инфляции.

Корзина акций нерентабельных технологических компаний, составленная Goldman Sachs Group Inc., выросла на 28%. Производитель электромобилей Lucid Group Inc. лидирует среди компонентов индекса Nasdaq 100 со скачком на 69%. Среди компаний в сфере искусственного интеллекта стоимость акций C3.ai Inc. и SoundHound AI Inc. увеличилась примерно вдвое или немногим более, в то время как цена акций фирмы BuzzFeed Inc. взлетела на 155% в этом году благодаря плану использования искусственного интеллекта при создании контента.

Что касается того, насколько инвесторы тяготеют к риску, анализ Bank of America Corp. показал, что 10% акций в составе индекса S&P 500, в отношении которых чаще всего открывались короткие позиции, опередили акции с наименьшим относительным показателем коротких позиций на 14 процентных пунктов в 2023 г., при этом акции компаний, чьи корпоративные доходы не оправдали ожиданий, превзошли динамику индекса S&P 500 в течение пяти дней после публикации квартальных итогов.

Джим Смигель, директор по инвестициям в SEI Investments Co., назвал происходящее «мусорным ралли», когда акции самого низкого качества показывают лучшие результаты.

«На самом деле кажется, что мы вернулись во времена мемных акций, но разница в макро-фоне не могла быть более разительной» — отметил он. «Это массовая спекуляция, и она быстро исчерпает себя, потому что за ней нет фундаментальных движущих сил».

По данным Citigroup Inc, эта точка зрения подкрепляется рыночным позиционированием, поскольку объем «медвежьих» ставок на Nasdaq 100 растет.

Колебания этого года напоминают ажиотаж на фондовом рынке в пору пандемии коронавируса, который вызвал огромный выигрыш проблемных компаний, таких как AMC Entertainment Holdings Inc. (кстати, еще один из лидеров роста в этом году, подскочивший на 52%). Однако это произошло в то время, когда стимулирующие финансовые меры распространялись и на рынки, а процентные ставки находились на предельно низком уровне, что способствовало росту котировок.

Сейчас ситуация сильно изменилась: финансовые условия намного жестче, а экономисты беспокоятся о возможном наступлении рецессии.

На прошлой неделе Федеральная резервная система повысила ключевую процентную ставку в меньшей степени, чем в предыдущие разы, хотя ее глава Джером Пауэлл заявил, что Центральный банк намерен осуществить еще несколько повышений, прежде чем приостановить свою кампанию по борьбе с высокой инфляцией. Некоторые инвесторы рассчитывают на то, что ФРС начнет снижать процентные ставки позже в этом году, но если эти ожидания окажутся преждевременными, ралли технологических компаний в 2023 г. может оказаться уязвимым.

«Мы находимся в такой нестабильной ситуации, когда опасения по поводу высокой инфляции ослабевают, но мы еще не придаем большого значения замедлению экономического роста» — сказала Ирэн Тункель, главный аналитик по стратегии фондового рынка США в BCA Research. «Нерентабельные и другие рисковые компании являются первыми кандидатами на восстановление в этой нестабильной ситуации, но этот спекулятивный подъем не является устойчивым восстановлением».

В то же время фундаментальная картина была умеренной. Ряд ведущих компаний, включая Microsoft Corp., Apple Inc., Amazon.com Inc. и Alphabet Inc., сообщили о квартальных финансовых результатах, которые были расценены как смешанные или слабые. Согласно данным информагентства Bloomberg, только около половины компаний технологического сектора S&P 500 превзошли ожидания с точки зрения выручки, по сравнению с 59% в прошлом квартале.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба