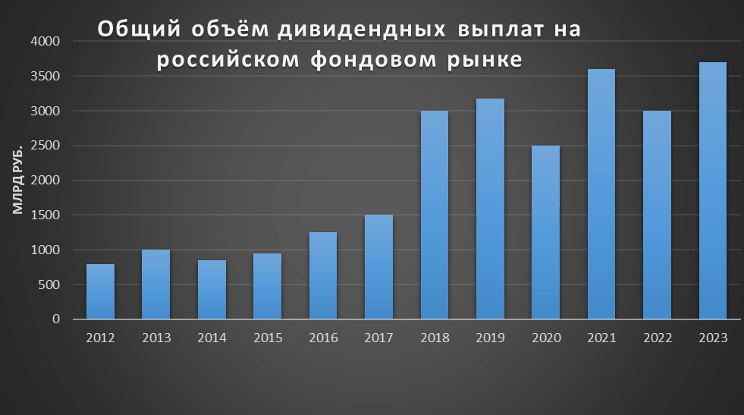

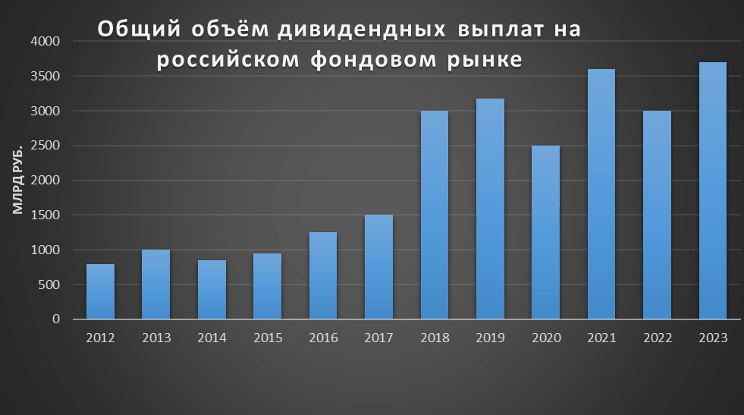

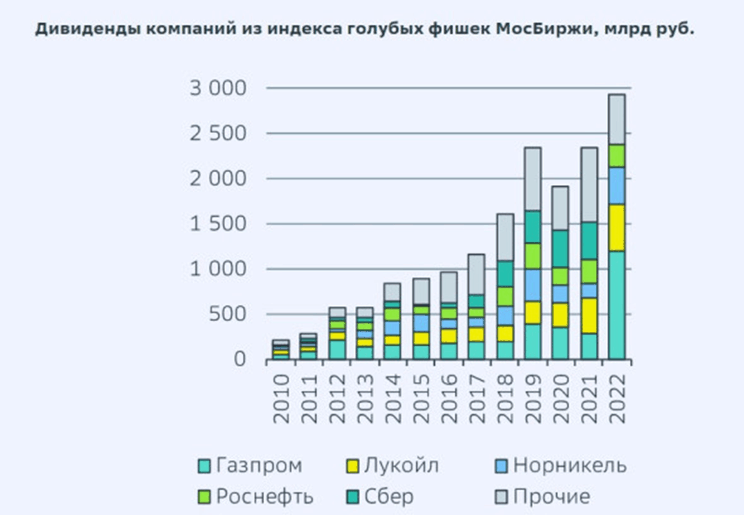

Дивидендные выплаты на российском фондовом рынке на протяжении последних десяти лет имели устойчивую динамику роста. Исключение составили лишь 2020 и 2022 гг.

2021 год оказался одним из самых успешных как для мировых, так и для российского фондового рынка — по итогам года дивидендная доходность компаний из Индекса РТС составила около 8,7%.

Несмотря на геополитическую турбулентность и санкции, введённые против российской экономики, в 2023 г. многие эксперты прогнозируют сохранение высокого уровня дивидендных выплат, которые оцениваются в 3,75 трлн руб., или 10,45% дивидендной доходности.

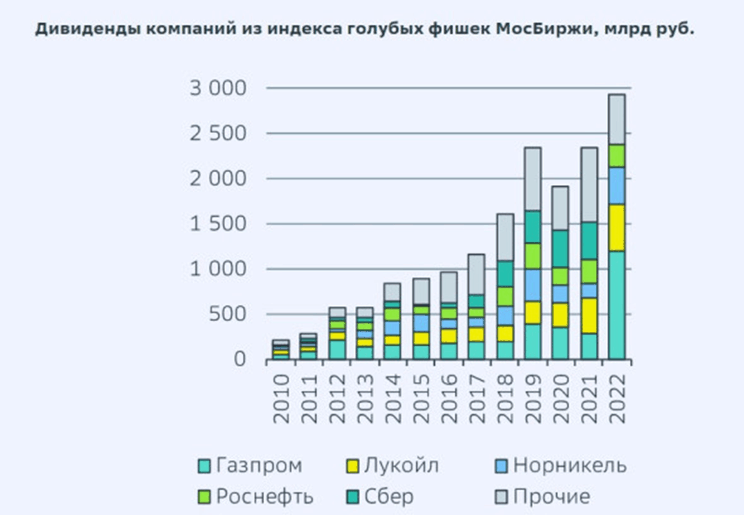

Основной объём выплат сформируют компании нефтегазового сектора, на долю которых придётся около 64% всего ожидаемого объёма, или 2,4 трлн руб.

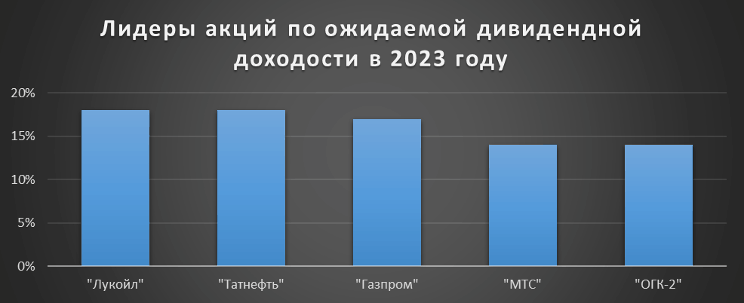

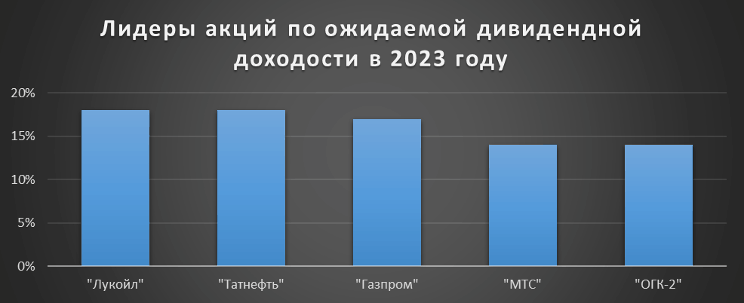

В пятёрке лидеров по уровню ожидаемой дивидендной доходности среди российских компаний, которые не прекращали выплаты в 2022 г., можно выделить «Лукойл» (LKOH), «Татнефть» (TATN), «Газпром» (GAZP), «МТС» (MTSS) и «ОГК-2» (OGKB).

Лидерами по дивдоходности среди компаний, которые могут возобновить дивидендные выплаты в текущем году, эксперты называют «Эталон» (ETLN) — 17%, Globaltrans (GLTR) — 15%, «Русагро» (AGRO) — 13,5%, «Магнит» (MGNT) — 13%, «Северсталь» (CHMF) и «НЛМК» (NLMK) — 12%.

Рассмотрим более подробно, какие дивиденды могут выплатить компании в различных секторах российской экономики.

Нефтегазовый сектор

Среди лидеров остаётся нефтегазовый сектор. Вероятность того, что в 2023 г. представители этой отрасли отменят дивиденды, довольно низка, т.к. нужно пополнять госбюджет. Ожидаемый объём выплат оценивается в 2,3–2,4 трлн руб.

Сектор металлов и добычи

Объём ожидаемых выплат оценивается в 450 млрд руб. В эту сумму входят дивиденды ГМК «Норильский никель» (GMKN), которая в 2022 г. прерывала выплаты. В 2023 г. дивиденды «Норникеля» могут составить около 100 млрд руб.

Также эксперты считают, что велика вероятность возобновления выплат «НЛМК», «Северстали», «Полиметалла» (POLY) и «Полюса» (PLZL).

Финансовый сектор

Наибольшая интрига для инвесторов связана с ожиданием дивидендов от «Сбербанка» (SBER), включая выплаты за 2021 год. Ожидания основаны на возобновлении, пусть и частичном, публикации отчётности по РСБУ, а также на положительных результатах работы банка по итогам 2022 г. и в начале 2023 г. Так, если по итогам 2022 г. «Сбер» отчитался о прибыли в 300 млрд руб., то уже в январе 2023 г. прибыль составила 110 млрд руб.

Кроме того, недавно Минфин заявил, что государство рассчитывает получить от банка дивиденды по итогам 2022 г.

Также ожидается, что «Банк «Санкт-Петербург» (BSPB) продолжит дивидендные выплаты в текущем году. Однако их объём не будет столь существенным и оценивается в 4–5 млрд руб.

В дополнение к этому эксперты прогнозируют и возобновление дивидендных выплат «Мосбиржи» (MOEX).

Ожидаемый совокупный объём дивидендов в финансовом секторе оценивается в 400–450 млрд руб.

Потребительский сектор

По мнению аналитиков, вероятность возобновления дивидендных выплат X5 Group (FIVE) остаётся крайне низкой. Согласно заявлениям руководства компании, возврат к дивидендам возможен только после решения технических проблем и снятия регуляторных ограничений. По состоянию на 2023 год все факторы, которые препятствуют возобновлению дивидендной политики, остаются актуальными.

В то же время выплаты дивидендов от компании «Магнит» в 2023 г. ожидать вполне реально. Компания решила проблему с иностранными акционерами и показала положительную динамику по итогам 2022 г. Объём потенциальных дивидендных выплат оценивается в 50 млрд руб.

Строительный сектор

Возобновление дивидендных выплат представителями отрасли — «Эталон», «ЛСР» (LSRG) и «ПИК» (PIKK) — оценивается как наименее вероятное на фоне снижения покупательской активности на рынке недвижимости и ожидания повышения ключевой ставки ЦБ РФ в марте 2023 г.

Однако при возвращении к выплатам их объём может составить около 55 млрд руб.

Окажет ли реинвестирование дивидендов поддержку рынку

По оценкам ряда экспертов, ожидаемый объём дивидендных выплат может оказать существенную поддержку российскому фондовому рынку в 2023 г.

Проанализируем цифры прошлого года. В 2022 г. средневзвешенный дневной объём торгов на Московской бирже упал на 60–70% — с 135 до 34–50 млрд руб.

На фоне низкой ликвидности ожидалось, что часть рекордных дивидендных выплат «Газпрома» (1,2 трлн руб.) и «Роснефти» (440 млрд руб.) вернутся на российский рынок и станут драйверами для его роста или как минимум окажут ему поддержку.

Однако существенного положительного влияния дивидендные выплаты «Газпрома» и «Роснефти» (ROSN) на российский рынок не оказали.

Внутриполитическая ситуация, наоборот, значительно повлияла на российский фондовый рынок. При этом после сентябрьской просадки он восстановился лишь наполовину.

В январе и середине февраля 2023 г. средневзвешенный дневной объём торгов на Мосбирже сократился до 20–30 млрд руб.

На фоне снижение ликвидности возросло и число манипуляций на бирже. Акции второго и третьего эшелона в последнее время показывали существенный рост без фундаментальных причин. Представители экспертного сообщества связывают это с преобладанием в общем объёме торгов физических лиц, которые в своих решениях зачастую опираются не на анализ рынка, а на сомнительные интернет-ресурсы.

Учитывая, что выплаты дивидендов и поступления на счета участников рынка будут размыты по времени, объём реинвестирования может составить около 30–40%, или 1–1,3 трлн руб. Рассчитывать, что это станет серьёзным драйвером для роста российского рынка, нет смысла.

А вот ожидать значительных колебаний на ожиданиях дивидендных выплат в отдельных бумагах стоит. На низколиквидном рынке, каким сейчас является российский рынок, даже небольшие изменения объёмов в торгах по отдельным бумагам приводят к существенным движениям котировок.

Также нужно учитывать, что тренды на российском рынке сейчас в большей степени зависят от внешней и внутриполитической повестки, а финансовые и фундаментальные показатели носят вторичный характер.

2021 год оказался одним из самых успешных как для мировых, так и для российского фондового рынка — по итогам года дивидендная доходность компаний из Индекса РТС составила около 8,7%.

Несмотря на геополитическую турбулентность и санкции, введённые против российской экономики, в 2023 г. многие эксперты прогнозируют сохранение высокого уровня дивидендных выплат, которые оцениваются в 3,75 трлн руб., или 10,45% дивидендной доходности.

Основной объём выплат сформируют компании нефтегазового сектора, на долю которых придётся около 64% всего ожидаемого объёма, или 2,4 трлн руб.

В пятёрке лидеров по уровню ожидаемой дивидендной доходности среди российских компаний, которые не прекращали выплаты в 2022 г., можно выделить «Лукойл» (LKOH), «Татнефть» (TATN), «Газпром» (GAZP), «МТС» (MTSS) и «ОГК-2» (OGKB).

Лидерами по дивдоходности среди компаний, которые могут возобновить дивидендные выплаты в текущем году, эксперты называют «Эталон» (ETLN) — 17%, Globaltrans (GLTR) — 15%, «Русагро» (AGRO) — 13,5%, «Магнит» (MGNT) — 13%, «Северсталь» (CHMF) и «НЛМК» (NLMK) — 12%.

Рассмотрим более подробно, какие дивиденды могут выплатить компании в различных секторах российской экономики.

Нефтегазовый сектор

Среди лидеров остаётся нефтегазовый сектор. Вероятность того, что в 2023 г. представители этой отрасли отменят дивиденды, довольно низка, т.к. нужно пополнять госбюджет. Ожидаемый объём выплат оценивается в 2,3–2,4 трлн руб.

Сектор металлов и добычи

Объём ожидаемых выплат оценивается в 450 млрд руб. В эту сумму входят дивиденды ГМК «Норильский никель» (GMKN), которая в 2022 г. прерывала выплаты. В 2023 г. дивиденды «Норникеля» могут составить около 100 млрд руб.

Также эксперты считают, что велика вероятность возобновления выплат «НЛМК», «Северстали», «Полиметалла» (POLY) и «Полюса» (PLZL).

Финансовый сектор

Наибольшая интрига для инвесторов связана с ожиданием дивидендов от «Сбербанка» (SBER), включая выплаты за 2021 год. Ожидания основаны на возобновлении, пусть и частичном, публикации отчётности по РСБУ, а также на положительных результатах работы банка по итогам 2022 г. и в начале 2023 г. Так, если по итогам 2022 г. «Сбер» отчитался о прибыли в 300 млрд руб., то уже в январе 2023 г. прибыль составила 110 млрд руб.

Кроме того, недавно Минфин заявил, что государство рассчитывает получить от банка дивиденды по итогам 2022 г.

Также ожидается, что «Банк «Санкт-Петербург» (BSPB) продолжит дивидендные выплаты в текущем году. Однако их объём не будет столь существенным и оценивается в 4–5 млрд руб.

В дополнение к этому эксперты прогнозируют и возобновление дивидендных выплат «Мосбиржи» (MOEX).

Ожидаемый совокупный объём дивидендов в финансовом секторе оценивается в 400–450 млрд руб.

Потребительский сектор

По мнению аналитиков, вероятность возобновления дивидендных выплат X5 Group (FIVE) остаётся крайне низкой. Согласно заявлениям руководства компании, возврат к дивидендам возможен только после решения технических проблем и снятия регуляторных ограничений. По состоянию на 2023 год все факторы, которые препятствуют возобновлению дивидендной политики, остаются актуальными.

В то же время выплаты дивидендов от компании «Магнит» в 2023 г. ожидать вполне реально. Компания решила проблему с иностранными акционерами и показала положительную динамику по итогам 2022 г. Объём потенциальных дивидендных выплат оценивается в 50 млрд руб.

Строительный сектор

Возобновление дивидендных выплат представителями отрасли — «Эталон», «ЛСР» (LSRG) и «ПИК» (PIKK) — оценивается как наименее вероятное на фоне снижения покупательской активности на рынке недвижимости и ожидания повышения ключевой ставки ЦБ РФ в марте 2023 г.

Однако при возвращении к выплатам их объём может составить около 55 млрд руб.

Окажет ли реинвестирование дивидендов поддержку рынку

По оценкам ряда экспертов, ожидаемый объём дивидендных выплат может оказать существенную поддержку российскому фондовому рынку в 2023 г.

Проанализируем цифры прошлого года. В 2022 г. средневзвешенный дневной объём торгов на Московской бирже упал на 60–70% — с 135 до 34–50 млрд руб.

На фоне низкой ликвидности ожидалось, что часть рекордных дивидендных выплат «Газпрома» (1,2 трлн руб.) и «Роснефти» (440 млрд руб.) вернутся на российский рынок и станут драйверами для его роста или как минимум окажут ему поддержку.

Однако существенного положительного влияния дивидендные выплаты «Газпрома» и «Роснефти» (ROSN) на российский рынок не оказали.

Внутриполитическая ситуация, наоборот, значительно повлияла на российский фондовый рынок. При этом после сентябрьской просадки он восстановился лишь наполовину.

В январе и середине февраля 2023 г. средневзвешенный дневной объём торгов на Мосбирже сократился до 20–30 млрд руб.

На фоне снижение ликвидности возросло и число манипуляций на бирже. Акции второго и третьего эшелона в последнее время показывали существенный рост без фундаментальных причин. Представители экспертного сообщества связывают это с преобладанием в общем объёме торгов физических лиц, которые в своих решениях зачастую опираются не на анализ рынка, а на сомнительные интернет-ресурсы.

Учитывая, что выплаты дивидендов и поступления на счета участников рынка будут размыты по времени, объём реинвестирования может составить около 30–40%, или 1–1,3 трлн руб. Рассчитывать, что это станет серьёзным драйвером для роста российского рынка, нет смысла.

А вот ожидать значительных колебаний на ожиданиях дивидендных выплат в отдельных бумагах стоит. На низколиквидном рынке, каким сейчас является российский рынок, даже небольшие изменения объёмов в торгах по отдельным бумагам приводят к существенным движениям котировок.

Также нужно учитывать, что тренды на российском рынке сейчас в большей степени зависят от внешней и внутриполитической повестки, а финансовые и фундаментальные показатели носят вторичный характер.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба